что такое банки второго уровня

Распределение банков по эшелонам

Распределение банков по эшелонам – условное деление банков исходя из размера их собственных средств и деловой активности. Принято выделять банки первого, второго и третьего эшелонов.

Такое распределение появилось на рынке межбанковского кредитования (МБК), то есть там, где от уровня надежности контрагента в наибольшей степени зависит сохранность денежных средств. Позже такая терминология стала общеупотребительной в кругу аналитиков и была подхвачена средствами массовой информации.

Исходя из российской практики, к банкам первого эшелона принято относить 10-20 первых в рейтинге крупнейших кредитных организаций: Сбербанк, ВТБ, Газпромбанк, Россельхозбанк, ВТБ 24 и др. Как правило, это финансовые структуры с государственным участием.

Банки второго эшелона – это условно выделенная группа кредитных организаций, занимающих приблизительно с 20-го по 200-250-е места в рейтинге. К этой категории относится основная масса коммерческих банков.

К третьей категории можно причислить все остальные банки.

На рынке МБК сложилась практика, согласно которой основными контрагентами банков выступают кредитные организации «своего круга». При этом финансовые учреждения верхних эшелонов могут брать краткосрочные кредиты у организаций более низких ступеней, но при этом сами предоставляют им займы крайне редко и неохотно.

Выход в верхний эшелон дает банкам ряд преимуществ, таких как доступ к государственным займам, участию в беззалоговых кредитных аукционах ЦБ и пр.

Банковская система

Содержание

Определение понятия

Банковская система – совокупность участников денежно-кредитного рынка, выполняющих банковские операции и действующих в рамках общего финансового механизма.

Под участниками подразумевают:

1) Центральный банк, который является центром банковской системы, проводит государственную эмиссионную и валютную политику.

2) Действующие банки – коммерческие и специализированные.

3) Кредитные учреждения.

4) Отдельные экономические организации.

5) А также специализированные учреждения, обеспечивающие деятельность остальных участников системы: расчетно-кассовые и клиринговые центры, фирмы по аудиту банков, дилерские фирмы по работе с ценными бумагами банков, организации, обеспечивающие банки оборудованием, информацией, кадрами.

Основные принципы организации банковской системы

Различают следующие принципы организации банковской системы:

Принцип двухуровневой структуры

В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен Центральным банком. На нижнем уровне действуют все остальные участники банковской системы.

Центральный банк, как верхний уровень банковской системы, выполняет функции:

ЦБ осуществляет банковские операции только с теми юридическими лицами, которые являются кредитными организациями. Также ЦБ не может конкурировать с остальными участниками банковского рынка.

Второй уровень банковской системы – банки и другие кредитные организации. Они осуществляют посредничество в расчетах, кредитовании и инвестировании, ориентируясь в своей деятельности на установленные ЦБ параметры денежной массы, процентных ставок, темпов инфляции и т. п. Все участники второго уровня должны выполнять нормативы и требования ЦБ относительно уровня капитала, создания резервов и др.

Принцип универсальности

Означает, что все действующие в стране банки имеют универсальные функциональные возможности. То есть – право осуществлять все банковские операции, предусмотренные законодательством и банковскими лицензиями. К основным операциям относятся:

1) Привлечение временно свободных денежных средств предприятий и населения ради депозитных вкладов – то есть, временное использование указанных средств на условиях возвратности, платности, срочности.

2) Открытие и обслуживание банковских счетов частных лиц и организаций.

3) Кредитование физических и юридических лиц;

4) Операции с ценными бумагами;

5) Хранение финансовых и материальных ценностей;

6) Управление имуществом клиентов по доверенности (трастовые операции).

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Двухуровневая банковская система

Двухуровневая банковская система — способ организации финансов в пределах страны, при котором все банки разделены на два уровня. На первом находится специально созданная структура — центральный или национальный банк, который проводит денежно-кредитную политику, осуществляет надзор за деятельностью кредитных организаций в целом. Он обеспечивает эмиссию денег и управляет межбанковскими расчетами, проводит валютную политику, а также является основой резервной системы. На втором уровне — сеть коммерческих банков, которые обслуживают физических и юридических лиц.

Отличительной особенностью двухуровневой банковской системы можно назвать то, что центральный банк независим и не находится в подчинении органов законодательной или исполнительной власти. Повлиять на деятельность кредитных организаций могут только принятые в стране законы. Кроме того, банки, находящиеся на нижестоящем уровне, универсальны и равноправны, то есть имеют право осуществлять любые виды банковской деятельности при наличии соответствующих лицензий.

В основном банковские системы развитых стран являются двухуровневыми. В США, например, функции главной структуры выполняет Федеральная резервная система (ФРС). На нижнем уровне располагаются различные виды кредитных организаций, численность которых на 2020 год составляет свыше 5 тысяч. В Соединенном Королевстве главным регулятором является Банк Англии.

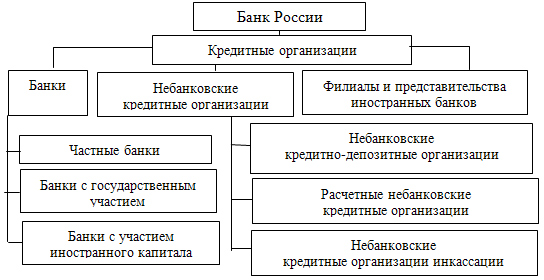

В России также сложилась двухуровневая банковская система, пришедшая на смену одноуровневой распределительной структуре времен Госбанка СССР. Центральную роль в регулировании финансов сегодня играет Банк России, отвечая за эмиссию денег и общее управление в банковской сфере. Как и все центральные банки, он не проводит платежи и не оказывает прочие услуги юридическим и физическим лицам за исключением:

Всех остальных клиентов обслуживают коммерческие банки, составляющие второй уровень банковской системы России. На декабрь 2020 года их насчитывается 376.

Банки второго уровня Казахстана (БВУ РК) Версия для печати

Смотрите также:

Все банки, функционирующие в стране, кроме Национального банка Республики Казахстан, представляют собой второй уровень банковской системы и являются банками второго уровня. Юридическая основа деятельности банков второго уровня — Закон «О банках и банковской деятельности в Республике Казахстан» от 31 августа 1995 г. № 2443.

В соответствии с этим законом банк второго уровня в Казахстане является юридическим лицом, осуществляющим независимо от собственности, коммерческую деятельность, основная цель функционирования которого — получение прибыли. Банки второго уровня вправе открывать свои дочерние банки, филиалы и представительства как на территории Казахстана, так и за его пределами.

Акционерное общество «Исламский Банк «Al-Hilal»

Председатель Правления

Совет директоров

Сауд Мохаммед Муса Аль Джассем (Председатель), Фарук Абдулрахман Мохамед Хасан Аль-Марзуки, Саймон Чарльз Гордон Коплстон, Пол Джерард Китинг, и.о. Абдул Шакил Абдул Хамид Едрус

Члены Правления

Таиров Айдын Абаевич, Мухамеджанов Елтай Нурболатович, Аскатова Гульшат, Гордон Хаскинс

Главный бухгалтер

Таиров Айдын Абаевич

Адрес (город, улица, дом, квартира)

050059, г. Алматы, пр-т Аль-Фараби, 77/7, н.п.13а, 14 этаж

Телефон

Факс

Web-сайт

АО «Altyn Bank» (ДБ China Citic Bank Corporation Limited) (прежнее название АО «Altyn Bank» (ДБ АО «Народный Банк Казахстана»))

Председатель Правления

Альменов Марат Беркутбаевич

Совет директоров

Лу Вэй (Председатель), Дунаев Арман Галиаскарович (независимый директор), Лю Цзэюнь, Шаяхметова Умут Болатхановна, Ван Ли, Сяо Шуин, Ngai Ka Ching (независимый директор), Ван Гошэн (независимый директор), Альменов Марат Беркутбаевич

Члены Правления

Байсынов Мурат Байсынович, Айкимбаева Жанара Тулигеновна, Hu Cefeng (Ху Цэфэн), Jia Fei (Цзя Фэй)

Главный бухгалтер

Адрес (город, улица, дом, квартира)

Двухуровневая банковская система в России

Систему Госбанка СССР сменила двухуровневая банковская система, что привело к законодательному запрету непосредственного кредитования правительства. Как функционирует, в чем ее особенность?

Специфика, функционирование двухуровневой банковской системы

Финансы в стране организуют две группы кредитных учреждений:

Ключевой момент в подобной системе – независимость центрального банка от деятельности законодательной, исполнительной власти. На его решения могут влиять парламенты через принятие законов.

Специфика работы Банка России:

Задача банков, небанковских кредитных учреждений и филиалов иностранных банков – расчетно-кассовое обслуживание хозяйственников, предприятий, обычных граждан.

Чем уникально функционирование двухуровневой банковской системы? Особенность подобной системы – наличие не только двух уровней, но и политика универсальности банков. Суть – предоставление всем кредитным структурам функциональных универсальных возможностей: разрешение на выполнение инвестиционных долгосрочных либо коммерческих краткосрочных операций при наличии необходимых банковских лицензий.

Важно: нормы законодательства конкретно не разграничивают банки по типам совершаемых операций.

Уровни двухуровневой банковской системы

В современной экономической действительности успешно функционирует так называемая двухуровневая банковская система. Такая банковская система состоит из двух основных компонентов – государственного центрального банка в единственном числе и многочисленных коммерческих банков, образующих банковскую сеть. На данный момент в Российской Федерации действует именно двухуровневая банковская система. Прообраз данной современной банковской системы сложился еще в конце XVII века в Англии. Законодательно функции каждого уровня такой двоичной банковской системы строго разделяются.

Функции Центрального Банка

В двухуровневой банковской системе Центральный Банк имеет строго определенный набор функций. В функции Центробанка входит:

Также на Центральный Банк накладывается ряд существенных ограничений. Центробанк не может конкурировать с коммерческими кредитными учреждениями и напрямую выходить на банковский рынок. Также Центробанк не может выдавать кредиты и осуществлять различные банковские операции с какими-либо юридическими лицами, кроме кредитных учреждений. Такое же ограничение касается и расчетов с физическими лицами, кроме служащих Центробанка и военнослужащих.

Виды банковских систем

К банковским системам относится вся совокупность действующих на определенной территории кредитных учреждений и национальных банков. Данная совокупность всегда действует в рамках одного кредитно-денежного механизма. На данный момент существует несколько основных видов банковских систем, к которым относится американская уникальная банковская система с федеральной резервной системой, двухуровневая банковская система (действует в РФ) и монобанковская централизованная система. В большинстве развитых стран с экономикой рыночной модели действует так называемая двухуровневая банковская система. Также существует такая разновидность банковской системы, как переходная банковская система. Она характеризуется одновременно чертами как одноуровневой, так и двухуровневой систем.

Сущность двухуровневой банковской системы

Двухуровневая банковская система включает в себя два компонента – центральный банк и сеть коммерческих банков. Такая система базируется на двух неотъемлемых положениях, дующих тесную взаимосвязь между компонентами системы: все банки, находящиеся на одной ступени, равноправны и банки на нижней ступени подчиняются банку на верхней ступени. Взаимосвязь банков на одной ступени отражена в принципе универсальности, который уравнивает функции всех кредитных учреждений одного уровня. Таким образом, все коммерческие банки на второй ступени двухуровневой банковской системы имеют право осуществлять все виды банковских операций.

Функции каждого уровня двухуровневой банковской системы разделены и закреплены законодательно. За центральным банком закреплены надзора и регулирования, а также общего управления системой банковских расчетов в стране. За нижним уровнем системы, состоящим из коммерческих банков, закреплены посреднические функции. Сеть коммерческих банков и кредитных учреждений оказывает услуги по банковским расчетам, кредитованию и инвестированию, но не может вмешиваться в разработку общегосударственной кредитно-денежной политики и влиять на ее реализацию.

Одноуровневая система

Одноуровневая (распределительная) банковская система представляет собой такую банковскую систему, в которой все кредитные учреждения находятся на одной ступени и выполняют универсальные банковские функции. Такая система имеет только горизонтальные связи между своими элементами, без иерархии подчинения. Одноуровневая система может быть построена в том случае, если в стране существует только центральный банк, либо центральный банк конкурирует с коммерческими банками, выполняя полный объем операций. Также построение системы данного типа возможно в стране, не имеющей единого центрального банка. Наличие одноуровневой банковской системы характерно для стран со слабой развивающейся экономикой.

Советская модель организации банковской системы

Банковская система Советского Союза была организована по принципу одноуровневой банковской системы. Такая система удовлетворяла потребности административно-командной модели экономики и сложилась после национализации банков. Сама система представляла собой разветвленную сеть отделений Госбанка СССР, которые создавались по территориальному принципу и обслуживали заданный район. Госбанк СССР обладал монополией на все виды банковских сервисов. Также наравне с Госбанком в СССР действовали некоторые узкоспециализированные банки – Стройбанк СССР, Внешторгбанк СССР, система сберегательных государственных касс. Каких либо горизонтальных коммуникаций между различными финансовыми институтами в советской банковской системе практически не происходило. Эмитентом в одноуровневой распределительной банковской системе СССР являлся Госбанк.