что такое она и оно по налогу на прибыль для чайников

Что такое отложенный налог на прибыль и как его учитывать?

Учет расчетов по налогу на прибыль

Порядок учета расчетов по налогу на прибыль, а также выявление отличия налога на бухгалтерскую прибыль, признанного в бухгалтерском учете, от налога, отраженного в налоговой декларации по налогу на прибыль, установлен Положением по бухгалтерскому учету (ПБУ) 18/02, утв. приказом Минфина РФ от 19.11.2001 №114н.

Минфин внес ряд правок в ПБУ 18/02, применять которые необходимо с отчетной кампании за 2020 год. Какие именно поправки внесли в положение и как их применять на практике, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

ПБУ 18/02 ввел в учетную практику показатели, каждый из которых увеличивает или уменьшает облагаемую налогом прибыль. Далее мы рассмотрим эти показатели.

Временные разницы как база отложенного налога на прибыль

В случае если доходы (расходы) признаются как для целей бухгалтерского учета, так и для целей налогового учета, и разница возникает только во времени их признания, такая разница и называется временной разницей.

Возникающие временные разницы приводят к образованию отложенного налога на прибыль.

Отложенный налог на прибыль – это сумма налога, рассчитываемого умножением временной разницы на ставку налога. Этот налог «отложен» на будущее, то есть будет влиять (в сторону уменьшения или увеличения) на сумму налога к уплате в будущих отчетных периодах.

В учете различают вычитаемые временные разницы и налогооблагаемые временные разницы. Первые влияют на отложенный налог в сторону увеличения, вторые – в сторону уменьшения.

Вычитаемые разницы образуются тогда, когда расходы признаются для целей налогового учета позже, а доходы – раньше, чем для целей бухгалтерского учета

Примеры вычитаемых разниц:

Налогооблагаемые разницы – это доходы и расходы, увеличивающие бухгалтерскую прибыль в текущем отчетном периоде, а налогооблагаемую прибыль – в последующих отчетных периодах.

Примеры налогооблагаемых разниц:

ОНА и ОНО как части отложенного налога на прибыль

Отложенный налоговый актив (ОНА) – это та часть отложенного налога на прибыль, которая должна уменьшить налог на прибыль в следующих отчетных периодах. Сумму отложенного налогового актива определяют умножением вычитаемых временных разниц на ставку налога на прибыль.

Отложенные налоговые обязательства (ОНО) – это та часть отложенного налога на прибыль, которая приводит к увеличению налога в последующие отчетные периоды. Сумму отложенного налогового обязательства определяют умножением налогооблагаемых временных разниц на ставку налога на прибыль.

Постоянные разницы, ПНР и ПНД

Постоянные разницы – это доходы и расходы, которые учитываются в бухгалтерском учете, но не принимаются во внимание в налоговом учете. К ним относят:

При появлении постоянных разниц возникает постоянный налоговый расход (ПНР) либо постоянный налоговый доход (ПНД).

ПНР как и ПНД рассчитываются умножением постоянной разницы на ставку налога на прибыль.

ПНР приводит к увеличению налога на прибыль в отчетном периоде.

ПНД приводит к уменьшению налога на прибыль в отчетном периоде.

ПНР и ПНД признаются в том отчетном периоде, в котором возникает постоянная разница.

Условный расход и условный доход по налогу на прибыль — это что?

Условный доход (расход) – это сумма налога на прибыль, исчисляемая по данным бухгалтерского учета.

Условный доход по налогу на прибыль —это произведение суммы бухгалтерского убытка на ставку налога на прибыль.

Условный расход, в отличие от условного дохода по налогу на прибыль, — это произведение суммы бухгалтерской прибыли на ставку налога на прибыль.

Как формируется текущий налог на прибыль

Текущий налог на прибыль — это налог на прибыль, подлежащий уплате в бюджет в отчетном периоде. Его исчисляют исходя из величины условного дохода (расхода), скорректированного на суммы отложенных налоговых активов и обязательств, постоянных налоговых активов и обязательств отчетного периода.

Используя рассмотренные в настоящей статье показатели, введенные ПБУ 18/02, составим правило расчета текущего налога на прибыль (текущего налогового убытка):

Тннп (Ту) = УД (УР) + НОНА – ПОНА – НОНО + ПОНР + ПНР – ПНД

Тннп (Ту) – текущий налог на прибыль (текущий налоговый убыток).

УД (УР) – условный доход (расход) по налогу на прибыль.

НОНА – начисленные ОНА, которые представляют собой отложенные налоговые активы, возникшие в данном налоговом периоде.

ПОНА – погашенные ОНА, которые представляют собой отложенные налоговые активы, сформировавшиеся при расчете налога на прибыль в предшествующих налоговых периодах, по которым в данном налоговом периоде уже не существует разницы между бухгалтерским и налоговым учетом. Например, амортизация бухгалтерская и налоговая по какому-либо объекту учета сравнялись.

НОНО – это начисленные отложенные налоговые обязательства, возникшие в данном налоговом периоде.

ПОНР – это погашенные отложенные налоговые расходы, сформировавшиеся при расчете налога на прибыль в предшествующих налоговых периодах, по которым в данном налоговом периоде уже не существует разницы между бухгалтерским и налоговым учетом. Например, таможенные пошлины были отнесены в состав прямых расходов для целей налогового учета, а в бухгалтерском учете списывались пропорционально реализованному товару, и наконец, в бухгалтерском учете они полностью списаны, поскольку весь товар реализован.

ПНР – это постоянный налоговый расход, которое приводит к увеличению налога на прибыль в отчетном периоде.

ПНД – это постоянный налоговый доход, который приводит к уменьшению налога на прибыль в отчетном периоде.

ОНА и ОНО в приведенной выше формуле расчета текущего налога на прибыль – это и есть отложенный налог на прибыль,сформированный на базе вычитаемой и налогооблагаемой временной разницы.

При отсутствии постоянных разниц, вычитаемых и налогооблагаемых временных разниц, которые влекут за собой возникновение отложенных налоговых обязательств и активов, условный расход по налогу на прибыль будет равен текущему налогу на прибыль.

Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года

Новая редакция ПБУ 18/02

Приказом Минфина России от 20.11.2018 № 236н внесены изменения в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). В связи с указанными изменениями в отчете о финансовых результатах уточнен состав и наименование показателей, раскрывающих величину налога на прибыль (приказ Минфина России от 19.04.2019 № 61н). Поправки, предусмотренные Приказами №№ 236н и 61н, действуют с отчетности за 2020 год, но организации вправе применять новые правила и ранее, закрепив свое решение в учетной политике.

Многие изменения, внесенные в ПБУ 18/02, соответствуют Международному стандарту финансовой отчетности (IAS) 12 «Налоги на прибыль» (введен в действие на территории РФ приказом Минфина России от 28.12.2015 № 217н) и рекомендациям Бухгалтерского методологического центра (БМЦ). Основные поправки:

Новая редакция ПБУ 18/02 дополнена Приложением, содержащим практический пример определения расхода (дохода) по налогу на прибыль и связанных с ним показателей, в том числе величины чистой прибыли за отчетный период. Для наглядности расчет выполнен двумя способами:

Минфин России в Информационном сообщении от 28.12.2018 № ИС-учет-13 обращает внимание на тот факт, что ПБУ 18/02 не содержит ограничений для применения организацией любого из этих способов по своему выбору. Таким образом, при соблюдении правил, предусмотренных Приказом № 236н, методика расчета показателей по ПБУ 18/02 может отличаться.

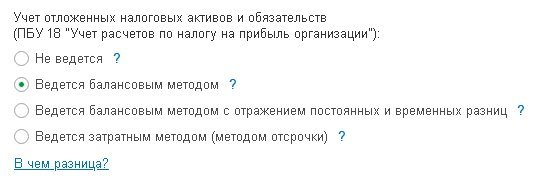

В 2020 году в настройках учетной политики (раздел Главное) «1С:Бухгалтерии 8» пользователю на выбор предоставлены следующие варианты учета расчетов по налогу на прибыль организаций (рис. 1).

Рис. 1. Варианты расчетов по ПБУ 18/02

В таблице 3 поименованы основные критерии, по которым отличаются данные варианты.

Рассмотрим, как в программе отражаются расчеты по налогу на прибыль в зависимости от вариантов применения положений ПБУ 18/02.

Расчеты по налогу на прибыль в «1С:Бухгалтерии 8»

Вариант 1: ПБУ 18/02 не применяется

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут не применять положения ПБУ 18/02 (п. 2 ПБУ 18/02). Согласно пункту 4 статьи 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», к таким организациям относятся в том числе субъекты малого предпринимательства (МП).

Пример 1

В соответствии с учетной политикой АО «КРУГ»:

В декабре 2019 года в учете организации отражаются следующие хозяйственные операции:

Поступление оборудования, требующего включения дополнительных расходов в первоначальную стоимость, отражается в программе стандартным документом Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА). При проведении документа сформируются бухгалтерские проводки:

Для целей налогового учета (НУ) соответствующие суммы отражаются в специальных полях регистра бухгалтерии (для тех счетов, где поддерживается налоговый учет):

Сумма Дт НУ: 08.04.1 и Сумма Кт НУ: 60.01.

В бухгалтерском учете стоимость монтажа и пусконаладочных работ включается в стоимость основного средства (ОС) (п. 8 ПБУ 6/01 «Учет основных средств», утв. приказом Минфина России от 30.03.2001 № 26н).

Для целей налогообложения прибыли расходами признаются понесенные налогоплательщиком обоснованные и документально подтвержденные затраты (п. 1 ст. 252 НК РФ). Соответственно, стоимость монтажа и пусконаладки не может включаться в налоговую стоимость ОС.

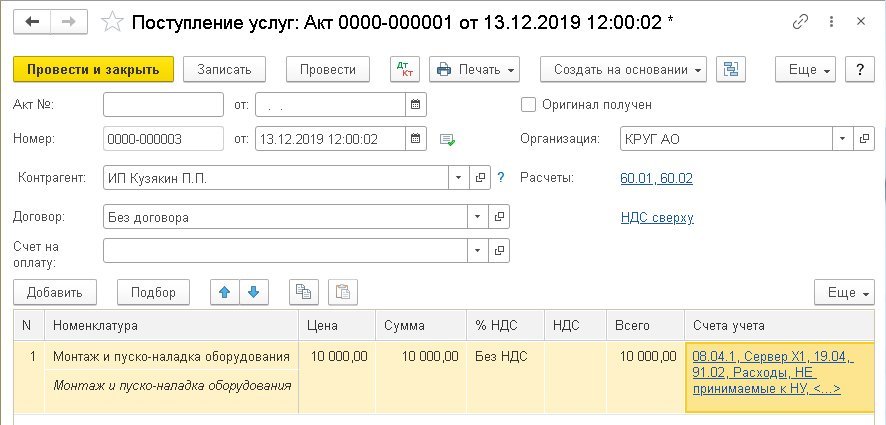

Поскольку порядок учета стоимости работ исполнителя в бухгалтерском и налоговом учете различается, документ Поступление доп. расходов не применяется. Данную ситуацию можно отразить документом Поступление (акт, накладная) с видом операции Услуги (раздел Покупки), рис. 2.

Рис. 2. Поступление услуг

В табличной части документа указывается стоимость монтажа и пусконаладочных работ в соответствии со счетом исполнителя и понесенными затратами. Из поля Счета учета по соответствующей гиперссылке осуществляется переход в форму Счета учета, которую нужно заполнить следующим образом:

При проведении документа сформируется бухгалтерская проводка:

В налоговом учете стоимость пусконаладки учитывается только по кредиту счета 60.01, то есть в специальном поле регистра бухгалтерии:

Сумма Кт НУ: 60.01.

Поскольку АО «КРУГ» не применяет ПБУ 18/02, постоянные и временные разницы в учете не фиксируются.

Принятие к учету и ввод в эксплуатацию сервера регистрируются документом Принятие к учету ОС из раздела ОС и НМА.

При проведении документа формируется запись регистра бухгалтерии:

При этом заполняются специальные поля регистра бухгалтерии:

Рассчитаем налоговую базу за 2019 год:

В декабре 2019 года при выполнении регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца (раздел Операции), сформируются бухгалтерские проводки с одновременным распределением по бюджетам:

Расчет налога на прибыль подтверждается одноименной справкой-расчетом.

Таблица 1. Показатели отчета о финансовых результатах, если ПБУ 18/02 не применяется

Наименование показателя

Код строки

Значение

(тыс. руб.)

Прибыль (убыток) от продаж

Прибыль (убыток) до налогообложения

текущий налог на прибыль

отложенный налог на прибыль

Чистая прибыль (убыток)

Поскольку ПБУ 18/02 не применяется, отложенный налог не рассчитывается. Соответственно, расход по налогу на прибыль будет равен текущему налогу на прибыль.

В январе 2020 года сервер начинает амортизироваться в бухгалтерском и налоговом учете. Сумма амортизации сервера составит:

Если организация примет решение с 2020 года применять ПБУ 18/02, то ей придется принять еще одно решение: отражать ли в учете ПР и ВР при применении балансового метода.

Вариант 2: ПБУ 18/02 применяется балансовым методом без отражения в учете ВР и ПР

До недавнего времени в программах 1С для расчета сумм отложенных налоговых активов и отложенных налоговых обязательств требовалось вести учет временных разниц в стоимости активов и обязательств. Под видами активов и обязательств в «1С:Бухгалтерии 8» редакции 3.0 понимаются объекты учета, соответствующие либо балансовым статьям (например, Основные средства, Материалы, Кредиторская задолженность), либо иным объектам, которые требуется учитывать обособленно (например, Убыток текущего периода).

Также для расчета суммы постоянного налогового расхода (дохода) требовалось вести учет постоянных разниц в стоимости активов и обязательств с прослеживанием их до счетов финансового результата.

В связи с изменениями, внесенными в ПБУ 18/02 и в показатели отчета о финансовых результатах, Бухгалтерский методологический центр выпустил рекомендацию № Р-102/2019-КпР «Порядок учета налога на прибыль» (утв. Фондом «НРБУ «БМЦ» 26.04.2019).

Данная Рекомендация № Р-102/2019-КпР предлагает отражать суммы текущего налога на прибыль и отложенного налога на прибыль на отдельных субсчетах счета 99 «Прибыли и убытки» (см. п.п. 3-4 Рекомендации № Р-102/2019-КпР). При этом суммы постоянного налогового расхода (дохода) отражать на счете 99 не требуется. Если следовать рекомендации БМЦ № Р-102/2019-КпР, то отпадает необходимость детального учета ПР и ВР.

Аналогичный вывод можно сделать из текста ПБУ 18/02 в редакции Приказа № 236н. Так, последнее предложение пункта 8 позволяет для расчета ОНА и ОНО использовать только данные бухгалтерского и налогового учета, без выделения в учете ПР и ВР: «Временная разница по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения».

Практический пример, приведенный в Приложении к новой редакции ПБУ 18/02, наглядно демонстрирует, что, зная только суммы БУ и НУ в оценке активов и обязательств, можно получить все показатели, необходимые для выполнения требований стандарта.

Фирма «1С» решила поддержать вариант балансового метода на основе рекомендации БМЦ (без учета постоянных и временных разниц). При этом существующие в программе варианты применения ПБУ 18/02 остаются.

Для реализации балансового метода на основе рекомендации БМЦ потребовалось внести изменения не только в алгоритмы расчетов, но и в план счетов программы. К счету 99.02 «Налог на прибыль» добавлены субсчета третьего порядка:

Счета 99.02.Т и 99.02.О соответствуют показателям, раскрывающим величину налога на прибыль в отчете о финансовых результатах в редакции Приказа № 61н:

При выполнении регламентной операции Расчет налога на прибыль сумма текущего налога на прибыль, рассчитанная по данным налогового учета, отражается по кредиту счета 68.04.1 «Расчеты с бюджетом» в корреспонденции с дебетом счета 99.02.Т. Одновременно суммы налога распределяются по бюджетам различных уровней.

Затем рассчитываются суммы отложенного налога. Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату, и отложенного налога, рассчитанного на начало года.

Суммы ОНА отражаются по дебету (кредиту) счета 99.02.О в корреспонденции с кредитом (дебетом) счета 09 «Отложенные налоговые активы». Суммы ОНО отражаются по дебету (кредиту) счета 99.02.О в корреспонденции с кредитом (дебетом) счета 77 «Отложенные налоговые обязательства».

Рассмотрим применение этого варианта на примере.

Пример 2

Организация АО «КВАДРАТ» применяет ОСНО, ПБУ 18/02 балансовым методом и уплачивает НДС. Постоянные и временные разницы в учете не отражает. Остальные условия совпадают с условиями Примера 1.

В настройках учетной политики для АО «КВАДРАТ» переключатель Учет налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в положение Ведется балансовым методом (см. рис. 1). При использовании данного метода постоянные и временные разницы в регистре бухгалтерии не фиксируются. Поэтому при проведении документов Поступление (акт, накладная) и Принятие к учету ОС все записи регистра бухгалтерии совпадают с записями, описанными в Примере 1.

Но при выполнении регламентной операции Расчет налога на прибыль в декабре 2019 года корреспонденция счетов будет иной:

Расчет текущего налога на прибыль подтверждается справкой-расчетом, форма которой не зависит от варианта применения ПБУ 18/02.

Обратите внимание, при применении балансового метода (без отражения в учете ПР и ВР) показатели ПР и ВР в стандартных отчетах недоступны.

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 в декабре 2019 года по виду актива Основные средства признается отложенное налоговое обязательство:

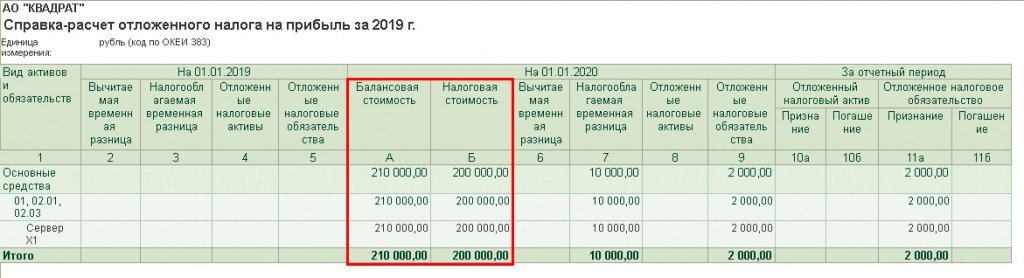

Детальный расчет ОНА и ОНО приводится в Справке-расчете отложенного налога на прибыль (рис. 3). При применении балансового метода справка дополнена показателями балансовой и налоговой стоимости активов и обязательств на отчетную дату.

Рис. 3. Справка-расчет отложенного налога за 2019 год

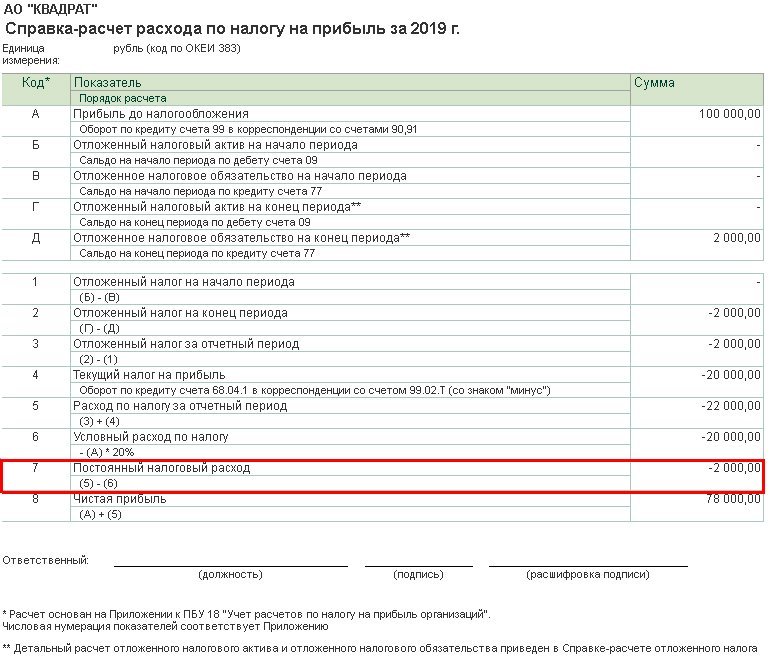

Для расшифровки показателей отчета о финансовых результатах в программе предусмотрена новая справка-расчет Расход по налогу на прибыль (рис. 4). Структура справки-расчета соответствует Приложению к ПБУ 18/02.

Как видим, сумма постоянного налогового расхода (2 000 руб.) определилась расчетным путем без выявления и отражения в учете ПР.

Рис. 4. Справка-расчет расхода по налогу на прибыль за 2019 год

Между тем, исходя из буквального прочтения пункта 4 ПБУ 18/02: «. под постоянными разницами понимаются доходы и расходы: формирующие бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов. ».

А согласно второму и третьему абзацу пункта 7 ПБУ 18/02: «. под постоянным налоговым расходом (доходом) понимается сумма налога, которая приводит к увеличению (уменьшению) налоговых платежей по налогу на прибыль в отчетном периоде. Постоянный налоговый расход (доход) признается организацией в том отчетном периоде, в котором возникает постоянная разница».

Поэтому у пользователя могут возникнуть вопросы:

При этом в отношении выявленных временных разниц организация должна признавать ОНА или ОНО в соответствии с общими требованиями ПБУ 18/02.

Теперь разберемся, почему признается постоянный налоговый расход.

По нашему мнению, постоянными разницами, возникающими в текущем периоде, следует считать в том числе и те разницы, которые в текущем периоде не формируют бухгалтерскую прибыль (убыток) и не учитываются для целей налогообложения прибыли, но:

Иными словами, считаем, что периодом возникновения постоянной разницы и, соответственно, признания постоянного налогового расхода (дохода) является тот период, в котором произошли события, обусловившие ее возникновение. По условиям Примера 2 это декабрь 2019 года, когда были выявлены факты, не позволяющие признать затраты (10 000 руб.) в составе налогооблагаемой базы в будущем (а не тот период, в котором фактически наступают последствия этих фактов, повлиявшие на показатели декларации по налогу на прибыль).

В силу третьего абзаца пункта 7 ПБУ 18/02 и по условиям Примера 2: ПНР = 2 000 руб. (10 000 руб. х 20 %). Но тот же самый результат можно получить, не высчитывая постоянные разницы, как и продемонстрировано справкой-расчетом Расход по налогу на прибыль.

В пункте 9 рекомендации БМЦ № Р-109/2019-КпР «Регистр учета временных разниц» (утв. Фондом «НРБУ «БМЦ» 11.12.2019) указано, что: «Постоянный налоговый расход (доход)возможно определять согласно пункту 7 практического примера из Приложения к ПБУ 18/02 как числовую сверку между расходом по налогу на прибыли условным расходом по налогу на прибыль. Организация самостоятельно принимает решение о необходимости ведения регистра постоянных разниц».

Таким образом, разница в 10 000 руб., образовавшаяся по условиям Примера 2, представляет собой одновременно и временную, и постоянную («комплексную») разницу.

Сформируем отчет о финансовых результатах за 2019 год в редакции Приказа № 61н. Результат заполнения представлен в таблице 2.

Таблица 2. Показатели отчета о финансовых результатах, если ПБУ 18/02 ведется балансовым методом

Временные налоговые разницы: причины возникновения и особенности учета

Автор: Марина Волохова, Руководитель проектов Налогового консалтинга АКГ «ДЕЛОВОЙ ПРОФИЛЬ»

Отложенные налоговые активы (отложенные налоговые обязательства)

В настоящей статье мы продолжим тему возникающих налоговых разниц между бухгалтерским и налоговым учетом, определенных ПБУ 18/02, на этот раз на примерах из хозяйственной деятельности организаций будет рассмотрено возникновение временных налоговых разниц.

Что же представляют собой временные налоговые разницы? Ответ на этот вопрос дает нам ПБУ 18/02.

Временные налоговые разницы возникают, если:

1. доходы (расходы) учитываются при определении финансового результата в бухгалтерском учете в одном отчетном периоде, а в целях налогообложения прибыли признаются в другом;

2. результаты операций не учитываются при определении финансового результата в бухгалтерском учете, но признаются в налоговом учете в другом или других отчетных периодах.

Временные разницы в зависимости от характера их влияния на налогооблагаемую прибыль (убыток) подразделяются на:

налогооблагаемые временные разницы;

вычитаемые временные разницы.

Налогооблагаемая временная разница возникает, когда:

из-за временной разницы налоговая прибыль (НП) становится меньше, чем бухгалтерская прибыль (БП) (НП БП), что приводит к возникновению отложенного налогового актива (ОНА).

Вычитаемые временные разницы уменьшают сумму налога на прибыль, подлежащую уплате в бюджет в следующем, за отчетным или в последующих отчетных периодах.

ОНА рассчитывается по формуле:

ОНА = Вычитаемая временная разница * Ставка налога на прибыль (20%).

Отражение ОНО (ОНА) в бухгалтерском учете

Отложенные налоговые обязательства (ОНО) учитываются по дебету счета 68 «Расчеты по налогам и сборам, субсчет по учету расчетов по налогу на прибыль» в корреспонденции с кредитом счета 77 «Отложенные налоговые обязательства».

Отложенные налоговые активы (ОНА) учитываются по дебету счета 09 «Отложенные налоговые активы» в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам, субсчет по учету расчетов по налогу на прибыль».

Проводки будут такие:

В будущих отчетных периодах доходы и расходы в бухгалтерском и налоговом учете начнут постепенно сближаться, а отложенные активы и обязательства будут погашаться обратными проводками.

Примеры возникновения временных налоговых разниц

Отложенное налоговое обязательство (ОНО)

Налогооблагаемые временные разницы образуются в результате, например:

Применения разных способов начисления амортизации для целей бухгалтерского учета и целей определения налога на прибыль: сумма начисленных расходов в бухгалтерском учете будет меньше, чем в налоговом учете;

Применение в налоговом учете амортизационной премии;

Признания выручки от продажи продукции (товаров, работ, услуг) в виде доходов от обычных видов деятельности отчетного периода, а также признания процентных доходов для целей бухгалтерского учета исходя из допущения временной определенности фактов хозяйственной деятельности, а для целей налогообложения – по кассовому методу;

Применение различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей бухгалтерского учета и целей налогообложения.

| Условия | Бухгалтерский учет | Налоговый учет |

| Первоначальная стоимость без НДС | 500 000 | 500 000 |

| Норма амортизации | 0,0166( 1/60 мес) | 0,048 ( 4,8/100) |

| Сумма начисленной амортизации | 8333,33 (500 000* 0,0166) | 24 000 (500 000* 0,048) |

Налогооблагаемая временная разница составит 15 666,67 (24 000 – 8 333,33) рублей.

Из-за временной разницы налоговая прибыль (НП) становится меньше, чем бухгалтерская прибыль (БП) (Прибыль по НУ Прибыли по БУ), поэтому у организации возникает отложенный налоговый актив в сумме 664 (3 320 * 20%) рублей.

Бухгалтерские проводки

Сумма, руб.

Описание операции

Пример 2. Применение различных правил отражения процентов: Организация для целей налогообложения применяет метод начисления, по договору займа организация должна получить проценты в конце срока договора.

В налоговом учете организация отражает по методу начисления ежемесячно доходы в виде процентов в сумме, например, 90 000 рублей, в то время как в бухгалтерском учете данные доходы не отражаются.

Возникает вычитаемая временная разница в виде суммы ежемесячных доходов по процентам 90 000 рублей.

Из-за временной разницы налоговая прибыль (НП) становится больше, чем бухгалтерская прибыль (БП) (Прибыль по НУ>Прибыли по БУ), поэтому у организации возникает отложенный налоговый актив в сумме 18 000 (90 000 * 20%) рублей.

Бухгалтерские проводки

Сумма, руб.

Описание операции

09 субсчет «Отложенный налоговый актив»

68 Субсчет «Налог на прибыль»

Отражена сумма ОНА (90 000 руб. *20%)

Пример 3. Создание резервов в бухгалтерском учете: Организация в Учетной политике по бухгалтерскому учету отразила, что в 2019 году создает резервы по гарантийному ремонту, в Учетной политике для целей налогообложения данный резерв не создается.

В феврале 2019 года организация создала резерв по гарантийному ремонту в сумме 230 000 рублей.

Возникает вычитаемая временная разница в виде суммы расходов на создание резервов по гарантийному ремонту в сумме 230 000 рублей.

Из-за временной разницы налоговая прибыль (НП) становится больше, чем бухгалтерская прибыль (БП) (Прибыль по НУ>Прибыли по БУ), поэтому у организации возникает отложенный налоговый актив в сумме 46 000 (230 000 * 20%) рублей.

Бухгалтерские проводки

Сумма, руб.

Описание операции

09 субсчет «Отложенный налоговый актив»

68 Субсчет «Налог на прибыль»

Отражена сумма ОНА (230 000 руб. *20%)

Изменения в ПБУ 18/02 «Учет расчетов по налогу на прибыль»

В настоящей статье хочется также обратить внимание читателей на важные изменения в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», внесенные Приказом Минфина РФ от 20.11.2018 года № 236н внесены изменения в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Наибольшие изменения коснулись случаев возникновения временных разниц (п 11, п. 12 ПБУ 18/02). Случаи возникновения вычитаемых и налогооблагаемых временных разниц объединены в одном пункте 11 ПБУ 18/02, отражающем общие случаи возникновения для всех временных разниц, как вычитаемых, так и налогооблагаемых.

В связи с внесенными изменениями временные разницы могут образовываться в результате применения разных правил признания в бухгалтерском и налоговом учете при:

оценке первоначальной стоимости и амортизации внеоборотных активов;

формировании себестоимости проданной продукции, товаров, работ, услуг;

формировании доходов и расходов, связанных с продажей основных средств;

создании резервов по сомнительным долгам и иных резервов;

переоценке активов по рыночной стоимости для целей бухгалтерского учета;

обесценении финансовых вложений, по которым не определяется их текущая рыночная стоимость, запасов и других вложений;

отражении процентов, подлежащих уплате по кредитам и займам;

признании оценочных обязательств в бухгалтерском учете;

наличии убытка, перенесенного на будущее, не использованном для уменьшения налога на прибыль в отчетном периоде, но который будет принят в целях налогообложения в последующих отчетных периодах;

прочих аналогичных различиях.

Как видим, перечень временных разниц значительно расширен. Под временными разницами, в свете изменений, теперь будут пониматься не только доходы и расходы, которые формируют бухгалтерскую прибыль (убыток) и налоговую базу по налогу в разных отчетных периодах, но и результаты операций, не включаемые в бухгалтерскую прибыль (убыток), но формирующие налоговую базу по налогу в других отчетных периодах.

В связи с чем, организациям надо будет определять временную разницу на отчетную дату как разность между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой при налогообложении.

Кроме того, изменен состав сведений, которые необходимо отразить в бухгалтерской (финансовой) отчетности В пояснениях к бухгалтерскому балансу и отчету о финансовых результатах нужно будет раскрывать информацию:

об отложенном налоге на прибыль;

о величинах, объясняющих взаимосвязь между расходом (доходом) по налогу и показателем прибыли (убытка) до налогообложения;

иную информацию, которая необходима пользователям для понимания характера показателей, связанных с налогом на прибыль организаций.

Изменения применяются организациями, начиная с бухгалтерской (финансовой) отчетности за 2020 год. Однако начать применять изменения можно и раньше, отразив этот факт в бухгалтерской (финансовой) отчетности организации.