что такое лагающие отрасли в акции

Как выбрать акцию для инвестиций?

Для начала можно выбрать отрасль, в которую вам хотелось бы вложиться. Это может быть металлургия, ретейл, нефтегазовый сектор, телеком, финансы, удобрения, строительство, энергетика, IT. Если вы уже собираете инвестиционные портфель, то лучше выбрать несколько секторов, а не один. Так вы сможете защитить свои вложения, если в одной из отраслей экономики что-то пойдет не так.

Если с этим определились, то круг уже сузился. Теперь настало время решить, какие конкретно акции купить. Это значит, что нужно оценить много компаний по разным критериям и выбрать, какие из них лучше, перспективнее и больше подойдут вашим целям. Это займет время, но зато вы будете уверены в том, что ваши деньги станут работать и принесут доход. Критериев для выбора компаний очень много. Мы остановимся на самых базовых.

Все компании, которые торгуются на бирже, должны отчитываться перед своими акционерами. Что происходит с компанией, можно посмотреть в ее финансовых отчетах. Компании их публикуют у себя на сайтах каждый квартал, то есть раз в три месяца, и годовой итог.

Посмотрите, платит ли компания дивиденды. Если да — то сколько. Эту информацию можно найти в дивидендной политике компании. Оттуда узнаете, как часто компания будет выплачивать вам деньги из своей прибыли и как много. Подробнее о том, что такое дивиденды и дивидендная политика, мы писали в статье 10 главных терминов фондового рынка.

Какой доход от выплат вы получите, также можно понять, посмотрев на дивидендную доходность. Она показывает, сколько вы получите денег на одну акцию и насколько это справедливо по отношению к цене. Показатель рассчитывается так: общий дивиденд на одну акцию за год делится на цену акции и умножается на 100. В итоге дивидендная доходность выражается тоже в процентах. Чем она больше — тем лучше. Обычно дивидендная доходность компаний варьируется от 2% до 12%.

Это то, насколько быстро вы можете купить или продать акцию компании по рыночной цене. Ликвидность бывает высокая, средняя и низкая. Чем выше — тем лучше. Если ликвидность низкая, вы можете попасть в ситуацию, когда захотите продать или купить акцию, но не сможете это сделать по выгодной цене и придется отдать больше денег.

Обычно низколиквидные акции — это акции так называемого третьего эшелона — небольших компаний, у которых низкий объем торгов, то есть инвесторы на бирже редко покупают и продают их бумаги. У акций первого эшелона — или как их еще называют « голубые фишки » — ликвидность высокая. Самые ликвидные акции обычно включаются в состав биржевых индексов

Потенциал роста акций

Если планируете зарабатывать не только на дивидендах, стоит обратить внимание на цену акций и потенциал их роста.

Прогнозы о том, насколько может вырасти акция, обычно делают инвест-дома и аналитики. Это еще называется target price (или целевая цена) — будущая стоимость бумаги, до которой вырастет цена за определенное время. Чаще всего измеряется в процентах. Например, компания Х сейчас стоит ₽800, а ее целевая цена через полгода — ₽1 тыс. Это значит, что через полгода цена может вырасти предположительно на ₽200, или на 25%.

Потенциал роста бизнеса

Понять, насколько бизнес компании успешно идет, можно из отчетности. А еще — из стратегии компании. Это планы компании на ближайший год, а также три, пять или сколько угодно лет. Чаще всего компания рассказывает о своих намерениях в презентациях для инвесторов. Их можно найти на сайте компаний.

В стратегии компания обычно пишет, на сколько процентов планирует увеличить прибыль, как много намерена продать своей продукции, сколько инвестировать денег в развитие, будет ли платить дивиденды, выпустит ли новый продукт и еще много всего интересного.

Например, у компании дела идут не очень и цена акций в последнее время упала. Но по итогам года компания публикует свою новую стратегию. Там говорится о том, как она планирует справиться с трудностями и как будет развиваться и зарабатывать больше денег. Это хороший знак.

А еще можно посмотреть на мультипликаторы. Это такие показатели эффективности работы компаний. Они сравнивают разные финансовые параметры, которые мы упоминали в первом пункте. С помощью мультипликаторов можно понять, насколько объективно компанию оценивают на бирже. То есть не слишком ли ее акции дорогие.

По мультипликаторам инвесторы часто ищут недооцененные компании — те, чьи акции стоят намного дешевле на бирже, чем должны. Обычно так бывает, когда показатели компании хорошие, но никто еще этого не заметил.

Такие недооцененные компании покупают в расчете на то, что в будущем цена их акций вырастет. Другие инвесторы на рынке тоже поймут, насколько компания перспективна, и начнут покупать ее бумаги, что и повысит их стоимость. Основные мультипликаторы — это P/E, DEBT/EBITDA, ROE, EV/EBITDA, P/BV, P/S. Подробнее о том, как рассчитываются мультипликаторы и насколько они важны, мы писали в другой нашей статье.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидер ы в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Аналитики рассказали, на какие акции стоит обратить внимание в декабре

Рынок акций может существенно вырасти к концу 2021 года, считает глава отдела стратегии акций Wells Fargo Securities Крис Харви. По его прогнозу, индекс S&P 500 (входят 500 компаний, которые публично торгуются на биржах США) может вырасти до 4825 пунктов, в частности, за счет банковского сектора. А вот в 2022 году рынок ждет снижение, полагает он: коррекция может составить 10%.

По мнению Харви, к концу 2021 года акции выйдут на уровни, которые потом нельзя будет удерживать — они не подкреплены фундаментальными показателями компаний.

«Что мы видим со стороны многих людей и инвесторов, — это ощущение, что рынок нерушим на данный момент», — отметил он в интервью телеканалу CNBC.

«Газета.Ru» выяснила, в акции каких компаний стоит вкладываться до наступления 2022 года.

Что ждет мировой и российские рынки в ближайшее время

Большинство аналитиков сейчас обращают внимание на сезонность рынка акций: ноябрь-декабрь исторически был сильным периодом, говорит руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров. В это время рынки действительно могут показать рост, особенно на фоне «относительно неплохого» сезона отчетности со стороны компаний и роста товарных площадок.

«Последнее является важным фактором роста привлекательности российских акций — наша экономика выигрывает от высоких цен на энергоресурсы, металлы и прочее сырье, за счет чего растет и потенциал потребительской активности в целом», — сказал эксперт «Газете.Ru».

Кроме того, «бегство» иностранных инвесторов с китайского рынка акций и «дороговизна» рынка США заставляют искать «новых фаворитов» среди развивающихся рынков, отмечает Комаров. По его словам, в этом случае Россия – идеальный кандидат для инвестиций.

В «Сбер Управление Активами» сохраняют «умеренно позитивный взгляд» на мировой и российский рынки акций до конца 2021 года и на 2022 год, сообщил «Газете.Ru» портфельный управляющий компании Илья Купреев.

По его словам, основные факторы, которые вызвали рост инфляции и замедление мировой экономики в третьем квартале, — ограничение передвижения граждан и перебои в цепочках поставок товаров. Они, в основном, были связаны со вспышками дельта-штамма коронавируса в некоторых регионах. Влияние этих факторов будет ослабевать за счет массовой вакцинации.

Так какие же акции стоит купить

Продолжающееся восстановление мировой экономики в ближайшие кварталы будет способствовать сохранению благоприятной ситуации на рынках сырьевых товаров, отмечает Купреев из «Сбер Управление Активами». Это может содействовать положительной динамике акций нефтегазового и горно-металлургического отраслей.

«Акции финансового сектора также, как правило, опережают рынок в фазе оживления деловой активности. Мы ожидаем продолжение роста акций отдельных технологических компаний, которые являются лидер ами в своих сегментах», — добавил он.

При этом один из положительных признаков российского рынка акций — высокая дивидендная доходность, отмечает управляющий активами «БКС Мир инвестиций» Роман Носов. По его словам, во многом это компенсирует существующие минусы. Если рассматривать последние 12 месяцев, то дивидендная доходность российского рынка превышает 7%.

«Для тех, кто заинтересован в высоких дивидендах, мы рекомендуем обратить внимание на ликвидные бумаги, имеющие «форвардную» дивидендную доходность выше, чем в среднем по рынку. Это бумаги металлургических компаний: «Северсталь», НЛМК, ММК. Высокие дивидендные выплаты осуществляет компания МТС», — сказал управляющий «Газете.Ru».

Александр Осин из «Фридом Финанс» также отмечает, что покупка «дивидендных» акций может быть одним из вариантов для инвестиций. «Высокую или близкую к максимальной доходность вложений на рынке сейчас в рамках среднесрочных прогнозов обеспечивают бумаги НЛМК, «Северстали», «ФосАгро», ММК, «М.Видео»», — привел примеры эксперт.

Также можно сделать ставку на традиционные «защитные» бумаги, такие, как акции «Полюса» или Polymetal. «Глобальный спрос на драгоценные металлы и камни, полагаю, будет стабильно высок», — говорит Осин.

Кроме того, традиционную эластичность к проблеме инфляционных рисков, которая сейчас актуальная, показывают бумаги сетевых розничных компаний: например, «Магнита», X5, «Ленты», добавил он.

Также можно вложиться в относительно «дешевые» бумаги, которые могут быть перспективны с точки зрения долгосрочных инвестиций. Например, исходя из текущих оценок, наибольший потенциал роста в сфере ТЭК есть у акций «Сургутнефтегаза» и «Башнефти»: они существенно отстали по темпам восстановления, пояснил Осин. Еще один подобный пример, но в энергетической отрасли – «Интер РАО».

«Интерес могут представлять бумаги, традиционно обладающие способностью – в силу тех или иных особенностей бизнеса – торговаться «лучше рынка» в периоды нестабильности спроса. Примером служат акции компаний «Транснефти» и ВСМПО, бизнес которых традиционно получает рыночную и регуляторную поддержку», — добавил Осин.

Если смотреть на долгосрочную перспективу, то стоит обратить внимание на российские технологические компании, сфере здравоохранения, потребительскому сектору и банкам, говорит Комаров из «Тинькофф Инвестиций». «Такие бумаги, как «Яндекс», «Детский мир», «Мать и дитя», Headhunter, Ozon, могут составить хороший портфель», — полагает эксперт.

Если у инвестора нет времени, чтобы выбирать отдельные бумаги, то можно сделать ставку на отраслевые ETF, отмечает руководитель отдела анализа акций ФГ «Финам» Наталья Малых. Особенно это касается IT-сферы и здравоохранения, у которых есть «длинная фундаментальная история роста». В качестве примера она привела iShares MSCI Taiwan ETF (потенциал роста — 13,49%), iShares Semiconductor ETF (15,14%), iShares US Medical Devices ETF (12,72%), iShares Nasdaq Biotechnology ETF (21,67%).

«По РФ пока трудно давать прогнозы из-за локдаунов и неизвестности сроков, когда они закончатся. В ценах этот фактор мало отражен», — добавила она.

Мир переходит на «чистую» энергию. Какие акции от этого выиграют

Зеленая энергетика — это тренд, как бы ни хотелось обратного сторонникам нефти, газа и угля. И этот сектор только входит в основную стадию развития — а значит, именно сейчас наступает оптимальный момент для долгосрочных инвестиций в отрасль.

14 октября РБК проведет конгресс «ESG- (P) Эволюция». В нем примут участие руководители крупнейших российских и мировых компаний, а также главы ведомств, отвечающих за ESG-повестку. Мероприятие будет первым крупным форумом по ESG в России. Чтобы принять в нем участие, пройдите по ссылке.

ESG-стандарты начинают играть все более значимую роль в инвестиционном мире. Крупные мировые компании меняют свои стратегии в пользу социально ответственной политики, все больше инвесторов выбирают только те активы, которые соответствуют ESG-критериям.

ESG-инвестирование — это форма социально ответственного инвестирования, когда решение о вложениях средств в бизнес принимается на основании вклада компании в развитие общества. Положительное влияние компании может быть оценено с точки зрения трех основных факторов:

Европейские банки уже начали отказывать в выдаче кредитов клиентам, бизнесы которых могут подразумевать климатический риск. Нежелательными становятся целые сегменты. При этом, на второй план для банков отходят требования к капиталу клиентов. Все это происходит из-за растущего давления на финансовую отрасль со стороны регулирующих органов и инвесторов, цель которых — поддержка секторов с низким уровнем выбросов углерода.

Мощности возобновляемой энергетики в последние 10 лет росли в среднем примерно на 8% в год. Мы выбрали акции из сегмента Environmental, которые выиграют от дальнейшей декарбонизации мировой экономики.

SolarEdge разрабатывает оптимизированные инверторные системы, которые нужны для повышения эффективности солнечных панелей. Технология помогает снизить стоимость получаемой солнечной энергии. Еще в 2014 году компания была на 10-м месте среди крупнейших поставщиков солнечных инверторов, а в 2020 году она стала лидер ом в этом сегменте.

SolarEdge обыгрывает конкурентов за счет производства недорогих оптимизаторов мощности. Сильный баланс позволяет компании инвестировать в новые проекты на рынке зеленой энергетики, включая накопители, зарядки и батареи для электромобилей и другие направления. Благодаря этому SolarEdge расширяет свое присутствие в быстрорастущем секторе чистой энергии.

Компания Xcel Energy — энергетический холдинг, в активах которого есть гидро-, угольные, газовые, ветряные, солнечные и атомные электростанции. Также станции Xcel Energy работают на биомассе — обрезках древесины, мусоре и сельскохозяйственных отходах. На альтернативные источники энергии приходится 47% от электричества, вырабатываемого компанией.

До 2025 года Xcel Energy ожидает роста прибыли на акцию на 5–7% в год, и на такой же уровень планирует повышать дивиденды.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

10 лучших акций первого полугодия: рейтинг «РБК Инвестиций»

В первой половине 2021 года основные фондовые индексы несколько раз обновляли исторические максимумы. При этом темпы роста нельзя назвать фантастическими. За полгода индекс Мосбиржи вырос на 16,81%. Соразмерный рост показали и американские биржевые индексы: Dow Jones Industrial поднялся на 12,73%, а NASDAQ Composite и S&P 500 — на 12,54% и 14,41%, соответственно.

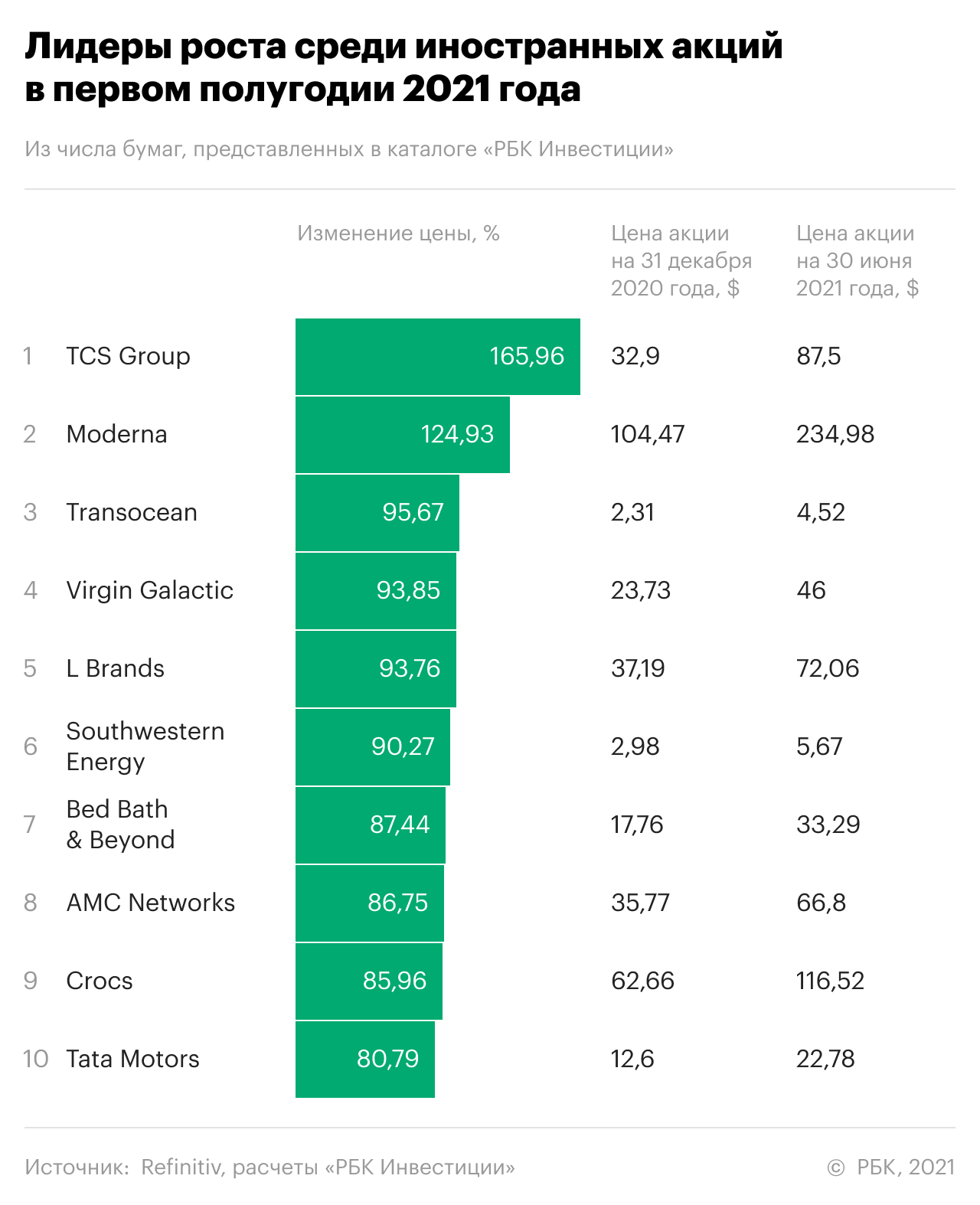

Как можно было заработать на иностранных ценных бумагах каталога

Мы определили десять лучших акций, представленных в каталоге «РБК Инвестиции» и которыми можно торговать за доллары США на Санкт-Петербургской бирже. Средний рост десяти лучших валютных акций нашего каталога за первое полугодие составил 100,54%. Разброс доходности лучшей десятки от 165,96% у лидер а, до 80,79% у бумаги на десятой позиции.

Лидером этого раздела рейтинга стали бумаги TCS Group — материнской компании Тинькофф Банка. В нашем каталоге она представлена среди акций, торгуемых за валюту и поэтому условно относится к иностранным. Котировки TCS Group уверенно росли на протяжении практически всего полугодия.

Второе место заняли акции Moderna. Взлет вызван успехом биофармацевтической компании в разработке вакцины от Covid-19. Вакцина закупается по всему миру, в том числе военным ведомством США, и эффективна против индийского штамма вируса.

За шесть месяцев акции Moderna подорожали на 124,93%.

В опубликованной в ноябре 2020 и феврале и мае 2021 компания показывала выручку с превышением ожиданий — это говорит о том, что бизнес набирает обороты. За полгода цены на бумаги Transocean поднялись на 95,67%.

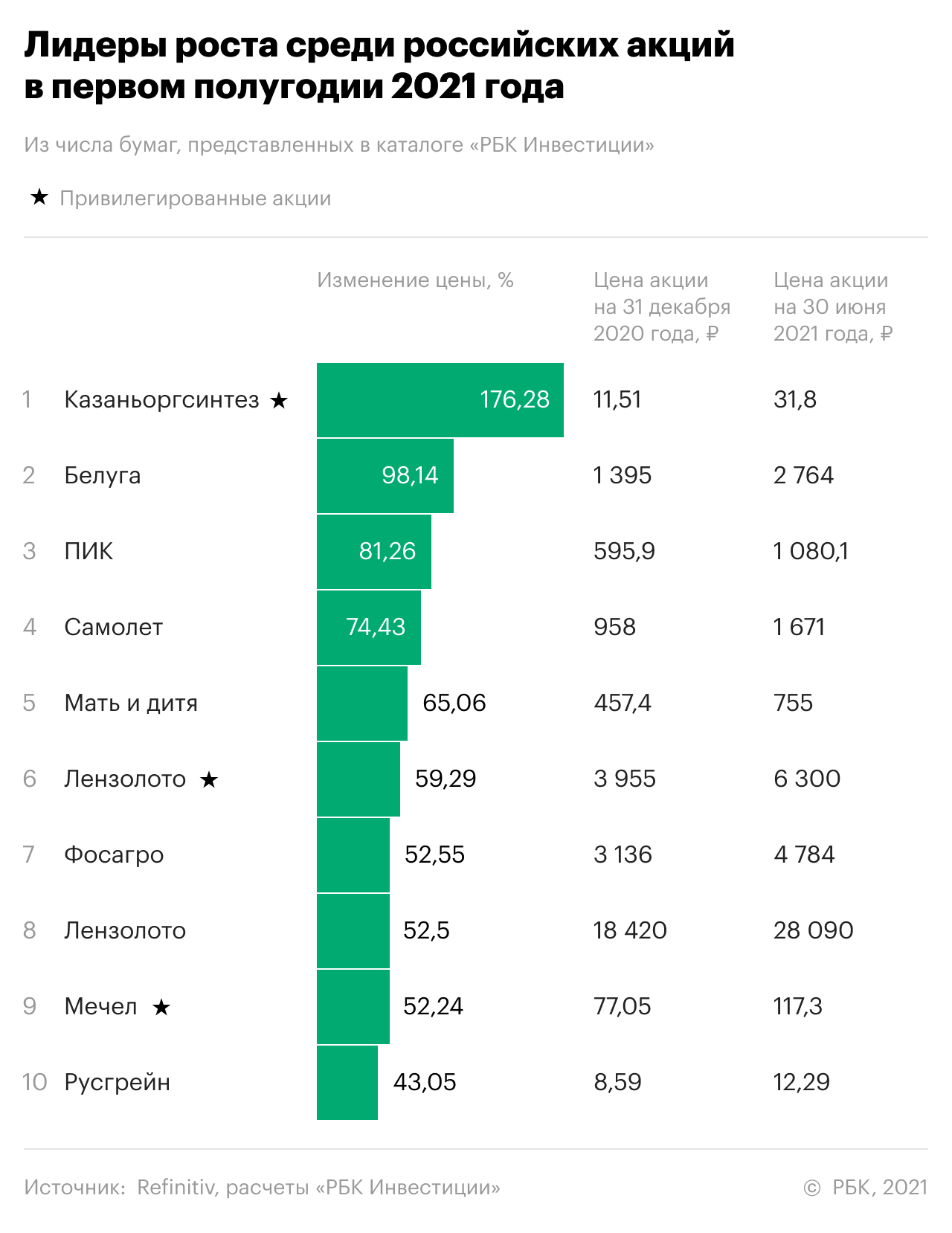

Лучшие российские акции

Мы также определили десять лучших российских акций, которые можно купить за рубли с помощью «РБК Инвестиций». За полгода, лучшая десятка подорожала в среднем на 75,48%. Разброс динамики в этой части топ-10 составляет от 176,28% до 43,05%.

Наибольший рост котировок показали привилегированные акции «Казаньоргсинтеза». Сперва бумаги показали необъяснимый рост в январе. Но в апреле произошел еще более сильный взлет котировок. На этот раз он был вызван корпоративным событием: слиянием нефтехимических активов ТАИФа (материнской компании «Казаньоргсинтеза») и «Сибура».

Привилегированные акции казанской компании показали гораздо более сильные темпы роста по сравнению с обыкновенными бумагами. По итогам полугодия «префа» «Казаньоргсинтеза» выросли на 176,28%. Привилегированные акции «Казаньоргсинтеза» стали самыми подорожавшими за шесть месяцев российскими бумагами на Московской бирже.

Вторыми по темпам роста за полугодие стали акции «Белуга Групп». Первый значительный взлет котировок компании произошел в феврале. Цены на акции компании поднимались на 200%.

Инвесторы и аналитики предлагали различные объяснения, но даже сама компания вынуждена была заявить, что движения цен не связаны с корпоративными событиями. Следующий значительный подъем котировок произошел в марте и был связан с объявлением дивидендов. Несмотря на снижение котировок в июне из-за проведения SPO, по итогам первого полугодия акции «Белуга Групп» подорожали на 98,14%.

На третьем месте рублевого раздела рейтинга акции ПИК. Котировки девелопера показывали устойчивый рост на протяжении всего первого полугодия. В марте после объявления результатов оценки активов и публикации отчетности рост ускорился.

За шесть месяцев акции ПИК подорожали на 81,26%.

У кого рост может продолжиться

Для склонных к риску инвесторов могут быть привлекательны бумаги Transocean, Southwestern Energy, Tata Motors. Пока эти компании убыточны, но их мультипликаторы EV/EBITDA ниже, чем у акций конкурентов.

Акции TCS Group («Тинькофф»), Moderna, Virgin Galactic, Bed Bath & Beyond выглядят дорогими, если оценивать их в сравнении по мультипликаторам.

Среди российских бумаг по мультипликаторам все еще недооценены акции «Казаньоргсинтеза», «Белуги», ПИК, MD Medical Group («Мать и дитя»), «Фосагро» и «Мечела».

В то же время переоцененными выглядят акции «Самолета», «Лензолота» и «Русгрейна». При текущих ценах инвестору нужно быть особенно осторожным с бумагами «Лензолота», поскольку после выплаты дивидендов бумаги могут сильно упасть, показав в июле значительный дивидендный гэп.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале « Сам ты инвестор! »

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Рынок акций США. Разбивка по секторам

Рынок США отличается от всех прочих широким разнообразием инструментов — одних только акций на нем более 5 тыс., не говоря уж о примерно 1000 депозитарных расписок и 1800 бумаг ETF. Здесь сбываются мечты.

Данный обзор посвящен секторам американского рынка акций. Это основная единица классификации компаний. В рамках S&P 500 их насчитывается 11. Каждый сектор, в свою очередь, подразделяется на индустрии.

Чем полезно знание секторов

1. Диверсификация. Если говорить о портфеле акций, то имеет смысл ограничиться примерно 5-15 компаниями из разных секторов. Самый простой способ — поделить вложения поровну. Знание секторов поможет подобрать слабо коррелирующие акции, снизив тем самым риск портфеля.

Более консервативный подход: большую часть разместите в ликвидные и стабильные компании, а оставшиеся деньги — в высокорисковые акции. Разбавив портфель облигациями, а также зарубежными бумагами, можно получить достаточно сбалансированный набор.

2. Концентрация. Возможны и, напротив, точечные идеи. Если вы верите в долгосрочные перспективы какой-либо индустрии или ожидаете появления катализаторов в определенном сегменте, то информация о структуре секторов позволит оптимально подобрать подходящие бумаги.

В разные периоды появляются новые драйверы, прорывные технологии и бизнес-модели, а значит и лидер ы роста. В последнее десятилетие — это сектор высоких технологий. Современные мегатренды — искусственный интеллект, big data, 3D печать, биотехнологии.

3. Зависимость от бизнес-циклов. Тут речь идет о разрезе в 1-10 лет. Полный цикл охватывает три периода: возрождение, экспансию и сокращение экономики. Речь также идет о четырех этапах: раннем, среднем, позднем и рецессии. Каждый этап может охватывает по нескольку лет, в разных стадиях наиболее актуальны те или иные сектора, циклические или защитные бумаги.

Согласно оценкам Fidelity, сейчас США находятся ближе к поздней стадии экономического цикла, хотя еще туда не вошли. Если говорить об отдаленном будущем, в преддверии рецессии актуальными станут инвестиции в «защитные» сектора. В любом случае, подобные бумаги способны диверсифицировать инвестиционный портфель, обеспечить поток дивидендов.

Communication Services

(Коммуникационные услуги)

В сентябре 2018 г. была запущена новая версия телекоммуникационного сектора. Сегмент сформирован на базе выходцев из секторов телекоммуникаций, высоких технологий и производителей товаров вторичной необходимости. Традиционно телекомы — это дивидендный сектор. Преимущественно ориентирован на внутренний спрос. Предприятия работают по подписке, поэтому бумаги принято считать «защитными», хотя некоторым его представителям не чужды технологические изменения. В обновленный сектор переместились такие известные имена, как Walt Disney, Netflix, Facebook и Alphabet (GOOGL).

Наиболее популярные ETF сектора:

Consumer Discretionary

(Потребительские товары вторичной необходимости)

Самый «брендовый» сектор, компании которого частенько на слуху. Характеризуется зависимостью от колебаний экономического цикла. От продукции этих предприятий можно временно отказаться при экономическом спаде.

— Автокомпоненты

— Автомобили

— Дистрибьютеры

— Диверсифицированные потребительские услуги

— Отели и рестораны

— Товары длительного пользования для дома

— Интернет ритейл

— Продукция для развлечений

— Диверсифицированный ритейл

— Специализированный ритейл

— Текстиль, одежда и товары класса люкс

Наиболее популярные ETF сектора:

— Consumer Discretionary Select Sector SPDR (XLY)

— Consumer Discretionary AlphaDEX Fund (FDX)

— Vanguard Consumer Discretion ETF (VCR)

Consumer Staples

(Потребительские товары первой необходимости)

Отличается стабильностью, ведь товары первой необходимости нужны всегда. Бумаги представителей сектора сравнительно устойчивы при падении рынка, их принято считать защитными, но и растут они зачастую не так активно.

— Напитки

— Продуктовый ритейл

— Продукты питания

— Продукты для дома

— Продукты личной гигиены

— Табачные изделия

Наиболее популярные ETF сектора:

— Consumer Staples Select Sector SPDR (XLP)

— Consumer Staples AlphaDEX Fund (FXG)

— Vanguard Consumer Staples ETF (VDC)

Energy

(Нефть и газ)

Крайне зависим от котировок сырья, а значит в теории отрицательно коррелирует с курсом доллара. Бумаги могут быть альтернативой инвестициям в товарные рынки, впрочем, тут могут присутствовать специфические риски эмитента.

— Оборудование и услуги для нефтегаза

— Нефть, газ и потребляемое топливо

Наиболее популярные ETF сектора:

— Energy Select Sector SPDR (XLE)

— Alerian MLP ETF (AMLP)

— Vanguard Energy ETF (VDE)

Financials

(Финансовый)

Финансовые корпорации процветает в условиях экономического роста: повышения спроса на кредиты и торговой активности на рынке ценных бумаг. Подъем ставок ФРС благоприятен для многих американских банков, ибо улучшает их процентную маржу, что делает банковские акции привлекательным вложением в этот период. Бумаги финансового сектора позитивно коррелируют с доходностью Treasuries.

— Банки

— Рынки капитала

— Потребительские финансы

— Диверсифицированные финансовые услуги

— Страхование

— Ипотечные REITs

— Ипотечные финансы

Наиболее популярные ETF сектора:

— Financial Select Sector SPDR Fund (XLF)

— Vanguard Financials ETF (VFH)

— SPDR S&P Bank ETF (KBE)

Health Care

(Здравоохранение)

Менее зависим от экономических циклов, ведь люди не выбирают, болеть ли им или нет. В пользу сферы здравоохранения в долгосрочной перспективе может играть тренд на постарение населения в развитых странах. В сегменте есть специфические риски, связанные с испытаниями новых препаратов, конкуренцией, истечением патентов, действиями регуляторов. Особенно волатильны биотехи, хотя и являются наиболее прорывной индустрией.

— Биотехнологии

— Оборудование для здравоохранения

— Услуги для здравоохранения

— Технологии для здравоохранения

— Инструменты и услуги для исследований

— Фармацевтика

Наиболее популярные ETF сектора:

— Health Care Select Sector SPDR (XLV)

— Nasdaq Biotechnology ETF (IBB)

— Vanguard Health Care ETF (VHT)

Industrials

(Промышленный)

Положительно коррелирует с экономическими циклами. Когда экономика процветает, бумаги «на коне». Только при наличии благоприятных тенденции в экономике компании будут строить, производить и перевозить товары и т.д. Тут то и понадобятся станки, машины и оборудование.

— Авиакосмическая и оборонная

— Авиадоставка грузов и логистика

— Авиалинии

— Продукты для строительства

— Коммерческие услуги

— Строительство и инженерия

— Электрическое оборудование

— Промышленные конгломераты

— Тяжелая техника

— Морские грузоперевозки

— Профессиональные услуги

— Железные дороги

— Торговые компании и дистрибьютеры

— Транспортная инфраструктура

Наиболее популярные ETF сектора:

— Industrial Select Sector SPDR (XLI)

— Vanguard Industrials ETF (VIS)

— iShares Transportation Average ETF (IYT)

Information Technology

(Информационные технологии)

Драйвер роста всего американского рынка на протяжении нынешнего бычьего тренда. Именно здесь сконцентрировано большое количество «акций роста», хотя есть и перспективные дивидендные истории в рамках зрелых компаний. Многие ставки на прорывные идеи относятся как раз к сектору высоких технологий.

— Коммуникационное оборудование

— Электронное оборудование и компоненты

— IT-услуги

— Полупроводники

— Программное обеспечение

— Технологическое «железо»

Наиболее популярные ETF сектора:

— Technology Select Sector SPDR (XLK)

— Vanguard Information Tech ETF (VGT)

— DJ Internet Index Fund (FDN)

Materials

(Материалы)

Как и нефтегаз, зависят от движений товарных рынков, включая металлы.

— Химия

— Материалы для строительства

— Контейнеры и упаковка

— Металлургия

— Бумага и продукты из дерева

Наиболее популярные ETF сектора:

— Market Vectors TR Gold Miners (GDX)

— Materials Select Sector SPDR (XLB)

— iShares U.S. Home Construction ETF (ITB)

Real Estate

(Недвижимость)

— Equity REITs (покупает и сдает недвижимость различного плана)

— Девелопмент в сфере недвижимости

Real Exchange Investment Trusts — это биржевые фонды, объектом инвестиций которых является недвижимость. Обладают высокой дивидендной доходностью. Инвестиции REIT позволяют зарабатывать на росте рынка недвижимости, диверсифицировать вложения, защищаться от потенциальной инфляции в США. При этом инструмент, в отличие от объектов недвижимости, обладает высокой ликвидностью и имеет низкий порог входа.

Наиболее популярные ETF сектора:

— Vanguard REIT ETF (VNQ)

— iShares U.S. Real Estate ETF (IYR)

— iShares Cohen & Steers REIT ETF (ICF)

Utilities

(Энергетика)

Небольшой сектор по количеству компаний, но может быть интересен в качестве хеджирования кризисных тенденций на рынке, а также получения высоких дивидендных платежей. При этом сегмент возобновляемой энергетики, включая солнечные технологии, в долгосрочной перспективе может порадовать терпеливого инвестора.

— Электроэнергетика

— Газовая энергетика

— Возобновляемая энергетика

— Диверсифицированная энергетика

— Водная энергетика

Наиболее популярные ETF сектора:

— Utilities Select Sector SPDR (XLU)

— Vanguard Utilities ETF (VPU)

— iShares Global Infrastructure ETF (IGF)

В общем, выбирайте продукт на свой вкус! Разбор полетов в различных индустриях, а также отдельных эмитентах читайте в наших среднесрочных материалах.

БКС Брокер

Последние новости

Рекомендованные новости

Прогнозы и комментарии. Слабость сохраняется

Здесь щедро платят дивиденды. Обзор акций табачных компаний

Норникель определится с дивидендами 22 ноября. Чего ждать

Самые «грязные» компании на рынке. Антирейтинг на основе ESG-критериев

Уоррен Баффет и Майкл Бьюрри: на рынке нечего купить

Лира, ты куда?

Target идет вниз после отчета. Смотрим на дальнейшие перспективы

ЕЦБ поражен динамикой рынка акций

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.