что такое инвест портфель

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Войти с этой почтой

Регистрация

Регистрация

Первые шаги на бирже

Уроки

1. Что такое инвестиции и зачем нужно инвестировать

2. Как выбрать брокера и открыть брокерский счёт

3. Куда инвестировать

4. Как можно заработать на ИИС

5. Инвестиционный портфель: что это, зачем нужен и как составить

Инвестиционный портфель:

что это, зачем нужен и как составить

Вы уже понимаете, что деньги должны и могут приносить прибыль, и не только с помощью банковских депозитов. Если у вас ещё нет счета, то самое время открыть его сейчас — после урока уже можно будет попробовать сделать свои первые инвестиции. Сегодня рассмотрим, как можно минимизировать риски от инвестиций с помощью инвестиционного портфеля.

Если некогда читать, послушайте аудиоверсию:

Что такое инвестиционный портфель

Инвестиционный портфель почти как обычный кошелек, где лежат деньги. Только в нём находятся разные финансовые инструменты, а не купюры. Например, тут могут быть в разной пропорции акции, облигации, валюта, опционы и ПИФ. Примерно вот так:

Если в портфеле будет только один вид «купюр», например акции только одной компании, то риск потерять вложенные деньги увеличивается. Компания может обанкротиться, или в отрасли, в которой она работает, случится форс-мажор, и тогда стоимость акций упадёт. А значит, все ваши деньги пропадут.

Кстати, «купюры» в портфеле называются активами. Активы создают доход, а доход — это деньги, которые приносит актив.

Активами могут быть не только ценные бумаги, но и доля в бизнесе, валюта, золото. Например, у вас есть свободная квартира. Это ваш актив. Если вы начнете сдавать её в аренду, то сможете получать доход с этого актива.

Но на уроке мы будем говорить только о биржевых активах.

Если же у вас в портфеле кроме акций какой-то определённой компании были бы акции ещё двух компаний, облигации, золото и валюта — то вы бы компенсировали убыток от падения стоимости акций первой компании за счёт других вложений. Избитая, но правильная поговорка на эту тему: «Не храните яйца в одной корзине», то есть не вкладывайте деньги только в один актив — можете потерять их все.

Расширение списка инструментов для защиты вложений от рисков на финансовом сленге называется диверсификацией. То есть когда говорят «диверсифицировать портфель» — это значит добавить в него другие активы. Например, у вас были акции и облигации, вы добавили ПИФ, или ETF, или акции компаний из другой сферы деятельности. То, как в конечном итоге окажутся распределены средства между этими активами, и определит риск, который будет сопутствовать такому портфелю.

Почему в портфеле надо иметь разные бумаги

Портфель составляют так, чтобы коллапс, произошедший в одной компании или отрасли, не привёл к существенным убыткам инвестора. Чтобы этого добиться, есть два пути. И оба действенные.

Диверсификация активов по секторам экономики. В портфеле лучше иметь бумаги со слабой корреляцией, то есть динамика их котировок между собой практически не связана. Например, вы хотите положить в портфель акции «Татнефти» и «Газпрома». Эти компании относятся к одной отрасли — нефтегазовой, а значит если случится кризис, то цены акций обеих компаний могут упасть. Это лучше, чем если бы у вас были акции только одной компании, однако портфель у вас получится слабодиверсифицированный — это рискованные вложения.

А если вы положите в портфель бумаги, например, «Яндекса», «Лукойла» и «Сбера», то это уже будет более диверсифицированный портфель. Эти компании принадлежат разным секторам, вероятность того, что просядут сразу все отрасли, крайне мала. Такие вложения более сбалансированы, а значит, менее рискованны.

То есть лучше купить, например, «Татнефть» и «Газпром», а не только «Газпром». А если добавить «Яндекс», «Сбер» и ВТБ, то будет ещё лучше.

Диверсификация (распределение) по классам активов. Капитал нужно распределять по разным классам активов — акции, облигации, драгметаллы и даже недвижимость. Цель — создать оптимальный для себя баланс рисков и доходности.

Таким образом, риск потерять вложенные деньги зависит:

От типа активов — например, акции обычно более рискованны по сравнению с облигациями. Поэтому инвестор, чей портфель состоит в основном из облигаций, рискует меньше.

От надёжности компаний — нужно учитывать риски компании, в которую вкладываются деньги, и снижать их, покупая акции и облигации разных компаний. Так, облигации какого-то неизвестного химзавода, находящегося где-то на краю света, более рискованные, чем облигации федерального займа (ОФЗ).

А ещё играют роль пропорции, в которых собран портфель.

Что такое инвестиционный профиль

Портфели разных инвесторов отличаются — «состав» зависит от того, насколько их владельцы готовы рисковать. Подбирая инструменты в портфель, обязательно нужно учитывать не только потенциальную доходность, но и возможные риски.

Перед тем как начать инвестировать, надо определиться, на какие риски вы готовы пойти. Например, готовы ли вы рискнуть всеми деньгами, или можете смириться максимум с 15−20 % убытков, или вообще не хотите терять ничего.

То, на какой риск готов пойти инвестор, определяет его инвестиционный профиль. А от этого профиля зависит и состав портфеля:

Консервативный профиль — портфель таких инвесторов состоит из самых безрисковых активов. В основном это надежные облигации. Акций в таком портфеле будет немного (примерное соотношение 80/20), все они принадлежат крупным стабильным компаниями. Возможная прибыль от таких инвестиций составит 5−10 % годовых.

Умеренный профиль — такие инвесторы готовы к небольшому риску. Их портфель содержит уже больше акций (обычное соотношение примерно 50/50), причем они могут быть и из более рискованных отраслей. Прибыль такого портфеля может составлять 10−15 %.

Агрессивный профиль — это инвесторы, которые готовы рисковать. В их портфеле в основном только акции. Примерная доходность может составить 15−25 %.

Нет классического портфеля. У каждого инвестора он свой и зависит от конкретных целей и требований.

Как цель и срок инвестирования влияют на наполнение портфеля

Основная ошибка, из-за которой инвесторы-новички могут остаться недовольны своим результатом, — неправильная постановка финансовой цели и сроков. Чаще всего они ставят размытую цель вроде «хочу получить больше, чем вложил».

Нужно, чтобы сначала была цель. Ведь фактически все средства в конечном итоге нужны именно для достижения этой цели: например купить машину, оплатить образование, обеспечить финансовую подушку. Начинать инвестировать нужно только после того, как будет определена цель.

Если вы только начинаете инвестировать, то не стоит сразу ставить глобальные цели. Лучше выделить небольшую сумму на «эксперименты», чтобы попробовать простые инструменты. А уже потом поставить конкретные материальные цели и вложить больше денег.

После того как вы поставили цель, можно рассчитывать сроки, необходимые для её достижения. Это тоже важно. Например, срок на покупку нового автомобиля — год, а на финансовую подушку к пенсии — 15 лет. От сроков зависит, какими активами наполнять инвестпортфель. Чем длиннее период, тем больший процент ценных бумаг можно держать в акциях: даже если они подешевеют в какой-то момент, будет время на то, чтобы дождаться их повторного роста.

Но если вы понимаете, что скоро вам понадобится какая-то сумма из вложенных инвестиций, то в портфеле должны лежать более низкорисковые инструменты. А иначе появится вероятность не получить ту самую необходимую конкретную сумму.

Под каждую финансовую цель имеет смысл составлять свой портфель.

Как сформировать свой первый портфель: 5 советов для начинающих

Теперь на основании рекомендаций, описанных здесь, стоит попробовать собрать свой первый портфель. Нужно выбрать перспективные акции или облигации и определить пропорции между ними. Это непростая задача, поэтому можно прибегнуть к помощи готовых решений.

Рекомендации робота-советника. Если вы пока не уверены, что всё сделаете правильно, то воспользуйтесь рекомендациями робота-советника из приложения ВТБ Мои Инвестиции. Это бесплатный сервис, который подберёт вам персональный портфель ценных бумаг и будет давать подсказки о том, как им управлять.

Чтобы подключить робота-советника, нужно заполнить простую анкету и ответить на несколько вопросов. По ней робот-советник определит инвестиционный профиль и предложит оптимальный портфель. Какие бумаги выбрать — рекомендуют аналитики банка, а робот-советник определяет подходящие для вас пропорции между ними. Соглашаться или нет с рекомендациями робота — решать вам.

Можно составить несколько портфелей — для разных целей. Минимальная сумма, которая позволит собрать защищенный портфель, — 50 000 ₽.

БПИФ — биржевые фонды. Это уже готовый диверсифицированный портфель активов, который торгуется на бирже в форме инвестиционных паёв. В его состав могут входить акции, облигации и другие ценные бумаги. Поэтому, инвестируя в БПИФ, вы инвестируете сразу во множество компаний, находящихся в его составе.

Можно выбрать как консервативные фонды, доходность которых почти такая же, как у банковских вкладов, например VTBM, так и более агрессивные, которые инвестируют только в акции, например VTBX. Начать инвестировать можно с одного пая.

Подойдёт, если вы пока не готовы вложить 50 000 ₽ или вам хочется максимально легко инвестировать.

Облигации. Если вы не готовы к тому, чтобы собирать портфель прямо сейчас, то можно начать с приобретения облигаций надежных банков, например ВТБ. Так вы в любом случае заработаете больше, чем на простом вкладе. А заодно это поможет вам приобрести инвестиционную практику.

Со временем к уже имеющимся облигациям в своем портфеле вы можете добавить другие активы, например акции.Так вы будете постепенно формировать свой портфель.

Инвестиционные облигации. Если ставки обычных облигаций не впечатляют, то можно купить инвестиционные облигации. В конце их срока обращения вы получите назад вложенные деньги. А вот какая будет прибыль — неизвестно. Она может оказаться нулевой, но может и существенно превышать доход по депозиту, например, на 8−10 %.

Доход от инвестоблигаций зависит от выполнения условий: например, если определённая ценная бумага вырастет в цене, то вы получите прибыль. А если она упадёт, то дохода не будет. Тогда вы получите только те деньги, что заплатили за облигации.

Список актуальных облигаций можно посмотреть в приложении ВТБ Мои Инвестиции, раздел «Биржа» → «Размещения».

Инвестиционные облигации помогут вам начать инвестировать и защитят вложенные деньги. Подходят тем, кто хочет заработать больше, но не готов рисковать своими деньгами

Инвестиционные идеи. Если вы хотите попробовать инвестировать самостоятельно, то для составления портфеля можно воспользоваться инвестидеями — рекомендациями аналитиков о том, когда стоит покупать или продавать ценную бумагу, чтобы получить прибыль.

Как это работает: аналитики ВТБ Капитал Инвестиции исследуют бизнес различных компаний по всем показателям. На основании полученных результатов рассчитывают рекомендуемую стоимость ценных бумаг, а затем составляют прогноз: например, предполагается, что цена акции вырастет до 900 ₽, а сейчас она стоит 500 ₽. Это выгодно, так как у акции высокий потенциал роста. Такая рекомендация и есть инвестидея.

При покупке акций всегда нужно обращать внимание на то, насколько это вложение подходит лично инвестору. Тут снова нужно обратиться к финансовым целям и предполагаемым срокам инвестирования. Так, если вы планировали вложить деньги на год или полтора, потому что эти деньги скоро понадобятся, то покупать акции будет рискованно — к концу срока цена на них может упасть и тогда у вас не окажется той суммы, на которую вы рассчитывали.

В ВТБ Мои Инвестиции инвестидеи находятся в разделе «Витрина» → «Идеи для инвестиций».

Попробуйте потренироваться инвестировать без вложений. В приложении ВТБ Мои Инвестиции есть демосчёт — в нём можно покупать и продавать акции или облигации и следить за биржевым курсом.

Урок № 45. Как собрать универсальный инвестиционный портфель?

Стабильный доход на фондовом рынке и минимальные потери, когда все котировки устремились в минус? Звучит как сказка, но это реально.

Что такое инвестиционный портфель?

Обычно портфельное инвестирование противопоставляют трейдингу, имея в виду, что настоящий инвестор не спекулирует на купле-продаже одного инструмента, а покупает сразу несколько бумаг, которые в идеале уравновешивают динамику друг друга: когда одни падают, другие растут.

Однако на бирже можно купить акции не конкретных компаний, а фондов, которые вкладываются сразу во много компаний, — ETF. Поэтому сегодня ваш портфель может состоять из одного такого инвестиционного инструмента. В США популярны долгосрочные портфели из 2—3 ETF, которые покрывают сразу все основные классы активов.

Ключевой вопрос для начинающего инвестора: как подобрать такой чудесный портфель, чтобы он защищал от падений рынка и при этом приносил хорошую прибыль? Над этой задачей экономисты и инвесторы бьются уже не одно десятилетие, и они могут предложить несколько рецептов.

Виды портфелей по степени риска

Страх потери денег — основной ограничитель для инвесторов в поиске прибыльных идей. Чем инвестиция выгоднее, тем больше риска она несет. На базе этой идеи принято делить всех людей по степени терпимости к убыткам и, соответственно, по тому, какие портфели для них психологически комфортнее.

Вклад уже не тот, что прежде? Не устраивает доходность? Тогда самое время сравнить варианты размещения личного капитала в рост.

Склонность к риску (иногда ее называют аппетитом к риску) связана с возрастом (молодые склонны больше рисковать), доходом (бедные чаще покупают лотерейные билеты), семейным статусом (одиночки более авантюрны), культурной средой.

Инвестиционные портфели, подобранные под минимально и максимально терпимых к риску людей, будут радикально различаться. Например, у российского пенсионера основу сбережений, скорее всего, составит недвижимость, а у студента из США — акции Tesla или Virgin Galactic. Умеренные в плане риска портфели обычно состоят из акций и облигаций крупных компаний, иногда с добавлением золота и недвижимости.

Активные и пассивные портфели

Среди портфельных управляющих сложилось две противоборствующих группы: сторонники активных и пассивных стратегий. Первые опираются на опыт коллег, которым удается обыгрывать фондовые индексы, вторые ссылаются на статистику, которая говорит, что большинство активных инвесторов в конечном итоге проигрывает индексу.

Открыли брокерский счет, внесли деньги, купили акции, и — о чудо! — в первый же день портфель вырос на 1%. Хорошее начало, но радоваться рано.

Эталонный пример успешного активного инвестора — это Уоррен Баффет, чей портфель с конца 1990-х растет в среднем вдвое быстрее американского рынка. «Подглядеть» структуру вложений Баффета можно в отчетах его управляющей компании Berkshire Hathaway.

Фанатов пассивного управления с каждым годом все больше. На их стороне авторитетные нобелевские лауреаты Гарри Марковиц и Юджин Фама, доказавшие, что существует, по сути, один универсальный портфель (так называемый рыночный портфель) и обыграть его без повышения риска невозможно.

Как выйти на биржу на первых порах: самому или с помощью управляющего? Разбираемся в плюсах и минусах каждого из решений.

Портфельная стратегия asset allocation

Все портфели индивидуальны и должны соответствовать риск-профилю инвестора. Но есть универсальный портфель, который дает оптимальное соотношение доходности и риска. И здесь мы приходим к термину asset allocation. Устойчивого перевода на русский язык он не имеет, но им принято обозначать стратегию формирования портфеля инвестора, в котором капитал распределен по видам биржевых активов. Не вдаваясь в детали, можно описать этот теоретический «идеал» таким образом: в него входят все существующие в мире активы ровно в тех долях, в которых их расставил сам рынок.

То есть те компании, которые стоят дорого, объективно должны занимать большую долю в портфеле, потому что коллективный разум инвесторов их туда поставил. Другой пример: если доля США в мировых активах составляет около 56%, то именно столько доллар должен занимать в универсальном портфеле. Аналогично с золотом: если его в мировых активах около 10%, то выше этого лучше не подниматься.

Такая структура справедлива для инвесторов, готовых держать портфель долго, в идеале — вечно. На практике так, конечно, не бывает. Например, одна из самых длинных реально продаваемых стратегий — это 50-летний пенсионный портфель от Vanguard, мирового лидер а в портфельном управлении. В нем нет ни недвижимости, ни золота. Зато есть большой набор акций и облигаций США (индексные фонды на все бумаги сразу), а также других стран, общая доля которых как раз не превышает 40% — в полном соответствии с теорией.

Виды инвестиционных портфелей по срокам

Долгосрочные пенсионные портфели от Vanguard почти целиком составлены не просто из ценных бумаг США, а из акций. Общая доля американских и зарубежных (европейских, азиатских, латиноамериканских) облигаций — около 10%. Это готовый рецепт для тех, кто составляет портфель на десятилетия.

Американцам, которым до пенсии остается пять лет, Vanguard предлагает другую формулу. Во-первых, доля иностранных (не американских) бумаг приближена к 30%. Это понижает валютные риски портфеля для будущих пенсионеров. Во-вторых, доля всех акций, включая надежные американские, составляет только 57%. Иначе говоря, упор сделан на американские компании и бумаги американского правительства.

Пенсия еще не скоро? Если так размышлять, то на заслуженном отдыхе можно оказаться ни с чем. Разбираем, как государство мешает нам стать обеспеченными пенсионерами и что можно предпринять.

В России наиболее частый срок инвестиций — от года до трех лет. Год — обычный срок для вклада, три — минимальный для индивидуального инвестиционного счета.

Финансовый советник Игорь Файнман в нашем подкасте « Это к деньгам » как-то сказал: выходить на биржу лучше было вчера, но сегодня тоже можно. А вот про ИИС так не скажешь: его лучше всего открывать в декабре. Разберемся подробнее.

Ни одна из классических длинных или средних стратегий может попросту не подойти. В этом случае можно прибегнуть к тактике рантье, которые вкладывают преимущественно в облигации и дивидендные акции. Типичный рентный портфель состоит на две трети из облигаций и на треть из акций, зачастую привилегированных, где дивидендная доходность (отношение выплат акционерам к стоимости акции) часто выше.

«Вечные» («всепогодные») портфели

Для тех, кто не знает, на какой срок он инвестирует, и хотел бы иметь сразу обе возможности: и хорошо заработать, и при случае продать свои бумаги в любой момент без потери денег, существует несколько готовых портфелей от гуру рынка. Рассмотрим два наиболее популярных.

Так называемый вечный портфель придуман Гарри Брауном. Это американский аналитик, который обнаружил, что если разбить инвестиции на четыре равные части: акции, золото, длинные облигации и короткие облигации, — то такая комбинация практически всегда в плюсе, даже в периоды кризисов. В худший год «вечный» портфель Брауна терял не более 3%, когда весь рынок снижался на 30% и больше.

Похожий, но чуть более сложный алгоритм использовал в своем «всепогодном» портфеле (иногда его называют «всесезонным») Рэй Далио, один из самых успешных управляющих современности. Он с коллегами за долгие годы работы пришел к пропорции: 40% — в долгосрочные облигации, 30% — в акции, 15% — в среднесрочные облигации, 7,5% — в золото и еще 7,5% — в сырьевые товары. Такой портфель в худшие годы теряет всего около 2%.

Обе стратегии показывают среднегодовую доходность на 1—3 процентных пункта ниже, чем рынок акций, но на 4—6 п. п. выше, чем рынок облигаций. То есть по соотношению риска и доходности это золотая середина: инвестор почти полностью защищен от возможных убытков, но уверенно обыгрывает инфляцию и не сильно отстает от широких индексов.

Как действовать, чтобы вложения на фондовом рынке были успешными? Ключевую роль играет выбор стратегии.

Как новичку составить универсальный портфель?

Самый легкий способ собрать универсальный портфель — это купить два ETF или БПИФа с максимально широкой диверсификацией по странам и валютам. Например, соединить FXWO (акции всех стран мира) и SBRB (рублевые облигации) в пропорции 30/70, 50/50, 70/30 — в зависимости от того, как долго собираетесь их держать (чем срок дольше, тем облигаций меньше).

Чтобы повторить «вечный» портфель Брауна, нужно будет добавить к акциям и облигациям фонд на золото, например FXGD, выделив ему четверть общего портфеля (при этом долю двух предыдущих активов придется, понятно, сократить). Еще четверть инвестиций можно разместить на банковском депозите. Это близкий аналог коротких облигаций — четвертого компонента в стратегии Брауна.

Если решили собрать своими силами «всепогодный» портфель Рэя Далио, придется потрудиться. Депозиты займут 40%, фонд облигаций — 15%, фонд на акции — 30%. На фонд золота нужно выделить 7,5%. Оставшиеся 7,5% можно вложить в акции сырьевых компаний РФ, например «ЛУКОЙЛа», «Газпрома», «Норникеля», «Северстали», «Фосагро», «Русагро», которые придадут динамики за счет привязки к ценам на нефть, газ, металлы, удобрения и сельхозтовары.

Выводы

Структура портфеля зависит от темперамента инвестора. Люди стремятся выбрать золотую середину между риском и доходностью. Исследования говорят, что оптимальные портфели имеют в своем составе как минимум два класса активов: акции и облигации. Изменяя их доли, можно настроить инвестиции под свои цели.

Полностью избежать риска просадки портфеля нельзя, но можно уменьшить возможное падение до 2—3% в плохие годы, если следовать «вечной» стратегии Брауна, «всесезонной» Рэя Далио или их аналогам. Они просты в повторении, достаточно подобрать три биржевых фонда в нужной для вас валюте (на акции, облигации и золото), выделить часть вложений под банковский депозит и купить несколько «голубых фишек» РФ по одной из каждого сырьевого сектора.

Остальные уроки по инвестициям вы можете найти в нашем разделе «Обучение».

Как за 4 шага сформировать инвестиционный портфель и управлять им (+мой портфель на 2021 год)

Приветствую читателей блога Вебинвестора! Наверняка многие из вас прочувствовали на себе, что инвестиции — занятие, неразрывно связанное с риском. Его невозможно избежать, всегда существует вероятность потерять часть вложенных денег. Впрочем, существуют способы уменьшить риски инвестирования, и самый простой из них — сформировать инвестиционный портфель.

Эта статья входит в цикл публикаций по основам инвестирования на Блоге Вебинвестора. Если у вас есть какие-либо вопросы по теме, оставляйте их в комментариях к статье, постараюсь помочь с вашей проблемой.

Спасибо за внимание, продолжаем!

Что такое инвестиционный портфель

Для начала, рекомендую прочитать статью про диверсификацию инвестиций — это теоретическая основа сегодняшней статьи.

Итак, что такое инвестиционный портфель:

Инвестиционный портфель — это набор активов, в которые вы одновременно вкладываете свои деньги для снижения рисков и достижения своей инвестиционной цели.

Другими словами, следование правилу «Не клади все яйца в одну корзину». Благодаря распределению средств по нескольким активам, появляется эффект диверсификации, который значительно снижает риски инвестирования. Доходность вложений при этом становится более предсказуемой. Профессиональные инвесторы создают портфели очень давно, но современная портфельная теория была разработана только в 1950-х годах нобелевским лауреатом Гарри Марковицем.

Просто взгляните на инвестиционные показатели нескольких акций по отдельности и в составе портфеля:

Показатели портфеля рассчитаны для акций в равных долях,

дивиденды не учтены

На первый взгляд, проще было бы вложить все деньги в акции Apple и спокойно утроить свои вложения. Однако если вас в народе называют Вангой, можете дальше не читать статью — ваша стратегия угадывания самой прибыльной акции обойдёт любую другую.

Если быть реалистами и сравнить перспективы инвестиционной стратегии «вложить 100% денег в одну из акций» и «вложить деньги в 7 акций сразу» на нашем примере, можно сделать такие выводы:

Другими словами, формирование инвестиционного портфеля чаще принесёт вам приемлемый результат, чем игра в угадайку. Плюс, рост доходности будет более плавным, ведь даже если какие-то акции потеряют в цене, другие перекроют потери за счёт своего роста. Вам будет психологически проще пересидеть меньшие по размеру просадки.

Как сформировать инвестиционный портфель

Основные принципы формирования инвестиционного портфеля можно уместить в 4 шага.

Шаг #1: Выбор цели и расчёт целевых показателей портфеля

Одно из преимуществ формирования инвестиционного портфеля — возможность достигать ваших конкретных финансовых целей (разумеется, реалистичных). Такая цель должна быть выражена конкретной цифрой, например:

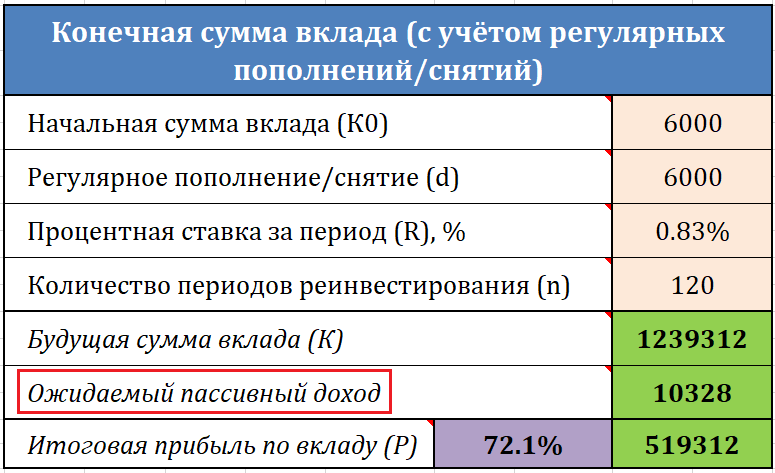

Зная нужный конечный результат, можно с помощью калькулятора сложных процентов рассчитать необходимые показатели портфеля.

Пример для цели «накопление»:

Наша цель — 100000 рублей через 5 лет. Я задал годовую доходность портфеля 10%, и получил такой результат: нужно сразу же вложить 150000 рублей, и каждый следующий год такую же сумму.

Пример для цели «пассивный доход»:

Наша цель — пассивный доход 10000 рублей через 10 лет. Здесь мы предполагаем, что сумма инвестиций увеличивается каждый месяц, с такой же частотой начисляются проценты. Выходит, что для достижения цели нам достаточно каждый месяц откладывать 6000 рублей.

10% в год — цифра более менее реалистичная, но вообще доходность портфеля может быть совершенно разной. Это зависит от вашей склонности к риску и выбранной инвестиционной стратегии.

Шаг #2: Выбор инвестиционной стратегии и структуры портфеля

Инвестиционных стратегий существует довольно много, их можно разделить по признакам рискованности и вовлечённости:

Консервативная и агрессивная стратегии отличаются рискованностью (и, как следствие, доходностью) выбранных вами активов. Консервативный инвестор больше предпочитает надёжные вложения вроде депозитов, облигаций и недвижимости. Его «агрессивный» коллега значительную долю в портфеле выделяет под рискованные активы: акции, криптовалюты, драгоценные металлы и т.д.

Пассивная и активная стратегия отличаются количеством времени, которое инвестор тратит на анализ и поиск сделок. Основной принцип: «Рынок обыграть сложно, проще двигаться вместе с ним». Пассивный подход («купил и держи») популярен среди инвесторов — состав портфеля подбирается на несколько лет вперёд, меняется очень редко. Активная стратегия инвестирования в теории позволяет добиться более высокой доходности, чем пассивная — но требует постоянного мониторинга рынка и частых корректировок портфеля. Для этого упор делается на ликвидные активы вроде акций.

Чтобы подобрать типы активов под вашу инвестиционную стратегию, можете использовать эту сравнительную таблицу:

| Тип актива | Доходность* | Риск* | Вовлечённость** |

| Акции роста | Высокая | Средний | высокая |

| Дивидендные акции | Средняя | Низкий | высокая |

| ETF | Средняя | Низкий | низкая |

| Драгметаллы | Средняя | Средний | высокая |

| Фьючерсы | Высокая | Высокий | высокая |

| Опционы | Высокая | Высокий | высокая |

| Депозиты | Низкая | Низкий | низкая |

| Облигации | Низкая | Низкий | низкая |

| Недвижимость | Низкая | Низкий | низкая |

| Криптоинвестиции | Высокая | Высокий | высокая |

| Копирование сделок | Высокая | Высокий | низкая |

| ПАММ-счета | Высокая | Высокий | низкая |

* доходность и риск могут отличаться в зависимости от конкретных выбранных инструментов;

** высокая вовлечённость означает возможность совершать прибыльные краткосрочные сделки

Примеры структуры инвестиционных портфелей для каждой стратегии:

Начинающим инвесторам лучше всего подойдёт либо пассивно-консервативная стратегия (если у вас есть деньги и хочется сделать первые удачные инвестиции) либо пассивно-агрессивная (для небольшого капитала, который нужно разгонять рискованными вложениями).

Шаг #3: Получение доступа к финансовым рынкам

Итак, вы определились с инвестиционной стратегией, теперь нужно создать портфель на её основе. Для доступа к финансовым рынкам вам понадобится посредник — компания-брокер (скорее всего, не одна). Ниже вы найдёте список компаний, которые я считаю надёжными и типы активов, с которыми они работают:

| Компания | Регистрация | Инструменты |

| Interactive Brokers | США | Акции, ETF, облигации, драгметаллы, фьючерсы, форекс, опционы |

| Alpari | Сент-Винсент и Гренадины | Форекс, драгметаллы, индексы акций, криптовалюты, ПАММ-счета |

| Roboforex | Кипр / Белиз | Акции, ETF, индексы, форекс, драгметаллы, копирование сделок |

| Binance | Мальта | Криптовалюты, депозиты, фьючерсы, опционы |

| FxOpen | Невис | Форекс, драгметаллы, акции, индексы, криптовалюты, ПАММ-счета |

Пока что список не очень большой, он будет пополняться по мере исследования инвестиционного рынка.

Шаг #4: Выбор активов и сбор инвестиционного портфеля

Когда вы откроете счета у брокеров и получите доступ к торговле, встанет вопрос о конкретном выборе, в какие акции/фонды/валюты/металлы и т.д. вложить деньги. Тут одной статьи маловато будет, каждый тип активов можно изучать месяцами. Вот ваши варианты:

Кое-какие материалы по выбору инвестиционных инструментов есть и на моём блоге, например:

Со временем их станет больше.

На варианте «подсмотреть идеи» остановимся подробнее. Первое, что приходит на ум — составить инвестиционный портфель по примеру какого-нибудь известного инвестора. Например, председателя совета директоров компании Berkshire Hathaway Inc. Уоррена Баффета. Что покупает его фонд, покупают люди по всему миру, а выход из каких-то бумаг провоцирует падение цен — таковы масштабы его деятельности.

Портфель Уоррена Баффета можно найти, например, на сайте warrenbuffettstockportfolio.com. На 31 декабря 2020 года первые позиции занимали:

Кроме фонда Баффета существует огромное количество других. Стоит обратить особенное внимание на ETF — инвестиционные фонды, участвовать в которых можно прямо через биржу. ETF — это качественные готовые портфели, которые вы можете использовать для инвестиций начиная с небольших сумм. Список активов многих биржевых фондов можно найти в пару кликов на сайте etfdb.com.

Допустим, вы хотите составить инвестиционный портфель с добавлением сектора драгоценных металлов и вас интересуют акции серебродобывающих компаний. Вместо траты времени на поиск нужных компаний, можно просто посмотреть на состав соответствующего ETF под названием SIL:

Пять компаний с самыми большими долями в SIL

Подобные портфели можно найти для многих отраслей экономики и регионов мира. Также существуют фонды облигаций, недвижимости, драгоценных металлов, криптовалют и т.д.

И всё же, довольно странно копировать стратегии крупных инвестфондов одному человеку. Поэтому более полезными могут оказаться «народные» портфели от таких же частных инвесторов, как и вы.

Вот места, где их можно найти:

Если вас не особо интересуют чужие портфели, а просто нужны свежие инвестиционные идеи, то вот подборочка сайтов, где их можно найти:

Когда вы определитесь с конкретными активами, формирование инвестиционного портфеля можно считать завершённым. Напоследок хочу дать вам несколько советов.

Несколько советов по формированию портфеля

Во-первых, рассчитайтесь со всеми долгами. Если у вас есть кредиты и другие долги, их погашение — главный приоритет. Инвестиции не приносят быстрой прибыли, а неудачные вложения могут усугубить финансовое положение. Лучше оптимизируйте свои расходы.

Во-вторых, создайте подушку безопасности. Убедитесь, что у вас есть доступ к сумме, достаточной для 6 месяцев жизни с нулевыми доходами. Этого времени должно хватить, чтобы поправить финансовое положение в случае необходимости. Если подстраховки нет, придётся дёргать деньги из портфеля и ломать инвестиционную стратегию.

В-третьих, оставьте свои вложения в покое. Именно для этого и нужно рассчитаться с долгами и создать подушку безопасности. Чтобы реализовать инвестиционную стратегию, нужно дать активам вырасти. Если вы будете забирать деньги из портфеля, не сможете в нужный срок добиться своей цели, и в чём тогда смысл всего этого?

В-четвёртых, не копируйте чужие портфели. У каждого инвестора своя инвестиционная цель и чужой портфель не поможет добиться нужного именно вам результата. Впрочем, подсмотреть некоторые идеи вполне нормально.

В-пятых, не добавляйте активы просто так. Давайте на примере: сегодня изо всех щелей идёт реклама акций Tesla и допустим хочется их купить. Вы можете это сделать, но только когда ответите себе на вопросы: «Почему акции должны расти?», «Какие существуют риски?» и «Что я буду делать, если акции начнут расти/падать?». То есть, должно быть обоснование сделки и план действий в случае разных исходов.

В-шестых, избегайте инвестиций с гарантированной доходностью. Исключение — депозиты и ценные бумаги вроде облигаций. В остальных случаях фиксированная доходность с высокой вероятностью означает финансовую пирамиду.

Ну что, с формированием инвестиционного портфеля мы разобрались, теперь давайте ко второй теме статьи.

Инструменты для управления

инвестиционным портфелем

Создание инвестиционного портфеля это лишь полдела, дальше им нужно управлять — следить за результатами, анализировать их и делать корректировки. Поэтому сначала стоит позаботиться об учёте инвестиций. Благодаря нему вы сможете увидеть реальную доходность своих вложений и сразу видеть активы, которые приносят убытки.

Есть два варианта ведения учёта:

Если вы ведёте учёт инвестиций, то управлять инвестиционным портфелем становится проще. Например, можно отслеживать качество диверсификации.

Допустим, вы решили инвестировать в акции популярных IT-компаний — Apple, Amazon, Microsoft, Google и Netflix. Диверсификация такого портфеля будет слабой, потому что в нем компании из одного сектора и они обладают сильной корреляцией:

С математической точки зрения, движения цен IT-гигантов практически совпадают. Для инвестиционного портфеля это означает, что акции дублируют друг друга и в случае коррекции на фондовом рынке вы рискуете потерять деньги одновременно во всех акциях — ваши риски только растут. Компания Disney в этом примере выделяется, потому что она представляет другой сектор экономики. Она будет хорошим дополнением к портфелю IT-компаний и позволит снизить риски.

В общем, стоит разделять все активы по секторам экономики и следить, чтобы какой-то из них не обладал слишком большой долей. Имеет смысл делать диверсификацию по валютам (использовать доллары, рубли, евро и т.д.) и по странам (инвестировать не только в акции России или США).

Если вы склоняетесь к пассивному управлению инвестиционным портфелем, то к этому моменту сформируется стабильный состав инвестиционного портфеля. Через несколько месяцев одни активы вырастут, другие упадут в цене — и это подходящий момент для первой ребалансировки.

Ребалансировка — возвращение долей активов в портфеле к первоначальным значениям.

К примеру, состав вашего портфеля 50% акций / 50% драгоценные металлы, а через год соотношение изменилось до 60% / 40%. Делая ребалансировку, вы продаете часть акций и докупаете драгметаллы — и возвращаетесь к 50% / 50%.

Для чего это делается? Во-первых, чтобы портфель не отклонялся от к первоначальной стратегии. Во-вторых, ребалансировка на длинной дистанции увеличивает доходность портфеля. По сути, мы продаём часть подорожавших активов и докупаем более дешёвые. Вот график для наглядности:

В этом примере ребалансировка не сразу стала эффективной, но за 18 лет портфель с её использованием принёс значительно больше прибыли.

Также стоит использовать реинвестирование полученной прибыли, это позволяет портфелю расти еще быстрее. Как и ребалансировка, реинвестирование на длинной дистанции увеличивает доходность ваших инвестиций:

Последний инструмент управления инвестиционным портфелем, о котором стоит упомянуть — хеджирование рисков. Эта операция позволяет фиксировать возможные потери портфеля на прогнозируемом уровне и в редких случаях зарабатывать на падающем рынке.

Хеджировать риски портфеля можно такими способами:

Это уже продвинутый уровень, поэтому хеджирование рекомендуется использовать только опытным инвесторам.

В зависимости от вашей вовлечённости в процесс инвестирования управление инвестиционным портфелем также включает в себя поиск выгодных точек входа и фиксацию прибыли/убытков. Пассивный инвестор делает это редко, активный — практически ежедневно. Это всё индивидуально, подход нужно выработать самостоятельно. Экспериментируйте 🙂

Мой инвестиционный портфель в 2021 году

С момента создания блога я пробовал разные способы вложения денег, доступные через Интернет, и до сих пор продолжаю экспериментировать. Поэтому результаты моих инвестиций не всегда были удачными, но всё же полученный опыт позволяет улучшать показатели портфеля.

Моя инвестиционная цель — публичный портфель 10000$ к 2025 году.

Если считать с 2020 года, то на её достижение должно уйти 5 лет. Для этого мне нужно увеличивать вложения примерно на 125$ каждый месяц при целевой доходности портфеля 10% годовых:

В 2020 году я мало инвестировал (да и блогом особо не занимался), поэтому вложения росли слабо. В 2021-ом навёрстываю упущенное:

На данный момент я использую пассивно-агрессивную инвестиционную стратегию, так как хочу использовать интересные возможности заработка в средне- и высокорискованных активах. Плюс, планирую как и всегда использовать публичный портфель для экспериментов. Хочу хотя бы небольшой долей инвестировать во всё интересное, что есть на рынке — и рассказывать вам о результатах на блоге.

Целевое распределение активов портфеля:

Мой инвестиционный портфель в 2021 году выглядит так:

В 2021 году я стараюсь держать портфель более защитным, поскольку мировой рынок акций выглядит перегретым. Драгметаллы в последнее время неплохо растут на фоне коронакризиса, а ПАММ-счетам не важно состояние рынка — стратегии трейдеров могут зарабатывать в любых условиях рынка. Для диверсификации и в экспериментальных целях я планирую инвестировать в большое количество разных активов, но нужно время, чтобы хорошо в них разобраться и не вкладывать деньги вслепую.

Подробный список вложений на данный момент:

| Тип вложений | Состав активов | Где инвестирую |

| Акции | ETF SPY | Roboforex (rTrader) |

| Драгметаллы | Золото (Pax Gold), Серебро (XAGUSD) | Alpari, Binance* |

| Криптовалюты | Bitcoin, Binance Coin*, Ethereum*, Pax Gold* | Binance* |

| ПАММ-счета | Vesperium, Naragot-2, Itera, ECNp20, Velociraptor | Alpari, ICE-FX, FxOpen |

| Депозиты | «Стандарт» 7.75% UAH | Приватбанк |

*при регистрации по моей партнерской ссылке вы получите кэшбек:

Binance — 10% от комиссий по торговым сделкам.

Сейчас моя основная цель — нарастить капитал, а не добиться пассивного дохода, всё равно он при таких суммах будет не очень большим. Тем не менее, чтобы деньги не улетали в трубу и дело шло быстрее, портфель должен показывать хорошую доходность. Для отслеживания эффективности инвестиций сделал подробный график:

И все же, доходность — это относительный показатель. Вложить 1$ и заработать еще 10$ сверху — доходность будет 1000%, а на самом деле особо богаче от этого никто не стал 🙂 Так что дополнительно публикую график чистой прибыли портфеля:

На этом всё на сегодня! Мы разобрались, как составить инвестиционный портфель и управлять им, статья получилась довольно объемной — но и вопрос формирования инвестиционного портфеля один из самых важных в инвестировании. В комментариях, как всегда, можете задавать любые вопросы, желательно по теме статьи.

Регистрация

Регистрация