лтв это что в маркетинге

Лтв это что в маркетинге

LTV (lifetime value) — это прибыль компании, полученная от одного клиента за всё время сотрудничества с ним. LTV отвечает на вопрос, сколько денег вам приносит клиент.

Иногда LTV называют пожизненной ценностью клиента — ПЦК (customer lifetime value, CLV или CLTV). LTV, CLV, CLTV, ПЦК — это одно и то же.

Формула расчёта LTV:

LTV = доход от клиента — затраты на привлечение и удержание клиента

Пример. Компания: интернет-магазин, предлагающий принтеры и расходные материалы.

Данные о первой покупке: средний чек — 1500 рублей, стоимость привлечения клиента — 300 рублей, себестоимость продукции — 850 рублей.

Данные о второй покупке: средний чек — 400 рублей (покупают только расходники), стоимость удержания — 60 рублей, себестоимость материалов — 50 рублей.

Какой доход принёс клиент, который совершил первую покупку?

Вычтем из среднего чека (1500) себестоимость товаров (850) и затраты на привлечение (300): получим 350 рублей.

Какой доход принёс клиент, который совершил вторую покупку?

Вычтем из среднего чека (400) себестоимость товаров (50) и затраты на удержание (60): получим 290 рублей.

Каков доход от клиента, который совершил первую и вторую покупку?

350 + 290 = 640 рублей.

Так мы можем посчитать, сколько денег компании приносит клиент после одной, двух или более покупок.

LTV — это важный показатель. По мнению инвестора Дэвида Скока, большинство стартапов умирает из-за того, что стоимость привлечения нового клиента перевешивает LTV. Чаще всего причина в том, что продавец фокусируется на сделке и забывает об опыте, который клиент получает после покупки. Для эффективной работы бизнеса важно не только привлечь клиента, но и удержать его.

Если вы знаете LTV:

Считаем LTV клиента: почему это так важно для бизнеса доставки?

Lifetime Value — «пожизненная стоимость покупателя» — показатель дохода между первой и последней покупкой клиента в рамках одной компании.

LTV — один из ключевых показателей в маркетинге и e-commerce в целом. Зная, какую сумму денег клиент приносит компании, вы сможете рассчитать, сколько денег выделять на его привлечение.

— Найти своего “идеального потребителя”. Показатель помогает понять на какие сегменты ЦА таргетироваться, выявить самых лояльных клиентов и уделить им больше внимания;

— Анализировать каналы привлечения — увидеть реальный ROI, а может и кардинально пересмотреть маркетинговую стратегию. LTV показывает, какие источники приносят больше доходов, какие следует убрать или улучшить;

— Улучшить стратегию удержания клиента. Если показатель низкий, нужно концентрироваться не на привлечении новых клиентов, а на удержании текущих. LTV также косвенно помогает выявить недостатки в маркетинге и сервисе компании.

— Подобрать индивидуальные предложения для каждой целевой группы. Распределите пользователей на сегменты по уровню LTV и проработайте персональную стратегию для каждого сегмента.

— Понять поведенческие факторы. Показатель помогает определить, какие факторы подталкивают клиента к покупке и сотрудничеству с вами.

Есть несколько формул расчета LTV. Применять их следует, ориентируясь на задачи бизнеса, особенности работы компании. Рассмотрим 3 основные:

Не дает точного значения, но из-за быстроты вычислений, используется для получения приблизительного показателя.

Пример: берем клиента со сроком постоянных сделок около года.

Для более точных результатов, в рекламу можно добавить инвестиции на удержание клиента в течение года (обзвоны, смс, мероприятия и тд)

Более точная, но для её использования необходимо знать ещё два показателя: Lifetime и ARPU.

LTV = Lifetime x ARPU

Lifetime — время, которое пользователь взаимодействует с компанией. Определите средний период отсутствия активности, от первой покупки до завершения сотрудничества.

ARPU — доход от одного клиента за период активности. Чтобы его найти, нужно разделить Ваш доход за период на количество клиентов за этот же срок.

Для расчёта LTV по этой формуле необходимо использовать больше показателей. Сначала нужно определить несколько новых показателей:

— AOV (Average Order Value) — средний чек;

— RPR (Repeat Purchase Rates) — частота повторных покупок;

— Lifetime — длительность взаимодействия с клиентом;

Теперь перемножьте эти показатели и получите ваш LTV.

LTV = Lifetime x AOV x RPR

Есть несколько проверенных способов увеличить это показатель:

LTV — очень важный показатель для бизнеса по доставке воды. Маржа здесь небольшая и клиент окупается не с первой продажи. Поэтому так важен сервис в компании и стимулирование пользователей на повторные покупки.

LTV (lifetime value)

Например, вы продаете услуги оклейки автомобилей для работы в такси. Стоимость привлечения каждого водителя – 15 000 рублей, а ценник на услугу – 25 000 рублей. То есть в 1,5 раза больше. Но это не самый хороший показатель LTV. Нужно дорабатывать стратегию, чтобы выручка покрывала расходы в 4-5 раз. Либо улучшать работу рекламной кампании, чтобы экономить бюджет не во вред потоку или же вводить дополнительные услуги – брендирование кузова, оклейка антигравийной пленкой и другое.

У данной метрики несколько обозначений – LTV, CLV, CLTV. Однако суть термина остается неизменна – пожизненная стоимость клиента.

Зачем считать LTV показатель?

Если привлечение ЦА обходится дороже приносимой прибыли, то компания работает в убыток. Любая маркетинговая стратегия строится на превосходстве заработка над расходами, а Lifetime Value как раз и показывает положительную или отрицательную разницу. LTV обладает массой преимуществ, которые нельзя недооценивать:

Как рассчитать?

В маркетинге применяется несколько формул расчета LTV: простая, средняя по сложности и сложная (прогностическая). Применять их следует, ориентируясь на задачи бизнеса, особенности работы компании. Рассмотрим три основные формулы:

LTV = доход за конкретный временной период / количество клиентов за период

Например, прибыль компании за месяц составила 500 000 рублей, работа велась с 25 клиентами. Считаем: 500 000 / 25 = 20 000 рублей. Формула не учитывает множество факторов. Например, клиенты, которые не принесли пока прибыли. Поэтому погрешность итоговых данных велика.

LTV = Lifetime x ARPU

Например, вы продает подписку на облачный сервис на 1, 3, 6 и 12 месяцев. Месяц стоит 500 рублей. Обычно покупают услугу на 3-6 месяцев, чтобы сэкономить на ежемесячных платежах. Соответственно цикл считаем на 3 месяца = 500 х 3 = 1500 рублей и на полгода = 500 х 6 = 3000 рублей. У вычислений также имеются погрешности из-за того, что используются средние показатели, не учитываются программы лояльности.

LTV = AOV x RPR x Lifetime

Например, средний чек в онлайн-магазине составляет 700 рублей, постоянные покупатели отовариваются 4 раза в год, вы рассчитываете Lifetime Value на 3 года. Считаем LTV = 700 x 4 x 3 = 8400 рублей. Недостаток этой формулы в том, что она носит прогностический характер. Вы не можете точно сказать: будет клиент с вами 3 года или нет. Однако такой расчет хорош как ориентир для развития бизнеса и сервиса по работе с покупателями.

Если точно или даже приблизительно знать показатель пожизненной ценности, можно внедрять различные маркетинговые стратегии:

Как увеличить LTV?

Существует несколько проверенных способов улучшить показатели пожизненной ценности покупателей:

Резюме

Мы узнали, что такое LTV. Научились считать это значение тремя способами. Пожизненная ценность клиента – один из показателей того, как идут дела в компании. Маркетинговую стратегию успешного бизнеса подстраивают так, чтобы увеличивать Lifetime Value.

Пожизненная ценность клиента — считаем LTV

«Я приберёг свои самые горячие объятия, поцелуи, улыбки, уважение и глубочайшее восхищение для маркетологов и аналитиков, которые вычисляют LTV», — восклицает гуру веб-аналитики Авинаш Кошик. Это не простые эмоции — это реальное положение вещей.

В нашей стране первыми считать показатель LTV (Lifetime Value — пожизненной ценности клиента) стали сотовые операторы. Их потребность была неслучайной — на фоне высокого уровня проникновения сотовой связи стоимость привлечения одного клиента становилась всё больше — настала пора избавляться от нерентабельных каналов продаж и менять модель дистрибуции.

На сегодняшний день e-commerce становится всё больше похожа на деятельность сотового оператора: массовое привлечение клиентов, серьёзный отток, многочисленные каналы лидогенерации и продаж. Такой облик интернет-торговли породил новую парадигму подсчёта эффективности работы — с позиций LTV, общей ценности клиента. Последователей у этой парадигмы пока немного, а зря.

Большинство интернет-маркетологов и аналитиков используют в своей работе комплекс показателей, позволяющих оценивать эффективность рекламных кампаний: уровень отказов, CTR, количество и долю конверсий, churn (отток), стоимость привлечения клиента. Эти показатели способны дать общее представление об эффекте маркетинговых мероприятий и уровне лояльности клиентов, однако с финансовой точки зрения они не несут почти никакого смысла, если вкупе с ними не считать LTV.

Зачем и как считать показатель LTV?

Готовые формулы

LTV = (Monthly Revenue per Customer * GrossMargin per Customer) / Monthly ChurnRate

ChurnRate = Q / Nt, где

Q — число ушедших пользователей на конец периода

Nt — общее число оставшихся на конец периода

Для упрощения этой формулы и некоего сравнения источников можно использовать

GrossMargin per Customer = (TotalRevenue — Costs) / Nt

Вообще, в Интернете можно найти множество формул и адаптировать их к конкретной структуре управления отношениями с клиентом. Вот, например, довольно универсальная формула, которую можно найти:

где AC – средний чек, N – среднее число покупок в месяц, P – доля прибыли к средней сумме чека, t – среднее время жизни пользователя (сколько выделенных периодов времени он является вашим покупателем — в месяцах, днях, годах).

Есть также формулы, составленные с учётом оттока клиентов. Интересный кейс расчёта LTV можно посмотреть, например, в переводной статье блога.

Оценочный способ

Менеджер рассчитывает среднюю стоимость привлечения, а затем и среднюю ценность клиента, остальные группы распределяются по принципу «ниже среднего» и «выше среднего». Этот метод — не лучшее решение, т.к. не даёт точных значений и не учитывает дополнительные факторы, связанные с конкретным каналом продвижения.

Готовые калькуляторы,

которые предоставляют рекламные агентства. Можно посмотреть, например, калькулятор от Netpeak, который подсчитывает LTV на основе введённых вами данных. В принципе, хороший вариант, но он имеет общие ограничения на значения, а также не учитывает отраслевую специфику.

Калькуляторы, создаваемые специалистами под заказ

Например, мы в RealWeb рассчитываем LTV для каждого своего клиента и уже исходя из совокупности этого и остальных показателей выстраиваем дальнейшую рекламную стратегию.

Условия расчёта показателя LTV

Как вы уже смогли увидеть, простыми средствами веб-аналитики при решении задачи оценки пожизненной стоимости клиента не обойтись. К сожалению, Google Analytics в общем случае не умеет считать показатель LTV, а о частном — расскажем чуть ниже. Соответственно, для расчёта показателя вам необходимо будет провести некоторую подготовку.

Желательно проводить ценностную сегментацию, чтобы понять, какие каналы приносят наиболее ценных клиентов из каждого сегмента. Например, возьмём двух покупателей магазина техники. Пусть на привлечение каждого было потрачено по 1 000 р. (допустим, AdWords). Клиент А пришёл и купил телевизор за 27 000 рублей. Через полгода он купил колонки за 3 000 рублей. Клиент Б — руководитель фирмы, разрабатывающей софт. Раз в неделю он приходит в магазин и покупает то флешку, то кабель, то сетевой фильтр, то крутую мышку в подарок партнёру. В среднем в неделю он тратит около 1 200 рублей. Проходит год. Клиент A принёс 30 000 рублей. Он не вернётся, потому что ему больше не нужна новая бытовая техника. Клиент Б принёс 1 200*52 = 62 400 рублей. И будет приносить дальше. А как вы думаете, кто получил карту лояльности сразу, а кто — после накопления определённой суммы? Между тем, клиент Б за это время мог просто отказаться от магазина и карта лояльности в конкретном случае послужила бы дополнительным стимулом сохранить отношения.

Необходимо проанализировать каналы и кампании, которые принесли средних и выше среднего клиентов, чтобы распределить средства на стимулирование.

Нужно определиться с временем жизни клиента на основе опыта или имеющейся статистики, установить единицу измерения периодов (например, для ресторана или магазина продуктов это и месяц, и годы, а для интернет-магазина — дни и недели, хотя и тут не всё столь однозначно). Кроме этого, необходимо измерить периоды повторных действий (покупок, платежей) — так вы сможете раздробить lifetime на промежутки и спрогнозировать прибыль или спланировать рекламные активности.

В Google Analytics есть LTV для мобильных приложений

Действительно, в платформе предусмотрен раздел LTV ( на англ. и на русском). Отчёт, доступный только для представлений приложений, рассчитывает значение LTV в разрезе каналов привлечения, исходя из жизненного цикла и объёма выручки. Также доступно сравнение LTV различных групп пользователей. Максимальный период оценки — 90 дней. Это достаточно небольшой интервал, однако для мобильных приложений и их динамики вполне подходит. Нельзя сказать, что этот отчёт является идеальным, однако какое-то представление для дальнейшего анализа он даёт.

В принципе, по своей логике он приближен к когортам, которые мы уже рассматривали в своём блоге. Остаётся надеяться, что инструмент будет развиваться и веб-аналитики получат в своё распоряжение отчёт для подсчёта LTV клиентов, пришедших с различных каналов онлайна. В сочетании с моделями атрибуции это даст сильный толчок для развития аналитики в сфере e-commerce.

Расчёт LTV нельзя заменить пулом других показателей — это ценное значение, имеющее экономический и маркетинговый смысл. Безусловно, он требует сбора данных для подстановки в достаточно несложную формулу, но усилия того стоят — недаром некоторые компании восторженно рассказывают, что сохранили десятки тысяч долларов после введения LTV в систему отслеживаемых показателей бизнес-аналитики. Осознание ценности клиентов позволяет грамотно и обоснованно развивать программы лояльности, выделять действительно «правильных» клиентов. А, как вы помните, только правильные пчёлы несут правильный мёд.

Считаем LTV: что особенного в этой метрике и почему всем нужно за ней следить

Все вокруг считают и анализируют. Метрик много и запутаться в них очень просто, мы понимаем. Сегодня поговорим о самой важной, которую нужно считать регулярно и всем, — LTV.

LTV (Lifetime Value) — это прибыль, которую приносит вам пользователь за всё время работы с ним. Вокруг этого показателя крутится маркетинг, работа над привлечением и удержанием клиентов, особенно если речь идёт о e-commerce. У этой метрики много названий, но суть у них одна. Вы можете встретить обозначения clv или cltv (customer lifetime value) — это то же самое, но LTV (lifetime value) считается от установок, а CLTV (customer lifetime value) от платящих пользователей.

Необходимо следить, чтобы расходы на привлечение клиента не превышали доходы от всего цикла взаимодействия с ним, иначе вы просто разоритесь. Например, вы продаёте аквариумы для рыбок. Привлечение каждого нового клиента обходится вам в 200$. В этом случае анализ показывает, что вам необходимо составить стратегию таким образом, чтобы выручка от клиента была в 3-4 раза больше, то есть около 1000$.

Зачем вам нужно считать LTV (Lifetime value)

Понятно, что все хотят выполнять KPI и никто не хочет работать в убыток. Маркетинговая стратегия как раз и строится на том, чтобы доходы превосходили расходы, а коэффициент ltv/clv — показатель текущего состояния. Это ещё не всё. Пройдёмся по основным преимуществам, которые дает анализ этой метрики.

Как рассчитать LTV

Есть несколько формул расчёта коэффициента LTV (CLV), применять их следует в зависимости от особенностей вашей компании, ваших KPI и цели расчётов. Рассмотрим основные и самые распространённые формулы расчета LTV (lifetime value).

1 способ: продвинутый

Более точная формула, но для её использования необходимо знать ещё два показателя.

Показатель Lifetime — это метрика, которая показывает, в течение какого времени человек остается активным пользователем продукта (цикл от первого до последнего запуска сервиса).

Показатель ARPU — средняя прибыль от одного клиента за период. Для его расчета нужно разделить ваш регулярный доход за период на количество клиентов за этот же период.

Теперь нужно перемножить эти метрики, и получится ltv/clv.

Предположим, вы хотите рассчитать коэффициент LTV для сервиса с ежемесячной подпиской, в среднем её покупают сразу на полгода. Стоимость месячной подписки — 30$. Получается, что ltv будет 30 x 6 = 180$.

Поскольку для расчётов берутся средние показатели стоимости продукта/чека и lifetime, вам не избежать погрешности. Зато вы легко можете считать lifetime value за любой период и для сегмента пользователей с любым средним чеком.

2 способ: суперсила

Для расчёта коэффициента ltv (lifetime value) по этой формуле необходимо использовать больше показателей. Вам потребуется знать:

Показатель AOV (Average Order Value) — средняя стоимость заказа или средний чек.

Показатель RPR (Repeat Purchase Rates) — частота повторных покупок.

Показатель Lifetime — продолжительность вашей дружбы с клиентом (уже говорили выше).

Теперь перемножьте эти показатели и получите ваш LTV.

Итак, у вас интернет-магазин посуды. Вы знаете, что ваш средний чек составляет 600 рублей. У вас есть постоянные покупатели, они возвращаются дважды в год, и ваш средний показатель Lifetime — 5 лет. Считаем: 600 * 2 * 5 = 6000 рублей.

Формула носит прогностический характер: вы не можете быть до конца уверены, что клиент останется с вами эти желаемые 5 лет или что его средний чек не изменится. Её очень удобно использовать для того, чтобы наметить ориентир.

Вы можете рассчитать LTV для своего бизнеса прямо сейчас, потому что мы подготовили для вас отличный калькулятор со всеми тремя формулами. Больше полезных материалов ищите в нашей библиотеке 🙂

Спасибо! Мы уже отправили всё на почту

Метрики, связанные с LTV

Есть несколько важных метрик, которые связаны с LTV (CLV). Это CAC, ROI, Churn, ARPU, ACV. Имеет смысл анализировать их все в комплексе, чтобы получать чёткое понимание, что происходит с бизнесом сейчас и над чем нужно поработать, чтобы выполнять KPI и получать больше прибыли.

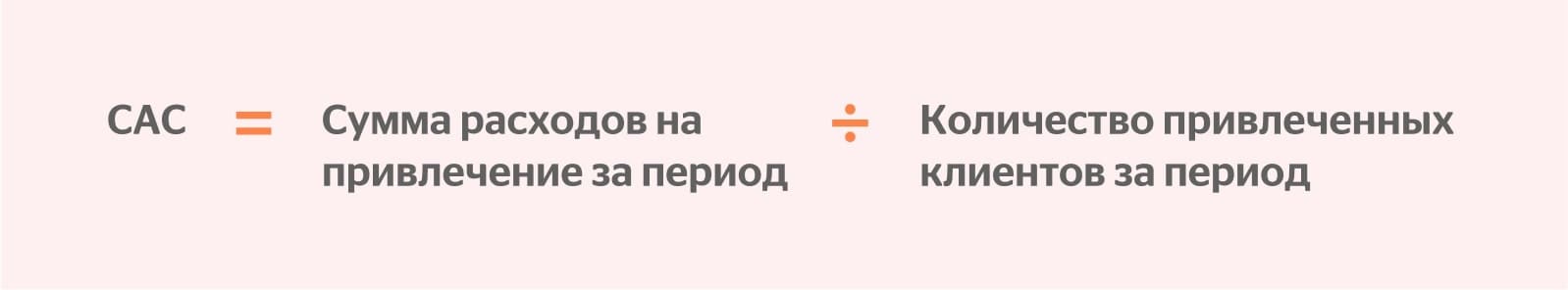

LTV и стоимость привлечения клиента (CAC)

CAC (стоимость привлечения клиента) — это сумма, которую вы тратите на привлечение одного покупателя. CAC (стоимость привлечения клиента) можно назвать метрикой-ориентиром, по которой можно оценивать свой уровень LTV/CLV. Как раз при анализе этих двух показателей приходит реальное понимание того, насколько прибыльный у вас бизнес.

Для расчета стоимости привлечения клиента (CAC) по базовой формуле, необходимо разделить сумму расходов компании за период на количество клиентов, которых удалось привлечь за этот же период.

Например, вы настроили одну рекламную компанию, она обошлась вам в 350$, с её помощью вы получили 70 новых клиентов. Получается, что ваш CAC 350 / 70 = 5. Один новый клиент стоит вам 5$.

Существует даже небольшая шпаргалка по оценке соотношения LTV и CAC.

Итак, проанализируйте, как ваши LTV и CAC относятся друг к другу:

1:1 или меньше — вы скоро разоритесь, нужно срочно что-то менять, чтобы увеличить прибыль.

2:1 — вы почти не получаете прибыли, скорректируйте стратегию.

3:1 — оптимальное соотношение; всё хорошо, но ещё есть, куда увеличивать доход.

4:1 — просто блеск, вы работаете очень эффективно.

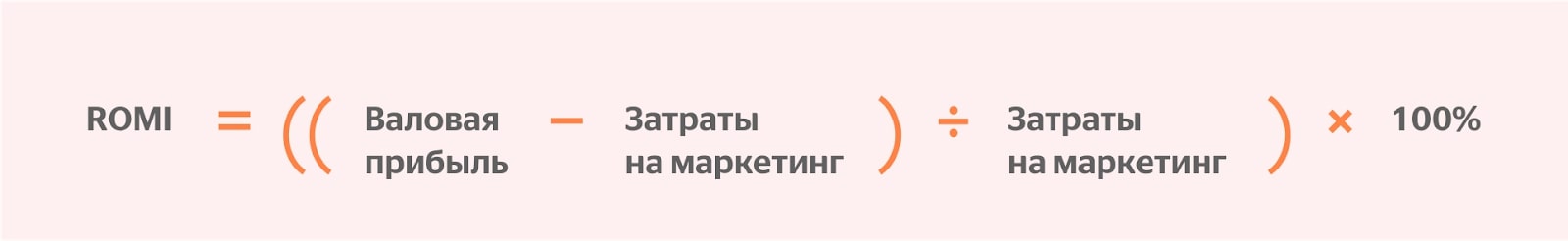

LTV и коэффициент окупаемости инвестиций (ROI)

ROI (Return On Investment) показывает, насколько окупились траты на проведение той или иной рекламной кампании. В маркетинге эту метрику называют ROMI — Return On Marketing Investment. Считать и анализировать её необходимо, чтобы понимать, насколько эффективно на привлечение клиентов работает ваша реклама или маркетинговая кампания.

Формула расчёта эффективности рекламы зависит от типа бизнеса, но в общем виде выглядит так:

Допустим, вы запустили рекламную кампанию за 940$. Реальная прибыль от неё составила 2300$. Считаем ROMI по формуле: ((2300 – 940) / 940) * 100% = 144% — неплохой результат. За каждый вложенный в рекламу доллар вы получаете обратно почти полтора доллара.

Подсчёт LTV/CLV помогает узнать ROMI на привлечение нового клиента и оптимизировать этот показатель. Держите под контролем значение LTV: чем оно выше, тем лучше работает маркетинг и сильнее эффект от рекламной кампании, а значит, выше её реальная окупаемость и показатели KPI.

Подробнее про формулу ROMI для увеличения эффективности маркетинга и привлечения клиентов вы узнаете в нашей статье.

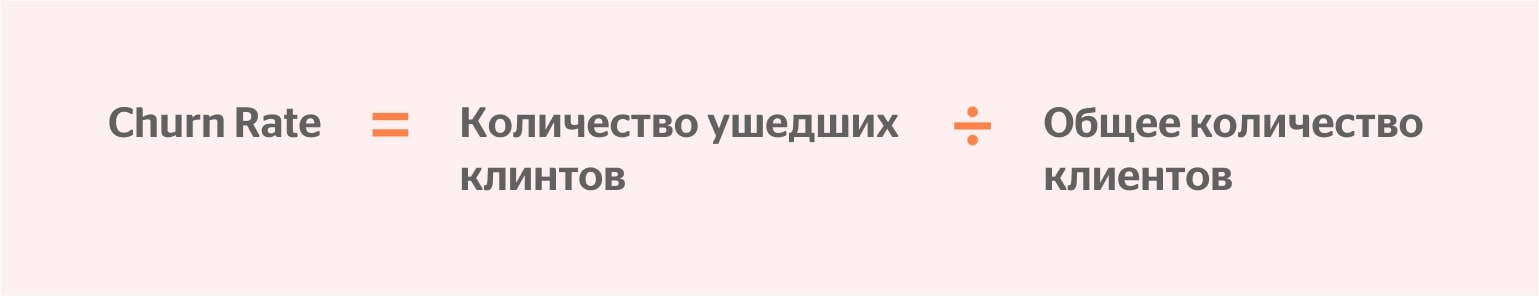

LTV и Отток клиентов (Churn)

Отток — крайне неприятная, но необходимая метрика. Она показывает, сколько человек реально прекратили взаимодействие с вами, их пожизненный цикл завершился. Сейчас просто напомним общую формулу:

К примеру, если в этом месяце вас покинули 130 клиентов, а всего их было 500, то по формуле отток составил 130 / 500 = 0,26 или 26%.

LTV и churn находятся в обратной пропорции: чем выше отток, тем ниже lifetime value клиента. И напротив, если ожидаемый LTV клиента меньше затрат на его удержание, то эти расходы не имеют смысла.

Бороться с оттоком помогает отлаженная работа команды Customer Success.

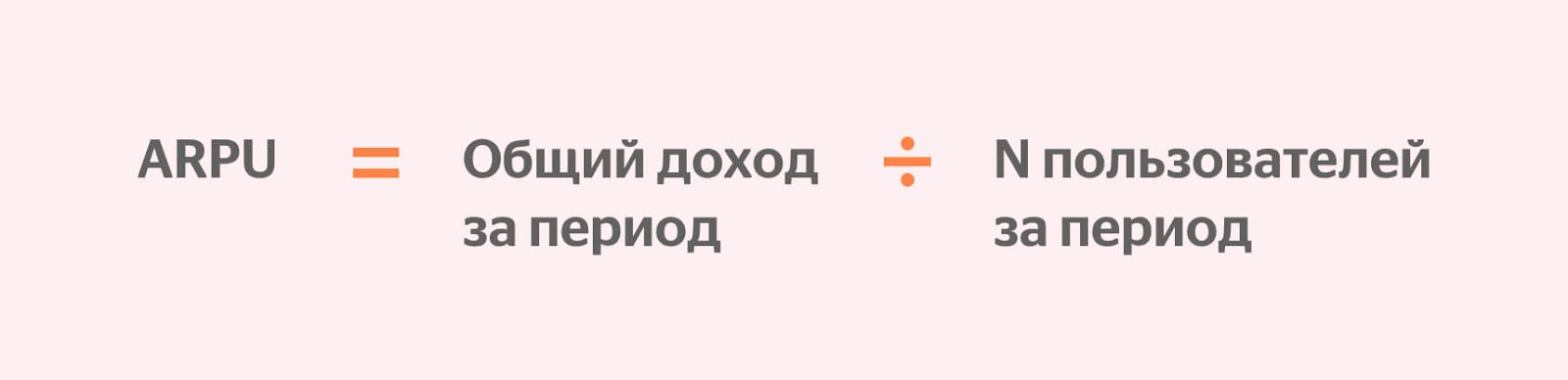

LTV и ARPU (Average Revenue Per User)

ARPU (Average Revenue Per User) — это показатель средней прибыли, которую вам приносит один активный пользователь в течение определенного периода. Коэффициент ARPU помогает компаниям строить прогнозы по поводу увеличения будущей прибыли, выполнения KPI и принимать стратегически важные решения на основе этого показателя.

Рассмотрим формулу Average Revenue Per User на конкретном примере.

Предположим, если вы хотите посчитать средний доход за 30 дней, необходимо разделить общую прибыль компании за 30 дней на количество активных в этот промежуток времени пользователей.

К примеру, за это время сервисом пользовались 800 человек. В выборку попадают абсолютно все пользователи: от тех, кто сейчас на бесплатном триале, до пользователей с самым высоким средним чеком. Главное условие, чтобы пользователь хоть как-то взаимодействовал с сервисом в выбранный период.

Как мы уже писали выше, ARPU поможет в расчете LTV по продвинутой формуле.

LTV и ACV (annual contract value)

LTV (lifetime value) достаточно гибкая метрика, которая позволяет считать прибыль от одного пользователя все время жизни в проекте. Но в случае, если вы заключаете с клиентами многолетние контракты, вам может пригодиться другая формула — ACV.

ACV (annual contract value) — это стоимость контракта с пользователем за год. Для расчета ACV нужно разделить полную стоимость контракта на количество лет, на которое он действует.

Как увеличить LTV?

Даже если вы в целом довольны тем, как идут дела, нет предела совершенству. Поговорим о популярных и эффективных способах увеличения коэффициента ltv/clv.

Email-рассылка

Мы уже описывали 5 стратегий емейл-ремаркетинга для повышения LTV. Этот маркетинговый метод помогает в удержании клиентов и увеличении LTV по двум причинам:

Главное, не забывайте делать письма реально полезными, а не рекламными. Не нужно спамить или засыпать клиентов одинаковыми скучными письмами, так вы сделаете только хуже.

Ещё один важный момент — регулярность. Частота отправки зависит от вашей аудитории, но необходимо её соблюдать. Обратите внимание, что чем дольше пользователь является вашим подписчиком, тем аккуратнее стоит отправлять ему маркетинговые письма. Если вы отправляете письма слишком часто, есть вероятность, что вы начнете его раздражать и он отпишется. Если разделить подписчиков по длительности цикла дружбы с вами, то частота отправки будет примерно такая:

| Длительность подписки | Частота отправки |

|---|---|

| До 1 месяца | Каждый день |

| До 3 месяцев | Трижды в неделю |

| До полугода | Раз в неделю |

| Более полугода | Раз в месяц |

Почитайте наш гайд, который поможет вам настроить email-маркетинг с нуля или найти идеи для конверсионных писем.

Поддержка пользователей и Customer Success

Измерить лояльность текущих клиентов можно с помощью NPS-опроса. Отношение клиентов к вам обычно измеряется при помощи простого вопроса: “Насколько они готовы рекомендовать вас друзьям?” Задайте его покупателям и вы увидите реальную картину.

Для увеличения лояльности вам нужно подружиться с клиентами и работать над удержанием. Персонализируйте вашу коммуникацию, делайте маркетинговые предложения, которые точно заинтересуют конкретного клиента. Мы знаем, как собирать данные клиентов без нарушения GDPR и использовать их в деле, и с радостью поможем вам.

Выстраивайте эмоциональную связь. Необходимо понять, какой формат общения находит наибольший отклик у ваших клиентов и поможет в удержании. Доказано, что если они по-настоящему прониклись вами, то не уйдут к конкурентам, даже если их предложения будут выгоднее. При этом ваш показатель пожизненной ценности клиента (ltv) увеличится в разы.

Программа лояльности

Программа лояльности помогает не только привлекать новых клиентов, но и выстраивать прочные и долгие отношения.

Не забывайте благодарить и поддерживать тех, кто с вами давно. Запустите премиальную программу, предлагающую бонусы постоянным клиентам. Вы увидите, что вскоре их число увеличится.

Работа с удержанием

Вы наверняка много раз слышали об этом, но правило настолько важное, что стоит повторить ещё раз: работа над удержанием клиентов помогает увеличить прибыль больше, чем работа над привлечением. Сложно посоветовать универсальную стратегию удержания: всё зависит от вашего бизнеса.

Лояльность, кстати, тоже сильно влияет на уровень удержания, но это не всё. Не забывайте о своих клиентах после того, как они сделали покупку: предлагайте помощь, пусть ваша команда поддержки будет всегда готова ответить на любой вопрос.

Допродажи

Не забывайте о допродажах и кросс-продажах – это товары, сопутствующие покупке. Например, если пользователь купил пару обуви, можно предложить средства для ухода за ней или подходящие сумки. Согласно многим маркетинговым исследованиям, этот приём приносит больше прибыли, чем продажи новым клиентам, значительно увеличивает показатель ltv/clv и помогает выполнению KPI.

Lifetime value — это показатель того, как идут дела у компании. Определите периодичность и регулярно анализируйте ltv, чтобы держать руку на пульсе. Если вдруг что-то пойдёт не так, мы обязательно вам поможем.

Желаем высокого LTV!

LTV (Lifetime Value) — это показатель прибыли, которую клиент приносит вашему бизнесу за весь пожизненный цикл работы с вами.

Есть два самых распространенных способа расчета коэффициента LTV: для более простой формулы потребуются показатели Lifetime и ARPU, для более детальной формулы AOV, RPR и Lifetime.

Это разные обозначения для одного и того же показателя. По-другому метрика LTV может называться CLV или CLTV (Customer lifetime value).

По соотношению LTV и CAC (Customer acquisition cost) вы можете понять, насколько прибыльный ваш бизнес.

Соотношение LTV и ROI (Return on Investment) покажет реальную прибыль от рекламы.

ARPU (Average Revenue Per User) — это показатель, который показывает средний доход с каждого пользователя за определенный период и в связке с показателем Lifetime поможет в расчете LTV.

Что ещё читать по теме?

Софья Шпак

Составляю email-рассылки для клиентов Carrot quest и собираю результаты в кейсы.