кредитный рейтинг что это такое

Что такое кредитный рейтинг

Для обычного человека нет никакой разницы между кредитной историей и кредитным рейтингом. Однако эти схожие по сути понятия во многом отличаются.

Что такое кредитный рейтинг и кредитная история

Кредитная история (КИ) хранит все данные, касающиеся ваших займов: где, когда и в каком банке вы брали кредиты, есть ли действующие обязательства и сколько раз за всю жизнь вы обращались в банки и микрофинансовые организации (МФО) за кредитом.

В ней также хранятся сведения о судебных постановлениях и взысканиях (например, алиментов). Формируется специальными бюро (БКИ) — на момент написания статьи в России таковых насчитывалось восемь. Их данные внесены в реестр на сайте Банка России.

БКИ просто хранят ваши данные, а информацию для составления истории предоставляют банки и МФО. БКИ на основании этой информации присваивают каждому кредитный рейтинг, который формируется на базе истории и дает общее представление о заемщике — его надежности, кредитоспособности и обязательности. Он просчитывается в виде баллов: чем их больше, тем надежнее считается клиент и тем выше шанс получить одобрение на кредит.

Если говорить совсем просто, то кредитная история — это список закрытых и действующих кредитов и даты просрочек по платежам, а кредитный рейтинг — это оценка заемщика в целом за все время обращения в банки.

Кредитный рейтинг может повлиять на проценты по кредиту: чем он выше, тем ниже могут быть проценты.

Наконец, в некоторых случаях ваш личный кредитный рейтинг может запросить потенциальный работодатель — для оценки благонадежности и ответственности.

Как формируется рейтинг

Скоринговый балл, формируют БКИ. Система начисления баллов у каждого бюро своя, но в целом они похожи. Эти механизмы не регулируются законом и строятся на нескольких показателях:

Информация по кредитам хранится в разных бюро. Например, у Анны 4 действующих кредита. 2 крупных (на авто и ипотеку) она выплачивает без задержек, а 2 небольших (карта и кредит на покупку смартфона) она постоянно задерживает. Большие кредиты хранятся в бюро А, а мелкие в бюро В. Таким образом бюро А присвоит Анне высокий кредитный рейтинг, а бюро Б низкий.

Что означают баллы рейтинга

У каждого БКИ, как мы писали выше, своя система начисления баллов рейтинга. Суть ее сводится к одному — набрать как можно больше пунктов. Чем меньше баллов рейтинга, тем выше вероятность отказа в получении кредита.

Например, градация баллов может выглядеть так:

Чтобы получить большой кредит ( ипотеку ), нужно иметь хороший кредитный рейтинг выше 700 баллов. Может случиться такое, что при кристально чистой кредитной истории вам посчитали низкий рейтинг. Вероятно, это системная ошибка. Например, банк передал в БКИ неверную информацию, или, что гораздо хуже, на вас оформили кредит мошенники. Возможно, на это влияет хранящаяся в этом бюро КИ с «неудачным» кредитом, он-то и портит всю картину.

Если вы нашли неверную информацию в кредитной истории — срочно свяжитесь с бюро, которое предоставило отчет, и с банком, внесшим неверные сведения. Нужно составить заявление, которое бюро рассмотрит в срок до 30 дней и вынесет решение.

Если вы уверены, что в КИ ошибка, а бюро отказывается ее исправлять, то обращайтесь в суд.

На что влияет кредитный рейтинг

Кредитный рейтинг, если оценивать его объективно, сам по себе практически ни на что влиять не может. Это общая информация и для вас, и для банка. Вы с его помощью оцениваете свои шансы перед тем, как обратиться за крупным кредитом, в том числе ипотечным, а для банка это предварительная рекомендация и общая оценка заемщика. Перед тем, как одобрить кредит, сотрудники банка тщательно проверят уровень вашего дохода, попросят залог и много чего еще. Основной инструмент в этом случае — история. И чем она «чище», тем лучше для вас.

Кстати, кредитную историю всегда можно улучшить — было бы желание.

Хороший кредитный рейтинг поможет заемщику получить кредит: высокий балл имеет больший процент одобрения кредитов, в том числе и больших. Однако это не означает, что заемщик с низким уровнем непременно получит категорический отказ от банка. Кредит могут одобрить, но на менее выгодных условиях и с повышенной процентной ставкой. Кредитная история и рейтинг меняются после каждой операции с вашими кредитами. Информация о просрочке или пополнении в течение пяти дней передается от банка в БКИ и появляется в вашем профиле в течение суток.

Персональный кредитный рейтинг может косвенно повлиять на сумму кредита. Если речь идет об ипотеке, то в ваших же интересах показать наивысший балл в рейтинге: чем он выше, тем больше сумма будущего кредита.

Но рейтинг имеет рекомендательный характер, а решающий фактор — это кредитная история, и последнее слово всегда остается за банком, а не за БКИ.

Как узнать кредитный рейтинг

вам предоставят только список БКИ, где хранятся ваши данные, а саму кредитную историю здесь получить невозможно.

Дальше необходимо обратиться в нужное бюро с запросом. Сделать это можно несколькими способами:

По закону получить свою кредитную историю можно бесплатно дважды в год в каждом бюро, причем один раз — на бумаге. Делая выписку по КИ, многие бюро автоматически создают рейтинг. Если эта услуга не предусмотрена, нужно сделать отдельный запрос. Опять же, по закону бесплатно сделать это можно дважды в год.

На сайте НБКИ получить его можно бесплатно:

Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз,

— рассказал директор по маркетингу бюро Алексей Волков.

Некоторые бюро предлагают составлять кредитный рейтинг неограниченное количество раз за символическую плату от 40 до 100 рублей.

Как повысить кредитный рейтинг

Кредитный рейтинг повышается следом за улучшением истории. Есть работающие способы, и все они сходятся в том, что нужно грамотно и вовремя оплачивать кредитные обязательства.

Рефинансируйте несколько кредитов в один: это снизит кредитную нагрузку, упростит условия по договору и поможет держать оплаты под контролем.

Используйте кредитную карту со льготным периодом. Расходуйте лимит небольшими суммами на четверть или чуть больше и возвращайте деньги вовремя. Отсутствие просрочек поможет повысить рейтинг.

— заявил директор по маркетингу НБКИ Алексей Волков.

Низкий рейтинг — это не приговор и не пожизненный отказ в займах, а рекомендация для банков. Кредит могут одобрить при соблюдении ряда условий. Например, если предоставить залог или справку о доходах. Помните, что, постепенно улучшая кредитную историю, вы сможете повысить и рейтинг.

Выберите цель, на которую вам нужны деньги, оцените свои финансовые силы и подберите кредит на выгодных условиях. Своевременная оплата по обязательствам поможет улучшить кредитную историю и рейтинг.

А удобный калькулятор от Совкомбанка поможет сделать правильный выбор: определитесь с видом кредита, суммой и сроком, а программа покажет сумму ежемесячного платежа.

Совкомбанк предлагает готовое решение по улучшению кредитной истории. Это трехэтапная программа «Кредитный доктор» — вы берете деньги под небольшой процент, вовремя возвращаете, пользуетесь выгодами карты Халва и восстанавливаете КИ.

#оденьгахпросто: как узнать свой кредитный рейтинг на сайте Банки.ру

На сайте Банки.ру появился новый раздел, где можно проверить свой кредитный рейтинг. Что это такое, зачем его знать и как он рассчитывается?

Что такое кредитный рейтинг?

Кредитный рейтинг, или скоринговый балл, — это оценка благонадежности и кредитоспособности заемщика, рассчитанная на основе информации из его кредитной истории. Чем выше этот показатель, тем больше шансов получить кредит.

Кредитный рейтинг рассчитывается на основе прошлой и текущей финансовой истории — информации обо всех когда-либо выданных заемщику кредитах, отказах по ним, задолженности и просрочках, а также о частоте запросов со стороны банков и МФО. Эти данные хранятся в бюро кредитных историй. Всего в реестре Банка России зарегистрировано 11 БКИ. Однако большую часть информации о заемщиках аккумулируют крупнейшие из них: НБКИ, ОКБ, «Эквифакс» и кредитное бюро «Русский стандарт».

Ваша кредитная история может храниться в нескольких бюро сразу. Данные из отчетов разных БКИ могут пересекаться, но могут и частично различаться. Соответственно, и кредитный рейтинг у каждого бюро будет свой. Ситуация осложняется еще и тем, что у каждого бюро своя система расчета и балльная шкала. «Эквифакс» выставляет оценку от 1 до 999 баллов, шкала НБКИ рассчитана максимум на 850 баллов, «Русского стандарта» — на 620 баллов.

Когда заемщик обращается за кредитом, банк должен оценить благонадежность клиента и риски невозврата средств. Для этого он делает запрос кредитной истории заемщика в БКИ — одно или несколько сразу. Однако для большинства банков балл, рассчитанный самими бюро, не является главным критерием при принятии решения о выдаче. Кредитор рассчитывает рейтинг заемщика с помощью собственной системы скоринга, используя не только КИ потенциального клиента, но и дополнительную информацию, полученную из анкеты и других источников.

Тем не менее знать кредитный рейтинг полезно, чтобы трезво оценивать шансы на получение крупного займа, например ипотеки или автокредита. Банк не станет раскрывать причины отказа в кредите и не назовет оценку, которую он выставил потенциальному заемщику. Есть несколько способов узнать свой кредитный балл.

Где можно проверить свой рейтинг?

Как и банки или МФО, гражданин имеет право сам проверять свою кредитную историю через БКИ, но только дважды в год закон обязывает бюро предоставлять кредитный отчет бесплатно. За дополнительный запрос придется заплатить порядка 400—500 рублей.

Единого БКИ, которое аккумулирует информацию из всех остальных и с которым обязаны сотрудничать все банки, пока не существует. Это означает, что перед тем, как запрашивать свою кредитную историю, нужно понять, в каких бюро она хранится. Для этого надо отправить запрос в Центральный каталог кредитных историй (ЦККИ) Банка России. Сделать это можно через портал госуслуг.

Чтобы получить свою кредитную историю и узнать свой рейтинг, нужно сделать следующее:

Скоринговый балл может быть включен в кредитный отчет, а может предоставляться как отдельная услуга БКИ. Как правило, он сопровождается пояснением, каковы ваши шансы получить кредит с тем или иным уровнем рейтинга.

Как получить кредитный рейтинг через Банки.ру?

Банки.ру запустил свой сервис расчета кредитного рейтинга. Чтобы воспользоваться им, понадобится ответить на несколько вопросов анкеты, в т.ч. ФИО и паспортные данные. Сервис сделает запрос в одно из крупнейших БКИ и, исходя из полученной информации, рассчитает кредитный рейтинг. В кредитной истории этот запрос не будет отражен и в дальнейшем на рейтинге никак не скажется.

Расшифровать его можно так:

— от 800 до 1 000 — вы отличный заемщик, а ваши шансы получить кредит максимальны;

— от 600 до 800 — у вас хорошие шансы получить кредит;

— от 400 до 600 — получение кредита возможно, но не гарантированно;

— от 0 до 400 — вероятность получения кредита крайне мала.

В итоге вы сможете не только оценить свои шансы на получение кредита, но и узнать конкретные банки, которые с большей вероятностью одобрят вам кредит. При этом стоит понимать, что высокий балл не является 100-процентной гарантией получения кредита, так как окончательное решение о выдаче принимает кредитор.

У сервиса Банки.ру есть несколько преимуществ:

Что такое кредитный рейтинг и как его узнать?

Кредитную историю и кредитный рейтинг часто считают синонимами, хотя на деле это не так. Понятия похожи по сути, но все равно имеют принципиальные отличия. В чем разница и что конкретно означает «кредитный рейтинг»?

Кредитный рейтинг и кредитная история – в чем разница?

Кредитная история – это информация о кредитной ответственности клиента. Это информация от банков и МФО, которая хранится в виде отчета в бюро кредитных историй (БКИ). Что конкретно там отображается?

Кроме банковских организаций и МФО, в БКИ передают данные федеральные органы исполнительной власти – о штрафах, банкротстве, задержках платежей по алиментам или другим финансовым обязательствам.

В России работают 11 БКИ. Информация о кредитах хранится не во всех, а в каком-то одном. Более того, данные о нескольких ссудах могут быть разбросаны по разным организациям.

Что значит кредитный рейтинг? Это результат анализа данных из КИ. Выражается рейтинг в баллах – чем выше, тем лучше. То есть тем больше шансов получить деньги от российских банков.

Кредитный рейтинг и скоринг – не одно и то же, хотя понятия близкие. Скоринг проводят банковские учреждения, а рейтинг присваивают БКИ.

Как формируется кредитный рейтинг?

У БКИ нет одного механизма расчета, утвержденного на законодательном уровне. Каждая компания руководствуется своей системой. Но результат строится на таких данных:

Хороший кредитный рейтинг в 2021 году – это не гарантия получения денег от финансовой организации. Финальное решение – за кредитором. Он учитывает не только баллы рейтинга, но и другие факторы:

Единой шкалы оценки не предусмотрено. Каждое бюро формирует его самостоятельно. Например, у «Эквифакс» можно набрать от 0 до 999 баллов. Естественно, чем больше, тем лучше. У «Русского стандарта» – от 0 до 620 баллов. При запросе КИ бюро всего прикрепляет к отчету и рейтингу расшифровку оценки.

На что влияет рейтинг?

Существует распространённое мнение, что рейтинг нужен только банкам. Они на основе результата принимают решение, одобрять или нет заявку клиента. Но есть и другие организации, которые могут запросить данные:

Узнать кредитный рейтинг организация может только в том случае, если у нее есть письменное разрешение от клиента. Но такое разрешение практически всегда встроены в документы. Например, в заявки на кредит. Без согласия банковское учреждение анкету не примет.

Зачем проверять кредитный рейтинг?

Главная цель – узнать о своих шансах на получение денег. То есть подготовиться заранее перед обращением в банк.

Часто бывает так, что в рейтинг составлен на основе ошибочной информации. Например, банк передал неверную информацию. Поэтому важно периодически следить за данными о себе. Если в отчет на самом деле закралась ошибка, нужно разобраться и восстановить справедливость. Для этого нужно всегда хранить чеки и брать справки о полном расчете с долгом.

Бывает и так, что низкие оценки связаны с тем, что в конкретном БКИ хранится информация только об одном неудачном займе – с просрочками. А данные о других ссудах переданы в другие БКИ.

Как узнать кредитный рейтинг бесплатно?

Все россияне имеют право сделать бесплатный запрос в БКИ два раза в год. Один раз можно получить отчет в бумажном варианте, второй – в электронном.

Но для начала нужно понять, где конкретно хранится информация о клиенте. Для выяснения этого вопроса можно использовать компании-посредники. Или зайти на портал госуслуг и оставить запрос там. Как это сделать?

Несмотря на то, что бесплатные запросы в БКИ можно делать только два раза в год, выяснять на госуслугах сведения о местонахождении КИ можно неограниченное количество раз. Все обращения будут бесплатными.

После того, как вы выяснили, в какое БКИ обращаться, можно отправлять запрос в организацию. Как это можно сделать? Есть несколько вариантов:

Кредитная история, полученная онлайн, – это электронный документ, состоящий из титульной части с личной информацией про клиента, сведения об обращениях в банк и непосредственно кредитный рейтинг.

Стоимость платного обращения

Не всегда обязательно заказывать весь кредитный отчет, можно отдельно оплатить услугу для информирования о кредитном рейтинге. Стоимость такой опции небольшая. Она варьируется от 40 рублей до 100 рублей – в зависимости от организации.

Например, в Национальном бюро кредитных историй нужно будет оставить 100 рублей за сведения о рейтинге. А в бюро «Русский стандарт» – 40 рублей.

Количество платных обращений не ограничено.

Как улучшить кредитный рейтинг?

Способы улучшения рейтинга совпадают со способами улучшения КИ.

Самый результативный метод – обратиться в финансовую организацию за ссудой с небольшим лимитом, а затем вовремя ее отдать. Выгодный вариант – кредитка со льготным периодом. Требования для ее получения невысокие. Не нужно подтверждать доход справками или предоставлять другие документы, кроме паспорта. Еще один плюс – не нужно платить за услуги банка в виде процентной ставки – можно вернуть только сумму долга.

Еще один хороший продукт, который можно оформить, – потребительский кредит наличными. К его получению тоже не предъявляются высокие требования. Только российское гражданство, возраст старше 18 лет и официальное трудоустройство.

Для улучшения рейтинга в микрофинансовые организации лучше не обращаться. Это может привести к обратному результату – снижению баллов.

Перед тем, как поднять кредитный рейтинг, нужно узнать, нет ли ошибок в расчете БКИ. Возможно, низкие цифры в оценке клиента – результат технической ошибки.

Еще раз обращаем внимание, что низкие оценки от БКИ – это не приговор. Это всего лишь рекомендация для финансовых учреждения. Даже с низкими баллами можно получить деньги от банка, если предоставить другие гарантии возврата средств.

Персональный кредитный рейтинг: что нужно знать перед оформлением ипотеки

Спрос на ипотечном рынке после карантина постепенно восстанавливается. По данным Росреестра, количество ипотечных сделок в Москве в июне выросло на 255%. Безусловным триггером на рынке ипотечного кредитования стала льготная ставка банков. Почти 40% россиян назвали текущий момент подходящим для покупки жилья.

Помимо первоначального взноса для оформления ипотеки, необходимо знать свой персональный кредитный рейтинг. Его высокие показатели позволяют получить заем на выгодных условиях.

Вместе с представителями кредитных бюро рассказываем, что такое персональный кредитный рейтинг и как он влияет на сумму кредита.

Как формируется личный кредитный рейтинг

С января 2020 года россияне могут бесплатно два раза в год получить кредитную историю и персональный кредитный рейтинг (скоринг). Соответствующие изменения закреплены в поправках к Федеральному закону «О кредитных историях». Согласно данным аналитиков, свыше 60 млн россиян имеют высокий кредитный рейтинг.

Индивидуальный, или персональный кредитный рейтинг (ИКР, или ПКР) — это аналог скоринга, активно используемого банками и микрофинансовыми организациями (МФО) при принятии решения о выдаче кредита. Каждое кредитное бюро использует определенный набор переменных, которые учитываются при расчете данного рейтинга. Такой инструмент позволяет будущему заемщику оценить шансы на получение кредита, в том числе ипотечного.

Сам рейтинг формируется на основе данных кредитной истории заемщика. Он учитывает множество факторов — например, количество открытых и закрытых кредитов, общую долговую нагрузку. Важно, как человек обслуживал или обслуживает кредиты, что это были за займы, на какие суммы и сроки.

«Но самым важным является наличие или отсутствие просрочек. В итоге формируется некий балл. Чем выше этот балл — тем ниже уровень кредитного риска заемщика», — отметил генеральный директор Объединенного кредитного бюро (ОКБ) Артур Александрович.

Исходя из уровня индивидуального кредитного рейтинга, банки принимают решение, выдавать кредит или нет. Для самого заемщика это возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки.

«Заемщик не только понимает, насколько качественной является его кредитная история, но и на какие конкретно условия по кредитам банков он может рассчитывать», — пояснил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

Многие банки дают дополнительные бонусы и специальные кредитные предложения для заемщиков с высокими значениями ПКР. Эти предложения можно увидеть сразу после получения своего ПКР.

Как узнать персональный кредитный рейтинг

Персональный кредитный рейтинг можно узнать на официальных сайтах бюро кредитных историй. Эксперты предупреждают, что в последнее время появилось много мошеннических ресурсов, предлагающих услуги от имени БКИ, в том числе кредитные рейтинги. Поэтому перед получением услуги, следует удостовериться в надежности кредитного бюро. Полный список БКИ есть на портале госуслуг.

Например, получить данные по кредитный рейтинг можно на сайте НБКИ в личном кабине заемщика. «Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз», — пояснил Волков из НБКИ.

Шкала индивидуального кредитного рейтинга

Разные эксперты в определении кредитного рейтинга используют свою шкалу оценки. Но в целом логика проста: чем выше значение персонального кредитного рейтинга, тем выше вероятность получить одобрение со стороны банка.

Например, по методике ОКБ, наиболее надежными заемщиками считаются те, чей кредитный рейтинг превышает 961 балл. По оценкам экспертов, в этой категории менее 2% заемщиков допускали длительную просрочку (90 и более дней). Заемщику с низким ИКР банки могут отказать в кредите, со средним ИКР — одобрить, с высоким — скорее всего, одобрят по наиболее привлекательной процентной ставке.

«Хорошим можно считать и индивидуальный кредитный рейтинг в диапазоне 901–960 баллов. Выше среднего считается балл в диапазоне 800–900. Но кредиторы принимают решения о выдаче кредитов самостоятельно и могут одобрить ипотеку и при иных значениях ИКР», — пояснил Артур Александрович из ОКБ.

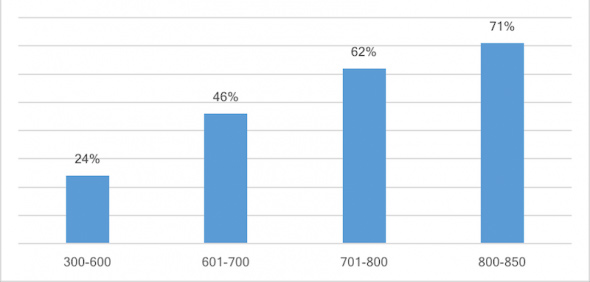

Согласно расчету НБКИ, персональный кредитный рейтинг в диапазоне от 800 до 850 баллов (максимальные значения по их методике) считается наилучшим, а такие заемщики — надежными. «Заявления заемщиков с ПКР от 800 до 850 баллов одобряются в 71% случаев, а заемщиков с количеством баллов до 600 — в 24%», — отметил Алексей Волков из НБКИ.

Однако, по словам эксперта, это не значит, что заемщику с низким кредитным рейтингом откажут в займе. Кредит могут одобрить, но изменить условия — повысить ставку или понизить сумму.

Сумма кредита и ПКР

Персональный кредитный рейтинг также напрямую влияет на сумму кредита: чем выше его значение, тем на большую сумму может рассчитывать заемщик. «Так, если среднее значение ПКР по всем ипотечным кредитам 709 баллов, то для кредитов более 5 млн руб. — 718 баллов, а менее 1 млн руб. — 702 балла», — добавил Алексей Волков.

Поэтому перед тем как оформить ипотеку (речь, как правило, идет о больших суммах), нужно проверить персональный кредитный рейтинг. Узнать его можно, например, на сайте НБКИ. Для этого потребуется регистрация на сайте и авторизация на портале госуслуг. В дальнейшем получать свой ПКР и контролировать его динамику можно непосредственно в своем личном кабинете.

Что такое кредитный рейтинг и почему россияне все чаще за него переживают

Какая ситуация на российском кредитном рынке?

Россияне все чаще пользуются кредитными продуктами. Так, например, по предварительным оценкам агентства Frank RG и аналитического центра Дом.РФ, в августе 2020 года в стране был зафиксирован рекордный объем ипотечных кредитов за всю историю рынка: было выдано 148 тыс. кредитов на общую сумму 375 млрд руб. Это на четверть больше, чем за аналогичный период прошлого года.

Несмотря на увеличивающийся спрос на рынке кредитования, многие россияне не могут получить ссуду. В 2019 году доля отказов по кредитным заявкам выросла на 4% по сравнению с 2018-м и достигла 41%. По данным НБКИ (Национального бюро кредитных историй), тенденция в основном обусловлена ростом в сегменте необеспеченных кредитов за счет заемщиков с низким значением кредитного рейтинга.

На заре розничного кредитования в России — в середине 2000-х годов — ссуду мог получить практически каждый. С тех пор банковский сектор столкнулся с несколькими кризисами, из-за которых он понес убытки, а также успел накопить данные кредитных историй, которые позволяют выявлять добросовестных и недобросовестных заемщиков. Сегодня кредитная история — важнейший фактор при принятии решения в одобрении или отказе заявления на выдачу займа.

Что такое кредитный рейтинг?

Персональный кредитный рейтинг (ПКР) — или скоринговый балл, или показатель финансового здоровья — формируется на основании всех записей вашей кредитной истории. Иными словами, он демонстрирует шансы заявителя оформить кредит или ипотеку в банке. По нему финансовые учреждения судят о добросовестности заемщика.

Сегодня разработана стандартизированная система оценки «кредитного качества» заемщиков. Кредитный рейтинг — это инструмент самостоятельной оценки своих возможностей для получения кредитных продуктов. Получая такой анализ, человек не только сразу понимает, насколько «качественной» является его кредитная история, но и на какие конкретно условия по кредитам банков он может рассчитывать.

Как рассчитывается кредитный рейтинг?

Кредитный рейтинг формируется на основе:

Не стоит забывать, что под подозрение банков попадают не только заявители с низким скоринговым рейтингом, но и те, у кого вообще нет рейтинга. Это люди, которые никогда не брали кредит. Именно поэтому молодежи в возрасте 20-22 лет сложно получить заем. Оптимальный возраст для открытия кредитной истории — около 28-30 лет. Рекомендуется начать с открытия кредитной карты на небольшую сумму и вовремя возвращать средства, чтобы сформировать портрет добросовестного клиента.

Зачем нужен кредитный рейтинг?

Кредитный рейтинг не только упрощает выдачу займов. У него есть и другие преимущества.

Как выглядит показатель кредитного рейтинга?

Есть разные кредитные бюро, которые используют различные шкалы расчета кредитного рейтинга. Одна из них — шкала НБКИ, расчет производится от 300 до 850 баллов:

Средний кредитный рейтинг по стране в 2019 году составил 654 балла. Для сравнения: американцы, которые знакомы с этой системой с середины 1980-х годов, набрали немногим больше — 703 балла во втором полугодии 2019 года, по данным Experian. С ростом финансовой грамотности и интереса к кредитным продуктам средний показатель растет. Не так важно, какую шкалу использует кредитное бюро, важно, в какой зоне ты находишься — хороший показатель, средний или плохой — и понимать, как улучшить свой кредитный рейтинг.

Как узнать свой кредитный рейтинг?

Узнать кредитный рейтинг можно через сайт НБКИ. Система анализирует персональную кредитную историю и выдает числовой показатель от 300 до 850 баллов. Услуга бесплатна для пользователей.

Безвозмездно узнать свой кредитный рейтинг можно и на Сравни.ру — показатель рассчитывается совместно с ОКБ (Объединенное кредитное бюро) и НБКИ. Там же можно получить персональные рекомендации по тому, как улучшить рейтинг.

Платно услугу предоставляют различные организации-партнеры БКИ (бюро кредитных историй) и некоторые банки, например, «Сбер».

Если действовать через сайт Госуслуг, сценарий будет несколько отличаться — запросить персональный кредитный рейтинг напрямую там пока нельзя. В личном кабинете сайта Госуслуг можно подать запрос только на получение списка БКИ, где хранится ваша кредитная история. Два раза в год это можно делать бесплатно, услуга предоставляется в течение одного рабочего дня. Далее в каждом БКИ из списка на Госуслугах нужно самостоятельно запросить кредитный отчет — это можно сделать онлайн на сайтах самих бюро или в офисах этих БКИ. При этом скоринговый балл может быть включен в кредитный отчет бюро, а может предоставляться как отдельная услуга.

Как улучшить свой кредитный рейтинг?

Улучшить свой кредитный рейтинг можно следующим образом:

Сегодня более высокий кредитный рейтинг — это не просто повышенные шансы получить займ на более выгодных условиях. В перспективе двух-трех лет с учетом развития и трансформации в России традиционных финансовых продуктов этот показатель имеет все шансы стать более весомым. Так, в США кредитный рейтинг определяет финансовую надежность человека в целом и учитывается при совершении практически любой бытовой финансовой операции — например, при установлении арендной платы за квартиру. Поэтому следить за своим персональным баллом и улучшать его финансово грамотные россияне предпочитают уже сейчас.