кредитный рейтинг 780 баллов что это значит

Кредитный рейтинг

Что такое кредитный рейтинг?

Кредитный рейтинг представляет собой скоринговый показатель кредитоспособности физического лица, который учитывает финансовую историю, социальные, демографические данные и другие сведения. В итоговом выражении он представляет собой число от 0 до 999 (до 850 в НКБИ), соответствующее шкале надежности заемщиков.

Факторы, влияющие на формирование кредитного рейтинга:

Эти факторы остаются базовыми, но при формировании рейтинга БКИ могут руководствоваться и другими сведениями, например принимать во внимание финансовую нагрузку родственников или поручителей, запрашивать общедоступные сведения из ФНС и пенсионного фонда. Полные алгоритмы формирования рейтинга бюро не раскрывают, но расшифровки с повлиявшими на него факторами часто предоставляют.

В чем отличие кредитного рейтинга от кредитной истории?

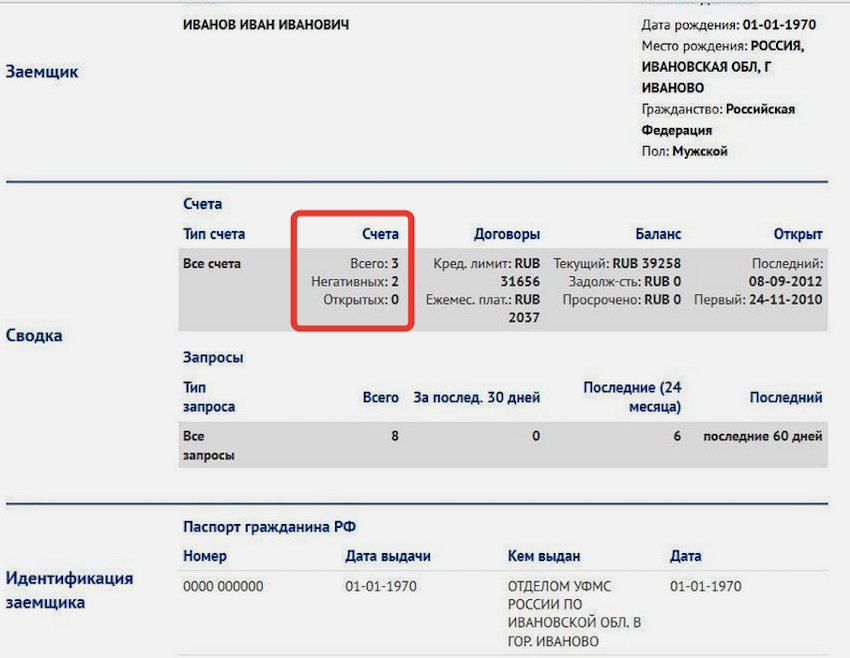

Главные отличия — содержание, информативность и форма предоставления. Кредитная история (КИ) содержит полную детализированную информацию о взятых кредитах и займах, о соблюдении графика выплат, но никакой оценки не дает.

Кредитный рейтинг, в отличие от КИ, представляет собой готовую оценку надежности заемщика, основанную на данных о кредитах и займах, на социально-демографических и других сведениях. Рейтинг может быть сформирован даже в ситуации, когда у вас отсутствует кредитная история.

Как узнать свой кредитный рейтинг?

Проверить кредитный рейтинг можно тремя способами — через БКИ, посредством услуг банков и на онлайн-сервисах. Также, по заявлению гендиректора Объединенного кредитного бюро, узнать персональный кредитный рейтинг можно через портал «Госуслуги» уже с 1 февраля 2019 года. Но администрация портала заявляет, что через «Госуслуги» можно найти БКИ, в которой хранится ваша история. А с 31 января 2019 года, согласно нововведениям в закон о кредитных историях, возможно уточнить рейтинг и историю дважды бесплатно. Последующие попытки будут платными.

Бюро кредитных историй

Узнать кредитный рейтинг бесплатно онлайн можно при первом обращении в «Эквифакс» и НБКИ. Полный перечень бюро предоставлен на сайте Центробанка. Потребуется подтверждение личности через сервис eID — ответить на вопросы анкеты или указать реквизиты банковского счета. Альтернативные варианты — верификация в пунктах переводов Contact или через «Почту России».

Как узнать свой кредитный рейтинг в ОКБ: с 1 февраля 2019 граждане вправе узнать историю бесплатно онлайн дважды. Перед описанием истории вы увидите свой скоринговый балл и вероятность получения кредита. Ниже предоставляется подробная история о всех кредитах, в том числе действующих.

Банки

Уточнить кредитный рейтинг онлайн на сайте банка стало возможным с недавнего времени. Но практически во всех коммерческих организациях есть затребованная сумма для подачи отчета.

Остальные банковские организации только начинают сотрудничать с ОКБ, поэтому сами не предоставляют сведений о кредитном рейтинге и историю.

Расшифровка баллов кредитного рейтинга

Градация зависит от бюро, в котором был сделан запрос. Если рассматривать рейтинг НБКИ, то минимальный балл базового алгоритма скоринга — 300, высший — 850:

В НКБИ есть и другие алгоритмы скоринга: Fraud Score и расширенный скоринг. При оценке по Fraud Score учитывается и описывается максимум характеристик заемщика, выставляется балл от 1 до 999. Расширенный скоринг применяется для оценки физических лиц без КИ и учитывает сведения о занятости, социально-демографические параметры и др.

По аналогичной схеме работают «Эквифакс» и КБРС. А вот Объединенное кредитное бюро использует шкалу от 0 до 999 баллов. При оценке до 800 баллов получить потребительский кредит и ипотеку невозможно, остается шанс только на займы в МФО. В диапазоне от 801 до 960 баллов — заемщики с положительной КИ, от 961 и до 999 — надежные клиенты.

Как повысить свой кредитный рейтинг?

Для повышения кредитного рейтинга есть следующие способы:

Лучше с настороженностью относиться к программам по улучшению КИ, которые предлагают микрофинансовые организации. Эти программы предполагают выдачу нескольких займов и отправление отметок о них в БКИ, но объем кредитов говорит банкам о сложном финансовом положении заемщика, что приводит к отказу в выдаче займа.

Что такое кредитный рейтинг и поможет ли он вам получить кредит

Кредитный рейтинг — это оценка кредитной истории субъекта, выраженная в баллах. Субъектом может выступать компания, организация или даже государство. Мы поговорим о кредитном рейтинге физических лиц и его влиянии на возможность получения кредита.

Что такое кредитный рейтинг

В основу легла технология банковского скоринга — оценки платежеспособности потенциального заемщика с учетом его кредитной истории и финансовых характеристик: дохода, наличия имущества, состава семьи. БКИ ввели свою систему, чтобы каждый мог узнать свою кредитоспособность и шансы на получение кредита до обращения в банк.

Где посмотреть свой рейтинг?

По закону «О кредитных историях», банки и иные источники данных о финансовых событиях должны передавать сведения в БКИ. Порядок выбора БКИ не оговорен, и каждый банк может сообщить данные о вас в любое бюро по своему усмотрению. Найти сведения о своем кредитном рейтинге можно в том бюро, где хранятся данные о вас: запрос формируется на сайте организации.

Чтобы не опрашивать все бюро, воспользуйтесь сервисом Госуслуги (2) для получения сведений о месте хранения ваших данных. Авторизуйтесь на портале, заполните заявление и получите список бюро в срок от получаса. Далее вы сможете перейти по ссылке на сайт нужного бюро, зарегистрироваться там, используя учетную запись Госуслуг или простую регистрацию по электронной почте, и получить доступ к вашим данным, включая кредитный рейтинг.

Кроме этого, узнать вес своего кредитного потенциала можно в банке, где вы обслуживаетесь. Райффайзенбанк подключил эту опцию в мобильном приложении и на сайте, любой клиент банка может получить оценку рейтинга за одну минуту.

Как расшифровать оценку

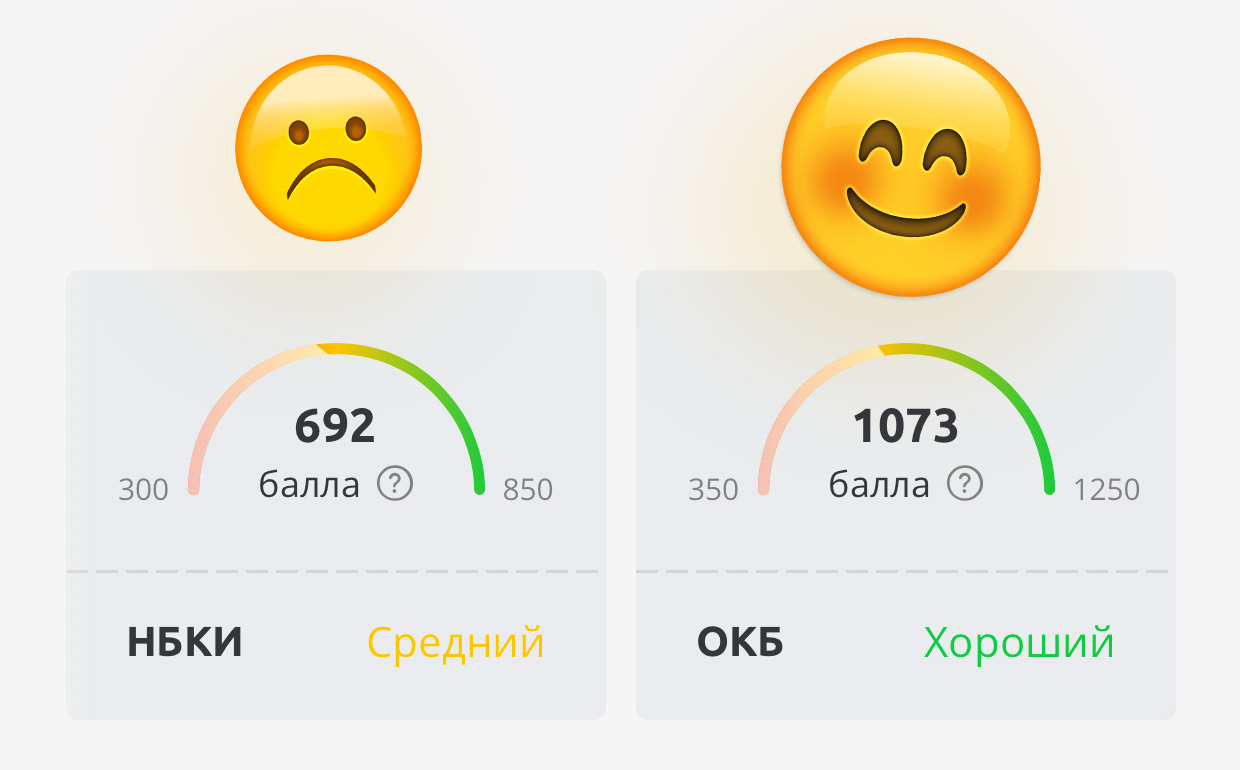

По состоянию на сентябрь 2021 года в Реестре ЦККИ (3) находится 8 бюро. У каждого из них своя система оценки кредитного рейтинга физических лиц и разная шкала. Более того, максимальное количество баллов разнится не только у разных БКИ, но и у агрегаторов вроде Сравни.ру, а также банков. Например, у максимальное количество баллов равно 1250, у 850, на Сравни.ру высший балл 1000, а в 900.

Понять, что значит рейтинг бюро кредитных историй, можно по цвету сегмента, в котором находится ваша оценка. Хорошему рейтингу соответствуют «разрешающие» цвета желтый и зеленый, если ваша оценка в этой зоне решение по вашей заявке на кредит может быть положительным. Выводы о кредитном рейтинге от БКИ, где вы получили оценку, могут быть представлены на шкале результатов.

Чем ближе к максимальному ваш балл — тем лучше. Опираясь на результаты скоринга в разных БКИ можно сказать, что благоприятным считается значение, составляющее 60% и более от максимального балла.

Скоро правила предоставления сведений о кредитном рейтинге физлиц изменятся: на основании проекта указания «О требованиях к методике вычисления бюро кредитных историй…» (4) с 1 января 2022 года будет введена единая шкала скоринга от 1 до 999 баллов для всех БКИ, а число бесплатных проверок ПКР будет ограничено до двух в год. Банков новые правила не касаются.

После принятия единой шкалы пользователям будет проще соотнести значения, полученные в разных кредитных бюро. Дело в том, что информация может храниться в нескольких организациях сразу, и при разном максимальном балле сопоставить значения получается не всегда. Это важно, когда значения пограничные, а в разных бюро — разные данные. Например, в одном есть данные и о вашей кредитной карте, и об ипотеке, а в другом — только об ипотеке. Чтобы оценить качество кредитной истории максимально точно, надо сопоставить ПКР из обоих бюро.

Как ПРК поможет получить кредит?

Гарантий одобрения ипотеки положительный кредитный рейтинг не дает: каждый банк имеет собственную систему скоринга и учитывает разные факторы при рассмотрении заявок. Но поскольку ПКР связан с кредитной историей и является ее динамическим отражением, с его помощью каждый гражданин может улучшить шансы на получение кредита.

Как исправить свой кредитный рейтинг заемщика?

Рейтинг отражает все изменения в кредитной истории. Как только вы гасите часть долга или берете новый кредит, история меняется, и оценка рейтинга может стать другой. Чтобы улучшить свой ПКР необходимо добавить положительные записи в вашу историю. Проще всего это сделать через исполнение новых обязательств:

использование кредитной карты и ее своевременное погашение

Кредитный рейтинг: почему банки отказывают в кредитах и как этого избежать

В последние годы спрос россиян на кредитные продукты заметно увеличился — за прошлый год объемы только ипотечного кредитования выросли на 38% в количественном выражении и на 59% в денежном. Эта тенденция сохраняется и сегодня, а вместе с ней меняется политика банков в отношении клиентов. Если в середине 2000-х получить кредит было легко, то сейчас, после ряда кризисов, банки стремятся минимизировать свои риски и все чаще отказывают в кредитах по мере накопления информации о репутации заемщиков. Так, по данным НБКИ, после введения локдауна в 2020-м отказы в займах получили более 65% клиентов. Фактором, определяющим возможность взять кредит, является кредитный рейтинг.

Как рассчитывается показатель кредитного рейтинга

Рейтинг рассчитывается на основании кредитной истории заемщика, которая хранится в одном или нескольких бюро кредитных историй (БКИ) – в России четыре основных кредитных бюро. При этом кредиторы сами решают, с какими из бюро сотрудничать. Поэтому может оказаться, что у одного и того же клиента, бравшего кредиты в нескольких банках, различается кредитная история в разных БКИ, так как они используют шкалы расчета с разным количеством баллов. Пример — шкала НБКИ, расчет производится от 300 до 850 баллов:

При этом критерии оценки у всех организаций схожи. Так, в первую очередь оценивается информация о выплаченных взносах по прошлым кредитам. В се одобренные и своевременно выплаченные в соответствии с установленными сроками кредиты повышают рейтинг. Если график платежей нарушается, рейтинг будет снижаться.

Негативно повлияют на рейтинг также следующие факторы:

Почему могут отказать в кредите и как это предотвратить

Банк вправе отказать в выдаче кредита без объяснения причин. Основанием для отказа может послужить социальный статус или возраст: сложнее получить заем студентам, потенциальным призывникам, женщинам в декрете, многодетным — тем, чей доход покажется банку недостаточно надежным. Выход из положения — выбрать кредитный продукт, в котором, например, не требуется справка от работодателя. Можно компенсировать риски банка при помощи залогового обеспечения, если в собственности потенциального заемщика есть дорогостоящее имущество.

Фактором риска является низкая официальная зарплата или частая смена места работы.

С неожиданным отказом могут столкнуться представители редких профессий, попадающие под массовые сокращения или сотрудники силовых ведомств, чья служба считается опасной для жизни и здоровья.

Также неохотно банки кредитуют предпринимателей, особенно только открывающих бизнес. В этом случае стоит обратить внимание на банки, которые работают с залогами.

Отдельная группа клиентов — самозанятые. Специальные кредитные продукты для самозанятых начали появляться только в 2019 году, массовые кредиты — с апреля 2020 года, ипотека — с сентября 2020-го. Для этой группы заемщиков ставки по кредитам наличными в среднем всего на 0,5–1 пунктов выше, чем для обычных зарплатных клиентов. Чаще различаются ограничения по сумме. Для оформления кредита потребуется подтверждение дохода по форме ПНД/КНД из налоговой службы. При этом самозанятому сложнее оформить ипотечный кредит — во многих банках первоначальный взнос для них будет выше обычного.

Службы безопасности банка могут проверить потенциальных клиентов по официальным базам Федеральной службы судебных приставов, налоговиков, ГИБДД, ГУВД и др. Кандидат может сам проверить наличие своих данных в различных списках на сайте финмониторинга.

Кроме того, каждый клиент может заказать отчет по своей кредитной истории и посмотреть, что могло повлиять на решение банка. Также можно узнать свой кредитный рейтинг через специальные сервисы. Например, бесплатно на « Сравни.ру» — показатель рассчитывается совместно с ОКБ (Объединенное кредитное бюро) и НБКИ. Там же можно получить персональные рекомендации по тому, как улучшить рейтинг.

Что делать, если кредитный рейтинг низкий

Чтобы увеличить свои шансы на одобрение заявки, необходимо погасить все задолженности; а в случае отсутствия истории — взять рассрочку или маленький кредит, обязательно выплачивая его на протяжении некоторого времени — не менее 6 месяцев, либо оформить кредитную карту. Такое поведение начнет отображать в кредитной истории положительную динамику. Далее следует обратить внимание на подтверждение дохода. Не секрет, что официальное трудоустройство банк воспринимает как наиболее прозрачный и надежный источник. Также на решение могут негативно повлиять микрозаймы — с ними нужно быть аккуратнее, поскольку клиенты, прибегающие к таким формам кредитования, могут показаться неблагонадежными.

Кредитный рейтинг — это удобный количественный показатель надежности заемщика. Чем выше рейтинг, тем ниже риски для кредитора, и тем не менее скоринговый балл носит скорее информационный характер. Финальное решение о выдаче кредита принимает банк, учитывая также анкету претендента. В этом вопросе п олитика банков может различаться. Одним многодетный отец может показаться более благонадежным, чем одинокий молодой специалист, другим — наоборот. Существуют банки, которые могут не кредитовать, например, политиков или предпринимателей, а другие, наоборот, могут специализироваться на обслуживании именно этих групп населения.

Поэтому стоит изучить предложения банков, специализированные продукты, возможно, получить консультацию. В пользу заемщика будет играть и дорогостоящее имущество в собственности.

Иногда при отказе банка на заявку о потребительском кредите или рассрочке клиенту одобряют ипотеку. Это происходит из-за того, что при ипотеке приобретаемая квартира оказывается в залоге у банка, который имеет возможность ее продать и погасить задолженность клиента, если тот перестает выплачивать кредит.

Главный совет тут такой: лучше еще до подачи заявки узнать свой рейтинг и при необходимости разработать план для его повышения. Кандидату с низким рейтингом лучше заранее проанализировать свои шансы и либо повышать балл, либо подбирать такие кредитные продукты, которые он может себе позволить.

Больше текстов о финансах и обществе — в нашем телеграм-канале «Проект «Сноб» — Общество». Присоединяйтесь

Скоринговый балл для одобрения кредита

Что такое скоринговый балл в кредитной истории?

Раньше, заявку на кредит от клиента рассматривали кредитные работники банков. На основании представленной информации специалист выносил решение о возможности предоставления кредита. Это было долго и существовал риск ошибок и предвзятого отношения к клиенту. В связи с развитием автоматизированных технологий, банки начали применять скоринговую систему расчета кредитоспособности клиента. Система применяется при получении небольших кредитов, если требуется крупная сумма, дополнительно к скоринговому расчету специалист банка выносит мотивированное суждение, и заявка рассматривается кредитным комитетом индивидуально по каждому заемщику.

Скоринговый балл – это показатель платежеспособности заемщика, выраженный в цифровом формате. Чем больше балл, тем выше вероятность одобрения заявки. Даже с нулевой кредитной историей заемщик будет иметь свой рейтинг. Он будет зависеть от пола, возраста, места работы, должности, наличия собственности и т. д.

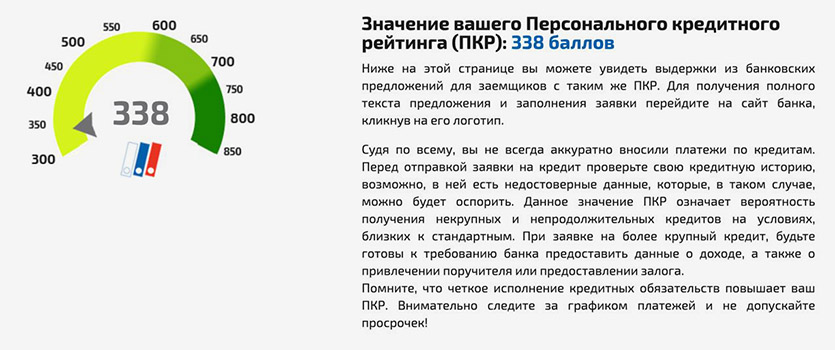

Если клиент уже пользовался кредитами банков или оформлял займы в МФО, скоринговый балл будет зависеть от качества обслуживания им своих долгов. Расчет рейтинга заемщика по кредитной истории осуществляется БКИ. При заказе отчета, пользователю будут предоставлена информация.

Какой максимальный скоринговый балл?

Расчет кредитного рейтинга заемщика производится пока тремя самыми крупными БКИ, информация заемщикам передается двумя БКИ: НБКИ, ОКБ. Системы расчетов скорингового балла в разных БКИ различны, поэтому максимальный балл также различается в зависимости от компании. Например, в НБКИ – 850 баллов.

Расчет рейтинга заемщика может быть произведен по трем шкалам:

В зависимости от применяемого метода, показатель у одного и того же заемщика может быть разный.

Максимальный скоринговый балл заемщиков, чья КИ находится в ОКБ, – более 961. Дополнительно рассчитываются рисковой индикатор, индикатор достоверности, учитывается код скоринга.

Какой должен быть скоринговый балл для одобрения кредита?

В среднем, чтобы кредит был одобрен значение скорингового балла должно быть не менее 600 баллов.

Для банков балл, рассчитанный Бюро, не является главным критерием при принятии решения о выдаче. Кредиторы самостоятельно рассчитывают рейтинг заемщика, учитывая его КИ и дополнительную информацию, полученную из анкеты. Если скоринговый балл больше 1000, то кредит банком будет одобрен. Скоринговый балл меньше 250–300, например, 111, – что значит низкая вероятность одобрения кредита.

Как узнать скоринговый балл бесплатно?

По закону, любой пользователь 2 раза в год сможет бесплатно узнать свой скоринговый балл, заказав кредитный отчет в БКИ.

Сначала потребуется узнать, где хранится кредитная история заемщика. Это можно сделать через портал Госуслуги.

Получение кредитного рейтинга на примере НКБИ:

Клиент может заказать полный кредитный отчет или только расчет кредитного рейтинга.

Поскольку КИ пользователя зачастую хранится в нескольких Бюро, чтобы узнать свой рейтинг, пользователю нужно заказать отчеты во всех организациях.

Методика подсчета скорингового балла

При расчете применяются различные подходы. Каждому показателю, присваивается определенное количество баллов, затем они суммируются и получается итоговый рейтинг заемщика.

Например, как рассчитывается рейтинг в БКИ «Русский Стандарт» по отдельным показателям:

Какие личные данные влияют на скоринг балл?

Кроме качества обслуживания ранее полученных кредитов и займов, на скоринг балл оказывают влияние такие показатели, как возраст заемщика, его место работы, должность, образование, количество иждивенцев, величина дохода, регион проживания и т. д.

Как повысить свой скоринговый балл?

Поскольку рейтинг заемщика зависит от множества показателей, для увеличения скорингового балла можно сделать следующее:

У каждого есть свой кредитный рейтинг. Как его проверить, чтобы выгодно взять кредит

Крупный кредит и ипотека выдаются не каждому человеку.

Банк оценивает платежеспособность и благонадежность клиента. Если к ним есть вопросы, банк поднимет процент, ограничит максимальную сумму или вовсе откажет в выдаче займа любого рода.

Разберемся, что это вообще такое, где посмотреть свой кредитный рейтинг, и как его можно повысить.

Что такое кредитный рейтинг?

Кредитный рейтинг — это оценка благонадежности клиента банком на основании информации из кредитной истории. Чем выше балл, тем банк более расположен к клиенту.

Кредитный рейтинг рассчитывается на основе кредитной истории. Банк или кредитное бюро решает, одобрять ли человеку займ на основании его предыдущих кредитов.

А кредитная история — это список всех займов, которые оформлял клиент, и то, насколько добросовестно он их погасил.

Зачем нужен кредитный рейтинг?

Пример хорошего кредитного рейтинга с сайта Сравни.ру.

При принятии решения о кредитовании клиента, индивидуальный кредитный рейтинг является одним из ключевых факторов для банка.

Для заемщика это отличная возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки или другого крупного займа.

Личный кредитный рейтинг важно знать ещё и потому, что так вы увидите запросы мошенников. Кредитный рейтинг отображает все действия, связанные с получением займов. Если кто-то пытался взять займ на вас,

Высокий кредитный рейтинг — это не просто повышенные шансы получить займ на более выгодных условиях. С учетом темпов развития финансовых продуктов в России, этот показатель может стать более весомым в ближайшие два-три года.

Например, в США кредитный рейтинг человека уже учитывается при совершении практически любой финансовой операции — например, при установлении арендной платы за квартиру!

Как рассчитывается кредитный рейтинг?

Он формируется на основе пяти показателей:

▶ своевременного погашения кредитов

▶ диверсификации кредитов (однотипные кредиты – плохо)

▶ продолжительности кредитной истории

▶ возраста. До 22 лет сложно получить займ, а возрасте с 28 лет легче

▶ временного промежутка с момента обновления кредитной истории — свежие кредиты сильнее влияют на ПКР

Как выглядит показатель кредитного рейтинга?

Кредитные бюро используют разные шкалы расчета кредитного рейтинга. Но основным является шкала НБКИ. Это Национальное бюро кредитных историй, одно из крупнейших российских бюро кредитных историй, куда входит ряд ведущих коммерческих банков.

Информация о клиенте берется из базы данных Национального бюро кредитных историй на основании записей кредитной истории. Она позволяет оценить кредитоспособность каждого клиента в диапазоне от 300 до 850 баллов.

Это очень плохой кредитный рейтинг. Данные с НБКИ.

Есть три основных уровня кредитного рейтинга:

▪ 701-850 баллов: отличный показатель. Обладатели такого рейтинга могут рассчитывать на получение кредита на более выгодных условиях, большую сумму займа и бонусы

▪ 600-850 баллов: хороший показатель. При нем можно рассчитывать на стандартные условия кредитования в любом банке и низкую вероятность отказа.

▪ 300-600 баллов: удовлетворительный или плохой показатель, при котором повышается риск отказа, а также ухудшаются условия выдачи займа.

При расчете рейтинга учитываются все записи кредитной истории с момента ее формирования. Средний кредитный рейтинг по стране в июне этого года составил 632 балла.

С ростом финансовой грамотности и интереса к кредитным продуктам, средний показатель по России растет. Впрочем, даже если ваш собственный далек от нормы или вовсе отсутствует, нестрашно. Его можно поднять. Главное — понимать, как улучшить свой кредитный рейтинг.

Какой кредитный рейтинг нужен для оформления ипотеки?

В зависимости от суммы и особенностей скоринга конкретного банка, оптимальный показатель меняется.

По неофициальным данным, можно выделить пять уровней соотношения стоимости квартиры и наиболее подходящего рейтинга:

▶ менее 1 млн руб.: 702

▶ от 1 до 3 млн руб.: 709

▶ от 3 до 5 млн руб.: 715

▶ от 5 млн руб.: 718

▶ По всем ипотечным кредитам: 709

Как узнать свой кредитный рейтинг?

Система анализирует персональную кредитную историю на основе базы данных Национального бюро кредитных историй и выдает показатель от 300 до 850 баллов. Услуга бесплатна.

Расчёт персонального кредитного рейтинга на сайте НБКИ. Его предоставляют бесплатно.

Также узнать свой кредитный рейтинг можно и на Сравни.ру. Показатель рассчитывается совместно с ОКБ (Объединенное кредитное бюро) и НБКИ. Там же выдаются персональные рекомендации по тому, как улучшить рейтинг.

▪ База данных Национального бюро кредитных историй РФ: nbki.ru

▪ Кредитный рейтинг на Сравни.ру: Sravni.ru

Частый вопрос: без кредитной истории мне выдадут ипотеку?

Такая вероятность есть.

Если кредитная история отсутствует, то возможен один из двух исходов: вы получите более высокий процент по ипотеке, или же банк не одобрит большую сумму кредита.

Хуже отсутствия кредитной истории только испорченная кредитная история.

Не факт, что ни один банк не одобрит вам ипотеку без кредитной истории. Скорее всего вы получите одобрение, но сумма кредита будет небольшой, а процент установят выше обычного. Негативный расклад вероятен, если ваш первоначальный взнос не превышает от 10 до 15%. Именно такой требуется большинством российских банков для подачи заявления на ипотеку.

Ситуация будет существенно лучше, если первоначальный взнос составляет 35-40% от стоимости недвижимости. Но банк все равно может отклонить запрос на крупную сумму.

Как начать кредитную историю?

С малого. Если в общем, то брать мелкие кредиты и погашать их своевременно или досрочно.

Вариантов начать кредитную историю масса, в том числе:

▪ покупка товаров в рассрочку. Например, купить новый телефон или бытовую технику в кредит и погашать постепенно в течение указанного срока.

▪ потребительский кредит в банке. Скажем, взять небольшой кредит наличными на потребительские нужды.

Чтобы не испортить кредитный рейтинг, нужно соблюдать два правила: использовать средства карты безналичным способом и возвращать потраченное в срок.

Как улучшить свой кредитный рейтинг?

Пять лучших способов:

1. Досрочно погасить один или несколько кредитов, взятых ранее в микрофинансовых компаниях или банках.

2. Рефинансировать кредитные обязательства, заменив несколько соглашений с банками и МФО на один договор с более выгодными условиями.

3. Не брать микрозаймы.

4. Исправно вносить текущие выплаты по договорам кредитования.

5. Оформить кредитную карту, активно пользоваться ею в пределах трети или четверти кредитного лимита, своевременно внося текущие платежи.

Соблюдая эти правила, вы удержите свой кредитный рейтинг на показателях выше 600 пунктов и сможете пользоваться заёмными средствами банков практически без ограничений.