что такое зачет аванса

Как провести аванс и зачет в БУ и НУ

При заключении договора на поставку товара (выполнение работ, оказание услуг) его стороны могут предусмотреть как и предварительную (полную или частичную) оплату, так и последующую.

Точно также, если это не разовая сделка, предварительная оплата может быть зачтена при поступлении товара (принятия результата работ, оказания услуги) поставщиком (подрядчиком, исполнителем) не в полном размере, а только частично. Остальная сумма аванса будет подлежать зачету при следующей поставке товара (передаче результата работ, оказания следующей услуги).

Такой порядок зачета предварительной оплаты при исполнении договора будет применяться при отражении данного факта хозяйственной деятельности как в регистрах бухгалтерского учета, так и для целей налогообложения (в том числе и учета НДС).

Налоговый кодекс не дает какого-либо особенного толкования таким терминам, как «предварительная оплата», «зачет предварительной оплаты», «задолженность» и пр.

Следовательно, в полном соответствии с п. 1 ст. 11 НК РФ, при исчислении и учете всех налогов понимать и применять их надо точно также, как и в регистрах бухгалтерского учета. Не следует уподобляться некоторым особенно «грамотным» юристам, которые любят выстраивать навороченные схемы по оптимизации налогов, руководствуясь принципом «раз в Налоговом кодексе об этом не сказано, то. »

Если в Налоговом кодексе об этом не сказано, то упоминается (с очень большой вероятностью) в Гражданском кодексе, в других кодексах либо законодательных актах

Поэтому не следует давать волю фантазии, а всего лишь внимательно изучать действующее законодательство, и ничего более.

Кстати, частно поднимается тема о том, что зачет предоплаты в бухгалтерском учете отражается якобы иначе, чем при учете НДС.

Так вот, ничего подобного.

Например, при заключении договора поставки стороны пришли к соглашению, что покупатель предварительно должен выплатить поставщику аванс в установленном размере. При поступлении первой партии товара к зачету принимается только 75% стоимости поступившего товара. Остальные 25% покупатель должен оплатить по отдельному счету не позднее 5 рабочих дней со дня поступления этой партии.

Порядок оплаты следующих отгрузок будет аналогичен: — 75% стоимости засчитывается авансом, остальные 25% — оплачиваются по отдельно выставленному счету.

Допустим, что величина аванса согласована сторонами в размере 24 млн. руб.

Получивший его поставщик обязан включить эту сумму в базу по начислению НДС (п. 1 ст. 167 НК РФ) на дату зачисления средств на расчетный счет и «вытащить» из нее налог в сумме 4 млн. руб. (24 млн. руб. : 120% х 20%). Далее он также обязан выписать «авансовый» счет-фактуру (по правилам п. 5.1 ст. 169 НК РФ), зарегистрировать его в книге продаж текущего налогового периода (то бишь квартала) и отправить покупателю.

Покупатель полученный счет-фактуру имеет право зарегистрировать в книге покупок и указанный в нем НДС (те самые 4 млн. руб.) принять к вычету. Если он этим правом не воспользуется, то, согласно довольно многочисленным (но весьма спорным, по нашему мнению) письмам Минфина России, перенести его на следующий налоговый период не сможет.

В установленный договором срок поставщик отгружает первую партию товара на сумму, допустим, 16 млн. руб.,плюс НДС 3,2 млн. руб.

И опять, как и при получении аванса, он обязан включить стоимость отгруженного (реализованного) товара в облагаемую базу по НДС и начислить сумму налога (3,2 млн. руб.). Выписанный счет-фактура на реализацию товара (по правилам п. 5 ст. 169 НК РФ) регистрируется в книге продаж (также в обязательном порядке) и отправляется покупателю.

По условиям договора к зачету в счет предоплаты принимаются не все 19,2 млн. руб. а только три четверти этой суммы, то есть 14.4 млн. руб. Следовательно, и к вычету (п. 6 ст. 172 НК РФ) поставщик имеет право принять только 2,4 млн. руб. налога на добавленную стоимость. Именно на эту сумму он может зарегистрировать свой «авансовый» счет-фактуру в книге покупок текущего периода.

Таким образом, по данной отгрузке база по НДС вырастет на 800 тыс. руб., а кредиторская задолженность перед покупателем составит 9,6 млн. руб.

Вдобавок возникает дебиторка покупателя на сумму 4,8 млн. руб., которую тот должен погасить в установленный договором срок.

Покупатель, получивший и оприходовавший товар на 16 млн. руб. имеет право (п. 1 ст. 172 НК РФ) принять к вычету указанный в счете-фактуре НДС (3,2 млн. руб.) к вычету. Использовать его он может как в периоде получения товара (полностью или частично), так и в следующие три года (п 1.1 ст. 172 НК РФ).

Одновременно он обязан восстановить ранее принятый к вычету НДС от аванса в сумме 2,4 млн. руб. (подп. 3 п. 3 ст. 170 НК РФ). И он будет должен зарегистрировать полученный ранее от поставщика «авансовый» счет-фактуру в книге продаж текущего периода в этой сумме.

После получения товара дебиторская задолженность поставщика уменьшается на сумму зачета (на 14,4 млн. руб.), и становится равной 9,6 млн. руб. (как и кредиторка у поставщика). Плюс к этому возникает кредиторка перед поставщиком на 4,8 млн. руб.

Цифры взаиморасчетов между покупателем и поставщиком совпадают (и должны совпадать при нормальном учете) с точностью до копейки. Кредиторка одного равна дебиторке другого и наоборот.

А вот данные в декларациях по НДС могут и различаться.

Обязанностью по начислению (восстановлению) налога ни поставщик, ни покупатель манкировать не могут.

Но свое право на принятие вычета по приобретенным товарам покупатель может использовать как сразу (и в полном объеме), так и позже (и по частям). То есть сумма налога на добавленную стоимость, начисленная поставщиком при отгрузке товара, может быть больше, чем величина налога, принятая к вычету покупателем при его оприходовании.

Налог с аванса, принятый к вычету поставщиком при проведении зачета, должен обязательно совпадать с налогом, восстановленным покупателем.

Авансовые сделки с НДС: как формировать счета‑фактуры, книги покупок и продаж

Сделки с авансами — одна из самых распространённых ситуаций, когда надо одновременно внести сведения в книгу покупок и книгу продаж. Важно правильно сделать запись и использовать коды вида операции (КВО), чтобы не было разрыва по НДС. Расскажем, как заполнять счета-фактуры и делать записи в книгах покупок и продаж.

Чем опасны неправильные записи

Неверно составленные счета-фактуры и неправильные записи в книгах покупок и продаж приводят к разрывам по НДС (расхождениям). Их выявляет налоговая на камеральной проверке с помощью системы ПК АСК НДС-2, которая автоматически сопоставляет декларации контрагентов. Ошибки в учёте авансов приводят к тому, что из ФНС поступают требования пояснить завышение суммы к вычету.

Разрывы появляются, если сведения об операции, которые налогоплательщик отразил в Разделе 8 декларации по НДС (книге покупок), чтобы подтвердить право на применение налогового вычета, не совпадают со сведениями, которые должен был отразить поставщик налогоплательщика в Разделе 9 декларации по НДС (книге продаж). Это может быть ошибка в реквизитах, подача нулевой декларации или вообще непредставление. Еще разрыв может быть связан с несоответствием данных в декларации и приложениях налогоплательщика, в том числе из других периодов.

Когда выписывается счёт-фактура на аванс

Продавец составляет авансовый счёт-фактуру только при получении предоплаты. Алгоритм такой:

Если суммы от заказчика поступали неоднократно, то по каждой полученной сумме счёт-фактура должен быть оформлен отдельно.

Пример. Если продавец получил аванс 10-го и 13-го числа, а услугу оказали 28-го числа того же месяца, то счёт-фактура должен быть выставлен дважды при поступлении сумм 10-го и 13-го числа, а также при отгрузке в счёт этого аванса на полную стоимость.

Покупатель на основании любого счёта-фактуры на аванс может воспользоваться правом на вычет по НДС.

Счёт-фактуру на аванс можно не выставлять в четырёх случаях:

В случаях, когда аванс получен в одном налоговом периоде (например, 31 декабря), а отгрузка в счёт этого аванса состоялась в другом налоговом периоде в пределах пяти календарных дней с момента получения предоплаты (например, 2 января), продавец регистрирует счёт-фактуру на аванс в книге продаж за IV квартал, а счёт-фактуру, выставленный при отгрузке, — в книге продаж за I квартал.

Как продавцу отражать авансы

Продавец обязан регистрировать счёт-фактуру в периоде, в котором получил предоплату (п. 3 Правил ведения книги продаж, утверждённых Постановлением от 26.12.2011 № 1137).

| Аванс | Отгрузка товара/услуг | Зачёт аванса | |

|---|---|---|---|

| Книга (регистрация СФ) | Книга продаж | Книга продаж | Книга покупок |

| Обязательность регистрации СФ | Обязательна | Обязательна | Обязательна |

| Момент регистрации СФ | В день получения аванса | В день отгрузки | В день отгрузки или любой день в течение трёх лет |

| КВО для СФ (наиболее используемый) | 02 | 01 | 22 |

| Указание контрагента в СФ | Покупатель | Покупатель | Сами себя |

| Раздел и строка сумм НДС в декларации | Раздел 3, стр. 070 | Раздел 3, стр. 010-050 | Раздел 3, стр. 170 |

Как покупателю отражать авансы

В отличие от продавца, покупатель не обязан регистрировать счёт-фактуру на аванс и принимать НДС к вычету (ст. 171 и ст. 172 НК РФ). Чтобы воспользоваться вычетом, у покупателя должны быть подтверждающие документы: счёт-фактура, платёжный документ и договор, в котором прописано условие о предоплате.

| Аванс | Получение товара/услуг | Зачёт аванса | |

|---|---|---|---|

| Книга (регистрация СФ) | Книга покупок | Книга покупок | Книга продаж |

| Обязательность регистрации СФ | Не обязательна | Не обязательна | Если нет регистрации СФ по авансу — отсутствует восстановление |

| Момент регистрации СФ | В момент получения СФ на аванс | В любой день в течение трёх лет | В момент регистрации СФ при получении товара (услуги) |

| КВО для СФ (наиболее используемый) | 02 | 01 | 21 |

| Указание контрагента в СФ | Продавец | Продавец | Сами себя |

| Раздел и строка сумм НДС в декларации | Раздел 3, стр. 130 | Раздел 3, стр. 120 | Раздел 3, стр. 080 |

Как оформить расторжение сделки и возврат аванса

Когда покупатель и продавец расторгают договор, по которому ранее был перечислен аванс, продавец возвращает предоплату покупателю.

Продавцу нужно зарегистрировать авансовый счёт-фактуру в книге покупок с КВО 22. В графе 7 «Номер и дата документа, подтверждающего уплату налога» ему следует указать реквизиты документов, которые подтверждают возврат авансового платежа. Тогда продавец вправе предъявить к вычету НДС, начисленный при получении предоплаты (п. 4 ст. 172 НК РФ).

Покупатель обязан восстановить и заплатить НДС в бюджет, если аванс был принят к вычету. При этом он должен зарегистрировать авансовый счёт-фактуру в книге продаж с КВО 21.

Автор: Светлана Огневская, эксперт Контур.Экстерна по НДС

Подготовила Елизавета Кобрина, редактор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Что такое зачет аванса

Автор статьи

Автор и разработчик курсов: «Бухгалтерский и налоговый учет», «1С Бухгалтерия», «1С Управление торговлей (Торговля и склад)», «Продвинутый бухгалтер». Соучредитель УЦ Профирост. Директор.Эксперт в области ведения бухгалтерского и налогового учета на предприятии.

При оформлении документов в программе 1С Бухгалтерия некоторые бухгалтера не проверяют проводки которые формирует данный документ. В этой статье опишем основные ошибки при учете расчетов с поставщиками и заказчиками.

Если Вы работаете с поставщиками по предоплате, неизменно в учете возникают обороты по счету 60.02 «Авансы выданные».

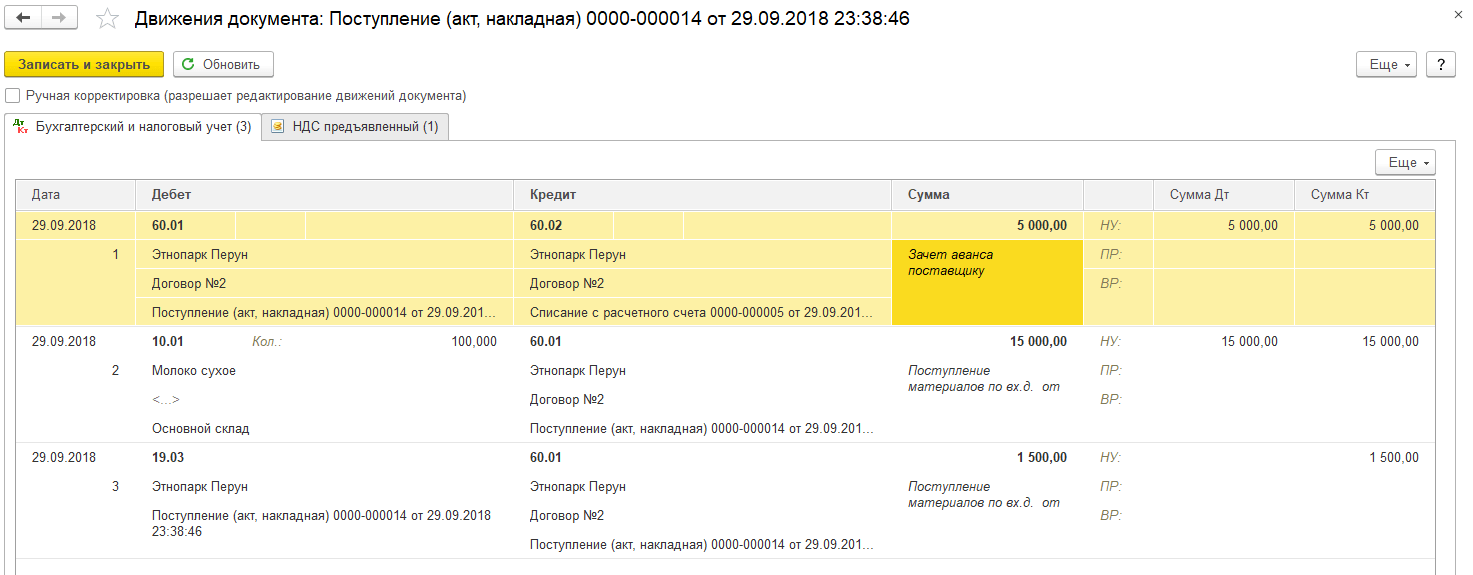

После того как Вы проводите документ по поступлению активов обязательно формируйте ОСВ по счету 60 и контролируйте что бы прошел зачет аванса поставщику. В программе должны сформироваться проводки:

Дт 60.02 Кт 60.01 – зачет аванса

Дт Х (счет актива) – Кт 60.01 – на сумму стоимости актива без НДС

Дт 19…. Кт 60.01 – на сумму НДС

Связанный курс

Если при формировании ОСВ Вы видите сальдо по Кредиту счета 60.01 и точно такую же сумму по Дебету счета 60.02, то возможно не сформировалась проводка «Зачет аванса». Это может произойти по двум причинам:

По точно такой же причине у Вас может не сформироваться проводка по зачету аванса от покупателя по счету 62.

/ «Бухгалтерская энциклопедия «Профироста»

01.10.2017

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

Счет 60 в расчетах по авансам: примеры в 1С

Согласно действующему Приказу Минфина № 94н, закупки товара, работ или услуг компании следует отражать на специальном активно-пассивном счете 60 «Расчеты с поставщиками и подрядчиками» в разрезе субсчетов. Однако при взаиморасчетах с поставщиками, ввиду большого документооборота и наличия авансов, а также постоплат, нередки случаи некорректного формирования проводок, что препятствует правильному зачету задолженности, в том числе и в учетных программах.

Рассмотрим типовые примеры расчетов с поставщиками по авансам, а также проверки взаиморасчетов с контрагентами на примере программы «1С:Бухгалтерия 8», ред. 3.0.

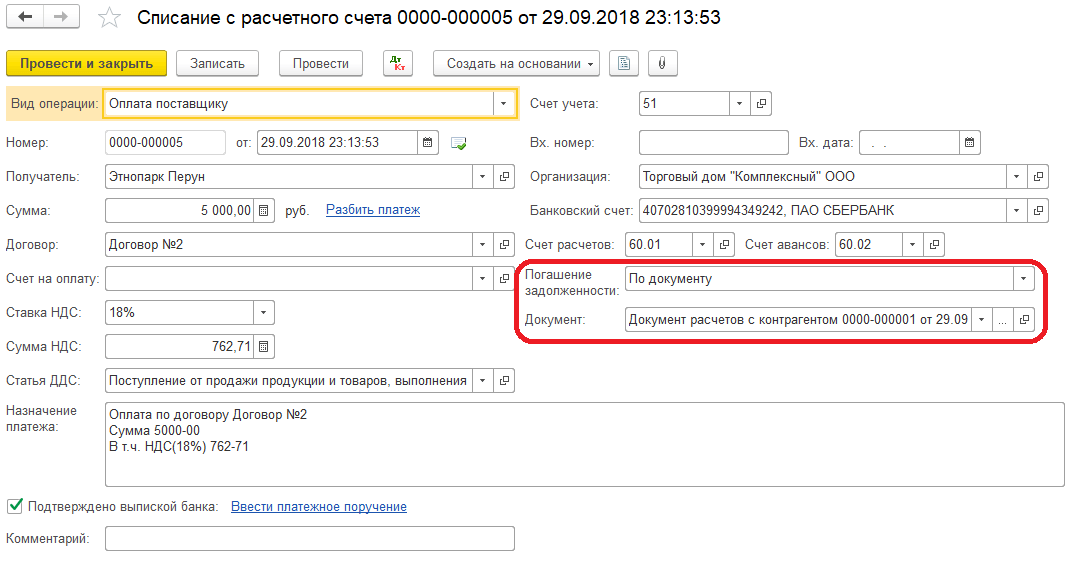

В случае перечисления аванса поставщику в базе оформляется документ «Списание с расчетного счета» с видом операции «Оплата поставщику». Хозяйственная операция сама по себе несложная, однако некоторые пользователи сталкиваются с неверной корреспонденцией счетов в информационной базе, из-за чего возникают ошибки в последующем зачете аванса.

Важно учесть тот факт, что расчеты по авансам с поставщиками учитываются на счете 60.02 «Расчеты по авансам выданным», соответственно, счет дебета при проведении документа выбирается программой автоматически, так как перед поставщиком по выбранному договору задолженность на момент проведения документа отсутствует. При отражении данной операции программа образует корреспонденцию счета 60.02 «Расчеты по авансам выданным» со счетом 51 «Расчетные счета».

В дальнейшем, например, при оформлении документа «Поступление товаров и услуг», аванс будет зачтен (Дт 60.01 Кт 60.02 — зачет аванса поставщику).

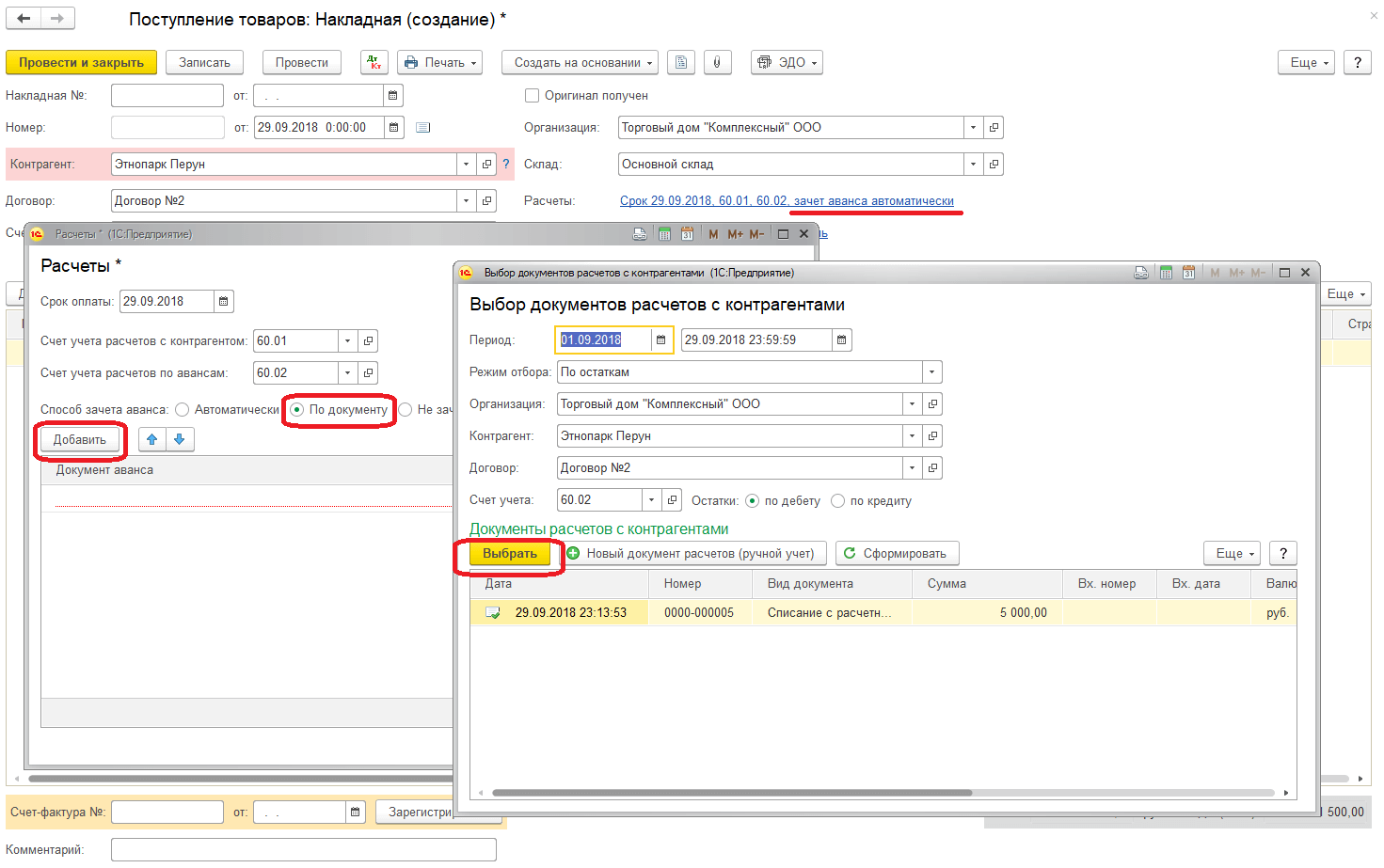

Пользователю также нужно учитывать тот факт, что зачет аванса производится в соответствии с одним из трех способов, указанным в документе «Поступление товаров и услуг»: автоматически, по документу либо не зачитывается вообще.

В случае если пользователь устанавливает способ зачета аванса «Автоматически», то программой анализируются остатки авансов по указанному в документе договору и произведется зачет сумм авансов в порядке их оплаты. Зачет авансов будет производиться последовательно по каждому документу оплаты, начиная с самого раннего. Этот вариант наиболее удобен при работе с большим количеством оплат и поставок.

При установке способа «По документу» следует дополнительно указать конкретный документ оплаты, по которому следует произвести зачет аванса. В этом случае аванс будет зачтен по указанному документу. Авансы по другим документам зачитываться не будут. Такой вариант подходит, если организация ведет расчеты по конкретному документу поставки.

И, наконец, при выборе способа «Не зачитывать» программой не будет производиться анализ и зачет авансов по договору ни при каких условиях. Такой вариант может рассматриваться, если аванс будет направлен на оплату других сделок. Зачет такого аванса может в дальнейшем производиться документом «Корректировка долга» через раздел «Покупки» — «Корректировка долга» с видом операции «Зачет авансов». В поле «Зачесть аванс» выбираем значение «Поставщику», а в поле «В счет задолженности» необходимо выбрать «Нашей организации перед поставщиком» или «Нашей организации перед третьим лицом».

Состояние взаимных расчетов между сторонами можно проверить «Актом сверки взаиморасчетов». До его формирования можно проверить сальдо и обороты по расчетам с поставщиком. В этом случае можно воспользоваться отчетом «Оборотно-сальдовая ведомость» по счету 60 «Расчеты с поставщиками и подрядчиками» в разрезе субсчетов, который можно открыть из раздела «Отчеты».

Документ «Акт сверки расчетов с контрагентом» создаем в разделе «Покупки» — блок «Расчеты с контрагентами» — «Акты сверки расчетов».

В документе указываем контрагента, по которому проверяем расчеты, при необходимости можно указать конкретный договор. На закладке «Счета учета расчетов» содержится по умолчанию список счетов учета, по которым можно осуществить сверку, нужно снять флажки у всех счетов, кроме 60 «Расчеты с поставщиками и подрядчиками».

В нижней части закладок «По данным организации» и «По данным контрагента» выводятся данные по остаткам на начало и на конец периода сверки взаиморасчетов, а также отражаются суммы расхождений с данными контрагента.

Зачет авансов в 1С 8.3 Бухгалтерия

Авансом принято называть предоплату, а именно те денежные средства, которые покупателем будут перечислены продавцу. Данная сумма может передаваться и в счет не реализованных товаров, и за используемые услуги. При этом к доходам организации аванс на сегодня не относят. О том, как реализован зачет авансов в 1С, подробно расскажет эта статья. Рассмотренный в ней алгоритм касается процедуры зачета полученных и выданных авансов. Следует отметить и то, что методов зачета аванса реализовано сразу несколько. Каждый из них будет по-своему эффективным.

При первом варианте аванс будет зачтен «Автоматически». Каждый выданный (полученный) аванс будет учитываться документом, фиксирующим поступление (реализацию). Самой удобной описанная процедура окажется в том случае, когда расчеты между сторонами осуществляются по договору целиком. При использовании же конкретных счетов или документов поступления (реализации) пользоваться данным вариантом не совсем целесообразно.

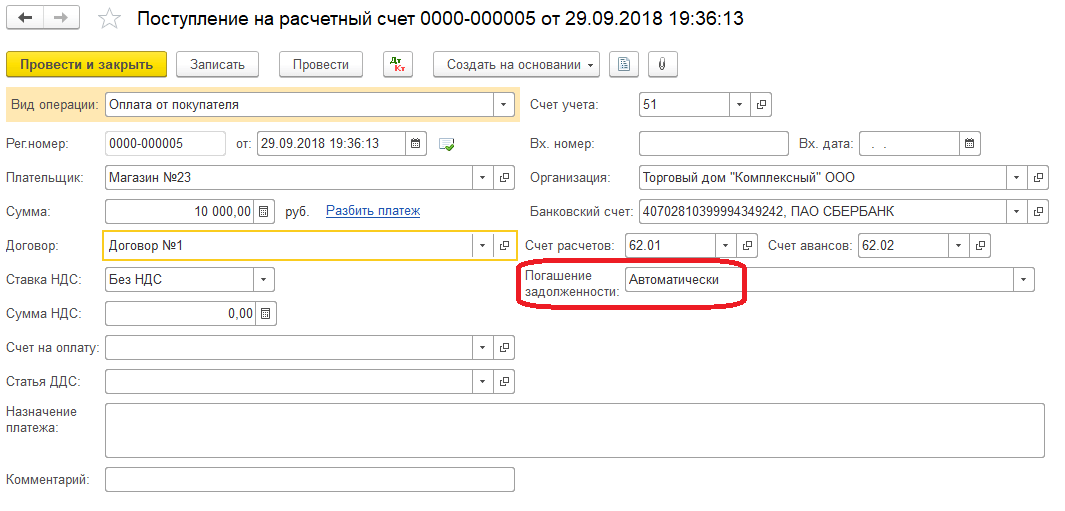

Допустим, что аванс на 10 тыс. руб. по Договору № 1 передается покупателем (то есть ООО «Магазин №23») на указанный продавцом (Торговый дом «Комплексный» ООО) расчетный счет. Далее осуществляется сама реализация продукции (в данном случае на 15 тыс. рублей).

Факт, указывающий на начисление аванса, отражается созданием специального документа «Поступление на расчетный счет». При этом в поле с названием «Погашение задолженности» устанавливается соответствующее значение – «Автоматически».

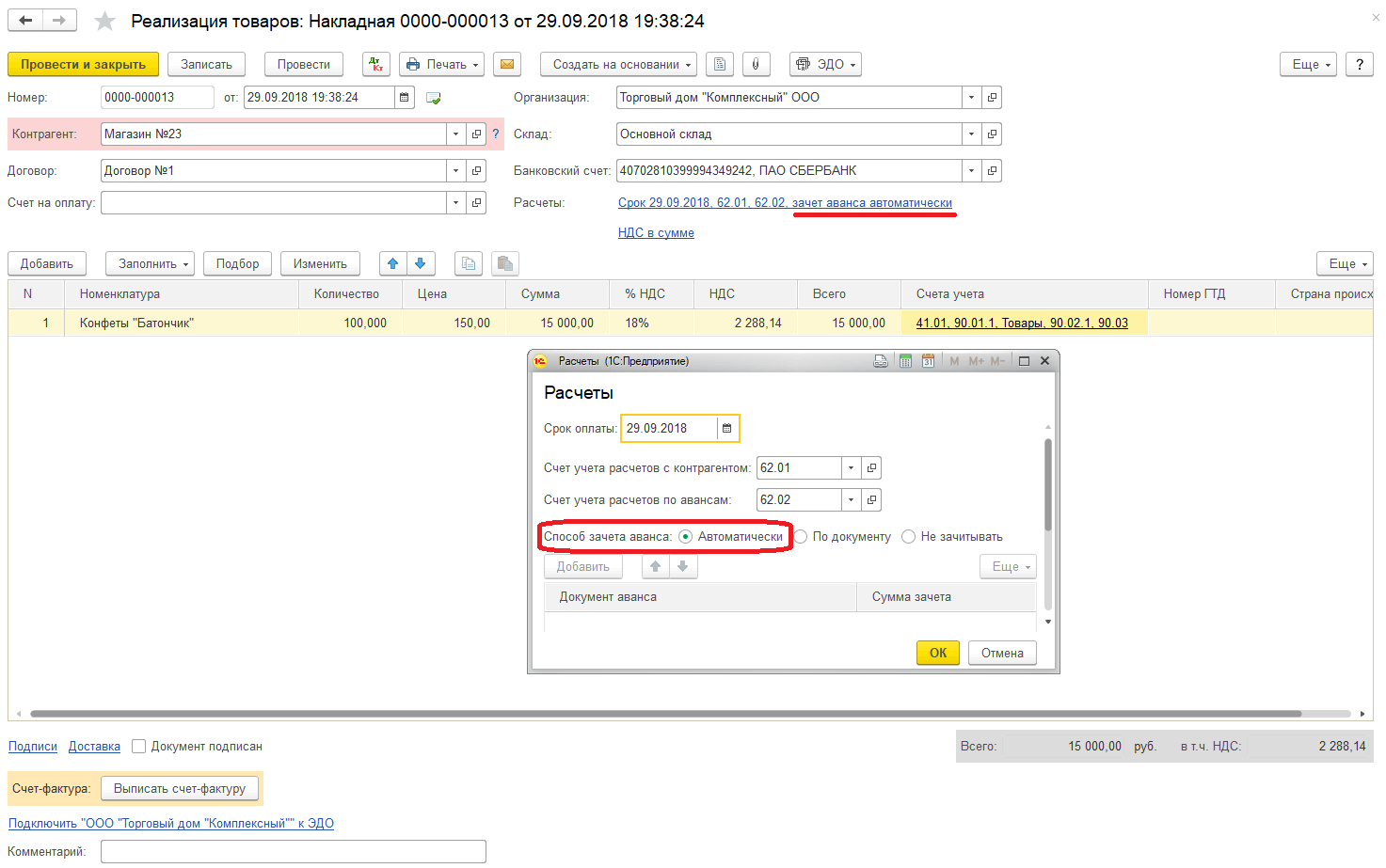

Как только покупатель перечислит оговоренный аванс, следует перейти к оформлению документа «Реализация товаров». Указан будет и способ зачисления аванса – в данном случае ему соответствует статус «Автоматически».

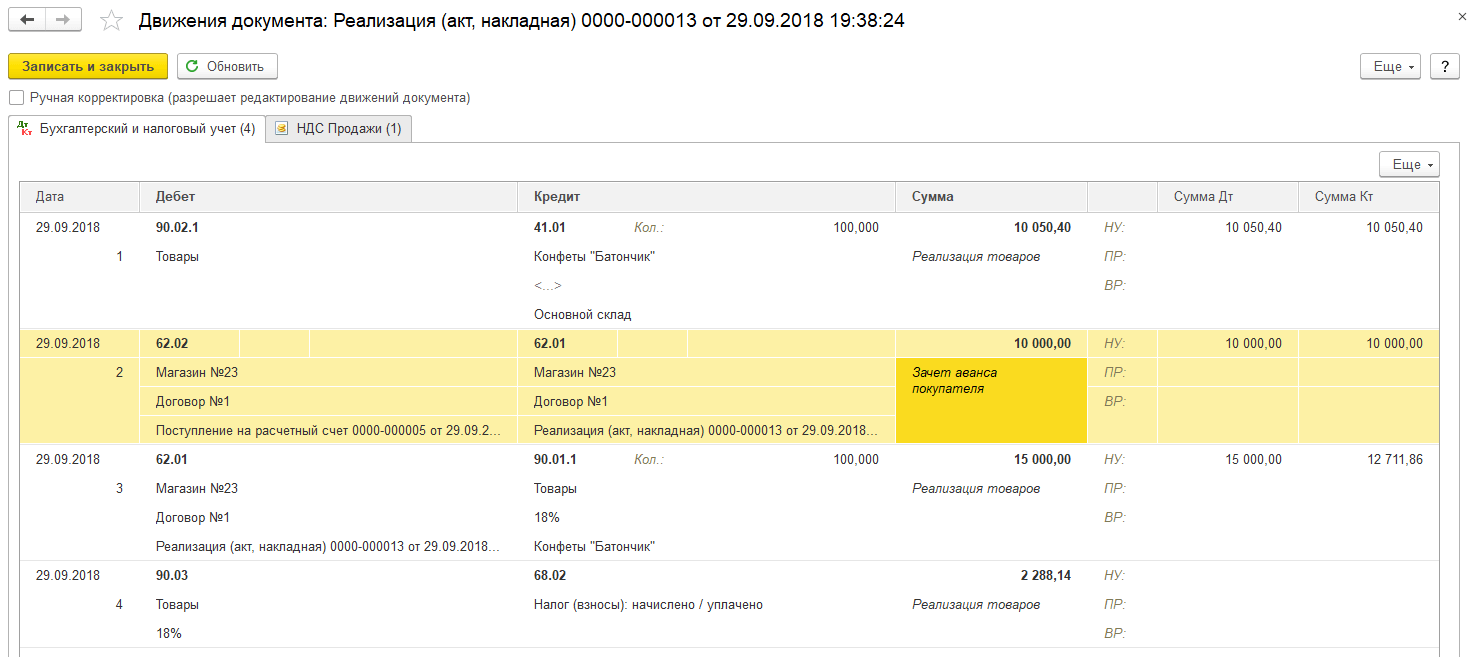

Далее следует провести сам документ реализации и взглянуть на полученные проводки.

Зачет аванса покупателя будет отражен уже второй проводкой. В том случае, когда аванс мы перечислим нашему поставщику, процедура его зачета будет осуществляться аналогично. Речь может идти о документе «Списание с расчетного счета». Следующим шагом станет оформление документа «Поступление товаров».

Теперь перейдем ко второму варианту метода зачета аванса «По документу». Каждую реализацию (поступление) в данном случае выполняют под конкретный аванс. По конкретную реализацию (поступление) осуществляется и последующая оплата. Данным вариантом удобнее пользоваться в той ситуации, когда расчеты проводятся для конкретных документов.

Допустим, от нашей организации Торговый дом «Комплексный» ООО аванс на 5 тыс. руб. перечисляется поставщику ООО Этнопарк «Перун» (перечисление аванса предусмотрено Договором №2, а также конкретным документом расчетов с контрагентом). Далее от контрагента получаем заказанный товар. Данные по проведенной операции оформим в программе.

После оформления необходимых товаров воспользуемся документом и займемся выбором необходимого способа зачета аванса (соответствующая ссылка помещена в шапке).

Ищем окно с названием «Расчеты», где выбираем способ «По документу». После чего жмем кнопку «Добавить». После перехода к следующему окну выбираем наш документ, указывающий на списание с расчетного счета. Далее переходим к заполнению табличной части выбранными товарами и уже затем проводим документ. Смотрим на полученные проводки.

Зачет аванса поставщику будет проходить самой первой проводкой.

Теперь познакомимся с третьим вариантом «Не зачитывать». Для зачета аванса используется документ «Корректировка долга». Потребуется перейти к разделу программы «Покупки» либо к разделу «Продажи» (с последующим выбором пункта «Корректировка долга»). Далее на поле «Вид операции» необходимо указать значение «Зачет авансов», а также заполнить оставшиеся пустые поля. Заполнение табличных частей выполняется по кнопке «Заполнить» либо ручным способом.