что такое рынок капитала в экономике

Рынок капитала

Рынок капитала (англ. Capital market) — часть финансового рынка, на котором обращаются денежные средства со сроком обращения более одного года.

Денежные средства с более коротким сроком обращения (до одного года) размещаются на денежном рынке. На рынке капитала происходит перераспределение свободных капиталов и их инвестирование в различные доходные финансовые активы.

Содержание:

История развития рынков капитала

Между второй половиной 14-го века и концом 15-го века нехватка драгоценных металлов и, как следствие, сокращение денежной массы привели к кризису ликвидности. Европейское производство драгоценных металлов прекратилось, монетные дворы сократили или вообще приостановили чеканку монет. В период с 1330 по 1500 годы спад в европейском производстве монет оценивался в 80 %.

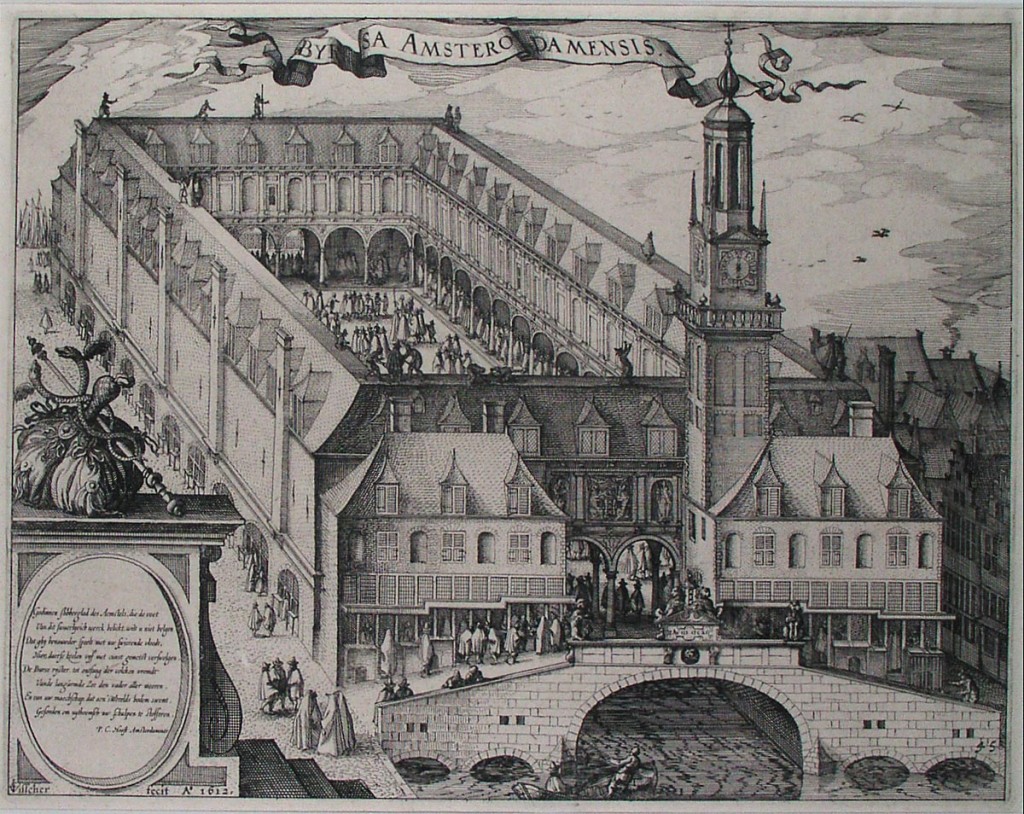

Для преодоления кризиса ликвидности создаются первые биржи. В 1532 году Антверпенская биржа начала регулируемую торговлю облигациями, среди которых были голландские государственные облигации, частные облигации голландских промышленников, городские облигации, облигации английской короны и короля Португалии. Первая фондовая биржа возникла на базе Амстердамской биржи в 1612 году. За этим последовали биржи в Кенигсберге (1613), Любеке (1614), Франкфурте-на-Майне (1615) и Лейпциге (1635), которые первоначально торговали исключительно векселями и иностранной валютой.

Одним из первых кризисов на рынке капитала стал крах фондовых бирж 5 мая 1873 года, который привел к значительным распродажам на Венской фондовой бирже. Падение цен достигло своего максимума 9 мая 1873 года (Черная пятница). Кризис распространился на Германскую империю и привел к Великой депрессии.

Виды рынков капитала

Рынки капитала делятся на первичные и вторичные рынки и различаются по степени организованности.

Первичные и вторичные рынки

На первичном рынке происходит первоначальное размещение новых выпусков акций и облигаций и продажа их инвесторам. Основными организациями, стремящимися привлечь долгосрочные средства на первичных рынках капитала, являются правительства (национальные, местные или муниципальные) и коммерческие предприятия (компании). Правительства выпускают только облигации, компании выпускают как акции, так и облигации. Основными лицами, которые покупают акции или облигации, являются пенсионные фонды, хедж-фонды, суверенные фонды, инвестиционные банки и частные инвесторы.

Вторичный рынок (рынок обращения) служит для торговли ранее выпущенных ценных бумаг между участниками рынка. Наиболее известным местом вторичного рынка являются биржи ценных бумаг.

Организованные и неорганизованные рынки

Организованный рынок капитала характеризуется недорогими, быстрыми и безопасными сделками, контролируемыми государством. Фондовые биржи являются самыми организованными рынками капитала во всем мире. Организованный рынок капитала подразделяется на рынки акций и облигаций, рынки эмиссий и рынки долговых кредитов.

Рынки свободного капитала и межбанковская торговля имеют низкий уровень организации, и небольшой набор рыночных правил. На неорганизованных рынках сделки происходят без участия бирж. Такие рынки называют внебиржевыми.

Модели рынка капитала

Как в экономике, так и в управлении бизнесом предпринимаются попытки смоделировать основные признаки рынков капитала. В частности, используются теоретические построения совершенного и несовершенного рынка капитала.

Совершенный рынок капитала

Характерной чертой этой упрощенной теоретической модели совершенного рынка капитала является то, что торговые объекты на рынке однородны и существует полная прозрачность рынка. Возможности привлечения и вложения капитала безграничны. Участники рынка могут быстро реагировать на изменения количества и цены, поскольку нет временных задержек. На совершенном рынке капитала не проводится различий между собственным и заемным капиталом, а это означает, что существует только единая и неизменная рыночная процентная ставка.

Несовершенный рынок капитала

Рынок капитала называют несовершенным, если хотя бы одно из предыдущих предположений не выполнено.

Теории рынка капитала

Классическая теория рынка капитала

Систематические исследования рынков капитала начались в экономике только с появлением теорий рынка капитала. Классическая теория рынка капитала анализирует, какие цены или доходность ценных бумаг устанавливает рыночное равновесие на совершенном рынке капитала. Она основана на принципе, согласно которому существует линейная зависимость между риском и доходностью, то есть более высокая доходность может быть достигнута только за счет более высокого риска. Это предполагает существование совершенного рынка капитала.

Классическую теорию рынка капитала разработал Гарри Марковиц в 1952 году. Джеймс Тобин в 1958 году использовал модель Марковица при разработке своей теории спроса на деньги. При этом расширил классическую теорию возможностью безрисковых инвестиций. В 1964 году Уильям Ф. Шарп определил риск инвестиций исключительно как их статистическую волатильность, то есть степень колебаний цен на бирже. В 1965 году Джек Трейнор внес вклад в понимание модели ценообразования на капитальные активы (CAPM). Ян Моссин завершил в 1966 году CAPM, которая сейчас является самой известной моделью ценообразования на рынке капитала.

В 1970 году Евгений Фама разработал концепцию эффективности рынка, согласно которой финансовый рынок эффективен, когда его рыночные цены отражают всю доступную информацию. В 1973 году Роберт Мертон расширил CAPM, работая над моделью Блэка-Шоулза для оценки финансовых опционов. Побочная теория арбитражных цен, разработанная Стивеном Россом в 1976 году, в отличие от CAPM, больше не требует рыночного равновесия, а просто безарбитражного рынка ценных бумаг.

Неоклассическая теория рынка капитала

Неоклассическая теория рынка капитала разработана в 1947 году Джоном фон Нейманом и Оскаром Моргенштерном и основана на теории ожидаемой полезности, в которой рационально действующие игроки максимизируют ожидаемую величину выгоды от риска. Она составляет основу рациональных действий при принятии решений во время рискованных операций. Теория утверждает, что если выбираемое решение в отношении рискованных операций удовлетворяет аксиомам полноты, непрерывности и независимости, то существует функция полезности, ожидаемая выгода которой предпочтительнее.

И классическая, и неоклассическая теории рынка капитала изначально предполагают идеальное состояние совершенных рынков капитала. Однако в действительности рынок капитала несовершенен из-за транзакционных издержек, информационной ограниченности и иррационального поведения участников рынка.

Функции рынка капитала

Следует различать функции распределения, информации и оценки:

Функции преобразования

Различают преобразование количества, срока, размера лота и трансформацию риска.

Преобразование количества

Преобразование количества включает в себя накопление сбережений, сформированных в экономике, и их распределение инвесторам в желаемых условиях и количествах.

Преобразование срока

Преобразование срока позволяет сбалансировать сроки между инвесторами и заемщиками. Это время, в течение которого инвестор берет кредит, и время, требуемое вкладчику, чтобы предоставит свои финансовые средства. Эти сроки, как правило, отличаются друг от друга.

Преобразование размера лота

Преобразование размера лота позволяет путем объединения капитала нескольких инвесторов соответствовать суммам, требующимся заемщикам, которые не может предоставить один инвестор.

Трансформация риска

Трансформация риска происходит на рынках капитала, когда финансовые посредники вступают между участниками рынка с различной склонностью к риску и изменяют риск дефолта. Трансформация риска дает инвесторам возможность хеджировать или распределять свой кредитный риск. Таким образом, небезопасные денежные потоки могут быть преобразованы в безопасные денежные потоки.

Инструменты рынка капитала

К инструментам рынка капитала обычно относят три категории инвестиционных продуктов:

Облигации

Облигация представляет собой долговое обязательство, эмитированное на определенных условиях с целью привлечения дополнительного капитала и представленное в такой форме, которая позволяет ей свободно обращаться на рынке.

К основным характеристикам облигации относятся:

Хотя купон является постоянной величиной, это не означает, что текущая доходность по облигациям является фиксированной. Доходность зависит от:

Облигации могут быть либо на предъявителя, либо именные, владельцы которых регистрируются, а права собственности учитываются в реестре. Ведением реестра занимается эмитент либо специализированная организация (регистратор).

Один из видов именных облигаций — облигации с отрывным купоном, то есть облигации, права собственности на которые учитываются только в отношении основной суммы долга (номинальной стоимости), а купоны выпускаются в форме бумаг на предъявителя.

Облигация может быть выпущена с дисконтом, то есть скидкой (в процентах от номинальной стоимости). Такая облигация называется дисконтной. Как правило, облигации, по которым эмитент не несет обязательств по выплате купонного дохода, так называемые бескупонные облигации, размещаются с дисконтом.

Эмитент заинтересован в минимальной цене заимствования. Но в общем случае и уровень купонной ставки и размер дисконта будет в значительной степени зависеть от следующих обстоятельств:

Последние две характеристики облигаций разделяют облигации на обеспеченные и необеспеченные имуществом эмитента, а также на конвертируемые и неконвертируемые облигации.

Акции

Альтернативный путь привлечения дополнительного капитала — выпуск долевых ценных бумаг на неопределенный срок (выпуск акций).

Акция — ценная бумага, удостоверяющая права ее владельца на часть капитала компании, на часть полученной компанией прибыли (в виде дивидендов) и на участие в общем собрании акционеров.

Привилегированные и обыкновенные акции

Существуют два основных типа акций, которые компания может выпускать: привилегированные и обыкновенные. Привилегированные акции предоставляют их владельцам преимущество по сравнению с владельцами обыкновенных акций:

У привилегированных акций размер дивидендов является фиксированным, а выплата дивидендов осуществляется в приоритетном порядке по сравнению с выплатой дивидендов по обыкновенным акциям, размер которых объявляется советом директоров общества по итогам финансового года и утверждается общим собранием акционеров.

Среди характеристик акций необходимо упомянуть следующие:

Права, удостоверяемые акцией

Правом голоса обладают только владельцы обыкновенных акций, реализующие свое право путем личного присутствия на общих собраниях акционеров или путем голосования через доверенных лиц.

Возможно два типа голосования:

2. Право на получение информации о деятельности компании.

Существует обязательный перечень информации (установленный законодательно), на получение которой акционеры общества имеют право (список акционеров, финансовые отчеты и так далее).

3. Преимущественное право приобретения акций дополнительных выпусков.

Если компания принимает решение о новом выпуске акций, то владельцы обыкновенных акций обладают преимущественным правом приобретения акций этого выпуска, пропорционально имеющейся доле в акционерном капитале компании.

Финансовые инструменты, дающие право на другие инструменты

Инструменты, дающие право на другие инструменты, можно разделить на:

Примером первой группы инструментов являются варранты — права на покупку ценных бумаг компании-эмитента по определенной цене в какой-то конкретный момент в будущем. Базовым активом (на приобретение которого предоставляется право) могут выступать акции или облигации. Варранты выпускаются для того, чтобы сделать базовый актив более привлекательным и могут свободно обращаться на рынке.

Примером второй группы инструментов являются производные финансовые инструменты или деривативы. Существование производных ценных бумаг поставлено в зависимость от существования базового актива, а так же цена производного инструмента зависит от цены базового актива.

Производные финансовые инструменты включают:

Производные инструменты могут использоваться:

Операции с деривативами относятся к классу операций с повышенным уровнем риска.

Рынок капитала

Капитал — это фактор производства, который используется для создания других товаров и услуг. Рынок капитала — это часть финансового рынка, на котором обращаются денежные средства сроком обращения более одного года.

Формы капитала

Капитал представлен двумя основными формами:

Первая из вышепредставленных форм капитала — производственный капитал — подразделяется на оборотный и основной капитал.

К оборотному капиталу относят сырье, материалы, топливо, полуфабрикаты и т.д. Иными словами, оборотный капитал, представлен, в-первую очередь, ресурсами. Характерной чертой оборотного капитала является преобразование его отдельных элементов в денежные средства.

Основной капитал представлен зданиями, сооружениями, оборудованием, станками и пр. Следовательно, основной капитал используется довольно длительный период, поэтому для него ключевыми факторами являются время и амортизация.

Говоря о денежном капитале, прежде всего, подразумевают рынок капитала.

Итак, рынок капитала — это часть финансового рынка, на котором обращаются денежные средства сроком обращения более одного года.

Нужна помощь в написании работы?

Функции рынка капитала

Участники рынка капитала

Стоит отметить, что наличие такого участника как посредник отличает рынок капитала от других рынков. Посредник может быть представлен какой-либо специализированной организацией, которая работает только с отдельными видами кредитов и некоторыми видами участников.

Пенсионный фонд. Данная организация аккумулирует сбережения физических лиц для последующей выплаты пенсии и отдает их в долг на рынке капитала.

Примером другого посредника является сберегательная касса. Она также работает с потребителями, которые накапливают или занимают денежные средства для приобретения дорогостоящего блага. Поэтому, на рынке капитала единого названия у посредников нет. Однако одним из основных посредников является банк.

Структуры на рынке капитала

Рынок капитала представлен следующими видами структур:

Кредитный рынок.

Рынок бумаг подразделяется на три части:

Расширенный рынок включает валютный рынок, рынок деривативов, рынок страховых услуг.

Инструменты рынка капитала

Инструменты, используемые на рынке капитала, разделяют на:

Спрос и предложение на рынке капитала формируется таким же образом, как и на других рынках. Как правило, спрос на капитал возрастает при уменьшении ставки процента. Предложение капитал увеличивается по мере возрастания процентной ставки. Равновесие устанавливается при уравновешивании спроса и предложения.

Вывод

Рынок капитала представляет собой экономические отношения по поводу формирования спроса и предложения на среднесрочный и долгосрочный капитал и перераспределение свободных денежных средств.

Он обеспечивает направление сбережений населения на финансирование инвестиций или бюджетного дефицита. Рынок капитала открывает широкие возможности для создания мощной экономики посредством инвестирования.

Раздел 2. Теория производства

Цель: определение равновесия на рынке капитала и рынке земли.

Оглавление

5.1. Равновесие на рынке капитала

Капитал – это ценность, приносящая поток доходов. С этой позиции капиталом можно назвать и ценные бумаги, и человеческий капитал, и производственные фонды предприятия.

Однако на рынке факторов производства под капиталом понимают производственные фонды. Это – ресурс, используемый для производства большего количества товаров и услуг.

Производственный капитал разделяется на основной и оборотный. Оборотный капитал расходуется на покупку средств для каждого цикла производства: сырье, основные и вспомогательные материалы, труд.

Доход на капитал будет произведен лишь в том случае, если собственник капитала передаст его для производительного использования предпринимателю (или сам станет предпринимателем). Таким образом, это доход, производный от рынка товаров и услуг.

Ссудный процент (interest – i) – это цена, уплачиваемая собственнику капитала за использование его средств в течение определенного времени.

Предположим, что рыночная ставка процента i=10 %. Предприниматель может занять средства и отдать их через определенный срок плюс 10 %. Но фирма может использовать и собственные средства, если они имеются. В таком случае фирма отказывается от возможности дать взаймы эти средства другому заемщику под 10%. Таким образом, нет разницы, будет ли фирма использовать свои или заемные средства. Возможные издержки инвестирования в обоих случаях равны 10 %.

Ставка процента зависит от спроса и предложения заемных средств. Спрос dk зависит от выгодности предпринимательских инвестиций, размеров потребительского спроса на кредит, спроса со стороны государства и организаций. Чем ниже ставка процента, тем выше спрос на капитал.

Но капитал приобретают, чтобы с его помощью увеличить производство. Отсюда – предельная доходность капитала:

По мере роста инвестиционных средств она имеет тенденцию к понижению, что связано с законом убывающей отдачи факторов производства.

В связи с этим кривая MRPk совпадает с кривой спроса dk (как и на рынке труда).

Чем больше масштабы капиталовложений в стране, тем меньше (при прочих равных условиях) отдача от них или прибыльность производства. Впервые это было отмечено Д. Рикардо, затем К. Марксом и А. Маршаллом. Поэтому в богатых капиталами промышленно развитых странах уровень дохода на капитал может быть ниже, чем в менее развитых.

Кроме понижающей тенденции ставки процента в условиях совершенной конкуренции при миграции капитала между различными отраслями она имеет тенденцию к выравниванию. Происходит выравнивание альтернативной стоимости различных проектов капиталовложений.

Субъектами предложения капитала (Sk) являются домохозяйства, которые осуществляют сбережения. Чем выше процентная ставка, тем больше Sk. При этом собственники капитала отказываются от альтернативного применения собственного капитала (открыть собственное дело, купить земельный участок и др.).

Чем больше величина капитала, предлагаемого в ссуду, тем больше его предельная альтернативная стоимость или предельные издержки упущенных возможностей (marginal opportunity cost – MOC) – отсюда кривые sk и MOCk совпадают.

Рис. 1. Равновесие на рынке капитала

В точке равновесия происходит совпадение предельной доходности капитала (MRPk) и предельных издержек упущенных возможностей (MOCk). Спрос на ссудный капитал при этом совпадает с его предложением.

Различают номинальную и реальную ставку процента. Номинальная показывает, насколько сумма, которую заемщик возвращает кредитору, превышает величину полученного кредита. Реальная – скорректирована на инфляцию.

Помимо всего прочего величина процентной ставки зависит от степени риска (каков заемщик?), срочности ссуды (краткосрочная, среднесрочная или долгосрочная), размера ссуды и т. д.

Различают валовые и чистые инвестиции. Валовые – это общее увеличение капитала. Чистые – равны валовым за минусом затрат на возмещение израсходованного капитала. Если валовые инвестиции больше затрат на возмещение, то чистые – положительны (имеет место прирост капитала, производство расширяется). Если меньше, то чистые инвестиции отрицательны (капитал «проедается»). Если равны, то осуществляется простое воспроизводство, т. е. продолжение производства в прежних масштабах.

Предельная норма внутренней окупаемости (r – rate – норма) является чистым предельным доходом в результате инвестирования, выраженным в процентах от каждой дополнительной инвестируемой денежной единицы (или рентабельность дополнительных инвестиций в процентах):

Рис. 2. Равновесие фирмы: r=i

Кривая, обозначенная как «предельная норма внутренней окупаемости», показывает и кривую спроса фирмы на фонды для инвестирования, т. е. совпадает с dk.

5.2. Фактор времени и дисконтированная стоимость

Понятие «дисконтированная стоимость» используется для оценки инвестиционных проектов. Инвестор, отказываясь от использования капитала сегодня в личных целях, желает получить увеличение капитала в будущем.

В таком случае необходимо определить сегодняшнюю цену того рубля, который можно получить в будущем. Сбережение 1 рубля сегодня через год при ставке процента i даст величину, равную (1+i). Тогда 1 рубль, полученный через год, сейчас стоит меньше 1 рубля, а именно: 1/(1+i). Рубль, который можно получить через 2 года, сегодня стоит 1/(1+i) 2 и т. д.

Нынешняя стоимость 1 рубля, выплаченного через определенное время, называется текущей дисконтированной (приведенной) стоимостью (Present Discount Value) – PDV.

Если период равен 1 году, то PDV=1/(1+i).

Таким образом, текущая дисконтированная стоимость зависит от ставки процента. Чем выше ставка, тем ниже текущая дисконтированная стоимость.

Пример (источник: Р.М.Нуреев).

Необходимо оценить будущие доходы при альтернативных вложениях капитала: в вариантах «Экстра» и «Прима».

«Экстра» принесет 100 долл. дохода в текущем году, 200 долл. через год и еще 100 долл. через 2 года. «Прима» – см. табл. 1.

Будущие доходы при альтернативных вложениях капитала

Доход по годам

Какой вариант лучше? Для ответа на этот вопрос необходимо подсчитать величину дисконтированного дохода.

Величина дисконтированного дохода за 3 года

в зависимости от ставки процента

Величина дисконтированного дохода при

Расчет в данной таблице производится так:

Далее используется понятие чистая дисконтированная стоимость (Net Present Value) – NPV:

где Inv – инвестиции;

pr – прибыль, полученная в соответствующем году (profit);

i – норма дисконта (ставка процента или какая-либо иная ставка).

NPV должна быть больше нуля, т. е. приведенная прибыль, ожидаемая от инвестиций, должна быть больше, чем величина произведенных инвестиций. Следовательно, необходимо инвестировать только тогда, когда ожидаемые доходы будут выше, чем издержки, связанные с инвестициями.

Формула дисконтирования показывает, что чем ниже ставка процента и меньше период, тем выше дисконтированная величина будущих доходов.

Для облегчения процедуры дисконтирования существуют специальные таблицы, которые помогают быстро подсчитать сегодняшнюю стоимость будущих доходов и принять правильное решение.

5.3. Рынок земли и земельная рента

5.3.1. Особенности земли как фактора производства

Анализ земли необходим для того, чтобы определить природу, сущность и особенности дохода от экономической реализации данного фактора производства.

Земля стала объектом экономического анализа в теории французских физиократов. Они рассматривали землю как единственный производительный ресурс, а труд земледельческого рабочего – в качестве единственной субстанции общественного богатства. Это объясняется тем, что в середине XVIII в. Франция оставалась феодальной, аграрной страной. В то же время постепенно формируется класс предпринимателей, заинтересованный в уничтожении феодальных ограничений в развитии экономики, в преобразованиях земельных экономических отношений. Идеи физиократов и были направлены на буржуазные аграрные преобразования.

Анализ земли как объекта экономических отношений был продолжен А. Смитом. Большой вклад в развитие этих проблем был внесен Д. Рикардо, который практически явился основателем теории земельной ренты, а затем – К. Марксом. К. Маркс глубоко исследовал проблемы, связанные с экономическими отношениями по поводу земли, развил положения Д. Рикардо, устранив ряд противоречий в его учении, и считается одним из наиболее последовательных ученых-экономистов – создателей данной теории.

Особенности земли как фактора производства заключаются в следующем:

Из этого можно сделать важный вывод: тот, кто владеет землей или использует ее, получает определенные преимущества. Отсюда по поводу землевладения и землепользования возникают особые экономические отношения, порождающие особый доход и особую его экономическую форму – земельную ренту.

5.3.2. Равновесие на рынке земли

В связи с отмеченными особенностями земли как фактора производства ее предложение является более или менее стабильным. Конечно, в определенной мере можно расширить сельскохозяйственные площади за счет осушения прибрежных районов моря (Нидерланды) или осушения болот. Но первый способ очень дорог, второй – может иметь за собой негативные природные, а следовательно, и экономические последствия. К примеру, осушение болот в окрестностях Москвы привело к страшным пожарам.

Более того, в большинстве стран наблюдается тенденция к сокращению сельскохозяйственных площадей в связи с развитием городского хозяйства и инфраструктуры (строительства дорог, путепроводов, сооружений различного типа и т. д.).

Предложение земли ограничено не только на макро-, но и на микроуровне. Для большинства сельскохозяйственных ферм расширение наталкивается на определенные трудности не только в краткосрочном, но и в долгосрочном периодах. Дело в том, что факторами, влияющими на предложение земли, являются плодородие и местоположение. Поэтому когда говорят об ограниченности земли, имеется в виду земля определенного качества, расположенная в определенном месте. Количество хорошей земли вокруг крупных жилых массивов или даже отдельной фермы ограничено вдвойне: и по качеству, и по количеству.

Фиксированный характер предложения земли означает, что цены на нее определяются спросом на землю.

Спрос на землю неоднороден. Земля используется как в сельскохозяйственных, так и несельскохозяйственных целях. Отсюда совокупный спрос на землю складывается:

Кривая сельскохозяйственного спроса на землю dсх имеет отрицательный наклон (см. рис. 3). Это связано с тем, что по мере все большего вовлечения земли в хозяйственный оборот (при данном уровне развития техники и технологии) общество вынуждено переходить от лучших по плодородию земель к средним и даже худшим.

Кривая несельскохозяйственного спроса на землю dнсх также имеет отрицательный наклон, что связано главным образом с местоположением – приходится использовать земли не только в центре города (для жилищного строительства и офисов), но и на окраинах. В то же время кривая несельскохозяйственного спроса более эластична, поскольку даже незначительное снижение цены вызовет заметный рост объемов спроса на землю.

Сельскохозяйственный спрос на землю является производным от спроса на продовольствие. Он складывается из спроса на продукцию растениеводства и животноводства. Здесь учитывается уровень плодородия земли и возможности его повышения, а также местоположение сельскохозяйственного участка – степень удаленности от центров потребления продовольствия и сырья. Многие фермы производят не один вид сельскохозяйственной продукции, а несколько, поэтому спрос на землю в аграрной сфере носит комплексный характер.

Спрос на продовольствие неэластичен: люди не могут жить без пищи, поэтому объем спроса на основные продукты питания мало изменятся даже в результате значительного изменения цен. Это означает, что в результате увеличения предложения продовольствия вероятнее всего снижение цен на него и, наоборот, даже незначительное сокращение объемов предложения может вызвать рост цен на продовольствие.

В то же время немаловажный фактор, оказывающий влияние на сельскохозяйственный спрос на землю, – постепенное сокращение расходов на продовольствие в бюджете потребителя. По мере повышения доходов люди все большую их часть расходуют на непродовольственные блага. Поэтому доля сельского хозяйства в национальном доходе сокращается. Следовательно, если население, занятое в аграрной сфере, не будет уменьшаться теми же темпами, что и сокращение расходов на сельскохозяйственную продукцию, то доходы этой части населения будут неуклонно понижаться. Это в конечном счете не может не отразиться и на сельскохозяйственном спросе на землю, и на ее предложении.

В отличие от сельскохозяйственного спроса на землю несельскохозяйственный спрос имеет устойчивую тенденцию к росту. Он также объединяет разнообразные виды спроса: на строительство жилья, объектов инфраструктуры, промышленный спрос и даже инфляционный спрос. При высоких темпах инфляции борьба с обесцениванием денег увеличивает спрос на недвижимость. И земля выступает одной из гарантий сохранения богатства.

Несельскохозяйственный спрос, как правило, безразличен к уровню плодородия земли. Главное для него – местоположение земельных участков. Оно имеет особое значение в крупных городах. В различных районах города цена земли неодинакова и обычно достигает максимума в центре города. Отсюда – стремление к строительству небоскребов.

Равновесие на рынке земли устанавливается в результате взаимодействия спроса на нее и предложения. На графике – это характеризуется пересечением кривой спроса и кривой предложения:

Рис. 3. Равновесие на рынке земли

Равновесие на рынке земли характеризует земельную ренту.

5.3.3. Земельная рента

Основы теории ренты были разработаны А. Смитом и Д. Рикардо в конце XVIII – начале XIX в. Суть ее – в признании объективных экономических законов в землепользовании.

Земельная рента – это форма, в которой земельная собственность реализует себя экономически, т. е. приносит доход. Это плата за использование земли и других природных ресурсов, предложение которых ограничено. Предложение земли выступает как запас, рента – как поток.

Что же является источником добавочного дохода? У физиократов и в какой-то мере у А. Смита этот доход – продукт земли, дар природы. Д. Рикардо опроверг такой подход и показал, что сама по себе земля не создает ренту. В качестве доказательства он приводит пример новых стран или колоний. Если в них земель больше, чем требуется для нужд населения, свободных земель сколько угодно, то даже высокоплодородные земли не дают никакой ренты. Рента, по мнению Рикардо, рождается от редкости хороших земель и необходимости прибегать к использованию относительно плохих.

Исходя из этого, Рикардо считал, что источником ренты являются дополнительные затраты труда при эксплуатации худших земель, которые формируют рыночные цены сельскохозяйственной продукции. Те же, кто эксплуатирует лучшие земли, несут меньшие издержки и в результате после реализации продукции имеют некий излишек, называемый дифференциальным (разностным) доходом. Этот доход при передаче его собственнику земли и принимает форму дифференциальной ренты.

Все это дало основание Д. Рикардо, а затем К. Марксу, который продолжил исследование земельной ренты, считать, что рента обязана своим происхождением не природе, а обществу.

Таким образом, по мнению К. Маркса, условие получения абсолютной ренты – ограниченность земли, причина – монополия частной собственности на землю, источник – труд наемных работников в сельском хозяйстве, присвоение осуществляется собственником земли. Условием получения дифференциальной ренты является разница в плодородии и местоположении земельных участков, причиной – монополия на землю как объект хозяйства, источником – так же труд наемных работников. По поводу присвоения дифференциальной ренты развертываются противоречия между собственником земли и ее арендатором, связанные с размерами дифференциальной платы и сроками аренды.

Для исследования абсолютной ренты предположим, что все земли имеют одинаковое качество, одинаково производительны.

Пересечение кривой спроса на землю dt с кривой предложения земли st характеризует равновесие на рынке земли.

Рис. 4. Чистая (абсолютная) рента

Re1 характеризует уровень ежемесячной ренты за единицу земельной площади. Прямоугольник 0Re1e1Qe – совокупную ренту за всю используемую в данном обществе землю. Рост спроса на продукты питания повысит ежемесячную ренту до Re2 или совокупную ренту до площади 0Re2e2Qe. В случае падения спроса на продовольствие рента за единицу используемой земли снизится до Re3, а вся величина абсолютной ренты уменьшится до 0Re3e3Qe. При спросе dt4 рента равна нулю.

Необходимость уплаты абсолютной земельной ренты собственнику земли ограничивает доступ к земле, служит своеобразным налогом, понижающим эффективность хозяйствования на земле. Когда фермеры приобретают землю, на которой ведут хозяйство, в собственность, происходит соединение земли как объекта хозяйства и как объекта частной собственности. Это открывает широкие возможности для долговременных вложений капитала и способствует развитию сельского хозяйства. Что, однако, не означает устранения абсолютной ренты.

Земли в действительности различаются по плодородию и местоположению, что, как было отмечено, является условием получения дифференциальной ренты.

Рассмотрим проблему на примере естественного плодородия почвы. Допустим, имеется земля трех видов: лучшая, средняя и худшая. При равных вложениях капитала и труда на одинаковых по размеру участках могут быть получены различные результаты. Это иллюстрирует следующий рисунок:

Рис. 5. Дифференциальная рента

Собственники лучшей земли за каждую единицу площади участка будут получать ежемесячную дифференциальную ренту R1, собственники средней – R2, собственники худшей – ее вообще не получат.

Аналогично получается дифференциальная рента по местоположению.

Однако плодородие может быть улучшено или ухудшено в результате хозяйствования на земле. К естественному плодородию добавится искусственное. Современная земля является результатом длительного процесса вложения капитала и труда. Дополнительные вложения капитала могут повысить производительность труда (или понизить). В случае, если добавочные вложения капитала приведут к росту эффективности производства, говорят о повышающейся дополнительной отдаче. В таком случае дифференциальная рента возрастает и может быть получена даже на худших участках.

5.3.4. Цена земли. Арендная плата

Допустим, что какой-то участок земли приносит ежегодно ренту R ден. ед. Для того чтобы определить цену этого участка, надо подсчитать альтернативную стоимость для собственника земли. Цена земли должна представлять сумму денег, положив которую в банк, бывший собственник земли получал бы аналогичный процент на вложенный капитал. Следовательно, цена земли Pt представляет собой дисконтированную стоимость будущей земельной ренты:

где

Поскольку цена земли – это бессрочное вложение капитала, то n → ∞, а

где R – годовая рента; i – рыночная ставка ссудного процента.

Однако рента составляет лишь часть суммы, которую арендатор платит земельному собственнику.

Арендная плата включает кроме ренты еще амортизацию на постройки и сооружения, которые находятся на земле, а также процент на вложенный капитал. Собственник земли должен возместить стоимость этих сооружений и получить процент на затраченный капитал.

Строительство зданий и сооружений на земле, затраты, связанные с улучшением плодородия, развитие инфраструктуры приводят к тому, что в составе арендной платы все большую долю составляют амортизация и процент на капитальные вложения – «рента разбухает».

Чем короче контракт, тем быстрее можно поднять арендную плату, мотивируя это улучшенными качествами земли или развитой инфраструктурой хозяйства. Поэтому арендаторы стремятся осуществить такие вложения, которые полностью окупятся за период аренды. Отсюда возникает противоположность интересов. Собственники земли стремятся сократить сроки аренды, а арендаторы – увеличить. Не случайно, что в Западной Европе сложилась традиция сдачи земли под постройки сроком на 99 лет. За этот период стоимость могла быть целиком списана, а само здание приходило в негодность.