что такое неликвидная дебиторская задолженность

Дебиторская задолженность в налоговом учете: порядок признания и списания

Дебиторская задолженность: понятие и виды

При предоставлении контрагентам займов и продаже товаров с отсрочкой платежа у организации образуется так называемая дебиторская задолженность.

Дебиторская задолженность – это денежная сумма, которую налогоплательщику задолжали другие коммерческие организации, ИП, учреждения, банки, а в некоторых случаях и государство (например, при переплате налогов и страховых взносов). Также под этим термином часто понимают и совокупность имущественных требований налогоплательщика к своим непосредственным контрагентам и любым третьим лицам, являющимся его должниками.

Дебиторскую задолженность принято подразделять на:

В зависимости от возможности списания просроченная дебиторская задолженность подразделяется на сомнительную и безнадежную.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Дебиторская задолженность – это денежная сумма, которую налогоплательщику задолжали другие коммерческие организации, ИП, учреждения, банки, а в некоторых случаях и государство.

2. Дебиторскую задолженность принято подразделять на просроченную и непросроченную, срок погашения которой еще не наступил.

3. В зависимости от возможности списания просроченная дебиторская задолженность подразделяется на сомнительную и безнадежную.

4. Безнадежные долги списываются за счет суммы созданного резерва, а если величины резерва недостаточно, то полученная разница (убыток) подлежит включению в состав внереализационных расходов.

5. Списание долга само по себе нельзя рассматривать в качестве аннулирования задолженности. Эта задолженность отражается на балансе в течение 5 лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника.

Сомнительной признается задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, если она не обеспечена залогом, поручительством или банковской гарантией, но по ней еще не истек срок исковой давности (п. 1 ст. 266 НК РФ). По сомнительной задолженности организации праве создавать специальные резервы за счет своей прибыли, включая соответствующие отчисления в состав внереализационных расходов на последнее число отчетного периода. Именно за счет этого резерва будет в дальнейшем происходить покрытие долгов, которые организация не сможет вернуть со своих должников.

Сумма создаваемого резерва по сомнительным долгам не может превышать 10% от выручки за указанный налоговый период либо 10% от выручки за прошедший год (п. 4 ст. 266 НК РФ). Величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от платежеспособности должника.

Резерв по сомнительным долгам используется организацией исключительно на покрытие убытков от безнадежных долгов, которыми признаются нереальные к взысканию долги перед налогоплательщиком, вернуть которые даже в судебном порядке не представляется возможным.

Безнадежную задолженность, которая превышает величину резерва по сомнительным долгам, налогоплательщики вправе списать, уменьшив тем самым налогооблагаемую прибыль и, как следствие, налог к уплате. Напомним, под списанием здесь понимается операция по отнесению/включению безнадежных долгов в состав внереализационных расходов организации (пп. 2 п. 2 ст. 265 НК РФ).

Какую задолженность можно списать

Говоря о задолженности, подлежащей списанию, в первую очередь имеют в виду те долги, по которым истекли сроки исковой давности и налогоплательщик утратил возможность их вернуть в судебном порядке.

Напомним, общий срок исковой давности составляет три года (ст. 196 ГК РФ). Течение этого срока начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права, а по обязательствам с определенным сроком исполнения – с момента окончания срока исполнения (ст. 200 ГК РФ).

Если у организации есть какие-либо из перечисленных долгов, она может их списать, проведя инвентаризацию и издав приказ о ликвидации задолженности. При этом стоит учитывать особенности применения каждого из указанного выше основания признания задолженности безнадежной.

К примеру, сам по себе факт банкротства должника и завершение в его отношении конкурсного производства не позволяет признать его долг безнадежным и списать его в состав расходов при расчете налога на прибыль. В настоящее время налоговики выступают категорически против списания долгов фактически ликвидированных контрагентов, сведения о которых еще присутствуют в ЕГРЮЛ.

В письме Минфина от 18.03.2019 № 03-03-06/1/17813 отмечается, что датой признания дебиторской задолженности безнадежной по основанию ликвидации организации-банкрота является дата исключения такой организации из ЕГРЮЛ. Только после исключения должника из реестра налогоплательщик получает возможность списания такой задолженности в расходы.

В то же самое время исключение ИП из ЕГРИП не является законным основанием для признания его дебиторской задолженности безнадежной ко взысканию. Дело в том, что ИП как физлицо отвечает по своим обязательствам всем принадлежащим ему имуществом (ст. 24 ГК РФ).

Поэтому после прекращения гражданином деятельности в качестве ИП он продолжает нести перед организацией имущественную ответственность по своим обязательствам. И долги такого физлица можно списать в расходы только после признания его банкротом и освобождения от дальнейшего исполнения требований кредиторов (письмо Минфина от 16.09.2015 № 03-03-06/53157).

Обязательные условия для списания безнадежной задолженности

Списанию долга должна предшествовать инвентаризация сомнительных долгов, в рамках которой организация проверяет наличие безнадежных долгов. Такая инвентаризация может проводиться регулярно в конце каждого отчетного периода.

Инвентаризация проводится на основании приказа или распоряжения руководителя организации. По ее итогам оформляется акт инвентаризации по форме № ИНВ-17 (утв. постановлением Госкомстата РФ от 18.08.98 № 88) и справка к данному акту, в которой отражаются суммы выявленных долгов с указанием должников и подтверждающих первичных документов.

В случае утраты таких документов организация должна их восстановить. Восстановление первичных документов может осуществляться как в рамках инвентаризации, так и в соответствии с отдельным порядком, установленным руководителем организации (письмо Минфина от 13.11. 2020 № 02-07-10/99509).

Проведя инвентаризацию и обнаружив по ее итогам долги с истекшими сроками исковой давности и иную безнадежную задолженность, руководитель организации издает приказ о списании такой дебиторской задолженности.

Списание дебиторской задолженности в налоговом учете

Безнадежные долги списываются за счет суммы созданного резерва, а если величины резерва недостаточно, то полученная разница (убыток) подлежит включению в состав внереализационных расходов организации (абз. 2 п. 5 ст. 266 НК РФ). У некоммерческих организаций безнадежные долги относятся на увеличение расходов.

При наличии нескольких таких оснований задолженность списывается в том периоде, в котором имело место первое по времени возникновения основание для признания ее безнадежной (письмо Минфина от 22.06.2011 № 03-03-06/1/373).

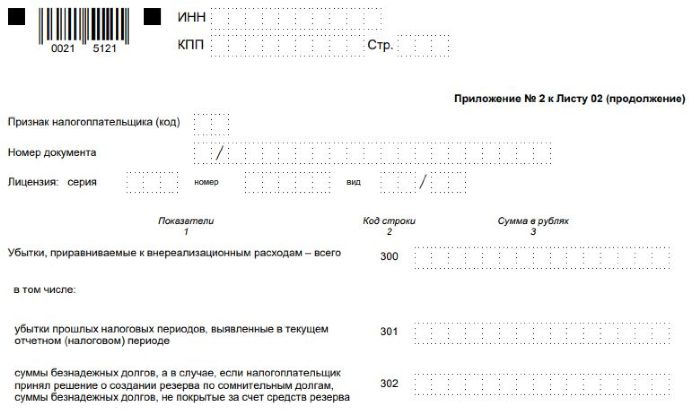

Что касается налоговой отчетности, то списанные долги отражаются в Приложении № 2 к Листу 02 налоговой декларации по налогу на прибыль, утв. приказом ФНС от 23.09.2019 № ММВ-7-3/475@.

Обнаружили безнадежную дебиторку? Разбираемся, как списать задолженность правильно

Дебиторы — это те, кто что-то должен вашей организации. Например, покупатель, который получил товар, но еще не оплатил его, налоговая, куда вы переплатили налог, перевозчик, нарушивший условия договора и обязанный уплатить вам неустойку, и т. д. Но иногда мы забываем про долг и пропускаем время для его взыскания, тогда задолженность вроде бы есть, но вернуть ее невозможно. А еще бывает, что контрагент успевает ликвидироваться до того, как вы предъявили претензии, и тогда возвращать долг просто некому. Что делать с этой бедой — читайте дальше.

Для начала немного разберемся с тем, какой вообще бывает дебиторская задолженность.

За задержку оплаты в большинстве договоров установлены санкции — штрафы, пени и неустойки. Но даже, если они не указаны в договоре, продавец вправе требовать их на основании Гражданского кодекса (например, по статье 395 ГК).

Сомнительная — такой считается задолженность, которая скорее всего не будет погашена в сроки, указанные в договоре, или уже просрочена, но при этом не прошли сроки ее взыскания. При этом задолженность не обеспечена дополнительно дебитором — залогом, банковской гарантией, поручительством.

Все организации должны создавать в бухгалтерском учете резервы по сомнительным долгам. Создание такого же резерва в налоговом учете — дело добровольное и должно быть прописано в учетной политике.

За счет резерва в будущем происходит погашение задолженности, если она станет безнадежной и организация не сможет ее вернуть.

В налоговом учете сумма резерва по сомнительным долгам ограничена (п. 4 статьи 266 НК):

не более 10% от выручки за текущий отчетный период

не более 10% от выручки за прошедший год.

Резерв по сомнительным долгам используется организацией только на покрытие убытков от безнадежных долгов, признанных нереальными для взыскания. Такие, что даже через суд вернуть нельзя.

Рассчитать сомнительную задолженность скопом по всем должникам нельзя, ее определяют по каждому из них отдельно. Критерии отнесения долга к сомнительному налогоплательщику следует самостоятельно продумать и прописать в учетной политике. Например, это могут быть:

Неизрасходованный на конец года резерв по сомнительным долгам присоединяется к финансовым результатам, а если безнадежная задолженность оказалась выше резерва, то превышение списывается в уменьшение налогооблагаемой прибыли путем включения в состав внереализационных расходов.

Следите за финансовым состоянием контрагентов через Такском-Досье — проверка платежеспособности и добросовестности. Наблюдайте за конкурентами и должниками, информация только из официальных, достоверных источников.

Какая задолженность признается безнадежной

Первое, что приходит на ум, — срок исковой давности 3 года. Если он прошел — долг взыскать нельзя. Это верно, в соответствии со статьей 196 ГК. Но тут нужно учесть два важных нюанса: срок давности будет рассматриваться не в целом по договору, а по каждому платежу и срок исковой давности может прерываться.

Например: заключен договор поставки товара по заявкам покупателя, срок договора — с 1 ноябрь 2017 года по 31 декабря 2020 года. Срок оплаты по заявке — 10 рабочих дней после отгрузки партии по заявке. Отгружены были 3 партии товара:

Ни одну из партий покупатель не оплатил. Начиная с сентября 2018 года, продавец несколько раз требовал оплаты счетов, посылал акты сверки, пытался выйти на контакт с покупателем, но тот не отвечал. В 2019 году у покупателя сменился руководитель и продавец начал с ним переговоры, но свежеиспеченный директор был занят принятием дел, а у компании были заблокированы счета, зато поступили обещания (устные) все долги покрыть. Продавец отложил решение вопроса с дебитором в долгий ящик и вернулся к нему только в начале 2021 года, когда шла полным ходом подготовка годовой бухгалтерской отчетности за 2020-й. На что рассчитывать продавцу?

Посчитаем срок уплаты по самой ранней, самой первой партии товара.

01.11.2017 — продажа, срок оплаты 10 календарных дней, т.е. последний день, когда должны были поступить деньги — 16.11.2017 года. Именно от этой даты мы будем отталкиваться, считая срок исковой давности, а он истек 16.11.2020 года. Т.к. никаких документов (актов сверки, например) покупатель не подписал за это время и никак свою задолженность не подтвердил официально (слова нового директор, как говорится, к делу не пришьешь), то взыскать этот долг не получится.

То же самое и со второй поставкой — по ней срок исковой давности тоже истек. А вот по третьей поставке срок оплаты наступил — 15 августа 2018 года, соответственно срок для подачи иска истекает — 15 августа 2021 года, время есть.

Представим, что должник подписал акт сверки по задолженности за 2017 год 31 декабря 2017 года, тогда срок исковой давности по первым партиям отчитывался бы именно от этой даты.

Со сроками давности понятно, а что еще может послужить доказательством безнадежности долга:

Вовремя подписать акт сверки, подтвердить получение претензии или согласовать график погашения долга поможет ЭДО. Электронные документы рассматриваются в суде наравне с бумажными и служат доказательствами в споре с должниками. Выберете удобный вариант — веб-сервис, решение для 1С или интеграция готовых решений от Такском с вашей учетной системой.

Как списать безнадежный долг

Подтверждающими документами могут быть к примеру: выписка из ЕГРЮЛ с записью о ликвидации, постановление судебного пристава-исполнителя, акты сверок и т.д. Кроме того в наличии должны быть и первичные документы, подтверждающее сам факт возникновения долга — договоры, акты, накладные, ТТН и т. п.

Для оформления инвентаризации можно использовать ранее действовавшие унифицированные формы — ИНВ-22 и ИНВ-17 (с приложениями) или разработанные и самой организацией.

Далее руководитель издает приказ о списании и долг списывают в бухгалтерском учете и в налоговом — за счет резерва или без него, если он не создавался. Рассмотрим это процесс подробнее.

Списание дебиторской задолженности в налоговом учете

Обратите внимание! Списание дебиторки за счет резерва в налоговом учете доступно только тем, кто применяет общую систему налогообложения и метод начисления. Для кассового метода (например, на УСН) создание резерва в НУ не предусмотрено.

Если вы формируете резерв, то включаете в него всю сумму долга, включая НДС. При этом имеет значение срок возникновения задолженности.

Задолженность списывается в том периоде, в котором возникло первое по времени основание для признания ее безнадежной (в случае, если таких оснований было несколько, например истек срок исковой давности и должник был исключен из ЕГРЮЛ).

Если думаете, что списание «просроченных» долгов никто не заметит — ошибаетесь. В декларации по налогу на прибыль для даже предусмотрели специальные строчки в Приложении 2 к Листу 02.

По строке 302 она прямо так и называются «суммы безнадежных долгов, а в случае, если налогоплательщик принял решение о создании резерва по сомнительным долгам, суммы безнадежных долгов, не покрытые за счет средств резерва».

Выше мы уже писали, что если резерв в НУ не формируется, то сумма безнадежного долга списывается во внереализационный расход.

Списание безнадежной дебиторской задолженности в бухгалтерском учете

При создании резерва формируется проводка Дебет 91 Кредит 63, при списании — Дебет 63 Кредит 62 (76, 60 — в зависимости от категории должника).

Не забудьте, что после списания в бухучете долг не исчезает сразу бесследно — его необходимо учитывать за балансом в течение 5 лет.

Дебиторская задолженность относится к оборотным активам?

Что такое дебиторская задолженность?

Под дебиторской задолженностью принято понимать активы, которые представлены долгами тех или иных лиц перед предприятием. Соответствующие лица имеют статус дебитора, а предприятие — кредитора. Чаще всего дебиторка возникает, если предприятие поставило тот или иной товар либо оказало ту или иную услугу, а оплаты не получило. Есть и иные виды дебиторской задолженности. Так, она может быть представлена авансами, выданными контрагентам, векселями к получению, задолженностями учредителей по взносам в уставный капитал (п. 20 ПБУ 4/99).

Проверьте, правильно ли вы учитываете дебиторскую задолженность в бухгалтерском учете, с помощью разъяснений от экспертов КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Что такое оборотные активы?

Под оборотными активами традиционно понимаются ресурсы организации, которые используются в целях обеспечения ее хозяйственной деятельности в рамках операционного цикла либо иного расчетного периода.

К оборотным активам можно отнести (Метод рекомендации по оценке инвестпроектов Минэкономики РФ, Минфина РФ, Госстроя РФ от 21.06.1999 № ВК 477):

Дебиторская задолженность причисляется к оборотным активам и в соответствии с п. 20 ПБУ 4/99. Кроме того, дебиторка отнесена к оборотным активам в форме бухгалтерского баланса, утвержденной Минфином РФ и используемой российскими предприятиями (она фиксируется в строке 1230).

Что учитывается в составе дебиторской задолженности при заполнении строки 1230, подробно разъяснили эксперты КонсультантПлюс. Чтобы не ошибиться при заполнении строки 1230 баланса, получите пробный демо-доступ к системе К+, и бесплатно изучите разъяснения экспертов справочно-правовой системы.

Дебиторская задолженность и оборотные активы — это сферы одной категории?

Итак, российские нормы права, на первый взгляд, позволяют говорить о том, что дебиторка — это всегда оборотные активы. Но так утверждать не совсем правомерно.

В соответствии с п. 66 МСФО IAS 1 «Представление финансовой отчетности» к оборотным следует относить активы, которые:

Прочие активы стандарт IAS 1 предписывает рассматривать как внеоборотные — в частности, те, которые носят долгосрочный характер (п. 67 IAS 1).

Выходит, что по международным нормам к оборотным следует относить главным образом те активы, которые предполагается запустить в операционный цикл в течение 12 месяцев с момента их возникновения. Остальные правомерно классифицировать как внеоборотные. К таковым может быть отнесена долгосрочная дебиторская задолженность.

Обращает на себя внимание также письмо Минфина РФ от 24.01.2011 № 07-02-18/01. В нем указано, что авансы, которые в общем случае относятся к оборотным активам, все же могут быть отнесены к внеоборотным. Это возможно, как считает Минфин, если их выплата связана с выполнением подрядчиком предприятия работ и услуг по строительству основных средств. При этом иные авансы ведомство рассматривает как относящиеся к оборотным активам (письмо Минфина России от 20.04.2012 № 07-02-06/113).

Выходит, что дебиторская задолженность лишь в общем случае подлежит отнесению к оборотным активам. Возможны сценарии, при которых ее будет правомерно классифицировать и как внеоборотный актив.

Рассмотрим то, исходя из каких критериев допустима альтернативная классификация дебиторки. Данный нюанс нас будет интересовать в том числе и по той причине, что в разделе «Внеоборотные активы» формы бухгалтерского баланса нет строки, в которой можно было бы отражать дебиторскую задолженность в прямой формулировке.

В каких случаях дебиторка — внеоборотный актив?

Логика законодателя, отраженная в п. 19 ПБУ 4/99, в целом соответствует положениям стандарта IAS 1, в котором говорится о том, что активы следует классифицировать на оборотные и внеоборотные. Но соответствующий международный стандарт также включает еще одну примечательную формулировку, по которой отражение активов в отчетности может быть оптимизировано исходя из их ликвидности, а не по разделению на оборотные и внеоборотные. Данный вариант рекомендуется применять, если это будет способствовать отражению более надежной и уместной информации в отчетных документах (п. 60 IAS 1).

Необходимость в применении подхода, по которому активы будут отражаться соотносительно с их ликвидностью, может возникать на предприятиях, на которых сложно выделять отдельные операционные циклы. Например, такими хозяйствующими субъектами могут быть финансовые учреждения (п. 63 IAS 1).

Кроме того, организация может иметь право отражать одну часть активов, классифицируя их на оборотные и внеоборотные, а другую — соотносительно с их ликвидностью. Это возможно, если фирма занимается разными видами коммерческой деятельности (п. 64 IAS 1).

Таким образом, по логике российских и международных норм финансового права, к внеоборотным активам правомерно отнести дебиторскую задолженность, которая классифицируется как долгосрочная, реализуемая вне рамок обычного операционного цикла (в общем случае составляющего 12 месяцев).

Кроме того, дебиторку, которая является наименее ликвидной, будет иметь смысл обособлять от наиболее ликвидной и, вероятно, относящейся к оборотным активам (поскольку ликвидность — один из критериев, характеризующих оборотные активы по существу как ресурсы, регулярно и активно задействуемые в хозяйственных процессах).

Критерии классификации активов, являющихся дебиторкой, на оборотные и внеоборотные должны быть отражены в учетной политике организации — как критерий достоверной оценки активов (п. 4 ПБУ 1/2008).

Дебиторка в отчетности: нюансы

При отражении дебиторки в отчетности следует учитывать специфику структуры и содержания используемых отчетных форм.

Так, в текущей форме бухгалтерского баланса, кроме строки 1230 «Дебиторская задолженность», также имеется строка 1190 «Прочие внеоборотные активы». Именно в них может отражаться наиболее долгосрочная и неликвидная дебиторка. Это не будет противоречить:

Можно задействовать иной подход — ввести дополнительные строки к балансу. Например, 1231 — для краткосрочной дебиторки, 1232 — для долгосрочной (при этом баланс нужно будет дополнить разъясняющими документами).

Итоги

Дебиторская задолженность в общем случае относится к оборотным активам. Но возможны случаи, при которых ее будет уместнее классифицировать как внеоборотный актив — в частности, если дебиторка носит явно долгосрочный характер, а также может признаваться активом с низкой ликвидностью. Критерии классификации активов, представленных дебиторкой, должны быть зафиксированы в учетной политике фирмы.

Узнать больше об особенностях учета дебиторки вы можете в статьях:

Что такое дебиторская и кредиторская задолженность

«Подбить дебет с кредитом» — эту фразу все мы слышали не раз. Очевидно, что пришла она в разговорную лексику из сферы финансов, точнее из бухучета. Разберемся, что означают эти термины, и каково их значение для бизнеса.

Представим ситуацию. Максим — студент финансового факультета государственного вуза. На экзамене по бухучету ему попадается билет с вопросом «Что такое дебиторская и кредиторская задолженность». Максим уверенно, но нудно излагает зазубренную главу учебника.

Профессор, которому наскучило слушать теоретическую «воду», задает студенту прямой вопрос: «А что хуже для предприятия на практике – дебиторская задолженность или кредиторская?» Максим чувствует подвох в словах экзаменатора – ответ вроде лежит на поверхности.

Давайте попробуем вместе разобраться в этом вопросе.

Кто такие дебитор и кредитор

Любой бизнес предполагает взаимоотношения с государством, другими организациями и обычными людьми. Большинство из этих участников рынка по отношению к вашему предприятию считаются контрагентами, то есть внешними партнерами. Они покупают у вас товар или услугу, или наоборот продают их вам.

Помимо контрагентов у большинства организаций есть штат работников, которые в обмен на денежную плату предоставляют профессиональные услуги. Сотрудники и подотчетные лица организации – ее внутренние партнеры.

Если рассматривать обе категории через призму финансовой деятельности, то по отношению к вам, как предпринимателю, они могут выступать в роли кредитора или дебитора. Это полярные и неотрывные друг от друга понятия.

Дебитор не может существовать без кредитора и наоборот. При этом одно и то же юридическое или физическое лицо может одновременно быть как в одной роли, так и в обеих сразу.

Дебитор – это должник, то есть предприниматель или организация, имеющие перед кредитором дебиторскую задолженность. Образоваться она может по разным причинам.

Дебиторами по отношению к организации, к примеру, будут считаться:

Кредитор – юридическое или физическое лицо, которому дебитор задолжал деньги или другие активы. В этом случае говорят о кредиторской задолженности.

В чем выгода этих взаимоотношений

Отношения кредитора и дебитора возникают в том случае, если одна из сторон не может выполнить обязательства на момент заключения сделки, однако для обоих партнеров она выгодна. Чтобы не упустить возможность, они договариваются растянуть исполнение договора «во временном масштабе».

Причины, по которым партнеры не могут провести сделку одномоментно, могут быть разными:

Такого рода финансовые взаимоотношения позволяют экономике государства быстрее развиваться. Для предпринимателя возможность взять в долг денежные средства, сырье или готовый продукт – катализатор роста, допинг, благодаря которому бизнес набирает силы для борьбы за «место под солнцем».

Почему возникает дебиторская и кредиторская задолженность

Вникать в нюансы бухгалтерского учета проще на реальных примерах. Давайте рассмотрим каждый случай в отдельности.

Дебиторская задолженность

Рассмотрим, как формируется дебиторская задолженность предприятия, сквозь призму различных жизненных ситуаций.

Кредиторская задолженность

Теперь перейдем к кредиторской задолженности. Для обывателя она, как правило, более очевидна.

Такая задолженность формируется в следующих ситуациях:

Все эти случаи бухгалтер отражает в графе «кредиторская задолженность» бухучета организации.

Виды дебиторской задолженности

Текущая (краткосрочная)

Срок погашения – менее 1 года.

Просроченная (неоправданная)

Как учитываются дебиторская и кредиторская задолженности

Чаще всего в «дебиторку» компании попадают покупатели либо контрагенты, берущие займы, в том числе физические лица.

Оба вида задолженности фиксируются при бухучете на отдельных счетах:

Как работать с дебиторами

Очевидно, что перед заключением сделки для кредитора важно тщательно проверить способность потенциального дебитора исполнить условия договора в назначенный срок.

Анализ следующих факторов позволит составить картину платежеспособности партнера и принять верное решение:

Причины просрочки дебиторской задолженности

Страхование рисков – надежный способ предотвратить финансовый ущерб при отказе партнера (его физической невозможности) от выполнения обязательств по договору.

Если страховка не оформлялась или не покрывает убытки, предприниматель может обратиться в Бюро по работе с дебиторами. Это учреждение взыщет ущерб с неплательщика, в том числе через суд.

Меры воздействия на недобросовестного контрагента могут быть разные, в том числе:

В любом случае обманутый бизнесмен вряд ли продолжит вести дела с недобросовестным партнером.

Вернемся к нашему студенту и каверзному вопросу профессора: Какая же задолженность лучше для бизнесмена? Казалось бы, очевидно, что дебиторская задолженность предпочтительнее, чем кредиторская, поскольку говорит о том, что должны ВАМ, а не ВЫ.

Однако, «дебиторка» – это «мертвые» деньги, которые предприниматель не может направить на расширение и развитие бизнеса, пока контрагент не вернет их. В то же время кредиторскую задолженность грамотный бизнесмен всегда сможет использовать с выгодой.