что такое мэппинг в бухгалтерском учете

Мэппинг в бюджетировании. Что это, и зачем он нужен?

Если в процессе подготовки данных для бюджетирования задействовано более одного человека, то встает вопрос о том, как сделать так, чтобы при обработке первичных данных соблюдалась последовательность и единообразие, чтобы один набор параметров всегда был сопоставлен одной статье бюджета, а не так, как по какой-то причине захотелось сегодня пользователю. Здесь на помощь приходит мэппинг

Мэппинг – это сопоставление, определение связей и соответствия между различными объектами системы. Говоря по-русски, это картирование, когда вы составляете «карту системы», описываете маршрут процесса получения данных. Разберем сегодня, как этот инструмент пригодится в бюджетировании.

Система бюджетирования представляет собой один из контуров учета, представление и компоновка данных в котором может отличаться от их представления в оперативном и регламентированном контурах. В то же время система бюджетирования строится на том же наборе исходных данных, что и регламентированный и оперативный учет.

Информационная потребность руководства в управленческой информации может быть существенно шире, чем, например, данные, предоставляемые в рамках бухгалтерской и налоговой отчетности. Структура бюджетов, состав и группировка статей бюджетирования может отличаться от, например, отчета о финансовых результатах или оборотно-сальдовой ведомости в регламентированном учете. Статьи бюджетов – это отдельный от статей расходов, доходов, денежных средств и иных справочник.

Состав статей бюджетов может быть огромным, в то время как бухгалтерии, например, для учета доходов и расходов достаточно тех статей, что представлены в отчете о финансовых результатах, или тех статей движения денежных средств, что представлены в отчете о движении денежных средств.

Для сохранения целостности данных, контроля, получения информации в требуемом виде используется механизм сопоставления или мэппинга данных оперативного учета данным бюджетирования.

Суть мэппинга:

Для каждой статьи бюджета нужно указать, на основе каких данных оперативного учета при каких условиях формируется значение по ней, при каких условиях происходит отражение фактических данных в бюджете, либо в каком случае срабатывает заложенный в бюджете лимит.

Соотношение между справочниками может быть различным. Одна статья бюджета может складываться из нескольких статей расходов, например. Или данные одной статьи расхода в бюджете могут быть разложены на несколько статей бюджетов.

Возможны ситуации, когда всё будет один к одному: одна статья бюджета равна одной статье первичного учета, например, расхода. Это нормально. Многие так работают. Просто очень часто это неэффективно.

Важно:

Мэппинг должен обеспечивать целостность данных, т.е. учет всех возможных вариантов комбинаций, сумма которых в бюджетировании будет равна сумме данных в оперативном и регламентированном учете с поправкой на заранее известные не учитываемые в каком-то из видов учета данные.

Если ваше множество данных по какой-то статьей включает А, Б и ещё что-то, то условия должны включить их все:

— например, вы для одной статьи выбираете «А», для второй статьи выбираете «Не А»;

— либо вы можете выбрать для одной статьи «А», для второй «Б», для третьей «Не А и Не Б».

Т.е. должна быть учтена вся совокупность данных.

Если вы выберете только А и Б, то получите дыру в части данных из области «ещё что-то…».

Пока попробуйте понять написанное, а в следующей статье разберем пример, чтобы было понятнее, что это за зверь такой.

Трансформационная модель учета по МСФО в «1С:Управлении холдингом 8»

При трансформационном подходе финансовая информация в формате национальной системы бухгалтерского учета (НСБУ), транслируется в финансовую информацию в формате МСФО, путем переноса данных оборотно-сальдовой ведомости (ОСВ) по НСБУ и расшифровок к ней на показатели в подсистеме МСФО. В результате получается оборотно-сальдовая ведомость по МСФО. На основании полученных показателей выполняются дальнейшие расчеты (выполняются трансформационные корректировки, проводятся документы МСФО) и готовится отчетность по МСФО.

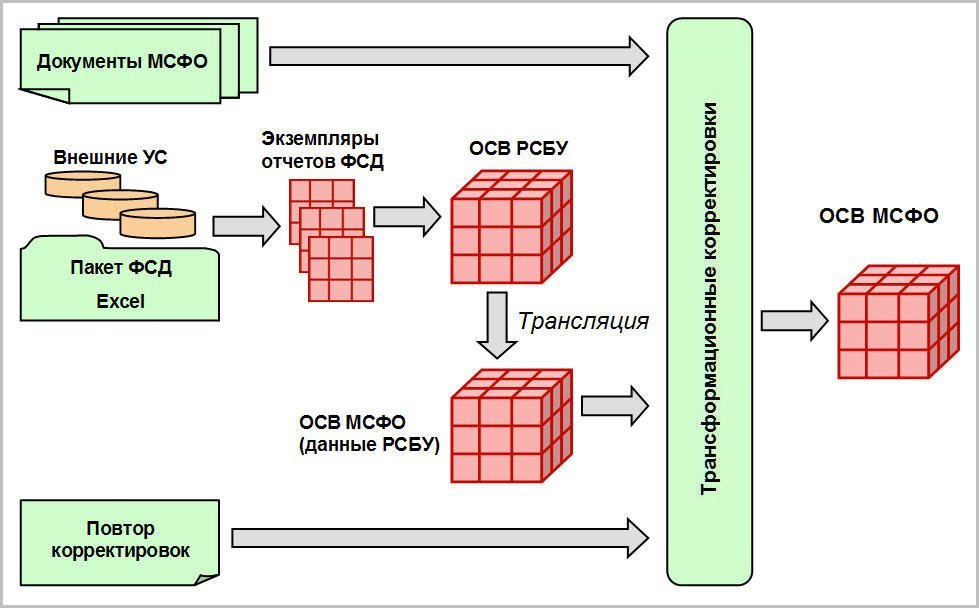

Процесс подготовки отчетности по МСФО в «1С:Управлении холдингом 8» с использованием трансформационной модели учета можно условно представить в виде нескольких этапов (рис. 1). Последовательность выполнения некоторых этапов может варьироваться. В любом случае, начинать работу следует с настроек программы и загрузки исходных данных. Напоминаем, что основные параметры учета МСФО (в том числе и модель учета) указываются в карточке организации (в форме элемента справочника Организационной единицы).

Рис. 1. Трансформационная модель подготовки отчетности

Загрузка исходных данных

Исходные данные для подготовки отчетности по МСФО с использованием трансформационной модели могут загружаться в учетную систему следующими способами:

Перенос исходных данных при трансформационной модели осуществляется полностью, без исключения отдельных хозяйственных операций. Это является особенностью и отличием трансформационной модели от транзакционной Каждый отчетный период исходные данные загружаются заново. Данные НСБУ из прошлых периодов в следующие периоды не переносятся.

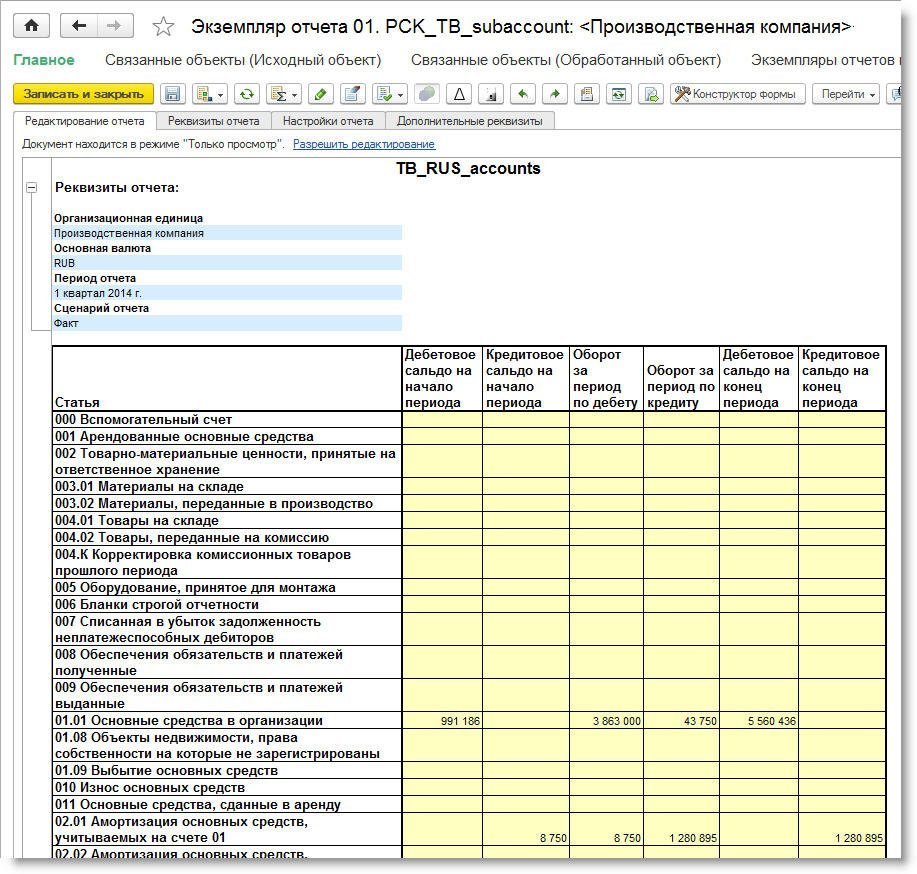

Для трансформации исходных данных по НСБУ в формат МСФО необходимо создать экземпляр отчета, куда загружается синтетическая ОСВ по НСБУ (рис. 2).

Рис. 2. ОСВ по РСБУ (экземпляр отчета)

В этой ОСВ нет расшифровок по аналитикам, но такая агрегированная ОСВ позволит проконтролировать корректность данных, расшифровывающих показатели ОСВ по аналитикам в ФСД, загружаемых в систему вместе с ОСВ по НСБУ.

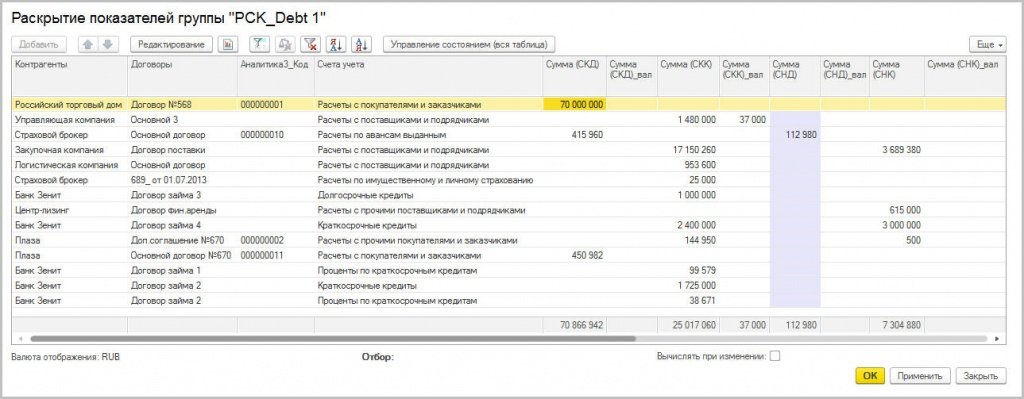

Для расшифровки показателей синтетической ОСВ по аналитикам, необходимым в дальнейшем для проведения корректировок для целей МСФО и подготовки примечаний к отчетности, нужно создать экземпляры отчетов для каждой загружаемой в систему ФСД. Например, для раскрытия сведений о дебиторской и кредиторской задолженности, а также о кредитах и займах требуются расшифровка и хранение в системе остатков и оборотов по этим счетам в разрезе аналитик Контрагенты и Договоры. Для этого в подготовленный экземпляр отчета загружается соответствующая ФСД (рис. 3).

Рис. 3. Раскрытие показателей в экземпляре отчета

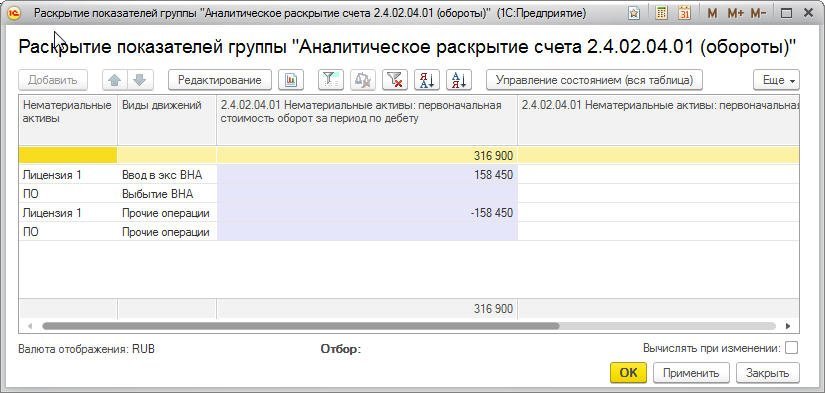

Поскольку при трансформационном подходе транслируются не корреспонденции между счетами и субконто, а обороты и остатки по счетам, то стандартных аналитик, имеющихся у счета, по которым расшифровываются данные в ФСД, не всегда достаточно. Поэтому в «1С: Управлении холдингом 8» используется дополнительная аналитика показателей ОСВ – Виды движений. Данная аналитика нужна как для подготовки трансформационных корректировок по МСФО, так и для расшифровок к отчетности.

БУХ.1С открыл канал в мессенджере Telegram. В этом канале мы ежедневно публикуем самые главные новости дня для бухгалтеров и пользователей программ 1С. Для того, чтобы стать подписчиком канала, необходимо установить мессенджер Telegram на ваш телефон или планшет и присоединиться к каналу: https://t.me/buhru (или набрать @buhru в строке поиска в Telegram).

Например, для целей подготовки отчета о движении денежных средств (ОДДС) необходима расшифровка поступлений (списаний) денежных средств по статьям их движения. Счета 50, 51, 52 позволяют это сделать по соответствующему субконто. Но при переоценке валютных остатков в НСБУ в субконто Статьи движения денежных средств автоматически подставляется значение Прочее, которое невозможно расшифровать после трансляции в МСФО. Поэтому в ФСД необходимо прописать корреспондирующие счета по видам движения с указанием соответствующего субконто.

В данном примере для выделения суммы переоценки указывается корреспонденция со счетом 91.01 «Прочие доходы» (91.02 «Прочие расходы») с аналитикой по субконто Прочие доходы и расходы по статье Переоценка валютных счетов. ФСД дополняется колонкой Виды движений, где и проставляется сумма по такой корреспонденции. При подготовке аналитической ОСВ по МСФО по данному счету в расшифровке Раскрытие показателей группы отобразится данная аналитика, что позволит корректно составить ОДДС.

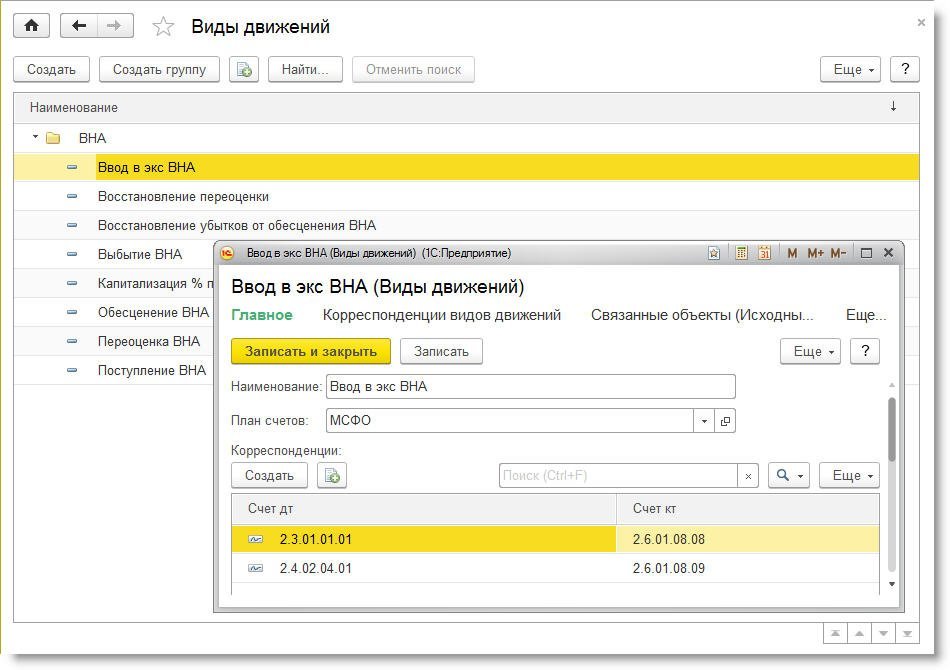

Для организации расшифровки по аналитике Виды движений необходимо создать элементы одноименного справочника (рис. 4).

Рис. 4. Виды движений МСФО

В поле План счетов указывается тот план счетов, который используется при трансформации. В разделе Корреспонденции создаются регистры сведений, содержащие корреспонденции для данного вида движения. Данный справочник позволяет автоматически проставлять аналитику Вид движения в трансформационных корректировках, используемых в процессе трансформации данных НСБУ в данные МСФО.

Создание аналитической ОСВ по НСБУ

Для того чтобы создать аналитическую ОСВ (АОСВ) по НСБУ, на основании которой в дальнейшем будет выполняться трансформация и готовиться отчетность, данные синтетической ОСВ по НСБУ необходимо перенести на экземпляр отчета, созданный для АОСВ по НСБУ. Для этого в виде отчета, на основании которого готовится экземпляр отчета аналитической ОСВ по НСБУ, в ячейках показателей прописываются ссылки на синтетическую ОСВ по НСБУ. Например, для переноса показателей по счету 59 «Резервы под обесценение финансовых вложений» из синтетической ОСВ на аналитическую прописываются ссылки:

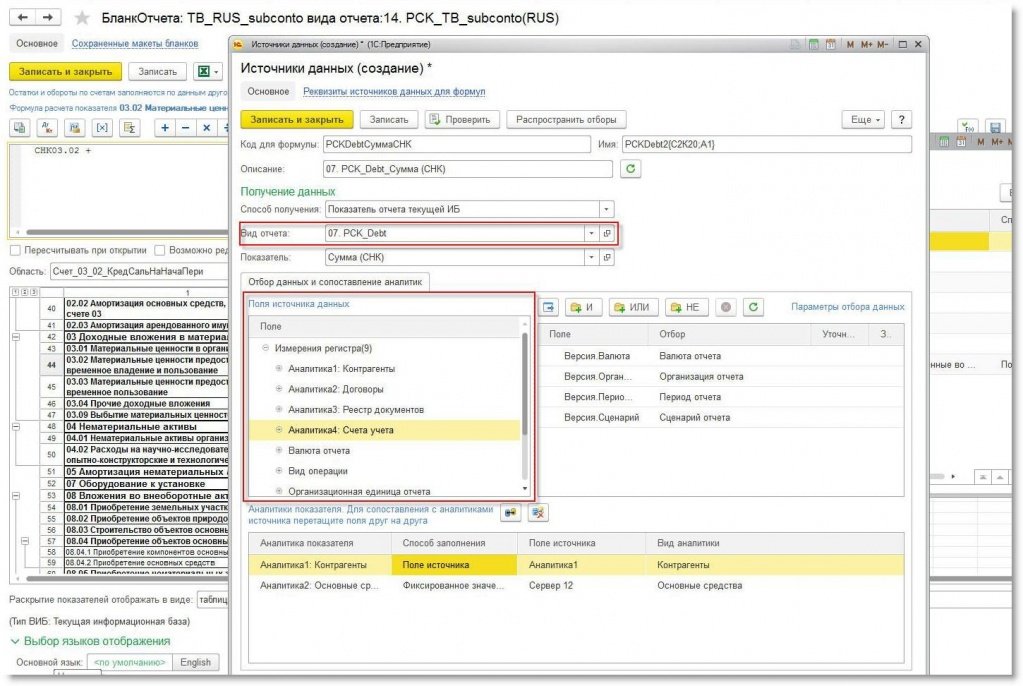

Такие показатели нельзя расшифровать по аналитикам, поскольку их источником является синтетическая ОСВ. Если же для показателя требуется расшифровка по аналитикам, то ссылка прописывается не на синтетическую ОСВ по НСБУ, а на ФСД, содержащую такую аналитику и хранящуюся в системе в виде экземпляра отчета, созданного на предыдущем этапе (рис. 5).

Рис. 5. Ссылка на источники данных в АОСВ по НСБУ

Например, для расшифровки показателей по счету 62.01 «Расчеты с покупателями и заказчиками» прописываются формулы, содержащие:

Благодаря указанным ссылкам и формулам экземпляр отчета АОСВ по НСБУ заполняется автоматически. После заполнения необходимо проконтролировать, чтобы все показатели АОСВ по НСБУ соответствовали синтетической ОСВ по НСБУ. Если это условие не выполняется, значит, либо расшифровки в ФСД не соответствуют исходному показателю ОСВ, либо ссылки настроены неверно.

Для автоматического выполнения проверочной процедуры можно создать отдельный вид отчета, в котором настроить формулы проверки. Если проверка не выполняется, то становится доступной кнопка Протокол ошибок, по которой формируется отчет об ошибках, позволяющий установить причину расхождений. Только при полной идентичности показателей синтетической и аналитической ОСВ по НСБУ можно приступать к следующему этапу.

Трансляция данных

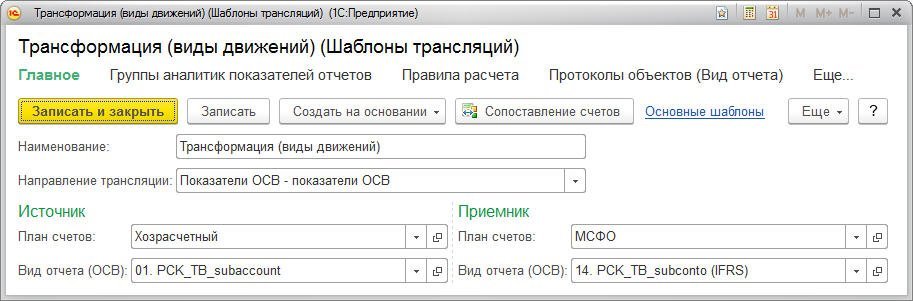

Рис. 6. Элемент справочника «Шаблоны трансляций» для трансформационной модели

В поле Направление трансляции доступно для выбора три варианта:

Для трансформационной модели можно выбрать следующие направления трансляции:

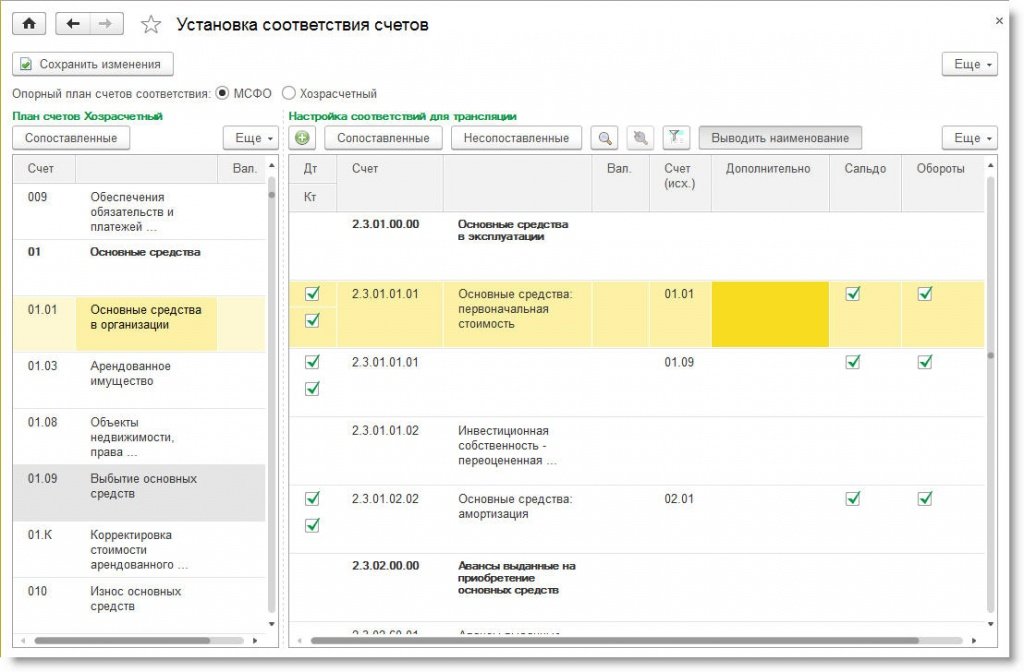

После записи элемента справочника можно устанавливать соответствие счетов и правила трансляции. Для этого в командной панели нужно выбрать команду Сопоставление счетов и перейти в форму Установка соответствия счетов (рис. 7).

Рис. 7. Установка соответствия счетов

При трансформационной модели трансляция осуществляется в показатели АОСВ, соответствующие счетам, указанным в шаблоне трансляции. Корреспонденции счетов при трансформационной модели отсутствуют, трансляция производится счет в счет. По этой причине в данной модели трансляции нельзя устанавливать сложные отборы. Но можно настроить трансляцию нескольких счетов исходного плана счетов на один счет-приемник. Также с помощью отборов по колонке Дополнительно можно транслировать один счет-источник на несколько счетов-приемников.

В трансформационной модели возможен подход, когда трансляция осуществляется на экземпляр отчета ОСВ МСФО, аналогичный по формату ОСВ НСБУ. В данном случае транслируются все показатели ОСВ НСБУ – как сальдо, так и обороты, что отмечается флагами в соответствующих колонках.

В сущности, для подготовки отчетности по МСФО нет необходимости транслировать сальдо и обороты по всем счетам. Например, для счетов, на основании которых формируется отчет о финансовом положении, нет необходимости транслировать обороты, а для счетов, на основании которых формируется отчет о прибыли или убытке и прочем совокупном доходе, не обязательно транслировать сальдо. Для настройки трансляции по данным правилам устанавливаются соответствующие флаги в полях Сальдо и Обороты.

Также имеется возможность настраивать разные правила трансляции для сальдо и оборотов. Например, по счетам денежных средств:

Для настройки правил трансляции для сальдо и оборотов необходимо дважды щелкнуть по полю Дополнительно, выбрать значение из перечисления (Правила для остатков или Правила для оборотов) и в открывшейся форме в поле Аналитики показателей добавить необходимые аналитики. Значения Правила для остатков и Правила для оборотов отражаются в поле Дополнительно только в случае, когда набор аналитик для остатков и оборотов по счету различается. Если набор аналитик одинаков (то есть, нет оборотной аналитики), такое перечисление не выводится.

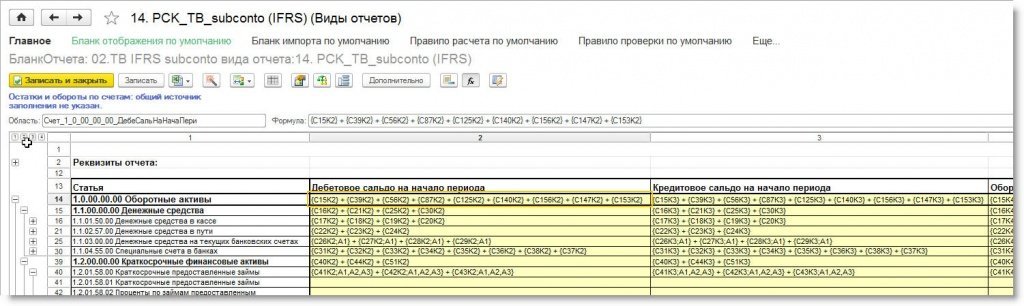

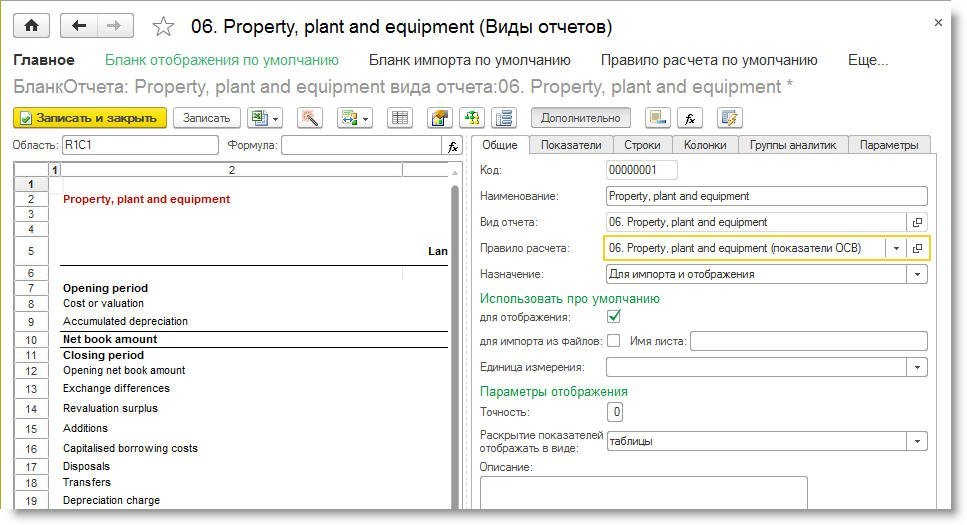

Перед осуществлением трансляции в форме элемента справочника Виды отчетов, на основании которого будет создана аналитическая ОСВ по МСФО, необходимо прописать итоговые формулы для групповых счетов и итогов ОСВ, ссылающиеся на ячейки данного вида отчета (рис. 8), поскольку документом Трансляция переносятся только данные негрупповых счетов.

Рис. 8. Вид отчета для АОСВ по МСФО

Для осуществления трансляции в любой модели учета предназначен документ Трансляция. В трансформационной модели этот документ переносит показатели формы сбора данных и АОСВ по НСБУ в показатели АОСВ по МСФО. В шапке документа указывается:

На закладке Параметры расчета в поле Правило расчета на основании указанного шаблона трансляции автоматически определяется и заполняется правило, созданное для данной трансляции.

При нажатии кнопки Заполнить происходит автоматическое заполнение табличной части Показатели отчетов транслируемыми счетами и их значениями с аналитиками.

По результатам трансляции заполняется экземпляр отчета, в котором содержится аналитическая ОСВ по МСФО с готовыми для дальнейшей трансформации данными и расшифровками к ним. Реквизиты (номер и дата) сформированного экземпляра отчета указываются на закладке Результирующие корректировки, которая дополнительно отображается в документе Трансляция при трансформационной модели.

На этом этапе также необходимо осуществить контроль идентичности показателей аналитической ОСВ по МСФО после трансляции и аналитической ОСВ по НСБУ, на основании данных которой осуществлялась данная трансляция.

Учет по МСФО и выполнение трансформационных корректировок

Для дальнейшей трансформации исходных данных по НСБУ в показатели МСФО на аналитическую ОСВ по МСФО, полученную в результате трансляции, накладываются трансформационные корректировки. Трансформационные корректировки могут быть выполнены как вручную (с использованием справочника Шаблоны трансформационных корректировок), так и автоматически в результате проведения документов параллельного учета в подсистеме МСФО (резервы, ВНА и пр.).

Особенностью использования трансформационной модели при подготовке корректировок по МСФО является то, что транслированные данные из НСБУ, по которым отличается оценка в МСФО, сторнируются, а для целей МСФО начисляются свои суммы в рамках каждого блока учета. Это связано с тем, что в трансформационной модели осуществляется трансляция целостной ОСВ по НСБУ, то есть всех исходных данных из НСБУ. Для сторнирования данных НСБУ в документах подсистемы МСФО необходима информация о счетах учета этих объектов после трансляции с аналитиками МСФО. Счета МСФО в документах заполняются автоматически по правилам трансляции, указанных в настройках шаблона трансляции.

Например, в трансформационной модели необходимо сторнировать расходы по начисленной за период амортизации по основным средствам (ОС), отраженным в НСБУ на счете 26 «Общехозяйственные расходы». Проводки должны осуществляться на плане счетов МСФО, поэтому вместо счета 26 будет подставлен счет 6.3.00.26.02 «Административные расходы» плана счетов МСФО. Данный счет определяется автоматически из правил трансляции на основе справочника Основные шаблоны трансляций.

Автоматизированные трансформационные корректировки в трансформационной модели являются результатом проведения документов параллельного учета. Исходная информация для документов параллельного учета может быть импортирована из соответствующих ФСД из Excel или введена вручную. В программе предусмотрена возможность параллельного учета внеоборотных активов (ВНА), финансовых инструментов, отложенных налогов, а также возможность двойного закрытия периода. В рамках этих разделов в трансформационной модели возможны следующие автоматизированные корректировки:

По результатам проведения корректировок исходных данных НСБУ, аналитическая ОСВ по МСФО содержит готовые данные для формирования пакета отчетности по МСФО. В АОСВ по МСФО можно сделать расшифровку показателей по аналитикам в том виде, в котором они были расшифрованы в ФСД либо сформированы в результате корректировок. Для расшифровки показателя необходимо выделить его курсором, активизировать контекстное меню правой кнопкой мыши и выбрать команду Отобразить раскрытие (рис. 9).

Рис. 9. Расшифровка показателей АОСВ МСФО

Помимо стандартных аналитик, расшифровывающих показатель, отображается аналитика Виды движений, если по ней осуществлялась расшифровка в ФСД, либо проводились трансформационные корректировки. Данные аналитики позволят сформировать необходимые примечания в отчетности по МСФО.

Отличия трансформационной и транзакционной модели по отдельным блокам учета

Обе модели учета обеспечивают возможность выполнения автоматизированных трансформационных корректировок в результате параллельного учета отдельных операций. Для обеих моделей предусмотрен механизм закрытия периода, независимый от НСБУ. В то же время, технология ведения параллельного учета и закрытия периода отличается при трансформационной и транзакционной модели учета.

Параллельный учет в трансформационной и транзакционной модели отличается способом ввода данных. В трансформационной модели изначально в МСФО переносятся все хозяйственные операции. Затем, в момент проведения документов параллельного учета сторнируются те операции, по которым предусмотрен параллельный учет.

В транзакционной модели операции, по которым предусмотрен параллельный учет в МСФО, не транслируются (исключаются при помощи настройки отборов и фильтров при трансляции). Таким образом, в момент проведения документов параллельного учета соответствующие операции сторнировать не требуется.

Помимо этого, в трансформационной и транзакционной модели отличаются способы заполнения документов параллельного учета исходной информацией. В трансформационной модели исходной информацией являются формы сбора данных Excel – именно из этих форм импортируется исходная информация для документов параллельного учета. В транзакционной модели исходная информация для документов параллельного учета может быть импортирована из учетной системы, а впоследствии скорректирована пользователем.

Особенностью закрытия периода в трансформационной модели учета является необходимость запуска регламентной операции по повтору корректировок прошлых периодов в каждом отчетном периоде. Эта операция переносит ручные и автоматические поправки, сделанные в экземплярах отчетов прошлых периодов в текущий период.

В следующих статьях, посвященных учету МСФО в «1С:Управлении холдингом 8» мы подробно расскажем об отдельных объектах учета (ВНА, резервах и т.д.), об особенностях формирования трансформационных корректировок в рамках каждого блока учета, в том числе об алгоритме повтора корректировок прошлых периодов, а также о процедуре закрытия периода.

Формирование пакета отчетности по МСФО

Для формирования пакета отчетности по МСФО необходимо подготовить виды отчетов, где прописать формулы и ссылки на аналитическую ОСВ по МСФО. Это нужно сделать независимо от того, какая модель учета используется: трансформационная или транзакционная.

В карточке вида отчета необходимо перейти по ссылке Бланк отображения по умолчанию и нажать на кнопку Дополнительно. В открывшейся форме настроек бланка отчета на закладке Общие в поле Правило расчета следует указать то правило, которое настроено для трансформационной модели (рис. 10).

Рис. 10. Установка правила расчета в карточке вида отчета

Помимо этого могут потребоваться корреспонденции в расшифровках, поэтому необходимо настроить использование аналитики Виды движений. Для этого следует щелкнуть мышкой по строке формул для конкретного показателя и по кнопке Добавить операнд в открывшейся форме задать отбор по фиксированному значению по аналитике Виды движений. После выполненных настроек в данную ячейку показателя в экземпляре отчета подтянется сумма по нужной аналитике (например, «Выбытие ВНА» в примечание по основным средствам в строку «Выбытия»). Для того чтобы данная аналитика отображалась в полях источника данных настройки, необходимо для счетов, на которые ссылается формула вида отчета, задать корреспонденции видов движений из справочника Виды движений.

При подготовке консолидированной отчетности базовой является трансформационная модель. Данные по организациям, которые используют транзакционную модель и входят в периметр консолидированной отчетности, будут преобразованы в экземпляры отчетов и в АОСВ по МСФО, после чего будут использованы для подготовки консолидированной отчетности наряду с АОСВ по МСФО по компаниям, использующим трансформационную модель.

Таким образом, после всех выполненных настроек трансформационная модель включает в себя:

Формирование отчетности компании с использованием «мэппинга»

Оперативное и качественное принятие решений менеджментом предприятия зависит от грамотно выстроенной в компании системы управленческого учета. Управленческий учет здесь в соответствии с общепринятой практикой применения данного термина означает использование принципов учета и управления финансами для решения задач в следующих областях деятельности предприятия:

Доступ к учетной информации в любом случае осуществляется с использованием различного вида отчетов.

Поскольку сбор и хранение данных о хозяйственной деятельности предприятия –достаточно трудоемкий и затратный процесс, то эффективное использование этой информации становится важной задачей и конкурентным преимуществом. Объем собираемой информации определяется менеджментом компании как компромиссное решение между требованиями государства и регулирующих органов по раскрытию информации и максимальным объемом возникающей в процессе деловой активности предприятия информации (финансовой, технологической, статистической).

Наиболее эффективным способом использования формируемой в процессе деятельности информации является создание хранилища данных (datewarehouse), на основе которого с использованием OLAP-технологий любой менеджер предприятия может сформировать отчет для анализа данных в нужном ему аналитическом разрезе и обеспечить себя информацией для принятия решений.

Однако в настоящее время наиболее распространенным вариантом остается создание информационной системы, в которой накапливаются данные и, как правило, имеется генератор пользовательских отчетов, который дополняет типовые отчеты, предусмотренные разработчиком системы.

Обычно разработчики программного обеспечения предлагают пользователям регулярно обновляемые формы внешней (для контролирующих органов) отчетности (бухгалтерской и налоговой) и рекламируют возможность создания любых видов управленческих отчетов, необходимых предприятию. Однако созданный отчет не обязательно корректно сформирован.

С проблемой корректного формирования (заполнения) отчетов предприятие остается один на один.

Необходимость для предприятия формировать отчетность по Международным стандартам может только усугубить ситуацию.

Ключевым моментом формирования отчетности во всех случаях является необходимость создать связь между учетными данными в информационных системах и соответствующими полями в формах отчетности.

Возможны следующие варианты организации взаимосвязи:

Первый вариант организации взаимосвязи информационных учетных систем с формами отчетности (посредством таблиц описания взаимосвязей) называется «мэппинг».

Мэппинг (в широком понимании) – это преобразование данных из одной формы в другую. Для бухгалтерского учета мэппинг – это составление таблицы соответствий бухгалтерских счетов из различных планов счетов, например российского плана счетов и плана счетов GAAP (МСФО) (или плана счетов управленческого учета).

Пример 1. Смешанный вариант организации взаимосвязи.

Большинство компаний составляют отчетность, например по МСФО, путем трансформации. Метод основан на подходе, в соответствии с которым информация, сформированная по российским стандартам, анализируется и корректируется для приведения ее в соответствие с МФСО.

Отчетность трансформируется, как минимум в четыре этапа с использованием таблиц мэппинга и ручных корректировок.

1-й этап. Структурная трансформация баланса и отчета о прибылях и убытках. В результате делаются перегруппировка и агрегирование отдельных статей финансовой отчетности в целях подготовки базы данных для выполнения последующих корректирующих проводок. При этом таблица мэппинга содержит показатели финансовой отчетности по РСБУ и их отражение в промежуточной отчетности по МСФО.

2-й этап. Выполнение корректирующих проводок, направленных на устранение качественных различий между российской отчетностью и отчетностью по МСФО. Делается специалистом по трансформации вручную.

3-й этап. Составление отчетности по МФСО на основе трансформированных баланса, отчета о прибылях и убытках и прочих форм. Таблица мэппинга включает показатели промежуточной отчетности по МСФО и описание корректировок, сделанных специалистом по трансформации.

4 –й этап. Подготовка описательной части отчета.

Таблица 1. Иллюстрация взаимоувязки российского плана счетов бухгалтерского учета с планом счетов GAAP (извлечение)

Продажи – основная деятельность

4100

Sales/revenues – main activity

Инвестиционный департамент (облагаемый)

Investm. Depart (Deductible)

Valuat dept. (deductible)

Исследовательский департамент (облагаемый)

Research dept. (deductible)

НДС по реализации НДС

Себестоимость реализации

5000

COGS

Investm. Depart (Deductible)

Прочие налоги начисленные (НсП)

Other tax collection

Торговая наценка (скидка, накидка)

The trade margin (discount, addition)

Скидка поставщиков на возмещение транспортных расходов

The discount of the suppliers on redress of transportation costs

Реализация и выбытие основных средств

Disposal of fixed assets

Реализация прочих активов

Disposal of other assetses

Валовая прибыль

5999

Net sales

Общие, коммерческие и административные расходы

6000

Selling general and administrative expenses

The basic production

General production expenditures

Департамент маркетинга (облагаемый)

Market Depart (Deductible)

Департамент маркетинга (необлагаемый)

Market Depart (nonDeduclible)

Таблицы мэппинга используются также при формировании управленческой корпоративной отчетности (чаще в холдингах, компаниях с филиалами).

Основой настройки мэппинга является определенным образом (согласно принятым в компании стандартам) сгруппированные данные учета.

Проще говоря, создавая строку корпоративной отчетности, мы указываем, какие именно обороты (или сальдо счетов (субсчетов)) и в каком порядке должна использовать автоматическая система учета для формирования этой строки.

Мэппинг – это заложенные вами правила, по которым будут формироваться необходимые вам отчеты. Технические принципы формирования строк мэппинга одинаковы для всех форм отчетности, разница только в наполнении.

В связи с этим следует отметить, что настраиваться мэппинг должен квалифицированными специалистами и, что немаловажно, в едином методологическом ключе. Процедура мэппинга требует достаточно много времени.

Основой управленческого учета (как и бухгалтерского учета) являются: план счетов, статьи бюджета и различные аналитические справочники.

Однако управленческий план счетов значительно отличается от стандартного плана счетов, который используется для ведения учета бухгалтерией, так как часть счетов управленческого плана счетов (далее – УПС) может иметь более подробную аналитику, а другая часть, возможно, более укрупненную аналитику (все зависит от конкретного предприятия). Структура аналитических справочников тоже разная, так как для управленческих отчетов нужно представление учетной информации в совершенно ином разрезе, чем для бухгалтерских отчетов.

Безусловно, на практике увязка показателей (мэппинг) управленческого, налогового и бухгалтерского (финансового) учета вызывает массу проблем.

Рассмотрим некоторые из них.

1. Нехватка аналитики в рабочем плане счетов (далее РПС) фирмы.

Это и понятно, так как предприятия, которые создавались на один день, не всегда имели долгосрочную стратегию, и интересы акционеров не всегда соблюдались. Сегодня изменилась сама культура бизнеса. Акционеры, в том числе и государство, проявляют все больший интерес к тому, насколько грамотно и умело менеджеры всех звеньев управляют предприятием.

Решением данной проблемы являются расширение и дополнение имеющегося на фирме РПС и постепенное накапливание информации на вновь вводимых счетах (субсчетах).

Осмысление основных подходов построения Плана счетов, а также трех компонент (финансовой, налоговой, управленческой) единой системы учета на фирме предопределяют необходимость выделения в системном подходе к РПС коммерческой организации трех базовых составляющих, а именно:

Содержание каждой составляющей, в конечном счете, должно быть определено разработчиками РПС исходя из требований, предъявляемых к финансовому, управленческому и налоговому учету пользователями информации.

Возможные трактовки финансовой, налоговой и управленческой составляющих системного подхода к РПС представлены ниже.

Финансовая (бухгалтерская) составляющая. Использование РПС должно обеспечить возможность формирования всех (без исключения) результатных учетно-аналитических показателей внешней финансовой отчетности и пояснительной записки в разрезе бухгалтерских счетов Главной книги на отчетную дату. Блок бухгалтерских счетов РПС, задействованных для формирования внешней бухгалтерской отчетности, – это финансовые счета. В свою очередь, финансовые счета подразделяются на аналитические и синтетические. Субсчета финансового учета РПС являются промежуточными между аналитическими и синтетическими. Причем финансовые аналитические и синтетические счета, а также субсчета могут представлять собой неотъемлемую часть управленческой составляющей РПС. Так, например, данные, отраженные на отдельных субсчетах финансового счета 90 «Продажи», имеют важное значение для принятия управленческих решений.

При формировании группы финансовых счетов РПС необходимо выполнить следующие требования:

Налоговая составляющая. Применение РПС в системе бухгалтерского учета обеспечивает возможность исчислять налоговую базу и величину прибыли для целей налогообложения в соответствии с требованиями гл. 25 НК РФ. Реализация налоговой составляющей системного подхода к РПС предполагает:

Управленческая составляющая. В РПС для получения результатных учетно-аналитических показателей управленческой внутренней отчетности и ведения управленческого учета выделяется блок управленческих счетов (например, 201–299). На этих управленческих счетах осуществляется двойная запись регулировок к финансовым счетам 01–99 исходя из требований, предъявляемых пользователями к внутренней управленческой отчетности. В дальнейшем данные на управленческих счетах 201–299 при использовании определенных правил дополняют (корректируют) данные на финансовых счетах 01–99. Результатом таких действий являются показатели внутренней управленческой отчетности.

Реализация управленческого аспекта в системном подходе к формированию РПС предполагает разработку:

Кроме того, при формировании блока управленческих счетов РПС необходимо разработать таблицу «Взаимосвязь (мэппинг) между подсистемами финансовых и управленческих счетов с показателями альтернативной управленческой отчетности».

Таблица 2. Мэппинг операций российского бухгалтерского (финансового) учета для формирования строк формы корпоративной отчетности «Баланс» (извлечение)

Строка Баланса

Счет БУ

Отбор по субконто 1

Корр. счет БУ

Отбор по субконто 1

Формула отбора

Отбор по субконто 2

Отбор по субконто 2

Инвертировать знак

Отбор по субконто 3

Отбор по субконто 3

Учет НДС

Отбор по субконто 4

Отбор по субконто 4

Разворачивать по

Отбор по субконто 5

Отбор по субконто 5

Участие в групповом счете

BL00102 Введено в эксплуатацию (+)

В групповом контроле участвует с плюсом

Основные Средства: Прочие основные фонды

Объекты Строительства (р): Вид Поступления ОС (Поступление от сторонних организаций)

Введено в эксплуатацию (+)

Вложено во внеоборотные

активы

В групповом контроле участвует с плюсом

Основные Средства: Прочие основные фонды

Объекты Строительства (р): Вид Поступления ОС (Поступление от сторонних организаций)

Введено в эксплуатацию (+)

ОС без регистрации

Вложено во внеоборотные активы

В групповом контроле участвует с плюсом

Основные Средства: Прочие основные фонды

Объекты Строительства (р): Вид Поступления ОС (Поступление от сторонних организаций)

Введено в эксплуатацию (+)

Вложено во внеоборотные активы

В групповом контроле участвует с плюсом

Основные Средства(р): Вид Поступления ОС (Поступление от сторонних организаций)

Объекты Строительства (р): Вид ПоступленияОС (Поступление от сторонних организаций)

Введено в эксплуатацию (+)

МЦ, перед. во временное владение

Вложено во внеоборотные

активы

В груповом контроле участвует с плюсом

Основные Средства: Прочие основные фонды

Объекты Строительства (р): Вид ПоступленияОС (Поступление от сторонних организаций)

Введено в эксплуатацию (+)

МЦ, перед. во временное пользование

Вложено во внеоборотные

активы

В групповом контроле участвует с плюсом

Бесспорно, решение о создании в коммерческой организации интегрированной системы бухгалтерского (финансового, налогового и управленческого) учета и разработки для такой системы единого рабочего плана счетов на основе типового Плана счетов не является однозначным. Теоретически к построению рабочего плана счетов коммерческой организации могут быть применены следующие подходы (в случае использования планов счетов для трех видов бухгалтерского учета):

2. Проблемы построения справочников и классификаторов, основными из которых являются:

Часто случается, например, что отсутствует единый порядок присвоения кодов и наименований, один и тот же контрагент может быть указан в справочнике дважды (ООО «Ромашка» и «Ромашка» ООО, иные варианты и комбинации) или под разными наименованиями (например, под полным и под сокращенным). Поиск необходимых данных в информационной системе по неструктурированным справочникам достаточно сложен и неудобен. Кроме того, беспорядок в справочниках вызывает ошибки в составляемой отчетности.

Например, каждое предприятие, входящее в холдинг, в определенной степени самостоятельно ведет первичный учет, разрабатывает и пополняет собственные справочники. Этой работой на предприятиях, как правило, занимаются разные службы: финансовые подразделения, отдел маркетинга, юридический отдел и др. Все это позволяет принимать оптимальные управленческие решения в рамках конкретного предприятия. Однако понимание и возможности анализа текущего состояния холдинга в целом очень затруднены из-за неструктурированности и неунифицированности информации.

Иная часто встречающаяся ситуация: в одной из компаний из-за регулярных запросов отдела маркетинга в бухгалтерию о структуре продаж бухгалтерам приходилось вручную собирать сведения в необходимых информационных разрезах. Это было связано с тем, что в отделе продаж в справочник не всегда вносились данные, нужные для автоматического формирования требуемых отчетов.

– Несовместимость частей автоматизированной системы учета.

Например, снабжающее подразделение ведет регистры и справочники МТЦ в программе Cache, а бухгалтерские (финансовые) и управленские регистры, справочники ведутся в SAP R3, там же формируется отчетность компании. Форматы представления данных в этих программах различны, поэтому конвертация данных между ними затруднена, а в некоторых случаях напрямую невозможна.

При разработке справочников следует придерживаться следующих принципов.

– Детализация и структура справочников должна быть такой, чтобы можно было быстро обрабатывать данные и формировать требуемые отчеты.

Если справочник имеет недостаточную детализацию, то это усложнит получение необходимой информации. Например, если в середине года необходимо узнать о затратах на выпуск рекламных брошюр по заказу отдела маркетинга, а до этого все маркетинговые затраты учитывались вместе, то потребуется делать дополнительную выборку информации по косвенным признакам (например, по типографиям). (Для холдингов или групп компаний детализация справочников будет зависеть от требований к структурированию информации не только отдельного предприятия, но и всего холдинга.)

Если справочник сильно детализирован, то его тяжело наполнять информацией и использовать в работе. Например, справочник «Движение денежных средств» может содержать более тысячи различных назначений платежа. Подготовка отчета о движении денежных средств по основным платежам для генерального директора потребует много времени, поскольку придется провести необходимую группировку (укрупнение показателей или выборку необходимой из массива избыточной информации). Кроме того, при вводе информации пользователь может не знать, куда необходимо отнести тот или иной платеж. Это неизбежно приведет к неверному выбору позиций из справочника или отнесению платежа к «прочим». Можно порекомендовать детально описать, какие объекты учета могут быть отражены по каждой строке справочника.

– Кодирование элементов справочника должно исключать дублирование сведений и способствовать ускорению работы со справочником. Перед кодированием данных необходимо определить, в какой из информационных систем предприятия будут храниться эталонные справочники. Возможность использования тех или иных кодов во многом будет зависеть от возможностей системы. В качестве такой системы может выступать бухгалтерская программа, информация из которой автоматически переносится в другие системы, использующие такие же справочники.

– Следует избегать использования похожих кодировок в разных справочниках.

Например, если при анализе продаж отдел маркетинга выделяет группы покупателей не по регионам, а по городам и областям, то группы для анализа не должны совпадать с кодами федеральных регионов. В противном случае это приведет к ошибкам при вводе информации. Так, для Москвы установлен код «77», а на предприятии под этим кодом числится Белгородская область. В результате сотрудник может отнести определенный вид продаж не к области, а к Москве, и информация будет искажена. В данном случае рекомендуется создавать коды разной длины, например для кодировки маркетинговых групп использовать три цифры (код «770» для клиентов Белгородской области);

– В идеале код справочника не должен превышать 8 символов. В противном случае данные сложно вводить, так как коды нелегко отличить друг от друга.

– создавая взаимосвязанные справочники, следует исключить их дублирование. Чтобы избежать появления ошибок в справочниках (вследствие бессистемности и хаотичности их заполнения), необходимо проанализировать содержащуюся в них информацию на предмет выделения данных, которые могут формировать отдельные справочники.

– Разработав единую систему справочников, необходимо обеспечить ее защиту от несанкционированного внесения изменений. Достаточно высокая безопасность обычно может быть достигнута как за счет использования способов идентификации пользователей, так и за счет разграничения прав доступа пользователей к информации. Чаще всего для создания и поддержания справочников в компаниях разрабатываются регламенты, в которых определяются ответственные за занесение информации в справочники и ее модификацию.

В заключение следует сказать, что решать вышеобозначенные проблемы необходимо до начала настройки мэппинга. В противном случае вряд ли можно рассчитывать на формирование управленческой отчетности. Даже если отчетность сформируется, то вероятность, что она будет корректной, практически равна нулю. Причины очевидны: