что такое мемные акции

Мемная торговля и диванные инвесторы — как финансовый рынок превратился в весёлое казино

Биржевая торговля — глубоко психологическое явление. Цены определяются балансом спроса и предложения, в борьбе страха и жадности. Страх потери денег вынуждает продавать, а жадность — покупать.

Сейчас мы наблюдаем наступление новой эпохи, когда трейдинг вышел за рамки профессиональной индустрии и охватил широкие массы. Обычных людей, которые никогда ни во что не инвестировали, не знакомы с финансовыми индикаторами, оценкой рисков. Им это вообще не надо. Школьники тусуются на сабреддитах по крипте для пампинга перспективных токенов и следят за твитами Илона Маска. Офисные работники освоили мобильные приложения Robinhood, Bamboo и Trove для покупки перешорченных американских акций. Даже беременные домохозяйки берут максимальные кредиты, чтобы вложиться в новые финансовые пирамиды.

Вот она, эпоха мемной торговли и диванных инвесторов.

«Пацаны с реддита»

Диванные инвесторы смотрят на финансовые инвестиции как своего рода развлечение, азартную игру. Они не представляют финансовый менеджмент как научную дисциплину, а хотят провести какой-нибудь флэшмоб, совместными усилиями надуть пузырь, поучаствовать в общей «движухе». На форумах подбирают новые токены, которые можно «запустить на Луну», и ищут недооцененные акции, подходящие для шорт-сквиза. Иногда получается.

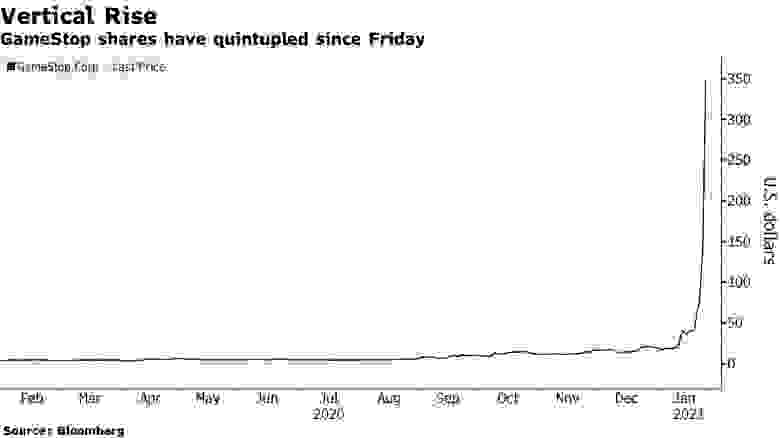

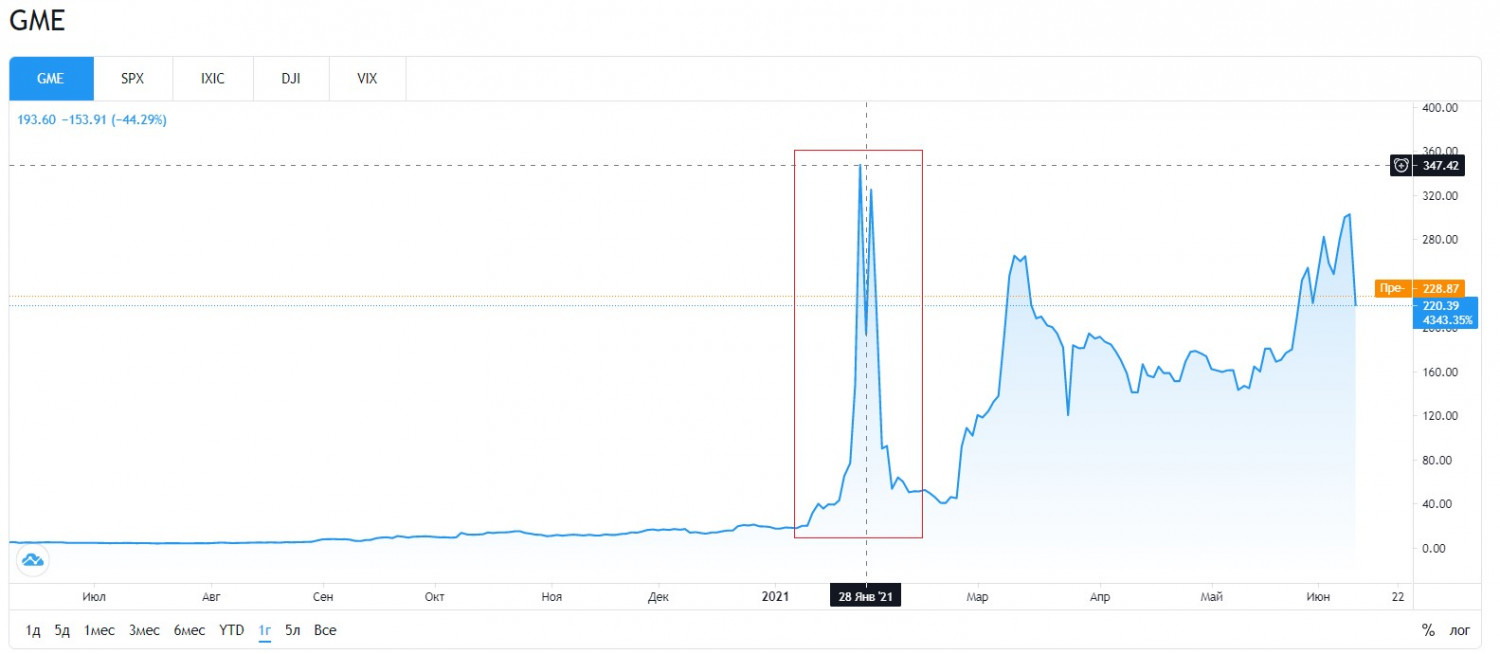

Широкий резонанс получила история шорт-сквиза GameStop, в которой «пацаны с Reddit смогли одолеть зазнавшиеся хедж-фонды». Это действительно красивая история, когда инвесторы из сообщества r/WallStreetBets в 20 раз подняли курс акций GameStop.

GameStop — это сеть магазинов компьютерных игр. По расчётам аналитиков, она должна была вскоре окончательно обанкротиться и закрыться. Поэтому профессиональные хедж-фонды встали в шорты, то есть максимально вложились в дальнейшее падение акций.

Магазин GameStop

Но у «пацанов с реддита» было другое мнение. Они грамотно спровоцировали гамма-сквиз скупкой акций GameStop и поставили финансистов на колени, заставляя закрывать позиции с убытком.

Ревущий Котёнок

Начавшись с реддита, движуха по пампингу GameStop за несколько дней охватила весь мир. Мелкие инвесторы, любители компьютерных игр по всему миру начали скупать мусорные акции этой конкретной компании. «GameStop позволил людям по всему миру почувствовать свою силу. Вслед за европейцами в поддержку движения вступила Азия. Наблюдая за этим мощным движением, кровь буквально вскипает», — написал один китайский пользователь в популярном приложении для социальных сетей Weibo. Через несколько дней стратегия инвесторов с реддита по шорт-сквизу стала глобальной.

Новые пузыри действительно надувают каждый день. Данный сектор совершенно не регулируется властями — и ребята не несут никакого наказания за организацию скоординированной торговли. То есть на сегодняшний день это совершенно законо (видимо, из-за пробелов в законодательстве).

Через несколько дней под давлением финансовых обязательств компания Robinhood ограничила покупку акций более 50 компаний, подверженных шорт-сквизу. Официальное заявление по поводу излишней волатильности рынков опубликовала Комиссия по ценным бумагам США (SEC).

Мемные акции и криптовалюты

Что это значит для рынка? Очевидно, что в таких условиях рыночная динамика изменяется. Пузыри надуваются на ровном месте, даже в мемных проектах типа Dogecoin, которые вообще создавались в шутку. Как ирония превращается в постиронию, так и здесь одни люди в шутку создали криптовалюту, другие в шутку инвестируют в неё все свои деньги и становятся миллионерами по приколу.

Такова реальность этого сумасшедшего времени: умный человек не рискнёт инвестировать в мемные активы, а вот школьник заработает, потому что он читает твиты Илона на переменках. Но конечно, в долгой перспективе у парня нет шансов и закончится всё плохо, но прямо сейчас свой хайп он поймал. А остальное неважно. Толпа прыгает от хайпа к хайпу.

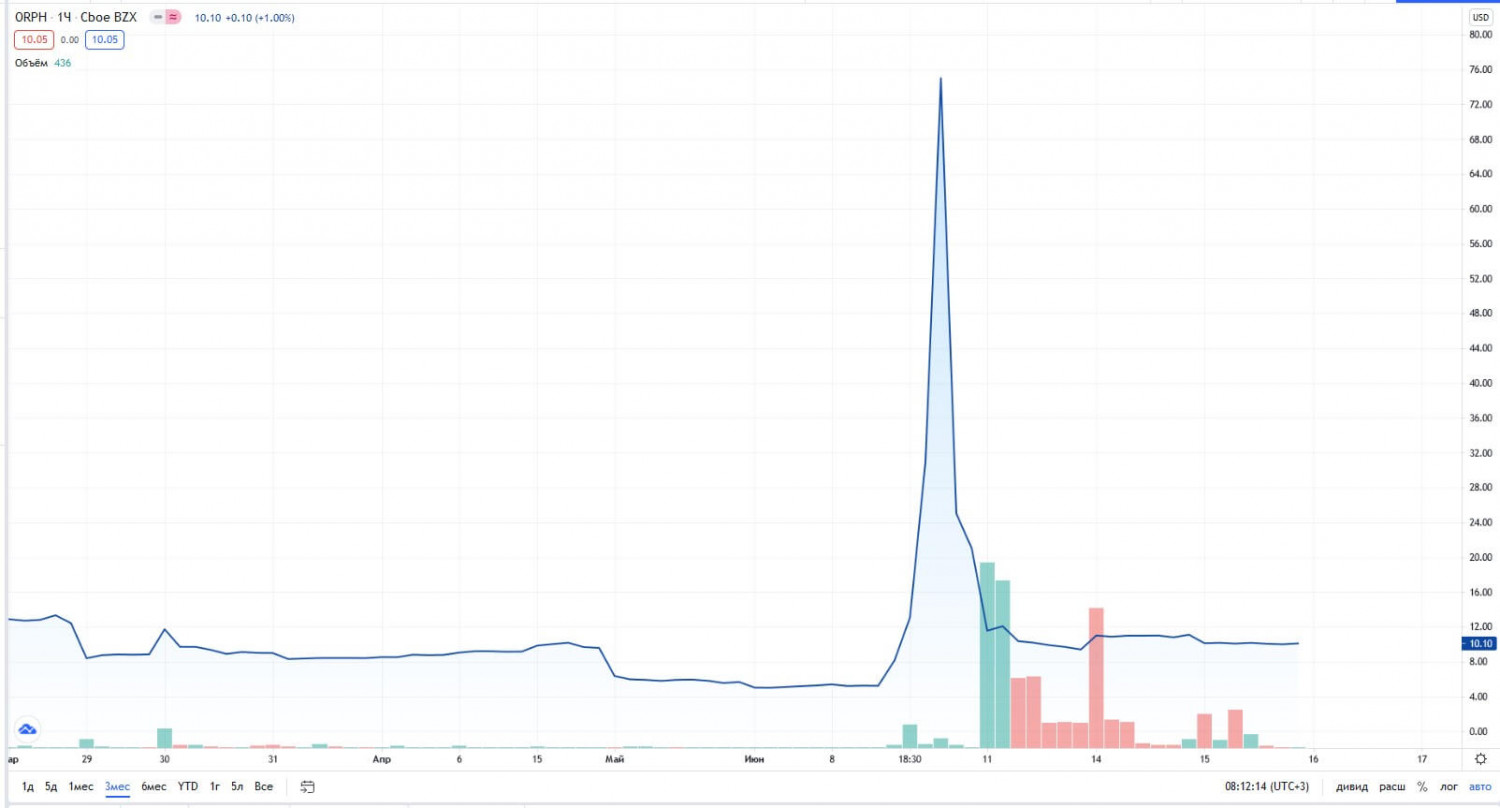

К мемным активам относятся ценные бумаги, курс которых необычно волатилен. Например, типичные признаки мемности проявили бумаги Robinhood после публичного размещения на бирже.

В начале 2021 года сверхактивная торговля именно опционами стала чётким маркером «мании мемных акций», запущенной инвесторами с Reddit, разгонявшими акции Gamestop, AMC и похожих активов, пишет WSJ.

Но вообще, в последнее время внимание реддиторов переключается с акций на криптовалюты, сообщает Financial Times.

Количество комментариев в день, тыс. Источник: Quiver Quantitative/FT

В то же время исследования показали прямую связь между количеством и настроением комментариев на реддите — и результатами внутридневной торговли акциями GameStop во время шорт-сквиза. Статистика HypeEquity тоже подтверждает влияние реддита на результаты торгов: 3 августа число упоминаний Robinhood выросло в 230 раз, и 4 августа продолжало расти. Самые популярные ключевые слова: «опцион», «покупка» и «пут».

Получается своеобразная рекурсия. Приложение Robinhood в начале года использовалось как главный инструмент для торговли «мемными акциями», а сейчас оно стало первой в истории «мета-мемной акцией». Конечно же, особое удовольствие купить акции Robinhood именно в приложении Robinhood.

Нужно добавить, что акции Robinhood активно скупает фонд Ark Investment финансистки Кэти Вуд, которая особенно популярна среди миллениалов. С 2014 года она активно вкладывает в инновационные компании и криптовалюты (через Bitcoin Investment Trust). Именно Кэти убедила Илона Маска не уводить Tesla с биржи в 2018 году.

Курс акций Tesla в 2018-2020 годы

Пампинг, пузырь или пирамида?

Во время пампинга (накачки) толпа мелких инвесторов действует сообща и скоординированно двигает курс. Люди по всему миру ищут и находят приложения, через которые можно купить акции перешорченных американских компаний, присоединяясь к глобальному флэшмобу.

Сейчас самые мощные группы сформированы на реддите: r/WallStreetBets, r/CryptoMoonShots, r/SatoshiStreetBets, r/CryptoCurrency и другие. Естественно, профессиональные инвесторы тоже вступают в эти сообщества, чтобы быть в курсе событий. В топ сообществ всеобщими усилиями участников выводятся самые перспективные для пампинга токены, в основном на платформе BSC, реже ERC-20. Но и тут не обошлось без манипуляций, не всегда топовые позиции отвечают реальному органичному голосованию, так как голоса и вывод в топ можно купить за 1000$-2000$, гугл кишит такими сервисами по запросу buy reddit upvotes.

На первый взгляд, пампинг похож на финансовую пирамиду. Здесь тоже искусственно надувается пузырь и привлекаются финансовые средства от новых участников схемы, чтобы максимально накачать курс, а старые участники могли выйти из схемы с прибылью за счёт новых участников.

Но есть важные отличия.

Самое главное. Финансовая пирамида — это мошенничество, которое нарушает УК, а пампинг — совершенно законное мероприятие. Почему так?

Во-первых, диванные инвесторы на форуме договариваются инвестировать собственные деньги. Кто хочет — участвует, кто не хочет — не участвует.

Во-вторых, основной целью пампинга провозглашается накачка курса, а не получение прибыли. После роста котировок предполагается удержать их на высоком уровне, поскольку часть инвесторов не собирается продавать акции любимой компании. Это как пресловутый принцип HODL у старых фанатов биткоина.

Кто продаёт акции после роста в 100 раз, считается неудачным ходлером. На него будут смотреть с сочувствием. Это подтвердит каждый, кто купил биткоины по 1 доллару и продал по 100.

Для пампинга лучше выбирать акции любимых компаний — Tesla, Robinhood, GameStop и прочие, которые вы можете сохранить надолго, потому что они вам нравятся. Да, немного похоже на пузырь и финансовую пирамиду, но «это другое» ©.

Иногда к флэшмобу примыкают посторонние товарищи, которые хотят только купить активы дёшево, а затем продать (другим инвесторам) дорого перед тем, как пузырь лопнет. Тут жадность в чистом виде. Такие чувства тоже можно понять, ведь мозг человека — простая нейросеть, которая обучена реагировать на определённые стимулы, такие как деньги, статус и власть.

Власть толпы

Все понимают, что это абсолютно ненормальная ситуация, когда динамика рынков обусловлена твитами Маска и скоординированными действиями толпы из сабреддитов. Но ничего не поделаешь, в данный момент всё именно так. Серьёзным инвесторам тоже приходится считаться с движением толпы и учитывать силу мемов.

Похоже, что инвестиции со смартфона одним нажатием кнопки кардинально меняют мировой финансовый рынок. И дело не только в росте аудитории. Главное, что люди начинают действовать как единое целое через Reddit, превращаясь в могучую и непредсказуемую силу. Невозможно предсказать, какой актив для пампинга выберут завтра «пацаны с реддита» — миллионы диванных инвесторов по всему миру, которые действуют сообща.

Мемные акции

Выражение «мемные акции», в последнее время, во всю используется журналистами и блогерами, хотя оно вошло в обиход только в начале 2021 года. С тех пор на сайте РБК даже появился тег «memnye_aktsii», где публикуются новости связанные с данной темой. Рассмотрим, откуда появилось данное выражение и что оно означает.

Пример. Самая популярная мемная компания в 2021 году является Game Stop, акции которой «редитчанам» удалось поднять настолько высоко, что по этому поводу высказалась даже администрация Байдена. Владельцы фондов признали силу сети «Reddit»(более 1,5 млрд. уникальных посетителей в месяц) и ее сообществ. К примеру, по поводу акции GME высказался глава фонда Citron Capital (который закрыл большую долю коротких позиций по ценным бумагам GameStop со 100% потерями), Эндрю Лефт заявил что совершенно поражен размахом и сплоченностью индивидуальных инвесторов.

Среди самых популярных мемных акций можно отметить:

Полный список мемных акции, на которые оказывает влияние сообщество «Wallstreetbets» публикуется на сайте memestocks.org

Есть ли в России мемные акции?

Вдохновившись примером частных зарубежных спекулянтов, ряд инвесторов из России решили создать свое сообщество в социальной сети «Телеграм». В марте 2021 года мелким частным инвесторам удалось «запампить» акции компании «Россети Юг».

Правда это не понравилось ЦБ. Спустя несколько дней после инцидента ЦБ РФ отреагировал, выдав предписание «Открытие брокер», БКС, «Атон» «Сбербанку», ВТБ, «Тинькофф» и «Альфа-банку» о временной блокировке счетов, до выяснения всех обстоятельств. По этому предписанию были заблокированы счета более 60 человек.

Столь быстрая реакция властей РФ говорит о том, что ожидать появления мемный акции российских эмитентов не стоит. Однако это суждение смело опровергает исследование специалистов «ВТБ Капитал», которые провели изучение влияния инвест сообществ в Telegram на стоимость отдельных эмитентов. Эксперимент проводился с января 2019 года по август 2021-го, где было затронуто 1,5 млн российских инвесторов и спекулянтов. Даже было отмечено 10 российских компаний, которые больше всего подвержены колебаниям из-за публикаций о них в Telegram-каналах: FixPrice, МГТС, «Соллерс», Etalon, «Аэрофлот», «Белуга», ММК, Globaltrans, «Лукойл», X5 Retail.

AMC, GameStop и другие: почему растут «акции-мемы»

Редактор отдела «Истории».

«Акции-мемы» или «мемные» акции, подобные AMC и GameStop, привлекли внимание финансового мира. Однако немногие понимают, что именно движет столь стремительным ростом их стоимости. В своем Twitter инвестор Сахил Блум рассказал о том, какие механизмы стоят за этим процессом. Приводим перевод его треда.

На данный момент нет единого определения акций-мемов. Обычно этим понятием обозначают акции, которые стремительно растут в цене за счет совместных усилий пользователей социальных сетей, таких как Reddit. Как правило, такое повышение не связано с деятельностью бизнеса. AMC и GameStop — одни из последних наиболее характерных примеров акций-мемов.

Как же это произошло?

В основе лежат две финансовые динамики: шорт-сквиз и гамма-сквиз. Рассмотрим механизм работы каждой из них.

Шорт-сквиз

В названии слово short (короткий) отсылает к концепции короткой продажи (short selling) — это некий способ сделать ставку на то, что стоимость акции снизится.

Короткий интерес (short interest) — показатель того, насколько активно актив продается на рынке. Это общее количество акций с короткими продажами (одолженных или проданных), которые еще не закрыты (куплены или возвращены). Обычно он измеряется в процентах от числа акций в обращении.

Шорт-сквиз происходит, когда актив с большим числом коротких продаж начинает стремительно расти в цене. В таком случае короткие продавцы могут быть вынуждены закрыть свои короткие позиции (купить акцию и вернуть ее брокеру). Это еще сильнее ускоряет повышение их стоимости.

В случае недавних акций-мемов, по мере роста активов AMC и GameStop короткие продавцы были вынуждены сразу закрыть все свои шорты. Это привело к увеличению числа покупок с целью вернуть одолженные акции и ускорению роста их стоимости.

Гамма-сквиз

Это понятие немного сложнее, поэтому постараемся рассмотреть его упрощенно. Оно связано с опционами и их косвенным влиянием на базовые акции.

Чтобы приобрести колл-опцион (call option) компании AMC, кто-то должен его продать. Покупатель платит небольшую сумму (премию) продавцу, который берет на себя обязательство в дальнейшем предоставить покупателю базовые акции по цене исполнения опциона.

В этом процессе риск ложится на продавца (часто его называют маркетмейкером). Если акции AMC поднимутся выше цены исполнения, он будет вынужден приобрести их по рыночной стоимости и продать покупателю по цене исполнения. Это несет за собой потенциально большие убытки.

Чтобы ограничить риски, используются разные инструменты, например хеджирование. Для этого при продаже опциона маркетмейкер также приобретает несколько базовых акций. Их количество зависит от «дельты» — показателя того, как сильно меняется цена опциона по отношению к колебанию доллара на бирже.

«Гамма» — скорость изменения дельты опциона. По мере повышения этих двух показателей положение маркетмейкера ухудшается: он вынужден приобретать все больше акций, чтобы хеджировать риск. Так работает гамма-сквиз (в упрощенном виде).

Поскольку объем покупок колл-опционов AMC неожиданно вырос, маркетмейкерам пришлось приобрести большое количество акций компании. Это и повысило их стоимость, а также привело к росту дельты и гаммы колл-опционов. А значит, маркетмейкерам потребовалось еще больше акций, что продолжало разгонять их стоимость.

Вывод

Таким образом, акции-мемы AMC, GameStop и других компаний подверглись как шорт-сквизу (короткие продавцы отчаянно скупали акции, чтобы закрыть свои шорты), так и гамма-сквизу (маркетмейкеры также активно скупали акции, чтобы хеджировать риск).

Фото на обложке: Studio Roux / Shutterstock

Прототип героя «Игры на понижение» предупредил об обвале «мемных» акций

Инвестор Майкл Бьюрри, предсказавший ипотечный кризис 2008 года и ставший прототипом одного из героев фильма «Игра на понижение», ожидает скорого обвала «мемных» акций. Волна увлечения бумагами таких компаний, как GameStop — еще один тренд, который может в скором времени сыграть против обычных инвесторов, прокомментировал Бьюрри ситуацию на рынке изданию Barron’s.

Бьюрри сравнивает этот тренд с массовой скупкой акций доткомов в 1999 году и с ипотечными ценными бумагами в 2007 году. Все, кто делал деньги на этих бумагах в то время, ожидали, что рост будет продолжаться и ошиблись. В текущей ситуации инвестор видит отголоски 1999 и 2007 годов.

«Я не знаю, когда рухнут такие «мемные» акции, как эта [GameStop], но нам, вероятно, не придется ждать слишком долго. Я считаю, что розничные инвесторы уже полностью вложились в эту тему, и теперь по их пути пошла Уолл-стрит, — считает Бьюрри.

«Импульс, социальные сети — теперь это часть стратегии Уолл-стрит. И у них больше возможностей, чем у розничных инвесторов, чтобы участвовать [в тренде], вынюхивать и запускать гамма-сквизы на рынке опционов», — добавил Бьюрри, предупреждая об опасности для обычных инвесторов.

В отношении самих «мемных» компаний Бьюрри отметил, что на волне резкого роста котировок они продали миллионы своих акций. «Это находка для этих компаний. Но сами по себе наличные средства не гарантируют высоких финансовых показателей, как могут вам сказать многие, многие компании, акции которых котируются на бирже».

Маркет-мейкеры, которые продавали инвесторам опционы колл, также страховались, покупая акции GameStop. Когда инвесторы с Reddit начали разгонять акции компании, некоторые участники рынка начали шортить еще больше акций GameStop, так как по-прежнему были уверены в дальнейшем падении цены. Одновременно они хеджировались, покупая опционы колл.

Параллельно продавцы опционов также еще больше страховались, покупая акции. А это вело к еще большему росту котировок.

Как Бьюрри покупал акции GameStop

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Что такое Мемные акции и как в них инвестировать

Термин «мемные акции» известен давно, но только в начале 2021 года он стал действительно популярным. В поисковых системах частотность ключа составляет 600-700 запросов в месяц – это немало. Раньше мемными акциями считались бумаги стоимостью в несколько центов. Путем сговора инвесторы на короткое время поднимали котировки бумаги, которые затем не менее резко возвращались на прежний уровень.

С зимы-весны формат немного изменился. Теперь стоимость акций играет первую роль не всегда, важнее принцип. Все началось с акций GameStop. «Киты» посчитали компанию переоцененной, что очень расстроило ее поклонников. Сговор мелких инвесторов в Reddit за одну торговую сессию поднял акции компании на 134%, принеся убыток сделавшим ставку на падение хедж-фондам в сумме около 6 млрд долл. США. Во отличие от классического пампа, последующий дамп не вернул котировки на начальный уровень – в итоге флеш моба акции GameStop в конечном счете подорожали.

Мемные акции – развлечение современной молодежи

Разовая акция на GameStop и нескольких других компаниях не закончилась. В июне масштаб инвестирования в мемные акции стал еще большим.

В тот же день на 50% поднялись и бумаги компании ContextLogic.

Разница только в том, что они так и остались на уровне максимумов, хотя аналитики отмечают – поводов для резкого роста котировок не было.

Атака пользователей Reddit по этой бумаге интересна двумя моментами. Во-первых, ее пампили дважды. И второй раз резкий рост оказался еще больше первого. В классических стратегиях пампа дважды одну и ту же бумагу поднимают редко. Во-вторых, во втором пампе участие принял Goldman Sachs. В соответствии с датским законодательством, компания должна сообщать регулятору, если кто-то из акционеров приобрел более 5% бумаг. Так в списки попал один из крупнейших инвестиционных банков мира, который сначала нарастил долю бумаг биотеха в портфеле, затем ее уменьшил.

Аналитики предупреждают: следовать за трендом не нужно. Если вы понимаете, что рост котировок не имеет фундаментального обоснования и составляет аномальный процент, то бумага большой вероятностью подешевеет через несколько дней. Желающие могут присоединиться к группе в Reddit.