что такое лимитная заявка на бирже сбербанк

Лимитная заявка

Лимитная заявка (ордер), или в английском варианте Order, означает заказ, предписание, или приказ. Данный термин, именно в биржевом деле, означает отдать приказ брокеру. Приказ на куплю или продажу того или иного финансового инструмента. На самом деле подобных приказов на бирже, существует относительно много. Сегодня же мы с вами, рассмотрим лишь те ордера, которые относятся к лимитированным заявкам.

Что такое лимитный ордер?

Перед тем, как представить определение этому ордеру, необходимо понимать: Лимитный ордер превращается в такового, только после активации выставленного трейдером лимитной заявки. Лимитная заявка, это приказ брокеру на покупку или продажу финансового актива. Имеющий свойство быть в статусе «активный», до назначенных трейдером параметров. Пожалуй, в этом определении лимитного ордера, заложен весь принцип его характера. Однако, не вдаваясь в подробности о том, что ордер это и приказ на откупку актива, давайте рассмотрим его свойства на примере:

Предположим, трейдер хочет купить актив по 100 рублей, но в данный момент инструмент стоит 110 рублей. В то же самое время участник торгов предполагает, что цена все-таки опустится до стоимости в 100 рублей. А затем по его верному прогнозу, цена развернется. И уже начнет расти с его открытым ордером на покупку. Так вот именно для таких сценариев, и существует лимитная заявка. Или, как она называется по биржевому – «Buy Limit».

Примеры прочих лимитных заявок

Собственно, противоположная заявка Buy Limit’у и есть заявка на продажу – Sell Limit. Да к тому же, с точно таким же, но противоположным сценарием. Однако, не только для таких сценариев, а соответственно и названий, существуют и другие лимитированные биржевые заявки. Помимо Buy Limit и Sell Limit, существуют и такие лимитные заявки, как Buy Stop и Sell Stop. Чтобы закрепить материал, предлагается рассмотреть пример, для покупки актива по заявке Buy Stop:

Предлагаю шикарную взаимовыгодную сделку

С меня шикарные бесплатные видео-уроки:

Тогда введи свои данные ниже,

нас уже 8 000 человек.

Представим трейдера, желающего купить финансовый инструмент по цене 100 рублей. Но вот незадача – в данный момент цена актива стоит 90 рублей. В таком варианте лимитная заявка Buy Limit, просто не выставится терминалом. Ну потому что так не предусмотрено чисто технически. Итак, участник торгов прогнозирует, что цена дойдет до цены 100, и продолжит свой рост. В таких случаях, для трейдеров и предусмотрена заявка Buy Limit. То есть цена, активировав заявку трейдера на уровне 100, пойдет дальше по его прогнозу.

Лимитные заявки Stop Limit

Но и это не все лимитированные биржевые заявки. Помимо этих, 4-х рассмотренных нами заявок, есть и такие «гибриды», как; Buy Stop Limit и Sell Stop Limit. С первого взгляда, тем более взгляда начинающего трейдера может показаться, что здесь слишком все запутано. Но на самом деле, эти заявки мало чем могут отличиться, если хорошо представлять себе рыночную ситуацию. Итак, давайте рассмотрим пример лимитной заявки Buy Stop Limit. Оперируя этой общей для всех лимитных заявок схемой, где сценарий для Buy Stop Limit, располагается в правом верхнем углу.

Значит, наш трейдер также хочет купить инструмент по 100 рублей. Но цена так же, как и в прошлый раз, находится на уровне 90 рублей. Так вот, почему бы трейдеру просто не выставить ордер Buy Stop и не реализовать вход, по интересующему ему уровню? Вопреки сложному механизму лимитной заявки Buy Stop Limit, в действительности его назначение, банально просто! Дело в том, что такой вид отложенного ордера, является «гибридным» инструментом трейдеров.

Другими словами, если сравнивать ордер Buy Stop с ордером Buy Stop Limit, то второй является целевым рычагом трейдера. Смотрите, из выше представленного примера с ордером Buy Stop, у трейдера был достаточно примитивный прогноз. Тогда как лимитная заявка Buy Stop Limit, предназначена для более универсального прогноза трейдера. То есть, допустим, трейдера не устраивает такое-то развитие событий, и он видит его себе другим. Вот, именно для таких случаев и существует отложенный ордер Buy Stop Limit!

В завершении

И в завершении хочется подчеркнуть, что заявки Buy Stop Limit и Sell Stop Limit хранятся на серверах торговых площадок. Разумеется, хранятся в терминалах, которые предусматривают такие системные возможности. И уже только после активации ценой, отправляются брокеру, в виде лимитированных ордеров.

Какие заявки лучше — рыночные или лимитные?

Перед долгосрочным инвестором тоже стоит, но далеко не так остро. Если ты раз в год меняешь пару акций в своём портфеле, твои транзакционные издержки заведомо невелики. И не так важно, каким типом заявок ты их соберёшь. По всем акциям, входящим в индекс, можно смело кидать рыночную заявку — так быстрее и проще. Исключения из правила только для третьего эшелона со спредом в пару процентов, но точно ли он вам так нужен?

А вот для трейдера — вопрос. Он торгует часто, ему важно, как именно делать это: рыночной заявкой или лимитной? То есть войти-выйти немедленно, но по худшей цене контрагента, или по указанной тобой цене, но с вероятностью, что сделки вообще не будет? Если указать цену поблизости от текущей, например, поместив заявку со своей стороны спреда, то с вероятностью сильно более 50% сделка пройдёт по твоей цене.

Достаточно ли это, чтобы всегда работать лимитником? Давайте прикинем. Допустим, вероятность исполнения по статистике на данном инструменте за n-ный срок — 83%. В 83% случаев вы экономите на спреде, но чуть-чуть. В 17% вы теряете, но значительно больше. Заявка поставлена. Заявка не исполнилось. Если заявка на выход, вы всё равно должны выйти. Но, допустим, цена хуже уже на 1%. А на спреде вы экономили всего 0,1%. Посчитайте сами, 13% перевесят 87%. Если заявка на вход, можно просто не входить. Но, скорее всего, если цену так вынесло за малое время, её понесёт и дальше: вы пропустите лучшие сделки года.

Вход по рынку можно корректно протестировать: примерно понятно, насколько хуже торговля, если платишь эту дань. Просто добавляешь цифру в графу транзакционные издержки и смотришь на тестере — совсем плохо или терпимо? В случае лимитных заявок потери неизвестны заранее. Обычно всё хорошо, но иногда будет сильно хуже, но как часто и насколько? Лишняя неопределённость — это плохо. Вы как бы подписались на маленького «чёрного лебедя», и в самый ответственный момент (например, в день биржевого краха) его вам доставят на дом.

Вообще универсального совета нет, но.

Обычно в каждом конкретном случае оптимальность заявки — рыночная или лимитная — можно прикинуть.

В одном случае будет лучше так, в другом эдак. Например, на спекулятивных гиперликвидах у меня вход по рынку: спред столь мал, что значения не имеет, но важна определённость. Если нужно взять в пассивный портфель не самую ликвидную акцию, как я уже говорил, это будет лимитная заявка: спред в 1% требует к себе уважительного отношения (но таких акций мне обычно несильно надо). Чтобы сэкономить настолько, можно подождать не пять минут, а пять часов — риск убегания цены компенсируется самой ценой вопроса.

Бывают и такие спреды, ради которых выжидают пять дней, если не пять недель. Но с такими акциями я бы предпочёл не иметь дела.

Лимитные заявки при торговле на бирже

Торги на финансовых рынка динамичны. Цены активов постоянно меняются. Для волатильных инструментов счёт идёт на доли секунды. Нередки ситуации, когда трейдер хочет купить или продать актив по определённой цене, которая отличается от текущих котировок. Для таких случаев придуманы лимитные или лимитированные заявки.

Понятие

Лимитная заявка (ордер) – это указание на приобретение или продажу конкретного количества лотов инвестиционного актива по заданной цене, которое трейдер даёт брокеру.

Подобные ордера представляют собой публичную оферту для каждого игрока на бирже. Как только найдётся участник торгов, которого устроит сделанное предложение, выставленная заявка будет реализована.

Посмотрим на стакан котировок. Цены выше текущей стоимости являются лимитированными ордерами продавцов, которые стремятся реализовать активы подороже. И наоборот. Цены ниже текущих котировок являются лимитированными ордерами покупателей, которые стремятся приобрести активы подешевле.

Как это работает

Выставление лимитированной заявки связано с желанием трейдера купить актив дешевле или продать дороже рынка. После совершения необходимых действий в торговом терминале созданный ордер попадает в очередь или стакан цен. Когда котировки дойдут до сделанной заявки, то она автоматически исполняется. Если цены не достигнут указанной цены, то ордер, так и останется в стакане.

Срок действия лимитной заявки ограничен рамками одной торговой сессии. Не исполненные ордера после окончания торгов автоматически аннулируются.

Разберём создание такой заявки на конкретном примере. Для этого воспользуемся реальным торговым графиком акций МосБиржи от 8 мая 2019 года. В 13.15 один лот рассматриваемых акций стоил 92,78 рубля.

Рассмотрим первую ситуацию. У трейдера нет акций МосБиржи. Он хочет купить эти ценные бумаги, но сделать это дешевле. Трейдер выставляет лимитную заявку на покупку по цене 92,1 рубля. Теперь остаётся ждать развития событий. Как видите, через час котировки достигли заданного уровня и ордер исполнился. Актив был куплен по желаемой цене.

Рассмотрим вторую ситуацию. У трейдера есть в портфеле акции МосБиржи. Он хочет продать эти бумаги, но дороже текущих котировок. Трейдер создаёт лимитную заявку на продажу по цене 93,2 рубля. В течение той торговой сессии котировки двигались разнонаправленно. В какой-то момент они достигли заданной отметки и ордер был автоматически исполнен. Актив был продан по желаемой цене.

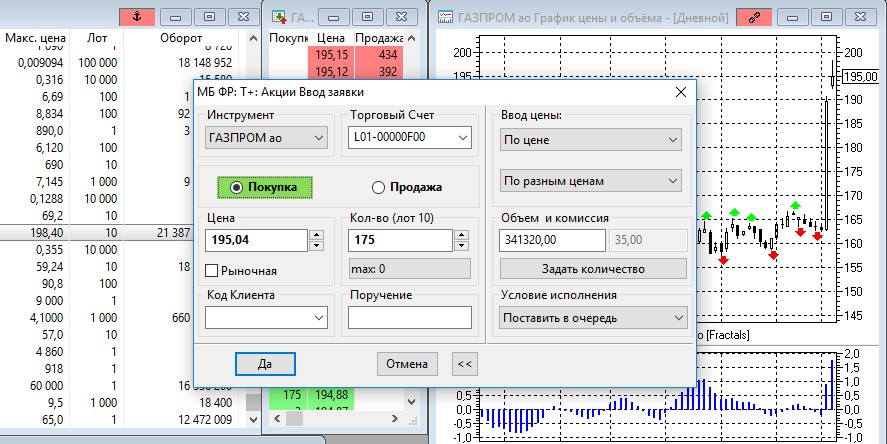

Как выставить в торговом терминале QWIK (Квик)

Перейдём от теории к практике. Есть несколько способов для выставления лимитной заявки в Квике.

1. Воспользуемся стаканом цен. Кликните 2 раза левой кнопки мышки по любой строчке стакана. Появится табличка для ввода параметров заявки. Выберите между покупкой и продажей. Укажите желаемую цену и требуемое количество лотов. Задайте код клиента и нажмите на кнопку Да. После этого появится сообщение о подтверждении создаваемой лимитированной заявки. Тщательно проверьте введённые данные. Если всё верно – нажмите кнопку Ок. Теперь ордер окажется в стакане цен и будет ожидать очереди на исполнение.

Будьте внимательны. Если выставляя лимитный ордер на покупку, трейдер ошибётся и укажет цену выше текущей, то исполнение произойдёт незамедлительно. Актив будет приобретён по актуальной на данный момент рыночной котировке.

2. Воспользуемся верхней панелью торгового терминала Квик. Для этого кликнем на кнопке Поставить новую заявку. Это действие вызовет уже знакомое окно. Дальше действуем по описанной выше схеме.

3. Для вызова искомой таблицы ввода заявки также достаточно нажать на клавиатуре F2.

4. Используем торговой график котировок. Для этого кликнем правой кнопкой мышки на любой свече и выберем пункт Новая заявка.

Описанные способы равнозначны. Они приводят к одинаковому результату. Действуйте так, как удобнее.

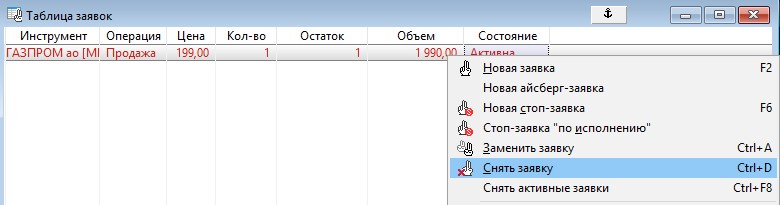

Выставленный лимитный ордер можно снять в любой момент, если ранее он не был исполнен. Делается это в таблице заявок или стакане котировок.

В первом случае кликаем правой кнопкой мышки на активной лимитной заявке. Появится выпадающее меню. Выбираем пункт Снять заявку.

Со стаканом котировок ситуация похожая. Кликните правой кнопкой мышки на любой из строк и выберите аналогичный пункт. Кроме того, в этих же целях трейдер может использовать комбинацию клавиш Ctrl+D.

Плюсы и минусы использования

Рассматриваемый тип торговых заявок – удобный и востребованный инструмент. При этом у этих ордеров есть не только плюсы, но и минусы.

Основное преимущество состоит в том, что трейдеру не нужно сидеть у торгового терминала в ожидании определённой цены. Использование лимитной заявки гарантирует, что продажа или покупка произойдёт именно по заданной стоимости.

Среди недостатков выделим 2 аспекта.

Во-первых, отсутствие гарантии исполнения ордера. Цена актива необязательно пойдёт в ту сторону, которая нужна трейдеру.

Во-вторых, возможность частичного исполнения. Объём встречной заявки может оказаться недостаточным.

Финансовый ликбез (Стоп-заявки, суть и условия исполнения. )

Отечественные инвесторы/спекулянты, да и многие проф.трейдеры знают всего 2 заявки какими пользуются – покупка/продажа «с рынка» (рыночная), покупка/продажа по условной цене (лимитированная).

Разберем более подробно тип – стоп-заявки:

Стоп-Лимит.

Нужны для ограничения убытков (работа «на пробое»).

Покупам мы Газпром по 210 рублей. Исходя из стратегии выставляем стоп-лосс (ограничение убытка) на уровень 200 рублей с ценой 198,50 руб. по которой будет выставлена заявка на биржу. Т.е. когда акции Газпрома снизятся до уровня 200 рублей с сервера торговой системы на биржу уйдет заявка на продажу по цене 198,50.

Тейк-Профит.

Фиксация прибыли с определением локального максимума цены.

Покупаем 20/06/2011 Сбербанк по 94,6 – и предполагаем, что он вырастет в течение пары дней к 96 рублям. Т.о. выставляем – цена активации 96 рублей, отступ от максимума 0,50 рублей, защитный спрэд 0,20 рублей.

Т.е. при достижении цены 96 рублей заявка активируется («следит» за движением рынка). Лимитированная заявка генерируется, только когда цена снизится более чем на 0,50 рубля от локального максимума (например: после «прохождения» 96 – рынок 21/06/2011 «сходил» на 96,6 – локальный максимум). Цена, выставленная на биржу, будет с учетом защитного спрэда = цена заявки на продажу = 96,6 – 0,50 – 0,2 = 95,9. (21 июня 2011 года наш Тейк-Профит по Сбербанку бы исполнился).

P.S. Система «вылавливает» локальный максимум, который инвестор заранее не может точно определить. Максимум на фиксирован! Определятся программой только после того, как цена снизится на заданную трейдером величину, при меньших колебаниях система игнорирует их и не выставляет заявку. ВАЖНО. => Если изменения внутри дня меньшие – заявка не исполнится. И еще – локальный максимум отслеживается внутри 1 торговой сессии. Т.е. если на след. день рынок откроется гэпом вниз – заявка не сразу сгенерится… а посчитается локальный (внутри этого дня) максимум – отступ – защитный спрэд.

Стоп-заявка со связанной заявкой.

Это связанные между собой стоп-заявка и лимитированная в одном направлении (т.е. обе на покупку или обе на продажу), при этом, исполнение одной заявки (стоп или лимит) влечет за собой отмену другой, для избежания двойной купли (продажи).

К примеру: Купили мы в мае Сургутнефтегаз по 26,40 с целью 28,95 (лимитированная заявка), при этом ограничиваем убыток на уровне 26,05 (стоп-заявка: уровень рынка 26,05 (цена условия), заявку выставляем по 26,00, закладывая в этом еще и защитный спрэд).

Т.о. если цена сначала пойдет наверх, то исполнится лимитированная заявка по цене 26,95, при этом стоп-заявка автоматически отменится. Если же цена пойдет сначала пойдет вниз, то на уровне рынка в 26,05 рубля, выставится заявка по цене 26,00, при этом лимитированная заявка по цене 26,95 отменится.

P. S. Выставляется. ТОЛЬКО. до конца сессии – т.е. в ее состав входит лимитированная заявка. Средства под нее блокируются однократно.

Стоп-цена по другой бумаге.

Применяется для отработки стратегий, где условием выставления заявки по одной бумаге является достижение заданной цены по другой бумаге, либо для выставления заявок аналогичных лимитированным, но на несколько дней.

Пример 1: Предположим, что мы считаем, что изменения по акции Сбербанка «преф» происходят с запозданием относительно «обычки», используя эту корреляцию, мы выставляем условием цену по «обычке» 97 (текущая 95,6), при которой на биржу будет выставлена заявка на покупку Сбербанк «преф» по 72,3 (текущая 71,8) в рассчете на то, что акции Сбер «преф» продолжат рост за «обычкой».

Пример 2: Мы хотим продать Газпром, когда цена достигнет 250, текущая цена 199. Пр этом выставить стоп-лимит мы не сможем, т.к. при продаже условие цены – меньше или равно какой-то. Т.е. если мы сейчас выставим стоп-лимит на продажу с ценой условия 250 по цене 240 => заявка тут же уйдет «в рынок» (сейчас цена 199, что ессно, меньше 250) и отменится в конце торговой сессии, т.к. такой цены на рынке сегодня не будет…

Что мы делаем – Выставляем стоп по другой бумаге… Условие: если цена Газпрома больше или равна 250, выставляем на продажу Газпром по 240.

Важно. Этот тип может быть применен для хеджа позиции при падении цены по бумаге с использованием фьючерсов как инструмента хеджирования по вложениям в акции.

Еще есть Стоп «по исполнению».

Используется как для ограничения убытков, так и для фиксации прибыли… Суть – еще не купив/продав бумагу, мы выставляем по ней заявку на закрытие позиции. При этом, стоп не сработает, пока не произойдет сделка по базовой заявке))) Действует до конца сессии… Если базовая заявка отменяется – стоп «по исполнению» автоматически снимается. Средства под стоп-заявку блокируются только после того, как исполняется базовая.

Что такое лимитная заявка на бирже сбербанк

Стоп-заявка — это заявка на покупку или продажу финансового инструмента, когда цена на него достигает заданного вами значения. Так вы не упустите нужный момент на рынке, даже если не следите за котировками 24/7.

Сначала нужно заранее завести стоп-заявку в торговом терминале или приложении. Стоп-заявка будет храниться на сервере брокера до тех пор, пока не наступит стоп-цена — в этом случае заявка уходит в систему биржи.

Заявку стоп-лимит используют, чтобы ограничить потери заранее просчитанной суммой. Если рынок неожиданно обвалится, ваши убытки будут для вас прогнозируемыми.

Вы выставляете стоп-цену — сигнальную цену к покупке или продаже для брокера. А также допустимый диапазон — до какого предельного значения брокер может совершать сделку. В приложении «Мой брокер» вам будет всё понятно интуитивно: в разделе «тип заявки» смените лимитную или рыночную заявку на стоп-приказ, выберите stop-limit и вбейте нужные значения в графы «цена активации», «цена лимитной заявки».

Когда вы будете заводить тейк-профит в «Моём брокере», укажите:

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.