что такое коэффициент сплита

Что такое сплит акций и с чем его едят

На рынке США торгуется более 4 тыс. компаний из всевозможных отраслей и секторов. Покупая акции корпорации, инвестор, по сути, становится владельцем малой части бизнеса организации, на справедливую стоимость которой непосредственно влияет ее операционная деятельность, а как следствие, финансовые результаты.

Однако рынок зачастую нерационален, и инвесторы без должного понимания нефинансовых событий (события, не влияющие на стоимость акций или финансовые результаты холдинга) закладывают ожидания в будущую динамику ценных бумаг.

Одним из таких нефинансовых явлений выступает дробление капитала публичной компании или сплит. В связи с этим, мы решили разобраться, что такое сплит, как ведут себя акции компании во время сплита, и что делать с ценными бумагами.

В статье мы рассмотрим:

Сплит акций — нефинансовый зверь

Сплит акций и обратный сплит — это важные корпоративные нефинансовые события для компании, в рамках которых существующее количество выпущенных акций делится (в случае сплита) или консолидируется (в случае обратного сплита) в определенных пропорциях без влияния на финансовые результаты компании.

Зачем это компаниям?

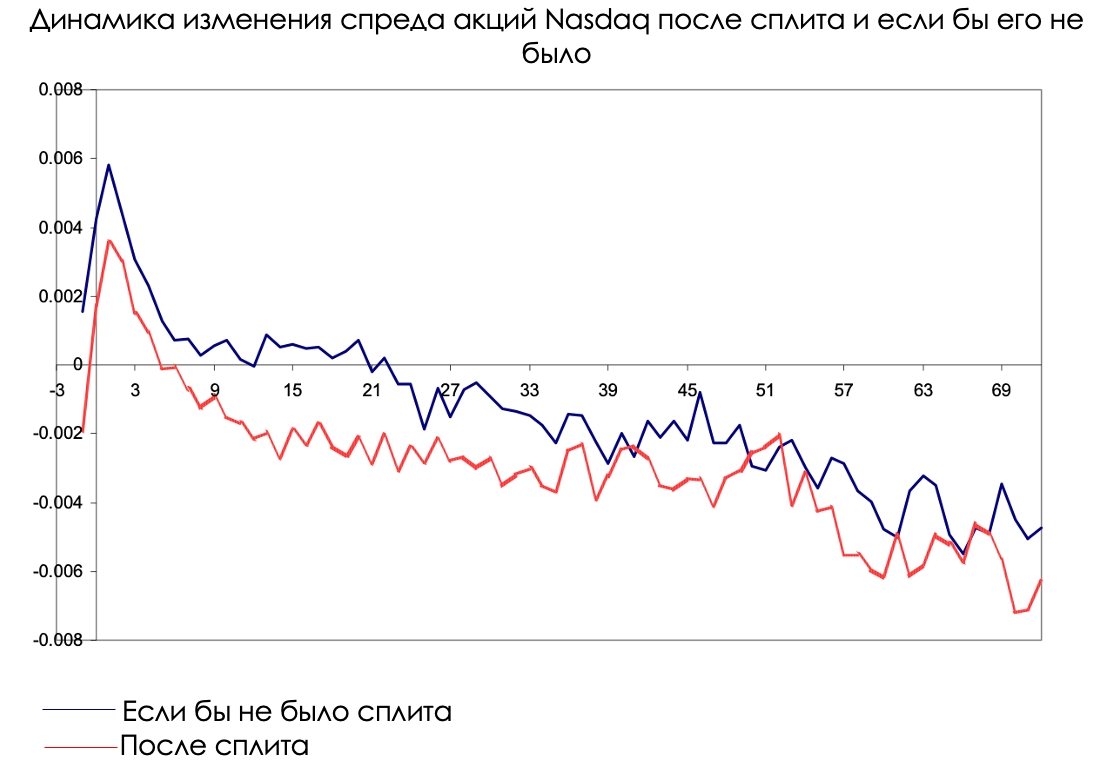

Основная причина сплита — это повышение собственной ликвидности на фондовом рынке. После сплита компания расширяет диапазон розничных инвесторов, для которых акция становится более «доступной». Например, Крейг Холден (2006 г.) в своей статье показал, что в долгосрочном периоде спрэд между покупкой и продажей акций из индекса NASDAQ после сплита значительно снизился.

Однако за ростом ликвидности непременно следует и увеличение волатильности, так как в игру вступает психологический фактор. Розничные инвесторы начинают скупать акции без понимания, что на финансовые результаты бизнеса рассматриваемое событие не повлияло.

Акции компании показывают сильную динамику до сплита, затем происходит консолидация

Для анализа реакции движения котировок во время сплита мы рассмотрели наиболее популярные компании, торгующиеся на фондовом рынке США:

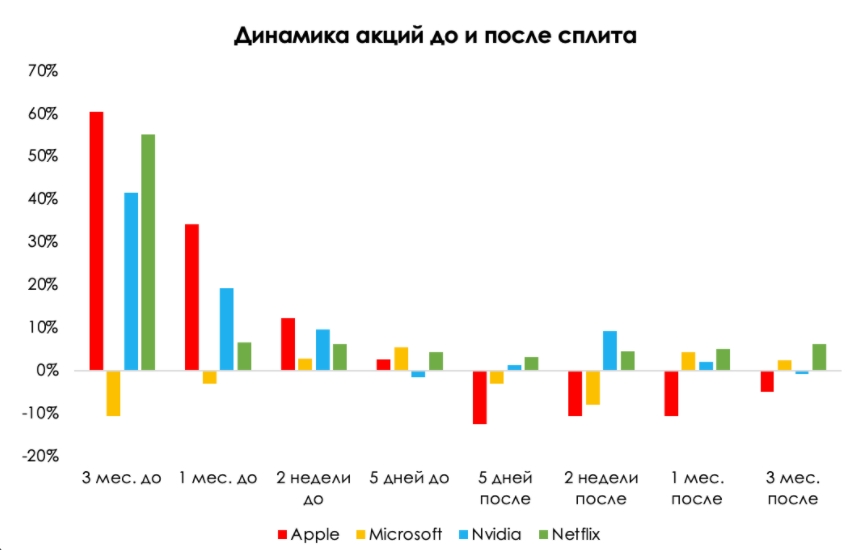

За свою торговую историю совет директоров этих компаний принимал решение о дроблении количества акций не менее трех раз (исключение — Tesla (NASDAQ: TSLA ): только один раз). В связи с тем, что периоды объявления сплита не соответствуют друг другу, было принято решение проследить динамику ценных бумаг на 8 временных диапазонах в зависимости от последней даты дробления бумаг.

Акции компаний в абсолютном большинстве показывают сильную положительную динамику до официальной даты сплита, однако затем динамика переходит в консолидацию, которая длится минимум 3 месяца. В первую очередь это связано с тем, что крупные институциональные инвесторы начинают фиксировать прибыль по позиции путем продажи уже «доступной» ценной бумаги розничному инвестору. Сильно выбиваются из общей картины акции Apple. Довольно внушительный рост ценных бумаг до даты сплита был обусловлен аномальным 2020 годом ввиду высокого уровня «дешевой» ликвидности на рынке и веры инвесторов в непрекращающийся рост.

Что делать с ценными бумагами?

В наиболее нейтральном положении находятся инвесторы, осуществляющие торговую деятельность напрямую через американские фондовые площадки. Это связано с тем, что в день торговли «новыми» ценными бумагами брокер просто зачисляет недостающий объем на лицевой счет без приостановки торгов и принудительного закрытия коротких позиций.

Однако в российских условиях необходимо быть максимально осторожным. Для инвесторов с открытой длинной позицией принципиально ничего не изменится, а брокер сам установит дату зачисления дивидендов в виде ценных бумаг. Однако инвесторам в короткой позиции стоит ожидать принудительного закрытия шортов, как это было с акциями Tesla и Apple в августе 2020 года. Иными словами, чем ближе отсечка сплита, тем опасней держать открытый шорт. Более того, провайдер останавливает торговлю акциями эмитентов в объявленный день.

Процедура обратного сплита или консолидации акций — также редкий гость, но очень важный. Зачастую при объявлении коэффициента консолидации инвесторы имеют на лицевом счете дробное новое значение ценных бумаг. В таком случае необходимо внимательно следить за разъяснением процедуры консолидации не только со стороны компании, но и брокера. Это связано с тем, что дробное количество акций с высокой долей вероятности округлится в меньшую сторону, а остаток зачислится в виде денежных средств.

Вывод

Сплит — это важное корпоративное нефинансовое событие для компании, не имеющее влияние на финансовые результаты холдинга. Розничному инвестору стоит понимать, что покупка более «доступных» и одновременно «дорогих» акций (по стоимостным мультипликаторам) несет в себе высокие риски потери капитала. Более того, российскому инвестору не стоит забывать, что короткие позиции с высокой долей вероятности могут быть закрыты брокером. Это несет в себе дополнительный риск потери капитала.

Мы ожидаем, что после сплита акции NVIDIA, скорее всего, уйдут в боковик, и событие сплита уже отыграно. Также акция ушла выше своей фундаментальной цены. В свою очередь, для тех, кто шортит ценную бумагу на российском рынке, сплит — негативное событие, так как с высокой долей вероятности короткие позиции могут быть закрыты принудительно брокером.

Статья написана в соавторстве с аналитиком Андреем Кураповым

Сплит акций: что это такое и как нём не заработать инфаркт?

Сплит акций (в переводе с английского «дробление») — процесс снижения стоимости одной бумаги с одновременным увеличением их количества. Проводится после согласования советом директоров и определения коэффициента разделения. Например сплит 1к100 означает, что цена снизится в 100 раз, а количество акций в 100 раз увеличится.

Для чего нужен сплит акций?

На рынке можно встретить ценные бумаги, стоимость которых является недоступной многим инвесторам. Например, в 2007 году акция сбера стоила 107 000 и купить её могли далеко не все. Такая ситуация приводит к снижению спроса и притока инвесторов. Чтобы исправить ситуацию, эмитент прибегает к дроблению. Так компания APPLE за последние десять лет уже несколько раз проводила сплит.

В результате котировки становятся привлекательными, люди активнее покупают и докупают компанию, реинвестируют дивиденды. Представьте, что у вас есть инвестиция в акции, которые стоят 100 000 рублей за штуку, а дивиденды составили 10%. Вот на счету 10 000, а реинвестировать вы не можете, потому что цена одной бумаги 100 000.

После сплита имея акции на стоимостью 1 000 рублей за штуку, на общую сумму 100 000 и получив 10 000 выплаты по ним, вы легко докупите ещё 10 штук. Красота! Вот для этого вся процедура и была задумана.

Последствия сплита для инвесторов

Для акционеров последствий, кроме вышеописанных положительных, никаких нет. Была одна акция за 100 000, стало 100 акций по 1 000. Размер портфеля не изменился от слова совсем. Принято думать, что падение котировок приведет к росту спроса и бумаги подорожают, поэтому многие, узнав о надвигающемся сплите, стараются открыть сделку на покупку.

Идея здравая и интересная, однако проанализировав множество примеров из истории фондового рынка, найти прямую связь не удалось. То есть бывал рост, а бывало, что рынок реагировал ровно. Сплит говорит о том, что компания развивается, подразумевает продолжение роста и заинтересована в притоке инвесторов, а значит перспективы хорошие. Эти факторы влияют, а сам по себе сплит не особо.

Почему сплит может стать большим стрессом для инвестора?

Нужно понимать, что технически процесс дробления не является таким уж простым занятием. Нужно сначала принудительно снизить цену на необходимый коэффициент, Затем увеличить количество бумаг в обращении и наконец добавить недостающее их число в портфели инвесторов. Тут то и начинается прикол.

Вот такие скрины мне присылали многие мои клиенты, которые просто зашли в приложение и обнаружили там совершенно неадекватный минус. Первая реакция — шок. Имея на брокерском счете 82 000 рублей человек видит, что он должен брокеру 6 с лишним миллионов. И здравый смысл может отключиться. К слову именно этот мой клиент был в курсе происходящего и скрин прислал просто так, чтоб посмеяться.

Но и я сам, прекрасно зная что такое сплит, на своём опыте впервые с ним столкнулся 7 октября 2021 года, когда проходило дробление ETF FXRL. На моём счету управляющего было 1 500 долларов, большая часть из которых деньги клиентов. Выйдя из парикмахерской я увидел минус 2 500 долларов и честно сказать всё же немного струсил.

Знаете как бывает в таких случаях, ты точно всё знаешь и понимаешь, но сомнения не дают покоя. Вдруг я болван, всё не так понял, ошибся, перепутал и стоимость акций просто снизится, а количество не прибавится?! Тем более у меня выбило вторую сделку, поэтому пришлось писать в поддержку и просить разобраться. К счастью менеджеры Just2Trade быстро отреагировали и закрытую по ошибке сделку вернули.

Любопытно, что сам Финам справился с задачей хуже. Там спустя два дня всё ещё висел минус в несколько миллионов. Но это естественная ошибка терминала, деньги лежат нетронутые, никакого минуса нет, снизу видно, что свободные 1 400 так и остались нетронуты. Невероятные цифры отображаются только по сделке с акцией, по которой проходит сплит. Вот такой фокус, который нужно знать, чтобы раньше времени не умереть от инфаркта=))

Вместо итога

Делаем вывод, что сплит это очень крутая штука, которая позволяет эмитенту привлечь новых инвесторов, а действующие получают увеличить свою долю в бизнесе, потому что каждая акция становится доступнее. А на технические ошибки терминала лучше не обращать внимания, потому что это не приводит ни к каким нарушениям по самому счету. Это всего лишь некорректное отображение в терминале. Но об этом надо знать.

Если у кого есть интересная история связанная с многомиллионными «убытками» в терминале по причине сплита или не связанных с ним, делитесь, будет интересно почитать=))

Что такое сплит акций и как на нем заработать

Что такое сплит акций

Для чего нужен сплит

Каждая развивающаяся компания заинтересована в притоке дополнительных средств, а это напрямую зависит от привлечения большого количества инвесторов. Но не всякий трейдер или даже инвестиционный фонд могут позволить себе покупку пусть и перспективных, но очень дорогих по стоимости акций растущей компании. Поэтому такая компания делит возросшую цену своих акций на определенный коэффициент. В результате число бумаг увеличивается, а их пропорционально сократившаяся стоимость становится более привлекательной для розничного клиента.

Когда проводят сплит

Необходимость сплита финансовых инструментов возникает, как правило, на двух этапах развития предприятия:

Справка

IPO (Initial Public Offerings) означает первую публичную продажу акций акционерного общества неограниченному кругу лиц. Продажа акций может осуществляться как за счет размещения дополнительного выпуска акций по открытой подписки, так и в результате публичной продажи акций существующего выпуска.

Как выглядит процедура дробления

Дробление (сплит) акций, в соответствии с российским законодательством и правилами рынка, происходит в следующем порядке:

Результаты сплита

Считается, что сплит не оказывает влияния на экономическую деятельность предприятия, так как его капитализация остается неизменной. Эта процедура в чем-то схожа с деноминацией, которую хорошо помнят бывшие граждане СССР. Появлялись новые деноминированные денежные знаки с большим или меньшим количеством нулей, но ими можно было оплатить то же самое количество товаров или услуг. Так и в случае сплита количество ценных бумаг увеличивается на какой-то определенный коэффициент, однако при этом в такой же пропорции снижается и их стоимость.

Последствия сплита для акционеров

Для держателя акций компании-эмитента, предпринявшей stock split, всегда найдутся два положительных психологических момента:

Внимание! Некоторые корпорации специально удерживают высокую цену на финансовые инструменты, чтобы подчеркнуть закрытость своего предприятия для спекулянтов низкого уровня, даже неся при этом некоторые убытки.

Влияние сплита на цену акций

После публичного заявления о планирующемся сплите цена акций может меняться, но для постоянных держателей ценных бумаг это не имеет существенного значения. При проведении сплита акций компания несет обязательные затраты, которые и компенсируются послесплитовым повышением стоимости ценных бумаг для новых инвесторов.

Влияние на доходность инвестиций

В результате проведения сплита акций инвестированная сумма останется неизменной. Количество финансовых инструментов увеличится, а их стоимость соответствующим образом уменьшится.

Справка. Под доходностью инвестиций подразумевается процентное увеличение или уменьшение инвестированной суммы за какой-либо временной промежуток.

Примеры сплита

За примерами вынужденного сплита из-за увеличения стоимости ценных бумаг далеко ходить не надо. В 2020 году сплит провели две крупнейшие и известнейшие компании – Apple Inc. и Tesla.

У Tesla это был первый сплит, пропорцию была выбрана в соотношении 5:1 (напомним, что акции компании выросли с начала 2020 года примерно на 295 %).

Как узнать о сплите

Любая компания, решившая раздробить акции, размещает эту новость на своем сайте. Инвестор, имеющий ценные бумаги данного эмитента, должен быть проинформирован уведомлением от брокера, с которым он сотрудничает, по телефону или интернету. Но для активных трейдеров данные о stock split проще всего получить на специальных сайтах по раскрытию информации.

Как заработать на сплите

Нужно сразу отметить, что специальной стратегии в торговле сплитовыми акциями не существует, так как цена финансовых инструментов сильно отличается как у различных компаний, так и на разных этапах сплита.Поэтому трейдеры покупают ценные бумаги на следующих стадиях stock split:

Но для успешной торговли каждый инвестор перед тем, как выбрать компанию, намеревающуюся провести дробление акций, серьезно изучает экономическую деятельность данного эмитента.

Что такое обратный сплит

Мало того, что эта процедура требует дополнительных средств, она еще и подрывает доверие инвесторов. В результате консолидация акций, повышающая стоимость, может смениться падением спроса на финансовые инструменты и их дальнейшим обесцениванием.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Сплит акций (дробление)

Термином сплит на фондовом рынке принято называть операцию дробления акций. Что это за операция, и с какими целями она проводится? Давайте по порядку.

Сплит акций предполагает деление каждой существующей акции компании на две или более частей. Например, при делении на два, из одной старой акции получаются две новые акции. Цена новых акций при этом будет в два раза ниже, чем у старых. Таким образом, владельцы старых акций получат в два раза больше новых акций, суммарная стоимость которых осталась прежней.

При сплите не происходит новой эмиссии акций, и рыночная капитализация компании, а также доли акционеров в ней, остаются неизменными. Но при этом увеличивается доступность акций для более широкой аудитории трейдеров, что положительным образом сказывается на их ликвидности.

В качестве простого примера сплита давайте рассмотрим акции вымышленной компании «Split & Co». Эта компания выросла из гаражного кооператива в мирового гиганта индустрии и стоимость её акций от нескольких долларов, поднялась до 5000 долларов за штуку. Размер рыночной капитализации компании при этом составляет 10 миллиардов долларов и всего выпущено 2 миллиона акций.

Такая высокая стоимость бумаг компании, заведомо отсекает огромную часть потенциальных акционеров в лице частных инвесторов и трейдеров. Таким образом, акции компании теряют целую нишу фондового рынка, что отрицательно сказывается на их ликвидности и даже на их стоимости.

В связи с этим, руководство компании принимает решение провести дробление акций в соотношении 1 к 5. После проведения этой процедуры цена одной акции стала составлять 1000 долларов. Количество акций в обращении увеличилось до 10 миллионов, а рыночная капитализация компании так и осталась прежней: 10000000х1000=10 млрд.$.

В результате такого хода, как правило, возрастает ликвидность, растёт спрос на акции, а также их цена (и, следовательно, рыночная капитализация эмитента). Во-первых, спрос растёт со стороны той категории инвесторов, которые ранее е могли включать их в свой портфель ввиду высокой стоимости. А во вторых, после сплита, часто подключаются трейдеры желающие заработать на том, что акции после сплита, как правило, стабильно поднимаются в цене.

Справедливости ради стоит заметить, что не все компании стремятся к такого рода демократизации своих акций. Например, акции компании знаменитого Уоррена Баффета, Berkshire Hathaway имеют стоимость в 313725 долларов США. Взгляните на их график за 22.08.2018:

Сам Баффет объясняет такую позицию тем, что он рассматривает своих акционеров как некий закрытый клуб совладельцев бизнеса и не хочет, чтобы его активы превратились в очередное средство наживы биржевых спекулянтов.

Что такое обратный сплит или консолидация акций

Иногда у некоторых компаний возникает обратная необходимость, им нужно увеличить стоимость каждой акции. В основном такая ситуация возникает в связи с требованием большинства биржевых площадок к минимальной стоимости торгуемых бумаг. Биржи не хотят связываться с копеечными акциями.

В этом случае, для того чтобы попасть в листинг биржи (или для того чтобы не выпасть из него) компания-эмитент прибегает к обратному сплиту акций.

Предположим, что биржа не допускает в свой листинг акции стоимостью ниже 10 долларов, а наша вымышленная компания с акциями стоимостью в 7 долларов за штуку, очень хочет вывести их на эту площадку.

Тогда руководство компании принимает решение о проведении консолидации акций в отношении 2 к 1. После этого стоимость акций компании становится равна 14 долларам, и они имеют шанс попасть в листинг биржи.

Также как и в случае дробления, при консолидации акций не меняется ни рыночная капитализация компании (стоимость акций возрастает в n раз, но при этом их количество уменьшается в те же n раз), ни доли её акционеров.

Мировая практика показывает, что обратный сплит обычно приводит к отрицательной динамике курса акций. По статистике это снижение может длиться до двух-трёх лет и составлять порядка 25-30%. Поэтому покупать акции после консолидации, я бы не рекомендовал, а вот короткие продажи фьючерсов по ним – это другое дело.

Как сплит акций отражается на ценовых графиках

Представьте себе панику инвестора, который по каким либо причинам не был в курсе того, что компания, акциями которой он владеет, решила провести дробление акций. Ну, отдыхал человек на необитаемом острове посреди Тихого океана, попутно отключив интернет, телефон и прочие средства коммуникации. Казалось бы, с кем не бывает? А паника эта, скорее всего, возникнет после того, как наш Робинзон, вернувшись в лоно цивилизации, посмотрит на ценовой график своих акций.

Ценовой график, естественно покажет обрушение цены в то количество раз, в котором проводилось дробление акций. И пока наш инвестор не увидит, что количество его акций также не увеличилось в том же соотношении, в котором упала их цена (и их суммарная стоимость осталась примерно на том же уровне, что и была), он, пожалуй, не успокоится.

Во избежание подобного рода эксцессов, было введено такое понятие как адаптированная цена (на рисунке выше она выделена красным цветом). Адаптированная цена делит весь предыдущий ценовой график перед сплитом на тот коэффициент, в котором проводится дробление. Таким образом, визуально, график становится более удобным для восприятия и анализа.

Где узнать о предстоящем сплите акций?

Спросили, где можно узнать о предстоящем сплите акций. Прежде чем я отвечу на данный вопрос, напомню, что такое сплит и каким он бывает. Сплит акций (от англ. Split) – это изменение числа обращающихся на рынке акций за счет дробления или объединения их первоначального количества. Сплит может прямым и обратным.

Прямой сплит (Forward Split) увеличивает число акций с учетом коэффициента дробления. Целью проведения прямого сплита обычно является стремление компании сделать акции доступнее для большего числа участников рынка за счет снижения цены и, как следствие, повысить ликвидность.

Что происходит после сплита акций?

После проведения сплита для владельца акций формально ничего не меняется, он будет иметь позицию на ту же стоимость, просто число бумаг на счете будет больше или меньше. Рыночная капитализация компании также не изменится. Давайте теперь разберем на примере то, как может выглядеть информация о сплитах на финансовых сайтах, ссылки на которые дам ниже.

На скриншоте также видны даты объявления сплита, если они были известны (ANNOUNCED), и даты, когда акции начинают торговаться по ценам после сплита (EX-DATE).