что такое инфляция пример

Что такое инфляция?

Что такое инфляция, сформулировать в общем нетрудно – это обесценивание денег, вызванное превышением денежной массы над всей совокупностью товаров. Попробуем разобраться, какие причины влияют на темпы инфляции или, например, почему бы правительству не заморозить цены, проявив заботу о благосостоянии граждан.

Инфляцию нередко путают с девальвацией — оба термина связаны с обесцениваем денег и порой сопровождают друг друга, однако объединять их тем не менее было бы неверным. Поскольку инфляция влияет на качество жизни каждого россиянина, то даже человеку, далекому от темы инвестиций, может быть интересно и полезно прочитать эту статью.

Как возникла инфляция?

Первый «мировой финансовый кризис», связанный с обесцениванием денег, возник еще во времена, когда деньги чеканились из драгметаллов. Он был вызван резким увеличением количества золота и серебра, которые стали поступать в Европу после открытия Америки. К концу 16 века из-за избытка серебряных монет товарные цены выросли в 2,5-4 раза.

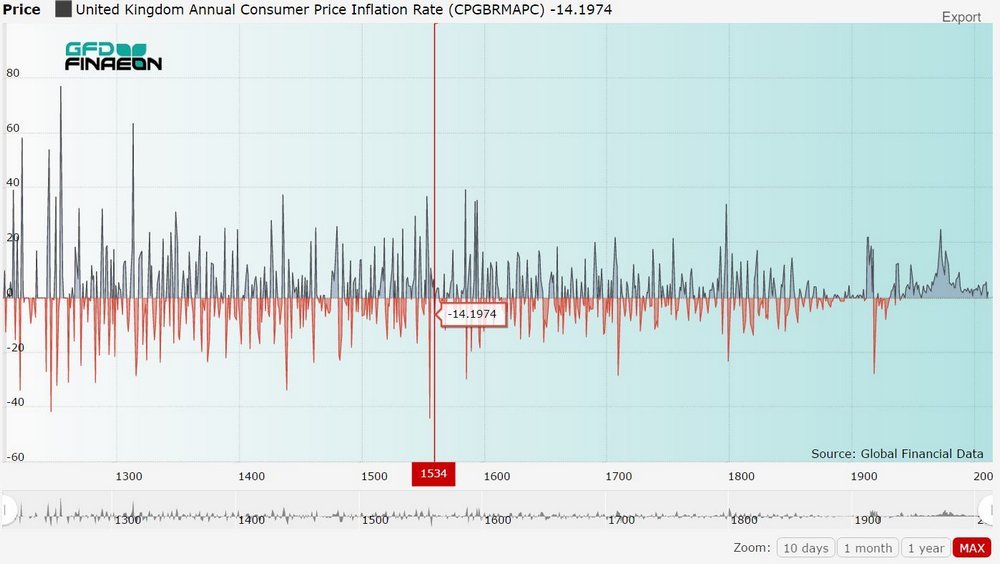

Вообще же в средние века инфляция сменяла дефляцию — первая возникала в результате войн и товарного дефицита, тогда как вторая как правило означала отрезки мирной жизни с эффективным производством:

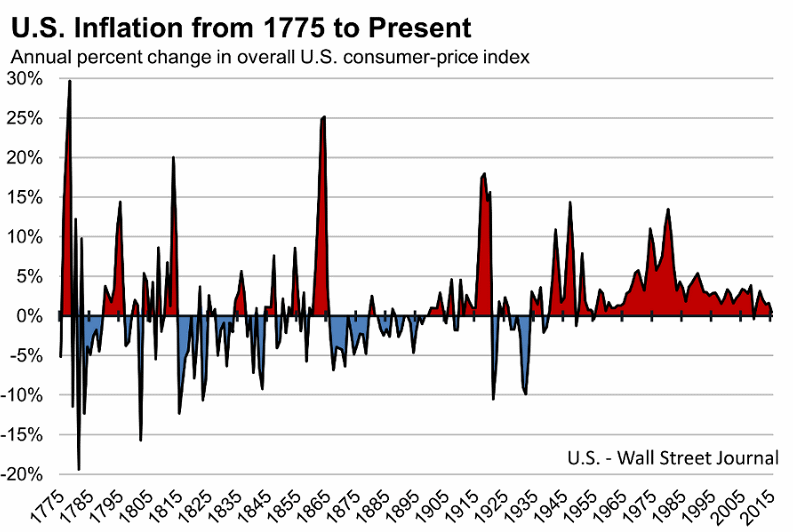

Другая картинка, касающаяся Соединенных Штатов, позволяет проиллюстрировать возникновение инфляции более подробно:

Здесь уже есть улучшенная возможность сопоставить инфляционные пики конкретным годам — и как можно видеть, самые высокие из них приходятся как раз на войны:

При этом, кстати, хорошо заметно, что Великая Депрессия 30-х сопровождалась значительной дефляцией — поэтому в то время, как купившие накануне кризиса акции теряли капиталы и выбрасывались из окон, владельцы облигаций (тех эмитентов, которые не обанкротились) оказались в выигрышном положении. Сложившаяся ситуация более чем на 20 лет стала причиной консервативных портфелей инвестиционных американских компаний.

Но вернемся к истории инфляции. После переизбытка серебряных денег новое повышение цен было спровоцировано ростом золотодобычи одновременно в США и Австралии в 50-е годы 19 века. В Штатах экономические проблемы вскоре усугубила указанная выше гражданская война 1861-1865 гг. Именно тогда там и был впервые в истории использован термин «инфляция», производный от лат. inflatio – «вздутие».

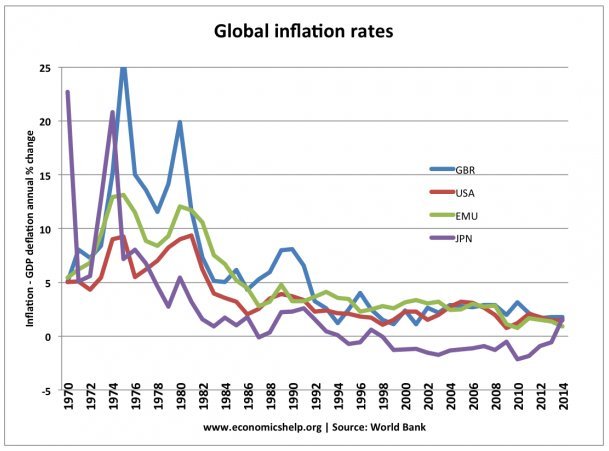

Из графиков видно, что примерно с 1930-х г. Великобритания и США (а с ними и весь мир) входят в зону постоянной инфляции, которая окончательно утвердилась с падением золотого стандарта в 1973 году. Хотя сегодня в отдельных странах встречаются периодические отрезки дефляции, деньги в целом имеют тенденцию к обесцениванию, что и вынуждает людей прибегать к способам хотя бы компенсировать инфляцию — самым известным и популярным из них является банковский депозит.

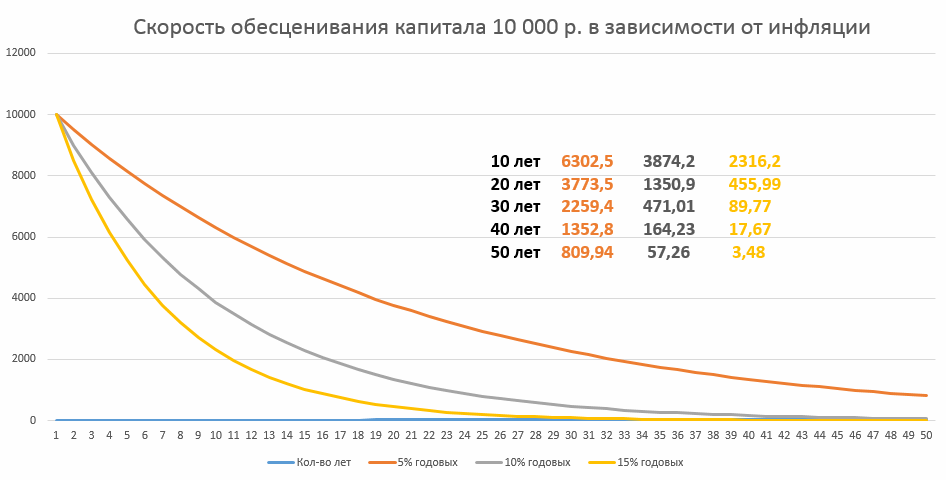

При этом понятно, что чем больше величина инфляции, тем быстрее обесцениваются деньги. Посмотрим на такую картинку:

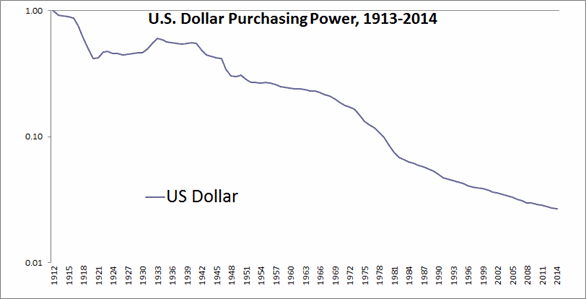

Итого, даже при относительно небольшой инфляции 5% в год (примерно сколько была в США за последние полвека) через 10 лет «съедается» почти 40% капитала, а через 50 лет от него остается менее 10% стоимости. Начиная с середины 1930-х к 2014 году от доллара осталось лишь чуть более 5% прежней покупательной способности:

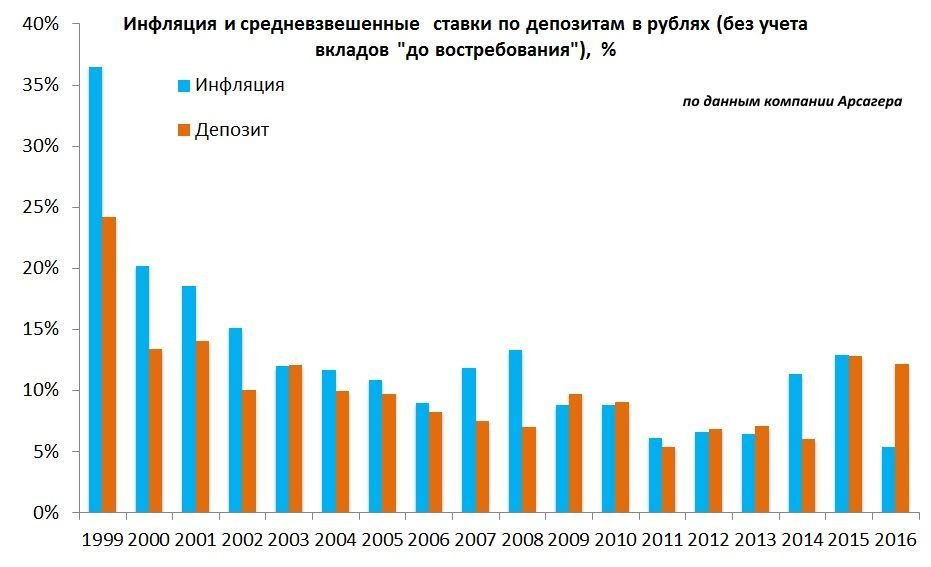

В то же время при высокой инфляции на уровне 15% в год всего через 5 лет от денег остается лишь половина их изначальной стоимости. Ставки по банковским депозитам примерно равны инфляции и в отдельные годы могут даже ее обгонять, однако на длинных дистанциях последней удается «отъесть» и от депозитов некоторую часть капитала.

Виды и типы инфляции

Самая распространенная квалификация – различать виды инфляции по темпам роста:

Также различают следующие типы инфляции:

инфляция сбалансированная, когда товары дорожают пропорционально друг к другу, и несбалансированная, при которой они растут в цене в различных соотношениях;

инфляция спроса и издержек (предложения)

Инфляция спроса возникает при сокращении производства, вследствие чего образуется нехватка товара, ведущая к повышению цен. Была характерна для экономики СССР, когда сдерживание цен административными методами вело к пресловутому дефициту товаров народного потребления. «Лишние» деньги изымались у граждан в основном через добровольно-принудительную продажу облигаций госзайма.

В нынешние времена наблюдается в основном инфляция издержек, когда увеличение затрат на выпуск продукции отражается на ее себестоимости, а затем и конечной стоимости.

Причины инфляции

Экономисты называют следующие основные причины инфляции:

Для правительства умеренная прогнозируемая инфляция – способ стимулировать спрос, тем самым положительно влияя на финансовое положение субъектов бизнеса и налоговые поступления в бюджет.

Эффективный способ сдерживания инфляции – ключевая ставка, по которой Центробанк РФ и центральные банки других стран кредитуют банковские организации. Понижение ставки увеличивает кредитование и экономическую активность, но в то же время усиливает инфляцию, повышение – наоборот.

Инфляция — хорошо или плохо?

Самые простые и очевидные последствия инфляции, которые любой гражданин чувствует собственным карманом – уменьшение покупательной способности и, соответственно, ухудшение благосостояния (если рост доходов сильно отстает от повышения цен).

Особенно больно рост цен бьет по студентам, бюджетникам и пенсионерам – эта категория покупает в основном продукты питания, медикаменты и оплачивает коммунальные услуги заметной частью своих доходов. А ведь именно продукты, коммунальные услуги и медикаменты обычно дорожают на более высокий процент, чем официальная цифра инфляции.

Отсюда распространенное убеждение (частично справедливое), будто власти занижают этот показатель, а инфляция – зло.

На самом деле уровень инфляции складывается из динамики цен на все товары. А ведь в то время, как продукты, лекарства, бензин и пр. дорожают, другие товары (например, телевизоры, компьютеры и прочая современная техника) дешевеют.

Поэтому однозначного ответа, плоха ли инфляция, нет – все познается в сравнении. О различных факторах, которые влияют на уровень жизни населения, я также писал здесь и их стоит учитывать при рассмотрении общей картины. Жизнь показывает, что дефляция – снижение цен – гораздо хуже ползучей инфляции, поскольку:

Так что если коротко формулировать ответ на вопрос в заголовке, то можно сказать:

слишком высокая – плохо, поскольку лишь усугубляет кризис, снижая доходы бюджета и инвестиционную привлекательность национальной экономики

умеренная – хорошо, особенно по сравнению с дефляцией

Сдерживание роста цен «декретами» правительства в условиях рыночной экономики ведет к спаду производства, а также к ухудшению качества товаров.

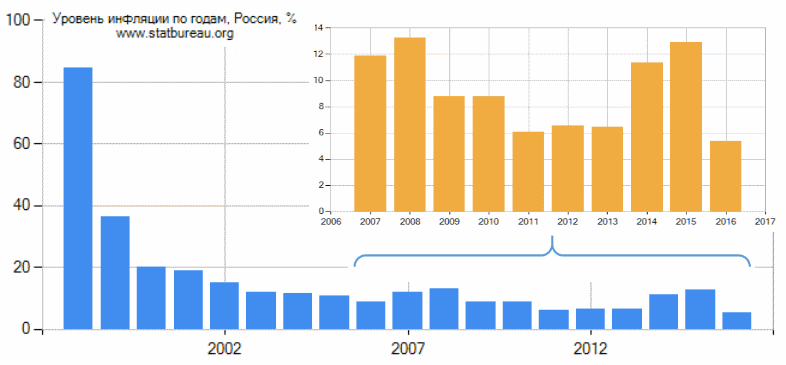

Инфляция в России

Про инфляцию в СССР несколько слов было сказано выше. Самая грандиозная инфляция в России была зафиксирована почти сразу после распада СССР – в 1992 году, составив 2508,8%. 1 января 1998 года последовала деноминация рубля, когда были введены в обращение новые купюры — рассмотрим инфляцию в России с этого момента.

Как известно, в августе 1998 года произошел дефолт, в результате чего годовая инфляция составила 84.4% против относительно умеренных 11% в 1997 году. Но с начала 2000-х годов начинается рост нефтяных цен, что очень способствует укреплению экономики России, снижению инфляции и мощному подъему российского фондового рынка (как в рублях, так и в долларах, причем курс USD/RUB много лет остается стабильным).

Кроме того, появляется такой несомненно полезный инструмент, как страхование банковских вкладов — в условиях растущих доходов населения банки становятся относительно устойчивыми, что позволило фонду АСВ несколько лет непрерывно увеличивать свой капитал. Несмотря на это, можно привести такой пример инфляции из жизни:

средняя инфляция в России с 2000 по конец 2016 года (за 17 лет) составила 11.1% в год, т.е. по приведенной выше классификации перешла границы «ползучей» области. За это время рубль подешевел в 5.95 раза и потерял 83.2% стоимости — т.е. практически столько же, сколько доллар за 50 лет!

Распространено заблуждение, что перекрыть инфляцию можно, переводя сбережения в твердую валюту — доллары или евро. Поскольку на дистанции рубль к ним слабеет, идея на первый взгляд выглядит логично. Однако история показывает, что девальвация рубля рост цен не перекрывает: так, купленные в начале 2000-ого г. доллары в переводе на рубли в конце 2016 года дали бы доход лишь около 4.9% годовых, евро — 5.1%.

А это значит, что относительно инфляции такие сбережения за 17 лет потеряли бы в стоимости 54.6% и 50.8% соответственно. Это, конечно, меньше, чем 83.2% у рубля, но тоже очень существенно. Даже если считать с 1998 г. (с лета 1998 по конец 1999 произошла обвальная девальвация рубля на 300%), то доходность купленных в то время долларов на сегодняшние рубли была бы около 13% в год, тогда как инфляция составила 15.3%. Актуальное состояние инфляции в России и полные исторические данные см. здесь.

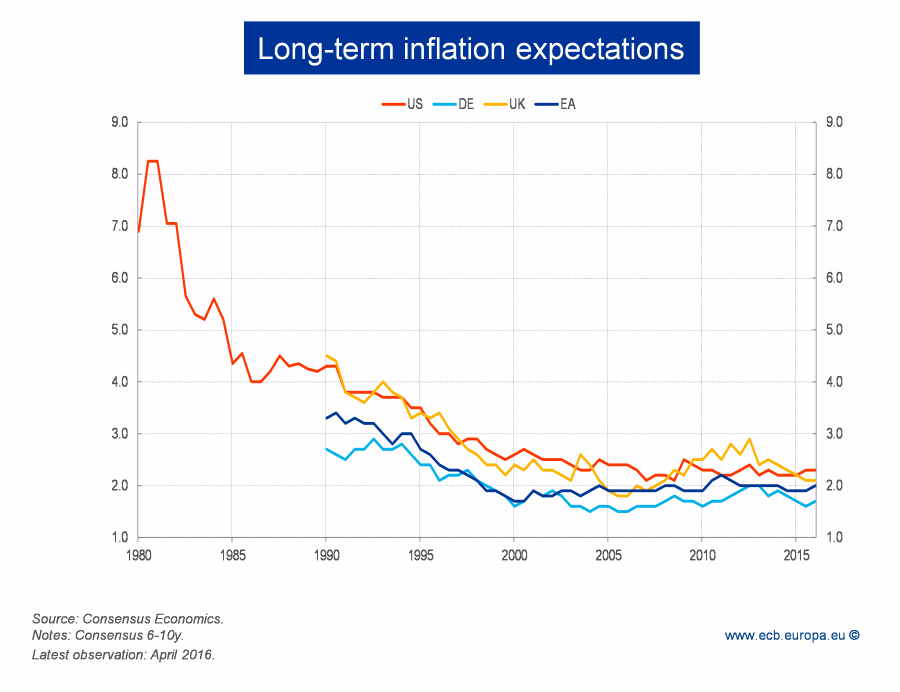

Инфляция в мире: примеры стран

Начиная с 1980-х годов в крупнейших экономиках мира наблюдается заметное снижение инфляции, в результате чего последняя вместе с ключевыми ставками снизилась почти до нуля:

Япония, претерпев коллапс на фондовом рынке в 1990 году, в середине 90-х ушла в область дефляции, из которого сумела выбраться только в последнее время. В последние годы наблюдается близкая к дефляции ситуация и в Европе. Как писалось выше, для экономики небольшая инфляция является необходимым стимулирующим фактором — вследствие этого США пытаются сохранить ее в положительной зоне. Очень похожую картинку по инфляции можно найти и в другом источнике:

Однако снижение инфляции последних десятилетий не должно вводить в заблуждение, если мы берем длинный отрезок. Так, с 1962 по 2017 год потребительский индекс в США вырос на 730%, что соответствует лишь 3.9% средней инфляции в год. Причем отдельные, в первую очередь дешевые повседневные товары, выросли в цене еще сильнее. Показателен пример инфляции по стоимости газеты New York Times: за указанный период она поднялась с 5 центов до 3 долларов, или на 5 900% (около 7.6% в год). Чтобы сохранить покупательную способность денег, рассчитанную по этой газете, понадобилась бы практически вся мощь американского рынка акций.

Примеры инфляции в мировой истории

Примеры гиперинфляции в 20-21 вв.:

в Венгрии в 1945-46 гг., после Второй мировой войны инфляция достигла 4,19×1016 % в июле 1946 (каждые 15 часов цены росли вдвое!), что привело к выпуску в обращение банкноты номиналом 1021 пенгё (самый большой номинал в истории денег);

в Югославии в 1991-94 гг. из-за распада страны и гражданских войн инфляция достигла 100 000%, а номинал самой крупной банкноты составил 500 млрд. динаров.

Уровень инфляции и ее виды

В экономической теории существует немало определений этого понятия, но все они сводятся к тому, что инфляционные процессы выражены в переизбытке в рамках обращения денежной массы, и как следствие, неконтролируемого роста стоимости товаров на рынке. Таким образом, поясняя, что такое инфляция простым языком – это наращение денежной массы в обращении, и как следствие, обесценивание денег. Последнее происходит по причине того, что не каждая монета имеет фактическое золотое обеспечение.

Впервые о влиянии инфляционных процессов на развитие процессов экономических, и вообще о таком феномене, как инфляция финансисты и рыночные аналитики заговорили в начале прошлого столетия. Соответственно, инфляция – это сравнительно новый показатель развитости экономических процессов.

В рамках экономических процессов современности называть инфляцию сугубо экономическим явлением сложно, с учетом факторов ее формирования, есть основания относить ее к категории социально-экономического и даже политического плана. В этой связи нередко применяется термин «инфляционные ожидания». Он соотносится с настроем людей на возникновение инфляции. Если такие настроения в народных массах присутствуют, рост инфляции неизбежен. Инфляция в России на протяжении многих периодов развивалась именно по этому принципу. Характерна взаимосвязь таких явлений, как инфляция и безработица.

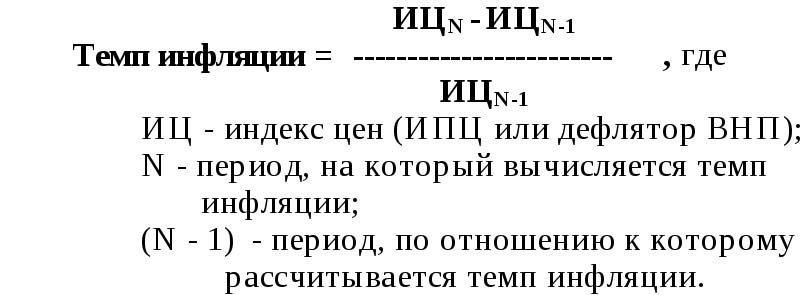

Как рассчитывается инфляция

Инфляция – это специфический процесс в экономике, при котором происходит обесценивание денег. Рассчитывается инфляция по формуле, в которой основным показателем будет индекс потребительских цен (ИПЦ). Выглядеть формула инфляции будет таким образом:

Такую формулу можно использовать для самостоятельного определения данного параметра. Также зная индекс цен, можно рассчитать данный параметр, используя калькулятор инфляции онлайн.

Косвенно при определении инфляции, а также анализе ее влияния на экономику учитывается целый ряд дополнительных коэффициентов, среди которых:

Предпосылки, причины и факторы инфляции

Свидетельствует о начале формирования инфляционных процессов растущая стоимость – увеличение/рост цен товаров и первичных услуг. Рост цен можно определить и как первичную предпосылку инфляционных процессов, а также и как последствие.

Достаточно сложны к разграничению факторы и причины инфляции. Так, ряд экономических явлений, в период формирования первых инфляционных процессов, выступавшие в качестве факторов, с течением времени плавно трансформировались в основные причины. Среди них можно выделить следующие:

В нашей современности возникли и другие причины инфляции:

Расширение причинного спектра позволяет делать вывод о том, что существенно изменилась и сущность инфляции.

Виды и категории инфляции

Исходя из темпов развития инфляционных процессов, можно выделить следующие виды инфляции:

Все выше описанные разновидности следует отнести к так называемой подавленной инфляции. Для них характерно внешне стабильные цены, если государственное управление на это влияет. Растущий товарный дефицит со снижением их качества стремительно понижает стоимостное состояние денег.

Сейчас разберемся с теми категориями, которые принято относить к открытой инфляции:

Появился еще одна разновидность – агфляция или аграрная. Термин впервые был применен специалистами, работающими в инвесткорпорации Goldman Sachs. Оно предназначено, чтобы обозначить выросшие ценовые показатели на продукты этого сектора. Развитие общества дает основу для формирования новых типов процессов инфляционного характера. Объяснить это можно тем, что наличность теряет свою актуальность, уступая место альтернативным средствам расчета и платежа.

Последствия инфляционных процессов

Уровень инфляции и экономика – это прямо пропорционально развивающиеся величины. Именно тяжкие последствия, которые оставляет инфляция как явление в экономическом и социальном состоянии общества, заставили экономистов обратить на нее пристальное внимание, а также изучать и контролировать показатели инфляции.

На практике наблюдается несколько форм последствий инфляционных процессов:

Что такое инфляция

Это общий прирост цен в стране в течение длительного периода. Когда говорят об инфляции, часто подразумевают обесценивание денег: за одну и ту же сумму спустя какое-то время можно купить меньше товаров. При инфляции не обязательно повышается стоимость всех товаров, некоторые могут даже подешеветь, но в целом уровень цен в стране растет.

В зависимости от роли, которую играет государство в экономике, выделяют два вида инфляции.

Открытая инфляция бывает в странах с рыночной экономикой. Деньги обесцениваются, цены растут, а уровень жизни падает. Государство регулирует инфляцию и снижает доступность денег для экономики — повышает налоги, ключевую ставку и т. д.

Скрытая инфляция возникает, когда государство жестко регулирует цены. Такие запреты приводят к дефициту товаров, так как издержки производителей растут и они вынуждены снижать объемы производства. Из-за увеличения себестоимости и невозможности компенсировать растущие затраты страдает качество товаров.

Существует классификация, которая привязана к темпу прироста стоимости.

Умеренная инфляция — до 10% в год. Низкие темпы прироста благотворно сказываются на экономике: растет оборот денежной массы, дешевеют кредиты, инвесторы вкладывают в новые производства. Деньги быстро обесцениваются, их выгоднее тратить, а не копить.

Например, в 2020 году инфляция в США составила 1,36%. Американская экономика считается в этом плане одной из самых стабильных в мире: правительство жестко контролирует бюджетные расходы, цены практически не растут, а производство ориентировано не только на покупателей внутри страны, но и на экспорт.

Галопирующая инфляция — до 50% в год. Кризисная ситуация для экономики: деньги обесцениваются быстро, банкам становится невыгодно выдавать кредиты. Хранить деньги на депозитах и вовсе нет смысла, поэтому население предпочитает тратить накопления. Спрос растет, а это снова приводит к повышению цен.

С инфляцией в десятки процентов столкнулись россияне после кризиса 1998 года. В 1999 цены выросли на 36,5%, в 2000 — на 20,2%, в 2001 — на 18,5%. В то время производство практически не развивалось: сырье и оборудование резко подорожали, а банки давали кредиты бизнесу в лучшем случае под 40—50% годовых.

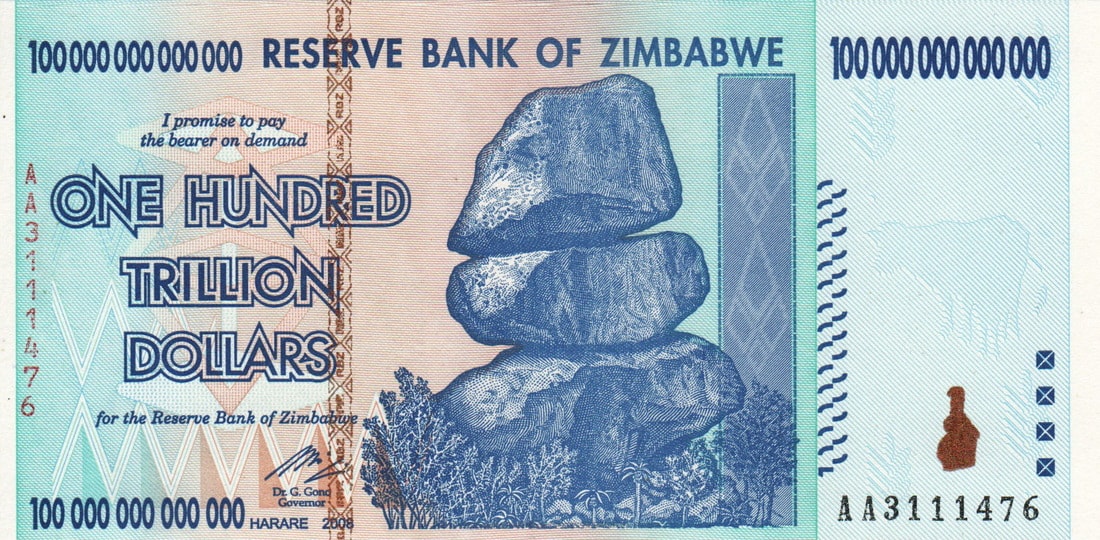

Гиперинфляция — до десятков тысяч процентов в год. Такое происходит, когда объем импорта превышает объем экспорта и государство печатает все новые деньги, пытаясь остановить отток капитала. Население и предприятия переходят к натуральному обмену, так как цены даже за один день могут вырасти в разы.

Причины

Большинство причин так или иначе связано с количеством и доступностью денег для экономики. Такие факторы называют монетарными. Инфляция ускоряется, когда свободных денег в экономике становится больше.

Вот почему это может происходить:

На обесценивание денег влияют и немонетарные факторы — не связанные с их количеством в обороте:

Таких немонетарных факторов тоже много.

Цены зависят даже от того, как сами граждане оценивают инфляцию. Экономисты используют термин инфляционные ожидания — когда покупатели постоянно ждут роста цен, закупаются впрок и создают ажиотажный спрос, из-за которого действительно увеличивается стоимость товаров. Тогда производители прогнозируют высокую инфляцию, начинают заранее поднимать цены, чтобы компенсировать будущие издержки.

Составляющие

Обесценивание денег происходит по двум причинам: из-за инфляции спроса и издержек.

Инфляция спроса появляется, когда объем зарабатываемых населением денег выше стоимости произведенных всеми этими людьми товаров и услуг. Доходы растут, но тратить заработанное не на что, так как товаров попросту не хватает. В результате цены начинают расти, чтобы сбалансировать спрос и предложение.

Инфляция предложения начинается, когда увеличивается себестоимость товаров и услуг — например, из-за роста тарифов. Чтобы сохранить рентабельность, производители повышают цены.

Измерение

В России инфляцию считает Росстат. Для этого каждый месяц статистики смотрят, как меняются цены на товары и услуги, которые входят в потребительскую корзину. Потребительская корзина — это набор из примерно 700 товаров и услуг, начиная от продуктов питания и заканчивая смартфонами и автомобилями.

Методология расчета инфляции РосстатаDOCX, 307 КБ

Структура потребительской корзины россиян, РосстатPDF, 6,54 МБ

Изменение цен наблюдают во всех регионах, а потом высчитывают средний показатель инфляции по стране. Похожую методику расчета используют и статистики в других странах.

Последствия

Умеренная инфляция нужна для развития экономики: если цены не растут или даже падают, производить новые товары становится невыгодно.

Инфляция в России

СССР был государством с административной экономикой, инфляция в стране проявлялась в дефиците товаров, в том числе и первой необходимости. Официально данные об инфляции власти не публиковали, а независимых оценок не было. Например, величину прироста цен в конце восьмидесятых в СССР разные исследователи оценивают от 0,9 до 13%. Официальную информацию о динамике цен в России начали публиковать с 1991 года.

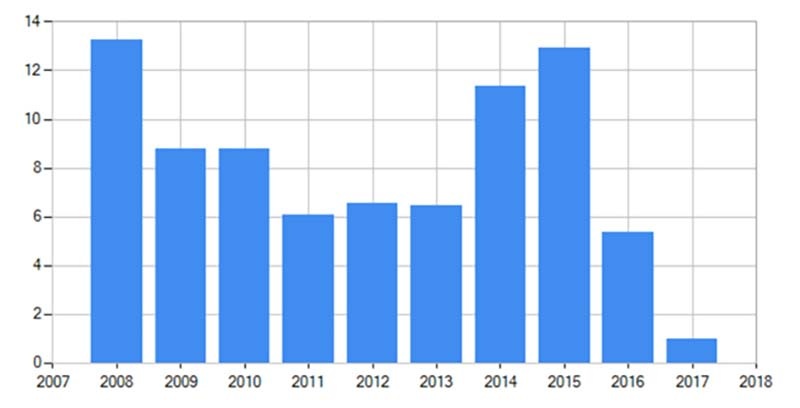

Какой уровень инфляции в России

Сильнее всего цены росли в начале девяностых. Пикового значения инфляция достигла в 1992 году — 2600%. В 2009 году, впервые в истории современной России статистики зафиксировали инфляцию в стране ниже 10% — она составила 8,8%. Самый низкий показатель за последние 30 лет наблюдался в 2017 году — 2,5%. В 2020 году, по данным Росстата, цены выросли на 4,9%.

Какой должна быть инфляция в России

В Центробанке ставят цель достигнуть уровня инфляции 4% в год. Экономисты считают, что это позволит промышленности развиваться, не будет мешать банкам выдавать дешевые кредиты, а людям и предприятиям — брать их.

Чем опасна высокая инфляция

Высокая инфляция мешает планировать расходы: проще сразу все тратить, чем копить. Государство не может обеспечивать малоимущих и пенсионеров достойными социальными выплатами, потому что индексация пособий не успевает за ростом цен. Усиливается социальное расслоение общества.

Владельцы предприятий не могут прогнозировать продажи, поэтому объемы производства падают. Растут процентные ставки по кредитам. Торговать становится выгоднее, чем производить: оборот капитала в посредничестве выше, а значит, и прибыль тоже. Экономика не развивается.

Можно ли заморозить цены, чтобы они не росли

Если заставить предприятия и магазины не повышать цены, но разрешить расти массе денег в стране, возникнет скрытая инфляция. Население начнет активно тратить, а это приведет к дефициту. Снизится качество товаров: чтобы удерживать невыгодные для себя цены, производители будут жертвовать качеством.

Кто и как сдерживает цены

Государство пытается регулировать инфляцию. Если нужно ее ускорить, Гознак печатает больше денег. Одновременно с этим Центробанк снижает ключевую ставку — процент, под который государство дает займы коммерческим банкам. Они, в свою очередь, могут кредитовать по низкой ставке население и предпринимателей.

Доклад о денежно-кредитной политике в России, ЦентробанкPDF, 3,7 МБ

В это же время снижаются и ставки по вкладам: банкам выгоднее занимать у государства, чем привлекать вклады у населения. Люди перестают копить и начинают тратить. Оборот денег растет, а вместе с ним — спрос и цены на товары.

Если нужно замедлить инфляцию, Гознак печатает меньше денег, а ЦБ повышает ключевую ставку. Банки занимают не у государства, а привлекают граждан открывать вклады. Люди перестают тратить и несут деньги на депозиты. Ставки по кредитам растут. Оборот денег снижается, падают цены и спрос на товары.

Что такое инфляция, как ее считают и почему в магазине рост цен заметнее? Объясняем простыми словами

В рубрике «Экономический ликбез» продолжаем разубеждать вас в том, что экономика — это скучно и сложно. На этот раз простыми словами рассказываем об инфляции. Почему инфляция — это лучше, чем долгая дефляция, как промахи доводили некоторые страны до роста цен на тысячи процентов и почему в наших магазинах цены растут, а инфляция может падать — в статье Onlíner.

Что такое инфляция и нормально ли это?

Инфляция — это рост общего уровня цен на товары и услуги. Считается она так: если какой-либо товар за месяц подорожал на 10% (в августе стоил 100 рублей, в сентябре — 110), а услуга подешевела на 5% (была 100 рублей, стала 95 рублей), то корзина товаров и услуг в сентябре будет стоить 205 рублей (110 + 95). По отношению к стоимости корзины в августе в размере 200 рублей инфляция в сентябре составит 2,5% ((110 + 95) / 200 × 100% = 102,5%). При этом отдельные товары и услуги могут заметно подорожать, другие — подешеветь, а третьи — вообще никак не измениться в цене.

Инфляция — абсолютно нормальный для экономики процесс, но только если ее показатели не выходят за рамки нормальной. Такие рамки условно принято делить на следующие категории.

Низкая инфляция — когда уровень цен за год поднимается не более чем на 5—6%. К этому показателю стремится большинство стран. Умеренная инфляция — повышение цен на 6—10% в год. Высокая (галопирующая) подразумевает рост цен от 10 до 100% в год.

Гиперинфляция означает уровень роста цен на сотни и даже тысячи процентов и в особо тяжелых случаях приводит к тому, что деньги превращаются в бумагу и люди используют вместо них натуральный обмен товарами (например, кило кабачков в обмен на книгу). Гиперинфляция часто происходит в период тяжелых кризисов и войн.

Например, в России в 1992 году инфляция составила более 2500%, а в Венесуэле в 2018 году — 1 700 000%.

Причин инфляции очень много, на эту тему можно написать отдельный трактат. Не будем углубляться в экономическую теорию и назовем лишь некоторые: «печатание» ничем не обеспеченных денег, монополия компаний на некоторые цены, дефицит при неизменном спросе, гибель урожая и др.

Что такое дефляция и правда ли, что это лучше инфляции?

Противоположным инфляции процессом является дефляция — снижение общего уровня цен, которое обычно встречается в определенный сезон. Например, цены на зерно, овощи и фрукты сильно снижаются сразу после сбора урожая и растут по мере истощения запасов.

В Беларуси тоже бывает дефляция, последняя — в мае прошлого года, когда общий уровень цен снизился на 0,1%.

А вот длительная дефляция в странах встречается очень редко. Таким примером является Япония, где с 1990-х годов происходит падение общего уровня цен (примерно на 1%) — в первую очередь из-за импорта недорогих товаров и сырья из Китая. Чтобы конкурировать, отечественные производители должны сдерживать цены на низком уровне. Чтобы сдержать цены, бизнес снижает расходы, в том числе — зарплаты. Со снижением зарплат люди тратят меньше, а это приводит к уменьшению спроса.

То есть если при инфляции происходит обесценивание денег, то при дефляции — увеличение их покупательской способности. При инфляции люди покупают товары, потому что копить деньги становится невыгодно — спустя время на них можно приобрести уже куда меньше товаров. Чтобы покупать больше товаров, нужно больше и быстрее зарабатывать, что в итоге подстегивает производство.

При длительной дефляции выгоднее отнести деньги в банк, потому что проценты по вкладам прирастают. Но товаров в итоге покупается меньше, люди на производстве остаются без работы, предприятия банкротятся. Так что если выбирать из двух зол, то длительная дефляция ничем не лучше инфляции, хотя если дефляция произошла в каком-то определенном месяце — то для людей так только лучше.

Какой уровень инфляции в Беларуси был и стал?

Длительной дефляции у нас никогда не было, а вот инфляция в Беларуси в 1993 году доходила до 1997%, в 1994 году — до 1960%. Потом были взлеты и падения, но куда скромнее. Белорусская инфляция снижалась и дошла до своего минимума в 2017 году, составив 4,6%. Этот рекорд побить пока не удалось.

По плану на 2020 год инфляция в нашей стране должна была составить не более 5%, но все пошло не так, как хотелось, и цены к концу года поднялись в среднем на 7,4%. Причин было много: сначала увеличились цены на иностранную продукцию из-за ограничения поставок во время повального карантина, затраты отечественных компаний росли, некоторые сферы (например, туризм и общепит) были в полном упадке, ослаб российский рубль, к которому привязана наша экономика, потом наступил политический кризис и многие люди поснимали свои накопления в банках.

Планкой на 2021 год власти снова поставили 5-процентную инфляцию, но быстро стало ясно, что миссия невыполнима. К июлю 2021 годовая инфляция составила почти вдвое больше — 9,8%.

По прогнозам Евразийского банка развития, инфляция за 2021 год в Беларуси составит 9%, МВФ прогнозирует нам инфляцию выше 8%.

Как измеряют инфляцию?

Официальный показатель инфляции в Беларуси считает Белстат по формуле, адаптированной из мировой практики ведомством совместно с МВФ еще в 1990-х. Выглядит это примерно так: с 10-го по 30-е число каждого месяца в 31 населенном пункте (Минск, областные центры, а также некоторые средние и малые города, кроме деревень) статистики проверяют цены на потребительские товары и платные услуги в самых разных объектах торговли, общепита и т. д.

Учитываются в потребительской корзине цены на алкоголь и сигареты, билеты на поезда и электрички, «коммуналка», смартфоны и многое другое. Товары нерегулярного спроса тоже корректируют с течением времени на основании опросов семей. Например, ковры оттуда исчезли, а мультиварки добавились. Потребительская корзина отличается в каждой стране: так, для японцев подсчитают среднюю стоимость местной лапши, а вот свеклу или сметану они практически не едят. В Беларуси все наоборот.

Затем проводится скрупулезная работа по выделению среднего знаменателя для каждого товара и области, а через месяц эти цифры приводятся к общему знаменателю по стране. Но обычный белорус может узнать не только итоговую цифру, а как, к примеру, изменились цены на кетчуп или носки за последние 5 лет и в какой области они сейчас стоят дешевле. Все это статистики ежемесячно публикуют в своих огромных табличках, можете посмотреть на досуге.

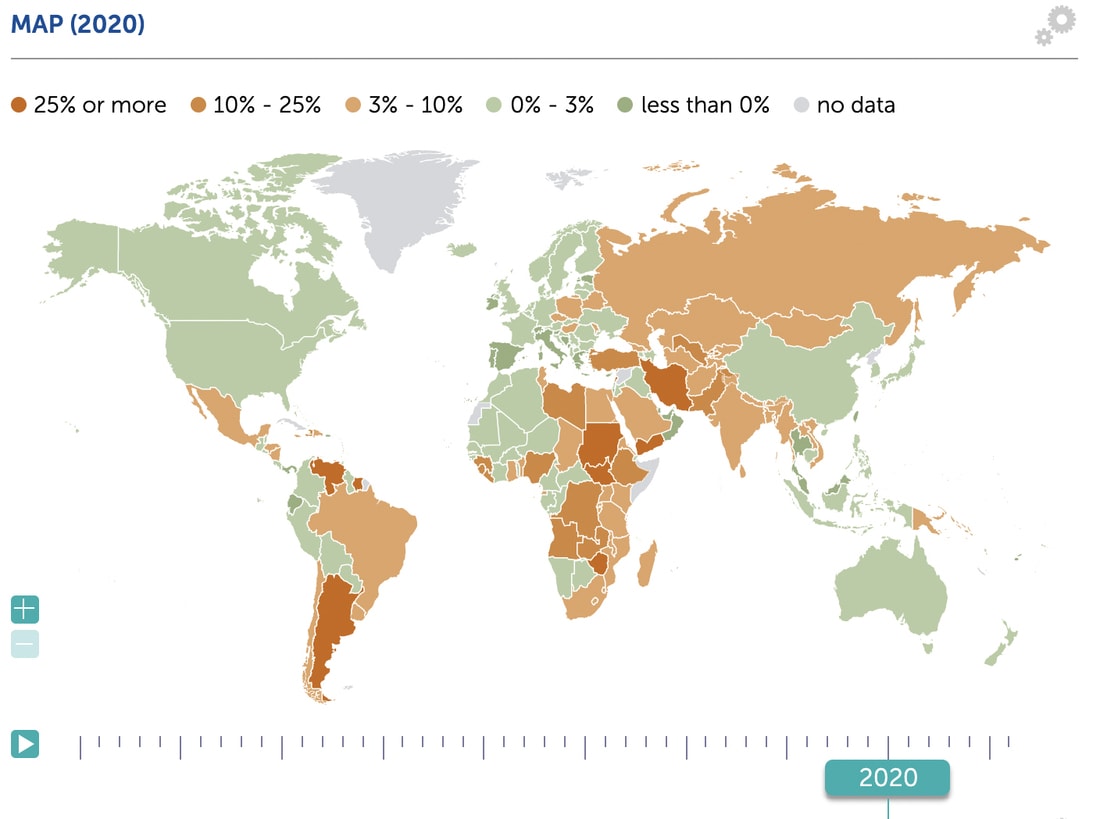

Где была самая высокая и самая низкая инфляция в 2020 году?

Есть много разных отчетов по инфляции, но ни один из них не может претендовать на абсолютную репрезентативность: данные по странам собираются в разное время (и не все страны ее считают) и часто считаются по-разному. Да и прошлый год для многих стран стал кризисным из-за пандемии, поэтому ситуация резко отличается от 2019 года. Поэтому мы сравним данные по индексу потребительских цен за прошлый год от Международного валютного фонда. В нем — подорожание типичной потребительской корзины в разных странах. То есть, по сути, «потребительская» инфляция.

Так, самую высокую официальную инфляцию на потребкорзину зафиксировали в Венесуэле — 2360%, на втором месте — Зимбабве (557%), на третьем — Судан (163%). Отбросив далекие страны третьего мира, можно зафиксировать сильное повышение потребительских цен за год в Узбекистане (+12,9%), Турции (+12,3%), Таджикистане (+8,6%).

Самую высокую дефляцию зафиксировали в Катаре (–2,7%), на островах Фиджи (–2,6%), в Бахрейне (–2,3%) и ОАЭ (–2,1%). Из наиболее близких к нам стран дефляция была в Греции (–1,3%), на Кипре (–1,1%) и в Швейцарии (–0,7%).

Беларусь находится где-то посередине с показателем индекса потребительских цен в 5,5%, что выше всех соседей и стран Европы. Например, в России этот показатель за прошлый год — 3,4%, в Украине — 2,7%, Литве — 1,1%, Польше — 3,4%.

Почему цены в магазине растут быстро, а инфляция составляет мизерные проценты?

Белстат то и дело слышит упреки в том, что инфляция в стране гораздо выше цифр статистики. Но не все так просто. Например, овощи могут подешеветь к сезону на 35%, кофе или билеты на самолет — подорожать на 40%, а цены на шапки и билеты в кино вообще не изменятся. В итоге инфляция в среднем составит 5%, хотя это не значит, что все продукты подорожали только на 5%.

Из-за этого феномена в дополнение к общему уровню в Беларуси считают еще ожидаемый и ощущаемый уровень инфляции (то есть какой рост цен люди предполагают в ближайший год и какой ощутили за последний). И эти цифры всегда выходят больше реальной инфляции (не только у нас, а во многих странах). К слову, последняя ощущаемая годовая инфляция (июнь 2020-го к июню 2021-го) составила 14,6%, хотя реальная была чуть менее 10%.

Объясняется это тем, что так работает наша психика: мы скорее обратим внимание на сильное подорожание продукта, который любим и часто покупаем, чем на то, что какой-то другой продукт подешевел на 5%.

Для экономистов важен разрыв между реальной и ожидаемой (ощущаемой) инфляцией, потому что ожидания высокой инфляции могут повышать уровень реальной. Если люди верят, что инфляция превысит 20%, то цены заранее начнут повышать на 20%, работники — требовать повышения зарплат на 20%, а люди — запасаться валютой. В итоге имеем большой разрыв, поэтому выходит «самосбывающееся пророчество».

Как бороться с инфляцией?

Если вкратце, то дело это небыстрое и далеко не простое. Существует соблазн сделать быстрее и проще и вмешаться в рыночную экономику, но чаще всего это ничем хорошим не заканчивается. Например, введение жесткого контроля над ценами неизбежно ведет к монополизации, а затем — к дефициту товаров, развитию черного рынка и теневой экономики. А потом — к «прорыву дамбы» и гиперинфляции.

— Если вы хотите создать дефицит, например, помидоров, нужно просто принять закон, по которому розничные торговцы не могут продавать помидоры более чем за два цента за фунт. Мгновенно вы будете иметь дефицит помидоров, — говорил нобелевский лауреат по экономике Милтон Фридман.

Другой не самый умный (но популярный) способ — просто напечатать побольше денег в расчете на то, что экономика этого «не заметит». В итоге нарушается принцип, согласно которому количество денег должно хотя бы примерно соответствовать количеству товара. Если денег напечатать больше, чем произвести на эту стоимость продуктов и услуг, в итоге только вырастет цена этого товара. То есть это не только не уменьшит, но и увеличит инфляцию.

Но есть экстренные меры, когда вмешательство государства (но только на короткий срок) может стабилизировать ситуацию. К ним относится повышение ставки рефинансирования, которое делает ставки по кредитам менее выгодными, банки перестают брать в долг у государства и начинают привлекать деньги повышением ставок по депозитам. К другим экстренным способам относится изъятие части денег из оборота, временное замораживание счетов предприятий или населения, введение валютных ограничений, регулирование цен. Все это поможет, но ненадолго.

Поэтому для стабильной и невысокой инфляции важны более сложные механизмы — развитие экономики в целом и предпринимательства в частности, импортозамещение (не запретом импорта, а изготовлением конкретных товаров), умное планирование бюджета и многое другое.