что такое допустимый ежемесячный платеж по ипотеке

В Минфине назвали допустимый размер ипотечного платежа

Размер платежа по ипотечному кредиту не должен превышать 25% семейного бюджета, определить конкретную сумму заемщики должны самостоятельно, учитывая особенности своего финансового положения. Об этом заявил замминистра финансов России Михаил Котюков на «Ипотечном марафоне», передает «РИА Новости».

«Примерно четвертая часть бюджета — это в зоне, что называется, допустимого риска. Больше — это уже, конечно, достаточно трудно для, наверное, любой семьи будет», — сказал Котюков.

У каждой семьи есть свои особенности, отметил замминистра. «Кто-то может отказывать себе в расходах, кому-то это делать крайне сложно», — пояснил он, отметив, что есть примеры, когда люди берут на себя слишком большие обязательства по обслуживанию ипотечного займа.

Национальное бюро кредитных историй определяет уровень «комфортного» для обслуживания размера ипотечного платежа в одну треть от доходов заемщика. В июле бюро подсчитало, что размер рекомендованного семейного дохода, комфортного для обслуживания среднего ипотечного кредита, вырос по сравнению с декабрем 2020 года на 11,3% и составил 78,2 тыс. руб.

«В наибольшей степени на показатель повлиял рост среднего чека ипотечного кредита, обусловленный увеличением стоимости квадратного метра», — отмечало бюро кредитных историй.

Из-за программы льготной ипотеки и роста цен на жилье средний размер ипотечного кредита в России в июне впервые за время наблюдений превысил 3 млн руб., следует из данных Объединенного кредитного бюро (ОКБ), которое располагает информацией примерно о 97% российских заемщиков. Это рост за год на 27%.

Средний размер ипотеки за год увеличился на 652 тыс. руб. (+27%). Для сравнения: в июне 2020 года россияне в среднем брали в кредит на покупку жилья 2,3 млн руб., а по сравнению с июнем 2019 года рост составил 35% (тогда средний размер ипотечного кредита составлял 2,2 млн руб.).

В целом долговая нагрузка россиян (с учетом не только ипотеки, но и других кредитов) выросла на 11,7% с апреля 2020 года по апрель 2021 года и достигла своего исторического максимума, сообщал ЦБ в апреле. Средний уровень выплат россиян по необеспеченным кредитам достиг 9,8% от суммарных доходов, а по ипотеке — 1,9%. Ускорение роста долговой нагрузки произошло во второй половине 2020 года.

Льготная ипотечная программа, которая позволяет купить жилье по ставке 7% годовых, была запущена в 2020 году как антикризисная мера из-за пандемии COVID-19. В начале июля правительство продлило ее на новых условиях. Максимальная сумма кредита по ней для всех регионов составляет 3 млн руб. Первоначальный взнос, как и прежде, должен составлять не менее 15% стоимости жилья. Разницу между льготной ставкой и рыночной банкам возмещает государство. Срок действия программы — до июля 2022 года.

В середине августа премьер-министр Михаил Мишустин также объявил о продлении программы льготной семейной ипотеки до конца 2023 года. Льготной ставкой 6% годовых теперь могут воспользоваться не только родители двух и более детей, но и семьи, где родился первый ребенок.

Всего в первой половине 2021 года ипотечными программами с государственным участием — льготной ипотекой на новостройки и семейной ипотекой — воспользовались 292 тыс. российских семей, общая сумма кредитов составила 959 млрд руб., сообщал Аналитический центр «Дом.РФ» в конце июля.

Аннуитетный платеж по ипотеке: особенности и подводные камни

Для многих людей ипотека — единственный способ обзавестись собственным жильем. Благодаря ей можно не тратить годы на то, чтобы накопить денег, и не переплачивать за аренду. Тем более что сегодня банки предлагают множество ипотечных программ на выгодных условиях, а государство регулярно выделяет средства на поддержку заемщиков и субсидирует льготные ставки. В 2020 году россияне оформили 1,7 млн жилищных кредитов на общую сумму 4,3 трлн руб. Это абсолютный рекорд за всю историю ипотечного рынка России, что говорит о востребованности ипотеки для решения квартирного вопроса.

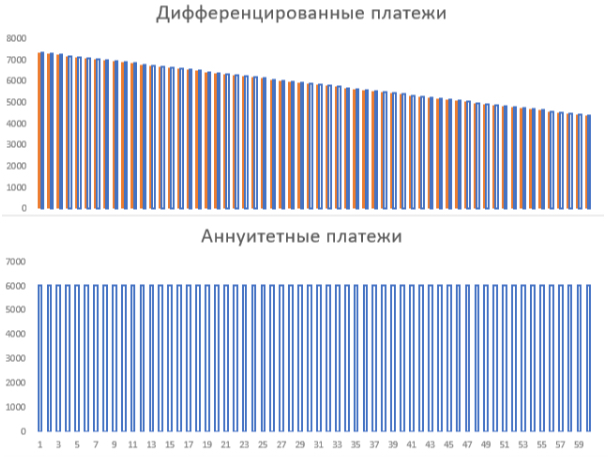

При заключении ипотечного договора люди, как правило, всего смотрят на процентную ставку, сроки кредитования и размер первоначального взноса. Лишь немногие обращают внимание на способ погашения кредита. Между тем именно он определяет методику расчета ежемесячных платежей, а значит, и величину переплаты. Некоторые банки разрешают клиентам самим выбирать схему выплат — дифференцированную или аннуитетную. Они отличаются способом начисления и взимания процентов, а главное — итоговой суммой кредита. Мы выяснили, в чем заключаются плюсы и минусы аннуитета.

Что такое аннуитетный платеж

Это наиболее распространенная схема. При аннуитете ипотека выплачивается равными частями — размер взноса остается неизменным на протяжении всего периода кредитования. Сам платеж складывается из двух частей — основного долга (или тела кредита) и процентов, которые начисляются банком. Главная особенность в том, что в начале ежемесячный взнос практически полностью уходит на уплату процентов, тогда как основной долг заемщика не уменьшается. Постепенно это соотношение выравнивается: если первое время вы гасите в основном проценты, то потом средства идут в счет задолженности.

Так банк себя подстраховывает: он получает проценты авансом и почти ничего не теряет, даже если ипотека выплачивается раньше срока. При дифференцированной системе в начале заемщик делает крупные ежемесячные взносы, но с каждым месяцем их размер уменьшается. Это происходит за счет того, что тело кредита гасится равными частями на протяжении всего периода кредитования, а уже поверх фиксированной суммы начисляются проценты. При досрочном погашении ипотеки переплата будет меньше: разница особенно ощутима при больших суммах и сроках кредитования.

Как рассчитать ежемесячный взнос

Оформляя ипотеку, важно реально оценивать свои финансовые возможности и просчитывать бюджет на годы вперед. Специалисты говорят, что ежемесячные выплаты не должны превышать 40% от совокупного дохода семьи. В противном случае придется экономить на повседневных нуждах. График платежей обычно составляется вместе с банком при заключении договора. И все же при желании вы можете предварительно рассчитать сумму ежемесячного взноса с помощью ипотечных калькуляторов и онлайн-сервисов, размещенных на сайтах банков.

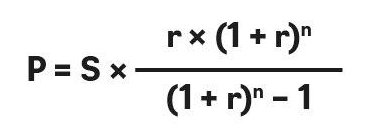

Расчетная формула выглядит так:

Рассмотрим простой пример. Итоговые цифры будут приблизительными, поскольку в каждом банке свои условия по графику и выплате взносов, но расчет в большинстве случаев одинаковый. Допустим, вы решили взять ипотеку на 3 млн руб. на пять лет под 10% годовых. При аннуитете вы будете платить по 63,74 тыс. руб. каждый месяц, а общая сумма процентов составит 824,47 тыс. руб.

Если же вы выбрали дифференцированную схему погашения, ежемесячный платеж на протяжении кредитного периода будет опускаться от 75 тыс. до 50,412 тыс. руб. А итоговая переплата окажется существенно меньше — 762,5 тыс. руб.

Плюсы и минусы аннуитетного платежа

У аннуитетных платежей есть преимущества. Прежде всего, это простота. Аннуитет более удобен в бытовом смысле — заемщик точно знает, какую сумму нужно вносить каждый месяц, и может заранее планировать бюджет. Намного легче запомнить одну цифру, чем постоянно сверяться с графиком платежей. Аннуитет также подходит тем, кто хочет уменьшить размер ежемесячного взноса, растянув платежи по кредиту на более продолжительный период. Но помните, что при увеличении срока кредита растет и сумма переплаты.

Важное преимущество аннуитета — его доступность. Ипотеку с такой схемой погашения можно оформить в любом банке. А требования к заемщику будут мягче, чем при выборе дифференцированного платежа. Поскольку ежемесячный взнос по аннуитету всегда меньше первого взноса по дифференцированной системе, вы можете брать более крупные суммы. Дело в том, что в первую очередь банки обращают внимание на соотношение платежа с доходами потенциального заемщика. Аннуитет повышает доступность кредитных продуктов, особенно если речь о крупном долгосрочном займе.

Но из-за переплаты по процентам кредит с аннуитетной схемой всегда дороже, и с этой точки зрения заемщику выгоднее дифференцированные платежи. Основной недостаток дифференцированной схемы — высокие стартовые взносы. Чем больше сумма и меньше срок кредита, тем ощутимее разница. Если доходы позволяют платить ежемесячные взносы большими суммами, лучше выбирать дифференцированную систему. Если же вы не готовы платить больше на начальном этапе, вам подойдет аннуитет.

Как погасить кредит досрочно

Зная о переплатах при аннуитете, многие ипотечные заемщики задумываются о том, чтобы погасить кредит досрочно — если не полностью, то хотя бы частично. Такую возможность дают все российские банки. Клиент может выбрать — сократить либо сумму ежемесячного платежа, либо срок кредита. Чтобы не ошибиться, заранее продумайте, что для вас важнее — заплатить банку меньше денег или снизить свои текущие расходы. Например, уменьшая срок погашения, вы минимизируете общую переплату. Это логично: чем меньше заемщик пользуется кредитом, тем меньше процентов он платит.

Если уменьшить ежемесячный взнос, вы сразу получите свободные средства. Существует и третий вариант — самый оптимальный. Специалисты рекомендуют уменьшать обязательный платеж, но при этом продолжать выплачивать полную сумму, установленную первоначально. Во-первых, так вы сократите срок погашения. Во-вторых, при появлении материальных трудностей вы сможете снизить финансовую нагрузку и платить только минимальный обязательный платеж. Такая схема позволяет уменьшать срок ипотеки и переплату тогда, когда это комфортно для бюджета.

Минус такой комбинированной схемы в том, что переплата по процентам будет больше, чем при сокращении срока. Какой бы варианты вы ни выбрали, имейте в виду: при аннуитетных платежах выгода от досрочного погашения всегда будет напрямую зависеть от оставшегося срока кредита. То есть чем ближе его конец, тем менее выгодно погашать ипотеку досрочно.

Формулы для самостоятельного расчета ипотеки

Ипотека — один из способов решить «квартирный вопрос» и купить собственную недвижимость. Основной принцип ипотечного кредитования в том, что вы берете деньги в долг у банка под залог приобретаемой недвижимости, а затем постепенно возвращаете их с процентами. Как узнать, какую именно сумму нужно будет каждый месяц платить банку и какой будет итоговая переплата по процентам? Разбираемся, как самостоятельно рассчитать ориентировочную сумму ежемесячных платежей до оформления ипотеки.

Виды ипотечных платежей

Ежемесячный платеж по ипотеке состоит из двух частей: части основного долга и процентов, начисленных банком за пользование кредитом. Основной долг — это вся сумма, которую клиент занял у банка для покупки недвижимости. Она разделена на период действия ипотеки и возвращается частями. Начисленные проценты — плата банку за возможность пользоваться его деньгами.

Выплачивать долг и проценты можно разными способами:

Сейчас банки редко применяют дифференцированный платеж, сделав выбор в пользу аннуитетных платежей по ипотеке. Это удобно для клиента и банка. Тело кредита уменьшается медленнее, сумма начисляемых процентов выше. Но проценты начисляются только на остаток долга и их сумма уменьшается, если вы гасите кредит досрочно, поскольку при досрочном гашении вся сумма направляется на погашение основного долга. Так как многие заемщики используют материнский капитал, военную ипотеку, меняют квартиру, закрывая часть ипотеки деньгами от продажи предыдущей недвижимости, они получают возможность экономии на процентах.

Еще один плюс аннуитетного платежа — его размер фиксирован и не меняется на протяжении всего срока кредитования. Если клиент погасит часть долга по ипотеке досрочно, график платежей и сумма ежемесячного платежа при этом пересчитываются. При дифференцированном графике платежей принцип начисления процентов такой же: на остаток основного долга, а вот размеры платежей каждый месяц разные: в первой половине срока погашения разница с аннуитетом для такой же суммы общего долга может доходить до 45–50% в зависимости от ставки и срока кредитования. Банк рассчитывает ипотеку с учетом дохода клиента: ежемесячный платеж должен составлять не более 40–60% от дохода клиента. Если сумма больше — размер выдаваемого кредита снижают. Поэтому с применением дифференцированного способа погашения ипотеки люди с невысокими доходами могут рассчитывать на меньший объем кредитования, чем получили бы при аннуитетном графике.

Как рассчитать ипотечный кредит

Ипотека рассчитывается при помощи стандартных формул, в которые нужно подставить актуальные для вас данные. Выполнять вычисления удобнее всего в таблице Excel или в специальных калькуляторах — о них чуть ниже.

Одна из базовых формул расчета ипотеки выглядит так:

Такая формула подходит чтобы узнать сумму ежемесячных аннуитетных платежей.

Для расчета дифференцированных платежей формула в упрощенном виде будет выглядеть немного иначе:

Однако такое уравнение правильно рассчитает только самый первый взнос, тогда как для последующих расчетов придется использовать более сложные формулы, учитывающие, что общая сумма основного долга по ипотеке, а значит, и начисленные на нее проценты, уменьшается с каждым месяцем. Чтобы не запутаться в вычислениях, проще будет воспользоваться ипотечным калькулятором — например, на сайте Райффайзенбанка.

Использование ипотечного калькулятора

Ипотечный калькулятор — это удобный способ рассчитать приблизительную величину ежемесячного платежа по ипотеке без необходимости производить сложные математические вычисления. Для расчетов калькулятор использует все те же стандартные формулы, просто в более удобном для восприятия виде.

Для вычисления примерной суммы ежемесячного взноса необходимо указать в калькуляторе следующую информацию:

Как досрочно погасить ипотеку

Одновременно уменьшать платеж и сокращать срок

У меня ипотека на 10 лет, но я планирую выплатить ее за пять.

Когда я начал досрочное погашение, я попросил банк просчитать варианты с сокращением срока и с уменьшением платежа: хотел понять, как платить выгоднее. Сотрудник ответил, что точных расчетов сделать не может. Пришлось разбираться самому. Хорошо, что я это сделал.

Что вы узнаете

Пример, на котором будем разбирать

Как гасить ипотеку выгодно

Можно ли досрочно погасить ипотеку

В законе нет ограничений на досрочное погашение ипотечного кредита. В общих чертах досрочное погашение выглядит так:

Во многих банках досрочное погашение можно сделать через приложение или онлайн-кабинет, но есть и такие, в которые придется идти лично.

Доступно ли созаемщику досрочное погашение. Созаемщик может досрочно погашать кредит при личном посещении отделения. Некоторые банки требуют нотариальную доверенность, где заемщик делегирует ему это право. Бывает, что даже в разных отделениях одного и того же банка требования отличаются, из-за чего случаются споры.

Может ли банк внести в серый список за досрочное погашение. Досрочное погашение ипотеки или любого другого кредита никак не влияет на кредитную историю человека.

Зачем гасить ипотеку досрочно

Досрочное погашение ипотеки позволяет уменьшить размер основного долга, а вместе с ним и общую переплату по процентам. В итоге снижается ежемесячный платеж или срок — в зависимости от выбранной стратегии.

К тому же пока ипотечный кредит не выплачен, недвижимость находится в залоге у банка. Это психологически неуютно: сложнее решаться на перемены и, например, менять работу.

Выгоднее ли досрочно гасить ипотеку в первые годы выплат. Ежемесячный платеж по ипотеке состоит из двух частей: выплаты основного долга и переплаты по процентам. Даже когда платеж каждый месяц одинаковый, пропорция двух частей разная: в первые годы больше платишь проценты, в последние — основной долг. Поэтому в первые годы досрочно гасить ипотеку выгодно, если не смотреть на инфляцию.

Подобный график строится для любого кредита, когда вы платите равными частями каждый месяц. Если у вас несколько кредитов, то выгоднее досрочно погашать тот, у которого выше процентная ставка. Обычно это не ипотека.

Выгодно ли досрочно гасить ипотеку при высокой инфляции. С момента подписания ипотечного договора стоимость платежей фиксируется. Инфляция работает на вас и потихоньку съедает долг. За последние 20 лет инфляция составила 500%. Если ее темпы сохранятся, то 40 000 Р в месяц через 20 лет будут восприниматься как 8000 Р сейчас. Чем дольше гасите долг, тем более дешевые рубли отдаете банку. С другой стороны — платите больше процентов.

Условия досрочного погашения

У меня дружелюбный банк, и договор прямо позволяет использовать разные способы досрочного погашения: уменьшать срок ипотеки или ежемесячный платеж. Такие условия не у всех, ищите их в договоре.

Еще некоторые банки оговаривают сроки: например, требуют написать заявление о частичном досрочном или полном досрочном погашении за 30 дней до списания средств. Когда заемщик настаивает на более ранней дате, банк берет комиссию. В этом плане мне повезло больше: банк просит подать заявление за три дня до даты списания.

Варианты досрочного погашения

Досрочно можно погасить весь ипотечный кредит или только его часть. У меня в приложении «Росбанк Дом» это первое, что просят указать при заявке.

Полное погашение — вы платите всю оставшуюся сумму основного долга и проценты, которые были начислены с даты последнего платежа.

Частичное погашение — указываете сумму, которую готовы внести, дату списания и то, что планируете уменьшать: срок или размер ежемесячного платежа.

После погашения всего ипотечного кредита важно не забыть снять недвижимость с обременения: для этого в банке нужно забрать справку о выплате кредита и закладную. Дальше с ними — в МФЦ

Что лучше уменьшить: срок или платеж

Сокращаешь срок — имеешь меньшую переплату по кредиту. Так считает кредитный календарь. Вот сравнительная табличка.

Я внес досрочно 400 000 Р, что дальше

| Я могу | Платеж после мая 2021 | Срок последнего платежа | Последний платеж | Переплата по ипотеке |

|---|---|---|---|---|

| Сократить срок | 15 719 Р | март 2024 г. | 4110 Р | 498 754 Р |

| Уменьшить платеж | 8261 Р | октябрь 2027 г. | 8486 Р | 612 239 Р |

| Не вносить 400 000 Р | 15 719 Р | октябрь 2027 г. | 15 578 Р | 786 139 Р |

Но банк не учитывает, что после уменьшения минимального платежа заемщик может продолжать платить ту же сумму, которую платил раньше. В этом весь секрет: для досрочного погашения нужно уменьшать платеж, но продолжать платить больше. Тогда сумма каждой следующей обязательной выплаты будет все меньше и в какой-то момент вам хватит денег, чтобы закрыть долг полностью раньше срока.

Как я досрочно гашу ипотеку

Итого: платишь как при сокращении срока, но по факту уменьшаешь минимальный платеж.

Особенности при аннуитетных и дифференцированных платежах. Аннуитетный платеж — это когда каждый месяц на протяжении всего срока кредита вы перечисляете в банк одинаковую сумму. Большинство ипотечных кредитов выдают именно с аннуитетным видом платежа. Мой кредит тоже такой.

Дифференцированный платеж — это когда каждый месяц вы гасите одинаковую часть основного долга плюс начисленные проценты, которые постепенно уменьшаются, а с ними и ежемесячный платеж.

Если платить строго по графику, то при дифференцированных платежах итоговая переплата меньше: за счет больших платежей в начале срока вы быстрее уменьшаете основной долг и на него начисляется меньше процентов.

В своем методе досрочного погашения я при аннуитетных платежах использую преимущество дифференцированных: каждый месяц плачу одинаково, но обязательный платеж при этом уменьшается. Это позволяет не переплачивать за кредит.

Зачем такие сложности

Этот метод досрочного погашения нужен только для одного: снизить риск в будущем. Смотрите.

Когда я выбираю уменьшение срока ипотеки, я говорю банку: «Я хочу продолжить платить эти 15 тысяч рублей, но чтобы это быстрее закончилось». То есть я обещаю банку, что все остальное время я буду продолжать платить по 15 тысяч. Мой минимальный платеж всегда 15 тысяч, даже если я лишусь работы или уеду в отпуск. Да, у меня сокращается срок, но весь этот срок я должен платить по максимуму.

Когда я уменьшаю платеж, я снижаю свою ежемесячную долговую нагрузку. Каждый месяц я должен банку все меньше денег. Но пока у меня есть возможность, я выбираю досрочное погашение: плачу больше и снова снижаю долговую нагрузку.

Я понимаю, что это трудно понять в тексте, поэтому подготовил для вас табличку. Там четыре варианта погашения ипотечного кредита, мой — последний. Проматывайте до столбца AR, где я вношу досрочно 400 тысяч, и смотрите на математическую магию.

Помните, что советы в интернете нельзя воспринимать как руководство к действию. Когда оформляете ипотеку, всегда читайте договор, внимательно изучайте график выплат и стройте таблички в «Экселе». Нет ничего надежнее, чем собственноручно составленный график досрочного погашения.

Сделайте платежи удобными

Подготовьте инфраструктуру. Каждый раз, когда я вношу платеж и хочу списать переплату в счет досрочного погашения, нужно оформлять заявление на частичное досрочное погашение. В первые месяцы я ходил в банк, относил наличные и оформлял письменное заявление на досрочное погашение. Это лишние транзакционные издержки.

Теперь я оформляю заявления на досрочное погашение через приложение и не хожу каждый месяц в банк. Это занимает полминуты.

Что выгоднее: гасить досрочно небольшими суммами или копить

Некоторые банки устанавливают минимальную сумму частичного досрочного погашения. У моих друзей, которые взяли ипотеку в другом банке, эта сумма была не меньше 30% от ежемесячного платежа. Мобильное приложение просто не дает отправить на досрочное погашение меньше денег. Некоторые банки в таком случае берут комиссию. Тогда есть смысл накопить деньги до минимальной суммы частичного досрочного погашения. Во всех других ситуациях гасить небольшими суммами выгоднее.

Возвращается ли страховка при досрочном погашении ипотеки

По закону вместе с получением ипотеки вам нужно застраховать недвижимость, на покупку которой вы берете кредит. Для банка это гарантия, что в случае пожара, землетрясения или еще каких-то катаклизмов он получит свои деньги назад.

У каждого банка свой список аккредитованных страховых компаний — вы можете подписать договор с любой, сравнив условия и выбрав выгодный вариант. Договор со страховой обычно заключают на год. Когда год заканчивается, сумма за страховку пересчитывается исходя из остатка по основному долгу. Договор продлевается или заключается заново. И так каждый год, пока есть ипотека.

При полном досрочном погашении ипотечного кредита можно вернуть часть денег за страховку. Достаточно будет заявления в страховую компанию — для нее это стандартная процедура. Максимум через семь рабочих дней деньги поступят на ваш счет. Вернется не вся первоначальная сумма, а только часть за те дни, которые остались до конца срока страховки. То есть в начале года сумма будет больше, а в конце — меньше.

Свои плюсы есть и при частичном досрочном погашении ипотеки. Уменьшая сумму кредита, вы сокращаете размер ежегодной стоимости страховки. В законе сказано, что для этого нужно погасить более 30% от основной суммы долга. Большинство страховых компаний не требует этого, а каждый год при расчете умножает остаток кредита на свой постоянный коэффициент. Меньше остаток — меньше платите за страховку.

Запомнить

Прежде чем затевать выплаты по моей схеме, убедитесь, что у вас получится все делать так, чтобы ежемесячное частичное досрочное погашение было удобным и не сделало процесс дороже.

Посмотрите, что договор позволяет регулярно вносить платежи для частичного досрочного погашения, а потом полностью закрыть кредит.

Узнайте в банке, как сделать досрочное погашение удобным, чтобы каждый месяц не ходить в отделение и не оформлять бумажные заявления.

Приятных вам минимальных платежей.

Ruslan, в основном согласен. Но

1. По поводу набрать за год по портфелю в долларах большие сомнения. В этом году повезло, в следующем так же можете в минус уйти. Я знаю о чем говорю, разрабатывал софт для торговли валютами на основе тех анализа и наблюдал как коллеги безуспешно пытались заработать. Да и интересовался статистикой по работе брокерских фирм. Она тоже была не утешительная. В лучшем случае это все рулетка.

2. P.P.S Я думаю в большинстве случаев люди до ипотеки живут на съемной квартире. У меня так было. Платил за аренду в месяц столько же сколько щас плачу по ипотеке. В таких случаях не брать ипотеку просто глупо. Богатый ты или бедный, надо исходить из конкретной ситуации и расчетов. Автору статьи респект.

Ruslan, что за портфель Руслан? Подучи пжт!

Ruslan, с точки зрения выгоды, не согласна. Чем больше срок, тем больше % переплатишь банку. Особенно в первые годы. Знаю семью, которые уже года 2 Ежемесячно платят 38 тысяч за ипотеку, из которых до сих пор только 2 тр основной долг. На максимальный срок в 25 лет брали. У меня ипотека На 10 лет, 16 тр ежемесячно. Из которых 4 это %. И то жаба душит отдавать свои бабки банку. Закрываю досрочками. А чтоб не было так грустно если не будет денег нужно изначально думать а потяну ли я такую сумму. Даже если останусь на какое то время без работы/разведусь/заболею и тд. Ипотека для богатых, да!

мария, сами себе противоречите. Самые большие проценты ты платишь как раз вначале, так что хоть засокращайся, срок то уменьшается с конца, где доля процентов в платеже уже совсем мизерная.

Anton, да так же и будет выглядеть. Какая разница? Смысл простой: уменьшаем сумму платежа, но при этом платим столько же.

Автор открывает правду о том что нет разницы платить в снижение платежа или срока, если погашать досрочно одну сумму. Не важно разово 400К или мелкими суммами ежемесячно.

Внимательно считайте по таблице! Она некорректно считает в пользу уменьшения срока, на самом деле выгоднее уменьшать платеж и платить далее ту же сумму. Гораздо выгоднее!! Ну не могут банки вам рекомендовать как выгоднее досрочно гасить. Они говорят как выгоднее им.

Да, всё верно. Очень часто в банках и агентствах недвижимости говорят, что выгоднее срок уменьшать, и ставят на этом точку.

Александра, только автор не взял в учёт, что при уменьшении срока уменьшается и процент за пользование кредитом. То есть банк прав. Больше выгода при уменьшении срока. Уменьшение платежа удобно только для страхования себя на случай непредвиденных финансовых ситуаций.

Kirill, из материнского капитала, например

Руслан, не пойму, какое отношение имеет NPV к тем тезисам, о которых пишет автор?

Sergio, скажите, а где вы узнали точную сумму для таблицы,которая идет в погашение долга и погашение %?

вбивали все вручную данные из графика,который дал банк?за все 10-15-20 лет?или где то есть соотнощение цифры,например?

или вы таблицу не заполняли, а просто пользуетесь тем же методом?

Анна, Вы не совсем понимаете как высчитывается сколько идет в погашение долга, а сколько на проценты. В погашение процентов всегда идет текущее тело долга * ипотечную ставку за день (если ставка 8% то 8/365) и после расчета ставки на каждый день просто сложите все дни месяца. Никакой магии в этом нет. Банк каждый месяц берет деньги за обслуживания тела долга. Остаток суммы идет на погашение процентов.

Kirill, схема не изменится если нет этих 400000Р.

Класская статья. Автору респект. Сам начинаю потихоньку гасить досрочно.

Пара дополнений.

1. Схема не меняется даже если не делать платежа в 400000р

2. Формула для рассчета платежей без досрочного погашения есть даже в Excel. Она там встроена! Я вчера читал другую Тиньковскую статью на эту тему. И очень удивился когда Эксель расчитал мою ипотеку с первого раза. При досрочном погашении я пока формул для перерасчета не нашел и жалко что она здесь не приводится. Но при желании можно в том же Экселе взять за основу стандартный расчет и сделать суммы по строкам. И я уверен результат приведенный здесь подтвердится.

3. Господа критики, обращайте внимание на столбец итого в расчетах Максима. Там переплаты все указаны.

Стоить взять во внимание ежегодные: инфляцию денег; страховку имущества и жизни плательщика, которая является обязательной в банке при ипотечном кредите.

Юрий, может вычет налоговый пришёл на купленную квартиру.

Леонид, статья в целом говорит о том, что выгода будет ТОЛЬКО ЕСЛИ ВНОСИТЬ ТОТ ЖЕ ПЛАТЕЖ, КОТОРЫЙ БЫЛ БЫ ПРИ УМЕНЬШЕНИИ СРОКА. Поэтому повторять это и говорить, что это выгодно только если, а вот если, зачем это?

Хорошая статья)

Я одно только не поняла: автор пишет, что уменьшил ежемесячный платеж с 15000 до 8000, а продолжает платить 15000. Но ведь банк списывает только 8000. Я правильно понимаю, что банк списал со счета автора 8000, а 7000 автор вносит как частично-досрочное?

Марина, да, правильно. При внесении суммы больше суммы платежа, по умолчанию спишется только ежемесячны платеж. Необходимо писать заявление/нажимать кнопку в приложении на частично-досрочное погашение излишне уплаченного

Иван, это плановые доходы, которые и потратить-то больше не на что.

Я пользовался сервисом https://fincalculator.ru/kreditnyj-kalkulyator, где нужно указать сколько готовы тратить на кредит, а он находит оптимальные суммы и даты погашений. Формирует план с учетом всех расходов по кредиту, в том числе и страховок

Я так и сделал, получается. Сам додумался в том же 2018г =)

Олег, страховка пропорциональна остаточной сумме кредита.

Вован, он сбербанковский ипотечник, там все по-другому

Сегодня хотел досрочно вложить небольшую сумму, но там вышло, что половина этой суммы идет на погашение процентов, и только половина на основной долг

Саша, тоже так подумал, попробую после оплаты ежемесячного взноса. А если оплатить раньше с процентами, при ежемесячном взносе проценты тоже повторно надо платить или как там будет?

Sten, нет, с ежемесячного платежа эта сумма пойдёт в оплату основного долга. Поэтому выгоднее раньше заплатить, т.к. раньше снизится основной долг (на сумму превышающий процент), а потом и с ежемесячного платежа доплатится

Антон, то есть досрочку лучше заплатить до основного очередного платежа? Например если основной платеж 2 числа, то досрочку нужно платить до этого числа?

Дмитрий, чем раньше, тем лучше.

Допустим:

1. У вас кредит на 300к под 2% годовых (1% в месяц). Через месяц вам платить первый ежемесячный платёж.

2. За один месяц потихоньку (на самом деле небольшими порциями каждый день) накапливался этот 1% с 300к. В первый платёж вы заплатите 3к в проценты= 1% от 300к.

3. Всё, что платите выше, идёт тело основного долга. Т.е. если ежемесячный платёж 10к, то 7к идут в тело кредита. Остаток долга = 293к.

4. Если вы внесёте прямо сейчас ещё 10к, то ваш долг будет 283 000р.

Итого: уплачено всего 20к. Уплачено в проценты 3000р. Остаток 283 000.

Теперь перенесём досрочный платёж на более ранний срок. Заново:

1. У вас кредит на 300к под 12% годовых (1% в месяц). Через месяц вам платить первый ежемесячный платёж.

2. На самом деле процент копится небольшими частями каждый день. Грубо говоря за один день копится 1%/30. А значит в день с 300к накапливается 100 рублей процентов.

3. Спустя 10 дней накопилось уже 1000 рублей процентов.

4. Вы решаете погасить досрочно 10к рублей.

5. 1000р идёт в процент, который уже накопился. 9к идут в тело кредита. Теперь вы должны банку 291к.

6. Оставшиеся 20 дней до платежа процент копится уже с 291к. Это примерно 97р в день. А значит к платежу накопится только 1940 рублей в оплату процентов. А остальные 8060 ежемесячного платежа пойдут в тело кредита. Теперь вы должны банку 282 940.

Итого: уплачено всего 20к. Уплачено в проценты 2940. Остаток 282 940.