что такое договор нетто

Брутто и нетто: что это такое и чем отличаются 12:00, 5 августа 2021 Версия для печати

Брутто и нетто — эти термины используют в различных отраслях: энергетике, торговле, при расчете зарплат в ряде стран. Владеть терминами, понимать их различие необходимо и тем, кто соприкасается со сферой грузоперевозок.

Рассмотрим в этом материале, что представляют собой масса нетто и масса брутто.

Масса и вес брутто и нетто

Слова brutto и netto — итальянские, в прямом переводе они обозначают «грязный» и «чистый» соответственно. В логистике и торговле понятия раскрываются следующим образом. Под брутто (gross weight) подразумевают полную, «неочищенную» массу продукта, включая массу упаковки: непосредственно товарной, к примеру обертки конфет, и внешней для транспортирования — мешки, коробки, контейнеры, паллеты. В международных грузоперевозках встречается и определение полубрутто, а именно вес товара без учета внешней тары.

Нетто или net weight — чистая масса продукта за вычетом упаковочных материалов. Скажем, чистый вес овощей и фруктов без учета коробов, в которых они перевозятся. Если товар невозможно отделить от первичной тары, используют термин полунетто. Так, он будет применим к бутыльку духов, пачке сигарет или тубе зубной пасты.

Нетто и брутто указывают в килограммах. Килограмм, в свою очередь, является единицей измерения массы — физической величины, которая определяет инерционные и гравитационные свойства тел. В повседневном употреблении синонимом массы выступает вес — другое физическое понятие, сила, с которой тело действует на опору (ее измеряют в ньютонах). На товарных упаковках можно найти как пометки «масса нетто», «масса брутто», так и указания «вес нетто», «вес брутто».

Расчет брутто

Брутто — величина всегда большая, чем нетто. Чтобы ее рассчитать, необходимо вычислить сумму нетто и массы тары или упаковки.

Пример: 18 килограммов бананов — вес нетто. Прибавляем к нему 2 килограмма — массу ящика для перевозки плодов. Получаем 21 килограмм — вес брутто.

Иногда масса тары может быть больше массы содержимого. Например, при транспортировке ценного технического оборудования. Но чаще упаковка весит меньше самого товара. Когда ее масса не выше 1% от массы продукта, применяют термин брутто за нетто. Чаще всего это определение встречается в пищевой промышленности, а также в нефтеперерабатывающей. Так, брутто нефти — это сумма массы чистого продукта и разнообразных примесей.

Смежные понятия

Помимо нетто и брутто в сфере логистики важно владеть и другими терминами. К ним принадлежат:

Некоторые правила

При подготовке к перевозке грузов необходимо определить и вес брутто, и вес нетто.

«Чистая» масса груза понадобиться при расчете таможенных сборов. «Грязная» — для авиафрахта (воздушной перевозки товаров), в международных перевозках массу брутто также применяют при расчете ставки груза за килограмм.

Что такое брутто-ставка и как она рассчитывается

Возможно, слова «нетто» и «брутто» ассоциируются у вас исключительно с торговлей или логистикой. Но в страховании тоже встречаются подобные термины. Mafin Media простыми словами рассказывает об одном из них — брутто-ставке.

Что это такое

Брутто-ставка (не путать с брутто-премией) — полный размер страхового взноса в пересчете на единицу страховой суммы. Этот показатель учитывает объем страхования, характер страхового риска и все возможные финансовые нагрузки, которые закладывает в оплату своих услуг страховая компания (СК).

Обычно при расчете брутто-ставки (также называемой тарифной ставкой или страховым тарифом ) за единицу страховой суммы принимается 100 рублей. Чаще всего ставка выражается в процентах к этой сумме.

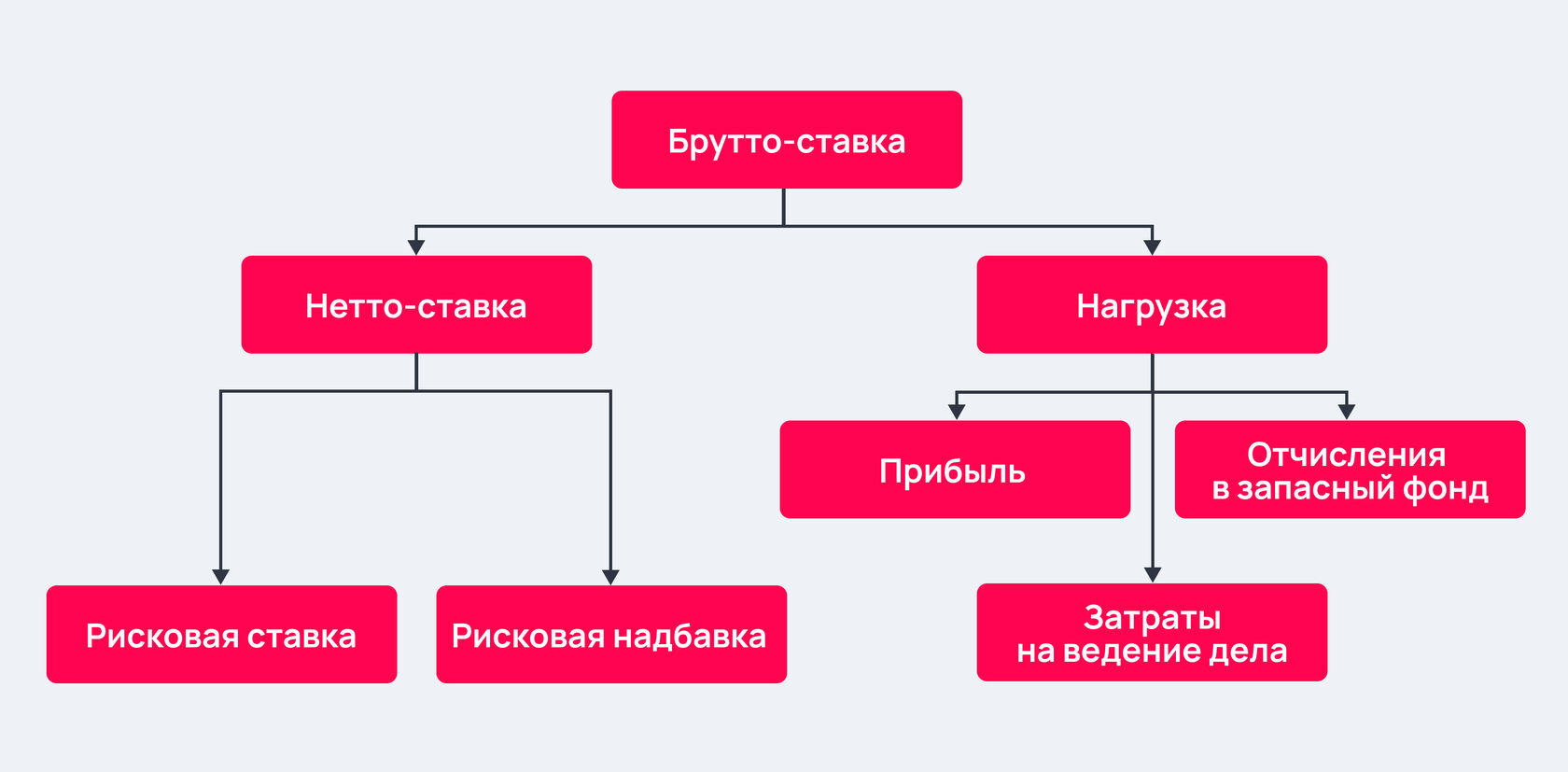

Страховой тариф определяется с помощью актуарных расчетов на основании двух ключевых компонентов:

Что учитывается при формировании страхового тарифа

При расчете брутто-ставки любого страхового продукта СК руководствуется несколькими ключевыми правилами:

Прибыльность. Доходы со страховых операций должны покрывать текущие и будущие расходы страховщика и формировать страховые резервы.

Соразмерность. Величина тарифа должна адекватно соответствовать вероятности ущерба.

Доступность. Размер ставки необходимо соотносить с покупательской способностью. Излишне высокие тарифы могут сделать полис невыгодным для страхователя.

Стабильность тарифов. Чем дольше страховщику удается сохранять ставку неизменной, тем больше доверия у страхователей вызывает такая компания.

Как выглядит формула брутто-ставки

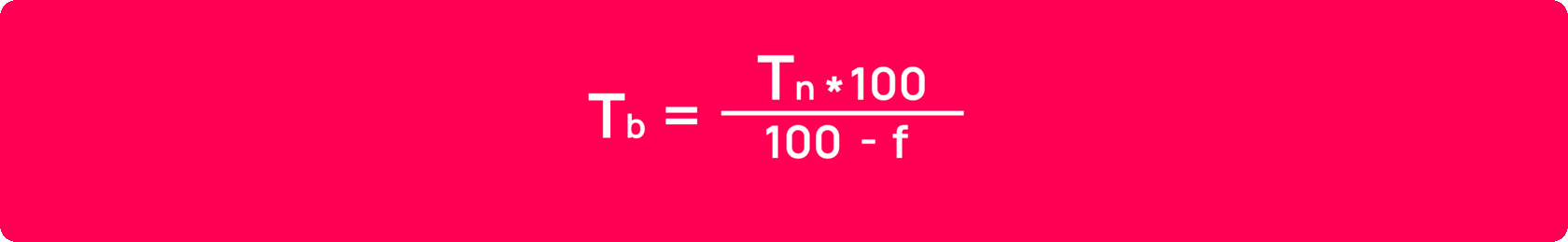

Брутто-ставки в разных видах страхования могут рассчитываться по-разному. Вот один из обобщенных вариантов формулы для определения страхового тарифа:

f — страховая нагрузка, выраженная в процентном соотношении.

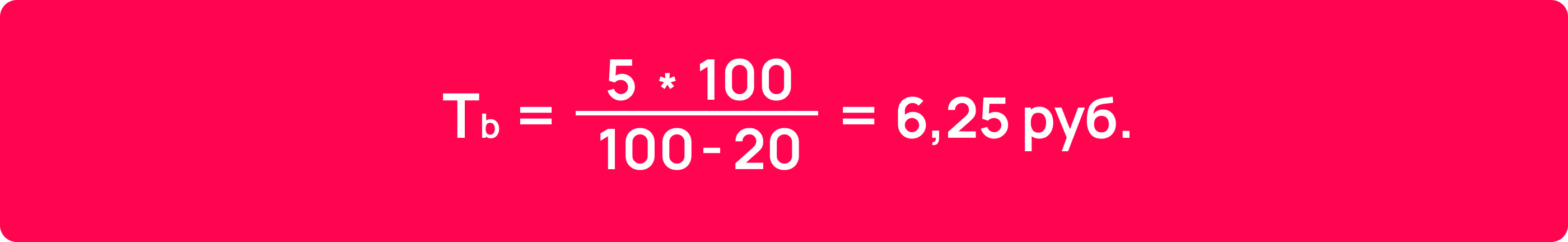

Нетто-ставка по одному из страховых продуктов компании «Консенсус» составляет 5 руб. При этом страховая нагрузка равна 20%. Значит, брутто-ставка по этому продукту составит:

Как это работает на практике

Правда, стоит отметить, в случае со ставкой ОСАГО речь идет не про конкретное число, а про тарифный коридор ставок с минимальным и максимальным значением. Это необходимо для того, чтобы страховщики могли назначать более низкий тариф аккуратным водителям и высокий — систематическим нарушителям. Базовая ставка ОСАГО на 77 % состоит из нетто-тарифа, 20 % отводятся на аквизиционные расходы и всего 3 % — на страховые резервы.

Что такое нетто обязательство

Каждый гражданин, юридическое лицо сталкиваются в повседневности с понятием договорных обязательств. Нередко контрагенты заключают взаимовыгодные сделки, когда каждая из сторон выступает одновременно должником и кредитором. Если плательщик оказывается неспособным исполнить условия контракта за назначенный срок, это существенно осложняет работу кредитора. Оптимальным вариантом погашения долга является взаимозачет встречных требований. Используется нетто обязательства – особый формат безналичных расчетов по финансовым договорам.

Краткая характеристика

Договорные взаимоотношения по нормам действующего законодательства формируются между физическими или юридическими лицами. Задолженность образуется после отгрузки готовой продукции, поставки товаров, ценностей, оказания услуг, приобретения ценных бумаг и пр. Любые имущественные, нематериальные права имеют оценку, поэтому сотрудничество сторон приводит к формированию задолженности.

Чтобы максимально оптимизировать платежно-расчетную политику многие компании принимают решение подбирать контрагентов для взаимовыгодного сотрудничества. Например, одна организация поставляет другой товарно-материальные запасы, а та в ответ продает специализированное оборудование для обработки этих ресурсов. Фактически такие сделки позволяют исключить необходимость производить платежи, вносить предоплату. Не понадобятся залог, гарантии, поручительство и прочие обеспечительные меры.

Нетто обязательства должника – это совокупность финансовой задолженности, которая покрывается величиной требований. Говоря простым языком, компания должна контрагенту, а он, в свою очередь, имеет долг перед ней. Такие мероприятия в финансовом обороте называют неттингом. Реальная задолженность представлена разницей долговых обязательств и дебиторских требований.

Предположим, индивидуальный предприниматель предоставил компании под аренду транспорт за 100 тыс. руб. Фирма продала владельцу автомобиля запасные шины на сумму 70 тыс. руб. В результате безналичного погашения взаимных требований у предприятия-арендатора сформируется нетто-обязательство в размере 30 тыс. руб. То есть обеим сторонам правоотношения не придется дважды перечислять деньги, один раз заплатит только предприятие, стоимость торговой операции которого окажется меньше.

Нетто-обороты особенно выгодны в условиях нестабильной экономической ситуации по стране. Благодаря неттингу предприятия, граждане освобождаются от необходимости нести дополнительные издержки на перечисление залоговых сумм, авансов. Не придется уплачивать увеличенный процент комиссионного вознаграждения кредитному учреждению за обработку платежей. К тому же контрагенты освобождаются от необходимости ждать срок перевода денег через банки.

Система регулирования

На сегодняшний день в российском законодательстве отсутствует четкая трактовка, определение нетто обязательств. По общепринятой характеристике под задолженностью понимается совокупность действий, которые одна сторона должна совершить в пользу другой. Во взаимоотношениях участники руководствуются условиями письменной договоренности.

Договор определяет порядок удовлетворения требований, сроки отгрузки продукции, оказания услуг, выполнения работ. На бланке прописана периодичность перечисления денежных средств на погашение долговой недоимки, вероятные штрафные санкции при неисполнении обязательных критериев. Именно по содержанию контракта кредитор и дебитор ориентируются о возможности взаимозачета долгов, параметрам формирования нетто-обязательства.

Поскольку такие действия являются разновидностью гражданско-правовых отношений, они строятся по общепринятым нормам ГК РФ. В зависимости от вида финансового обязательства, клиенты сделки подбирают альтернативные варианты сотрудничества. Если понятие чистого долга фигурирует в судопроизводстве по банкротству физического или юридического лица, то регламентом выступает закон №127-ФЗ от 26.10.2002 г.

По остальным вопросам стороны правоотношения опираются на нормативно-правовые акты государства, действующие инструкции и разъяснения. Если возникает конфликтная ситуация, урегулировать которую участники самостоятельно не смогут, предъявляются иски в суд. Компетентный орган оценит величину пассивов, утвердит порядок их исполнения.

Сфера применения

Неттинг особенно популярен в ситуациях, когда существует высокий риск, что один из контрагентов обанкротится. Безналичные расчеты путем встречного погашения требований позволяют фирме с ослабленным финансовым положением удержаться на плаву. Действия сторон окажутся гарантией исполнительности обязанностей, срок погашение которых наступает единовременно.

Нетто обязательства при банкротстве одной из сторон взаимоотношения – это альтернативный метод покрытия неисполненной задолженности. В юридической практике такие действия именуют ликвидационными. Согласно п.3 ст.4.1 ФЗ №127 от 26.10.2002 г., чистыми обязательствами признаются любые незавершенные расчеты за вычетом дополнительных издержек, внедоговорных отношений, штрафных санкций и неустоек.

Банкрот на стадии ликвидации осуществляет оценку всех финансовых обязательств по единому договору (генеральному соглашению). Законодательство о банкротстве предполагает участие в сделке хотя бы одного юридического лица, являющегося профессиональным участником рынка ценных бумаг. Компания производит подсчет долгов до назначения временной администрации и реализации последующих ликвидационных мероприятий.

Участниками финансовых взаимоотношений могут выступать отечественные и иностранные кредитные организации, официальные дилеры, брокеры, владельцы долей в паевых инвестиционных фондах. Не исключается возможность заключения аналогичных контрактов иными российскими или зарубежными предприятиями.

Важно понимать, что при течении ликвидационного процесса по банкротству юридического или физического лица действует единая очередность удовлетворения долговых требований. Не допускается перечисление задолженности по единым контрактам в опережение других исков. За последовательностью исполнения обязательств следит уполномоченное лицо – арбитражный управляющий.

Заключение

Нетто-обязательства – редкий вид взаиморасчетов, который встречается чаще всего по делам о банкротстве профессиональных участников рынка ценных бумаг. Действующие законодательные акты лишь поверхностно регулируют взаимное удовлетворение обязательств, поэтому участники сделки в первую очередь руководствуются условиями контракта, далее ссылаются на единые нормативно-правовые акты государства. Неттинг позволяет контрагентам сократить издержки, повысить исполнительность контрактов.

Об обязательствах подробнее будет рассказано в видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Что такое договор нетто

Статья 4.1. Особенности определения размера денежных обязательств, возникающих из финансовых договоров

(введена Федеральным законом от 07.02.2011 N 8-ФЗ)

(в ред. Федеральных законов от 29.12.2012 N 282-ФЗ, от 22.12.2014 N 432-ФЗ, от 27.12.2019 N 507-ФЗ)

(см. текст в предыдущей редакции)

При прекращении обязательств из финансовых договоров осуществляется расчет размера возникающего денежного обязательства (денежных обязательств) (определение нетто-обязательства (нетто-обязательств) в порядке и в срок, предусмотренные генеральным соглашением (единым договором), и (или) правилами организованных торгов, и (или) правилами клиринга.

(абзац введен Федеральным законом от 27.12.2019 N 507-ФЗ)

При прекращении обязательств из финансовых договоров, обеспеченных в соответствии со статьей 51.8 Федерального закона «О рынке ценных бумаг» имуществом должника, в том числе являющегося кредитной организацией, без передачи кредитору права собственности на предмет обеспечения, исполнение нетто-обязательства осуществляется за счет стоимости предмета обеспечения в порядке, предусмотренном договором о предоставлении такого обеспечения, при одновременном соблюдении условий, предусмотренных статьей 51.8 Федерального закона «О рынке ценных бумаг».

(абзац введен Федеральным законом от 02.07.2021 N 353-ФЗ)

Для целей предусмотренного настоящим пунктом исполнения нетто-обязательства порядок реализации кредитором предмета обеспечения, в том числе путем оставления предмета обеспечения за собой, стоимость предмета обеспечения определяются договором о предоставлении обеспечения, указанным в статье 51.8 Федерального закона «О рынке ценных бумаг». При этом срок реализации кредитором имущества, являющегося предметом обеспечения, не может превышать пятнадцать рабочих дней с даты определения нетто-обязательства. Если определение нетто-обязательства осуществляется на дату, предшествующую дате введения моратория на удовлетворение требований кредиторов кредитной организации, реализация предмета обеспечения осуществляется путем оставления его за собой на дату определения нетто-обязательства.

(абзац введен Федеральным законом от 02.07.2021 N 353-ФЗ)

Имущество, оставшееся у кредитора после прекращения обязательств из финансовых договоров, обеспеченных в соответствии со статьей 51.8 Федерального закона «О рынке ценных бумаг», и исполнения нетто-обязательства в порядке, предусмотренном настоящим пунктом, подлежит включению в конкурсную массу должника.

(абзац введен Федеральным законом от 02.07.2021 N 353-ФЗ)

1.1. Порядок прекращения обязательств, установленный настоящей статьей, подлежит применению в том числе при прекращении обязательств, возникших по основаниям, предусмотренным генеральными соглашениями (едиными договорами), заключенными между одними и теми же сторонами, и (или) правилами организованных торгов, и (или) правилами клиринга.

Указанный в абзаце первом настоящего пункта порядок не подлежит применению, если наличие генеральных соглашений (единых договоров) между одними и теми же сторонами является результатом замены стороны генерального соглашения (единого договора), осуществленной:

после принятия арбитражным судом заявления о признании должника банкротом или в течение одного месяца до принятия такого заявления (за исключением случаев универсального правопреемства);

в течение шести месяцев до принятия арбитражным судом заявления о признании должника банкротом на основании сделки, совершенной с заинтересованным лицом;

в течение одного месяца до момента отзыва у должника лицензии на осуществление банковских операций;

на основании сделки, совершенной в течение трех лет до принятия арбитражным судом заявления о признании должника банкротом или отзыва у должника лицензии на осуществление банковских операций с лицом, которое знало о признаках неплатежеспособности или недостаточности имущества должника.

(п. 1.1 введен Федеральным законом от 27.12.2019 N 507-ФЗ)

2. Правила пункта 1 настоящей статьи применяются в отношении финансовых договоров, которые заключены до даты назначения временной администрации, или до даты принятия арбитражным судом решения о введении одной из процедур банкротства, или до даты отзыва лицензии на осуществление банковских операций, в зависимости от того, какая дата наступила ранее.

3. Если финансовые договоры заключены на условиях генерального соглашения (единого договора), для применения правил пункта 1 настоящей статьи дополнительно к требованиям пункта 2 настоящей статьи необходимо соблюдение следующих требований:

1) одной из сторон договора (выгодоприобретателем по договору) является:

российская кредитная организация или профессиональный участник рынка ценных бумаг;

иностранное юридическое лицо, имеющее право в соответствии с личным законом осуществлять банковскую деятельность или профессиональную деятельность на рынке ценных бумаг, с местом учреждения в государствах, указанных в подпунктах 1 и 2 пункта 2 статьи 51.1 Федерального закона «О рынке ценных бумаг»;

центральный банк иностранного государства, указанного в подпунктах 1 и 2 пункта 2 статьи 51.1 Федерального закона «О рынке ценных бумаг»;

международная финансовая организация;

иное российское юридическое лицо;

Российская Федерация, субъекты Российской Федерации, муниципальные образования;

владельцы инвестиционных паев паевого инвестиционного фонда (в случаях, если они являются выгодоприобретателями по финансовому договору, заключенному управляющей компанией в интересах паевого инвестиционного фонда);

иностранное государство, субъект иностранного федеративного государства, административно-территориальное образование иностранного государства, которые указаны в подпунктах 1 и 2 пункта 2 статьи 51.1 Федерального закона «О рынке ценных бумаг»;

иное иностранное юридическое лицо с местом учреждения в государствах, указанных в подпунктах 1 и 2 пункта 2 статьи 51.1 Федерального закона «О рынке ценных бумаг».

2) запись о заключении генерального соглашения (единого договора) внесена в реестр договоров, ведение которого осуществляется репозитарием в порядке, установленном статьей 15.8 Федерального закона «О рынке ценных бумаг»;

(пп. 2 в ред. Федерального закона от 03.07.2016 N 292-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федеральных законов от 27.12.2019 N 507-ФЗ, от 02.07.2021 N 353-ФЗ)

(см. текст в предыдущей редакции)

обязательства прекращаются по всем договорам, заключенным в соответствии с генеральным соглашением (единым договором), в том числе по договору (соглашению) об обеспечительном платеже, указанному в статье 51.7 Федерального закона «О рынке ценных бумаг», в том числе если срок исполнения обязательств не наступил;

(в ред. Федерального закона от 02.07.2021 N 353-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федеральных законов от 22.12.2014 N 432-ФЗ, от 27.12.2019 N 507-ФЗ, от 02.07.2021 N 353-ФЗ)

(см. текст в предыдущей редакции)

нетто-обязательство определяется по всем прекращающимся обязательствам, в том числе по договору (соглашению) об обеспечительном платеже, указанному в статье 51.7 Федерального закона «О рынке ценных бумаг», и не включает в себя возмещение убытков в форме упущенной выгоды и взыскание неустоек (штрафов, пеней).

(в ред. Федерального закона от 02.07.2021 N 353-ФЗ)

(см. текст в предыдущей редакции)

4. Если финансовые договоры заключены на условиях правил организованных торгов и (или) правил клиринга, для применения правил пункта 1 настоящей статьи дополнительно к требованиям пункта 2 настоящей статьи указанные правила должны содержать соответствующий требованиям подпункта 6.1 пункта 2 статьи 4 Федерального закона «О клиринге и клиринговой деятельности» порядок прекращения обязательств в связи с банкротством и определения нетто-обязательства.

(в ред. Федеральных законов от 22.12.2014 N 432-ФЗ, от 27.12.2019 N 507-ФЗ)

(см. текст в предыдущей редакции)

6. Положения настоящей статьи не применяются к отношениям, урегулированным параграфом 7 главы IX и главой X настоящего Федерального закона.

(п. 6 в ред. Федерального закона от 29.06.2015 N 154-ФЗ)

Сверка или сделка? Сальдирование и зачёт в банкротстве

Моя новая статья, посвящённая так называемому сальдированию в банкротстве (в основном в статье обсуждается практика ВС).

Будылин С. Сальдирование в банкротстве: сверка или сделка? ВС РФ расширяет сферу применения сальдирования // Юридическая работа в кредитной организации. 2021. С. 6-22.

С любезного разрешения редакции выкладываю здесь текст статьи (до редакционных правок). Предварю текст статьи определением используемых в ней ключевых терминов, как я их понимаю.

Зачёт — это взаимное погашение встречных обязательств. «Классический зачёт» — это зачёт, происходящий по особому волеизъявлению одной или обеих сторон. «Сальдирование» — это зачёт, происходящий без особого волеизъявления, а в силу ранее заключённого договора сторон либо нормы права.

В банкротстве зачёт по общему правилу не допускается, но судебной практикой допускается сальдирование, если взаимно погашаемые требования находятся в тесной договорной связи.

Что такое сальдирование? Попросту говоря, это зачёт встречных требований, который —вопреки, казалось бы, букве закона! — допускается в банкротстве.

Характерной чертой сальдирования является то, что оно, в отличие от «классического» зачёта, не требует заявления стороны, а происходит автоматически, то есть в силу ранее заключённого договора сторон или в силу нормы права.

Стоит подчеркнуть, что в законе никакого «сальдирования» нет; эта концепция имеет полностью судебное происхождение. Судебная практика определяет и условия, при которых зачёт встречных требований может признаваться разрешённым в банкротстве «сальдированием». Если коротко, для этого встречные требования должны быть достаточно тесно связаны друг с другом (подробности см. далее).

Поскольку теория сальдирования — продукт судебного правотворчества, то эта статья посвящена в основном обсуждению судебной практики.

«Классический» зачёт в банкротстве запрещён

Вначале — об обычном зачёте.

Если фермер должен механику тысячу рублей за ремонт трактора, а механик должен фермеру тысячу рублей за купленные у фермера помидоры, то любая сторона может заявить о зачёте встречных требований, после чего взаимные обязательства сторон прекратятся (ст. 410 ГК). Иначе говоря, фермер потеряет право требовать у механика деньги за помидоры, а механик у фермера — деньги за ремонт.

Исключением является ситуация несостоятельности одной хотя бы одной из сторон. Допустим, фермер обанкротился. Тогда все покупатели помидоров всё равно должны заплатить за них полную цену, а все кредиторы (такие, как наш механик) получат по своим требованиям лишь часть денег. Но если разрешить механику совершить зачёт, то он, по сути, получит полное удовлетворение своих требований в обход остальных кредиторов!

Это кажется несправедливым по отношению к другим кредиторам. В связи с этим закон по общему правилу запрещает зачёт встречных требований после начала процедуры банкротства, если это нарушает очерёдность удовлетворения требований кредиторов (п. 1 ст. 63, п. 1 ст. 81, п. 8 ст. 142 Закона о банкротстве).

Замечу, что в принципе возможны и иные решения. Так, согласно немецкому законодательству о банкротстве, если право на зачёт возникло у кредитора ещё до открытия процедуры банкротства, то сделать заявление о зачёте он может и в ходе банкротства (Insolvenzordnung § 94). Сходные правила существуют и в других европейских правопорядках. Но российский законодатель решил этот вопрос иначе.

Соответственно, в случае банкротства фермера механик должен будет заплатить в конкурсную массу тысячу рублей за помидоры наряду с другими покупателями, а с требованием оплаты ремонта на тысячу рублей встать в очередь наряду с другими кредиторами.

Даже если подобный зачёт совершён ещё до возбуждения процедуры банкротства, то при установленных законом условиях он, подобно любым другим сделкам, может быть признан недействительным как «подозрительная сделка» или «сделка с предпочтением» (ст. 61.2, 61.3 Закона о банкротстве; пп. 1 п. 2 постановления Пленума ВАС РФ от 23.12.2010). Смысл здесь также в том, чтобы защитить интересы других кредиторов.

Это решение законодателя выглядит логичным. Однако при ближайшем рассмотрении оказывается, что в некоторых случаях результат опять получается явно несправедливым, в связи с чем правило нуждается в уточнении.

Один из таких случаев описан непосредственно в законе. Это определение нетто-обязательств из так называемых «финансовых договоров». Согласно закону, в этом случае запрет на зачёт «не применяется» (п. 1 ст. 63 Закона о банкротстве; см. также ст. 4.1 Закона о банкротстве, там же даётся точное определение «финансового договора»).

Например, банк предоставляет клиенту возможность совершения сделок с ценными бумагами на условиях «генерального соглашения», согласно которому в случае банкротства любой из сторон все обязательства клиента и банка из этого соглашения взаимно погашаются, и от них остаётся лишь разница («нетто-обязательство»). По существу это тот же зачёт, но для отличения этой процедуры от «обычного» зачёта используют термин «неттинг». Как уже было сказано, вопреки общему запрету на зачёт, неттинг в банкротстве законом не возбраняется.

Допустим, клиент обязался по фьючерсному контракту заплатить тысячу рублей за некую ценную бумагу, а банк обязался передать ему эту ценную бумагу — всё это в определённый момент времени в будущем. Очень может быть, что клиента изначально интересует не столько сама ценная бумага, сколько ожидаемый прирост её стоимости к моменту исполнения сделки, который клиент и рассчитывает получить с банка по условиям соглашения. Так вот, в случае банкротства клиента банк не должен будет передавать ценную бумагу в конкурсную массу и вставать в очередь кредиторов за своей тысячей рублей. Банк осуществит неттинг, то есть взаимное погашение обязательств из договора.

Если, скажем, ценная бумага на момент обещанной передачи стоит 1100 рублей, то банк заплатит в конкурсную массу 100 рублей. Если ценная бумага стоит 900 рублей, то банк встанет в очередь за 100 рублями. Если же бумага стоит ровно 1000 рублей, то никто никому ничего не должен, в отличие от ситуации с фермером и механиком.

Это решение законодателя также кажется разумным. Ведь очень часто взаимные обязательства из подобного договора изначально предполагают «неттинг», а не самостоятельное исполнение каждого из обязательств. Эти встречные обязательства настолько тесно связаны между собой, что разъединять их даже в случае банкротства клиента было бы абсурдом.

Финансовый договор — единственный вид договора, для которого законодатель предусмотрел исключение из общего правила о запрете зачёта в банкротстве — несомненно, по настоятельным просьбам финансового лобби. Однако это далеко не единственный вид договора, в котором взаимные обязательства сторон неразрывно связаны между собой. Во всех подобных договорах безусловный запрет зачёта тоже выглядит неуместным.

Но о таких договорах законодатель уже не подумал, а потому исправлять ситуацию пришлось судам.

Договор выкупного лизинга

Первым видом договоров, попавший в поле зрение судов в этом контексте, стал договор выкупного лизинга.

По договору выкупного лизинга лизингополучатель после внесения всех лизинговых платежей лизингодателю получает предмет лизинга в собственность. Как и в случае финансового договора, взаимные обязательства сторон в этом договоре тесно связаны между собой, и попытка их разъединения может привести к несправедливым результатам.

Допустим, фермер взял в выкупной лизинг у лизинговой компании трактор, за который нужно заплатить в общей сложности миллион. Фермер выплатил компании лизинговых платежей на сумму 900 тысяч, после чего обанкротился. В связи с этим договор лизинга был расторгнут компанией.

Можно было бы сказать, что «по справедливости» трактор уже на 90% принадлежит фермеру, но по букве закона собственник трактора — по-прежнему лизинговая компания. Если считать, что она ничего не должна фермеру, результат будет крайне несправедливым по отношению к фермеру и его кредиторам (которые могли бы удовлетворить часть своих требований из полученных от компании средств).

В связи с этим Высший Арбитражный Суд РФ в 2014 году установил, что, независимо от того, предусмотрено ли это самим договором выкупного лизинга, в случае его расторжения необходимо определить «сальдо встречных обязательств», которое и будет представлять собой «завершающую обязанность» одной стороны по отношению к другой (п. 3.1 постановления Пленума ВАС РФ от 14.03.2014 № 17).

Так, в приведённом выше примере компания должна будет внести в конкурсную массу фермера текущую стоимость оставшегося за компанией трактора за вычетом недоплаченных фермером 100 тысяч и с возможными поправками на убытки и неустойки, связанные с расторжением договора. Если же сальдо встречных обязательств окажется в пользу компании, а не фермера, то именно требование на сумму этого сальдо включается в реестр требований кредиторов фермера (п. 13 постановления Пленума ВАС РФ от 23.07.2009 № 63 в редакции от 06.06.2014).

Таким образом, договор выкупного лизинга стал первым видом договора, для которого суд высшей инстанции сформулировал теорию «сальдирования», допускающую автоматический зачёт встречных требований в банкротстве.

В законе про это ничего нет; в обоснование своей теории Пленум ВАС сослался лишь на общие нормы о добросовестности (п. 3, 4 ст. 1 ГК). Это стандартное обоснование для российских судебных решений, отклоняющихся от буквы закона.

Следующий шаг в судебном правотворчестве на тему сальдирования был совершён уже после ликвидации ВАС (произведённой в 2014 году).

На этот раз в поле зрения высшего суда — теперь уже Верховного Суда РФ — попал договор подряда. В договоре подряда, как и в договоре лизинга, у сторон может возникать множество встречных обязательств, очень тесно связанных между собой.

Заказчик, понятно, обязан заплатить подрядчику установленную договором цену работ. Вместе с тем и у подрядчика, помимо собственно обязательств по выполнению работ, могут существовать разнообразные обязательства денежного характера по отношению к заказчику: учесть ранее заплаченную сумму аванса; учесть стоимость переданных заказчиком материалов; уменьшить цену работ в связи с выявленными недостатками; возместить убытки, причинённые заказчику задержками со стороны подрядчика; и т. п.

Как правило, такие обязательства исполняются не отдельными платежами, а просто путём математического вычитания соответствующих сумм из суммы долга заказчика перед подрядчиком. Такое «вычитание», в отличие от «классического зачёта», не требует особого заявления стороны, поскольку изначально предусматривается договором.

Представляется очевидным, что даже в случае банкротства подрядчика разъединить подобные встречные обязательства невозможно.

Увы, в законе про это ничего нет. Но для высшей судебной инстанции это не проблема!

По-видимому, впервые возможность автоматического сальдирования встречных обязательств в договоре подряда была упомянута Коллегией ВС по экономическим спорам в деле от 2017 года (Определение СКЭС ВС РФ от 30.06.2017 № 304-ЭС17-1977). Однако там позиция Коллегии прозвучала довольно невнятно. Более чётко правило о возможности сальдирования в подряде было сформулировано в двух определения Коллегии от 2018 года (Определения СКЭС ВС РФ от 29.01.208 № 304-ЭС17-14946; от 12.03.2018 № 305-ЭС17-17564).

Так, в первом из этих двух дел — о банкротстве ООО «Строительное предприятие «МК-С»» — речь шла о нескольких аналогичных договорах строительного подряда. Строительное предприятие сорвало сроки работ, и заказчик отказался от договоров. Впоследствии строительное предприятие обанкротилось.

У заказчика остался долг за уже выполненные работы на сумму 51 млн. рублей, но и у подрядчика тоже остались долги перед заказчиком — в связи с переданными материалами, а также с недостатками работ, убытками и др. В итоге разница, с учётом выданных подрядчику авансов, оказалась в пользу заказчика в размере 25 млн. рублей. Эта сумма и была включена в реестр требований кредиторов подрядчика.

Конкурсный управляющий, считая вычисление упомянутой разницы недопустимым в банкротстве зачётом, оспорил эту сделку. Очевидно, по его мнению, заказчик должен был сперва заплатить 51 млн. в конкурсную массу, а потом встать в очередь кредиторов за своими 76 млн. (с сомнительными перспективами их получения). Апелляция и кассация, вопреки мнению первой инстанции, поддержали конкурсного управляющего.

Однако Коллегия, сославшись на позицию, высказанную Пленумом ВАС РФ в постановлении о лизинге, признала допустимость сальдирования и в договоре подряда тоже.

«В письме от 15.10.2015, поименованном заявлением о зачете, заказчик, по сути, определил завершающее сальдо по подрядным сделкам с учетом частичного выполнения работ, выявленных недостатков этих работ, произведенного заказчиком авансирования и передачи им материалов подрядчику, неиспользованных последним и невозвращенных заказчику после прекращения договоров, убытков, возникших на стороне заказчика в связи с неисправностью подрядчика.»

Как видим, на вывод Коллегии не повлияло даже то, что сам заказчик несколько опрометчиво назвал исчисление завершающего сальдо «зачётом».

Коллегия подчеркнула, что сальдо в пользу заказчика сложилось по каждому из нескольких договоров подряда, и «зачёт сальдо встречных завершающих обязательств по разным подрядным сделкам сторонами не производился». Надо понимать, взаимный зачёт сальдо по разным договорам подряда Коллегия рассматривает как «классический зачёт», который в банкротстве недопустим.

В итоге Коллегия отменила акты апелляции и первой кассации, оставив в силе акт первой инстанции, принятый в пользу кредитора.

В следующем 2019 году Коллегия ещё более расширила возможности сальдирования в подряде, признав, что сальдироваться могут обязательства не только из одного договора, но и из нескольких достаточно тесно связанных договоров — по словам Коллегии, создающих «единую договорную связь».

Речь идёт о деле о банкротстве ЗАО «Подольский домостроительный комбинат» (Определение СКЭС ВС РФ от 28.10.2019 № 305-ЭС19-10064).

Общество и комбинат заключили два вида договоров: договор подряда, по которому комбинат должен был строить жилые дома для общества, и три договора долевого участия, по которым комбинат приобретал у общества права на некоторые из построенных им квартир. Впоследствии комбинат впал в банкротство. После этого стороны подписали три «акта взаимозачёта», по которым погашались взаимные обязательства сторон из этих договоров на общую сумму 33 млн. рублей. Нижестоящие суды по требованию конкурсного управляющего признали «взаимозачёт» недействительным как сделку с предпочтением.

Однако в Верховном Суде обществу удалось убедить судей, что разделение договоров на два разных вида (подряд и долевое участие) было чистой формальностью. В действительности стороны изначально рассчитывали именно на то, что услуги подрядчика будут оплачиваться передачей квартир, а отдельные договоры заключили лишь для удобства. При этом возможность оплаты работ правами на квартиры устанавливалась непосредственно в договорах.

Эта аргументация нашла полное понимание Коллегии. Она согласилась, что «несмотря на подписание нескольких документов, в действительности воля сторон … была направлена на установление между ними единой договорной связи с двумя встречными магистральными обязанностями осуществить характерное исполнение: 1) со стороны должника – строительство домов; 2) со стороны общества – передача части квартир (прав на квартиры)».

Что касается «актов взаимозачёта», по мысли Коллегии, они не были полноценными заявлениями о зачёте, а имели лишь «сверочный характер».

В итоге Коллегия отменила акты нижестоящих судов и отказала в признании «взаимозачёта» по связанным договорам недействительным.

Коллегия ещё не раз возвращалась к вопросу сальдирования обязательств в договоре подряда, каждый раз признавая его допустимым, вопреки упорному сопротивлению нижестоящих судов. Похоже, именно в подряде тема сальдирования оказалась наиболее актуальной для судебной практики.

Заслуживают упоминания следующие определения СКЭС ВС РФ, посвящённые сальдированию в подряде:

от 29.08.2019 № 305-ЭС19-10075 (зачёт неустойки против основного долга);

от 09.09.2019 № 304-ЭС19-11744 (зачёт расходов на устранение недостатков против основного долга);

от 10.12.2020 № 306-ЭС20-15629 (зачёт неустойки и процентов за просрочку против основного долга; помимо прочего, Коллегия одобрила сальдирование «просуженных» встречных обязательств, по которым выданы исполнительные листы, против «непросуженного» обязательства по основному долгу);

от 08.04.2021 N 308-ЭС19-24043(2,3) (зачёт неотработанного аванса и процентов против основного долга);

от 23.06.2021 № 305-ЭС19-17221 (2) (зачёт неустойки против основного долга).

Таким образом, договор подряда стал вторым видом договора, для которого высший суд волевым решением допустил «сальдирование» встречных обязательств сторон (признаваемое в банкротстве, в отличие от «классического зачёта»).

В дальнейшем Верховный Суд продолжил расширение списка договоров, в которых допускается сальдирование. В самом деле, очевидно, что лизинг и подряд в этом смысле не уникальны: в других видах договоров с тем же успехом могут присутствовать неразрывно связанные обязательства, разъединять которые даже в случае банкротства стороны нет резона. Даже в самом обычном договоре купли-продажи могут возникнуть подобные встречные обязательства.

В деле о банкротстве ООО «Торговый дом «Меркурий-Металл-Групп»» (Определение СКЭС ВС РФ от 11.06.2020 № 305-ЭС19-18890(2)) рассматривалось три договора поставки, заключённые между торговым домом (поставщиком) и АО «Атомстройэкспорт» (покупателем).

По каждому из этих договоров покупатель остался должен поставщику деньги за поставленный, но неоплаченный товар, а поставщик покупателю — за оплаченный, но не поставленный товар. Кроме того, изначально покупатель заплатил покупателю аванс, который по условиям договоров мог быть зачтён против возможного долга поставщика по любому из трёх договоров поставки. По итогам своих отношений стороны составили документ, который они назвали «актом зачёта взаимных требований». Получилось, что общество должно торговому дому 32 тыс. долларов.

Через неделю после этого было возбуждено дело о банкротстве торгового дома. Конкурсный управляющий оспорил «зачёт встречных требований» как сделку с предпочтением. Суды в трёх инстанциях признали сделку зачёта недействительной и взыскали с общества-покупателя в конкурсную массу торгового дома 45 тыс. долларов и 3,8 млн. рублей. Дело по жалобе общества дошло до ВС.

Коллегия ВС применила свою любимую теорию сальдирования.

Что касается аванса, Коллегия отметила, что стороны «согласовали условие о том, что в случае неисправности поставщика покупатель вправе удержать сумму аванса из любого платежа по любому договору между поставщиком и покупателем». Это, по словам общества, «объединя[ет] расчеты по всем договорам поставки в единое целое». По мнению общества — которое, надо понимать, совпало с мнением Коллегии, — спорный акт «является не сделкой, которая направлена на прекращение взаимных, не связанных между собой обязательств, а обычной сверкой расчётов, не подлежащей оспариванию по правилам статьи 61.3 Закона о банкротстве».

Отменив акты нижестоящих судов, Коллегия направила дело на новое рассмотрение с учётом сформулированных ею позиций насчёт «сверки», а не «сделки».

Договор оказания услуг

Следующим в списке оказался договор оказания услуг.

В деле «ООО «Правобережный» против ООО «АТК»» (Определение СКЭС ВС РФ от 15.10.2020 № 302-ЭС20-1275) речь шла о договоре оказания услуг теплоснабжения: исполнитель должен был передавать тепловую энергию потребителям заказчика. В таких договорах цена за передачу энергии часто устанавливается исходя их полного количества энергии, переданной исполнителю, но затем их этой цены вычитается сумма, соответствующая потерям энергии в сетях исполнителя.

Общество-исполнитель предъявило компании-заказчику иск на 15,1 млн. рублей о взыскании задолженности за оказание услуг по передаче тепловой энергии, а компания обществу — встречный иск на 14,2 млн. рублей в качестве компенсации потерь тепловой энергии. Первая инстанция удовлетворила оба иска, произвела «зачёт» (по её словам) и взыскала с компании в пользу общества 0,9 млн. В то время общество-исполнитель уже находилось в банкротстве, но договор продолжал исполняться.

По жалобе конкурсного кредитора вторая и третья инстанции признали произведённый судом зачёт встречных требований недопустимым. По мысли судов, компания должна внести деньги за услуги в конкурсную массу, а затем вставать в очередь кредиторов за компенсацией потерь.

Однако Коллегия ВС поддержала компанию, сказав, что это был вовсе не зачёт, а «установление сальдо».

Коллегия сослалась на «неразрывную связь расчётов за услуги по передаче тепловой энергии и за потери, возникшие при передаче». Хотя автоматическое сальдирование встречных обязательств оплаты за передачу энергии и за потери не предписывалось в договоре прямо, оно, по мнению Коллегии, неявно подразумевалось сторонами («условие пунктов 4.5 и 5.6 договора о перечислении денежных средств на расчётный счёт само по себе не исключает применение метода сальдо к взаимных обязательствам сторон»).

«Произведенный судом зачет требований в части расчетов, вытекающих из условий договора оказания услуг, по сути является не зачетом, а подтверждением наличия долга в пользу одной стороны, возникшего в день, который определен сторонами в качестве расчетного.»

(Отдельно Коллегия рассмотрела вопрос о возможности зачёте встречного требования компании к обществу в части долга по самостоятельному договору теплоснабжения самого общества, но мы здесь эту тему не обсуждаем.)

В итоге Коллегия отменила акты второй и третьей инстанции и оставила в силе акт первой инстанции, то есть допустила сальдирование встречных требований в договоре оказания услуг по передаче тепловой энергии.

Следующим в списке исключений из общего правила о запрете зачёта в банкротстве оказался договор комиссии.

В договорах комиссии у сторон тоже очень часто возникают встречные обязательства по отношению друг к другу. Такие как обязательство реализатора-комиссионера передать выручку комитенту, с одной стороны, и обязательство комитента оплатить услуги реализатора, с другой. Разумеется, обычно реализатор просто удерживает своё комиссионное вознаграждение из выручки.

В деле «АО «Машиностроительный концерн ОРМЕТО-ЮУМЗ» против АО «Внешнеэкономическое объединение «Тяжпромэкспорт»» (Определение СКЭС ВС РФ от 27.10.2020 № 305-ЭС20-10019) стороны заключили такой договор комиссии.

По этому договору общество-комиссионер обязалось от своего имени, но за счёт концерна-комитента реализовать в Индии производимое концерном технологическое оборудование. По расчётам концерна, в итоге общество осталось ему должно 1,5 млн. долларов выручки за проданное индийцам оборудование. На эту сумму концерн и предъявил обществу иск.

Общество возражало в основном в том смысле, что этих денег оно от индийцев не получало, в чём сам же концерн и был виноват. В связи со срывом концерном сроков поставки, а также «многочисленных претензий к качеству», индийский заказчик применил к обществу предусмотренные контрактом санкции и удержал 5% от цены контракта. Однако нижестоящие суды сказали, что общество не доказало «неполучения денежных средств от заказчика».

Помимо этого, общество пыталось сослаться на то, что сам концерн должен заплатить обществу предусмотренное договором комиссионное вознаграждение. И с учётом комиссионных сальдо получалось в пользу ответчика, а не истца! Однако поскольку концерн к моменту разбирательства с обществом впал в банкротство, то этот аргумент нижестоящие суды отвергли со ссылкой на запрет зачёта в банкротстве.

Нижестоящие суды единодушно удовлетворили иск концерна, но в дело вмешался Верховный Суд.

Что касается последнего аргумента (интересного для нас), Коллегия ВС сочла, что удержание комиссионного вознаграждения по договору комиссии следует рассматривать как «порядок расчётов», а вовсе не запрещённый в банкротстве зачёт.

«Отклоняя довод ответчика о сложившемся в его пользу сальдо взаимных предоставлений по договору комиссии со ссылкой на запрет, установленный абзацем седьмым пункта 1 статьи 63 Закона о банкротстве, суды не учли, что условие об удержании суммы комиссионного вознаграждения не может быть квалифицировано как зачет требований в рамках указанного договора, поскольку относится к порядку расчетов сторон.»

По поводу поступления или непоступления денег от иностранного заказчика Коллегия сказала, что этот вопрос факта надо было исследовать по существу. Суды же этого почему-то не сделали, ограничившись формальной ссылкой на недоказанность заявления ответчика.

Общая формулировка правила

Как видим, возможность сальдирования встречных обязательств определяется не видом договора, в котором они возникают. Договор может быть любой, важно то, что в нем возникают тесно связанные между собой встречные обязательства сторон, которые стороны изначально предполагали (не обязательно даже выразив это в договоре напрямую) автоматически засчитывать друг против друга.

Рассмотрим в некоторых подробностях свежее дело (определение ВС РФ от 23.06.2021 № 305-ЭС19-17221 (2), дело о банкротстве АО «Инженерная группа «Волга»»), уже упоминавшееся в разделе о подряде, в котором Коллегия сформулировала правило о сальдировании в наиболее полном виде.

Фабула дела была типовая. Общество заключило договор (суб)подряда с должником, по которому подрядчик обязался выполнить проектно-изыскательские работы в связи с проектом высокоскоростной железнодорожной магистрали. Впоследствии заказчик расторг договор в связи с нарушениями со стороны подрядчика и потребовал заплатить штрафную неустойку. Сумма неустойки (22 млн. рублей) была удержана из «гарантийного фонда», предусмотренного договором — то есть, по сути, из оплаты уже выполненных работ.

Через семь месяцев подрядчик впал в банкротство. Оспаривать зачёт как сделку с предпочтением было невозможно (поскольку между зачётом и банкротством прошло более 6 месяцев), а потому конкурсный управляющий оспорил её по мотивам «неравноценности» (п. 1 ст. 61.2 Закона о банкротстве).

Суды первых двух инстанций пришли к выводу, что в результате зачёта заказчик действительно получил неравноценное встречное исполнение. Ведь он зачёл неустойку, а требование по неустойке в банкротстве погашается после погашения всех требований по основному долгу! Третья инстанция с этим не согласилась, но сочла, что зачётом был причинён вред залоговому кредитору (дебиторская задолженность была в залоге у банка). Так или иначе, нижестоящие суды признали зачёт недействительным.

Коллегия ВС не согласилась с нижестоящими судами.

По мнению Коллегии, никакой неравноценности, а равно и ущемления прав залогового кредитора, в оспариваемом «зачёте» не было. В принципе подобный зачёт можно было бы оспаривать как сделку с предпочтением (ст. 61.3 Закона о банкротстве), но отнюдь не как сделку с неравноценным встречным предоставлением (ст. 61.2 Закона о банкротстве). Но это лишь в том случае, когда имеет место настоящий зачёт.

В данном же случае и зачёта не было, а было сальдирование! По этому поводу Коллегия высказалась развёрнуто. Приведу соответствующий пассаж целиком.

«В настоящее время на уровне Верховного Суда Российской Федерации сложилась устойчивая судебная практика по вопросу разграничения зачета от сальдирования при перерасчете итогового платежа заказчика путем уменьшения цены договора на сумму убытков заказчика, в частности, возникших вследствие просрочки (определения Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации от 29.01.2018 № 304-ЭС17-14946, от 12.03.2018 № 305-ЭС17-17564, от 02.09.2019 № 304-ЭС19-11744, от 29.08.2019 № 305-ЭС19-10075, от 11.06.2020 N 305-ЭС19-18890 (2), от 10.12.2020 № 306-ЭС20-15629 и проч.).

По смыслу данной позиции сальдирование имеет место тогда, когда в рамках одного договора (либо нескольких взаимосвязанных договоров) определяется завершающая обязанность сторон при прекращении договорных отношений полностью (либо их отдельного этапа). Сопоставление обязанностей сторон из одних отношений и осуществление арифметических (расчетных) операций с целью определения лица, на которого возлагается завершающее исполнение (с суммой такого исполнения), не может быть квалифицировано как зачет и не подлежит оспариванию как отдельная сделка по правилам статьи 61.3 Закона о банкротстве, так как в данном случае отсутствует такой квалифицирующий признак, как получение заказчиком какого-либо предпочтения – причитающуюся подрядчику итоговую денежную сумму уменьшает он сам своим ненадлежащим исполнением основного обязательства, а не заказчик, констатировавший расчетную операцию сальдирования (определение Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации от 08.04.2021 № 308-ЭС19-24043 (2, 3)). Соответственно в подобной ситуации не возникают встречные обязанности, а формируется лишь единственная завершающая обязанность одной из сторон договора.»

По словам Коллегии, в данном случае «в переписке сторон произведённая операция была поименована как зачёт», но «в действительности произошло удержание суммы неустойки из средств, которые общество как заказчик должно было выплатить подрядчику за выполненные работы». Следовательно, «у судов имелись основания для квалификации осуществлённой операции как сальдирования».

В итоге Коллегия отменила акты нижестоящих судов и отказала в признании недействительным спорного «зачёта» — а, по словам Коллегии, «сальдирования».

Надо сказать, что в сформулированном Коллегией правиле содержится как минимум одна ошибка — или, скажем так, не совсем удачное выражение.

В приведённой формулировке Коллегия вроде бы одобряет сальдирование цены договора лишь с «убытками заказчика». Но в действительности в процитированных ею делах речь идёт о сальдировании цены договора с разнообразными обязательствами в договорах различной природы (неустойка, расходы на устранение недостатков, возврат неотработанного аванса, стоимость недопоставленного товара в договоре купли-продажи и др.). Да и в рассматриваемом Коллегией деле цена договора сальдируется с неустойкой, а не убытками!

Надо понимать, по мысли Коллегии, значение имеет всё-таки не конкретная квалификация встречного обязательства. Важнее тот факт, что по условиям договора сторон это встречное обязательство не обладает полной самостоятельностью, а лишь используется для совершения «арифметических (расчётных) операций» с целью определения, кто кому и сколько должен по итогам исполнения договора, или определённого этапа договора.

Помимо прочего, Коллегия явно указывает, что сальдирование может производиться по нескольким взаимосвязанным договорам, а не обязательно по одному договору. Характер необходимой взаимной связи здесь не уточняется, но, как мы помним, в более ранних делах Коллегия требовала, чтобы такие договоры образовывали «единую договорную связь».

Из приведённых выше норм закона и судебной практики можно сделать следующие выводы.

1. Зачёт в банкротстве прямо запрещён российским законом о банкротстве.

Если механик должен фермеру за помидоры, а фермер механику — за ремонт трактора, то в случае банкротства фермера механик по общему правилу не может зачесть один долг против другого. Механик должен заплатить в конкурсную массу деньги за помидоры и встать в очередь кредиторов для получения (части) оплаты за ремонт.

2. Из общего правила о запрете зачёта в банкротстве есть исключения, часть из которых зафиксирована в законе (неттинг), а часть вытекает лишь из судебной практики, зафиксированной на уровне высших судов (сальдирование).

Закон предписывает признание в банкротстве «неттинга» в финансовых договорах. Пленум ВАС предписал «сальдирование» встречных обязательств в расторгаемых договорах выкупного лизинга, признаваемое в том числе и в банкротстве стороны договора. Коллегия ВС по экономическим спорам расширила теорию сальдирования на договоры подряда, а впоследствии и на другие виды договоров (поставка, оказание услуг, комиссия). Надо понимать, признаваемое в банкротстве сальдирование в принципе возможно в договорах любого вида. В судебной практике речь чаще всего идёт о подряде.

3. Важнейшей чертой сальдирования, отличающей его от «классического зачёта», является «автоматический» характер сальдирования.

Это значит, что встречные обязательства сторон вычитаются друг из друга без необходимости особого волеизъявления сторон, а в силу ранее заключённого договора (либо в силу действия нормы права, такой как предписание Пленума ВАС по поводу договоров лизинга). Например, договор подряда может предусматривать автоматическое уменьшение цены работ на сумму неустоек, связанных с возможными просрочками со стороны подрядчика. В связи с этим сальдирование не считается самостоятельной сделкой (а считается лишь «сверкой» расчётов), что и исключает возможность его оспаривания.

4. Допускается сальдирование обязательств самой разной природы, в том числе имеющих разную степень приоритетности в банкротстве.

Так, в договоре подряда заказчик обычно может вычесть из своего долга перед подрядчиком суммы неотработанных авансов; стоимость переданных материалов; расходы на устранение недостатков; убытки и неустойки, связанные с нарушением подрядчиком своих обязательств; и т.д. Такой подход может показаться спорным в части убытков и неустоек, поскольку в банкротстве требования по убыткам и неустойкам имеют пониженную приоритетность по сравнению с основным долгом. Но ВС в этом проблемы не видит.

5. Допускается также сальдирование «просуженных» встречных обязательств против «непросуженного» долга.

Например, заказчик в договоре подряда может потребовать уменьшения долга по оплате услуг на сумму неустойки, по которой он ранее уже получил судебное решение и исполнительный лист (но не получил денег в связи с банкротством подрядчика).

6. Даже если договор не предписывает сальдирования прямо, суд, истолковав договор, может признать, что стороны неявно подразумевали сальдирование, и его следует признать в банкротстве.

Например, если договор оказания услуг теплоснабжения предусматривает взаимные обязательства сторон по оплате услуг передачи тепла, с одной стороны, и по компенсации потерь тепла при передаче, с другой стороны, то суд может сделать вывод, что стороны имели в ввиду сальдирование этих обязательств.

7. Установление встречных обязательств в одном договоре не обязательно означает возможности их сальдирования в банкротстве; для такого сальдирования договор должен явно или неявно подразумевать вычитание связанных встречных обязательств друг из друга.

А именно, по словам Коллегии, «сальдирование имеет место тогда, когда в рамках одного договора (либо нескольких взаимосвязанных договоров) определяется завершающая обязанность сторон при прекращении договорных отношений (либо их отдельного этапа)». По-видимому, такое «определение завершающих обязанностей» подразумевает достаточно тесную связь встречных обязательств.

8. Сальдироваться могут и встречные обязательства из нескольких разных договоров, если суд сочтёт, что эти договоры образуют «единую договорную связь».

«Единая договорна связь» означает, что стороны изначально мыслили свои отношения как регулируемые неким концептуально единым договором, но для удобства разбили этот договор на несколько разных документов. Например, если механик из вышеприведённого примера (см. п. 1) сможет убедить суд в том, что замысел сторон изначально состоял в том, чтобы расплачиваться помидорами за ремонт трактора, и что этот договор лишь формально был разбит на два отдельных соглашения, то суд может допустить сальдирование встречных обязательств из этих двух соглашений в банкротстве фермера.

9. Даже если стороны оформили вычитание взаимных обязательств документом, поименованным «акт о зачёте» (и т. п.), суд может признать это вычитание сальдированием, исходя из условий договора.

Ошибочная квалификация документа сторонами не связывает суд; он всегда может признать, что имела место лишь «сверка, а не зачёт», коль скоро для этого есть основания в самом договоре. Если так, то и дата составления такого документа (до или после возбуждения дела о банкротстве; в пределах или за пределами шести месяцев до банкротства) не имеет существенного значения.

10. Не существует жёстких правил для определения того, достаточно ли тесно связаны встречные обязательства для их сальдирования.

Суд решает этот вопрос в значительной мере по своему усмотрению, имея принципиальную возможность как запретить сальдирование обязательств из одного договора, так и допустить сальдирование обязательств из разных договоров.

11. Помимо тезиса, что сальдирование — это «сверка, а не сделка», идейным основанием для созданной ВС теории сальдирования служит ссылка на то, что участники гражданских правоотношений должны действовать добросовестно.

Надо понимать, идея в том, что добросовестность предписывает стороне согласиться на вычитание встречных тесно связанных обязательств даже в случае банкротства стороны. Ссылка на добросовестность — стандартное обоснование для решений, отклоняющихся от буквы закона; собственно, именно для обоснования таких решений принцип добросовестности и нужен. Суд по своему усмотрению решает, что добросовестно, а что недобросовестно, и исходя из этого определяет права и обязанности сторон. Это вносит в такие споры элемент непредсказуемости, но потенциально обеспечивает более справедливое их разрешение.

Подобные правила всегда вызывают жаркие дискуссии правоведов, одни из которых выступают за судебную дискрецию и судебное правотворчество, а другие — за верность букве закона и правовую определённость. В том числе это относится и к теории сальдирования (как можно видеть из приведённых в списке литературы работ).

Егоров А.В. Зачет при банкротстве: российское право и мировые тенденции // Закон. 2011. № 8. С. 43-62.

Громов С.А. Общее сальдо встречных обязательств по нескольким договорам лизинга при банкротстве лизингополучателя // Вестник экономического правосудия Российской Федерации. 2017. № 5. С. 9-14.

Егоров А.В. Сальдирование и зачет: соотношение понятий для целей оспаривания при банкротстве // Вестник экономического правосудия Российской Федерации. 2019. № 7. С. 36 — 65.

Питаленко Д.Р. Разграничение зачета и теории сальдо: анализ судебной практики // Арбитражные споры. 2020. № 1. С. 113-125.

Костко В.С. Сальдо в системе юридических фактов // Вестник экономического правосудия Российской Федерации. 2021. № 2. С. 61-82.