что такое девальвация и ревальвация валюты

Денежная система любого государства проходит определенные эволюционные процессы. Эти процессы отражаются в экономических предпосылках, влияет на цели и результаты проводимых денежных реформ.

Под денежными реформами подразумеваются определенные изменения, влияющие на сферу денежного обращения. Государство идет на такие меры для того, чтобы упорядочить денежное обращение и упрочить всю денежную систему. Наиболее распространены такие методы проведения денежных реформ, как девальвация, ревальвация, деноминация.

Что общего между девальвацией, ревальвацией, деноминацией

Методы проведения денежных реформ могут быть различными, что зависит от нескольких факторов:

Для того, чтобы перейти от одной денежной системе к другой, необходимы денежные реформы.

Суть любой денежной реформы в радикальном освобождении денежной сферы от имеющихся изъянов при помощи перехода к использованию более устойчивых денежных единиц, имеющей устойчивую покупательную силу. Это потенциально влияет на повышение роли денежных средств и развитие отношений, свойственных рыночной экономике.

Тем не менее, окончание денежной реформы отнюдь не гарантирует дальнейшее сохранение устойчивого положения новых денежных средств. Обеспечить стабильность способно лишь систематически применяя определенные меры, которое могло бы помочь сохранить полученные результаты.

Огромное значение в этом процессе имеет аргументированная денежно-кредитная политика, с помощью которой возможно привести в исполнение процесс регулирования денежной сферы.

Что такое девальвация, ее суть

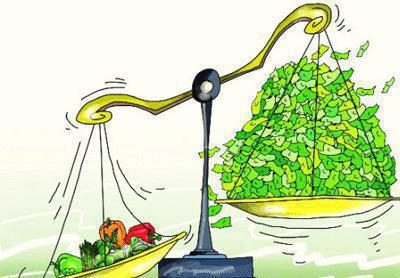

Девальвация — официальная процедура резкого понижения стоимости валюты по отношению к иностранным (свободно конвертируемым) валютам. Причины данного процесса заключаются в кризисе валютной системы государства, существенном, длительном дефиците платежных балансов или в обесценении денег, то есть когда имеет место инфляция.

В конечном результате девальвация усиливает экономические и политические противоречия, сформировавшиеся в экономике.

Что такое ревальвация, отличие от девальвации

Ревальвация представляет собой метод, который применяется государством для того, чтобы регулировать экономику. Таким образом контролируется стоимость валюты. В процессе ревальвации происходит официальное повышение валютного курса денежной единицы страны.

Ревальвация проводится для уменьшения уровня инфляции, а также с целью получения возможности приобретения иностранной валюты по более низким ценам. Реализовывая ревальвацию своей валюты, государство снижается конкурентоспособность национальной экономики и оказывается в менее выгодном положении в области экспортной торговли.

То есть, механизм воздействия на экономику, производимый ревальвацией противоположен процессу девальвации.

Тем не менее, и ревальвация, и деноминация являются методами восстановления стабильных условий в том случае, если национальная валюта становится слишком завышенной или заниженной по отношению к иностранным деньгам или же международным счетным единицам в сравнении с рыночной.

Что такое деноминация, отличие от девальвации

При инфляции, для которой характерно повышение цен, суммарный объем цен начинает превышать объем валюты, что ведет к необходимости ее дополнительного выпуска, не подкрепленного золотом. Выпускаются купюры все большего и большего номинала и, как следствие, происходит все большее обесценивание валюты, что ведет к гиперинфляции.

Возникает необходимость в проведении денежных реформ, в частности деноминации, призванной стабилизировать саму валюту и упростить расчеты.

Термины девальвация и деноминация созвучны, однако, разница этих понятий велика.

Итак, деноминация – это процесс, в ходе которого укрупняется номинальная стоимость действующих купюр через отброс определенного количества нулей, тогда как при девальвации удешевляется национальная валюта.

Ревальвация – это процесс, при котором происходит увеличение курса национальной валюты по отношению к золотому запасу, иностранным валютам и международным денежным расчетным единицам. Это явление противоположно девальвации. Как правило, к ревальвации прибегают для снижения уровня инфляции. Также это возможность приобретать иностранный капитал по более низкой стоимости. В большинстве случаев ревальвация проводится государственными органами финансового управления.

Общее понятие ревальвации

Во времена, когда действовало золотое обеспечение национальной валюты, в результате ревальвации повышалось золотое наполнение денежных знаков.

Ревальвация – это неизбежное явление, которое необходимо для урегулирования экспортно-импортных операций. Когда в стране происходит существенный отток капитала и при этом резко увеличивается импорт товаров, проведение ревальвации является чуть ли не единственным методом регулирования экономического положения. В результате этого снижается стоимость импортируемых товаров, в то время как стоимость экспорта резко увеличивается. К такому методу прибегают в крайних случаях, так как ревальвация национальной валюты делает экономику страны неконкурентоспособной.

Причины

Ревальвация валюты – это вынужденная мера, применение которой имеет ряд причин. Основной можно назвать то, что платежный баланс государства долгое время имел активное сальдо, проведение валютной операции, при которой происходил обмен иностранной валюты в размере, существенно превышающем возможности обмена центрального банка. Также ревальвацию может вызвать капитальное вливание иностранной валюты, что приводит к нарушению пропорции международного капитала и национальной валюты. Причиной ревальвации может также быть инфляция. При условии невозможности экспорта национальных товаров из-за их низкой конкурентоспособности и высокой цены возникает острая необходимость в импорте товаров из-за границы и вывозе внутреннего капитала. Это, в свою очередь, также является причиной ревальвации.

Последствия

Девальвация и ревальвация – понятия, противоположные друг другу. Последняя представляет выгоду для импортеров и кредиторов. В результате нее происходит удорожание экспорта, так как зарубежным импортерам приходится платить больше. Но это существенно бьет по конкурентоспособности экспортеров.

К положительным результатам ревальвации можно отнести следующие факторы:

Риски проведения ревальвации

Примеры ревальвации

После Гражданской войны в США в 1861-1865 гг. пришлось провести ревальвацию для укрепления национальной денежной единицы. Это заняло долгих 14 лет. В 1973 году ревальвация коснулась и немецкой марки. В марте официальный курс повысился на 3 %, затем в июне еще на 6 %. Но при этом марка на золото не обменивалась. Такая же участь постигла швейцарский франк и японскую иену.

В 1971 году возникла необходимость в восстановлении баланса в торговле Японии и США. Для этого и была проведена ревальвация. В то же время Австрия, Нидерланды и Швейцария также провели ее.

В 2005 году курс юаня увеличился на 2 %. В конце 2007 года стоимость национальной валюты выросла еще на 20 %. Сегодня наблюдается незначительное снижение.

Ревальвация в России

Девальвация и ревальвация валюты – явления малоприятные. К сожалению, они не обошли стороной и экономику России. В 2015 году была проведена вынужденная ревальвация российского рубля. И цены на нефть здесь абсолютно ни при чем. Декабрь 2014 года ознаменован резким падением национальной валюты, что было выгодно противникам России. В результате многочисленных санкций со стороны США и ЕС экономика России сильно пошатнулась, а простые люди в полной мере ощутили на себе приближение социальной катастрофы. Об этом говорилось на всех форумах, обсуждающих международные отношения, а также вопросы политики и экономики. В то время информация о дальнейшей ревальвации российского рубля по каким-то причинам умалчивалась. И только в некоторых финансовых сводках было заметно повышение курса национальной валюты.

Девальвация и ревальвация валюты

Если говорить простыми словами, девальвация и ревальвация – инструменты политики, направленной на изменение обменного курса национальной валюты в сторону снижения или повышения. Мы на примерах рассмотрим, что такое девальвация и ревальвация, в чем заключается процесс валютного регулирования, но, чтобы вникнуть в тему сперва стоит разобраться в самом понятии валютной политики.

Валютная политика: цели и элементы

Валютная политика – совокупность организационных и экономических процессов, направленных на регулирование государством валютных отношений. Цели делятся на две группы: стратегические и тактические. Стратегические направлены на решение государством задач экономической политики, включая:

Тактические цели определяются реализацией регулятивных функций государства в отношении непосредственного влияния на валютные отношения. К их числу относятся:

Выбор приоритетов среди стратегических и тактических целей валютной политики определяется:

Элементы валютной политики – конкретные сферы экономических отношений, на которые направляются регулятивные функции государства. Среди таких элементов выделяют:

В функционировании экономики любой страны связующую роль играет валютно-курсовая политика, как форма реализации текущей политики государства. По экономическому содержанию суть такой политики заключается в целях, которые ставит перед собой Национальный банк. Реализовывается с помощью установления режима, официального снижение или повышение курса в стране. К инструментам валютно-курсовой политики относятся:

Валютно-курсовая политика влияет на платежный баланс государства в зависимости от того, какой режим курсообразования в ней действует. Девальвация и ревальвация – базовые инструменты, с помощью которых изменяется и корректируется обменный курс национальной денежной единицы.

Что значит девальвация?

Девальвация – административное или установленное законом снижение курса нацвалюты по отношению к иностранным в системе с фиксированным обменным курсом. В этой системе цена национальной денежной единицы не определяется спросом и предложением, а определяется произвольно парламентом или Центральным банком. Система фиксированного обменного курса стремится поддерживать постоянный номинальный обменный курс по отношению к выбранной иностранной валюте, что является первостепенным с точки зрения национальной экономики или корзины валют. Власти страны, в которой применялась система с фиксированным обменным курсом, обязаны обеспечить возможность обмена национальной денежной единицы на иностранную по фиксированному курсу.

Вторая задача регулятора – поддерживать курс на заданном уровне, колеблющийся в пределах «нормы», которая называется коридором допустимых колебаний. Однако, если наблюдается чрезмерный спрос на иностранную валюту, то при неизменном предложении возникает обесценение национальной валюты. Чтобы поддерживать постоянный обменный курс, Центробанк продаст иностранную валюту из резервов, что создаст дополнительное предложение и приведет к стабилизации цен. Это рискованно, потому что Центральный банк избавляется от своих резервов, а если давление слишком сильное, у него может не хватить средств для восстановления. Такая ситуация приводит к резкому изменению обменного курса и в конечном итоге к валютному кризису.

ТОП-3 Лучших трейдеров:

Говоря простыми словами, девальвация предусматривает официальное и условно контролируемое снижение курса национальной валюты. Результаты девальвации для экономики страны:

Благодаря девальвации центробанки восстанавливают валютные резервы, выкупая их по новой, более выгодной цене. Кроме того, это увеличивает внутреннюю денежную массу, что приводит к снижению процентных ставок и, в конечном итоге, к росту спроса, производства и занятости. На международном рынке девальвация имеет те же последствия, что и амортизация в системе с плавающей ставкой. Удешевление национальной валюты означает, что привлекательность выпускаемой продукции на внешних рынках возрастает. Экспортеры за то же количество иностранной валюты получают больше национальной валюты, чтобы снизить цены, не рискуя прибылью. Более того, благодаря амортизации можно улучшить торговый баланс страны. В ситуации, когда стоимость национальной валюты была снижена, экспорт, как уже упоминалось, становится более привлекательным, а импорт менее доходным. Люди, покупающие товары из-за рубежа, вынуждены платить больше в национальной валюте.

Процесс девальвации валюты

Центральный банк или правительство, понизив курс национальной валюты, должны быть готовы к повышенным платежам из государственного бюджета за обслуживание внешнего долга. Регулирование процентов и сборов, связанных с кредитами, взятыми у иностранных кредиторов, требует увеличенных расходов в национальной валюте. Система с фиксированной ставкой дает ряд преимуществ для стран, которые находятся на грани экономических преобразований или борются с инфляцией. Усиленный курс позволяет контролировать гиперинфляцию, выравнивать платежный баланс и выступает в качестве автоматического стабилизатора экономики.

Механизмы проведения девальвации сводятся к следующим:

Количественное ослабление представляет собой процесс вливания денег в систему путем создания «новых денег» и выкупа у финансовых институтов страны в конечном счете таких активов, как корпоративные и гособлигации. Такие манипуляции центральных банков известны как операции на открытом рынке и заключаются в обеспечении системы достаточным количеством денег для снижения процентной ставки с целью стимулирования потребительского спроса в экономике. При этом предполагается, что Центральный банк должен будет изъять вновь созданные деньги с обращения, как только состояние экономики улучшится, с целью предотвращения инфляции. Количественное ослабление способствует обесцениванию валюты страны двумя путями:

В современных условиях девальвация национальной валюты приводит к:

Среди других последствий конкурентных девальваций можем констатировать сокращение занятости в одних странах и возникновения дефицита в других.

Что значит ревальвация?

Это повышение курса нацвалюты государством относительно иностранных или международных расчетных единиц. Ревальвация выгодна для импортеров и кредиторов, однако невыгодна для экспортеров. Чтобы не приводить утомительные примеры, поймите, что ревальвация по своему экономическому содержанию имеет прямо противоположные последствия для экспортеров, импортеров, зарубежных инвесторов по сравнению с девальвацией.

Девальвация пример

Девальвация – относительно новое экономическое явление. Первым ее проявлением была перечеканка монет. А использование манипуляций с деньгами известны еще с давних времен, однако привлекать внимание они начали с 1600-х годов (тюльпаномания), а как инструмент финансового протекционизма датируется от 1716-1720 годов, связанных с известным в экономических кругах шотландцем Джоном Ло. Но несмотря на разнообразные и даже утонченные или не очень схемы, обойтись без денег-валюты невозможно, поскольку национальная денежная единица, которая собственно представляет собой объект девальвации обеспечивает, несмотря на чисто экономические функции, еще и ряд производных.

Когда Бенджамин Франклин посетил в 1763 году Великобританию, один из директоров Банка Англии спросил его о причине такого стремительного роста экономики в американских колониях. Франклин ответил: «Мы используем собственные деньги – колониальные билеты. Печатаем их в соответствии с требованиями торговли и промышленности. Таким образом продукция подходит от производителя к потребителю. Благодаря этой методике продуцирования собственных денег мы сразу гарантируем покупательную силу, потому что никто не платит правительству никаких процентов». Такой вот пример девальвации, когда государство «запускает печатную машинку», насыщая рынок национальной валютой.

С тех пор прошло много времени. Доллар США стал мирохозяйственной резервной валютой, задача которой – финансирование международной торговли и осуществление (обеспечение) для правительств функции накопления стоимости. До Второй мировой войны, а скорее к Бреттон-Вудской конференции (1944 г.) эти функции выполнял фунт стерлингов, который в силу объективных причин уступил место доллару США.

Что означает «девальвация», «ревальвация» и «инфляция»?

Нет государства, незаинтересованного в стабилизации курса национальной валюты. Если этого не происходит, осуществление торговых и финансовых операций с иными странами становится менее выгодным. По этой причине руководство многих держав стремится регулировать уровень национальной валюты. Одним из методов достижения этой цели являются девальвация и ревальвация. Расскажем о роли данных реформаторских мероприятий в мировой экономике.

Инфляция

Чтобы сформировать четкое представление о девальвации и ревальвации, важно начать с пояснения такого термина, как инфляция.

Оно подразумевает процесс обесценивания денег, выражающегося в росте уровня цен на услуги и товары без улучшения их качества. Иными словами, инфляция представляет комплекс естественных процессов, ведущих к обесцениванию национальной валюты, и, как следствие, сбережений и покупательской способности населения.

Причины инфляции

В концепции эффективной политики по борьбе с высокими инфляционными показателями в стране, важно выяснить основные причины их возникновения.

Следующие факторы провоцируют инфляцию:

Исходя из основной причины возникновения, можно выделить несколько видов этого понятия.

Рассмотрим классификацию, анализирующую спрос и предложение в стране, как основные факторы, побуждающие цены к росту.

| Разновидность | Причины возникновения |

| Инфляция спроса | Рост заработной платы приводит к росту покупательской способности населения, поэтому производители стараются повысить цену на свой товар. |

| Инфляция предложения | Рост цен на сырье оборачивается ростом расходов производителей, который либо поднимает цену на товар, либо изготавливает его в меньшем объеме. |

Последствия инфляции

Если курс национальной валюты падает, это провоцирует ряд негативных последствий для производственной сферы:

При инфляции происходит некоторое перераспределение доходов за счет роста доходов тех, чья задолженность перед кредиторами должна погашаться с фиксированным процентом, и падения доходов их кредиторов.

На заметку! Иногда государство с большим внешним долгом может проводить политику кратковременного стимулирования инфляции, так как это способствует обесцениванию задолженности.

Инфляционные процессы провоцируют ряд последствий и для населения. Происходит обесценивание доходов граждан, а значит, и покупательской способности. Уровень жизни людей падает все ниже и ниже, так как закрываются предприятия, повышаются ставки по кредитам и займам в банковских учреждениях.

Падение курса национальной валюты, по отношению к некоторому перечню международных счетных единиц, ведет к тому, что она теряет способность выполнять функции меры стоимости и средства обращения. Без своевременного государственного вмешательства описанные процессы приводят к финансовому краху экономики.

На заметку! Еще одним способом борьбы с инфляцией, стабилизации валюты и упрощения расчетов на внутреннем рынке является деноминация, представляющая собой перевыпуск денег со снижением их нарицательной стоимости. Ее часто используют после гиперинфляции.

Что собой представляют понятия Ревальвация и Девальвация

Для глубокого внедрения в тему, важно уяснить, в чем разница между ревальвацией и девальвацией валюты.

Ревальвацией называют процесс роста курса рубля по отношению к валютам иных государства или стоимости золота на фоне эффективной борьбы с высокой инфляцией в стране. Девальвация валюты – процесс, обратный ревальвации. Она применяется правительством для стимуляции экономического развития. Об этом подробнее далее.

Когда применяют девальвацию

В большинстве случаев девальвацию в экономике применяют для достижения следующих целей:

Девальвация приводит к росту цен внутри страны, уходу с рынка некоторой зарубежной продукции. Ценность денег по отношению к перечню наиболее стабильных иностранных валют снижается, поэтому в краткосрочной перспективе население и предприятия сталкиваются с дефицитом ликвидности, сокращением наличных средств.

Несмотря на это, в долгосрочной перспективе такой метод позволяет решить ряд важных экономических проблем.

Чем отличается инфляция от девальвации

Девальвация и инфляция имеют аналогичное влияние на национальную валюту, но это совершенно разные по своей сути процессы.

Основное отличие заключается в том, что девальвация подразумевает стремительное обесценивание национальной денежной единицы на валютном рынке по отношению к курсу евро, доллара по распоряжению Центрального банка страны, а инфляцию провоцирует ряд внутренних факторов без намеренного участия ЦБ в конкретном регионе или внутри государства.

Как девальвация и ревальвация влияют на жизнь граждан?

При ревальвации происходит снижение роста цен на товары и услуги, увеличивается покупательская способность населения, растут объемы импорта, а предложение товаров на отечественном рынке становится более разнообразным.

Насыщение отечественных рынков зарубежными продуктами приводит к росту конкуренции, что удерживает стоимость товаров на невысоком уровне. Растет ассортимент продукции и услуг. В стране наблюдается экономический рост.

Однако вышеперечисленные позитивные последствия также имеют обратную сторону медали:

Вот почему использовать ревальвацию от инфляции необходимо крайне аккуратно.

Девальвация же ведет к повышению объемов производства, стимуляции экспорта, расширению количества рабочих мест, но при этом наблюдается рост цен внутри страны.

Примеры из истории

Часто пример ревальвации, девальвации или отсутствия в достаточном объеме золотого содержания валюты в стране можно наблюдать не по распоряжению ЦБ, а ввиду действий или давления стратегических партнеров и импортеров.

Россия

Наиболее характерный пример девальвации в России сопровождался разорением банков в 1998 м году. Курс рубля по отношению к доллару на фоне дефолта снизился больше, чем на 200%.

Государство не было способно справляться с взятыми на себя финансовыми обязательствами перед кредиторами, что повлекло за собой мощнейший финансовый кризис.

Также граждане Российской Федерации стали свидетелями девальвации рубля в 2014 году на фоне введения антироссийских санкций некоторыми европейскими странами и США.

За рубежом

Ревальвация происходила в 60-70-е гг. в ряде европейских стран для восстановления стабильной торговли с США, валюта которых по своей стоимости сравнялась со стоимостью золота. К примеру, стоимость немецкой марки возросла более, чем на 9 % в 1969 году.

В 1971 году ревальвационная политика была проведена в таких государствах как Австрия, Нидерланды и Швейцария. В 2000 годы правительство Японии проводило ревальвацию, в результате чего курс йены возрос более чем на треть по отношению к валютам иных государств.

Девальвация представляет собой реформу денежной сферы, осуществляющуюся по распоряжению ЦБ страны и направленную на снижение стоимости рубля по отношению к иностранным валютам. В этом заключается ее главное отличие от инфляции. При девальвации действия ЦБ, наоборот, направлены на стабилизацию национальных денег, что ведет к росту их стоимости.

И ревальвационную и девальвационную политику активно используют многие страны для стабилизации экономического кризиса, стимуляции отечественного производства и роста экономики в целом.