что такое дельта в опционах

ОПЦИОНЫ. Статья 11. Дельта опциона или коэффициент хеджирования

В теории, если не учитывать комиссию брокера, прибыль опционного трейдера зависит больше от числа попыток открытия нейтральных стратегий, чем от однобоких покупок или продаж. Вообще простые покупки опционов, как и их продажи, с точки зрения теории оценки опционов, являются неправильными. Любое действие на рынке требует обязательного хеджирования путем занятия противоположной позиции. Если это правило игнорировать, то рано или поздно будут негативные результаты в практической деятельности. Мы можем максимизировать прибыль по опционам, но только на краткосрочном промежутке времени. Чем дальше экспирация, тем выше вероятности и риски. Теперь встает вопрос — как связать противоположные опционы, чтобы их соотношение было нейтральным и в результате незначительного движения мы не почувствовали серьезных потерь. Выводится этот коэффициент из формулы теоретической оценки и называется коэффициентом хеджа или дельтой.

ТЕОРИЯ

По сути дельта — это показатель, насколько изменится стоимость опциона по сравнению со стоимостью базового контракта.

Что нам важно знать про дельту:

дельта базового контракта (На Московской бирже это фьючерсы) всегда равна 1 (или 100%)

дельта опционов колл положительна и имеет значения от 0 до 1 (если продается колл — дельта становится отрицательной)

дельта опционов пут отрицательна и имеет значения от 0 до — 1(если продается пут — дельта становится положительной)

дельта опционов «на деньгах» (в страйках, близких к цене базового контакта) близка к 0,5 (или 50%)

дельта опционов «в деньгах» от 0,5 до 1 (для опционов пут эти значения отрицательны)

дельта опционов «вне денег» от 0 до 0,5 (для опционов пут эти значения отрицательны)

Что все это означает на практике?

Допустим дельта колла равна 0,35 (или 35%). Тогда в случае роста базового актива на 1000 пп можно ожидать, что стоимость данного колла вырастет на 350 пп. Если базовый актив снизится на 500 пп, то ожидаемая стоимость опциона снизится на 175 пп.

Ровно так же и с дельтой пута 0,7 (или 70%). Если базовый актив снизится на 1000 пп, то ожидаемая стоимость пута вырастет на 700 пп. Если базовый актив вырастет на 1000 пп, то стоимость пута как минимум снизится на 700 пп.

К примеру, если дельта опциона равна 0,25, то вероятность того, что опцион окажется в деньгах на дату экспирации равна 25%.

Как использовать дельту?

Здесь множественные решения, главное мы должны держать дельту нейтральной.

Если мы продали Ri-12.20 по 135000 в пятницу вечером, то шорт можно захеджировать покупкой 4 опционов колл с дельтой равной 0,25 или покупкой 2 опционов колл с дельтой 0,5.

* На практике большинство трейдеров продают опционы и по статистике основная прибыль идет от продаж опционов (5 к 1). Такие действия с точки зрения теории не совсем совместимы с хеджированием. И мы не можем здесь неукоснительно соблюдать дельту. Нужно смотреть по премии и дате экспирации. Допустим мы продали Ri-12.20 по 135000, тогда для снижения потерь, в случае продолжения роста актива, нам выгоднее продать опционы пут с дальними страйками и меньшей дельтой из-за вероятности. Если Вы продали путы на сумму премий в 1000 пп, то движение в случае роста фьючерса Вы выдержите всего лишь до 135700-135900 в лучшем случае.

Для таких действий необходим навык торговли и полностью понимать риски, полностью понимать насколько изменится стоимость опциона в случае всплеска волатильности и движения в сторону снижения. Но такие методы работают и они эффективны. Поскольку трендовых движений на рынке мало, а опционы с каждым днем все сильнее дешевеют.

Основные правила нейтрализации стратегий:

Всякий раз, когда мы приступаем к корректировкам, нам необходимо оставлять дельту нейтральной.

Для этого правильней поступать следующим образом:

1) купить/продать недооцененные/переоцененные опционы

2) сделать стратегию нейтральной

3) делать корректировки через равные промежутки времени.

При приближении дня экспирации закрываем стратегию следующим образом:

1) позволяем всем опционам «вне денег» сгореть

2) продаем все опционы «в деньгах» по паритету или закрываем их в базовом контракте после исполнения.

По факту:

В теории, хеджирование или нейтрализация позиций должна производится непрерывно. Но объективно так мы можем делать с некоторым лагом по времени и несем транзакционные издержки. Если мы хеджируемся слишком часто — вся наша прибыль уйдет по комиссиям брокера. И здесь нужно понимание в различии транзакционных издержек для индивидуальных трейдеров и крупных игроков с доступом непосредственно к бирже. Индивидуальный трейдер может не делать корректировок вообще. И из-за этого его стратегия более чувствительна к краткосрочному невезению. Но временами — он получает большую прибыль чем профессиональный игрок. В долгосрочной же перспективе — все их действия должны привести к долгожданному результату.

ПРАКТИКА

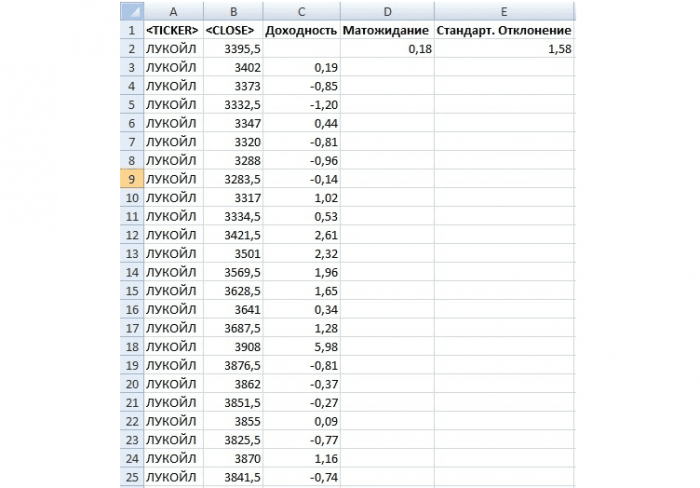

Подводим итоги стратегии, открытой в статье 10, и смотрим, что стало с нашими опционами:

Таблица 11.1 Стратегия на 04.12.2020

Подводим итоги наших действий за все время публикаций: 2822,28 — 9796 = — 6973,72 рубля.

Теперь открываем новую стратегию и смотрим уже январские контракты и начинаем с волатильности:

Иллюстрация 11.1 Волатильность базового контракта на 05.12.2020

Волатильность остается низкой и мы не можем ожидать, что в течение месяца она повысится.

Смотрим на динамику базового актива с экспирацией в марте следующего года:

Иллюстрация 11.2 График Ri-3.21

Видим, что у нас есть пробой сопротивления 130000 по величине пробоя, но не получено временное подтверждение. Базовый актив в неопределенности на сниженной волатильности. Поэтому лучшим решением здесь могут быть стренглы :

Таблица 11.2 Новая стратегия на 04.12.2020

Обратите внимание — дельта сейчас у нас равна 0, а опцион пут 127500 явно переоценен и практически его лучше продать. Но мы не максимизируем прибыль, а действуем ровно так, как правильно. Данный стренгл не очень удачный. Как уже поняли — вероятность каждого из опционов на дату экспирации сейчас 28%. Не будем по этому поводу переживать — мы практикуемся и в дальнейших публикациях будем нейтрализовать стратегию.

ТЕСТ

Если в статье не открываются картинки — полную версию можно прочитать, перейдя по ссылке:

Ссылка на группу тех поддержки:

При написании статьи использованы материалы с сайтов:

Влияние дельты на изменение цены опциона

На стоимость опционов влияют такие факторы, как изменение цены базового актива, время до экспирации и волатильность. Чем больше времени осталось до момента экспирации, тем опцион стоит дороже, так как вероятность его выхода в деньги при этом увеличивается. Если волатильность возрастает, то опцион тоже растёт в цене. При увеличении рыночных колебаний опцион может оказаться в деньгах, причём быстрее, чем на медленных рынках. Что касается влияния цены базового актива на стоимость опциона, то всё кажется вполне закономерным: если стоимость фьючерса увеличивается, то цена коллов возрастает, а путов дешевеет. И наоборот, если фьючерс снижается, то цена коллов дешевеет, а путов дорожает.

Но будет ли стоимость опциона на деньгах, в деньгах и вне денег изменяться одинаково при движении фьючерса, и по каким закономерностям происходит это наполнение опционов стоимостью? Этот процесс характеризует грек дельта, выражающий коэффициент изменения стоимости опциона при изменении стоимости фьючерса на один пункт. О влиянии дельты на цену опциона мы расскажем в нашей статье.

Дельта опционов колл меняется в пределах от 0 до 1, а дельта опционов пут — от 0 до −1. Эти изменения происходят достаточно плавно. Дельта опционов, которые находятся глубоко в деньгах, стремится к своему пределу: 1 для коллов и −1 для путов. То есть при изменении цены фьючерса на 1000 пп опционы тоже меняются в цене практически на 1000 пп: дельта стремится к своему пределу в 1 и −1, но всегда чуть-чуть не достигает указанного значения, как и нулевого. Подобного рода изменения вполне обоснованы, так как опционы глубоко в деньгах практически полностью образованы базовой, внутренней, стоимостью. Трейдер может её получить, просто исполнив свой опцион. Не обязательно продавать опцион контрагенту — трейдер может просто подать заявку на исполнение опциона и заключить сделку с фьючерсом на оговорённых в опционе условиях.

Дельта опционов, которые находятся глубоко вне денег, имеет практически нулевое значение, которое всё же не достигает нуля. Таким образом, если цена фьючерса выросла на 1000 пп, а опционы находились глубоко вне денег, обладая, допустим, 0,1 дельтой для коллов и −0,1 дельтой для путов, и если эти опционы стоили 200 пп, то колл увеличится в цене до 300 пп, а пут снизится в цене до 100 пп.

Дельта опционов на деньгах равна 0,5 для коллов и −0,5 для путов, что означает: если фьючерс растёт на 1000 пп, то стоимость колла возрастает на 500 пп, а пута — снижается на 500 пп. То есть если колл и пут имели стоимость 2000 пп, то колл начал бы стоить 2500 пп, а пут — 1500 пп. Если трейдер захочет исполнить свой опцион колл, который на 1000 пп вошёл в деньги, то он может это сделать и получить 1000 пп, однако при этом трейдер потеряет 1500 пп временной стоимости опциона колл.

Подобный эффект того, как влияет дельта на цену опционов, можно объяснить следующим образом. Если опционы находятся в деньгах, то трейдер может их исполнить и получить их базовую стоимость, заключив соответствующую сделку с фьючерсом. Поэтому опционы в деньгах так чувствительны к изменению цены фьючерса. Если опцион находится глубоко вне денег, то он обладает только временной стоимостью. Само по себе значение этой стоимости минимально: чтобы подобному опциону выйти в деньги, фьючерсу необходимо активно двигаться в соответствующую сторону, и вероятность подобного движения невелика. Таким образом, изменение цены фьючерса практически не влияет на стоимость данных опционов в номинальном значении.

Однако если опцион вне денег имеет стоимость 200 пп и дельту 0,1, то при движении фьючерса на 1000 пп в сторону опциона его стоимость возрастёт на 100 пп, то есть на 50%. Это означает, что данные опционы могут представлять интерес для трейдера в спекулятивных целях. Процентное изменение опционов вне денег максимально, так как при возрастании опциона на деньгах с 2000 пп до 2500 пп при движении фьючерса на 1000 пп изменение составит лишь 25%. А если опцион был в деньгах с дельтой около 1, имел стоимость 10 000 пп и начал стоить 11 000 пп, то он вырастет в цене всего на 10%. Таким образом, процентное изменение стоимости опционов вне денег может представлять серьёзный интерес для трейдеров. Но опционы вне денег состоят из временной стоимости, и их можно лишь продать, а не исполнить. А при продаже необходимо помнить о ликвидности, которая, как правило, максимальна на центральных страйках.

Что касается опционов на деньгах, то они при ценовых колебаниях фьючерса (а он не стоит на месте) постоянно то входят в деньги, то выходят из них — находятся в неопределённом состоянии. Поэтому их временная стоимость высока, даже максимальна, так как является ценой продавца за предоставляемое покупателю право. И продавцы закладывают в стоимость опциона свой потенциальный риск, который в подобном случае весьма велик. Таким образом, при изменении цены фьючерса опцион изменяется в цене на половину движения базового актива, так как в любой момент во фьючерсе может начаться движение в противоположную сторону, и опцион может выйти из денег. В связи с подобными эффектами дельту неофициально называют коэффициентом вероятности выхода опциона в деньги. То есть если опцион в деньгах, то его вероятность остаться в деньгах до экспирации весьма велика, в связи с чем его дельта имеет значение, приближенное к единице. Если же опцион вне денег, то вероятность его выхода в деньги к моменту экспирации не такая большая, и его дельта принимает минимальные значения. А если опцион находится на деньгах, то вероятность его выхода в деньги приблизительно равна 50%, так как он то входит в деньги, то выходит из них при ценовых колебаниях фьючерса — отсюда и значение его дельты, равное 0,5.

На шаг цены страйк дельта изменяется приблизительно на 0,1. То есть если центральный страйк обладал дельтой 0,5, то следующий страйк в деньгах будет обладать уже дельтой 0,6 и так далее. Аналогично, следующий от центра страйк вне денег будет иметь приблизительно дельту 0,4. Для путов справедливо зеркально обратное. Дельта опционов изменяется постепенно.

Рассмотрим опционы на удалении четыре страйка от центра (для примера возьмём коллы на 127 500 страйке по опционам на фьючерс на Индекс РТС) по 440 пп — всего восемь опционов (на 3520 пп с дельтой 0,12 каждый, в сумме эти опционы будут иметь дельту 0,96), а также рассмотрим центральный опцион колл стоимостью 3600 пп с дельтой 0,5 и обратим внимание на движение цены на уровень 127 500. Мы увидим, что опционы, бывшие вне денег по временной стоимости, принесут прибыль 21 794 пп, и их общая дельта составит на этом уровне уже четыре единицы. То есть дальнейшее увеличение цены фьючерса будет приносить в четыре раза больший эффект. А центральный опцион, вышедший в деньги, принесёт 6880 прибыли, его дельта будет равна 0,89, что гораздо меньше, чем у разросшихся в цене дальних опционов. Таким образом, покупки на одну и ту же сумму различных опционов могут приносить различную эффективность, в том числе и из-за эффекта дельты.

Дельта влияет на изменение цены опциона и связывает эту цену со стоимостью фьючерса. Дельта изменяется достаточно плавно — постепенно вырастает, если опцион входит в деньги, или снижается, если опцион выходит из денег.

Понравилась статья? А у нас таких много! Подписывайтесь на еженедельную рассылку — и подборки самых актуальных, полезных и интересных материалов будут еженедельно приходить прямо на вашу электронную почту!

Стратегия Дельта-хеджирования в торговле опционами

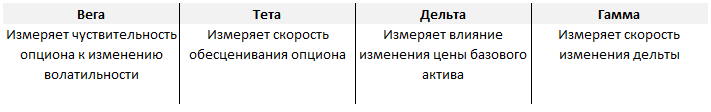

Перед обсуждением Дельты давайте посмотрим на рисунок выше, чтобы ознакомиться с четырьмя коэффициентами оценки опционов: Вега, Тета, Дельта и Гамма.

Дельта измеряет зависимость цены опциона от изменений цены актива. Это параметр изменения цены опциона, на который влияет изменение цены базового актива на одну единицу, то есть за изменением цены базового актива на одну единицу следует изменение цены опционного контракта на одну единицу. Например, значение Дельты 0,65 означает, что если цена единицы актива увеличится на 1 доллар, то при прочих равных условиях цена опциона увеличится на 0,65 доллара.

В качестве перехода к рассмотрению Дельты, давайте сначала посмотрим, как short и long позиции меняют ситуацию. Во-первых, упомянутые выше отрицательные и положительные знаки для значений Дельты не дают полной картины. Как показано на 3 рисунке выше, если у вас long call или long put (то есть вы купили их, чтобы открыть эти позиции), то put Дельта будет отрицательной, а call Дельта — положительной. Однако, наша фактическая позиция будет определять дельту опциона, когда он появится в нашем портфеле. Обратите внимание, как поменялись значения на рисунке для short call и short put.

Если значение Дельты в вашем портфолио положительное, то стоимость позиции увеличится, если базовый актив вырастет. Аналогично, если у вас short call позиция, вы увидите, что значение Дельты изменилось на противоположное. Short call теперь показывает отрицательную Дельту, что означает, что short call потеряет стоимость, если базовый актив вырастет. Эта концепция приводит нас к Дельте. Многие из этих тонкостей, связанных с торговлей опционами, сводятся к минимуму или устраняются при торговле синтетическими опционами.

Также следует помнить, что этот простой пример предполагает отсутствие изменений в других переменных. В отношении дельты верно следующее:

Базовый тип дельта-хеджирования предполагает, что инвестор покупает или продает опционы, а затем компенсирует риск покупкой или продажей эквивалентного количества акций или акций ETF. Инвесторы могут захотеть компенсировать риск движения опциона или базовых акций, используя стратегии дельта-хеджирования. Более продвинутые опционные стратегии направлены на торговлю волатильностью с помощью использования дельта-нейтральных торговых стратегий.

Дельта общей позиции меняется при изменении цены базовой акции или ETF. Если инвестор хочет сохранить дельта-нейтральную позицию, он должен регулярно корректировать позицию. Недостатком этого являются комиссионные и расходы, которые в конечном итоге влияют на прибыльность стратегии.

Другими словами, для хеджирования одного фьючерсного short контракта вам потребуется два long call опциона (два long call опциона x Дельта 0.5 = Дельта позиция 1.0 (одна фьючерсная short позиция)). Это означает, что рост фьючерса S&P 500 на один пункт с убытоком в 250 долларов, по которому у вас short позиция, будет компенсирован приростом стоимости двух call long опционов на один пункт (2 x 125 долларов = 250 долларов). В этом примере можно сказать, что у нас дельта-нейтральная позиция.

Изменяя соотношение call опционов к нескольким позициям в базовом активе, мы можем сделать дельту этой позиции положительной или отрицательной. Например, если мы настроены по-бычьи, мы можем добавить еще один long колл, и тогда наша дельта будет положительной, поскольку наша общая стратегия настроена на получение прибыли, если фьючерсы вырастут. У нас будет три long колла с дельтой 0,5 каждый, что означает, что мы имеем “чистую” long позицию с дельтой 0,5.

Новичкам. Разбираемся с опционным doctor’ом. Изучаем греки: тету, дельту, гамму, вегу.

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см.здесь).

Сегодня мы добрались до 11-ой Главы «Греки».

Уже и не знаю, сколько раз это было написано, в том числе и здесь, но повторю еще раз.Торгуя опционы, Вы торгуете гамму и вегу. Т.е., прогнозируете будущую волатильность базового актива и IV. Тета — это просто последствия Вашей гамма-ставки.Если ставите на то, что в ближайшие n-дней диапазон движения актива будет меньше, чем за последние n-дней, то создаете позицию с отрицательной гаммой. Соответственно, тета позиции будет положительной. Если Ваш прогноз не оправдается, никакую тету Вы не соберете.И наоборот. Если считаете, что в ближайшие n-дней диапазон движения актива будет больше, чем за последние n-дней, то создаете позицию с положительной гаммой. И, соответственно, с отрицательной тетой. Продавать опционы исходя из идеи сбора тета — прямая дорога к потере депозита.

БОльшей ереси, если честно, я давно не читал. Конечно же за свои 3 года времяпрепровождения на смартлабе я видел многое, но чтобы такое.

Очевидно же, что товарищ вообще не вкуривает в то, о чем пишет, поэтому разберем все по полочкам, для этого нужно понять что из себя представляют опционные «греки».

—————

Первый и самый любимый мой грек: Тета.

Тета измеряет чувствительность временной составляющей опционной премии ко времени, оставшемуся до истечения опциона. Она представляет собой ту часть временной стоимости, которая амортизируется ежедневно. Например, если тета равна 2, а цена otm опциона 10, то за 1 день опцион потеряет 2 тика и завтра будет стоить уже 8.

Что самое важное здесь запомнить? Тета живет сама по себе, она как бы такая вот особенная, хоть и связана с другими греками, но у других греков между собой связь гораздо сильнее (о чем я, чуть позже поймете).

————-

Второй и самый интересный грек, который отображает всю опционную суть как она есть: Вега.

Вега измеряет чувствительность цены опциона к изменениям волатильности. Параметры вега и дельта являются братом и сестрой. Один измеряет чувствительность премии к цене spot, а другой — к волатильности. Чем выше вега опциона, тем больше изменится его цена при изменении ожидаемой волатильности (она же IV).

Другими словами, если ты хочешь заработать кучу бабок на обвале рынка — покупай опционы с высокой вегой и гаммой (про нее чуть ниже).

————-

Третий и четвертый грек идут всегда вместе, так как один является производным от второго: Дельта и Гамма.

Представьте, что вы едете со скоростью 60 км/ч (дельта). Затем вы ускоряетесь до 100 км/ч. Если выражаясь опционной терминологией, ваша скорость (изменение расстояния со временем) в любой момент времени — это дельта, тогда ускорение на 40 км/ч — это гамма.

Легко запомнить: гамма — это ускорение дельты (ускорение изменения премии) по мере изменения цены базового актива.

Дельта показывает изменение цены опциона по отношению к изменению цены базового актива. Другими словами, она измеряет скорость изменения цены опциона при изменении цены базового актива на один пункт.

Но один и тот же опцион имеет разные значения дельты при разных уровнях цены базового актива. Гамма измеряет скорость, с которой изменяется дельта по мере изменения цены базового актива. Другими словами, гамма показывает, насколько изменится дельта при изменении цены spot на один пункт.

При отсутствии гаммы изменение цены базового актива на 2 пункта приведет к изменению премии в размере в 2 раза больше, чем при изменении цены на 1 пункт. Но если имеет место гамма-эффект, тогда при изменении цены spot на первый пункт стоимость опциона может вырасти на 10%, а при изменении цены spot на второй пункт стоимость опциона вырастет на 25%, т.е. рост ускоряется. Гамма этого опциона = (25-10)/10=1,5.

А торговля тэтой остается при этом торговлей тэтой. Вам нужно лишь знать одну простую вещь — при увеличении временной стоимости опциона не важно из-за чего (гамма, вега), тета будет расти, вот ее и продаем при росте. Если я выхожу при этом на экспирацию опциона — то я получаю тэтту полностью к себе в карман! Думаю, это понятно?

А не этот вот бред, который вы написали:

Если Ваш прогноз не оправдается, никакую тету Вы не соберете.

Еще как соберу. Полностью. До копеечки.

И еще парочка полезных практических вопросов-ответов из книги Саймона:

Вопрос: Если вы хотите иметь позицию, которая быстро растет в цене при изменении цены spot, какому из греков надо уделить больше внимания?

Ответ: Вы купите позицию с высокой гаммой.

Вопрос: Если вы хотите иметь позицию, которая быстро растет в цене при изменении волатильности, какому из греков нужно уделить больше внимания?

Ответ: Вы купите позицию с высокой вегой.

Вопрос: Если вы хотите продать опцион, который быстро теряет стоимость, на какой из греков смотрим?

Ответ: За временную стоимость опциона отвечает тета.

Вопрос: На рынке только что появилась неожиданная новость, которая может резко изменить динамику цен. К увеличению какого параметра это должно привести?

Ответ: Это должно привести к росту IV, так как рынок ожидает увеличения волатильности.

Вопрос: Если IV выросла, а изначально вега опциона А была больше, чем вега опциона В (опционы имеют одинаковый срок). Премия какого опциона выросла быстрее? Как ведут себя теты этих опционов?

Ответ: Премия опциона А чувствительнее к ожидаемой волатильности, что подтверждается более высокой вегой. Тета опциона А увеличится также сильнее, чем опциона В. Поскольку оба опциона истекают в один день, время на амортизацию премии одинаково, но т.к. премия опциона А теперь больше из-за роста IV, коэффициент амортизации (тета) должен быть больше.

Если такие вот топики вас «цепляют» — ставьте лайки, жмите на колокольчик и не бойтесь изучать опционы.

Весь цикл моих статей про опционные стратегии можно прочесть — здесь.