что такое бпиф рфи

ETF, БПИФ и ПИФ простыми словами для новичков в инвестициях

Привет! В прошлой статье я рассказал на пальцах про S&P 500 и другие биржевые индексы.

Сегодня поговорим про биржевые фонды: ETF, БПИФ и ПИФ. Вы узнаете о том, что значат эти непонятные аббревиатуры и какую роль они играют в диверсификации портфеля начинающего инвестора. Поехали 🚀

3. Допустим, у вас в портфеле 10-15 различных компаний. Становится довольно проблематично следить за всеми новостями по ним, чтобы сократить убытки или получить дополнительную прибыль. В этот момент вам на помощь и приходят фонды.

Фонды обещают покупателям их акций, что будут инвестировать их деньги определенным образом. Базово существуют два популярных вида биржевых фондов: ПИФ (Паевый Инвестиционный Фонд) и ETF (Exchange Traded Fund).

ETF обещает инвестировать деньги в соответствии с каким-либо биржевым индексом, например, S&P 500 (то есть вы инвестируете в ТОП-500 избранных крупнейших компаний США). Или Dow Jones (когда вы инвестируете в ТОП-30 крупнейших компаний США), или индекс какой-то биржи (например Московской или Лондонской), или какой-то отрасли, или страны. За индексом лежит конкретный в текущий момент список компаний с фиксированным или меняющимся во времени распределением долей между их акциями (или облигациями, или чем-то ещё). Например, фонд может состоять на 25% из определённых акций, на 50% из определённых облигаций и на 25% из золота.

Если вы по какой-то причине не хотите открывать брокерский счёт или индивидуальный инвестиционный счёт (ИИС), вы можете купить пай ПИФа. Кроме того, у некоторых должностей госслужащих бывают ограничения на покупку зарубежных ценных бумаг, в частности ETF. В таком случае ПИФ также помогает.

Ещё ПИФ пытается обыграть рынок, что в краткосрочной перспективе некоторым игрокам удаётся. Здесь мы вспоминаем про проблему, обозначенную в начале. Профессиональные управляющие действительно могут вовремя или раньше новостей узнавать какие-то рыночные тренды и вовремя продать проблемный актив или купить по более низкой цене тот, который вот-вот вырастет. Таким образом, профессионал может обеспечить доходность, например, 20% вместо 10% (но это не точно😂).

На долгой перспективе сложно обыграть рынок. Сейчас эту закономерность часто иллюстрируют сравнением доходности Уоррена Баффета против доходности индекса S&P 500. По ней видно, что последние 3 года Баффет устойчиво проигрывает индексу. Хотя, возможно, мы что-то не понимаем, и после восстановления мировой экономики он опять окажется впереди😉

Портфель Уоррена Баффета (ТОП-7 акций) vs S&P 500

ETF существует огромное множество, при этом различия могут быть между ними в следующих параметрах.

1. Это может быть ETF известного индекса, такого как S&P 500 или Dow Jones (подробнее про них я писал тут). В таком случае вы четко знаете, как именно распределены деньги между акциями компаний из списка. В частности, в упомянутые списки входят американские компании из разных отраслей.

2. Фонд может специализироваться на конкретной стране, при этом диверсифицироваться по отраслям. Купив акции трёх таких фондов, вкладывающих по отдельности в акции компаний США, Китая и России, вы уже довольно хорошо диверсифицируете свой портфель акций.

3. Фонд может специализироваться ещё и на какой-то конкретной отрасли. Например, акции американских IT-компаний. В таком случае у вас получится портфель, диверсифицированный по компаниям одной отрасли. То есть при падении акций Apple на плохих новостях о продажах айфонов весь портфель не улетит вниз. Во время всеобщего роста отрасль IT скорей всего будет расти быстрее реального сектора, а в кризис. в кризис может случиться что угодно. Кроме того, инвестируя в такие типы фондов нужно не забывать и про риски по конкретной стране: если в этой стране неустойчивая политическая ситуация, то период быстрого роста может смениться быстрым падением.

5. Риск, описанный в пункте выше, применим, по большому счёту, ко всем акциям, поэтому нельзя полагаться только на них. И здесь нам на помощь приходят фонды, которые инвестируют в облигации (государственные или компаний). Это такая же корзина, только с долговыми обязательствами стран или компаний. К ней полностью применимо все, что сказано про диверсификацию по отраслям и странам. Облигации тоже могут меняться в цене, так как торгуются на рынке. Тем не менее условия по ним (регулярные или разовые выплаты) гораздо более четкие и стабильные, поэтому потерять много денег сразу на облигациях сложнее, чем на акциях. Тем более если инвестировать через фонды, где профессиональные управляющие отобрали компании с низкими рисками банкротства.

Вот такой получился ликбез по фондам. Если статья показалась вам полезной, не забудьте поставить лайк 😉

Ещё больше материалов для новичков в инвестировании ищите в моём телеграм-канале, буду рад вас там видеть!

Биржевые ПИФы в России: полный обзор БПИФов на Мосбирже

Инвестпривет, друзья! Похоже, что биржевые ПИФы в России – это новый тренд. Всё больше управляющих компаний предлагают различные виды БПИФов для инвесторов. Новатором был Сбербанк, на счету которого уже три биржевых ПИФа. Вслед за Сбером свои БиПИФы выпустили Альфа-Капитал, Газпромбанк Управление Активами и ВТБ Капитал Управление Активами. Расскажу немного про каждый из этих фондов и что вообще представляют собой биржевые ПИФы.

Что такое биржевой ПИФ?

Биржевые ПИФ, или ETF по российскому праву – это сравнительные новые инструменты на отечественном фондовом рынке. Первый БиПИФ от Сбербанка был запущен 17 сентября 2018 года и уже добился определенной популярности среди инвесторов.

По своей сути БПИФы представляют собой что-то среднее между ПИФами и ETF. Как и акции ETF, паи БПИФов торгуются на фондовой бирже в режиме реального времени и их в любой момент можно купить и продать по рыночной цене. Но если классический ETF (он же биржевой фонд) просто следует за индексом и роль управляющих сводится лишь к тому, чтобы собрать аналогичный индексу портфель активов, то БПИФ подразумевает более активное управление.

Формально БПИФ тоже следует за индексом. Например, SBGB повторяет индекс ОФЗ Мосбиржи, а AKNX – индекс Nasdaq-100, но там всё не так однозначно. Однако правила фонда позволяют ему отклоняться от структуры и приобретать другие активы, либо производить ребалансировку активов в зависимости от рыночной ситуации. В одних фондах возможно отклонение от индекса зафиксировано строго – например, БПИФы Сбербанка не могут отклониться от индексов больше, чем на 3%. А другие – не так строго. Например, инвестиционная политика AKNX составлена так, что фонд может покупать многие другие активы, а не только входящие в обозначенный индекс.

Чтобы было возможным существование биржевых ПИФов в России, пришлось даже вносить изменения в федеральное законодательство. Так что тут всё серьезно 🙂

Для определения цены пая (iNAV) также была разработана и внедрена специальная формула – ведь здесь просто разделить СЧА на число паев, как у ПИФа, недостаточно.

Ликвидность БПИФам на бирже обеспечивают маркет-мейкеры – держатели большого количества паев фонда. Они принимают активное участие в торгах, исполняя заявки на покупку и продажу. Маркет-мейкеры по закону должны быть на торгах не меньше 6 часов. У Сбербанка в роли маркет-мейкера выступает сам Сбербанк, у ВТБ – тоже ВТБ, а вот у Альфа-Капитала – Атон.

Другая инфраструктура БПИФов:

Знать, какие компании являются регистраторами и аудиторами у БиПИФов, не будет лишним. Так вы соберете больше информации о фонде и решите, стоит ли ему доверять.

Плюсы и минусы БПИФов

Преимущества БПИФов перед стандартными ПИФами:

Еще один плюс – экономия на налогообложении и комиссиях. Чтобы собрать по-настоящему диверсифицированный портфель на маленькую сумму, то придется отдать брокеру очень много комиссий, если у него введен минимальный платеж за покупку. Да и постоянная ребалансировка потребует расходов и усилий. А в БПИФе всё делается управляющими за вполне вменяемую плату.

Но чтобы вы не думали, что всё так радужно, вот список минусов БПИФов:

Да и в целом БПИФы представляют собой некий гибрид между традиционным российским ПИФов и «продвинутым» западным ETF, таким промежуточным звеном. В отсутствии простого доступа к большинству зарубежных ETF БПИФы остаются единственным вариантом вкладывать средства во вкусные индексы массовому инвестору.

Налоги и БПИФы

По налогам. При инвестировании в облигации и акции придется платить много налогов – с НКД, с дивидендов, с купонов, с курсовой разницы. А если покупаете активы в валюте – то и с прибыли в рублях (даже если в валюте потерпели убытки).

Если же купить БПИФ, то платить надо будет налог только один раз – если продадите пай дороже, чем купили. И в рублях. Никаких сложных вычислений и лишних потерь. Дивиденды и купоны, как я уже говорил, реинвестируются, повышая цену пая, так что можно условно считать, что с них налог не платится.

Если держать паи БПИФа более 3 лет в собственности, то на них будет действовать налоговый вычет в размере 3 млн рублей за год обладания. Или же можно открыть ИИС и использовать инвестиционный налоговый вычет, не дожидаясь истечения этих самых трех лет.

Особенности биржевых ПИФов Сбербанка

Всего компанией Сбербанк Управление активами запущено три БПИФа. Вот эти самые биржевые ПИФы Сбербанка с возможностью их покупки на Московской бирже:

Самыми интересными из всех биржевых ПИФов Сбербанка мне показались БПИФы на индекс Мосбиржи и еврооблигаций. Почему? Российский фондовый рынок очень недооценен, в первую очередь, из-за санкций, поэтому надо брать. А проще взять все акции разом – для диверсификации, конечно. Поэтому для инвесторов, желающих вложиться именно в российский фондовый рынок этот БПИФ – просто находка.

Интересный вариант БПИФ SBCB. Главным образом, за счет того, что порог входа в еврооблигации составляет обычно 100 тысяч долларов, а в этот фонд можно инвестировать от 1000 рублей. А заработать можно неплохо, да заодно перестраховаться от валютных невзгод.

Обзор БПИФов от ВТБ Капитал

Если сбербанковский БПИФ предлагал вкладывать в долларовые еврооблигации, то биржевой ПИФ ВТБ Российские корпоративные облигации смарт бета с тикером VTBB предлагает инвестировать в долговой рынок российских эмитентов в рублях. Под «капотом» у фонда – 86 корпоративных облигаций от наиболее надежных отечественных компаний.

В целом VTBB БПИФ позволяет заработать больше, чем БПИФ Сбербанка на ОФЗ. Но есть и определенные риски. Из-за санкций долговой рынок нередко проседает – а с ним, соответственно, и индекс, а с индексом будет проседать и VTBB. С другой стороны, можно будет на просадках инвестировать, но это уже другой вопрос 🙂

В целом этот фонд среди прочих биржевых ПИФов России смотрится неплохо за счет разумного сочетания риска и доходности. Для долгосрочных вложений однозначно хорошо. В качестве страховой части портфеля.

Текущая доходность фонда — около 5,4%, что выше на 2,9% средней ставки по долларовым депозитам. Под капотом у VTBH — порядка 976 облигационных высокодоходных

выпусков корпоративного сектора США, среди которых бонды Avon, Barclays, Hilton, Uber, Tesla, Netflix и т.д.

БПИФ от Альфа-Капитала

БПИФ на американские акции – «Технологии 100» под управлением УК «Альфа-Капитал» (тикер AKNX) — это единственный пока российский фонд, позволяющий вкладывать в американские акции, да не абы какие – а входящие в индекс NASDAQ-100. Это сотня самых крутых и продвинутых компаний из сферы IT или смежных с ней. Инвестор может одним махом вложиться в акции Apple, Microsoft, Alibaba или Netflix.

Однако у БПИФа «Технологии 100» есть недостаток. Он является «оберткой» для фонда ETF QQQ от Invesco, т.е. это фонд, вкладывающий в другой фонд. Плюс инвестполитика БПИФа AKNX составлена так, что он может вложиться и в другие активы, которые соответствуют его стратегии. Так что тут есть определенные риски.

Ну и комиссия. Напрямую вложиться в ETF QQQ выгоднее. Но на порядок сложнее. И только через зарубежных брокеров. Так что за неимением другой альтернативы фонд «Технологии 100» остается отличным вариантом для диверсификации своего портфеля с помощью вложений в зарубежные активы.

Следуя за Сбербанком, Альфа-Капитал предложил свой вариант фонда, следующего за индексом американских акций S&P 500 — Альфа — Капитал Эс энд Пи

500 (S&P 500). Тикер на Мосбирже — AKSP.

Если SBSP Сбербанка реплицирует индекс, то есть покупает такие же акции в такой же пропорции, то Альфа-Капитал решил проблему по-другому. Он осуществляет следование за индексом через покупку паев сдругих иностранных инвестфондов. Таким образом, это классический «фонд фондов» – ну или, как его называют инвесторы, «фонд-прокладка». К сожалению, информации, в какие именно фонды будет вкладывать этот БПИФ, в открытом доступе я не нашел.

Еще один новый БПИФ от ВТБ — «Фонд Акций развивающихся стран» (тикер — VTBE). БПИФ инвестирует в акции 2450 компаний развивающихся стран посредством покупки ETF Ishares Core MSCI EM. Комиссия за управление – не более 0,8% в год. Подробности — в полном обзоре.

БПИФы от Газпромбанка

Компания Газпромбанк Управление Активами предлагает пока только два БПИФа: «Газпромбанк – Корпоративные облигации (дюрация — 2 года)» и «Газпромбанк – Корпоративные облигации (дюрация — 4 года)».

Оба фонда следуют за разработанным аналитиками управляющей компании индексами. Базовые активы БПИФа — корпоративные облигации преимущественно 1-го эшелона с кредитным рейтингом не ниже ВВ+, которые могут быть включены в состав средств пенсионных накоплений и пенсионных резервов в полном соответствии с законодательством. Основным критерием для включения инструментов в состав портфеля является приемлемая ликвидность на вторичном рынке и высокое кредитное качество. Целевая дюрация — 2 и 4 года.

Одно из преимуществ фондов — рекордно низкая комиссия, всего 0,15%, что приравнивает эти БПИФы к классическим зарубежным ETF с небольшими издержками. Правда, вместе с вознаграждением аудитору, депозитарию и прочими расходами комиссия может доходить до 0,75%.

Биржевые ПИФы (БПИФ): что такое, какие особенности и как выбрать лучшие для инвестиций

Многие эксперты по инвестициям советуют новичкам для начала освоить такой инструмент вложения денег, как индексные фонды. Я тоже присоединяюсь к совету и стараюсь много писать об этом. В 2013 г. на российском рынке появился первый ETF, в 2018 г. – БПИФ. По состоянию на июль 2021 г. первых уже 20, а вторых – 68. Герой нашей сегодняшней статьи – БПИФ, который так активно стал претендовать на место в наших инвестиционных портфелях. Рассмотрим, что это такое простыми словами, особенности, преимущества и недостатки инвестирования в биржевые фонды.

Суть инвестиций в биржевой ПИФ состоит в том, что инвестор покупает на бирже пай фонда, как долю от общей корзины коллективных вложений, и становится владельцем входящих в него активов в размере купленной доли.

Например, БПИФ от УК Сбер Управление активами с тикером SBSP полностью копирует индекс S&P 500, поэтому в свой состав включает акции 500 крупнейших компаний США в тех же долях, в каких они входят в американский индекс. Купив 1 пай, вы становитесь владельцем этих 500 эмитентов. Растет значение индекса – растет и котировка SBSP, а, следовательно, и ваш доход.

Инвестиционный ликбез

Тикер – это краткое (сокращенное) наименование актива на фондовой бирже. Например, акцию Газпрома можно найти в торговом терминале, в листинге биржи или в личном кабинете своего брокера по тикеру GAZP, а акцию Аэрофлота зашифровали в AFLT.

На российском рынке представлены две стратегии управления БПИФами:

Управляющая компания выбирает какой-либо индекс в качестве бенчмарка, копирует его состав в своем фонде, не совершает активных действий по пересмотру этого состава с целью повышения доходности. Владелец паев тоже не может повлиять на включение тех или иных активов в общую корзину и ее доходность – он просто вкладывает деньги в паи и ждет роста котировок купленных бумаг. Большинство представленных на Мосбирже БПИФов являются индексными.

Обзор БПИФов на Мосбирже

Все биржевые фонды представлены на Мосбирже. Практически ежемесячно обновляется их список, поэтому проверяйте актуальность по ссылке. На момент написания статьи торгуется 68 БПИФов. Есть фонды на:

Базовой валютой могут быть рубли, доллары, евро и казахский тенге. Диверсификация достаточно широкая – на ценные бумаги России, США, Германии, Китая, Казахстана, ряда развивающихся стран.

Для инвесторов, кто придерживается принципов экологичного инвестирования (ESG), есть фонды на акции компаний с лучшей динамикой показателей в сфере устойчивого развития и корпоративной социальной ответственности (например, ESGR от УК “Россельхозбанк Управление Активами” или SBRI от Сбера).

На волне бешеного роста котировок акций IT-компаний стали активно регистрироваться БПИФы на технологический сектор (например, MTEK от УК “Восток-Запад” или TECH от УК “Тинькофф Капитал”).

Инвесторы, кто в качестве защитной части своего портфеля использует драгоценные металлы, могут подобрать биржевые фонды на золото и серебро. Пока выбор небольшой – всего 4 БПИФа.

Первые БПИФы в России появились только в конце 2018 г.:

Чем отличется от ПИФ и ETF

У инвесторов, кто уже интересовался индексным инвестированием, должен возникнуть закономерный вопрос: “Чем отличается БПИФ от ETF и от обычного ПИФа?” Давайте разбираться.

Сравнительная таблица БПИФ и ETF в России:

| Параметр | БПИФ | ETF |

| Юрисдикция УК | Российская | Иностранная |

| Контролирующие организации (кастодиан/ администратор) | Российские организации, связанные с УК | Иностранные организации, независимые от УК |

| Где купить | Мосбиржа | Мосбиржа |

| Стратегия управления | Пассивная, но есть представители активной стратегии | Пассивная |

| Бенчмарк | Биржевой индекс, стоимость базового товара (золото) или смешанные активы в составе | Биржевой индекс или стоимость базового товара (золото) |

| Формирование фонда | Либо прямая покупка активов, входящих в отслеживаемый индекс, либо покупка зарубежных ETF, что приводит к увеличению комиссии | Прямая покупка активов, входящих в отслеживаемый индекс |

| Налогообложение | Поступившие на российские акции дивиденды налогами не облагаются. Дивиденды по американским акциям облагаются НДФЛ в повышенном размере. | Поступившие на российские акции дивиденды облагаются налогом, потому что УК имеют иностранную юрисдикцию. По американским акциям налоги ниже по сравнению с УК из России. |

| Налоговые льготы | ИИС и ЛДВ | ИИС и ЛДВ |

| Прозрачность | Зависит от управляющей компании: что захотели, то и показали | Высокая. Состав фонда можно посмотреть в любой момент. |

| Выплата дивидендов | Не выплачивают, дивиденды реинвестируются | Дивиденды выплачивает только один ETF (RUSE от ITI Funds), остальные реинвестируют |

| Ошибка следования индексу | Нет информации | Можно посмотреть в описании ETF |

Для меня сегодня предпочтительнее выглядят вложения в ETF – независимые контролирующие организации мирового уровня, пассивная стратегия управления, которая не зависит от профессионализма УК, абсолютная прозрачность фонда. Есть и риски. Прежде всего, санкционные. В последнее время ужесточилась риторика нашего ЦБ по поводу запрета инвестировать в иностранные активы неквалифицированным инвесторам. ETF могут попасть в категорию для запрета.

Сравнительная таблица БПИФ и ПИФ:

| Параметр | БПИФ | ПИФ |

| Юрисдикция УК | Российская | Российская |

| Где купить | Мосбиржа | Управляющая компания |

| Стратегия управления | Пассивная, но есть представители активной стратегии | Активная |

| Формирование фонда | Либо прямая покупка активов, входящих в отслеживаемый индекс, либо покупка зарубежных ETF, что приводит к увеличению комиссии | В соответствии со стратегией УК, которая прописана в ПДУ (Правила доверительного управления) |

| Налогообложение | Поступившие на акции дивиденды налогами не облагаются | Поступившие на акции дивиденды налогами не облагаются |

| Налоговые льготы | ИИС и ЛДВ | ЛДВ |

| Прозрачность | Зависит от управляющей компании: что захотели, то и показали | Посмотреть состав фонда проблематично. Управляющие могут в любой момент его изменить. |

| Комиссии | Низкие, сравнимы с ETF | Высокие, в т. ч. комиссии при покупке и продаже |

Сравнительная таблица наглядно показывает, что в данном случае преимущество за БПИФом. Не знаю, что заставляет людей нести деньги управляющим компаниям и платить высокие комиссии за их экспертную работу, результаты которой часто оставляют желать лучшего. Открыть брокерский счет сейчас не сложнее, чем депозит в банке, стоимость одного пая на бирже доступна инвестору с любой суммой денег в кармане, ИИС поможет увеличить доходность за счет налоговых льгот.

Как выбрать биржевой фонд для покупки

По сравнению с американским фондовым рынком у нас биржевых фондов очень мало. Но и из 68 надо выбрать самых достойных. Для сбора и анализа информации я пользуюсь следующими источниками:

Разберем, на что надо обратить внимание при выборе БПИФа в свой инвестиционный портфель:

На мошенников вы не нарветесь, конечно. На биржу не попадают случайные управляющие компании, а только те, кто имеют лицензию Центробанка. Здесь выбор может быть связан с тем, где у вас открыт брокерский счет. Например, ВТБ не берет со своих клиентов комиссию за покупку собственных БПИФов.

По количеству сделок с конкретным фондом я оцениваю его ликвидность. Высокий показатель позволит быстро купить и быстро продать паи с минимальным спрэдом. Его можно посмотреть в карточке БПИФа на Мосбирже или в биржевом стакане торгового терминала.

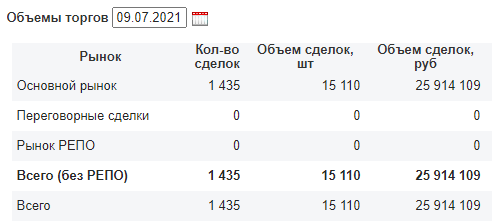

Например, 9.07.2021 было заключено 15 110 сделок на сумму 25 914 109 руб. с SBSP, который инвестирует в индекс S&P 500. Это высокая ликвидность.

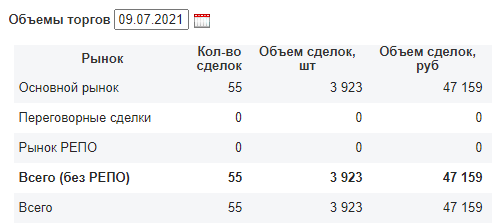

А вот БПИФ SCIP (акции технологических компаний) от УК “Система Капитал” нельзя назвать ликвидным. За день прошло всего 55 сделок на сумму 47 159 руб.

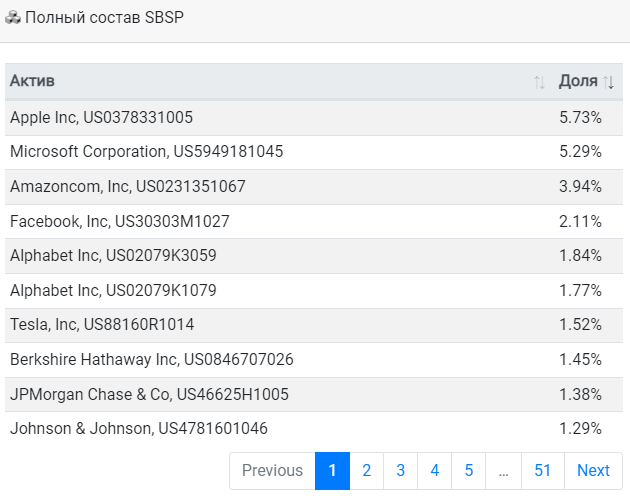

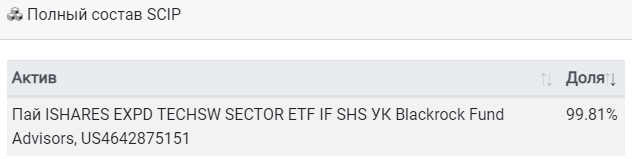

Можно попытаться найти эту информацию на сайтах УК и потратить на это много времени. Я пользуюсь агрегатором rusetfs.com. Состав фондов из вышеуказанных примеров показывает, что SBSP покупает акции напрямую, а SCIP является фондом фондов, т. е. инвестирует в акции не напрямую, а через зарубежный ETF (это приводит к дополнительной комиссии):

Кроме того, состав полезно смотреть для устранения дублирования фондов в портфеле. Например, нет смысла покупать два БПИФа, которые инвестируют в индекс S&P 500. Они одинаковые.

Если вы инвестируете на срок 1 – 3 года, то разницу в комиссиях разных БПИФов в сотые доли процента даже не заметите. Но на долгосроке это выливается в серьезные потери. При выборе всегда ориентируйтесь на минимальные комиссии. К сожалению, российские фонды пока не могут дать нам 0,1 %, как их западные аналоги, но найти варианты с расходами до 1 % вполне реально.

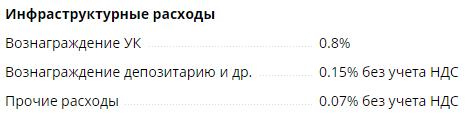

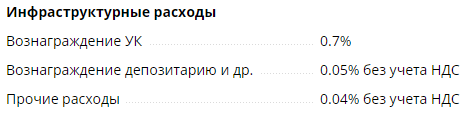

Комиссии удобно смотреть на агрегаторах. Для примера приведу информацию по двум БПИФам, которые инвестируют в индекс S&P 500, с сайта investfunds.ru – SBSP от УК “Сбер Управление Активами” и TSPX от УК “Тинькофф Капитал”.

По SBSP суммарная комиссия составляет 1,02 %:

Суммарная комиссия по TSPX – 0,79 %:

Вроде бы самый очевидный показатель в качестве критерия отбора лучшего БПИФа. Но на самом деле грамотный инвестор знает, что доходность в прошлом не означает доходность в будущем. На мой взгляд, более ценным в данном случае будет показатель качества следования индексу. Чем он ниже, тем эффективнее работает управляющая компания. Эксперты считают, что объективной информация может быть только на промежутке времени от 5 лет. К сожалению, первые российские БПИФы появились только в 2018 г., а львиная их доля в последние 2 года.

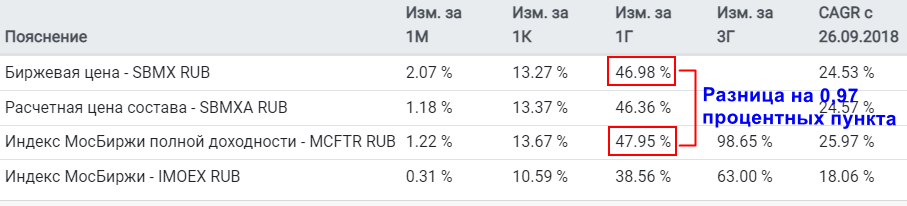

Рассмотрим качество следования индексу с сайта rusetfs.com на примере SBMX, который отслеживает индекс Мосбиржи полной доходности. Годовая доходность SBMX отстает на 0,97 процентных пункта от доходности индекса. Это значение вполне укладывается в комиссию в 1,02 %. На промежутке времени с 26.09.2018 разница уже выше – 1,44 пункта.

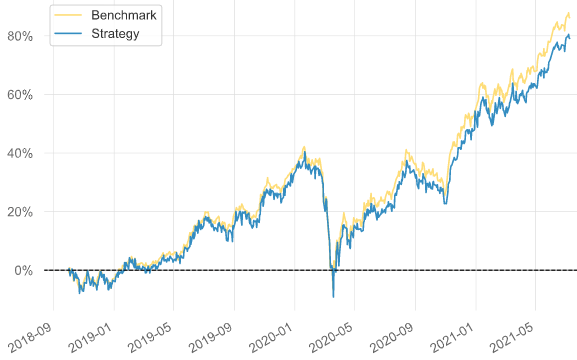

На графике отставание тоже хорошо видно:

Плюсы и минусы инвестирования в БПИФы

Проведем обзор преимуществ и недостатков инвестирования в российские биржевые фонды.

Заключение

На сегодня наша реальность такова, что большинство инвесторов не имеет доступа к зарубежным торговым площадкам, где выбор биржевых фондов с минимальными комиссиями огромный. Пока мы имеет дело с ETF от двух УК и с БПИФами – российскими аналогами ETF. Но рынок развивается, Центробанк уже заговорил о допуске осенью иностранных индексных фондов на наши биржи. Конкуренция, однозначно, вырастет. Ждем… А пока учимся выбирать лучшие варианты.