что такое базовый капитал банка

КАПИТАЛ БАЗОВЫЙ

Смотреть что такое «КАПИТАЛ БАЗОВЫЙ» в других словарях:

КАПИТАЛ ПЕРВОГО УРОВНЯ — базовый капитал по методике Базельского комитета. В его состав включались оплаченный уставный капитал (за вычетом акций банка, выкупленных у акционеров), резервный и другие фонды банка, нераспределенная прибыль прошлых лет и отчетного года.… … Большой экономический словарь

КАПИТАЛ АКЦИОНЕРНЫЙ — капитал акционерного общества основной, базовый, первоначальный капитал акционерного общества, образуемый посредством выпуска и продажи акций. Представляет совокупность объединенных индивидуальных капиталов акционеров. Формально является… … Экономический словарь

КАПИТАЛ БАНКА — (англ. capital of bank) – сумма собственных средств банка, составляющая финансовую основу его деятельности и источник ресурсов. К.б. призван поддерживать доверие клиентов к банку и убеждать кредиторов в его финанс. устойчивости. К.б. должен быть… … Финансово-кредитный энциклопедический словарь

капитал акционерный — основной, базовый, первоначальный капитал акционерного общества, образуемый посредством выпуска и продажи акций. Представляет совокупность объединенных индивидуальных капиталов акционеров. Формально является собственностью акционерного… … Словарь экономических терминов

Гранд Капитал — (Grand Capital) Содержание Содержание Информация о О Для Гранд Капитал Для Гранд Капитал обучение и бонусы Ввод вывод средств Торговый терминал Grand Capital Партнерские программы Гранд Капитал Информация о брокере Гранд Капитал Находится на… … Энциклопедия инвестора

ДОСТАТОЧНОСТЬ СОБСТВЕННОГО КАПИТАЛА — CAPITAL ADEQUACYСтруктура капитала банков включает в себя собственный капитал и долг. Банки это фин. институты, имеющие большую долю заемных средств, что может сказаться на их жизнеспособности. Более того, банки имеют значительные потенциальные… … Энциклопедия банковского дела и финансов

Дериватив — (Derivative) Дериватив это ценная бумага, основанная на одном или нескольких базовых активах Дериватив, как производный финансовый инструмент, виды и классификация ценных бумаг, рынок деривативов в мире и России Содержание >>>>>>> … Энциклопедия инвестора

Инфляция — (Inflation) Инфляция это обесценивание денежной единицы, уменьшение ее покупательной способности Общая информация об инфляции, виды инфляции, в чем состоит экономическая сущность, причины и последствия инфляции, показатели и индекс инфляции, как… … Энциклопедия инвестора

Фьючерс — (Futures) Фьючерс это срочный биржевой контракт на покупку рыночного актива Что такое фьючерс, фьючерсный контракт, рынок фьючерсов, торговля фьючерсами, стратегия фьючерс, виды ценных бумаг на фьючерсном рынке, хеджирование рисков с помощью… … Энциклопедия инвестора

Капитал банка

Капитал (собственные средства) необходим для того, чтобы в случае неожиданных финансовых потерь и даже ожидаемых убытков обеспечить банку исполнение всех обязательств перед кредиторами и акционерами. По РСБУ рассчитывается в соответствии с положением Центрального банка 215-П. Состоит из суммы основного и дополнительного капитала за вычетом определенных показателей.

Основной капитал включает в себя уставный капитал или его часть, эмиссионный доход, резервный и другие фонды кредитной организации, аудированную прибыль текущего года и предшествующих лет. Из этого вычитаются часть имущественных активов банка, собственные акции или доли, приобретенные у участников кредитной организации, убыток текущего года и непокрытые убытки предшествующих лет, вложения банка в акции/доли дочерних и зависимых компаний или уставный капитал кредитных организаций-резидентов.

В дополнительный капитал входят неаудированная прибыль, субординированный заем, прирост стоимости имущества за счет переоценки, привилегированные акции. Показатели, уменьшающие величину собственных средств, – выявленные недосозданные резервы, просроченная задолженность свыше 30 дней за вычетом сформированных по ней резервов, субординированные кредиты, предоставленные другим банкам-резидентам. Кроме того, сумма источников основного и дополнительного капитала уменьшается на сумму превышения вложений банка в отдельные имущественные активы.

С рейтингом банков по капиталу можно ознакомиться на сайте Банки.ру в разделе «Рейтинги банков», выбрав показатель «Капитал».

Капитал банка — как формируется и зачем нужен?

По своей природе банк представляет собой организацию, где идут потоки денежных средств: приходы и расходы. В процессе деятельности банк поддерживает баланс так, чтобы он был в равновесии. Если какое-то из направлений дает сбой, то это может привести к серьезным проблемам.

Если взять классику, то вкладчики несут деньги в банк, банк их выдает в виде кредитов, а затем получая обратно кредитные средства, отдает с процентами вкладчикам. При этом и самому себе оставляет долю. На самом деле сейчас ни один банк так не работает.

Помимо кредитов и вкладов проводится огромное количество иных операций: валютообмен, инвестирование, межбанковское кредитование, создание резервных фондов и проч. И на всякий непредвиденный случай у банка всегда должны быть свободные средства, чтобы закрывать возникающие финансовые дыры. Для этого при создании нового банка есть требование к капиталу. Он будет являться финансовой основой и гарантом исполнения обязательств.

Что такое капитал банка?

Это собственные деньги, которые составляют основу работы банка. При наличии капитала, доверие клиентов растет, поскольку в непредвиденных ситуациях у банка есть ресурсы для исполнения взятых обязательств. Капитал также поддерживает финансовую устойчивость организации. Он должен быть достаточно велик, чтобы обеспечить уверенность кредиторов в способности банка удовлетворить потребности в кредитах в любой экономической ситуации в стране. Так, для открытия банка минимальный размер первоначального капитала должен быть не менее 300 млн.р.

На практике этого хватать не будет. Для открытия самого маленького банка с самыми простыми операциями потребуется, как минимум 500 млн.р. А чтобы получить генлицензию на все виды деятельности капитал должен быть минимум 900 млн.р. Исходя из объема капитала и его достаточности, регулятор может делать прогноз его надежности.

Зачем банку капитал?

В процессе работы банк подвергается различным рискам, которые могут нести потери для банка. Риск есть как для собственного капитала, так и для привлеченного. Изначально банк покрывает ущерб из резервных фондов, собственных средств. Если ситуация совсем плохая, то в ход идут привлеченные средства и страдают кредиторы. Капитал является механизмом защиты для сохранения привлеченных средств. В идеальном случае, банк не должен пользоваться своим капиталом для покрытия убытков\ущерба. Если это происходит, то это сигнал о плохом положении дел.

Кроме защитной функции, капитал обеспечивает финансовую основу работы банка в соответствии с поставленными задачами. С помощью капитала можно регулировать заинтересованность клиентов или инвесторов в успешном сотрудничестве, а также соответствие законам и регулированию со стороны ЦБ.

Таким образом, капитал банка – это его финансовый фундамент для развития бизнеса. Капитал поддерживает финансовую устойчивость банка и является гарантом исполнения обязательств. Это делает банк привлекательным в глазах клиентов и инвесторов.

Капитал банка вносится на коррсчет, открытый в ЦБ и отражается в бухбалансе и финотчетности. Найти информацию можно на сайте банка или на сайте ЦБ.

Что такое ликвидность капитала банка?

Сама ликвидность означает возможность быстро и без потерь переводить одни средства в другие. Ликвидность капитала банка подразумевает возможность быстро выполнять обязательства перед клиентами и контрагентами банка.

Если уставный капитал банка оплачивается деньгами, то совокупный капитал включает в себя не только денежные активы, но и иные ценности и имущество, ценные бумаги, фонды и пр. Все эти активы в нужный момент должны быстро трансформироваться в деньги для покрытия расходов и нужд.

К факторам ликвидности банка относят:

Ликвидность капитала тесно связана ликвидностью баланса. Для поддержания ликвидности банк должен постоянно обеспечивать достаточный объем денег на корсчетах, иметь наличность в кассах, пополнять быстрореализуемые активы. Для этого проводится постоянный мониторинг и расчет текущей и долгосрочной ликвидности, составляется ее прогноз, анализируется состояние банка в негативные периоды, рассчитываются потребности в ликвидных активах, их избыток или недостаток.

Таким образом, ликвидность является важным показателем для банка. Она отвечает на вопрос: сможет ли банк отвечать по взятым обязательствам. В оценку ликвидности входят несколько показателей, по которым можно оценить текущее положение дел:

Достаточность капитала.

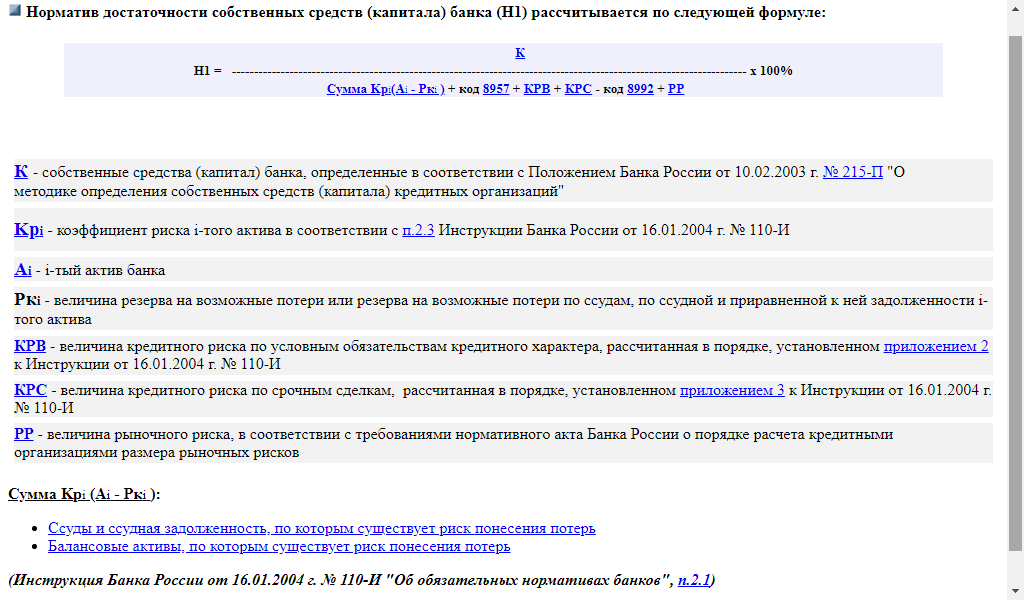

Она отражает общую картину надежности банка до тех пор, пока расчетные значения достаточности укладываются в норматив, установленный ЦБ. Норматив достаточности рассчитывается, как соотношение собственного капитала к общему объему активов, скорректированных с учетом риска. Он характеризует способность банка покрывать финансовые убытки за счет собственных средств без ущерба для клиентов. На текущий день норматив достаточности собственного капитала составляет 8%. Согласно требованиям ЦБ, банк должен соблюдать три обязательных норматива, касательно достаточности (НД):

При значениях меньше 2% ЦБ отзывает лицензию у банка.

Расчет НД капитала рассчитывается, как соотношение капитала к общему объему активов с учетом рисков:

Например, капитал банка составляет 10 млрд.руб. Активы в целом составляют 100 млрд.р. Произведя нехитрый расчет, видим, что НД составляет 10%, что укладывается в норматив. Пример примитивный, поскольку на практике будет гораздо сложная методика. Согласно ей, нужно рассчитывать целый перечень активов, корректировать их на уровень риска и пр. Подробную методику с пояснениями можно найти в инструкциях ЦБ (№110-И).

Плохой капитал банка.

Показатели капитала могут давать оценку общему состоянию банка. Если банк не в силах соблюдать нормативы достаточности, то ему сложно управлять бизнесом. Снижение уровня капитала свидетельствует в том, что банк его использует для покрытия текущих убытков. Такой банк чаще всего лишается лицензии или банкротиться. Для кредиторов и дебиторов плохое состояние капитала является сигналом, что вскоре банк не сможет выполнять взятые обязательства и под риск попадают их средства.

Что такое уставный капитал?

Это первоначальная сумма вложений учредителей инвесторов банка, которая гарантирует интересы кредиторов и является первым ресурсом для начала работы. Это личные деньги. УК не может формироваться из заемных средств. Мин.сумма – 300 млн.р. Размеры и состав УК определяется ст.11 ФЗ№395 «О банках».

УК формируется после подачи заявления на регистрацию нового банка. После одобрения ЦБ в течение месяца учредители должны внести сумму УК на коррсчет, открытый в ЦБ. Для получения базовой лицензии достаточно внести в УК 300 млн.р., для универсальный – 1 млн.р. Из пяти сотен банков, работающих в России сейчас, УК свыше 1 млрд.р. имеют 154 банка, свыше 10 млрд.р. – 35.

Если банк изначально получил базовую лицензию и захотел расширить свои возможности по операциям, то он может получить универсальную и генеральную лицензию. Для этого ему придется увеличить УК. Делается путем дополнительного выпуска акций или увеличения их номинальной стоимости. Для этого собирается совет директоров и учредителей, принимается решение, составляет протокол заседания. После одобрения ЦБ, УК увеличивается, и банк получает универсальную лицензию. Также, при необходимости можно сократить УК, но это уже будет являться негативным сигналом для клиентов и кредиторов.

Как понять, что у банка плохи дела

На примере банка «Траст»

Я отчетливо помню рекламные щиты с улыбающимся Брюсом Уиллисом: билборды висели повсюду, бренд был на слуху. В конце 2014 года выяснилось, что в капитале «Траста» дыра размером в 68 млрд рублей — как оказалось, менеджмент долгое время подделывал отчетность, скрывая убытки.

Слухи о проблемах банка появились в сентябре 2014 года, а уже в декабре ЦБ принял решение о его санации — то есть финансовом оздоровлении. Как видим, ситуация развивалась стремительно, но рядовой инвестор мог заметить трудности «Траста» задолго до случившегося. Чтобы показать это, я проведу в статье краткий анализ отчетности банка.

Оценка финансового состояния

Отчетность по МСФО банка «Траст» доступна с 2003 года — на эти данные мы и будем ориентироваться. Несмотря на то что некоторые сведения оказались фальсифицированными, даже они говорят о серьезных структурных проблемах.

Итак, при анализе финансового состояния кредитной организации инвестору стоит обратить особое внимание на следующие моменты:

Рассмотрим каждый из пунктов.

Инвестиции — это не сложно

Показатели выручки

В таблице ниже я привел данные по прибыли «Траста» в 2004—2013 годах за исключением 2008 года: информации по нему нет. Эти суммы говорят нам о том, что банк почти не приносил прибыли. Несмотря на это, организация продолжала активно заниматься кредитованием: на конец 2013 года кредиты составляли 73% от всех активов банка, при этом доля розничных кредитов — 50%.

Основные направления розничного кредитования «Траста»: кредиты наличными, потребительские кредиты и кредитные карты. В сложившейся ситуации настораживало то, что 99% всех розничных кредитов были необеспеченными — без залога имущества, например автомобиля или квартиры. Такие кредиты выдают под более высокий процент, ведь если клиент по каким-либо причинам объявляет дефолт, то с должника нечего взыскать и банк терпит убыток.

«Траст» вел деятельность на рискованном, но высокомаржинальном рынке потребительского кредитования. Основную часть времени это должно приносить прибыль, но ее у «Траста» практически не было. В 2009, 2010 и 2012 годах банк показал крупный убыток — более 3 миллиардов рублей.

Рентабельность

Чтобы оценить рентабельность банка «Траст», обратимся к следующим коэффициентам:

В период с 2004 по 2008 год финансовый сектор был на подъеме — об этом говорят высокие ROA и ROE банков. В то же время у «Траста» эти показатели падали. Если в 2004 году рентабельность «Траста» находилась на уровне среднего значения по отрасли, то с 2005 наблюдалась негативная динамика: ROA c 2,88% в 2004 году опустился до 0,3% в 2013, а ROE за тот же период упал c 24,11 до 4,8%.

Как результат, к 2014 году банк сильно сдал позиции, уступая прямым конкурентам. Например, «Совкомбанк» показал в 2013 году ROA 3,56% — против 0,3% у «Траста».

Я считаю, что проблемы «Траста» главным образом связаны с кредитованием слабых компаний, которые не возвращали долги, а также с высокой стоимостью привлечения новых инвестиций: открытие депозитов, получение займов от других банков и выпуск облигаций. Подробнее о причинах плохих результатов банка можно прочитать в расследовании «Ведомостей» 2016 года.

Фондовая капитализация прибыли

Показатель фондовой капитализации прибыли отражает отношение капитала банка к его уставному фонду — акционерному капиталу. Иными словами: хватает ли организации собственных ресурсов или требуются вливания со стороны учредителей. Чем выше этот показатель, тем лучше.

У «Траста» этот коэффициент в 2013 году составил 0,79. Значение ниже единицы говорит о том, что банк функционировал за счет привлечения дополнительных средств со стороны его владельцев.

Норматив достаточности капитала

Чтобы контролировать состоятельность банков, ЦБ РФ устанавливает требования к минимальному капиталу, необходимому финансовым организациям для покрытия кредитного и рыночного рисков. Если банк нарушает эти нормативы, то может лишиться лицензии.

Рассмотрим два обязательных требования со стороны ЦБ:

С 2011 года «Траст» с трудом выполнял требование Н1.0. По состоянию на 1 января 2014 года его показатель — всего 10,7%. Для сравнения, показатель Тинькофф в то же время — 15,8%.

Кроме того, с февраля 2014 года ЦБ РФ неоднократно фиксировал нарушения со стороны «Траста»: значения его показателей опускались ниже установленных нормативом Н1.1. Это означало фундаментальные проблемы: перебор с рисковыми активами и недостаточный капитал для их обеспечения.

Покрытие просроченных ссуд

Неработающие ссуды, или NPL, non performing loans, — это кредиты, по которым не выплачивались проценты более 90 дней.

По состоянию на 2013 год сумма просроченных ссуд сроком свыше 90 дней у банка «Траст» составила 20,5 млрд рублей. При этом резервов под NPL у банка было на 12,7 млрд рублей. Таким образом, покрытие было недостаточным: всего 62%, тогда как в нормальной ситуации должно быть не менее 100%.

Аналогичная ситуация была и в 2012 году, когда уровень покрытия резервами неработающих ссуд NPL составил 63%. Получается, что данная проблема год от года повторялась.

Другие банки тоже не блистали по этому показателю, но их положение было лучше, чем у «Траста». Вероятно, их более крепкое финансовое здоровье на тот момент позволило пренебречь этим риском — как показало время, все эти банки сейчас нормально себя чувствуют.

Наличие крупных заемщиков

Крупным заемщиком считается клиент, сумма кредитов которого превышает 5% от капитала банка. Основный риск здесь заключается в том, что если у крупного заемщика начнутся проблемы, то это сильно повлияет на финансовую устойчивость кредитной организации.

В банке «Траст» в 2013 году значилось 12 крупных заемщиков. Каждый из них получил кредит на сумму, превышающую 10% собственного капитала банка, то есть свыше 1,2 млрд рублей. Всего крупные заемщики получили кредитов на сумму 40,5 млрд рублей при собственном капитале «Траста» 12 млрд руб. Таким образом, каждая компания получила слишком крупные займы — в среднем по 28% от капитала банка.

Согласно нормативу Н6, ЦБ РФ регламентирует максимальный размер выданного кредита на одного заемщика — 25%. То есть «Траст» заведомо пренебрег лимитом, установленным регулятором.

Если посмотреть данные за 2012 год, норматив Н6 также нарушался: на 11 заемщиков пришлось в среднем по 27% от капитала банка. Несмотря на это, «Траст» продолжал наращивать кредитование.

Разница между активами и обязательствами по срокам

В 2013 году у «Траста» наблюдался дисбаланс: размер обязательств, по которым банк должен был расплатиться в течение года, составлял 163,65 млрд рублей, а поступление денег от активов за тот же период оценивалось в 74,66 млрд рублей. Разница между поступлениями и выплатами получилась отрицательной и составила 89 млрд рублей. Эту разницу еще называют совокупной позицией ликвидности.

Отрицательное значение этого показателя влечет кассовый разрыв: организация может оказаться неспособной вернуть деньги по своим краткосрочным обязательствам, что повлечет банкротство. Например, банк не сможет вернуть вкладчику деньги, когда тот их потребует.

Рассмотрим гипотетическую ситуацию: банк принимает вклады на миллион рублей на месяц, а выдает кредиты на миллион рублей на полгода. Несмотря на то что в абсолютном выражении есть паритет активов и обязательств, разница в сроках их исполнения создает разрыв ликвидности: между поступлениями по активам и выплатами по обязательствам сроком до месяца он составит почти миллион рублей.

Возвращаясь к «Трасту»: в период с 2009 по 2013 год мы наблюдаем негативную динамику совокупной позиции ликвидности.

Резюме

Как я отмечал выше, первые слухи о серьезных проблемах «Траста» появились в сентябре 2014 года, когда совет директоров банка закрыл 11 операционных офисов в Москве и регионах. Но инвестор, который изучал отчетность, мог заметить неполадки в бизнесе «Траста» еще годом ранее — в конце 2013. Анализ отчетности мог оградить инвестора от потенциальных убытков.

В случае с «Трастом» я считаю, что любой из перечисленных ниже факторов служил веским поводом отказаться от идеи инвестировать в него:

Разбор структуры капитала «Райффайзенбанк»

Научитесь строить финансовые модели компаний из разных отраслей, отбирать эффективные инвестиционные инициативы и осуществлять сделки.

Капитал банка является обязательным условием образования и функционирования любого коммерческого банка. Капитал формируется из собственных средств акционеров или участников банка.

Основной функцией капитала является защита интересов кредиторов банка, поскольку большинство компонентов капитала носит безвозвратный и постоянный характер. Кроме того, капитал является основой для формирования долгосрочных активов банка.

Структура и состав капитала банка

Капитал представляет собой совокупность различных по назначению полностью оплаченных компонентов. Однако, не все компоненты капитала в равной степени обладают защитными свойствами, поэтому в его структуре выделяются 2 уровня:

1. Основной капитал, который в свою очередь включает базовый и добавочный капитал. Формируется за счет средств с наиболее постоянным характером. Банк может беспрепятственно использовать эти средства для покрытия непредвиденных убытков.

2. Дополнительный капитал включает средства, которые носят менее постоянный характер и могут быть направлены на покрытие непредвиденных убытков только при определенных обстоятельствах. Стоимость таких средств способна в течение определенного времени изменяться.

Капитал банка определяется следующим образом:

Рассмотрим основные компоненты капитала:

I. Уставный капитал составляется из величины вкладов ее участников и определяет минимальный размер имущества, гарантирующего интересы ее кредиторов.

Согласно ст.11 Федерального закона «О банках и банковской деятельности» минимальный размер уставного капитала составляет:

1. 1 миллиард рублей – для вновь регистрируемого банка с универсальной лицензией;

2. 300 миллионов рублей – для вновь регистрируемого банка с базовой лицензией;

Вкладом в уставный капитал кредитной организации могут быть:

II. Эмиссионный доход представляет собой положительную разницу между ценой размещения акций (долей) и их номинальной стоимостью при формировании и (или) увеличении уставного капитала кредитной организации.

III. Резервный фонд формируется за счет отчислений от прибыли предшествующих лет, остающейся в распоряжении кредитной организации, а также прибыли текущего года. Резервный фонд создается в размере, предусмотренном уставом банка. Если банк образован в форме акционерного общества, резервный фонд должен составлять не менее 5% от уставного капитала банка.

IV. Прибыль предшествующих лет и текущего года включается в состав основного капитала, если ее величина подтверждена аудиторской организацией. Непроаудированная прибыль учитывается в составе дополнительного капитала.

V. Одним из источников добавочного или дополнительного капитала являются субординированные кредиты, которые должны отвечать следующим требованиям:

Требования Банка России к уровню достаточности капитала

Банк России установил минимальный размер собственных средств (капитала) с 1 января 2018 года в сумме:

1. 1 миллиард рублей – для банка с универсальной лицензией;

2. 300 миллионов рублей – для банка с базовой лицензией.

Кроме того, на ежедневной основе банки обязаны соблюдать нормативы достаточности капитала, а именно:

— норматив достаточности базового капитала банка (Н1.1);

— норматив достаточности основного капитала банка (Н1.2);

— норматив достаточности собственных средств (капитала) банка (Н1.0);

— норматив достаточности собственных средств (капитала) банка с учетом взвешивания активов по уровню риска 100 процентов (Н1.4).

Таким образом, Банк России предъявляет требования к поддержанию определенного уровня как совокупного капитала, так и его наиболее устойчивых компонентов, образующих базовый и основной капитал. Кроме того, для повышения устойчивости банка введены надбавки, соблюдение которых обеспечивается за счет источников базового капитала.

Информация о капитале банка на примере АО «Райффайзенбанк»

Рассмотрим структуру, состав капитала и уровень его достаточности на примере отчетности АО «Райффайзенбанк» по состоянию на 1 января 2019 г.

Переходим на сайт Банка России, в поисковике печатаем «Райффайзенбанк», затем в результатах поиска нажимаем на название банка:

Для получения детальной информации о компонентах капитала выбираем форму 0409123, о нормативах – форму 0409135.

Для «чтения» формы 0409123 необходимо обращать внимание на номера строк. Например, строка «источники базового капитала» является промежуточным результатом для расчета капитала и итоговым результатом для всех строк с номером, начинающимся на 100. Одним из компонентов базового капитала АО «Райффайзенбанк» является уставный капитал, полностью сформированный обыкновенными акциями:

Также в состав базового капитала входят эмиссионный доход, резервный фонд и проаудированная прибыль:

Сумма компонентов базового капитала банка скорректирована на величину нематериальных активов:

Добавочный капитал банка состоит из субординированного кредита, привлеченного до 1 января 2013 года на срок не менее 50 лет от нерезидента:

Основной капитал представляет собой сумму базового и добавочного капитала:

Дополнительный капитал (капитал 2-го уровня, номер строк начинается с 2) включает непроаудированную прибыль, субординированный кредит и прирост стоимости основных средств:

Капитал банка представляет собой сумму основного и дополнительного капитала:

АО «Райффайзенбанк» включен в перечень системно значимых кредитных организаций, поэтому для банка применима дополнительная надбавка к нормативам достаточности капитала за системную значимость.

Согласно данным формы 0409135 по состоянию на 1 января 2019 года нормативы достаточности капитала АО «Райффайзенбанк» превышают регуляторные минимумы, установленные для системно значимых банков:

Детальная информация о капитале и нормативах содержится в формах отчетности 0409808 и 0409813:

АО «Райффайзенбанк» занимает 9-е место по капиталу среди всех банков РФ:

С рейтингом банков по величине капитала можно ознакомиться на портале Банки.ру, выбрав показатель «Капитал» (по форме 123).

Таким образом, мы провели полный разбор структуры капитала банка и его основных компонентов. Более подробно о финансовых институтах, а также об оценке компаний и проектов вы можете узнать на нашем открытом онлайн-курсе «Финансы с нуля».

Научитесь строить финансовые модели компаний из разных отраслей, отбирать эффективные инвестиционные инициативы и осуществлять сделки.