что такое банковский кошелек

Что такое электронный кошелёк, зачем он нужен и в чём его отличие от счёта в банке

Объясняем, что происходит с электронными кошельками, и говорим о том, что о них нужно знать предпринимателям.

Эволюция электронных кошельков

В начале 2000-х электронная коммерция еще не была обычной частью нашей жизни — покупки с онлайн-оплатой были редкостью, банковские карты были далеко не у всех, да и использовали их в основном для снятия зарплаты.

С ростом количества интернет-сервисов вырос спрос и на новые финансовые инструменты для фрилансеров и индивидуальных предпринимателей, работающих онлайн и в сфере электронной коммерции. Так появились первые электронные кошельки, позволяющие хранить средства и проводить транзакций в какой-либо валюте (рублях, долларах, гривнах). За ними последовали электронные обменники — одним из популярных в свое время был Roboxchange, оператор которого позже запустил сервис Robokassa.

Однако с выводом денег из электронных кошельков возникли сложности. По большей части из-за того, что у интернет-аудитории не было счетов в банках, да и процесс проведения подобных транзакций оказался дорогим и непростым занятием. Тогда и назрела потребность в приеме оплаты за товары и услуги с помощью средств, размещенных в электронных кошельках. Этот вариант заинтересовал торговые и сервисные компании, занимавшиеся онлайн-бизнесом, и они начали активно подключать такую возможность.

Электронный кошелёк и счёт в банке

Государство практически полностью игнорировало существование систем, позволяющих пользоваться электронными кошельками, но при этом они активно развивались. Со временем появились Webmoney, QIWI, PayPal и другие бренды, принадлежащие специальным компаниям-операторам. Они позволили регистрировать личные электронные кошельки и пополнять их — например, переводить на них средства с помощью банковской карты и счета, и при желании — выводить их обратно на карту.

В какой-то момент даже мобильные операторы превратили счета своих абонентов в электронные кошельки, с которых тоже можно было оплачивать товары или услуги. Поэтому появление государственного регулирования этой отрасли было вопросом времени. В 2011 году был принят закон «О национальной платёжной системе», который узаконил электронные кошельки, но фактически отменил анонимность их владельцев. Также закон изменил требования к операторам электронных кошельков — их обязали получать лицензию или сотрудничать с банками. В итоге на плаву остались лишь крупные игроки: QIWI, Яндекс Деньги (теперь Ю Money) и другие.

Они смогли сохранить удобство и легкость использования систем такого типа — перевод денег внутри них, между ними и процесс оплаты оставался таким же свободным, как и ранее. Однако отличие электронных кошельков от счёта в банке стало формальностью, а регулятор продолжил вводить ограничения.

Что нужно знать предпринимателям

Электронными кошельками все еще пользуется огромное количество людей. Чтобы не отказывать им в возможности онлайн-оплаты товаров и услуг, не терять заказы и потенциальных клиентов, бизнесу стоит пользоваться возможностями платёжных агрегаторов. Они способны обеспечить прием средств, перечисляемых клиентами с помощью наиболее востребованных аудиторией электронных кошельков.

Предприниматели и организации, работающие с Robokassa, могут предоставить клиентам возможность оплаты с помощью электронных кошельков QIWI, «Яндекс.Деньги», WebMoney и ряда других операторов. Все они будут в общем списке методов оплаты, а наши системы помогут обрабатывать такие транзакции в полном соответствии с требованиями законодательства и регуляторов.

Электронный кошелек — что это и какие бывают?

Электронные финансы и интернет-кошельки стали в современном мире настоящим спасением для фрилансеров и простых людей, которые часто совершают покупки в интернете, покупают товары на зарубежных сайтах, интернет-аукционах.

Что такое электронный кошелек?

Электронный кошелек — это инструмент для хранения денежных средств в электронном формате. Электронные деньги размещаются на балансе оператора, который предоставляет возможность создать электронный кошелек и пользоваться электронными деньгами по своему усмотрению: оплачивать ими покупки, переводить другим владельцам кошельков внутри системы, выводить деньги за пределы системы, например, переводить на банковскую карту или электронный кошелек другого оператора.

В зависимости от выбора платежной системы пользователь может открыть счет в рублях, евро, долларах или другой валюте, предложенной оператором. Некоторые системы предлагают возможность открыть несколько счетов в разных валютах в формате одного электронного кошелька.

Электронные средства на кошельке — это те же деньги, но в интернете, где и осуществляется их оборот по усмотрению владельца кошелька.

Не стоит забывать, что у каждой платежной системы есть комиссии за разные операции (переводы с кошелька на карту, между кошельками внутри системы, на кошелек другого оператора и т.п.)

Зачем нужен электронный кошелек?

Какие электронные кошельки существуют?

Самыми популярными платежными системами в России являются Яндекс.Деньги, QIWI, PayPal, Webmoney. У каждой из этих систем собственные формы идентификации, различные статусы пользователей, которые дают те или иные преимущества и ограничения.

Чем больше информации предоставит о себе зарегистрированный владелец электронного кошелька, тем выше будет его статус.

Чтобы получить максимальный статус, многим пользователям приходится отправлять сканы паспорта с фотографией и пропиской, проходить специальные собеседования с другими участниками системы, подтверждать свою личность и т.п.

Виды электронных кошельков

Выделяют несколько видов электронных кошельков

В чем удобство электронных кошельков?

У электронных кошельков есть ряд существенных преимуществ перед прочими системами оплаты:

Недостатки электронных кошельков

У электронных кошельков есть свои отрицательные стороны:

Правила безопасного использования электронных кошельков

В первую очередь пользователю нужно обезопасить устройство, с которого он обычно выполняет вход в личный кабинет электронного кошелька: телефон, компьютер, планшет. Чтобы обезопасить себя, лучше установить пароль для входа, использовать только оригинальные ОС, проверенный браузер, хороший антивирус. Все это убережет электронный кошелёк от несанкционированного взлома или доступа 3-их лиц.

Второе важное правило — не нужно хранить пароль от входа в электронный кошелек на видном месте, передавать его 3-им лицам. В идеале пароль нужно запомнить, а не хранить на бумажном носителе. Если вы придумали очень сложный пароль и не можете его запомнить, напишите его на бумажке, но храните ее в надежном месте.

Не стоит пользоваться функцией «Запомнить пароль» в расширении для браузеров, которая сохраняет комбинацию пароля для тех или иных сайтов. В этом случае любой потенциальный пользователь вашего ПК сможет получить доступ к вашем электронным деньгам.

Не сообщайте никому данные своего кошелька. Злоумышленники в интернете придумывают сотни различных способов и причин, как можно украсть деньги с чужого электронного кошелька.

Самое главное об электронных кошельках

Электронные кошельки занимают свою нишу на рынке финансовых услуг. Они имеют некоторое сходство с банковскими картами, но и обладают особенностями, о которых расскажем в этой статье.

Что такое электронный кошелёк и зачем он нужен

Электронный кошелёк представляет собой счёт, который открывается в одном из платёжных сервисов. Он схож с банковским счётом, который открывается при оформлении пластиковой карты и предназначен для совершения приходных и расходных операций.

Возникает вопрос: зачем нужен электронный кошелёк, если есть обычный для наличных расчётов и пластиковые карты для безналичных? Есть по крайней мере два соображения, по которым целесообразно иметь такое средство:

Виды сервисов и электронных кошельков

В числе основных работающих в России платёжных сервисов, в которых можно завести электронный кошелёк – Webmoney, Яндекс.Деньги (ЯД) и Qiwi.

Старейший – Webmoney, который был запущен в 1998 году компанией WM Transfer Ltd. Он занимал монопольное положение в России, пока не появились крупные конкуренты – Яндекс.Деньги (2002 год) и Qiwi (2008 год).

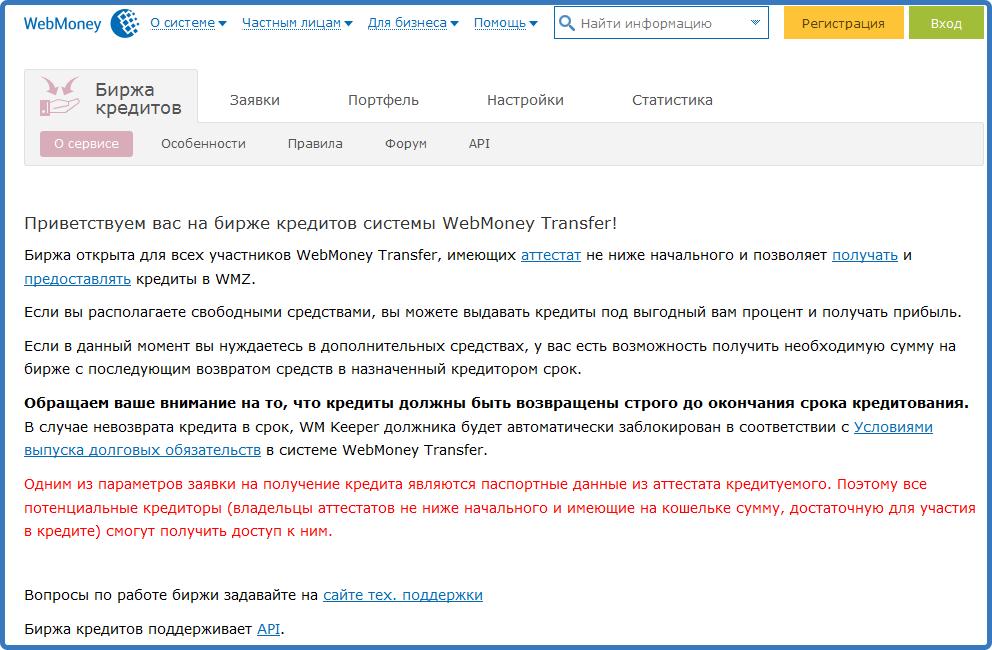

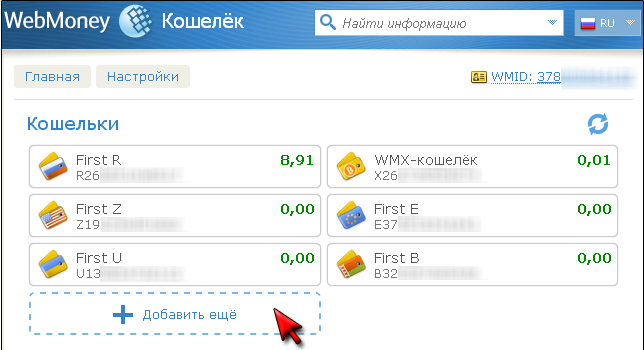

Работа с кошельком Webmoney строится через браузер, web-интерфейс, приложение для ПК и мобильных устройств. Каждый пользователь может создать несколько кошельков в разных валютах. Кроме того, в базовом варианте он получает один из четырёх основных аттестатов – псевдонима, формальный, начальный или персональный. Они различаются между собой механизмом подтверждения персональных данных и возможностью производить определённые операции.

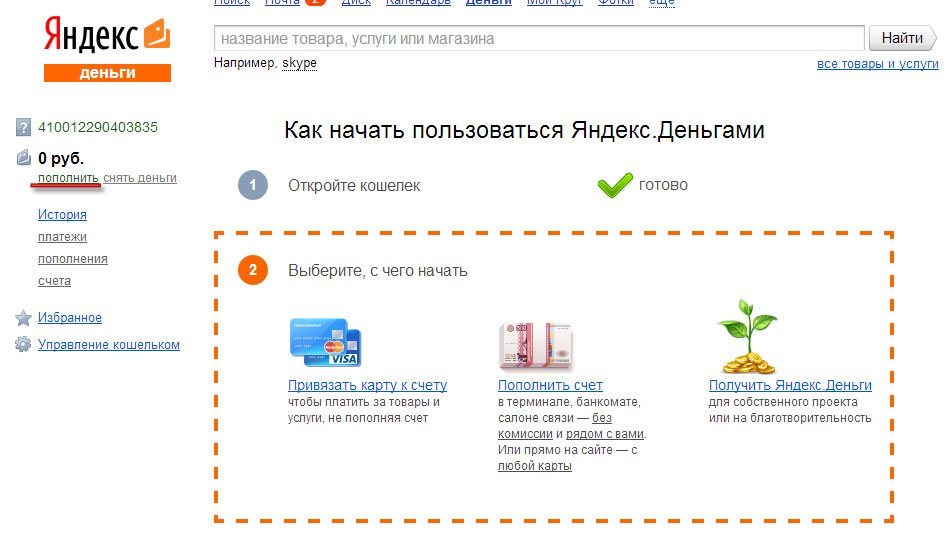

Сервис Яндекс.Деньги ранее был реализован в виде приложения, а затем появились web-версия и программа для мобильных устройств. Работать можно с российскими рублями и десятком валют других стран, а каждому кошельку присваивается анонимный, именной или идентифицированный статус. От него зависит, какие ограничения и лимиты устанавливаются на выполнение тех или иных операций. Так же, как и в Webmoney, чем выше статус, тем более подробное подтверждение личности предполагается, в том числе документальное.

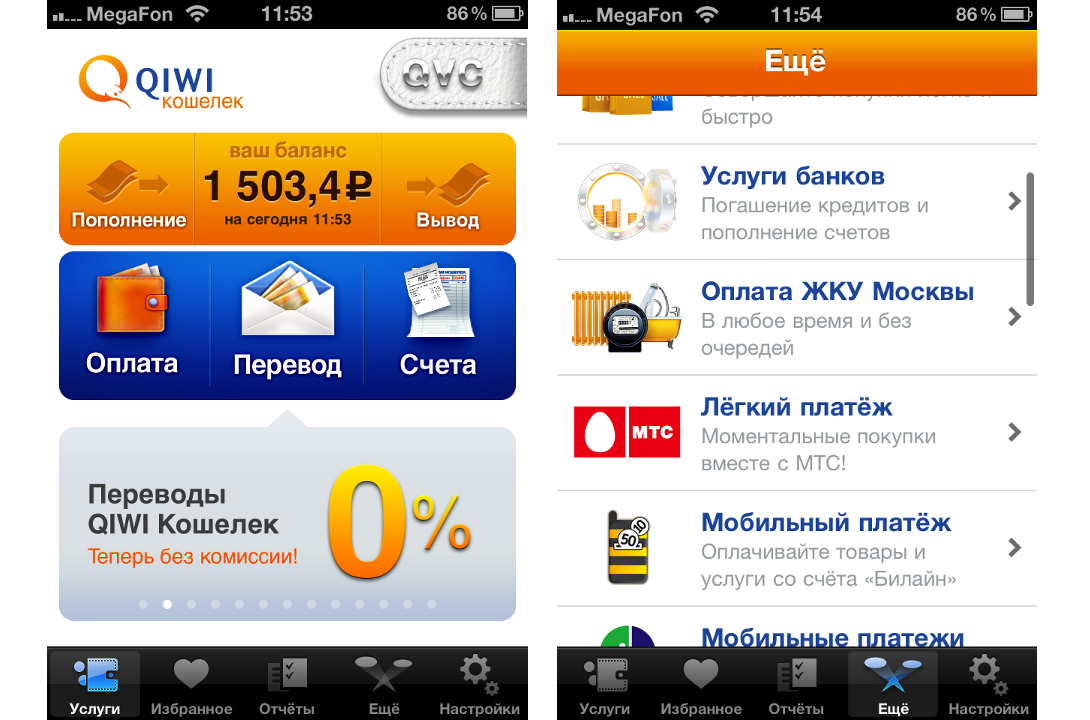

Qiwi-кошелёк (Qiwi Wallet) так же, как и вышеописанные сервисы, оперирует разными валютами: рублями, долларами, евро и тенге. Иерархия статусов включает три позиции: «Минимальный», «Основной» и «Профессиональный». С кошельком можно работать через web-интерфейс, мобильное приложение и терминалы Qiwi.

Функционал электронных кошельков

Базовый функционал электронного кошелька обычно включает:

Привязать банковскую карту к электронному кошельку можно в платёжном сервисе и/или онлайн-банке. Такая операция доступна, например, держателям дебетовых карт Альфа-Банка через Альфа-Клик (раздел «Электронные деньги» в настройках).

Привязка карты к кошельку упростит переводы между ними в обе стороны.

Что касается снятия наличных с электронных кошельков, то сделать это без промежуточных операций получится только у владельцев пластиковых карт, выпущенных соответствующими сервисами. Если карта виртуальная, то её можно «заселить» в смартфон и снимать наличные в бесконтактных банкоматах. В остальных случаях для снятия наличных потребуется предварительно перевести деньги с электронного кошелька:

И только после этого деньги можно будет снять (получить).

Безопасность электронных кошельков

Платёжные сервисы декларируют безопасность пользования электронными кошельками. Для её обеспечения доступ к кошелькам предоставляется через ввод логина и пароля. В Webmoney дополнительно используются файлы с секретными ключами, которые генерируются при установке приложения WM Keeper Classic.

Пользователь WebMoney может настроить выполнение операций с подтверждением, например, через указание кода, получаемого по СМС. Также можно настраивать отображаемую для других пользователей информацию.

В Яндекс.Деньгах у пользователей есть возможность настроить информирование об операциях в форме электронных писем или СМС. Первый вариант бесплатен, за второй придётся заплатить 50 руб. в месяц или 350 руб. в год. На сервисе приведены распространённые схемы мошенничества и даны рекомендации, как их избежать.

Сервис Qiwi также информирует пользователей о возможных угрозах и способах им противостоять. Например, включить СМС-оповещение, настроить подтверждение операций одноразовыми паролями и т. д. Сервис даёт рекомендации тем, кто стал жертвой мошеннических действий, о том, как следует поступать в подобных ситуациях.

Комиссии

За совершение операций с использованием электронных кошельков платёжные сервисы взимают комиссии в соответствии с установленными тарифами. Например, при совершении популярной операции по выводу денег с кошелька на банковскую карту пользователю придётся заплатить:

Комиссия списывается с кошелька, по которому совершается операция.

Как завести электронный кошелёк

Чтобы создать электронный кошелёк, нужно выполнить несколько несложных действий:

В процессе регистрации и создания кошелька могут приходить письма и СМС с кодами, которые нужно указывать для подтверждения выполняемых действий. Как правило, вновь зарегистрированные пользователи получают низший аттестат (статус), а для его повышения следуют подсказкам сервиса.

Заключение

Создать электронный кошелёк – дело нехитрое. Гораздо важнее понять, какие функции будут на него возложены. Если такое понимание есть, то его владелец может в полной мере пользоваться предоставленными возможностями и преимуществами.

Что такое электронный кошелек и для чего им пользоваться

Электронные кошельки стали отличной альтернативой банковским картам. Их можно применить для заработка в сети, виртуальных переводов, расчета за покупки. Каждый может бесплатно зарегистрировать кошельки сразу в нескольких платежных системах.

Что такое электронный кошелек

Это виртуальная ячейка для хранения денежных средств. Каждая такая ячейка обладает уникальным цифровым определителем и может принадлежать одному человеку. В кошельке можно держать деньги в одной или нескольких валютах. Оборот средств из электронных платежных систем происходит виртуально. Владелец кошелька способен в любой момент вывести свои деньги на банковскую карту либо получить их наличными в пунктах выдачи.

Преимущества использования электронных денег

По сравнению с банками электронные деньги обладают явными преимуществами. Например, при оплате в интернете вам не нужно вводить персональные данные, как это делается в случае с банковскими картами. При оплате электронной валютой достаточно ввести номер кошелька и подтверждающий код мобильного оператора.

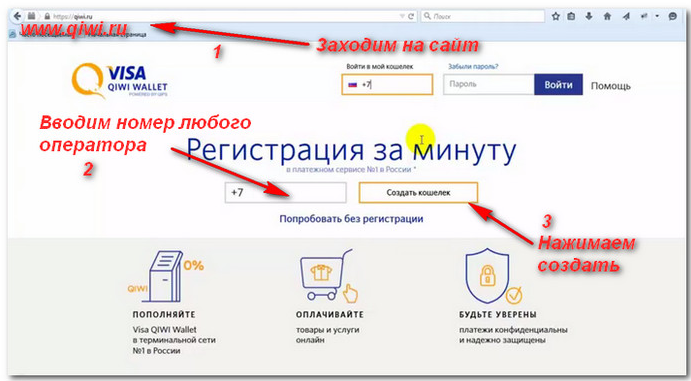

Как завести электронный кошелек

Для создания персонального кошелька нужно зарегистрироваться на сайте выбранной электронной системы и пройти несложный процесс идентификации личности. Сразу же после регистрации кошелек доступен для использования его владельцу. Условия работы в разных системах подобные, но в каждой есть свои особенности. В просторах рунета наибольшей популярностью пользуются четыре электронных платежных системы.

Webmoney

Наиболее востребованная система электронных валют в постсоветском пространстве. Бесплатная регистрация кошельков, бесплатное обслуживание, русский интерфейс и круглосуточная техподдержка — основные причины выбора Webmoney гражданами России, Украины, Беларуси и Казахстана. Эквивалентами евро в системе служат кошельки WME, гривны — WMU, доллары — WMZ.

Одновременно можно создать сразу несколько виртуальных кошельков. Средства из них доступны для конвертации, вывода или перевода на кошельки других людей. До 1 октября 2019 года возможно использовать кошельки в эквиваленте всех популярных валют. С 1 октября прекратится поддержка кошельков WMR. На смену им приходят Р-кошельки с реальными рублями на счету. Каждый кошелек в рублях будет привязан к реальному счету в банке. Остальных валют эти изменения не коснутся.

Особенностью данной системы считается возможность получать займы на электронный кошелек.

Все участники системы могут использовать стационарную компьютерную программу, а также мобильное приложение Webmoney Keeper. Для удобства можно заказать выпуск персональной пластиковой карты Webmoney, которую можно использовать в любой точке мира.

Способы вывода Webmoney

К основной комиссии за вывод всегда нужно добавлять постоянную комиссию системы Webmoney — 0,8%. Она взимается за любой перевод из электронного кошелька.

Чтобы пополнить любой активный кошелек, можно воспользоваться банковским онлайн-переводом, терминалом, офисом Webmoney, почтовым переводом или кассой банковского отделения.

Яндекс.Деньги

Вторая по популярности платежная виртуальная система. В ней хранятся деньги только в эквиваленте российских рублей. Со своего счета можно переводить средства и в других валютах по действующему курсу. Также можно заказать выпуск личной карты с бесплатным лимитом обналичивания. Такую карту можно использовать по всему миру. При оплате пластиком в другой валюте рубли конвертируются по действующему курсу.

После регистрации в системе активируется анонимный кошелек с лимитом операций на сумму до 15 тыс. руб. Чтобы получить возможность переводить/получать более крупные суммы, необходимо предоставить персональные документы в представительство Яндекса и таким образом подтвердить личность.

Вывод средств доступен на карту Яндекс.Деньги или банковский пластик, расчетный счет либо через систему денежных переводов с вычетом комиссии в размере от 3% от суммы. Бесплатно средства выводятся только на карту Яндекс.Деньги. Пополнить кошелек в системе можно аналогично этими же способами, а также с помощью терминалов.

Электронная система, в которой логином доступа является мобильный номер владельца счета Киви. С его помощью можно рассчитаться за товары и услуги в России и за ее пределами. Также возможно оформить банковскую карту, которая привязывается к персональному кошельку. Пользователю доступно четыре валюты: рубли, казахские тенге, доллары и евро. Все операции проводятся с минимальной комиссией от 1,5%.

Пополнить свой или чужой кошелек можно с помощью обычного перевода, онлайн-банкинга, через терминал, салон связи, денежные и мобильные перечисления. Вывод средств доступен наличными, на банковскую карту, через почту России, а также на пластиковую карту Qiwi Wallet.

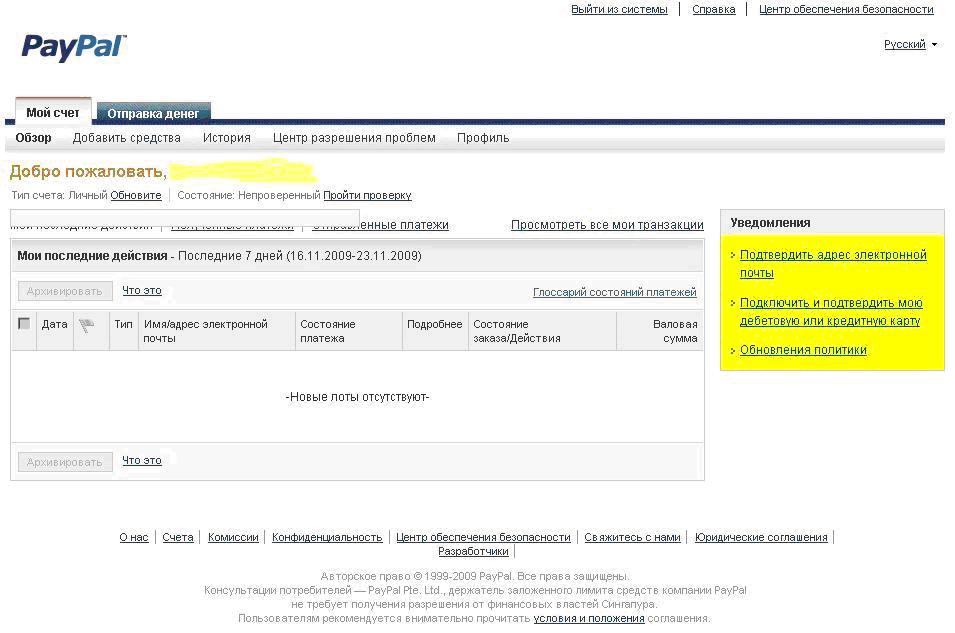

PayPal

Интернациональная система денежных переводов. Удобна для оплаты покупок за границей. К кошельку PayPal можно привязать пластиковую банковскую карту формата MasterCard, Visa, Discover практически любого банка мира. Для регистрации пользователю доступны два варианта счетов: персональный и корпоративный. Первый используется для персональных целей, второй создается для бизнеса. Логином в системе выступает адрес электронной почты.

Пополнить кошелек PayPal можно через официальные представительства системы в вашей стране или городе, а также с помощью банковского перевода из карты. Выводятся деньги на персональную карту, выпущенную в любом банке.

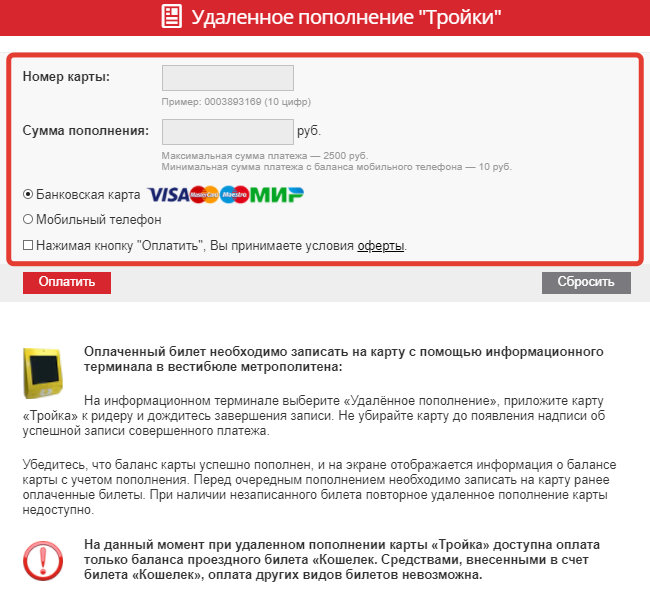

Электронный кошелек «Тройка»

Это виртуальный счет, с помощью которого можно расплатиться за проезд в любом общественном транспорте Москвы. Для этого выдается карта, на которую предварительно зачисляются деньги любым доступным вариантом: через терминал, билетный автомат или в пункте «Мосгортранс». Также доступен вариант удаленного пополнения:

Максимальная сумма зачисления составляет 3 тыс. руб. Средства на канте не сгорают до 5 лет. Регистрация карты бесплатная. Необходимо только внести аванс, который в последствии возвращают держателю карты.

Какой электронный кошелек лучше

Выбирать платежную виртуальную систему нужно с учетом места проживания, рода деятельности и доступных способов вывода. Например, вы проживаете в России и планируете завести электронный счет для оплаты покупок за границей. В этом случае выгоднее выбирать PayPal. Для организации рабочего процесса в пределах страны, с целью онлайн-заработка есть смысл открыть кошельки сразу в нескольких отечественных системах.

Для нерезидентов России, получающих оплату в рублях, выгоднее пользоваться системами с упрощенным выводом средств. При работе с другими валютами можно завести кошелек в нескольких всемирно известных платежных системах и пользоваться всеми сразу или по очереди.

Сегодня насчитывается более десятка систем, популярных во всем мире. Кроме них в каждой стране есть другие варианты электронной коммерции. Они работают в основном либо исключительно с отечественными валютами и могут быть привязаны к определенным банкам с упрощенным выводом виртуальных денег.

Кстати, а вы подписаны на рассылку блога? Подписывайтесь:

Что такое электронный кошелек

27 октября 2017 Опубликовано в разделах: Азбука терминов. 35045

Приведем пример. Сегодня почти у каждого есть банковская карточка. На ней хранятся деньги. Картой можно расплачиваться в магазинах, в интернете, в любой момент в банкомате можно снять наличные.

Электронный кошелек — это аналог банковской карты. Такой валютой вы не сможете расплатиться в супермаркете, но в интернете большинство магазинов принимают и такой способ оплаты.

Для чего нужен электронный кошелек

Как завести электронный кошелек

Необходимо зарегистрироваться в одной из платежных систем, создать в ней свой кошелек. Для этого нужно указать персональные и паспортные данные. Для удобства можно привязать кошелек к телефонному номеру: при выполнении каждой операции будет приходить СМС-сообщение с кодом подтверждения.

Пользователей часто интересует вопрос, как пользоваться электронным кошельком. Сначала нужно пополнить счет кошелька. Далее функционал весьма прост, каждая платежная система предоставляет круглосуточную техническую поддержку и консультирует относительно той или иной опции.

Как пополнить электронный кошелек

Способ пополнения зависит от выбранного сервиса. Самые распространенные методы:

За выполнение различных операций взимается комиссия. Тарифы определяются платежными системами. Обслуживание бесплатное.

Чтобы выбрать наиболее подходящего «помощника», оцените плюсы и минусы различных платежных систем.

Лучшие электронные кошельки для вывода денег

Система QIWI появилась в 2007 году, она предлагает пользователям простой в использовании QIWI Wallet. Работать можно через компьютер, смартфон или другой гаджет, а также через платежные терминалы (наверняка, вы слышали о Киви терминалах).

Привязка к телефонному номеру является обязательным условием при регистрации QIWI Wallet. Это позволяет сделать правление средствами проще.

ЯндексДеньги

Это система от известного поисковика Яндекс, которая стартовала в 2002 году. Работать можно через мобильное приложение/официальный сайт с компьютера или гаджета. Пополнять счет можно всеми вышеперечисленными методами. Для вывода из кошелька предусмотрены следующие способы:

Система обслуживает только рублевые операции.

WebMoney

Функционирует с 1998 года. Все операции здесь производятся в виртуальной валюте: WMR – рос. рубль, WMZ — доллар США. Основные преимущества:

Выбор сервиса кошелька зависит от ваших целей и задач. Если вы постоянно живете в России и не работаете с другими валютами — выбирайте ЯндексДеньги, если работаете фрилансером — оптимальный вариант WebMoney, а для интернет-покупок лучше QIWI Wallet.

– Привлекаем подписчиков.

– Раскручиваем ролики.

– Никаких ботов, только официальная реклама.