Цифровые деньги что это простыми словами

Цифровые деньги: определение, примеры, плюсы и минусы. Электронные деньги, электронный кошелек

Многие современные пользователи слышали термин «цифровые деньги». Но только не всем понятно, что это такое. Но знать об этом нужно. Ведь цифровые технологии являются неотъемлемой частью жизни современного человека. И электронные деньги встречаются на практике все чаще и чаще. Но что это такое? И как можно пользоваться этими объектами?

Терминология

Говоря простым языком, электронными деньгами называют денежные потоки, хранящиеся в так называемых электронных кошельках. Можно сказать, что так описывается валюта, которая имеет оборот не в виде наличных, а в электронных платежных системах.

Недостатки

Какими плюсами и минусами обладают цифровые деньги? Начнем с недостатков. Ведь о них должен знать каждый юзер. А заодно развеем и некоторые мифы.

К минусам цифровых денег принято относить:

Минусы электронных денег мы изучили. Но и преимуществ у них достаточно. Ведь сегодня пользователи все больше и больше работают с подобной интерпретацией средств.

Положительные стороны

Итак, к плюсам цифровых денег относят:

Как уже можно было заметить, плюсов у изучаемых составляющих очень много. Но что еще необходимо знать юзерам? Как работать с электронными деньгами и кошельками?

Примеры цифровых средств

Важно понимать, что электронные деньги бывают разными. И все они позволяют работать с различными валютами. Поэтому не совсем понятно, в чем различаются цифровые средства. Принято классифицировать их по системам хранения.

Рассмотрим самые распространенные типы. Примеры цифровых денег:

Это далеко не все типы электронных средств. Но с перечисленными вариантами пользователи работают чаще всего.

Размытость понятия

Определение цифровых денег расплывчато. С одной стороны, мы выяснили, что это такое. С другой, некоторые люди уверяют, что любые безналичные операции являются действиями с электронными средствами. Так ли это на самом деле?

И да, и нет. Ведь многие банки предлагают интернет-банкинг. В этом случае средства будут храниться на открытом заранее счете, а управление осуществляется за счет компьютерных технологий. Поэтому не всегда удается понять, что такое цифровые средства.

Но как мы уже говорили, все же обычно таким термином описывают деньги, хранящиеся на электронном кошельке. Именно с этой интерпретацией мы будем работать далее.

О кошельках и их использовании

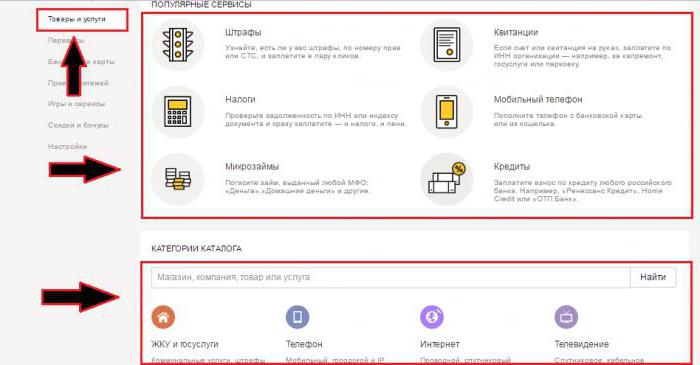

Электронные кошельки, как и деньги, разнообразны. Чаще всего люди работают с системами «ВебМани», «Яндекс. Деньги», «Киви», «ПейПал». Как можно пользоваться кошельком того или иного типа?

В основной функционал хранилища цифровых (электронных) денег входит:

Почти как обычный кошелек с деньгами! Разница заключается в том, что наличные в этом случае не фигурируют. Только безналичный расчет.

При определенных обстоятельствах пользователь может обналичить цифровые средства. Например, путем осуществления денежного перевода по системе Contact.

Типы кошельков

Важно также понимать, что современные электронные кошельки стараются защитить по максимуму. Для этого платежные системы вводят разнообразные ограничения и несколько видов аккаунтов.

Среди них чаще всего выделяют:

В первом случае никаких сведений о себе гражданин не предоставляет. Такие кошельки сильно ограничены по лимиту средств хранения на счете, по операциям и по суммам, которые можно снимать со счета в день/неделю/месяц. Формальные аттестаты (профили) требуют от юзера загрузки паспортных данных и указания личной информации. Это наиболее распространенный вариант развития событий. Кошелек имеет большие лимиты, но с него сняты еще не все ограничения.

Подтвержденные аккаунты позволяют работать со всеми опциями того или иного кошелька. При этом ограничения будут минимальными. Обычно приходится подтверждать свою личность в центре обслуживания платежной системы (например, в салонах связи «Евросеть»). Такие аттестаты используются ИП.

О носителях

Как мы уже говорили, раньше электронные денежные средства было очень проблематично использовать. Но теперь эта проблема устранена во многих платежных системах. Дело все в том, что цифровые деньги могут храниться на разных носителях.

Возможны следующие варианты развития событий:

В обязательном порядке при открытии электронного кошелька пользователю выдается специальный счет (по типу банковского). Это и есть хранилище денег.

Многие сервисы типа «Яндекс. Денег» позволяют изготавливать специальные банковские карты, привязанные к электронному счету. При подобных обстоятельствах все деньги на кошельке сразу оказываются на карточке. Это очень удобно! Благодаря этой особенности цифровые средства теперь почти ничем не отличаются от денег, которые хранятся на банковской карте обычного банка.

Начало работы

Как начать работу с электронным кошельком и с цифровыми деньгами? Достаточно зарегистрироваться в той или иной платежной системе.

Например, можно сделать так:

Вот и все. Теперь у пользователя будет кошелек «ВебМани». Юзер увидит свой счет, который позволит работать с цифровыми средствами. В «Личном кабинете» можно загрузить сканы паспорта и получить формальный аттестат.

Виртуальная карта

Карта «ВебМани» может быть оформлена только после того, как пользователь избавится от анонимного профиля. Подразумевается виртуальный «пластик».

Чтобы заказать его, нужно:

Готово! Теперь можно пользоваться виртуальной картой. Никаких затруднений эта задача не вызывает.

Заключение

В современном мире будущее цифровых денег точно не определено. Но с уверенностью можно говорить о том, что большинство стран стараются внедрить подобные средства и ввести законы, позволяющие контролировать соответствующие финансы. Электронные платежные сервисы с каждым годом совершенствуются.

Уже сейчас между банковской картой и пластиком, привязанным к электронному кошельку, почти нет никакой разницы. А значит, цифровые средства пользуются спросом. Они заменяют наличность. Работать с такими деньгами сплошное удовольствие!

Все что важно знать о криптовалюте. Словарь терминов

Для работы в сфере цифровых денег необходимо знать и понимать множество терминов. Редакция «РБК-Крипто» подготовила список из самых важных понятий и разделила его на блоки: криптовалюта, блокчейн, майнинг и трейдинг.

Альткоин — термин, описывающий все цифровые активы-альтернативы биткоина. Первые альткоины появились в 2011 году, ими стали монеты Litecoin и Namecoin.

Биткоин (Bitcoin) — первая криптовалюта. Она была выпущена в 2009 году человеком (или группой людей), скрывающимся под псевдонимом Сатоши Накамото. На данный момент биткоин является лидер ом крипторынка с долей в 59%.

Криптовалюта — цифровой актив и в то же время платежная система, которая использует криптографическую функцию для шифрования записей. В основе криптовалют лежит технология распределенного реестра — блокчейн. Криптовалюта считается альтернативой фиатным деньгам, которые выпускаются государством.

Стейблкоин — токен с фиксированным курсом. Чаще всего котировки таких монет привязываются к доллару. Есть и другие варианты. Например, компания Tether выпустила стейблкоин XAUT, который стоит как одна тройская унция золота.

Токен — цифровой актив, который имеет отношение к конкретному проекту и выпущен на базе криптовалюты. Например, на основе блокчейн-платформы Ethereum можно создавать токены стандарта ERC20, среди которых известный стейблкоин USDT.

Шиткоин — монета, которую выпустили мошенники. Так же называют бесперспективные криптовалюты.

Эфир, эфириум (Ethereum) — ведущий по капитализации альткоин. Был выпущен разработчиком Виталиком Бутериным в 2015 году.

Адрес — набор символов, который используется в блокчейне криптовалюты для обозначения конкретного кошелька или смарт-контракта. По адресу можно перевести средства внутри сети монеты. Адреса также могут быть представлены в виде QR-кода.

Блок — список транзакций в сети криптовалюты, которые были обработаны и подтверждены майнерами. Блоки создаются раз в определенный промежуток времени, у большинства криптовалют он разный. Например, в блокчейне биткоина блок генерируется раз в 10 минут. Блок, после формирования, добавляется к ранее найденным блокам, соединенным в цепочку. Так образуется блокчейн.

Блокчейн (с англ. — цепочка блоков) — распределенный реестр, состоящий из цепочки блоков, внутри каждого из которых записаны транзакции. Каждый последующий блок связан с предыдущим. Эта последовательность не может быть нарушена или видоизменена, иначе данные в сети криптовалюты станут недействительны.

Кошелек — приложение для хранения криптовалюты. Оно позволяет пользователям получать доступ к цифровым активам, переводить их на другие адреса, использовать для оплаты и иных целей.

Есть несколько разновидностей кошельков. Холодные или аппаратные — кошельки в виде отдельного устройства, похожего на флешку. Они считаются самыми безопасными, так как воспользоваться криптовалютой можно только имея непосредственный доступ к кошельку и зная пароль от него.

Браузерные-кошельки — кошельки, которые встроены в браузер в виде расширения.

Десктопные кошельки — специальные приложения, установленные на компьютер.

Биржевые кошельки — кошельки, которые получают пользователи, открывая счета на биржах для торговли криптовалютой. Такой способ хранения средств считается самым небезопасным.

Ключ — набор символов, который нужен для получения доступа к кошельку с криптовалютой. Есть два вида ключей. Публичный — он же адрес — позволяет просматривать содержимое кошелька любому желающему. Приватный — этот ключ необходим для расходования средств с кошелька.

Пендинг — это транзакция, которая уже поступила в блокчейн, но еще не попала в блок и ожидает обработки майнерами.

Смарт-контракт — это определенный алгоритм, записанный в блокчейне. Смарт-контракты используются для проведения сложных операций, например, по выпуску токенов или обмену активами через децентрализованные приложения.

Транзакция — операция в блокчейне, например, перевод монет между кошельками или использование смарт-контракта.

Форк — создание альтернативного блокчейна из уже существующего. При проведении софтфорка вносится модификация в прежнюю цепочку блоков. При хардфорке изначальная цепочка блоков разделяется на две независимые. В результате образуется новая криптовалюта. Например, в результате хардфорка Bitcoin получилась монета Bitcoin Cash. Позже она разделилась на два новых форка: Bitcoin Cash и Bitcoin SV.

Халвинг — механизм, который снижает награду за майнинг криптовалюты. Например, в сети биткоина халвинг происходит примерно раз в четыре года. Последний раз это случилось в мае 2020 года, после чего вознаграждение за нахождение одного блока уменьшилось с 12,5 до 6,25 BTC.

Майнинг криптовалюты (с англ. — добыча) — процесс нахождения блока в блокчейне монеты. Майнеры — люди и их устройства для майнинга — за нахождение блока получают вознаграждение в криптовалюте, то есть добывают ее.

Майнинг-пул — объединение майнеров, которые коллективно добывают криптовалюту. Множество устройств объединяются для нахождения блока, вознаграждение делится между всеми участниками процесса.

Майнинг-ферма — несколько устройств, объединенных для добычи криптовалюты. В отличие от майнинг-пулов, ферма, как правило, принадлежит одному человеку

Облачный майнинг — вид майнинга, не подразумевающий покупку оборудования. Компания закупает устройства для добычи криптовалюты и сдает их в аренду на дистанционной основе.

Сложность добычи — параметр, который определяет, сколько требуется вычислительной мощности для нахождения блока в сети монеты. Сложность добычи растет по мере увеличения хешрейта.

Хэшрейт или вычислительная мощность сети криптовалюты — вычислительная мощность всех майнинг-устройств, подключенных к сети монеты. Измеряется в хэшах в секунду. Чем больше подключено устройств к сети конкретной криптовалюты, тем выше хешрейт.

Быки (противоположность медведям) — участники рынка, которые ожидают повешения цены актива и покупают его или держат с целью зафиксировать прибыль в будущем. Когда бык продает криптовалюту, он может перейти на сторону медведей, которые играют на понижение курса.

Волатильность — степень колебаний цены криптовалюты за определенный промежуток времени. Чем этот показатель больше, тем сильнее дорожала и дешевела монета, например, в течение месяца. Активы с большей волатильностью несут больше рисков, но в то же время дают больше возможностей заработать на сильных колебаниях курса.

Дамп — умышленная продажа большого количества криптовалюты с целью обрушить ее курс.

Кит — крупный игрок с большим объем средств. У него может быть достаточно капитала, чтобы манипулировать ценой актива.

Лонг или длинная позиция — сделка, при которой трейдер или инвестор покупает актив и ожидает роста его стоимости.

Медведи (противоположность быкам) — участники рынка, заинтересованные в падении цены активы. Они могут ждать, когда актив подешевеет, чтобы купить его по более выгодной цене или же играть на понижение — то есть держать короткую позицию.

Памп — умышленное завышение цены криптовалюты. Несколько пользователей с большим капиталом могут объединиться, чтобы «запампить» монету и затем продавать ее другим пользователям по завышенному курсу. Почти всегда памп оканчивается резким падением, а прибыль фиксируют преимущественно организаторы схемы.

Ракета — жаргонный термин, означающий резкий рост цены криптовалюты за короткий промежуток времени. На графике актива выглядит как большая, зеленая свеча.

Сопля — жаргонный термин, означающий резкое снижение цены криптовалюты за короткий промежуток времени. На графике актива выглядит как большая, красная свеча.

Туземун — в переводе с английского «to the Moon» означает полет на луну. Под этим подразумевается стремительный рост цены криптовалюты.

Ходл или Hodl — это аббревиатура, получившаяся в результате искажения английского слова Hold — держать. Подразумевает покупку криптовалюты и ее хранение длительный промежуток времени из-за веры в будущий рост стоимости. Расшифровывается как Hold On for Dear Life — держать так, как будто от этого зависит жизнь.

Хомяк — начинающий трейдер, которому свойственно принимать ошибочные решения из-за паники и эмоций.

Шорт или короткая позиция — сделка, когда трейдер берет у биржи криптовалюту в долг под залог своих активов, сразу же продает ее и ждет снижения ее цены. Когда цена упадет, трейдер сможет купить то же количество монет, которое было одолжено, но дешевле, и вернуть долг бирже.

Атака 51% — это манипуляции в блокчейне криптовалюты, которая даст возможность получить на ним контроль. Злоумышленник или группа злоумышленников подключает к сети монеты майнинг-оборудование, количество которого достаточно, чтобы захватить более 50% вычислительной мощности. Это позволяет обрабатывать транзакции, выгодные мошеннику, например, тратить с кошелька больше средств, чем на нем имеется.

Эирдроп — один из способов привлечения проектом новых пользователей, подразумевающий бесплатную раздачу криптовалюты. Токены можно получить просто так или за выполнение несложных задач, например, за прохождение регистрации на платформе, проводящей эирдроп, или за приглашение к регистрации других трейдеров.

Decentralized Application (Dapp) — децентрализованные приложения и сервисы, которые имеют открытый исходный код, построены на блокчейне и работают автономно.

Decentralized Finance (DeFi) — сфера децентрализованных сервисов, к которым относятся биржи и платформы для открытия депозитов и оформления кредитов под залог криптовалюты.

Fear of missing out (FOMO) — страх упущенной выгоды. Он присущ начинающим трейдерам, которые готовы инвестировать в криптовалюту, опасаясь, что упустили рост ее стоимости.

Initial Coin Offering (ICO) или первоначальное предложение монет — способ привлечения первичного капитала с использованием криптовалюты, аналог IPO на фондовом рынке. Проект продает свои токены инвесторам и использует вырученные средства для развития. Участники ICO держат купленные токены в надежде на будущий рост их стоимости.

Initial exchange offering (IEO) — альтернатива ICO. Принцип тот же, но проект организует первичную продажу токенов с помощью конкретной биржи.

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

ЦБ анонсировал разработку цифрового рубля

Банк России изучит вопрос о целесообразности выпуска цифрового рубля, который будет обращаться параллельно с наличными и безналичными рублями, следует из доклада для общественных обсуждений, который выпустил регулятор.

Решение о выпуске цифрового рубля еще не принято, подчеркивается в докладе. Но, по мнению ЦБ, уже сейчас необходима активная проработка вопроса с экономической и технологической точек зрения. До 31 декабря 2020 года регулятор планирует получить отзывы экспертов и участников рынка по поводу инициативы.

Чем цифровой рубль отличается от безналичных денег

Цифровой рубль должен стать цифровой валютой российского ЦБ, которая обладает всеми необходимыми свойствами для выполнения функций денег и будет обращаться наряду с наличными и безналичными рублями, говорится в докладе регулятора. Все три формы российского рубля будут абсолютно равноценными и эквивалентными друг другу. Цифровой рубль — точно не криптовалюта, так как его эмитентом выступает ЦБ, объясняет соучредитель платформы децентрализованных финансов Zerion Евгений Юртаев.

О том, что ЦБ рассматривает возможность создания своей цифровой валюты, глава Банка России Эльвира Набиуллина говорила летом 2019 года. ЦБ будет выпускать новую валюту в форме уникального цифрового кода, хранящегося в специальном электронном кошельке, подчеркивается в документе: «При этом цифровой рубль должен быть спроектирован так, чтобы обеспечить надежные, безопасные, быстрые, удобные, доступные для каждого гражданина денежные расчеты в любой точке России».

Граждане смогут зачислять цифровые рубли на свои электронные кошельки и пользоваться ими с помощью мобильных устройств и других носителей в онлайн- и офлайн-режиме, но для функционирования цифрового рубля в офлайне необходимо разработать специальные технологии. «Передача цифрового рубля от одного пользователя к другому будет происходить в виде перемещения цифрового кода с одного электронного кошелька на другой», — объясняется в докладе. Пользователи также смогут свободно переводить рубли из одной формы в другую. Транзакции не будут анонимными — для их совершения необходима идентификация, а данные будут учитываться на платформе ЦБ, уточняется в докладе.

Зачем ЦБ новый вид валюты

«Банк России нацелен на то, чтобы система денежного обращения соответствовала меняющимся потребностям граждан и бизнеса, способствовала внедрению инноваций как на финансовом рынке, так и в экономике в целом», — объясняется в докладе. Использование передовых технологий при разработке цифрового рубля будет способствовать снижению издержек на проведение расчетов и повышению финансовой доступности, а также откроет возможности для развития финансовых услуг и инструментов, считают в ЦБ.

Цифровой рубль нужен ЦБ для полного контроля эмиссии, говорит председатель Ассоциации участников рынка электронных денег и денежных переводов Виктор Достов: «Так как сейчас банки могут технически сами эмитировать безналичные деньги, то в теории ничто не мешает им нарисовать любые суммы на счетах. Хоть на практике такое встречалось редко, при отдельных злонамеренных банкротствах, но подобные опасения давно звучат».

Не путать с криптовалютой

Цифровой рубль не относится к криптовалютам, которые в России де-факто запрещены для расчетов. С 2021 года вступит в силу закон «О цифровых финансовых активах», согласно которому криптовалюту нельзя будет использовать для оплаты товаров и услуг.

Так как цифровой рубль будет являться денежным средством, он не регулируется новым законом. Как поясняется в докладе, поскольку в соответствии с Конституцией денежной единицей в России является рубль, а денежная эмиссия осуществляется исключительно ЦБ, то цифровая валюта независимо от вопросов технической реализации такой эмиссии также будет официальной денежной единицей. Однако для ее оборота необходимо будет внести изменения в Гражданский кодекс, чтобы добавить цифровой рубль в перечень объектов гражданских прав, а также в закон о ЦБ в части расширения функций регулятора и определения вопросов выпуска и обращения цифровой валюты Центрального банка.

Последние годы все мировые регуляторы размышляют над концепцией диджитализации денег и переходом от классических безналичных платежей к форматам, основанным на новых технологиях, говорит руководитель группы по оказанию услуг компаниям финансового сектора Deloitte Максим Налютин. Цифровой рубль сможет способствовать сокращению расходов на эмиссию денег, а также повышению прозрачности финансовой системы, добавляет руководитель группы по оказанию консультационных услуг компаниям финансового сектора КПМГ в России и СНГ Наталия Ракова.

Внедрение цифровой валюты потребует создания дополнительной платежной инфраструктуры, пишет ЦБ: это должно создать стимулы для развития платежных инноваций в частном секторе, а распространение цифровых платежей приведет к снижению транзакционных издержек для потребителя и росту конкуренции среди банков.

Появление цифрового рубля может облегчить выход на рынок маленьких финтех-компаний, которые могут начать конкурировать с большими банками из-за более удобных сервисов, продолжает Достов. Однако пока рано говорить о влиянии цифрового рубля на платежный рынок, рассуждает эксперт: «Цифровой рубль может стать реально востребованным рынком только в том случае, если будет давать какие-то понятные преимущества — например, резкое снижение комиссий за операции». Для граждан, в том числе тех, кто имеет ограниченный доступ к онлайн-платежам (например, из-за отсутствия POS-терминалов в точках розничной торговли), это может стать хорошим альтернативным средством для платежей и p2p-переводов (между физическими лицами), добавляет Ракова.

Изменится ли политика ЦБ

Возможное введение цифрового рубля изменит финансовый сектор и затронет денежное обращение, поэтому важно оценить влияние цифровой валюты на денежно-кредитную политику (ДКП), сказано в докладе. Например, перераспределение средств между депозитами банков и цифровой валютой будет оказывать влияние на балансы банков, а также может привести к повышению ставок по банковским депозитам и кредитам. Кроме того, с появлением цифровых денег изменится и структурный баланс ликвидности банковского сектора, перечисляют авторы доклада.

По словам профессора РЭШ Олега Шибанова, в российских условиях возможное введение цифрового рубля вряд ли повлияет на политику ЦБ. «По большому счету это аналог электронного рубля, который уже присутствует. Единственная разница в том, что цифровой рубль будет доступен компаниям и домохозяйствам, то есть ЦБ будет коммуницировать не только с банками, но и с простыми гражданами», — говорит он. Трансформация финансовой системы в плане услуг и цифровизации происходит постоянно и эти процессы плавно проникают в основные показатели, поэтому у ДКП всегда есть время, чтобы подстроиться, добавляет экономист «Ренессанс Капитала» по России и СНГ Софья Донец.

Конкуренция между ЦБ и коммерческими банками не возникнет «с ходу», так как ставки ЦБ по размещению цифрового рубля будут почти нулевыми, отмечает Шибанов: цифровые деньги скорее будут конкурировать с наличными, чем с депозитами, потому что при положительных ставках по вкладам люди все равно захотят держать свои средства в депозитах, а не «фактически в цифровом кэше». Цифровой рубль не означает проведение допэмиссии, добавляет эксперт. Бумажные деньги будут обмениваться на новую валюту и, таким образом, выводиться из оборота.

Зампред ЦБ Алексей Заботкин, курирующий ДКП, считает, что в итоге цифровой рубль приведет к укреплению финансовой стабильности. «Наличие цифрового рубля будет ограничивать риски использования иных, менее надежных платежных решений в цифровом мире. А создание дополнительной платежной инфраструктуры для цифрового рубля будет дополнительно способствовать поддержке надежности и бесперебойности работы платежной системы в стране», — написал он в колонке для журнала ЦБ Econs.

Безопасны ли расчеты

ЦБ рассматривает три варианта выпуска цифрового рубля — с помощью технологии децентрализованного распределенного реестра (блокчейн), централизованного реестра или гибридного типа, следует из доклада. Централизованный реестр более производителен, но менее устойчив к различного рода инцидентам по сравнению с децентрализованным. Выбор платформы будет влиять и на методы обеспечения информационной безопасности.

«С точки зрения информационной безопасности цифровая валюта или сетевые средства расчетов при соблюдении несложных правил цифровой гигиены являются более безопасными, чем любая классическая валюта», — говорит гендиректор Group-IB Илья Сачков. В целом для цифрового рубля (если он будет выпускаться с использованием технологии блокчейна) актуальны все те же сценарии атак, как и для других криптовалют, добавляет замруководителя лаборатории компьютерной криминалистики Group-IB Сергей Никитин. Это банковские трояны, фишинг, мошенничество, перевыпуск сим-карт, хищение криптоключей и т.д.

«Технологии, которые применяются для создания и обращения цифровой валюты, уже довольно хорошо изучены и вполне безопасны», — считает ведущий эксперт «Лаборатории Касперского» Сергей Голованов. Появление цифрового рубля — логичный шаг для финансового сектора, заключает он.