Цфо что это в управленческом учете

Методы распределения затрат

Автор: Орлова О. Е., эксперт журнала

Для определения эффективности работы БУ производят распределение затрат по центрам финансовой ответственности (ЦФО). Знать, сохраняют ли доходные центры рентабельность после распределения на них затрат вспомогательных служб, важно для оценки перспективности различных направлений деятельности. В целях решения указанной задачи в настоящей статье рассмотрены основные методы распределения затрат по ЦФО.

Выделение центров финансовой ответственности.

При распределении затрат все ЦФО классифицируются на основные подразделения (центры доходов) и вспомогательные подразделения (центры затрат). Не получающие самостоятельных доходов вспомогательные подразделения оказывают услуги основным подразделениям, тем самым увеличивая затраты доходных центров. В статье в качестве иллюстрации практического применения распределения затрат будут использоваться Методические рекомендации по распределению затрат медицинских организаций в условиях преимущественно одноканального финансирования через систему обязательного медицинского страхования и о предоставлении информации, утвержденные совместным Приказом министерства здравоохранения Свердловской области и ТФОМС Свердловской области от 29.03.2018 № 462-п, 115. В них регламентируются основные принципы, методы, этапы и последовательность распределения затрат медицинских организаций на обеспечение медицинской деятельности. В этих Методических рекомендациях подразделения разграничены следующим образом:

Основные подразделения

(доходные ЦФО)

Вспомогательные подразделения

(затратные ЦФО)

Профильные отделения стационара.

Отделения поликлиники, диагностического центра.

Отделение скорой медицинской помощи.

Общая врачебная практика.

Лечебно-диагностические (параклинические) отделения (лабораторные, лучевой и рентгенологической диагностики, функционально-инструментальной диагностики).

Отделение интенсивной терапии.

Отделение переливания крови

Этапы и последовательность распределения затрат.

Когда невозможно отнести расходы напрямую, стараются обнаружить причинно-следственные связи. Выбирают наиболее подходящий критерий (базу) и на его основе проводят разделение. База распределения – это количественная основа, которая наиболее точно увязывает затраты вспомогательных подразделений с затратами доходных центров. Недостаток данного метода заключается в том, что используется только один критерий, хотя затраты могут зависеть от нескольких. Например, для распределения клининговых услуг было бы логично учитывать не только количество коек, но и площадь помещения.

Если же невозможно отнести расходы прямо или исходить из логических связей, разделение производят условно. Чаще всего в этом случае в качестве базы фигурирует показатель «выручка» («размер субсидии»). Полученные в результате указанного разнесения данные не отличаются высокой точностью. Тем не менее, на такой шаг пользователи идут, поскольку базой распределения выступает легко проверяемый показатель. Так, Положением № 640, утвержденным Постановлением Правительства РФ от 26.06.2015 № 640 предусмотрено, что затраты на уплату налогов, объектом обложения которыми признается имущество учреждения, распределяются между основной и платной деятельности по критерию «доходы». Налицо использование условного подхода. Если бы применялся причинно-следственный подход, то в качестве базы фигурировала бы остаточная стоимость имущества.

Для достижения наиболее достоверной себестоимости лучше по возможности заменять условный подход причинно-следственным. В числе достоинств Методических рекомендаций – использование именно причинно-следственного подхода. Согласно Методическим рекомендациям распределение затрат вспомогательных подразделений между доходными центрами производится пропорционально объемам работ (услуг) (исследований, анализов, процедур, условных единиц труда (УЕТ), количеству койко-дней, числу хирургических операций, числу переведенных больных и т. п.), выполняемых ими для конкретных подразделений доходных центров. При условии, что заработная плата доходных центров занимает значительный удельный вес в затратах, в качестве базы распределения целесообразно использовать ее. Если же подходящий показатель не найден, то за базу распределения можно принять долю выручки от оказания услуг (долю субсидии).

При распределении затрат вспомогательных служб используется один из следующих методов:

последовательное, или пошаговое распределение;

взаимное, или двухстороннее распределение.

В Методических рекомендациях применяется метод прямого распределения.

Метод прямого распределения.

Если вспомогательные подразделения не оказывают друг другу услуги, то можно воспользоваться методом прямого распределения. В этом случае затраты вспомогательного подразделения относятся на основные подразделения пропорционально выбранной базе распределения (например, доходам). Метод прямого распределения по праву считается самым простым: расходы по каждому вспомогательному подразделению относятся на основные подразделения напрямую, минуя прочие обслуживающие подразделения.

Вспомогательные подразделения – приемный покой и отделение переливания крови, основные подразделения – скорая помощь и стационар. Доля доходов скорой помощи – 30%, стационара – 70% (столбец 3 таблицы 1). База распределения – доходы.

На основе данных из столбца 2 таблицы 1 распределим затраты вспомогательных подразделений на основные.

Таблица 1. Затраты ЦФО

Затраты

Выручка

Затраты после распределения

Финансовая структура компании

Финансовая структура — это организация центров финансовой ответственности (ЦФО). Она определяет их подчиненность, полномочия, ответственность и предназначена для управления стоимостью деятельности предприятия.

Финансовая структура чаще всего накладывается на организационную структуру компании. Но в ней создаются четыре центра финансовой ответственности по направлениям бизнеса. После того как принято решение о развитии направлений, создаются соответствующие им подразделения.

Типы центров финансовой ответственности

Центр финансовой ответственности — структурное подразделение, либо его часть, которая выполняет определенные хозяйственные операции. В его рамках оценивается и контролируется работа менеджеров (руководителей).

Центры финансовой ответственности называют по-разному: центры финансового учета, центры прибыли. Но, независимо от принятого в компании названия, их сущность — в перечне хозяйственных операций, степени финансовой независимости, отделении от других в учете, планировании, получении результата. Типы ЦФО:

Центры инвестиций — верхний уровень финансовой структуры. Они управляют не только оборотным капиталом, но и внеоборотными активами (основными средствами), в том числе инвестициями.

Центры прибыли. Величина прибыли — доходы и затраты не одного направления, а всего предприятия в целом. Если речь идет об одном предприятии, то на этих центрах система финансовой ответственности заканчивается.

Центры маржинального дохода. Отвечают за эффективность деятельности, контролируя доходную и расходную часть своего направления в плане покрытия прямых расходов, связанных с деятельностью направления (бизнес-направления). Это обособленная производственная единица, у которой есть и затраты, и себестоимость. В принципе, коммерческий директор, под началом которого находится производство, является руководителем центра маржинального дохода. Производственник сам по себе — это кост-центр, который может входить в маржинальный центр. То же касается и отдела продаж.

Центры дохода. Отвечают за доходную часть бюджета: реализацию готовой продукции, товаров и услуг, то есть выручку (отдел продаж, оптовая база, сеть). Например, в отделах продаж не обращают внимание на себестоимость товара, а работают в рамках данных им регламентов. И руководителя подразделения не интересует, как сформировалась стоимость товара, его себестоимость, маржинальность бизнеса, какой суммой можно поступиться. Его задача — объем доходов и скидок.

Центры затрат. Они только потребляют ресурсы. Это производственные подразделения и функциональные службы (цех, склад, бухгалтерия, реклама и маркетинг, охрана). Являются нижним уровнем ЦФО, который чаще всего фигурирует в явном виде в операционной деятельности (накладные расходы и общехозяйственные результаты).

Центры финансовой ответственности нужно структурировать в рамках разделов отчета о прибылях и убытках (сейчас в бухгалтерском учете называется отчетом о финансовых результатах).

Правила построения иерархии центров финансовой ответственности

Функции ЦФО зависят от подчиненности. Например, работая с новой организационной структурой, вы выясняете, что у нее есть доходы и расходы. И вы должны перепроверить организационную структуру с точки зрения подчиненности. Если руководитель подразделения отвечает только за затраты, в его управлении не может быть отдела, отвечающего за доход. Либо это подразделение должно относиться к другой части финансовой структуры и обеспечиваться в организационной структуре матричным подчинением (когда один руководитель подчиняется двум другим — по функционалу и организационной структуре).

Таким образом, необходимость построения матричной организационной структуры проистекает из финансового устройства бизнеса. Обычно считается, что существует три уровня ЦФО, финансисты в разговорах часто используют термин «ЦФО первого, второго уровня».

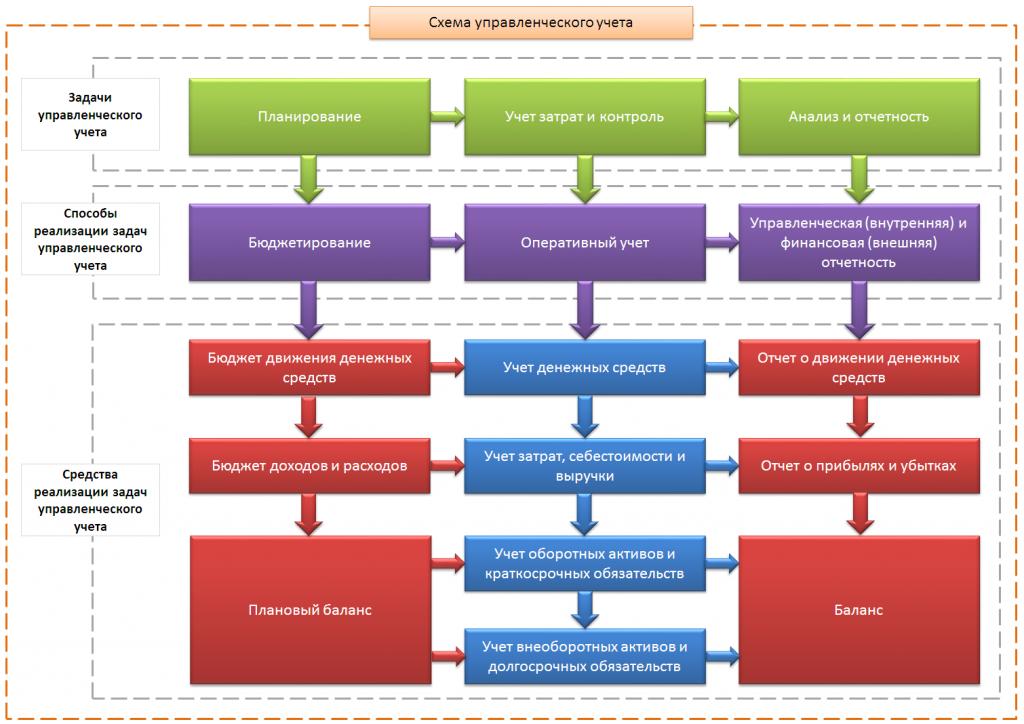

Финансовая структура компании

На рисунке видно, как структурированы финансы компании. Нужно определить, какие отделы к какой линейке относятся, после этого переоценить организационную структуру — правильно ли она выстроена.

Как разработать бюджетную / финансовую структуру

Определите, какая организационная структура у вашей компании.

Обозначьте центры финансовой ответственности (ЦФО).

Сравните соответствие финансовой и организационной структур.

Сформируйте Положение о бюджетной финансовой структуре.

Сформируйте ЦФО: из одного подразделений, путем объединения нескольких подразделений или путем выделения из одного подразделения нескольких ЦФО.

Распределите организационные звенья по ЦФО.

Сформируйте финансовую структуру.

Определите сотрудников, ответственных за ЦФО.

В итоге структура ЦФО может быть или меньше, или крупнее всей оргструктуры. Это зависит от того, как раздробить подразделения.

Как выстроить бюджет компании

Система бюджетирования зависит от вида бизнеса, организационной структуры, а также размера предприятия. Состав и структура сводного бюджета, технология бюджетного процесса определяется отраслевыми особенностями деятельности.

Ограничения — Вид деятельности — Стратегические цели

Информационные потребности менеджмента — Система управления и размер предприятия

Финансовый руководитель компании самостоятельно не может создавать эти уровни, но он может обеспечить условия для их существования: вид деятельности организации задан изначально, а ограничения нужно выявить — если не запланировать в бюджетном процессе ограничение производственных мощностей, в какой-то момент бюджет станет недостоверным.

Также важно, кто определяет движение организации вперед. Например, если финансовый директор является членом совета директоров, его влияние на развитие и прогнозирование видов деятельности компании высоко. Именно он объясняет остальным членам совета директоров, будет работать идея или нет. В таких механизмах работы высших органов организации, включающих стратегические сессии, брейнштормы, работу с консультантами, создание проектов по организационному развитию и развитию стратегии предприятия, обязательно должен участвовать человек из финансово-экономического направления. Только он оценит релевантность желаний возможностям предприятия и стоимость пути от состояния «as is» до ситуации «to be».

Схема бюджетов предприятия

Ниже представлена классическая схема бюджетов — их можно брать все или комбинировать. Лучше всего свести их в одну таблицу. Три формы из раздела «Финансовый бюджет» (БДР, БДДС, ББП) — это так называемый мастер бюджет (управленческий бюджет). При этом финансовый и инвестиционные бюджеты не относятся к операционной деятельности в отчете о движении денежных средств.

Операционный бюджет

Инвестиционный бюджет

Финансовый бюджет

Материал подготовлен на основе практического курса Аллы Подольской, консультанта в области организации финансово-экономических функций и оптимизации бизнес-процессов.

Больше информации для тех, кто работает с корпоративными финансами — в программе «Финансовый директор».

Центры финансовой ответственности предприятия

Центры финансовой ответственности (ЦФО) – неотъемлемая часть бюджетного управления, предполагающая разделение ответственности внутри предприятия.

Основные особенности

Управление бюджетом посредством ЦФО имеет следующие отличительные черты:

Терминология

Центры финансовой ответственности предприятия являются в рамках организации отдельными структурными единицами. Их работоспособность влияет на экономическую эффективность компании. Главная задача – ответственность за корректное составление финансовых планов и достижение заявленных результатов.

Кроме ЦФО, важную роль в деятельности компании играет ЦФУ (финансовый учет). Эти единицы влияют на экономические показатели компании и призваны вести учет достигнутого. МВЗ (место возникновения затрат) – единица, провоцирующая известный заранее уровень затрат уже тем, что существует. ЦФО несет ответственность за МВЗ, а ЦФУ осуществляет текущий учет.

Финансовая структура

Типичный МВЗ – технологический объект. Для его корректного функционирования необходимо регулярное вложение средств в сырье, материалы и другие статьи расходов. С управленческой точки зрения, траты, сопряженные с работой МВЗ, слишком небольшие, поэтому недопустимо выделение объекта в качестве самостоятельного ЦФО.

Финансовая иерархическая структура – система, объединившая в себе все ЦФО компании. Она определяет, каково соподчинение в организации и на каком уровне вложенности тот или иной центр находится. Такая логика работы позволяет добиться повышенной эффективности при комплексном управлении финансовыми показателями.

Классификация: показатели

Центры финансовой ответственности предприятия можно классифицировать по-разному – существует очень много теорий, предлагающих оригинальные подходы. У каждого из них есть положительные аспекты и слабые стороны. Найти универсальное решение непросто. Эксперты рекомендуют уделять внимание в первую очередь экономическим показателям, за которые ответственны рассматриваемые ЦФО. Подразделение по такому принципу одинаково подходит всем предприятиям вне зависимости от их размера, отраслевой принадлежности и сферы.

Основные экономические показатели, на основе которых выделяют центры финансовой ответственности в системе бюджетирования:

Классификация ЦФО

При учете описанных ранее показателей центры финансовой ответственности организации могут подразделяться на категории следующим образом:

ЦЗ: особенности и деятельность

Изучая показатели центров финансовой ответственности, в первую очередь внимание уделяют затратам, напрямую связанным с эффективностью применения ресурсов и деятельности фирмы в общем.

ЦЗ – это такие подразделения, которые заняты сходными работами. Таковые можно разделить на две группы:

ПЦЗ емкие как в разрезе материальных вложений, так и по затратам труда. Сюда входят все производственные подразделения. В ценообразовании напрямую эти элементы участия не принимают, но расходуют ресурсы компании и копят траты. Руководители ПЦЗ ответственны за затраты: они знают плановый уровень и контролируют его соблюдение. Главная задача начальника – минимизировать издержки.

ФЦЗ ответственны за общехозяйственные нужды, издержки, сопряженные с экономическими операциями, финансовыми и юридическими операциями.

Финансовая структура предприятия: центры финансовой ответственности на примере

Рассматриваемое далее предприятие – некая условная компания.

Построение ЦФО начинается с анализа организационной структуры компании. Для этого:

Из организационной структуры и анализа деятельности можно делать корректные выводы о направлении бизнеса фирмы. Далее формируется финансовая структура. Для этого составляется справочник, где указывается каждое звено и отмечается, что ему свойственно: ЦД, ЦИ, ЦП, ЦЗ. У некоторых строк будут отметки в нескольких графах принадлежности к центрам, у других – только какая-то одна графа. Полученная матрица помогает классифицировать звенья организационной цепочки.

Например, для нашей условной компании это даст такой результат:

На основе полученной информации составляют иерархический список, вложенностью отражая подчиненность между отделами. Далее для каждого выявленного ЦФО выбирают руководителя, возлагают на него ответственность за работу центра. Структурированную информацию хранят в табличной форме.

ЦФО и управленческий учет

Центр финансового учета и центр финансовой ответственности в компании – это инструменты, позволяющие децентрализовать управление организацией, частично ответственность передать от высших руководителей к среднему и низшему звену персонала. Стоит помнить, что проделанные работы, изготовленные продукты и предоставленные услуги не всегда удается отразить количественно доходом.

Далеко не каждая финансовая структура, центры ответственности которой распределены корректно, построена так, что ответственные менеджеры имеют права распределения получаемой ЦФО прибыли, несмотря на то, что именно они занимаются как расходной, так и доходной составляющей предприятия. Чем сложнее организационная, технологическая структура фирмы, тем этот вопрос более зыбкий. В то же время только благодаря учету ответственности можно оценить, измерить, взвесить в рамках каждого отдельного центра планы и их реализацию.

Эксперты советуют

Согласно сложившейся практике, наиболее эффективным принято считать управленческий учет, так как только он позволяет получить доступ к актуальным данным, на основе которых можно принять корректное финансовое решение. В работе применяется релевантная информация, вырабатываемая бухгалтерским учетом, если во главу угла была поставлена конкретная финансовая управленческая цель. Формирование баз данных и создание отчетов производится по:

Рекомендовано для реализации этого на практике применять удобную, простую информационную систему. Таковую разрабатывают с учетом децентрализованной власти на предприятии и того факта, что управленцы персонально ответственны за финансовые показатели компании.

Децентрализация и структура компании

Центры финансовой ответственности не обязаны совпадать со структурой компании (организационной, производственной). Необходимо закрепление вспомогательных, главных направлений работы фирмы за некоторыми взаимосвязанными и управляемыми сверху ЦФО. Также важно обеспечить информационную инфраструктуру.

Алгоритм В. Е. Хруцкого

Известный отечественный экономист и аналитик предложил описанный ниже метод, позволяющий выделять ЦФО, на основе чего реализовывать эффективное финансовое планирование по центрам ответственности.

Финансовая и организационная: в чем отличие?

Центры финансовой ответственности, формирующие финансовую структуру предприятия, построены при учете взаимоотношений денежных, экономических. Организационная сформирована исходя из функциональности того или иного отдела. Каждый из центров затрат занят финансами одного типа, в то время как организационная структура предполагает группировку таких функций, исполнение которых сопряжено с наличием специфических навыков, знаний.

Финансовая структура показывает иерархическую систему ответственности в компании. Для нее ключевым будет понятие «результат». Для организационной структуры главное понятие – «подчиненность». При создании такой структуры допускается прибегать к компромиссным решениям, исходить из личностных факторов. Финансовая структура строится строго на реалиях рынка, без скидок на личные впечатления и взаимоотношения.

Очевидно, что эти две структуры принципиально отличаются. Это сопряжено с определёнными управленческими сложностями: как будто бы ведешь автомобиль с искаженным управлением. Для максимальной эффективности предприятия необходимо подгонять организационную структуру под финансовую.

На что еще обратить внимание?

Обязательным понятием является бюджет центра финансовой ответственности. Таковой ведется с учетом всех трат, прибылей подразделения, сопровождающих функционирование. При этом допускается пренебрегать:

Это связано с тем, что ЦФО не контролируют те виды деятельности, которые отражаются в этих документах.

Ответственность, свойственная ЦФО, довольно ограничена. Это сопряжено с тем, что центры финансовой ответственности формируются для достижения конкретных показателей. В то же время следует помнить о центрах финансового учета, которые, в свою очередь, контролируют соблюдение нормативов, ограничений. ЦФУ также причисляют к ЦФО.

Классификация ЦФО: особенности коммерческого предприятия

Если фирма коммерческая, то для нее наиболее корректным методом классификации ЦФО принято считать основанный на функциональности и задачах центров. Выделяют:

Основные работают над изготовлением продуктов, оказанием услуг и исполнением работ. Затраты здесь – это себестоимость продукта. Цеха и сбытовые отделы – классические представители основных ЦФО.

К вспомогательным относят те, которые обслуживают основные. Их затраты принято подразделять по ОЦФО, суммировать полученные величины и лишь потом оценивать реальную себестоимость. ВЦФО – это АХО, технический контроль, ремонт, инструментальные мастерские.

Ответственность и затраты

На некоторых предприятиях внедрены такие иерархические системы, при которых центры ответственности идентичны ЦЗ. Тогда говорят о совпадающих ЦФО. В противном случае их называют «не совпадающими». Затраты возникают в конкретных структурных единицах, потребляющих ресурсы. Применительно к таким единицам составляют планы, устанавливают нормы и ведут учет, призванный контролировать затраты и обеспечивать хозрасчет внутри организации.

Если место затрат соответствует ЦФО, такая структура считается оптимальной. На практике зачастую ЦФО ответственен за несколько подразделений одновременно. В то же время начальник структурного подразделения может отказаться брать на себя ответственность за издержки, связанные с работой другого отдела. В таких спорных ситуациях окончательное решение будет за администрацией компании. Аналитики принимают решение, как именно классифицировать затраты и насколько детально нужно рассматривать процесс их формирования. На основе принятых решений происходит приписывание трат конкретному ЦФО.

Что такое управленческий учет: 7 методов и 5 этапов создания

Вопросы, рассмотренные в материале:

Организация и использование системы управленческого учета позволяют анализировать финансово-экономическое положение компании, планировать распределение ресурсов, сокращать расходы, улучшать финансовые показатели. В нашей статье мы подробно расскажем о том, что такое управленческий учет и как правильно его использовать.

Что такое управленческий учет в организации и чем он отличается от бухгалтерского

Управленческий учет выделился из общей системы к 1950-м годам в связи с проблемой увеличения эффективности предпринимательства.

Управленческий учет (Management Accounting) используется, чтобы измерять и фиксировать финансовую и иную информацию, необходимую для достижения целей компании. Благодаря ему можно узнать объем приобретения или расходования ресурсов, собрать информацию о возможностях и проблемах предприятия, чтобы передать руководству.

Управленческий учет простыми словами — это система организации, сбора и агрегирования информации, цель которой состоит в решении определенных задач менеджмента.

Успешная работа данной системы позволяет наиболее результативно управлять компанией. Администрация сама выбирает, как именно классифицировать затраты, в какой степени нужно рассматривать сферы их возникновения, как учитывать фактические, плановые расходы, организовать внутреннюю управленческую отчетность, контроль.

Нужно понимать, что управленческий учет входит в систему управления предприятием, не ограничивается Общепринятыми принципами бухгалтерского учета (GAAP), поэтому при его построении в качестве исходных рассматриваются такие позиции:

Построение данной системы считается одной из наиболее сложных задач. На Западе эту сферу внутрифирменного управления принято считать конфиденциальной. При этом одним из основных факторов успеха является четкое понимание проблем, экономических выгод от использования такой информационной системы.

А теперь о различиях управленческого и бухгалтерского учета.

Что такое бухгалтерский и управленческий учет? Цели бухгалтерского и управленческого учета принципиально отличаются друг от друга. Первый использует фиксацию фактов хозяйственной деятельности для контроля компании в целом. Тогда как цель второго состоит в оперативном анализе и планировании деятельности.

Разные цели приводят к расхождениям по таким направлениям:

Методы фиксации данных.

При формировании проводок по бухгалтерскому учету бухгалтер отталкивается от ПБУ и других нормативных актов. Для подготовки оперативных данных для управленцев за основу берут указания руководителя, также смотрят, к какой статье дохода или расхода принадлежит определенный показатель. Допустим, расходы на зарплату сотрудников ИТ-отдела в бухгалтерских документах относятся на счет 26 по статье «Заработная плата», а в управленческом учете дается более детальная информация: «Заработная плата» – «Отдел ИТ». Таким образом, второй вариант требует включения большего объема подробностей.

Отчетность в бухгалтерии имеет строго регламентированные формы, в то время как управленческая информация представляется в форме, наиболее удобной для пользователей.

Временные рамки подачи данных.

Сроки сдачи бухгалтерской отчетности фиксируются на законодательном уровне, а для управленческого их устанавливает руководство конкретной фирмы. Так, информация по выпуску продукции и себестоимости в бухучете видна в конце месяца – после подсчета затрат и установления финальной себестоимости товара. Для управленческих целей требуется предоставлять такие отчеты каждый день, чтобы вовремя проанализировать планы и внести необходимые поправки.

Чтобы было проще, представим все описанные расхождения в виде таблицы:

| Финансовый учет | Управленческий учет |

|---|---|

.png)