Цфо что это на предприятии

Центры финансовой ответственности: теперь сотрудники тоже отвечают за прибыль. Не только вы

Мы всегда говорим: используйте цифры! Считайте выручку, расходы и прибыль, следите за дебиторкой, планируйте денежные потоки, опирайтесь на финмодель. Всё это звучит здорово и работает, когда речь идет об отделе продаж, например. Но не совсем понятно, какие цифры требовать с подразделений без выручки: пиар-отдела, маркетинга, офисной столовой или отдела клининга.

Можно, конечно, и премию уборщика завязать на показатели прибыли, но он, скорее всего, покрутит пальцем у виска и скачает Хедхантер, чтобы на новой работе отвечать лишь за чистоту полов.

При этом, без показателей тоже нельзя. Если никто не отслеживает эффективность работы сотрудников, компания оказывается в ситуации, когда о прибыли думает лишь один человек — собственник. А у сотрудников нет мотивации выкладываться на 100%.

Ввести адекватные показатели эффективности для каждого отдела, мотивировать сотрудников, а также планировать расходы помогут центры финансовой ответственности.

Что еще за центр финансовой ответственности

Центр финансовой ответственности, ЦФО — это отдел, подразделение или конкретный человек, который может влиять на прибыль компании или отвечать перед руководством за уровень расходов.

Если говорить по-человечески, суть вот в чём: вы берете какое-то подразделение компании и завязываете его работу на оцифрованные показатели, например, отдел маркетинга на количество лидов, отдел кадров на стоимость привлечения нового сотрудника. И тогда сотрудники отдела маркетинга вместо того, чтобы придумывать целыми днями никому не нужный креатив, начинают работать над количество лидов, а отдел кадров — снижать стоимость привлечения сотрудника.

ЦФО бывают разными, одни отвечают за выручку, другие — за затраты, инвестиции, прибыль. Дальше будем разбираться на примерах, чтобы было понятнее.

Виды ЦФО

Центры финансовой ответственности бывают четырех видов:

От вида ЦФО зависит задача отдела и его нормативы — показатели эффективности, которые будут влиять на премию или зарплату.

| Вид ЦФО | Пример | Задача | Норматив и мотивация |

| Центр продаж | Отдел продаж | Обеспечение поступления денег от клиентов | Выполнение плана по продажам |

| Центр затрат | Отдел производства | Организация производства продукции | Себестоимость или валовая прибыль |

| Центр инвестиций | Директор по развитию | Запуск новых проектов или продуктов | Вывод проекта на целевые показатели |

| Центр прибыли | Генеральный директор | Следить за соотношением доходов и расходов | Выполнение плана по чистой прибыли |

У каждого ЦФО — своя зона ответственности

Когда в компании есть ЦФО, у каждого отдела появляется своя зона ответственности с четкими показателями эффективности. Каждый отвечает за свой кусок, но все вместе они работают на компанию.

Пример. Допустим, интернет-магазин кондиционеров ставит цель увеличить средний чек, тогда зоны ответственности распределятся так:

центр инвестиций — придумывает, как поднять средний чек, например, начать не только продавать кондиционеры, но и монтировать их;

центр выручки — продает клиентам монтаж кондиционеров;

центр затрат — придумывает акцию, чтобы привлечь клиентов на установку кондиционеров. Например, скидку на монтаж при покупке кондиционера;

центр прибыли — считает, как новая услуга или скидка на повлияют на прибыль компании; согласовывает скидку центру затрат или просит придумать что-то другое.

В такой схеме собственнику бизнеса не нужно отвечать за всё: придумывать продукты, контролировать отдел продаж и считать эффективность скидки, — всем этим занимаются сотрудники.

ЦФО помогают планировать расходы компании

Есть такой инструмент управления бизнесом, как бюджетирование — это план по доходам и расходам компании на месяц, квартал или год. Он помогает посчитать, сколько денег нам нужно потратить для достижения желаемых показателей. Например, сколько вложить в рекламу и акции, чтобы получить выручку в 16 млн рублей.

Если ЦФО нет, план по расходам назначается сверху, например, директор говорит: «Так, ребята! Нам нужно продать тапочек на 16 млн рублей в этом месяце. На рекламу есть 1,6 млн рублей, действуйте!» При этом никто не считает, хватит ли этих денег на достижение цели.

Если же ЦФО есть, бюджет формируется по-другому:

генеральный директор ставит план по выручке в 16 млн рублей;

руководитель отдела маркетинга, он же центр расходов, считает, сколько лидов нужно получить, чтобы выполнить план, и сколько денег на это понадобится;

руководитель отдела продаж (центр прибыли) считает, какими будут зарплаты сотрудников при выполнении плана и закладывает их в бюджет отдела;

производственный директор (центр расходов) рассчитывает, сколько материалов нужно закупить и рабочих нанять, чтобы изготовить достаточное количество тапочек;

коммерческий директор (центр прибыли) рассчитывает, какой должна быть цена тапочек, чтобы компания получила не только выручку, но и прибыль.

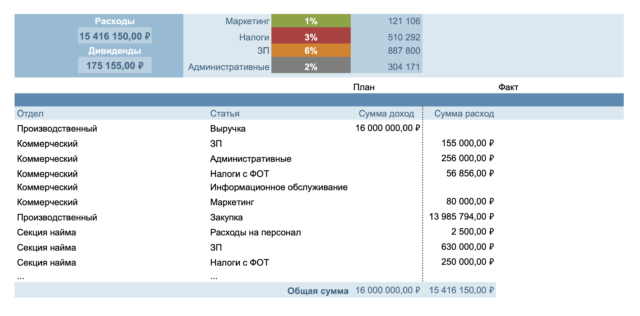

Затем планы сводятся в одну табличку, она называется мастер-бюджетом:

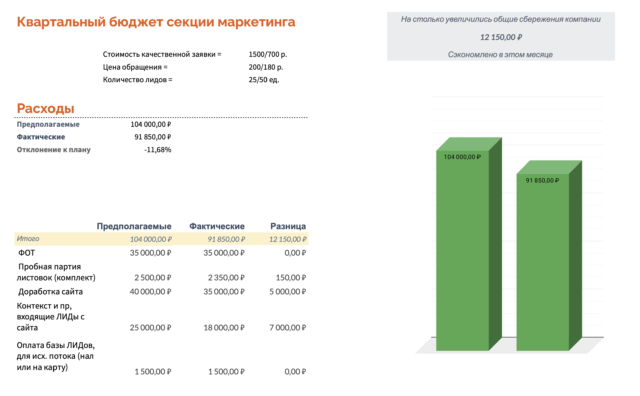

Здесь же на других вкладках собраны план ЦФО по расходам, например, отдела маркетинга:

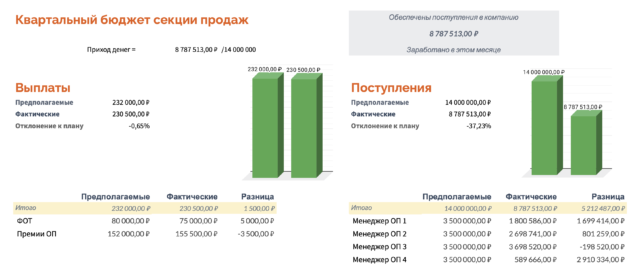

А вот план по доходам будет только в центрах выручки, например отделе продаж:

У центров затрат нет возможности генерировать выручку, поэтому планы по выручке есть только у центров выручки, а у отделов, вроде маркетинга или бухгалтерии, — только расходы.

Расходы — это не убытки

Представим ситуацию: в компании есть столовая с бесплатным питанием для работников. Такое питание помогает привлекать и удерживать кадры, снижает текучку и работает на эйчар-бренд компании. Естественно, столовая не генерирует прибыль.

И вот собственник думает, может, лучше заказывать готовые обеды с доставкой, а не держать свой штат поваров, тратить время на закупку продуктов и обслуживать помещение.

Если столовая выделена в отдельный ЦФО, собственник может рассчитать, во сколько ему обходится столовая, и сравнить сумму с расходами на доставку готовых блюд. Может оказаться, что столовая обходится дешевле или выгоднее заказывать готовые блюда, но только если штат меньше 50 человек.

Без ЦФО у собственника не было бы данных для сравнения, и решение пришлось бы принимать наугад. То же самое с отделом маркетинга, пиара, кадров: можно посчитать, выгодно ли держать свой отдел или отдать на аутсорс.

Нормативы и мотивация разных ЦФО тоже отличаются

Когда в компании появляются центры финансовой ответственности, она начинает оценивать эффективность отделов не по выручке и прибыли, а более специфичным показателям — тем, на которые сотрудники могут влиять.

| Отдел или сотрудник | Возможные показатели |

| Отдел маркетинга | Количество лидов |

| Транспортный отдел | Скорость доставки заказов |

| Пиарщик | Количество позитивных упоминаний компании в СМИ |

| Эйчар | Стоимость привлечения одного сотрудника |

| Коммерческий директор | Маржинальность бизнеса |

| Грузчик | Время разгрузки одной фуры |

| Менеджер по продажам | Выручка |

| Специалист поддержки | Средняя оценка качества работы поддержки пользователями |

При этом, в конечном итоге все специфичные показатели косвенно влияют на прибыль компании. Давайте посмотрим на примере компании, которая продает свежие овощи и фрукты. Разберем две ситуации: без ЦФО и с ЦФО.

Без ЦФО. В месяц грузчики компании разгружают 15 фур, нормативов по разгрузке нет. И иногда случается так, что 2 из 15 фур разгрузить не успевают: овощи и фрукты портятся на жаре, и их приходится списывать.

За потерянные фуры никто не отвечает: ну вот так получилось, солнце пекло как сумасшедшее, помидоры стухли, сорян. А грузчики получают стандартную зарплату — оклад + премия, которая не зависит от количества фур и потерь.

С ЦФО. Появляется ответственный за разгрузку фур, например руководитель отдела закупок. А грузчикам устанавливают норматив: не больше 15 минут на разгрузку одной фуры. Чтобы ввести норматив, руководитель отдела замерил, сколько времени нужно на разгрузку в спокойном темпе.

К нормативу привязывают мотивацию — грузчики получают премию, если уложились в норматив. Если разгружали дольше, премии не будет.

Давайте посмотрим, как формируется зарплата грузчиков без ЦФО и с ЦФО. Без ЦФО зарплата грузчиков не зависит от показателей, и их работа выглядит так:

нормы разгрузки нет;

зарплата — оклад + премия.

При этом, количество потерь никак не влияет на премию и оклад.

С ЦФО у грузчиков появляются нормы разгрузки:

норма разгрузки — 15 минут на фуру;

зарплата — оклад + премия, если выполнили норматив.

Компания не платит премию, если грузчики не выполняют план: разгружали фуры медленнее норматива и из-за этого потеряли больше 0,2 фуры. А привязка премии к нормативам помогает компенсировать часть этих потерь и косвенно влияет на прибыль и маржу.

Еще показатели для каждого ЦФО помогают разделить ответственность. Например, если в компании все отвечают за всё, может случиться такой диалог:

— Маркетолог, а почему у нас нет выручки?

— Да это отдел продаж нифига не продает! Собрались одни лентяи, только на перекуры и ходят.

*идет в отдел продаж*

— Ребята, а где продажи?

— Да маркетолог нам лидов не нагнал в этом месяце, сидим без заявок входящих, чем он там вообще занимается?

*идет к маркетологу*

— Дорогой, а где лиды?

— Как где? Я пятьсот лидов в отдел продаж в начале месяца передал. Они горячих клиентов что ли не способы обработать?

*идет в отдел продаж*

*идет к маркетологу*

*уходит плакать к психотерапевту*

Если же у каждого отдела свои показатели, становится понятно, с кого и что спрашивать: с маркетолога — лиды, с отдела продаж — продажи. И если лидов нет, отдел продаж за это не отвечает.

Как внедрить ЦФО: разобраться со структурой компании, определить показатели и не сдаваться

Внедрение ЦФО — это тема отдельной статьи. Сейчас лишь кратко обозначим основные шаги:

Еще одно условие для внедрения ЦФО — финансовая прозрачность. Если собственник не готов показывать сотрудникам цифры по выручке, марже, прибыли и расходам, ничего не получится.

Центры финансовой ответственности предприятия

Центры финансовой ответственности (ЦФО) – неотъемлемая часть бюджетного управления, предполагающая разделение ответственности внутри предприятия.

Основные особенности

Управление бюджетом посредством ЦФО имеет следующие отличительные черты:

Терминология

Центры финансовой ответственности предприятия являются в рамках организации отдельными структурными единицами. Их работоспособность влияет на экономическую эффективность компании. Главная задача – ответственность за корректное составление финансовых планов и достижение заявленных результатов.

Кроме ЦФО, важную роль в деятельности компании играет ЦФУ (финансовый учет). Эти единицы влияют на экономические показатели компании и призваны вести учет достигнутого. МВЗ (место возникновения затрат) – единица, провоцирующая известный заранее уровень затрат уже тем, что существует. ЦФО несет ответственность за МВЗ, а ЦФУ осуществляет текущий учет.

Финансовая структура

Типичный МВЗ – технологический объект. Для его корректного функционирования необходимо регулярное вложение средств в сырье, материалы и другие статьи расходов. С управленческой точки зрения, траты, сопряженные с работой МВЗ, слишком небольшие, поэтому недопустимо выделение объекта в качестве самостоятельного ЦФО.

Финансовая иерархическая структура – система, объединившая в себе все ЦФО компании. Она определяет, каково соподчинение в организации и на каком уровне вложенности тот или иной центр находится. Такая логика работы позволяет добиться повышенной эффективности при комплексном управлении финансовыми показателями.

Классификация: показатели

Центры финансовой ответственности предприятия можно классифицировать по-разному – существует очень много теорий, предлагающих оригинальные подходы. У каждого из них есть положительные аспекты и слабые стороны. Найти универсальное решение непросто. Эксперты рекомендуют уделять внимание в первую очередь экономическим показателям, за которые ответственны рассматриваемые ЦФО. Подразделение по такому принципу одинаково подходит всем предприятиям вне зависимости от их размера, отраслевой принадлежности и сферы.

Основные экономические показатели, на основе которых выделяют центры финансовой ответственности в системе бюджетирования:

Классификация ЦФО

При учете описанных ранее показателей центры финансовой ответственности организации могут подразделяться на категории следующим образом:

ЦЗ: особенности и деятельность

Изучая показатели центров финансовой ответственности, в первую очередь внимание уделяют затратам, напрямую связанным с эффективностью применения ресурсов и деятельности фирмы в общем.

ЦЗ – это такие подразделения, которые заняты сходными работами. Таковые можно разделить на две группы:

ПЦЗ емкие как в разрезе материальных вложений, так и по затратам труда. Сюда входят все производственные подразделения. В ценообразовании напрямую эти элементы участия не принимают, но расходуют ресурсы компании и копят траты. Руководители ПЦЗ ответственны за затраты: они знают плановый уровень и контролируют его соблюдение. Главная задача начальника – минимизировать издержки.

ФЦЗ ответственны за общехозяйственные нужды, издержки, сопряженные с экономическими операциями, финансовыми и юридическими операциями.

Финансовая структура предприятия: центры финансовой ответственности на примере

Рассматриваемое далее предприятие – некая условная компания.

Построение ЦФО начинается с анализа организационной структуры компании. Для этого:

Из организационной структуры и анализа деятельности можно делать корректные выводы о направлении бизнеса фирмы. Далее формируется финансовая структура. Для этого составляется справочник, где указывается каждое звено и отмечается, что ему свойственно: ЦД, ЦИ, ЦП, ЦЗ. У некоторых строк будут отметки в нескольких графах принадлежности к центрам, у других – только какая-то одна графа. Полученная матрица помогает классифицировать звенья организационной цепочки.

Например, для нашей условной компании это даст такой результат:

На основе полученной информации составляют иерархический список, вложенностью отражая подчиненность между отделами. Далее для каждого выявленного ЦФО выбирают руководителя, возлагают на него ответственность за работу центра. Структурированную информацию хранят в табличной форме.

ЦФО и управленческий учет

Центр финансового учета и центр финансовой ответственности в компании – это инструменты, позволяющие децентрализовать управление организацией, частично ответственность передать от высших руководителей к среднему и низшему звену персонала. Стоит помнить, что проделанные работы, изготовленные продукты и предоставленные услуги не всегда удается отразить количественно доходом.

Далеко не каждая финансовая структура, центры ответственности которой распределены корректно, построена так, что ответственные менеджеры имеют права распределения получаемой ЦФО прибыли, несмотря на то, что именно они занимаются как расходной, так и доходной составляющей предприятия. Чем сложнее организационная, технологическая структура фирмы, тем этот вопрос более зыбкий. В то же время только благодаря учету ответственности можно оценить, измерить, взвесить в рамках каждого отдельного центра планы и их реализацию.

Эксперты советуют

Согласно сложившейся практике, наиболее эффективным принято считать управленческий учет, так как только он позволяет получить доступ к актуальным данным, на основе которых можно принять корректное финансовое решение. В работе применяется релевантная информация, вырабатываемая бухгалтерским учетом, если во главу угла была поставлена конкретная финансовая управленческая цель. Формирование баз данных и создание отчетов производится по:

Рекомендовано для реализации этого на практике применять удобную, простую информационную систему. Таковую разрабатывают с учетом децентрализованной власти на предприятии и того факта, что управленцы персонально ответственны за финансовые показатели компании.

Децентрализация и структура компании

Центры финансовой ответственности не обязаны совпадать со структурой компании (организационной, производственной). Необходимо закрепление вспомогательных, главных направлений работы фирмы за некоторыми взаимосвязанными и управляемыми сверху ЦФО. Также важно обеспечить информационную инфраструктуру.

Алгоритм В. Е. Хруцкого

Известный отечественный экономист и аналитик предложил описанный ниже метод, позволяющий выделять ЦФО, на основе чего реализовывать эффективное финансовое планирование по центрам ответственности.

Финансовая и организационная: в чем отличие?

Центры финансовой ответственности, формирующие финансовую структуру предприятия, построены при учете взаимоотношений денежных, экономических. Организационная сформирована исходя из функциональности того или иного отдела. Каждый из центров затрат занят финансами одного типа, в то время как организационная структура предполагает группировку таких функций, исполнение которых сопряжено с наличием специфических навыков, знаний.

Финансовая структура показывает иерархическую систему ответственности в компании. Для нее ключевым будет понятие «результат». Для организационной структуры главное понятие – «подчиненность». При создании такой структуры допускается прибегать к компромиссным решениям, исходить из личностных факторов. Финансовая структура строится строго на реалиях рынка, без скидок на личные впечатления и взаимоотношения.

Очевидно, что эти две структуры принципиально отличаются. Это сопряжено с определёнными управленческими сложностями: как будто бы ведешь автомобиль с искаженным управлением. Для максимальной эффективности предприятия необходимо подгонять организационную структуру под финансовую.

На что еще обратить внимание?

Обязательным понятием является бюджет центра финансовой ответственности. Таковой ведется с учетом всех трат, прибылей подразделения, сопровождающих функционирование. При этом допускается пренебрегать:

Это связано с тем, что ЦФО не контролируют те виды деятельности, которые отражаются в этих документах.

Ответственность, свойственная ЦФО, довольно ограничена. Это сопряжено с тем, что центры финансовой ответственности формируются для достижения конкретных показателей. В то же время следует помнить о центрах финансового учета, которые, в свою очередь, контролируют соблюдение нормативов, ограничений. ЦФУ также причисляют к ЦФО.

Классификация ЦФО: особенности коммерческого предприятия

Если фирма коммерческая, то для нее наиболее корректным методом классификации ЦФО принято считать основанный на функциональности и задачах центров. Выделяют:

Основные работают над изготовлением продуктов, оказанием услуг и исполнением работ. Затраты здесь – это себестоимость продукта. Цеха и сбытовые отделы – классические представители основных ЦФО.

К вспомогательным относят те, которые обслуживают основные. Их затраты принято подразделять по ОЦФО, суммировать полученные величины и лишь потом оценивать реальную себестоимость. ВЦФО – это АХО, технический контроль, ремонт, инструментальные мастерские.

Ответственность и затраты

На некоторых предприятиях внедрены такие иерархические системы, при которых центры ответственности идентичны ЦЗ. Тогда говорят о совпадающих ЦФО. В противном случае их называют «не совпадающими». Затраты возникают в конкретных структурных единицах, потребляющих ресурсы. Применительно к таким единицам составляют планы, устанавливают нормы и ведут учет, призванный контролировать затраты и обеспечивать хозрасчет внутри организации.

Если место затрат соответствует ЦФО, такая структура считается оптимальной. На практике зачастую ЦФО ответственен за несколько подразделений одновременно. В то же время начальник структурного подразделения может отказаться брать на себя ответственность за издержки, связанные с работой другого отдела. В таких спорных ситуациях окончательное решение будет за администрацией компании. Аналитики принимают решение, как именно классифицировать затраты и насколько детально нужно рассматривать процесс их формирования. На основе принятых решений происходит приписывание трат конкретному ЦФО.

От подразделений к ЦФО, или как построить финансовую структуру организации

Финансовая структура — это иерархия центров финансовой ответственности (ЦФО) предприятия. Финансовая структура основана на административной, но не сводится к ней. Структурные подразделения в административной структуре отвечают за исполнение и результаты соответствующих внутренних бизнес-процессов, а ЦФО в финансовой структуре отвечают за определённый финансовый результат, влияющий на общие финансовые результаты деятельности компании. В частности, некоторое структурное подразделение и ЦФО могут совпадать. Иногда, одно структурное подразделение может включать в себя несколько ЦФО, или наоборот, несколько структурных подразделений могут быть объединены в один ЦФО. Поэтому административная и финансовая структуры — это не одно и тоже. Вместе с тем, нельзя сказать, что это «две большие разницы», так как между ними существуют очень сильные взаимосвязи. И изменения, скажем, в административной структуре могут повлечь изменения в финансовой, и наоборот, после построения финансовой структуры могут произойти изменения в административной.

Виды центров финансовой ответственности

Итак, что же такое ЦФО? Центр финансовой ответственности — это объект финансовой структуры, отвечающий за определённый финансовый результат, который влияет на общие финансовые результаты деятельности всего предприятия. В этом определении ключевое слово: «отвечающий». Руководитель ЦФО должен отвечать за свой финансовый результат, а значит, он должен иметь возможность влиять на него, а не просто вести учёт финансовых показателей. Ответственность всегда связана с полномочиями. Если есть ответственность, значит, должны быть и полномочия влиять на то, за что ты отвечаешь. Как известно, «нельзя нести чемодан без ручки». Это неудобно и неэффективно. Например, если у отдела закупок нет полномочий влиять на выбор поставщиков, планы закупок и закупочные цены (допустим, все в приказном порядке спускается сверху), то отдел закупок мы не можем назвать центром финансовой ответственности. Это будет всего-навсего центр финансового учёта (ЦФУ). Ведь учёт-то никто не отменял. Его надо вести всегда. Даже, если нет полномочий влиять на результаты, которые надо учитывать.

А что такое финансовые результаты? Какими они могут быть? По-крупному, их всего четыре. Это доходы, расходы, прибыль и отдача на инвестиции. Больше нет. Поэтому и ЦФО можно разделить на четыре основных вида:

Центр доходов — это центр финансовой ответственности, влияющий только на доходы от своей деятельности. Это ЦФО, имеющий право что-либо продавать и полномочия использовать это право по своему усмотрению, чтобы влиять на выручку от продажи того, что он имеет право продавать. Чаще всего, это отделы активных продаж в составе предприятия. Конечно, затраты есть всегда. Даже у центра доходов. Каждый наш шаг связан с какими-то затратами. Но в центре доходов затраты либо несущественны и, как говорят физики, ими можно пренебречь, либо руководители таких ЦФО на них повлиять не в силах. Ну нет у них таких полномочий и все. Скажем, тому же отделу продаж спускается сверху небольшой бюджет и жёстко контролируется его исполнение. Какие ж тут затраты? Остаётся влиять только на доходы.

Центр затрат — это центр финансовой ответственности, влияющий только на затраты, возникающие в результате его деятельности. Это зеркальная ситуация. У центра затрат доходов нет и в принципе быть не может либо они от него не зависят. Такое тоже бывает. А вот величина затрат, которые есть всегда, находится в его полной власти. И центр затрат имеет право распоряжаться своими затратами по своему усмотрению, чтобы их, разумеется, сократить до предела, но при условии решения тех задач, для которых эти затраты и предназначены. Например, служба персонала ничего не продаёт, но отвечает за свои затраты, прописанные в бюджете на персонал (на обучение сотрудников, оценку персонала, привлечение внешних консультантов, услуги кадровых агентств и др.). Но, главное, служба персонала имеет полномочия эти затраты сокращать или увеличивать в рамках бюджета, чтобы решать поставленные задачи наиболее эффективно и результативно. И именно за это отвечает. И поэтому служба персонала — центр затрат. Казалось бы, все понятно. Но здесь есть некоторые нюансы. В зависимости от специфики деятельности выделяют несколько типов центров затрат.

Центр нормативных затрат — это центр финансовой ответственности, влияющий на соблюдение нормативов затрат, но не на общие затраты, связанные с его деятельностью. Например, если увеличивается объем продаж, то естественно будут увеличиваться и объёмы производства продукции, и объёмы закупок сырья и материалов. Но тогда и затраты, связанные с производством и закупками, тоже поползут вверх. Но производственные и закупочные подразделения за это отвечать не могут, так как это не от них зависит. А отвечать они могут (и должны) за нормативные затраты, рассчитанные на единицу выпускаемой или закупаемой продукции.

Центр управленческих затрат — это центр финансовой ответственности, влияющий на общий уровень расходов, запланированных в бюджете (не будем пока делать различий между понятиями затраты и расходы, хотя, строго говоря, это не совсем одно и то же). Например, это могут быть опять же служба персонала или отдел маркетинга и рекламы. У них есть свой бюджет расходов, и они отвечают за его соблюдение и желательно экономию.

Центр инвестиционных затрат — это центр финансовой ответственности, влияющий на уровень инвестиционных расходов, связанных с приобретением или совершенствованием активов предприятия. Это значит, что эти затраты не учитываются при расчёте прибыли, а финансирование осуществляется из прибыли за счёт инвестиционного бюджета. Например, подразделение, которое занимается разработкой и изготовлением новых видов продукции — это центр инвестиционных затрат (не путать с центром с центром инвестиций!). Например, на предприятии это может быть конструкторский отдел, где происходит полный цикл работ по созданию новых продуктов — от эскиза до изготовления опытных образцов. Ведь опытные образцы новой продукции — это новые активы, которые затем «идут» в серийное производство и зарабатывают для компании деньги.

Центр прибыли — центр финансовой ответственности, влияющий как на доходы, так и на расходы, связанные с его деятельностью. Но мы знаем, что, если из доходов вычесть расходы, то получаем какую-то прибыль. Получается, что центр прибыли может влиять на прибыль как «сверху» (через доходы), так и «снизу» (через расходы) и, стало быть, должен отвечать за всю прибыль, которая от него зависит. Например, предприятие в целом или бизнес-единица в составе корпорации — это центры прибыли, так как они отвечают за размер чистой прибыли от своей деятельности. Вроде все понятно. Но здесь вновь возникают нюансы. Ведь не все же могут отвечать за чистую прибыль. Есть и другие виды прибыли: операционная, валовая, маржинальная… Поэтому в теории и на практике часто выделяют дополнительный вид ЦФО — центр маржинального дохода. Это центр финансовой ответственности, влияющий на свои доходы и на свои прямые затраты, связанные только с его деятельностью. Поэтому мы получаем не чистую прибыль, а что-то другое: маржинальную, валовую, контролируемый вклад в прибыль. Например, если департамент маркетинга и продаж включает в себя отделы продаж (центр доходов), закупок (центр затрат) и маркетинга (центр затрат), то его можно было бы назвать центром маржинального дохода, так как он отвечает лишь за свой контролируемый вклад в прибыль (выручка минус затраты на закупку и маркетинг). Но мы не будем этого делать, а будем называть все ЦФО такого рода центрами прибыли, имея в виду, что прибыль у них будет у каждого своя, и считаться она будет по-разному.

Центр инвестиций — центр финансовой ответственности, влияющий не только на прибыль, но и на отдачу от инвестиций в свою деятельность. А раз так, то руководители центра инвестиций имеют право эти самые инвестиции делать и принимать решения о том, как это сделать получше, чтобы и отдача от них была побольше. Понятно, что центром инвестиций является компания в целом, если ей эти инвестиции никто сверху не навязывает и не запрещает. Либо центром инвестиций в рамках своего инвестиционного бюджета может быть бизнес-единица в составе корпорации, если управляющая компания ей это разрешает делать. Тогда руководители центра инвестиций, кроме прибыли, отвечают ещё и за показатели эффективности инвестиций, например, коэффициент рентабельности инвестиций, коэффициент эффективности инвестиций, период окупаемости инвестиций, экономическая добавленная стоимость и другие.

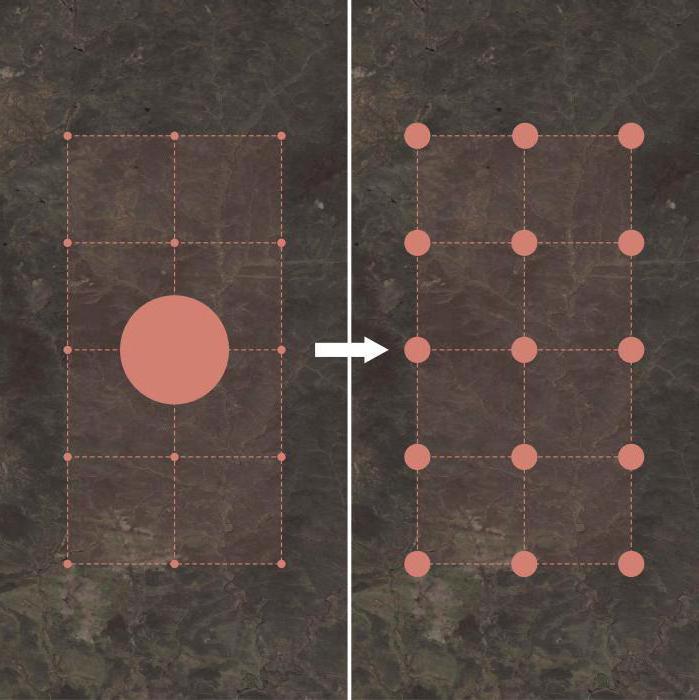

Все ЦФО при разработке финансовой структуры объединяются в иерархию, так как они могут включать в себя более мелкие ЦФО или входить в состав более крупных. При этом важно «вкладывать» все ЦФО друг в друга правильно, т.е. не нарушая простых правил, исходящих из обычной логики и здравого смысла. А здравый смысл подсказывает, что центр инвестиций может включать в себя все, что угодно: и другие центры инвестиций, и центры прибыли, и затрат, и доходов. Центр прибыли может включать в себя все, кроме центров инвестиций, а центры доходов и затрат — только центры доходов и затрат соответственно. Это можно наглядно показать на картинке.

Прекрасно. С видами ЦФО разобрались. Но как их определить? Это задачка посложнее. Рассмотрим основные принципы.

Принципы формирования ЦФО

Существует несколько принципов формирования ЦФО: по видам деятельности/бизнесам, по процессам/функциям, по группам продуктов/услуг, по группам покупателей, по каналам сбыта, по регионам.

Если предприятие ведёт деятельность в нескольких бизнес-направлениях, то каждая бизнес-единица («дивизион») в административной структуре рассматривается как ЦФО, имеющий статус центра прибыли или даже центра инвестиций. Это и понятно. Ведь каждый бизнес имеет своих клиентов, поставщиков, конкурентов, свои продукты или услуги, свою структуру доходов и расходов и значительные полномочия по управлению собственными ресурсами. Следовательно, это ЦФО, отвечающий, как минимум, за валовую прибыль по своему направлению деятельности. Как максимум, он может быть наделён полномочиями по принятию инвестиционных решений. И тогда он поневоле становится центром инвестиций.

Например, предположим, что в нашей компании Best Corporation торговые, производственные, логистические и монтажные подразделения со временем «отпочковались» от материнской компании и оформились как самостоятельные бизнесы, сотрудничающие между собой, но ведущие свою игру на свободном рынке. А почему бы и нет? Тогда мы получаем множественную бизнес-модель с четырьмя бизнес-единицами: торговый дом, производство, логистика и монтаж. Если при этом все обеспечивающие процессы (финансы, персонал и др.) со своими накладными расходами остались на уровне управляющей компании, то каждая бизнес-единица будет центром прибыли, т.е. отвечать за валовую прибыль от своей деятельности (выручка минус все прямые затраты).

В пределах каждого вида деятельности или бизнес-единицы ЦФО могут выделяться по типам бизнес-процессов, которые за ними «закреплены». Как это понять? Очень просто. Ведь, фактически, ответственность за исполнение тех или иных процессов несут структурные подразделения в административной структуре. Например, отдел маркетинга, отдел логистики, служба персонала и т.д. Стало быть, по этому принципу каждое подразделение может получить статус того или иного ЦФО. Например, отдел продаж становится ЦФО «Продажи», производственный департамент — ЦФО «Производство» и т.д. А может и не получить, если у него нет полномочий или возможностей влиять на свои финансовые результаты. Таким подразделениям приходиться довольствоваться почётным званием ЦФУ. Чаще всего, ЦФО и ЦФУ именно так и определяют, т.е. финансовую структуру как бы накладывают на административную и берут с неё «слепок» и затем просто меняют этикетку. Но это ошибка. Ведь существуют и другие измерения для выделения ЦФО, и финансовая структура может оказаться сложнее, чем административная.

В рамках бизнес-модели предприятия могут существовать несколько продуктовых направлений. Тогда каждое из них может рассматриваться как центр дохода или центр маржинальной прибыли. Допустим, в нашем примере мы выделяем такие продукты, как «Сантехническое оборудование», «Инженерное оборудование», «Монтажные услуги». Замечательно. Тогда каждое из них можно было бы назвать центром дохода или прибыли и вести для них учёт выручки или маржинальной прибыли (выручка от продажи данного продукта минус прямые переменные затраты на его закупку или производство). Управленческий учёт усложняется. Ничего не поделаешь… Но тогда и в административной структуре должны быть лица, отвечающие за выручку или маржинальную прибыль от этих продуктов. Иначе это будет уже не ЦФО, а всего лишь ЦФУ.

Если вновь обратиться к бизнес-модели предприятия, то можно увидеть, что его деятельность чаще всего направлена на обслуживание нескольких групп клиентов. Тогда по каждой из них можно сформировать соответствующий ЦФО. И они в финансовой структуре также будут рассматриваться как центры доходов или центры маржинальной прибыли. Например, мы знаем, что у нашего предприятия Best Corporation три целевые группы клиентов: строительные компании, бюджетные организации и физические лица. Прекрасно. Тогда формируем по каждой из них свой ЦФО при условии, что потом будет с кого спросить за доходы или маржу от этих групп клиентов. Например, в отделах оптовых продаж за строительными компаниями и бюджетными организациями могут быть закреплены свои менеджеры по сбыту, а за физических лиц отвечает специальное подразделение — Розничный отдел, т.е. свой небольшой магазинчик на территории предприятия.

ЦФО могут быть образованы и в соответствии с каналами сбыта, если в административной структуре имеются подразделения или должности, отвечающие за работу с этими самыми каналами сбыта. Тогда в финансовой структуре они также будут рассматриваться как центры доходов или центры маржинальной прибыли. Например, у нашей любимой Best Corporation в соответствии с её бизнес-моделью имеется пять каналов сбыта: прямые оптовые продажи в офисе, прямые оптовые продажи на выставке, тендерные торги, розничные сети, розничные продажи в офисе. За все процессы, связанные с оптовыми продажами (первые четыре канала) отвечают структурные подразделения Отдел городских продаж и Отдел региональных продаж, а за розничные продажи из офиса — Розничный отдел. Следовательно, эти подразделения можно рассматривать как ЦФО, отвечающие за свои каналы сбыта.

Очевидно, что ЦФО могут формироваться и по регионам, где компания осуществляет свою деятельность. Скажем, если у компании есть несколько филиалов в других городах или странах, то каждый их них будет центром прибыли. Если филиалов или представительств нет, то в административной структуре могут быть специальные подразделения, отвечающие за свои регионы. Например, Отдел городских продаж и Отдел региональных продаж. Тогда каждый из них будет центром доходов. Более того, внутри этих подразделений могут быть свои ЦФО, отвечающие за продажи в разных районах города или областях.

В общем, мы видим, что вариантов формирования ЦФО по всем перечисленным признакам может быть много. Причём, эти признаки не исключают друг друга, а могут использоваться в разных сочетаниях. Например, продукты-клиенты, продукты-регионы, продукты-каналы сбыта, клиенты-регионы и другие. В итоге как бы на их пересечении могут возникать менее крупные ЦФО, входящие в состав более крупных. В этих случаях говорят о т.н. матричных финансовых структурах.

Такое тоже возможно. Это полезно, так как мы получаем возможность отслеживать финансовые показатели по разным «проекциям» бизнес-модели и определять «слабые звенья» или, наоборот драйверы финансового успеха предприятия. Однако плодить мелкие ЦФО и детализировать без надобности финансовую структуру также не стоит, так как это приведёт к резкому усложнению управленческого учёта, что может оказаться непосильной задачей для предприятия.