лоро счета что это такое простыми словами

Что такое корреспондентский счет: виды, особенности и назначение

Платежные поручения приходится заполнять не только бухгалтерам компаний, но и обычным гражданам, когда нужно провести расходные операции через банк. В этом документе много специфических терминов, которые необходимо знать, чтобы деньги поступили по назначению. В статье разберем, что такое корреспондентский счет, для чего он нужен, чем отличается от расчетного и как узнать нужную цифровую комбинацию.

Определение и основные характеристики

Корреспондентский счет (корсчет, к/с) представляет собой счет, который используется в операциях между финансово-кредитными организациями, в том числе и при расчетах с Центробанком России.

Любое юридическое лицо обязано иметь счет в банке для ведения своей хозяйственной деятельности (получение выручки, уплата налогов и сборов, перечисление денег поставщикам, выплата зарплаты и пр.). Для компаний, индивидуальных предпринимателей и людей, которые занимаются частной практикой, такой счет носит название расчетного.

Финансово-кредитная организация является полноправным участником экономического механизма. Ей так же, как и любой другой компании, надо обслуживать свою деятельность. Для этого есть корреспондентский счет. Она может открыть его в других банках, в том числе и иностранных, а также в Центробанке. Между участниками процесса заключается корреспондентское соглашение. Количество к/с неограничено.

Примеры операций, которые осуществляются через корсчет:

Центробанк контролирует транзакции и следит за правомерностью совершаемых операций между банками. Показатели к/с выступают критериями для рейтинговой оценки финансовой организации. Банк открывает корсчет в ЦБ РФ для учета своего имущества, формирования резервов и отражения расчетов.

Счет в другом банке используется как транзитный, служит для отражения операций по поручению другой кредитной организации в рамках соглашения.

Отличия от расчетного счета

В глазах обывателя часто расчетный и корреспондентский счета – одно и то же. Но это не так. Рассмотрим в таблице, чем они отличаются:

| Параметры сравнения | Расчетный счет | Корреспондентский счет |

| Кто открывает | Любое юридическое лицо, ИП и лицо, занимающееся частной практикой | Банки и другие финансово-кредитные организации |

| Назначение | Для обслуживания деятельности юридических лиц, ИП и лиц, занимающихся частной практикой при посредничестве банка | Для обслуживания деятельности кредитных организаций при посредничестве других кредитных организаций |

| Возможность получения кредита | Есть | Нет |

| Документооборот | Поручение от юрлица, ИП и лица, занимающегося частной практикой, банку | Поручение от банка другому банку |

| Как пишется номер | Может начинаться с цифр 407 или 408. В конце 20-значного ряда обычный номер в банковской системе | Всегда начинается с цифр 301. Заканчивается тремя последними цифрами БИК |

Классификация корсчетов

Виды корреспондентских счетов:

В российской практике не разделяют НОСТРО и ВОСТРО. А все виды к/с используются в управленческом учете, частным клиентам эта информация только для общего развития.

Кроме этой классификации, различают к/с:

Структура корсчета

Корреспондентский счет состоит из 20-значного номера. Рассмотрим расшифровку на примере к/с Сбербанка.

301 01 810 0 00000000 608

Номера к/с Сбербанка в разных регионах будут отличаться.

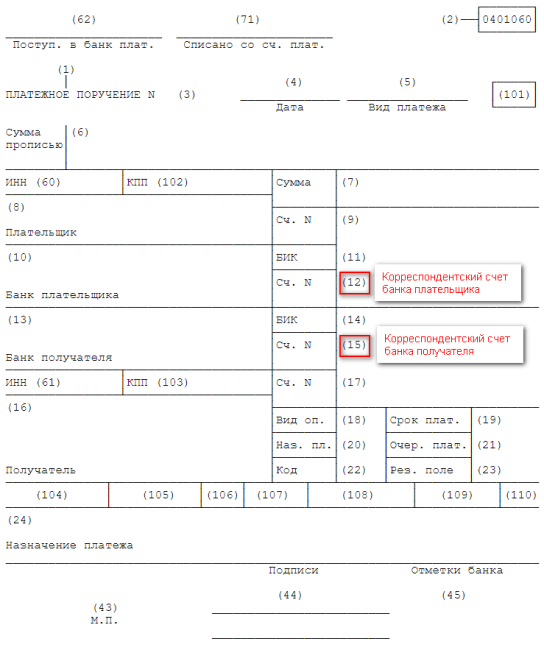

При любой приходно-расходной операции необходимо оформить поручение. У него есть установленная форма, в которую строго вписывается определенная информация. В поля 12 и 15 заносятся номера корсчетов банков плательщика и получателя. Рекомендую заранее узнать к/с, чтобы деньги пришли вовремя и по назначению.

Как узнать корсчет

Для платежных операций внутри одного банка номер к/с знать необязательно. Но для межбанковских переводов он нужен и для плательщика, и для получателя. Реквизиты своего банка, в том числе и его корсчет, можно взять:

Узнать к/с для перевода лучше всего из документов, которые должен вам предоставить получатель денег. У одного банка может быть сотня корсчетов, поэтому целесообразнее запросить конкретный номер у организации, куда вы переводите средства. Если платежное поручение оформляете через личный кабинет или мобильное приложение, то при заполнении других реквизитов к/с проставляется автоматически.

Заключение

Заполнение платежных документов требует внимательности и понимания, куда и какие цифры записывать. Любая ошибка обернется тем, что банк не сможет отправить деньги адресату и вернет их. Не исключена ситуация, когда они зависнут где-то в пути или придут не в ту финансовую организацию. Тогда придется подключать банковские службы, чтобы разыскать и вернуть денежные средства. На все эти операции уйдет много времени.

По этой причине не отмахивайтесь от незнакомых терминов. Они нужны не только бухгалтеру, но и любому человеку, который получает или переводит деньги. Узнать к/с не составляет труда, а от этих 20 цифр зависит скорость и точность проведения операции.

Что такое счет Ностро

chto_takoe_schet_nostro.jpg

Похожие публикации

В российской банковской практике регулярно используются счета Ностро, так же как и неразрывно связанные с ними счета Лоро. Рассмотрим особенности тех и других.

Счета Лоро и Ностро: что это?

Банк может открывать, наряду со счетами для физлиц и организаций, особый тип счетов — корреспондентские. Такие счета регистрируются для других банков, в целях отражения транзакций, производимых одним банком по распоряжению и за счет другого на основании специального договора, который заключен между соответствующими банками.

При этом, условно говоря, банк А, который зарегистрировал у себя счет для банка Б, будет считать себя относительно банка Б респондентом. В свою очередь, банк Б будет рассматривать банк А корреспондентом относительно себя. И наоборот, т.е. соглашение между ними будет обоюдным.

В банковской практике используется две разновидности рассматриваемых счетов — Лоро и Ностро.

Самое простое объяснение этой схемы таково:

Банк Б «говорит» банку А: «Давай я открою у тебя счет Ностро». Банк Б «отвечает»: «Отлично, открываю, учту его как счет Лоро».

В свою очередь, зарегистрированный в банке Б счет банка А — это:

Кто ведет расчеты через счета Лоро и Ностро

Без наличия корреспондентских соглашений между банками современные расчеты практически неосуществимы. Если у банка А нет такого соглашения и Nostro conto в банке Б, то он не сможет исполнять платежки от своих клиентов на счета в банке Б, и наоборот.

Соответствующие межбанковские расчеты могут вестись как в рамках внутрироссийских сделок, так и в рамках финансовых отношений на международном уровне.

Российские банки регистрируют счета Ностро:

2. В Центробанке РФ.

В ЦБ РФ счета коммерческих банков учитываются как Лоро-счета, начинающиеся на 30102. Поэтому, если в платежке контрагента есть такой счет, значит у его банка есть соглашение с ЦБ на осуществлением расчетов. Межбанковские платежи могут производиться, таким образом при посредничестве Центробанка (различных филиалов РКЦ Банка России). При задействовании данного варианта российские банки могут и не регистрировать друг у друга счета Лоро и Ностро.

Вместе с тем, взаимная регистрация коррсчетов банками и взаимодействие в рамках прямых межбанковских отношений, имеет ряд преимуществ в сравнении с вариантом, при котором задействуются ресурсы РКЦ Банка России. Во-первых, прямые расчеты могут происходить быстрее, поскольку не будут зависеть от условий их обработки третьим лицом. Во-вторых, банки получают возможность различным образом осуществлять зачет взаимных требований, применяя счета, по которым имеются взаимные обязательства. В-третьих, банки могут в соглашениях друг с другом устанавливать приемлемые условия по ликвидности счетов, в то время как при заключении договоров с РКЦ такие условия будет диктовать сам Центробанк.

3. В различных иностранных банках (непосредственно за рубежом или в их российских филиалах).

Отметим, что в российской банковской практике счета Лоро, зарегистрированные для иностранных банков-корреспондентов, иногда именуются «счетами Востро». Структура счета Ностро, открытого за рубежом (для иностранного банка это будет, таким образом, счет Лоро), будет соответствовать требованиям законодательства страны происхождения соответствующего банка.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Корреспондентские счета и их разновидности

Данная статья является неким бонусом к нашей серии статей о Банковском деле. Ближе к делу — корреспондентские счета бывают такими: ностро, востро и лоро. Никакие транзитные, промежуточные счета не существуют в этом разрезе.

Ностро счёт — это когда мой банк открывает счёт (такой-же, как и расчётный) в другом банке. Закидывает туда деньги и все движения из моего банка в банк-корреспондент и далее будут происходить именно с этого счета и ниоткуда больше! Облаков глобала и прочих чудес здесь не бывает.

Лоро счёт — это счёт другого банка в моем банке для осуществления тех же операций, что я делаю у него.

Так у нас складываются отношения. Я могу слать деньги через него в его страну, а он через меня в мою.

Пропустим пока востро, и напомню, что команды в этой схеме мы по старинке отправляем через SWIFT — это типа WhatsApp в мире финансов — передаёт сообщения от одного к другому и является самым популярным.

SWIFT никуда ваши деньги не переводит и не будет этого делать. Он просто передаёт команды — сообщения. А вашему банку и банку корреспонденту уже решать, слушаться или нет.

То есть, чтобы деньги, отправленные при помощи SWIFT дошли до адресата, эти команды должны быть исполнены банками. А значит на корреспондентском счету в банке-получателе должно быть достаточно денег.

Ещё раз, по-другому, на примере:

По поводу востро счета в Википедии и прочих источниках вы найдёте много разногласий. Для вас важно знать, что принципиально это одно и то же, что и ностро. Разница лишь в том, что ностро — это внутри государственный счёт, а востро — вне. Но так как ностро, слово покрасивее чем востро, поэтому все эти счета зовутся красиво НОСТРО. Счета стороннего банка в нашем зовутся ЛОРО, не путайте с востро.

Что такое транзитные, распределительные и прочие счета?

Дело в том, что по требованиям SWIFT, ЦБ и прочих контролирующих учреждений, банк обязан в условленное время отобразить пришедшие деньги во внутреннем учёте (поставить на баланс банка). Если банк этого не сделает, то может быть отключен от SWIFT или лишён лицензии.

Так что, если вы достоверно знаете, что на транзите, или распределительном, или Бог его знает каком счету в банке, деньги засветились — трясите банк чтобы их вам отдали — у вас очень хорошие шансы.

Если внутри банка в течение нескольких дней (обычно 48 часов), не возникло соответствие на пришедшие деньги, значит никто никогда и никуда их больше не затянет.

Не нужно бегать друг за другом по полгода, чтобы их вам кто-то помог затянуть, растянуть или вытянуть… Забудьте и ставьте заново!

Автор: Кирилл Руддин, аналитик Freedman Сlub Crypto News

Что такое корреспондентский счет банка

Заполняя платежное поручение, вы сталкиваетесь с несколькими похожими, но разными по смыслу терминами: расчетный счет, корреспондентский счет, БИК. Для чего нужны корреспондентские отношения, как они снижают финансовые риски, расскажем в материале.

Корреспондентский счет (КС) открывает банк в Центробанке или другой кредитной организации. Он предназначен для операций, которые одно финансовое учреждение проводит по поручению и на средства другого.

Что такое корреспондентский счет банка

Его открывает финансовое учреждение, предоставляющее услуги другому учреждению. Корреспондент выполняет множество различных функций, упрощает переводы, прием депозитов, проведение финансовых транзакций, сбор необходимых документов.

Допустим, у российского банка нет представительств в другой стране. Для проведения транзакций для международных клиентов он обращается в организацию-корреспондент, которая выступает как посредник между эмитентом и получателем.

КС облегчает обмен валюты, безналичные операции, электронные переводы. Если организация-отправитель и получатель не заключали специальный договор о банковских переводах, они могут проводить платежи через корреспондента.

Так, небольшой банк в Хабаровске решил принимать международных клиентов из Азии, но у него нет собственных отделений за рубежом. Он использует корреспондент для перевода денег, проведения финансовых операций. Это дает доступ к иностранному банковскому рынку в обмен на комиссию.

Для чего нужен корсчет

КС нужен для проведения следующих межбанковских операций:

При работе по корсчетам за транзакциями финансовых учреждений в России следит Центробанк. На основании показателей КС (активы, резервы, расчеты) ЦБ формирует рейтинг компании. Транзитный аккаунт применяется для проведения платежей одной финансовой организации по договору с другой.

В чем отличие от расчетного счета

У каждой бизнес-организации есть расчетный счет (РС), а вот КС есть только у финансово-кредитных компаний, работающих с другими в рамках специального договора.

Чем отличается РС и КС

Только банки, кредитные компании

В чем отличие от корреспондирующего счета

Корреспондирующие аккаунты – это счета внутри одной организации. Разница между КС и корреспондирующим велика.

Корреспондирующие счета – взаимосвязанные счета в бухгалтерском учете: каждая операция записывается на дебете одного и кредите другого. Еще этот тип отражения финансовых операций называется «двойная запись». Такую связь называют корреспонденцией: показывает источник появления и направление расходования средств, общее финансовое положение организации.

Директор внес 10 тысяч на баланс компании. Бухгалтер делает одновременно две записи:

Виды корреспондентских счетов

Всего в мировой банковской практике существует три вида КС: ностро, лоро, востро.

Если банк «Капитал» откроет счет в банке «Медведь», это будет ностро для «Капитала» и лоро для «Медведя». А если «Капитал» откроет счет в City Bank (Бангладеш), это будет ностро для «Капитала», а с точки зрения City Bank это будет востро.

Как узнать корсчет

Четыре простых способа, как узнать КС:

Как открыть корреспондентский счет

При регистрации финансово-кредитной организации ей автоматически присваивается корреспондентский шифр. Как это происходит: организация подает заявление в Центробанк, получает лицензию, реквизиты. Уникальный идентификационный номер банку присваивают после оформления корреспондентского договора.

Российские финансовые институты не могут полноценно функционировать без взаимодействия с зарубежными банками, которые поддерживают бизнес их клиентов, обслуживают расчеты, предоставляют финансирование. Корреспондентские отношения – один из инструментов снижения финансовых рисков благодаря доверительному обмену информацией, контрольным документам (альбом образцов подписей), финансовой отчетности, тарифам, другим документам.

ЛОРО СЧЕТА

Смотреть что такое «ЛОРО СЧЕТА» в других словарях:

ЛОРО — счета, открываемые банком своим банкам корреспондентам, на которых отражаются все операции, проводимые по их поручению. корреспондентский счет третьего банка, открытый у банка корреспон дента данного кредитного учреждения. иногда трактуется как… … Финансовый словарь

ЛОРО — СЧЕТА ЛОРО … Юридическая энциклопедия

СЧЕТА ЛОРО — 1) счета, открываемые банком своим банкам корреспондентам; на них вносятся все суммы, получаемые или выдаваемые по их поручению; 2) в банковской переписке термин лоро употребляется в отношении корреспондентского счета третьего банка, открытого у… … Юридический словарь

Лоро — англ. loro account А. Счета, открываемые банком своим банкам корреспондентам, на которых отражаются все операции, осуществляемые по их поручению. Б. Корреспондентский счет третьего банка, открытый у банка корреспондента. Счет банка корреспондента … Словарь бизнес-терминов

Лоро — счета, открываемые банком своему банку корреспонденту, на которые вносятся все суммы, получаемые или выдаваемые по его поручению … Краткий словарь основных лесоводственно-экономических терминов

счета лоро — 1) счета, открываемые банком своим банкам корреспондентам; на них вносятся все суммы, получаемые или выдаваемые по их поручению; 2) в банковской переписке термин лоро употребляется в отношении корреспондентского счета третьего банка, открытого у… … Большой юридический словарь

ЛОРО — (см. СЧЕТА ЛОРО) … Энциклопедический словарь экономики и права

ЛОРО — см. СЧЕТА ЛОРО … Большой бухгалтерский словарь

ЛОРО — см. СЧЕТА ЛОРО … Большой экономический словарь

ВАЛЮТНЫЕ СЧЕТА — (англ. currency accounts) – банковские счета в иностранной валюте; отражаются на балансовых и забалансовых счетах банка. В мировой практике различают В.с.: свободно конвертируемые; внутренние (с использованием в пределах страны); внешние (с… … Финансово-кредитный энциклопедический словарь