лонг на бирже что это такое простыми словами

Шорт и лонг. Как заработать на коротких и длинных позициях

Что такое длинная позиция

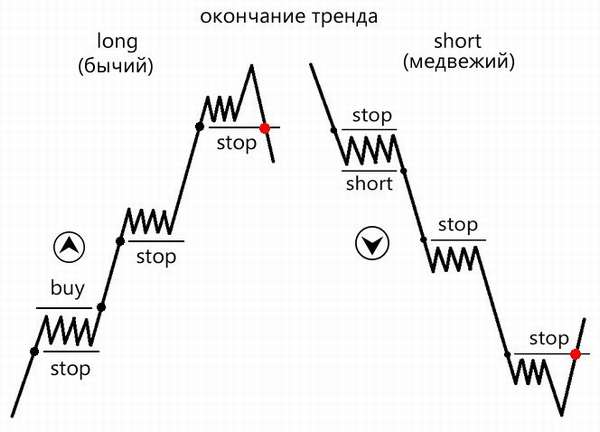

К такому способу торговли инвесторы прибегают тогда, когда ожидают роста котировок. Cмысл длинной позиции состоит в том, чтобы купить акции, пока они стоят дешево, и продать их, когда они подорожают.

Инвестор открывает длинную позицию, когда покупает акции. Пока инвестор держит акции, то говорят, что он «держит длинную позицию». Продавая акции, инвестор длинную позицию закрывает. Прибыль получается как разница между ценами покупки и продажи.

Такая позиция называется длинной, потому что ее можно держать сколь угодно долго. Название происходит от английского long — «длинный, долгий». С помощью длинной позиции можно извлекать прибыль, даже если инвестировать на долгосрочный период — не менее года.

Что такое короткая позиция

Ожидается, что затем инвестор покупает то же количество акций, но уже по сниженной цене, и возвращает их брокеру. А разница между ценой продажи и ценой покупки остается у инвестора в качестве прибыли.

В отличие от длинной, короткую позицию можно открыть только на небольшой срок. Это связано с тем, что инвестор обязан вернуть ценные бумаги, которые он одолжил, причем не бесплатно, брокеру.

Короткой продажей не является продажа акций из портфеля инвестора. Когда инвестор продает приобретенные ранее бумаги — это всего лишь закрытие длинной позиции.

Короткую позицию трейдеры еще называют шорт — от английского short («короткий, краткосрочный»). Шорт также открывают, держат и закрывают. Об инвесторе, который играет на понижение, говорят, что он шортит (ударение на последний слог). Пока инвестор не выкупит акции и не закроет позицию, про него говорят: «он в короткой позиции», «он в шортах».

Почему короткая позиция рискованнее длинной

Биржевые эксперты не рекомендуют начинающим трейдерам торговать на заемные средства, поскольку это очень рискованная стратегия. Риск состоит в том, что цена акции может вырасти вопреки ожиданиям. И инвестор оказывается в сложной ситуации. Он должен отдать брокеру взятые взаймы бумаги, а для этого вынужден их купить по более высокой цене, чем продавал ранее.

Если же вы все-таки решились попробовать заработать на короткой продаже, лучше подстраховаться. Биржевые эксперты советуют обязательно ставить стоп-лоссы и не брать слишком много взаймы.

Предоставляя трейдеру акции взаймы, сильно рискует и брокер. Поэтому брокерские компании вводят ограничения для желающих заработать на падении акций. Инвесторам разрешается открывать короткие позиции только по самым ликвидным акциям на рынке. Полный список таких бумаг находится на сайте брокера.

Также брокер вводит специальные коэффициенты. С их помощью он определяет сумму, которая должна лежать на брокерском счету клиента перед открытием короткой позиции. Данная сумма превышает совокупную стоимость взятых взаймы акций. Это нужно, чтобы клиент смог покрыть их стоимость, если вместо снижения рынок вдруг начинает расти.

На случай такого развития событий брокер также задает цену, по достижении которой трейдер или брокер могут принудительно закрыть позицию. Это происходит, если брокер видит, что денег, которые инвестор оставил в залог, может не хватить на выкуп акций.

К стратегии коротких продаж могут прибегать манипуляторы рынком. Обычно это крупные инвесторы, у которых достаточно средств, чтобы направить динамику рынка в нужное им русло. Поэтому за игрой на понижение следят специальные комиссии. В США это SEC или Комиссия по ценным бумагам и биржам, в России — Центральный банк.

Как влияют на рынок короткие и длинные позиции

Инвесторов, предпочитающих открывать длинные позиции, называют игроками на повышение. И вот почему: если на рынке больше тех, кто верит в дальнейший рост акций и открывает длинные позиции, рынок растет. То же самое верно и в отношении отдельных компаний.

Аналогичным образом стратегия, основанная на открытии коротких позиций, называется игрой на понижение, а самих трейдеров именуют игроками на понижение. Соответственно, если на рынке преобладают игроки на понижение, рынок падает.

Однако если на рынке накапливается слишком много длинных позиций, то образуется так называемый навес и возрастает вероятность, что участники рынка начнут массово закрывать позиции, то есть продавать акции. А это грозит обвалом котировок.

То же верно и в отношении коротких позиций. Если на рынке становится слишком много коротких позиций, любая новость может вызвать массовый выкуп акций инвесторами. При этом фондовые индексы (или котировки акций) буквально взлетают вверх в короткий срок.

«Быки» и «медведи»

Участники фондового рынка любят давать прозвища игрокам, стратегиям и даже результатам торговли. Причем сравнивают их часто с представителями животного мира. На рынке есть «лоси», «зайцы», «волки», «овцы» и даже «свиньи».

Игроков на повышение зовут «быками». Этимология этого слова доподлинно неизвестна, однако его можно запомнить по ассоциации: «бык поддевает рынок на рога, подбрасывает вверх, и цены растут». Соответственно, если на рынке сложился тренд к росту, о нем говорят как об «бычьем».

Если фондовые индексы падают в течение продолжительного времени, то рынок становится «медвежьим». Игроков, подталкивающих его вниз, зовут «медведями». Откуда пошло это прозвище — также неизвестно. Но ассоциация такова: медведь встает на задние лапы, наваливается на рынок, придавливает его к земле — и цены падают.

Торговая позиция при биржевых операциях. Она возникает, когда инвестор покупает ценные бумаги, валюту или товар в ожидании роста цен на них. В этом случае инвестор не ограничен во времени и может владеть инструментом (бумагой, валютой, товаром, контрактом и пр.) сколь угодно долго, отчего такая позиция получила название «длинной» Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Лонг и шорт (длинная и короткая позиция) в торговле на биржах — что это значит

В этой статье мы поговорим про такие базовые на бирже «лонг» и «шорт». Они пришли к нам из англоязычных терминов и крепко укоренились в словаре трейдеров.

На бирже можно зарабатывать либо на повышение (лонг) и понижение (short).

1. Что такое шорт и лонг на бирже простыми словами

С лонгами обычно вопросов никаких не возникает. Все мы привыкли чем-то владеть, покупать. Большинство активов могут вырасти в цене из-за инфляции. По-крайней мере так происходило чаще всего.

Все инвесторы покупают активы, то есть идут в «лонг» по акциям, облигациям (последние шортят крайне редко). У них долгосрочные планы, а поскольку со временем всё растёт, то по большинству позиций инвесторы получают прибыль.

Противоположная ситуация с шортом (короткими позициями). Их открывают на короткие промежутки времени, поскольку редко когда удаётся удерживать длительное время позицию, которая падает долгое время. Плюс к тому же за это приходится платить.

Видимо поэтому позиции называют длинными и короткими. Первые покупают на длительный срок, а вторые на короткий.

Далеко не все биржи позволяют открывать позиции на понижение. Например, на Форекс это приветствуется. Но этот рынок крайне спекулятивный. Там даже длинные позиции открываются на пару дней, то есть по сути являются спекуляциями.

На фондовой бирже по всем ликвидным акциям (голубые фишки) разрешено брать короткую позицию. При этом даже допускается кредитное плечо. По мало ликвидным шорт либо запрещен, либо размер плеча значительно меньше.

2. Как работает шорт позиция

Что такое шорт на бирже мы уже сказали чуть выше. Теперь давайте проясним детали.

Брокер даёт взаймы ценные бумаги трейдеру, который их продаёт. Трейдер должен вернуть брокеру ценные бумаги в том же количестве, что и взял.

Если торговля ведётся внутри одного дня (без переноса позиций на следующий день), то комиссии за пользование заёмными деньгами или ценными бумагами не берётся. Если же позиция переносится на следующий день, то брокер возьмёт комиссию за маржинальную торговлю. Обычно эта ставка примерно равна кредиту

15% годовых. У разных брокеров комиссия отличается. Если сумма депозита крупная (10-30 млн), то почти все компании предлагают индивидуальные условия маржинального кредитования.

Самые низкие комиссии за перенос позиции у брокера Финам. У него же лучшее мобильное приложении для торговли.

Прибыль формируется за счёт того, что продаем дороже, а покупаем дешевле.

Более подробно про игру на понижение читайте в статье:

Трейдеров, которые играют на повышение (лонгуют) называют быками. Тех, кто торгует на понижение (шортят) называют медведями.

В разное время большинство трейдеров являются и быками, и медведями на бирже. В зависимости от текущей ситуации они принимают решения в каком направлении им торговать.

Шорты рекомендуется открывать уже опытным трейдерам. Новичкам лучше торговать только в лонг. Как минимум это логично, поскольку рынок склонен к росту.

3. Одновременное открытие позиций лонг и шорт

Для хеджирования рисков трейдеры и крупные инвесторы придумали механизм, позволяющий «застраховаться». Для обычного трейдера в этом нет смысла, поскольку его капитал скромный. Продажа и покупка актива не вызывает на рынке каких-то движений.

Например, если крупный инвестиционный фонд захочет выйти из какой-нибудь акции, то вместо того, чтобы её продавать он может продать фьючерс или же купить PUT опцион. Таким образом, ему не придётся продавать крупный пакет акций на секции акции. Это не вызовет дополнительные торговые издержки и давление на акции.

Под словом крупный понимается капитал хотя бы от 100 млн рублей. Такой объём на рынке продать не так сложно, но и не так легко. Потребуются какое-то время.

Для рядового инвестора механизм продажи фьючерса имеет смысл, когда он не хочет фиксировать прибыль по акции. Например, он хочет получить трёхлетнюю налоговую льготу.

Смотрите также видео про «Что такое лонг и шорт»:

Что такое шорт и лонг на бирже – как разобраться в этих типах сделок, понять их принцип и сравнить риски

Шорт – сделка на продажу, лонг – на покупку. Шортить – значит пытаться заработать на спаде цены, идти в лонг – пытаться заработать на подъеме.

Шорт – это тип сделки, в которой трейдер пытается зарабатывать на снижении курса. Лонг – сделка «на повышение». То есть трейдер покупает какой-то финансовый инструмент (акцию, валюту, золото) и ждет, когда его цена подрастет. Потом продает и забирает себе разницу.

Давайте разбираться, как происходят оба типа этих сделок, какие из них более опасны. В конце статьи я объясню вам, как запомнить, что шорт – на понижение, а лонг – на повышение. Сложного ничего нет.

Как происходят сделки лонг

С ними все просто. Трейдер покупает определенный финансовый инструмент и ждет, пока он не подорожает. Например, если бы я купил доллары по 30 рублей, а потом продал по 75 – это была бы сделка «лонг».

На первый взгляд может показаться, что лонговые сделки – это золотая жила. Просто покупаешь что-то и ждешь, ждешь, ждешь, чтобы потом продать и заработать.

На самом деле все немного сложнее. Если вы покупаете на бирже какой-то финансовый инструмент и не продаете его в течение дня – вам будут начисляться комиссии. Например, на валютном рынке Форекс начисляются свопы за каждый «перенос позиции» с одного дня на другой.

То есть может получиться так. Вы что-нибудь купите, будете очень долго держать, цена так и не вырастет. Вы продадите по той цене, которая изначально была, но при этом потеряете деньги на комиссиях.

Как происходят сделки шорт

Вот тут уже все сложнее. Новички на рынке вообще не могут понять, как это можно зарабатывать на снижении курса. Допустим, акция стоила 1 000 рублей, а стала стоить 500 – как можно получить деньги на этом снижении?

Смотрите, происходит это так.

Вот есть брокер – компания, которая исполняет торговые приказы трейдеров. Вы этому брокеру говорите: «Дай мне взаймы 100 акций». Брокер говорит: «Окей, на. Но ты обязан мне их вернуть в таком же количестве, имей в виду».

Вы берете сто акций и идете с ними на рынок. Акции на рынке торгуются по 1 000 рублей каждая. Вы находите какого-то человека и говорите ему: «Слушай, друг, давай ты у меня купишь акции, но с условием – ты их мне через какое-то время продашь по рыночной цене». Человек вам говорит: «Окей».

Он купил у вас акции по 1 000 рублей. У вас в кармане теперь 100 000 рублей. Прошло какое-то время, цены на ваши акции снизились до 500 рублей за штуку. Вы снова находите своего человека и говорите ему: «Всё, давай продавай акции назад, как мы и договаривались». Он вам продает акции по 500 рублей. Отдаете вы ему, получается, 50 000 рублей.

У вас теперь есть 50 000 рублей и 100 акций. Вы возвращаете эти акции брокеру, как и обещали. А сами остаетесь с 50 000 рублей прибыли.

Возникает справедливый вопрос. А зачем кому-то покупать у вас акции и потом опять их вам продавать? Дело вот в чем. Вы думаете, что цена на акции пойдет вниз. А этот человек думает, что она пойдет вверх. Вы как бы пари заключаете друг с другом. Как будет на самом деле – никто не знает.

Если рынок не упадет, а вырастет, то вы окажетесь в минусе. Например, акции подорожают до 1 500 рублей – вам придется их откупать по 1 500 за штуку – найденный вами человек получит 500 рублей прибыли с каждой акции, а вы на 50 000 рублей «уйдете в минус».

Вот так и происходит биржевая игра.

Есть такое выражение: «На рынке два дурака. Один продает, другой покупает». Мне кажется, для финансового рынка она как раз применима. Потому что «остаться в дураках» может каждый – и продавец, и покупатель. Они оба заключают сделки, строят прогнозы, надеются на что-то, но «не угадать» может каждый. И каждый может потерять деньги.

Чем так опасен шорт

Шортить на рынке очень опасно. Потому что максимальная прибыль у вас ограничена, а максимальный убыток – вообще не ограничен.

Когда вы продаете кому-то акции по 1 000 рублей – вы не можете заработать с них больше этой самой тысячи. Даже если цена упадет прямо вот до нуля (хотя такого не бывает), вы заработаете максимум одну тысячу.

А если цена на акцию будет расти? Она ведь может вырасти в десятки и сотни раз. В тысячу раз. На фоне каких-то научных открытий, заявлений политиков, открытии нового месторождения нефти цена акции может увеличиться в разы.

И вы уйдете в минус. В огромный минус.

Почему трейдеры предпочитают быть в лонге

В сделках на Лонг ситуация обратная. Там максимальный убыток всегда известен. Вот я купил акцию за 1 000 рублей и жду повышения ее курса. Если акция начнет падать, ниже нуля она не упадет. Я могу потерять на одной акции максимум тысячу рублей.

А вот расти акция может бесконечно долго. Я могу получать с ее роста колоссальные прибыли. Если за несколько лет моя акция подорожает до 10 000 рублей – я ее продам и получу 9 000 рублей спекулятивной прибыли.

Как риски от шорта и лонга связаны с кредитным плечом

Если вы используете в торговле кредитное плечо – ваши риски возрастают пропорционально размеру плеча. Особенно рискованно торговать с кредитным плечом в шорт, но и для лонга есть не меньше опасностей.

Разберем пример. Допустим, вы торгуете с плечом 1:10. То есть брокер вам дает взаймы в 10 раз больше денег, чем у вас есть.

Вы решили купить в лонг несколько акций. На счете у вас 1 000 рублей, а одна акция стоит как раз тысячу рублей. За счет кредитного плеча вы покупаете акций на сумму, которая в десять раз превышает ваш депозит. То есть на 10 000 рублей.

Итак, вы успешно приобретаете 10 акций.

Теперь смотрите. Цена акции резко идет вниз и снижается на 100 рублей. У вас куплено десять акций. Сколько денег уйдет в минус? 100 рублей * 10 акций = 1 000 рублей. Все ваши деньги.

Что произойдет в этом случае? Произойдет Маржин Колл. Колл (Call) – это, в переводе с английского, звонок. Брокер как бы звонит вам и говорит: «Слушай, ты ушел в минус на тысячу рублей. А я смотрю, у тебя на депозите-то всего одна тысяча. Давай либо вноси еще деньги, либо я все сделки закрою. Мне должники не нужны».

Дополнительных денег у вас нет. Брокер закрывает все ваши сделки. Вы остаетесь с нулем денег на балансе. Хотя акция подешевела всего на 10 %.

А если эта же ситуация произойдет в выходной день? А если акция подешевеет не на десять процентов, а на двадцать?

Теперь подумайте сами, насколько рискованно вести маржинальную торговлю (то есть с кредитным плечом) в шорт. Когда убыток вообще не ограничен.

Бывало так, что трейдеры покупали акции в шорт и оставляли их на выходные дни. За выходные происходило какое-нибудь глобальное событие и рынки переворачивались. Утром в понедельник трейдеры открывали торговые терминалы и понимали, что они должны брокерам по квартире в центре Москвы.

Все из-за шортов и кредитных плеч.

Откуда пошли слова «шорт» и «лонг»

Мы рассмотрели суть этих биржевых терминов, теперь давайте разберемся, откуда они пришли на рынок. Есть две версии.

От хвостов быков и медведей

Напомню вам, что на рынке есть две большие категории трейдеров – быки и медведи. Быки стараются повышать цены, медведи – понижать. Запоминать это надо так. Бык «бьет» цены рогами снизу вверх, а медведь бьет лапой сверху вниз.

То есть быки торгуют в лонг (на повышение), а медведи – в шорт (на понижение).

Теперь смотрите, в чем фишка. У быков какой хвост? Длинный. Они этим хвостом машут во все стороны и мух от себя отгоняют. Английское слово «long» как раз и переводится как «длинный». Длинный бычий хвост.

А какой хвостик у медведя? Коротенький. Short – это как раз «короткий».

От обычной логики

Есть и другое объяснение. Лонг = длинный, долгий. Лонговые сделки можно держать на рынке бесконечно долго, потому что прибыль там не ограничена. Вот купили вы биткоин. Он стоил сначала несколько долларов, потом несколько десятков долларов, несколько сотен… А сейчас уже стоит 50 000 долларов. Вы могли много лет назад встать в лонг и так там и стоять.

Шорт = короткий. Вы не можете шортить на рынке вечно. Вам надо дождаться момента, когда цена на финансовый инструмент упадет, а потом сразу его продать. Иначе рынок может развернуться, цена начнет расти, вы окажетесь в минусе.

То есть сделки на снижение курса не могут быть такими долгими, как на повышение. Они короткие – «шортовые».

Как определить, в каком направлении торговать

Действительно, как понять, открываться в лонг или в шорт? На повышение или на понижение?

На самом деле, никак. Вообще никак. Мы не знаем, что будет на рынке, как он себя поведет, как будут меняться цены. Все нормальные и мыслящие люди это осознают.

Все остальные люди думают, что будущее можно предсказать. И они пытаются это делать.

Делают они это, анализируя рынок. Анализировать его можно двумя путями.

Первый – фундаментальный анализ. Это когда аналитик изучает финансовую ситуацию в стране, положение дел в компании и предполагает, как будут меняться цены. Например, когда началась пандемия коронавируса, было всем ясно, что акции авиакомпаний будут падать. Это предположение подтвердилось, когда началось закрытие границ.

Второй – технический. Технари считают, что информация о будущем заложена в прошлом. Надо посмотреть на историю колебаний цен, то есть на график, и найти в нем подсказки насчет будущего.

Технари пытаются находить такие подсказки следующими способами:

И есть еще куча методов типа инструментов Ганна, линий Фибоначчи и так далее.

Но. Ни технари, ни фундаменталисты не могут предугадать будущего. Да, началась пандемия. А вдруг лекарство сразу было бы найдено? А вдруг сразу бы появилась вакцина? А вдруг эта пандемия закончилась бы через пару месяцев, как в Китае? Никто не знает.

А графики вообще не могли предугадать пандемию. Там все могло указывать на грядущий рост, а потом вдруг – бац, и начался обвал.

Тем не менее, трейдеры продолжают делать свое дело. Они продолжают искать «ключи» к рынку, строят прогнозы и на их основании открываются либо в лонг, либо в шорт.

Полезные материалы по теме

Подпишитесь на мою рассылку. Скоро у меня выйдет еще много новых статей по финансам, инвестициям, трейдингу. Я думаю, вам будет интересно. Подписка позволит мне высылать вам на почту лучше статьи рубрики. Так вы точно ничего не пропустите.

Если вы вообще ничего не знаете об инвестировании, я вам очень рекомендую вот этот курс: «Личные финансы и инвестиции» от Нетологии. Я лично его смотрел, правда, в более сжатом варианте, сейчас курс расширили и сделали более углубленным.

Ведет его профессиональный инвестор Сергей Спирин. Он сначала объяснит вам, почему бессмысленно просто копить деньги, ждать хорошей пенсии или зарабатывать на спекуляциях, а потом подведет к идее о пассивных инвестициях. Расскажет понятным языком, что это и как они происходят.

Затем вы познакомитесь с основными типами финансовых инструментов, узнаете, как правильно их выбирать, в чем особенности их ценовых движений. Курс проводится в формате видеозаписей, после каждого видео надо проходить тест для лучшего усвоения материала. Преподавателю можно задавать вопросы даже после обучения.

Если денег на курс пока нет, посмотрите бесплатные материалы по инвестированию. Например, у банка АкБарс, который в то же время занимается брокерской деятельностью, есть несколько вебинаров по инвестициям. Точнее, записей этих вебинаров на ютубе. Вот первая запись, остальные найдете сами:

Еще я вам советую пробежать глазами вот по этим трем книжкам от Города Инвесторов. Они бесплатные, скачивайте их в электронном формате и читайте.

Василий Блинов, которому принадлежит этот сайт, регулярно проходит курсы по инвестициям в Городе Инвесторов. Среди них есть и платные, и бесплатные. Из бесплатных я вам рекомендую вот эти два вебинара:

Каждый вебинар длится примерно 2,5 часа. Не пропустите. Тем более, они оба полностью бесплатные.

Из платных программ самые лучшие вот такие:

Если вы все-таки хотите попробовать зарабатывать на спекуляциях – вот моя подборка с курсами по трейдингу. Загляните туда. Раньше я верил, что такой заработок возможен, но сейчас я так не считаю. На первое место в подборке я поставил бесплатные курсы – изучите сначала их все, а потом уже переходите к платным. Деньги на ветер выбросить всегда успеете.

Заключение

В этой статье я попытался вам рассказать о том, что такое шорт и лонг на бирже. Справился ли я со своей задачей? Остались ли у вас вопросы? Понимаете ли вы теперь, почему так рискованно «шортить» на бирже?

Напишите в комментариях, какие еще инвестиционные темы и термины вам интересны. Я постараюсь как можно быстрее написать про них статьи.

Покритикуйте в комментариях мой текст, чтобы я знал, над чем работать. Спасибо, всем профита!

Шорт и лонг на бирже простыми словами

Со стандартной формулой прибыльных продаж «купить дешевле, продать дороже и на этом заработать» знакомы все. Основной целью каждого участника финансового рынка, валютного или фондового, является получение прибыли. Для этого на биржах проводятся разные виды сделок с использованием игры на понижение (короткие позиции) или игры на повышение (длинные позиции).

Суть шортовой и лонговой торговли

Терминами «Short» (в переводе с англ. «короткий») и «Long» («длинный») обозначаются виды финансовых операций, которые часто используются на биржах. Простыми словами они означают следующее:

Шорт и лонг – торговые стратегии на фондовых рынках. Сутью шорта (коротких позиций) является получение прибыли при снижении стоимости акций или любых других финансовых инструментов, и использование падения рынка для того, чтобы заработать. Короткие позиции (продажи без покрытия) – это продажи ценных бумаг, взятых в долг у брокера под залог.

При шортовых сделках необходимо учитывать:

Обычными стратегиями долгосрочных инвесторов и любых трейдеров считаются лонги (длинные позиции). Они отличаются только сроком удержания приобретённых активов. Суть лонга – покупка ценных бумаг (если предполагается, что их цена будет расти в определённый период времени), последующая продажа, и получение дохода на разнице в стоимости.

Если оказалось, что приобретённые активы оценены слишком высоко, и ожидается падение их цены, целесообразно открыть шорт (короткую позицию).

Суть коротких и длинных сделок:

| Шортовая торговля | Лонговая торговля |

| Продажа торгового инструмента, взятого взаймы у брокера, по высокой цене | Покупка торгового инструмента по низкой цене |

| Ожидание снижения цены актива | Ожидание движения тренда вверх |

| Покупка актива по низкой цене | Продажа актива по высокой цене |

Примеры шорта и лонга

Шорты открываются, чтобы увеличить депозит при падении котировок. Трейдер анализирует текущий курс, и если цена торгового инструмента снижается, продаёт его по текущей стоимости, взяв в долг у брокера. После снижения цены, актив выкупается и возвращается брокеру по низкой цене. Таким образом, биржевик получает прибыль на разнице стоимости продажи и покупки.

Трейдеров, торгующих короткими сделками, называют «быками», так как их торговля ассоциируется с повышающимся трендом, и быком, который поднимает рынок и подкидывает его вверх.

Лонги открывают в надежде заработать на движении котировок вверх. Трейдеры «медведи» покупают активы по низкой цене, ждут повышения рыночной стоимости и продают, когда цена повышается. Разница между закупочной ценой и стоимостью при реализации актива является чистой прибылью биржевого торговца. Когда совершаются длинные сделки в трейдинге, биржевик рискует большим количеством ценных бумаг, и должен учитывать направления котировок на протяжении длительного времени.

В биржевом жаргоне трейдеров используются разнообразные вариации терминов лонг и шорт: встать в лонг, войти в лонг, лонгить, выйти из лонга, лонгать, шортануть, одеть шорты, зашортить, снять шорты и т.д. У биржевиков даже есть свой вариант известной фразы «казнить нельзя помиловать», когда от запятой зависит доходность или убыточность финансовой операции «шортить нельзя лонгить».

Особенности шортовой и лонговой торговли

Любые торговые стратегии, в том числе короткие и длинные позиции на бирже, имеют свои условия и закономерности. Чтобы достичь успеха, необходимо действовать по определённой схеме. Трейдеры используют торговую систему, которая включает анализ движения котировок, вход и выход, удерживание ордера. В практической торговле необходимо учитывать все составляющие биржевых инструментов. Непродуманные действия могут привести к краху депозита.

Схему прибыльной торговли можно сравнить с треугольником, в котором грани означают:

На бирже работает подобный механизм, только брокер просто так актив не предоставит. За использование заёмных акций нужно ежедневно выплачивать проценты. Следовательно, трейдер должен таким образом рассчитать доход, чтобы он превысил оплату за пользование финансовыми инструментами.

Риски шортовых сделок

Так как массовые шортовые сделки на понижении котировок могут способствовать дестабилизации финансовых рынков, органы контроля законодательно вводят ограничения. С 2009 года брокерам в РФ запрещается допускать подобные коммерческие операции с акциями, цена которых снизилась больше 3% от стоимости закрытия.

Шорты доступны не любыми акциями на бирже, а лишь находящимися в списке маржинальных бумаг брокера (услугами которого пользуется трейдер) и если эти акции есть у него в нужный период времени. Открытие шортов, как и других стратегий с использованием займов, имеет множество рисков и не рекомендуется начинающим биржевым торговцам и тем, кто использует торговую стратегию с долгосрочными инвестициями.

Для получения высокой прибыли на шортовых сделках, стоимость актива должна стремительно упасть. Своевременно использовать такую ситуацию и хорошо заработать на этом могут только очень опытные биржевые спекулянты.

Для начала новичку необходимо поработать с лонговыми сделками, а шортовые отрабатывать в демо-режиме. Биржевой спекулянт не является инвестором. Цель его сделок не в обеспечении устойчивой отдачи средств на протяжении длительного времени. Цель трейдера – получение прибыли и от роста, и от падения стоимости финансового инструмента, выбранного для спекуляций.

Шорт и лонг на рынке Форекс

Термины Short и Long чаще всего используются на фондовых рынках. На Форексе финансовые операции обычно обозначаются:

Обозначение длинных позиций «лонг» и коротких «шорт» встречаются на специальных площадках для общения биржевиков. Трейдинг на рынке Форекс подразумевает два действия: продажа валютной пары или её покупка.

Среди биржевых торговцев реализация финансового инструмента называется короткой позицией (Short), а покупка валютной пары носит название длинная позиция (Long). При этом эти понятия не имеют никакого отношения к длительности удержания позиции открытой. Ордера на покупку или продажу могут быть открыты несколько минут или несколько недель.

Шорт и лонг на рынке криптовалюты

Трейдинг криптовалют позволяет получать прибыль с помощью спекулятивных операций (краткосрочных или долгосрочных) на колебаниях курсов активов, которыми торгуют на бирже. Можно заработать, купив определённую криптовалюту, а затем продав её по поднявшейся стоимости. Кроме того, можно получать прибыль на снижении цены криптовалюты, открывая шортовую сделку.

Стратегия «Купи и держи» самый успешный и наиболее распространённый способ получения дохода в период роста стоимости криптовалюты. Придерживаясь этой стратегии, трейдеры имеют возможность заработать на повышении цены финансовых инструментов на любых рынках: криптовалютных, валютных, фондовых, товарных.

Ключевыми особенностями данной стратегии являются: