лонг что это значит в трейдинге

Что такое шорт и лонг?

Что такое шорт и лонг?

Шорты и лонги — короткие и длинные позиции (на продажу и на покупку) в трейдинге.

Для большинства криптовалютных активов характерна высокая волатильность. Использование шортов и лонгов дает возможность трейдерам получать прибыль в процессе ценовых колебаний.

Происхождение шортов и лонгов

В средневековой Европе для учета долгов использовались палки-бирки или счетные палки, изготавливаемые из орешника. На одной из граней бирки поперечными насечками обозначали сумму, пускаемую в оборот, после чего расщепляли бирку вдоль через насечки, но не полностью, а с отрубом в районе «рукоятки». В результате получалась длинная часть с рукояткой (stock) и короткая часть (foil), дополняющая эту длинную часть до полной палочки. Насечки были на обеих частях. По совпадению этих частей проводился контроль. Считалось, что из-за фактуры орешника подделка была невозможна. Две части хранили две стороны-участницы транзакции. Из этой практики предположительно возникли термины «фондовый рынок» (stock market), а также «лонг» (long) и «шорт» (short).

Выражения «короткие» и «длинные» позиции получили распространение на американских фондовых и товарно-сырьевых биржах в 1850-е годы. Возможно, самое раннее упоминание коротких и длинных позиций присутствует в журнале The Merchant’s Magazine, and Commercial Review, Vol. XXVI, за январь-июнь 1852 года.

Несмотря на названия, период для короткой позиции может быть достаточно долгим (неделя, месяц), а период для лонга — достаточно коротким. Из мира традиционных финансов термины шорт и лонг перекочевали в биткоин-индустрию.

Биржевых игроков принято называть быками или медведями в зависимости от того, какой стратегии они следуют. Играющих на повышение называют «быками», а игроков на понижение — «медведями».

Что такое лонг?

Что такое шорт?

Простыми словами, шорт — продажа финансового инструмента в ожидании, что он подешевеет.

Однако механика короткой позиции несколько сложнее лонга. В рамках этой схемы трейдер берет актив взаймы и продает его на открытом рынке по текущей цене. Затем он дожидается падения курса, покупает то количество актива, которое брал в долг, по более низкому курсу и отдает долг с процентами. Полученную благодаря изменениям цен прибыль трейдер оставляет себе. В обратном случае, если цена актива повысится, инвестор получит убыток.

Что такое маржинальная торговля?

Маржинальная торговля может использоваться для открытия как лонгов, так и шортов. В рамках маржинальной торговли пользователь должен предоставить залог — внести на депозит сумму (маржу), гарантирующую выплату долговых обязательств по установленным биржей правилам.Отличие маржинальной торговли от обычной (спотовой) заключается в том, что при покупке криптовалюты без кредитного плеча трейдер получает ее в собственность. При покупке с кредитным плечом он не может вывести ни криптовалюту, ни маржу.

Концепция маржи тесно связана с концепцией левериджа или кредитного плеча (leverage) – множителя, который увеличивает доступный для сделки депозит пользователя за счет заемных средств. На рынке криптовалют этот коэффициент может колебаться от 2:1 до 100:1 и более.

Если рыночная стоимость криптовалюты движется в ожидаемую трейдером сторону, доход увеличивается пропорционально выбранному кредитному плечу. В момент закрытия такой позиции тело залога возвращается кредитору вместе с комиссионными сборами, а остаток полученной прибыли зачисляется на счет пользователя.

Если же цена движется в противоположном направлении, то, как только стоимость активов (и собственных, и заемных) трейдера достигает размера кредита с процентами (суммы, которую трейдер должен вернуть кредитору), биржа автоматически ликвидирует все позиции игрока и возвращает кредитору его средства. В сумму, возвращаемую кредитору, полностью входит маржа.

В классической торговле с плечом на фондовом рынке ликвидации позиции предшествует так называемый маржин-колл — требование дополнительного обеспечения. Часто маржин-коллом называют непосредственно момент ликвидации, на сленге криптотрейдеров — «поймать моржа».

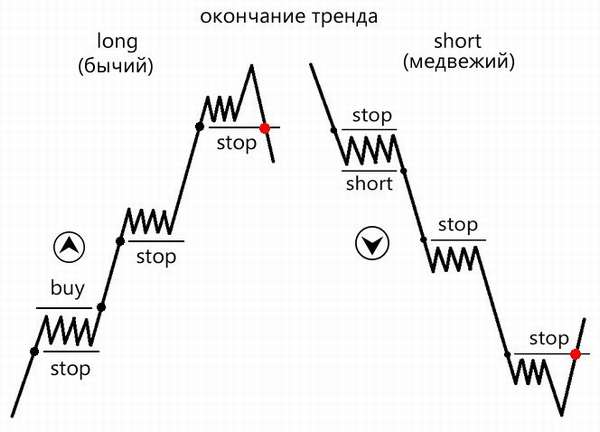

Неудачную сделку трейдер может завершить самостоятельно, не дожидаясь ликвидации. При этом он теряет не всю позицию, а лишь часть маржи. Самостоятельно ликвидировать позицию можно вручную и посредством «стоп-лосса» (от англ. stop loss – остановить убыток) — ордера для ограничения торговых рисков, предполагающего автоматическое закрытие сделки при достижении определенной ценовой отметки.

Что такое хеджирование?

На криптовалютном рынке применяется механизм, известный как хеджирование — страховка на случай ситуации, когда общий тренд остается положительным, однако возможно временное снижение цены актива.

В основе хеджирования — открытие шорт-позиций, которые уравновешивают лонг-позиции и позволяют остаться «в нуле» при нежелательном изменении рыночной ситуации. Инвестор оставляет изначальную лонг-позицию нетронутой и открывает шорт, либо же использует дополнительные возможности.

Хеджинг — это решение для сторонников долгосрочного инвестирования. Этот механизм несколько противоречит традиционному трейдингу, где преобладают рыночные спекуляции. Следовательно, эффективно использовать его, к примеру, во внутридневной торговле не выйдет.

Популярный способ хеджирования позиций предполагает использование фьючерсных контрактов: бессрочных и срочных.

Бессрочные контракты работают по следующему принципу: каждые восемь часов устанавливается так называемая ставка финансирования. Последнюю участники сделок платят друг другу вместо того, чтобы переводить сами контракты или их полные стоимости. В зависимости от рыночной ситуации платят ставку либо обладатели лонг-контрактов держателям шортов, либо наоборот.

Срочные контракты исполняются автоматически, если инвестор сам не закрывает их до дня экспирации.

Хеджироваться можно не только фьючерсами, но и опционами — производными финансовыми инструментами для более продвинутых участников рынка.

Что такое усреднение?

В рамках этой стратегии инвестор скупает актив по все более низкой цене, понижая тем самым среднюю стоимость покупки.

Плюсы и минусы лонгов и шортов

Открытие длинных позиций — более понятная новичку стратегия, которая сводится к простому принципу «покупай дешевле, продавай дороже».

Шортинг может быть эффективной инвестиционной стратегией, но гораздо более рискован, чем вложения на долгий срок или усреднение. Открывать короткие позиции на крупные суммы стоит лишь опытным трейдерам, способным комплексно анализировать рыночную динамику.

Подписывайтесь на новости Forklog в Facebook!

Шорт и лонг на бирже простыми словами

Со стандартной формулой прибыльных продаж «купить дешевле, продать дороже и на этом заработать» знакомы все. Основной целью каждого участника финансового рынка, валютного или фондового, является получение прибыли. Для этого на биржах проводятся разные виды сделок с использованием игры на понижение (короткие позиции) или игры на повышение (длинные позиции).

Суть шортовой и лонговой торговли

Терминами «Short» (в переводе с англ. «короткий») и «Long» («длинный») обозначаются виды финансовых операций, которые часто используются на биржах. Простыми словами они означают следующее:

Шорт и лонг – торговые стратегии на фондовых рынках. Сутью шорта (коротких позиций) является получение прибыли при снижении стоимости акций или любых других финансовых инструментов, и использование падения рынка для того, чтобы заработать. Короткие позиции (продажи без покрытия) – это продажи ценных бумаг, взятых в долг у брокера под залог.

При шортовых сделках необходимо учитывать:

Обычными стратегиями долгосрочных инвесторов и любых трейдеров считаются лонги (длинные позиции). Они отличаются только сроком удержания приобретённых активов. Суть лонга – покупка ценных бумаг (если предполагается, что их цена будет расти в определённый период времени), последующая продажа, и получение дохода на разнице в стоимости.

Если оказалось, что приобретённые активы оценены слишком высоко, и ожидается падение их цены, целесообразно открыть шорт (короткую позицию).

Суть коротких и длинных сделок:

| Шортовая торговля | Лонговая торговля |

| Продажа торгового инструмента, взятого взаймы у брокера, по высокой цене | Покупка торгового инструмента по низкой цене |

| Ожидание снижения цены актива | Ожидание движения тренда вверх |

| Покупка актива по низкой цене | Продажа актива по высокой цене |

Примеры шорта и лонга

Шорты открываются, чтобы увеличить депозит при падении котировок. Трейдер анализирует текущий курс, и если цена торгового инструмента снижается, продаёт его по текущей стоимости, взяв в долг у брокера. После снижения цены, актив выкупается и возвращается брокеру по низкой цене. Таким образом, биржевик получает прибыль на разнице стоимости продажи и покупки.

Трейдеров, торгующих короткими сделками, называют «быками», так как их торговля ассоциируется с повышающимся трендом, и быком, который поднимает рынок и подкидывает его вверх.

Лонги открывают в надежде заработать на движении котировок вверх. Трейдеры «медведи» покупают активы по низкой цене, ждут повышения рыночной стоимости и продают, когда цена повышается. Разница между закупочной ценой и стоимостью при реализации актива является чистой прибылью биржевого торговца. Когда совершаются длинные сделки в трейдинге, биржевик рискует большим количеством ценных бумаг, и должен учитывать направления котировок на протяжении длительного времени.

В биржевом жаргоне трейдеров используются разнообразные вариации терминов лонг и шорт: встать в лонг, войти в лонг, лонгить, выйти из лонга, лонгать, шортануть, одеть шорты, зашортить, снять шорты и т.д. У биржевиков даже есть свой вариант известной фразы «казнить нельзя помиловать», когда от запятой зависит доходность или убыточность финансовой операции «шортить нельзя лонгить».

Особенности шортовой и лонговой торговли

Любые торговые стратегии, в том числе короткие и длинные позиции на бирже, имеют свои условия и закономерности. Чтобы достичь успеха, необходимо действовать по определённой схеме. Трейдеры используют торговую систему, которая включает анализ движения котировок, вход и выход, удерживание ордера. В практической торговле необходимо учитывать все составляющие биржевых инструментов. Непродуманные действия могут привести к краху депозита.

Схему прибыльной торговли можно сравнить с треугольником, в котором грани означают:

На бирже работает подобный механизм, только брокер просто так актив не предоставит. За использование заёмных акций нужно ежедневно выплачивать проценты. Следовательно, трейдер должен таким образом рассчитать доход, чтобы он превысил оплату за пользование финансовыми инструментами.

Риски шортовых сделок

Так как массовые шортовые сделки на понижении котировок могут способствовать дестабилизации финансовых рынков, органы контроля законодательно вводят ограничения. С 2009 года брокерам в РФ запрещается допускать подобные коммерческие операции с акциями, цена которых снизилась больше 3% от стоимости закрытия.

Шорты доступны не любыми акциями на бирже, а лишь находящимися в списке маржинальных бумаг брокера (услугами которого пользуется трейдер) и если эти акции есть у него в нужный период времени. Открытие шортов, как и других стратегий с использованием займов, имеет множество рисков и не рекомендуется начинающим биржевым торговцам и тем, кто использует торговую стратегию с долгосрочными инвестициями.

Для получения высокой прибыли на шортовых сделках, стоимость актива должна стремительно упасть. Своевременно использовать такую ситуацию и хорошо заработать на этом могут только очень опытные биржевые спекулянты.

Для начала новичку необходимо поработать с лонговыми сделками, а шортовые отрабатывать в демо-режиме. Биржевой спекулянт не является инвестором. Цель его сделок не в обеспечении устойчивой отдачи средств на протяжении длительного времени. Цель трейдера – получение прибыли и от роста, и от падения стоимости финансового инструмента, выбранного для спекуляций.

Шорт и лонг на рынке Форекс

Термины Short и Long чаще всего используются на фондовых рынках. На Форексе финансовые операции обычно обозначаются:

Обозначение длинных позиций «лонг» и коротких «шорт» встречаются на специальных площадках для общения биржевиков. Трейдинг на рынке Форекс подразумевает два действия: продажа валютной пары или её покупка.

Среди биржевых торговцев реализация финансового инструмента называется короткой позицией (Short), а покупка валютной пары носит название длинная позиция (Long). При этом эти понятия не имеют никакого отношения к длительности удержания позиции открытой. Ордера на покупку или продажу могут быть открыты несколько минут или несколько недель.

Шорт и лонг на рынке криптовалюты

Трейдинг криптовалют позволяет получать прибыль с помощью спекулятивных операций (краткосрочных или долгосрочных) на колебаниях курсов активов, которыми торгуют на бирже. Можно заработать, купив определённую криптовалюту, а затем продав её по поднявшейся стоимости. Кроме того, можно получать прибыль на снижении цены криптовалюты, открывая шортовую сделку.

Стратегия «Купи и держи» самый успешный и наиболее распространённый способ получения дохода в период роста стоимости криптовалюты. Придерживаясь этой стратегии, трейдеры имеют возможность заработать на повышении цены финансовых инструментов на любых рынках: криптовалютных, валютных, фондовых, товарных.

Ключевыми особенностями данной стратегии являются:

Что такое шорт и лонг на бирже и как на них заработать инвестору

Я в шортах, зашортил акцию, ушел в лонг и пр.

От инвестора-трейдера часто можно услышать непонятные для чайников выражения: я в шортах, зашортил акцию, ушел в лонг и пр. Начинающему игроку на фондовом рынке важно знать, что стоит за этими словами. Это поможет оградить себя от неправильного выбора стратегии и потери денег. В статье разберемся, что такое шорт и лонг на бирже, что значит играть на повышение и понижение, как на этом можно заработать.

Одни инвесторы счастливы, когда котировки ценных бумаг идут вверх, другие – когда вниз. Как такое возможно? Все дело в виде заключенных сделок. Кто-то зарабатывает на повышении, а кто-то – на понижении. Объясню обе стратегии простыми словами.

Термин “шорт” произошел от английского short – короткий. В разговоре используют разные вариации: короткая продажа, короткая сделка, короткая позиция, сделка шорт и пр.

Понятие короткой позиции

Шорт – это биржевая сделка, в результате которой инвестор хочет заработать на снижении котировок акций, которыми он не владеет, а берет в долг у брокера. Фактически это продажа активов, которых у инвестора нет.

Суть торговли в следующем. Инвестор предполагает, что котировки акции компании А будут снижаться. Он берет в долг необходимое количество ценных бумаг у своего брокера и продает их по текущей цене. Далее выжидает момент, когда котировки снизятся, покупает по сниженной цене и возвращает бумаги брокеру. Разницу в стоимости кладет в карман.

На словах выглядит все просто и понятно. Но на практике операция очень рискованная. О рисках мы еще поговорим ниже. Но главный из них – это то, что ни один инвестор не может с вероятностью 100 % знать, куда двинется котировка.

Иногда один твит большого политика может обрушить или возвысить как ценную бумагу, так и весь фондовый рынок. Тогда все выводы по фундаментальному или техническому анализу окажутся бесполезны. А иногда макроэкономические показатели указывают, куда двинется рынок. В этом случае инвестор должен обладать определенными знаниями, чтобы верно расшифровать их значения и определить направление.

Есть такое понятие – игра на понижение. На мой взгляд, оно отражает суть стратегии. Это игра в прогнозистов, аналитиков и просто любителей адреналина. Иногда получается выигрывать, а иногда и не везет. Стратегия шорт активно используется в трейдинге. Главное, чтобы инвестор шел на риск сознательно и был готов к проигрышу.

Механизм игры на понижение

Для понимания механизма игры на понижение приведу простой бытовой пример. Возьмем такой сезонный продукт, как сноуборд. Цена на него растет в преддверии зимы и падает в конце сезона. Допустим, вы берете у владельца сноуборд (он все равно у него простаивает, потому что тот пересел на горные лыжи) в декабре и продаете его. Когда наступает весна, покупаете аналогичный, но дешевле. Возвращаете соседу сноуборд. Разницу между ценой продажи и покупки берете себе.

Точно так же действует трейдер, который хочет зашортить акцию. Допустим, он прочитал аналитические отчеты экспертов, провел свои исследования и расчеты и определил, что компания Яндекс сильно переоценена и в ближайшем будущем ее ждет падение стоимости акций.

На 3.12.2020 котировка равна 5 230 руб. Трейдер берет у брокера 100 акций в долг. Для этого надо:

После открытия сделки на брокерском счете трейдера появится запись о поступлении 523 000 ₽ и минус 100 акций Яндекса. Через какое-то время прогнозы оправдались и котировка снизилась до 5 100 ₽. Инвестор покупает 100 бумаг на сумму 510 000 ₽ и возвращает их брокеру. Разницу в 13 000 ₽ (523 000 – 510 000) забирает себе. В примере не учтены комиссии брокера и биржи, налоги.

Посмотрите график Башнефти. Если кто-то из аналитиков предсказал, что в феврале 2020 г. начнется обвал цен, то на самом пике он мог продать акции за 1 860 ₽. А уже в марте ценные бумаги торговались по 1 041 ₽. Прибыль составила более 800 ₽ с одной штуки.

Особенности сделки шорт

Что нужно знать инвестору, если он хочет проводить сделки шорт?

Список инструментов, по которым доступна короткая позиция, составляет брокер. Он может отличаться у разных посредников. Поэтому до оформления сделки лучше ознакомиться с перечнем ценных бумаг для шорта. Как правило, в него входят самые ликвидные акции российского фондового рынка.

За то, что брокер дает ценные бумаги в долг, он берет комиссию. Например, у ВТБ она равна 13 % годовых. Но если сделка осуществляется в течение одного торгового дня, то комиссия не взимается. За возможность выставить короткую позицию трейдер заплатит комиссию бирже и брокеру по самой сделке (смотрите свой тариф) и за получение акций в долг.

Некоторые компании выплачивают дивиденды. После закрытия реестра акционеров, которые получили право на получение дохода, котировки ценных бумаг компании падают примерно на величину объявленных дивидендов. Хорошая возможность до падения открыть короткую позицию, чтобы потом купить по более низкой цене и закрыть сделку шорт. Но заработать не получится.

Одни брокеры прямо запрещают открывать короткую позицию незадолго до дивидендной отсечки. Другие разрешают, но с уплатой дивидендов и налога с них. Объясню, что имею в виду.

Для того чтобы выдать трейдеру акции в долг, брокер берет их у другого инвестора (сделка РЕПО). Этот инвестор даже не подозревает, что его активами пользуется другой человек. Естественно, он рассчитывает на дивиденды и брокер их заплатит, только возьмет с трейдера-шортиста.

Что такое margin call

Margin call – требование брокера закрыть сделку или пополнить счет для покрытия убытка от сделки. Это может случится, если на счете трейдера сумма достигнет критической отметки и ее не будет хватать, чтобы купить и вернуть взятые в долг ценные бумаги.

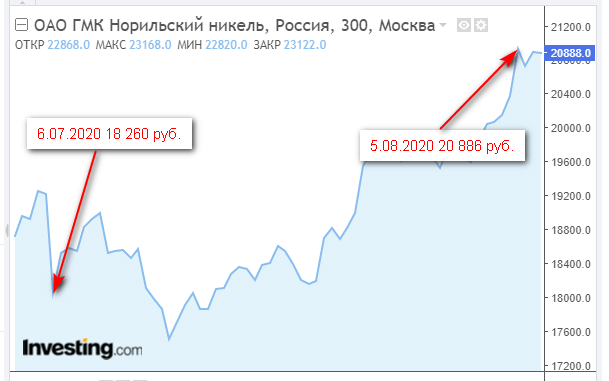

Рассмотрим реальную ситуацию. В мае 2020 г. на предприятии, которое принадлежит компании Норникель, произошла экологическая катастрофа с разливом нефтепродуктов. Ожидаемо, что акции рухнули в цене. Вряд ли кто-то из аналитиков мог предвидеть такое развитие событий и уйти в шорт.

Но ущерб, который определял Росприроднадзор, уже был ожидаем. Не исключаю, что некоторые инвесторы вошли в короткую позицию после объявления суммы штрафа в июле 2020 г. Но котировка упала незначительно буквально на несколько дней, а потом стала расти и продолжает это делать до сих пор. Кто не успел в короткое время купить подешевевшие акции, мог нарваться на margin call.

Например, на счете трейдера 200 тыс. ₽, а шорт открыт 6 июля на 10 акций по 18 260 ₽/шт. (182 600 ₽). Общий счет 382 600 ₽. Если инвестор пропустил время покупки на снижении с 8 по 14 июля, а протянул, например, до 5 августа, цена выросла до 20 886 ₽. И денег на счете уже не хватает для покупки ценных бумаг и возврата их брокеру. В этом случае трейдер может получить уведомление о внесении дополнительных средств.

Лонг с английского переводится как “длинный”. Это традиционная игра на повышение. Используют следующие выражения: встать в лонг, открыть длинную позицию. Срок не ограничен никакими временными рамками. Если за шорт инвестор платит брокеру проценты помимо комиссий по своему тарифу, то в лонге при использовании собственных денег никаких дополнительных расходов нет.

Понятие длинной позиции

Лонг – это биржевая сделка, в результате которой инвестор хочет заработать на повышении котировок ценных бумаг. Действует принцип: купил дешевле – продал дороже.

Большинство инвесторов, кто покупает акции для своих долгосрочных портфелей, можно назвать игроками на повышение. Но трейдеры тоже зарабатывают на лонге. Необязательно ждать годы, чтобы увидеть рост активов.

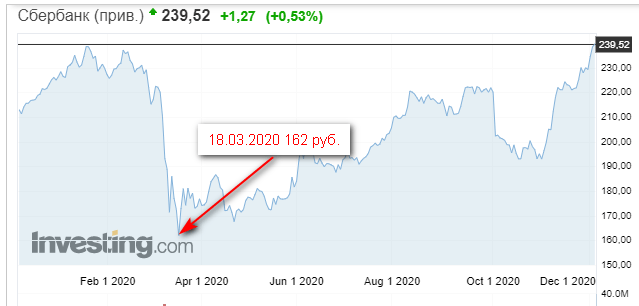

Например, многие инвесторы в марте 2020 г. покупали подешевевшие акции. Уже сейчас некоторые ценные бумаги выросли в цене. Посмотрите на график Сбербанка. В марте цена достигала 162 ₽ за штуку. На 3 декабря 2020 г. она равна 239,52 ₽.

Механизм игры на повышение

Суть стратегии проста. Инвестор ожидает, что акции компании А скоро вырастут в цене. Он их покупает сегодня (для этого даже может воспользоваться кредитным плечом от брокера), ждет какое-то время и продает по более высокой цене, если прогнозы оправдались. Ожидание может быть как очень большим – месяцы и годы, так и очень коротким – 1 день.

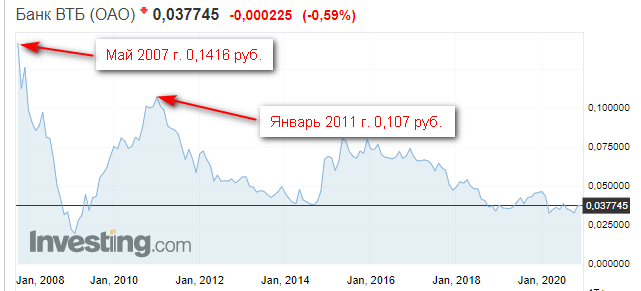

Механизм лонга кажется проще, чем шорта. Но это только кажется. Прогнозировать повышение так же сложно, как и понижение. Те, кто купили акции банка ВТБ в мае 2007 г. или в январе 2011 г., до сих пор ждут возврата хотя бы к цене приобретения.

Долгосрочные инвесторы чаще используют стратегию лонг, потому что их портфели рассчитаны на 10 и более лет. Если выдерживается принцип диверсификации, применяется хотя бы какой-то фундаментальный анализ для выбора активов, то доходность неизбежна. Снижение возможно, но в долгосрочной перспективе фондовый рынок растет.

С понятиями long и short связаны еще два интересных слова из сленга трейдера – быки и медведи. Быками называют тех, кто торгует в лонг. Аналогия с быком, который поднимает на рога своего противника. Так и трейдеры покупают акции, котировки которых в перспективе должны вырасти. Медведи – это шортисты. Медведь бьет лапой противника, а любители шорта опускают котировки продажей акций.

Сравнение рисков при шорте и лонге

Обе операции считаются рискованными. Но риск по короткой сделке выше. Разберемся почему.

Для начала рассмотрим стратегию лонг. Инвестор покупает 1 000 акций по цене 1 000 ₽/шт. Он уходит в лонг и ждет роста котировок. Самый большой риск – это банкротство компании и потеря 1 млн ₽, риск поменьше – бесконечно долгое ожидание прибыли. Больше чем миллион инвестор денег не потеряет, а вот прибыль может быть в разы выше, особенно в долгосрочной перспективе.

Возможный убыток ограничен той суммой, что вложена в покупку ценных бумаг, и ниже нуля не опустится. Например, вы купили акцию за 1 000 ₽. Потом цена упала до 500. Бумажный убыток равен 500 ₽ (50 %). Если вы уверены, что цена вырастет, то необязательно фиксировать убыток, держите бумагу до роста котировок. Ниже 0 цена не упадет. Вы можете потерять вложенные деньги, но не будете должны брокеру.

В случае с шортом все наоборот. Прибыль ограничена, а возможный убыток – нет. Например, вы зашортили акцию по 500 ₽. Но цена выросла до 1 000 ₽. Бумажный убыток составляет 500 ₽. Цена может расти и дальше, а вместе с ней и убыток. За каждый день шорта брокер будет взимать проценты. Когда убыток достигнет критического уровня, наступит margin call. Если требование по закрытию сделки или пополнению счета не исполнено, брокер может закрыть позицию принудительно.

Заключение

Короткую продажу стоит совершать только в том случае, если у вас есть четкая стратегия торговли и вы просчитали все риски. Шорт часто используют трейдеры. Инвесторы предпочитают находиться в лонге. Вам решать, какую стратегию выбрать.