линия poc в трейдинге что такое

Торговля с использованием горизонтальных объемов.

Профессиональные трейдеры практически без исключений используют в своей работе показатель объема (volume). На основе анализа его динамики, они строят свои стратегии торговли по объемам

Индикатор объема суммирует заключенные на бирже сделки в денежном выражении или в контрактах, монетах, акциях.

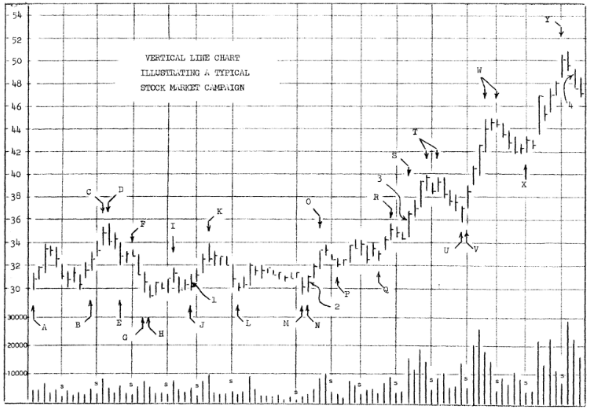

Вертикальные объемы использовались трейдерами еще в начале 20 века.

На рисунке представлен график Ричарда Вайкоффа от 1931 года. В нижней части – гистограмма дневных объемов.

А вот горизонтальные объемы стали использоваться гораздо позже.

ИСТОРИЯ ПОЯВЛЕНИЯ ГОРИЗОНТАЛЬНЫХ ОБЪЕМОВ

В 1984 году Питер Стейдлмайер представил миру Market Profile как визуальное отображение движения рынка по ценовым уровням во времени. В принципе профиль рынка и горизонтальные объемы отображают одну и ту же суть – активность трейдеров на каждом уровне цены.

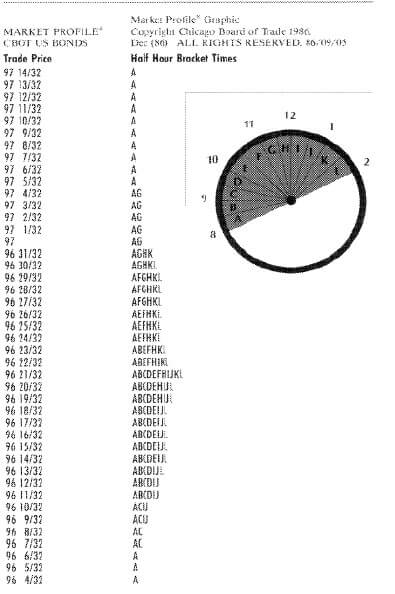

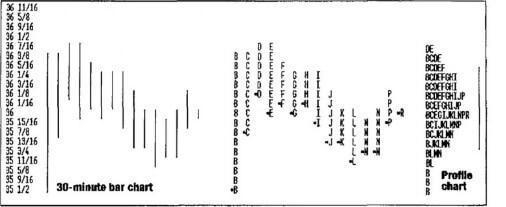

Как Питер Стейдлмайер строил профиль рынка? Разберемся на графике.

По оси X располагаются цены. По оси Y – символы, которые соответствуют временному отрезку (Стейдлмайер предлагает использовать 30 минутные отрезки), начиная с открытия торговой сессии:

Каждый символ называется TPO:

На рисунке 4 рынок открылся на уровне 97 14/32 (цена использует доли, то есть – “четырнадцать тридцать вторых”) и пошел вниз до 96 4/32 в течение первых 30 минут. На рынке господствовали продавцы, цена двигалась вниз. В периоде B рынок развернулся наверх от 96 11/32 до 96 23/32, покупатели начали сопротивляться напору продавцов. В периоде C цена сначала двигалась вниз до 96 7/32, но потом поднялась до уровня 96 21/32. В периоде D рынок опять разворачивается, и цена опускается до уровня 96 11/32. Дневная сессия заканчивается периодом L, где цена разворачивается вниз от 96 30/32 до 96 13/32.

Для лучшего понимания принципа – посмотрите, как столбиковый график с периодом 30 минут “складывается” в профиль рынка. рис 5

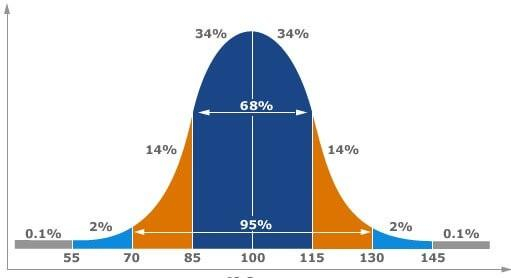

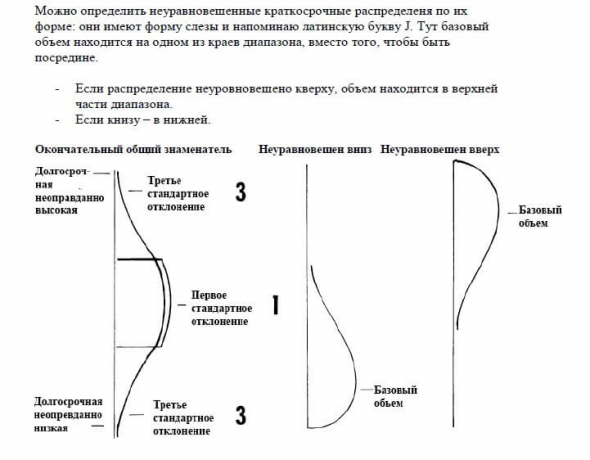

Наблюдая за развитием профилей рынка непосредственно на Чикагской бирже, Стейдлмайер пришел к выводу, что рынок стремится прийти к окончательному знаменателю – состоянию уравновешенного распределения. В этом случае профиль рынка принимает форму колоколообразной кривой.

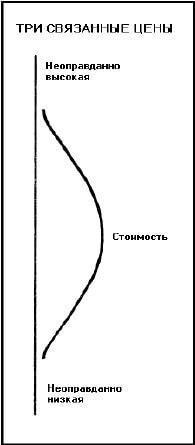

Середина колокола – область высокого объема, которая говорит о том, что покупателей и продавцов в целом устраивает цена. Это – зона равновесия, где присутствуют примерно в равных количествах и покупатели и продавцы.

Соответственно, уравновешенный рынок – это рынок, который нашел справедливую цену, вокруг нее и распределяются сделки. Равновесие Стейдлмайер называет горизонтальным развитием.

Концы колокола – области низкого объема, который сигнализирует о том, что поиски справедливой стоимости продолжаются. Это – зона дисбаланса, где преобладают либо покупки, либо продажи.

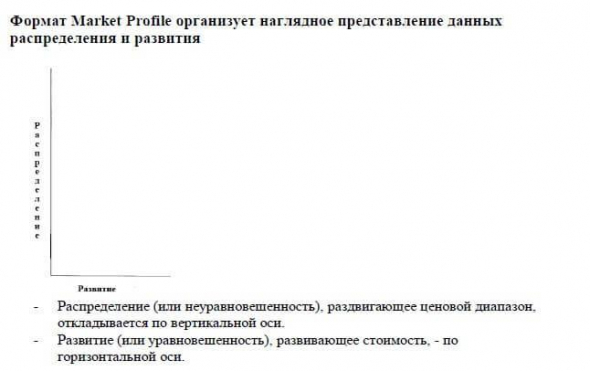

Соответственно, неуравновешенный рынок – это рынок, который перемещается направленно, потому что ищет справедливую цену. Неуравновешенность Стейдлмайер называет вертикальным распределением. Рис 2

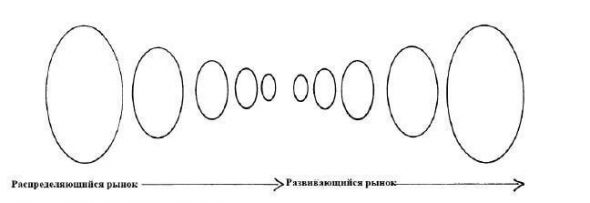

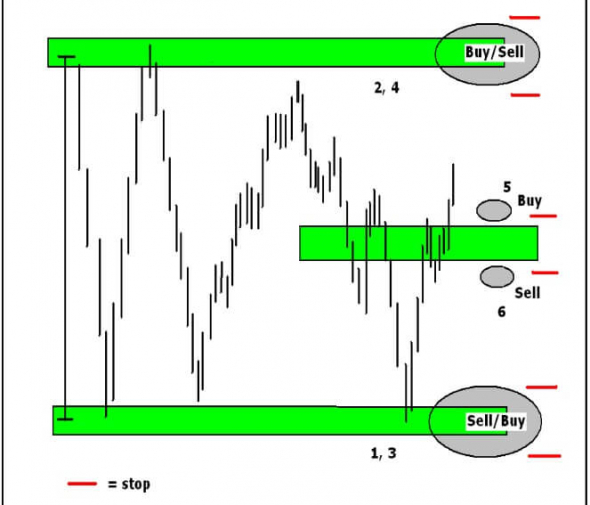

По мнению Стейдлмайера, всякий раз, когда рынок уравновешен (развит), он готов к направленному движению (распределению). Визуально это можно представить так: рис 3

У Стейдлмайера было множество последователей, которые дорабатывали и интерпретировали его теорию:

Развитие информационных технологий дало мощный импульс в использовании теории рыночных профилей.

СОВРЕМЕННЫЕ ИНСТРУМЕНТЫ АНАЛИЗА ГОРИЗОНТАЛЬНЫХ ОБЪЕМОВ

С появлением электронной биржевой торговли и мощных программных средств для анализа рынка отображение профиля рынка эволюционировало и преобразилось. После революционного роста вычислительных мощностей компьютеры могут в реальном времени просчитывать горизонтальные объемы с точностью до одной сделки.

ГИСТОГРАММА ГОРИЗОНТАЛЬНОГО ОБЪЕМА

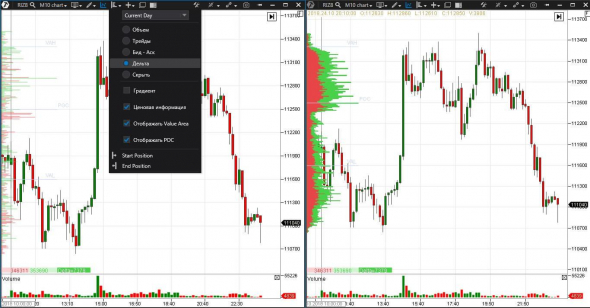

Горизонтальные объемы показаны на рисунке 6 слева. Как уже отмечалось, к ним также применим термин «профиль рынка». Стандартные вертикальные объемы отображены под графиком цены по оси X (красно-зеленая гистограмма).

Дельта показывает разницу между направлением сделок. Зеленым цветом на горизонтальных объемах указаны покупки, красным – продажи.

При первом взгляде на профиль торгового дня сразу заметна изогнутая форма, никак не похожая на стандартный колокол. Такое распределение Стейдлмайер называл неуравновешенностью кверху Рис.8

С точки зрения торговли, это – движение объемов торгов наверх. То есть диапазон цен 124 000-132 000 рублей на фьючерс РТС (RIZ8) привлек наибольшее количество покупателей и продавцов за день. Обратите внимание на огромную зеленую свечу в 14:40.

В этой свече было проторговано более 55 тысяч контрактов, что существенно превышает средние объемы. Мы еще вернемся к этой свече чуть позже.

А пока что проясним, что означают VAL, VAH, POC на горизонтальных объемах. Это величины, имеющие отношение к зоне стоимости. Чтобы понять, что такое зона стоимости, давайте посмотрим на рисунок 9

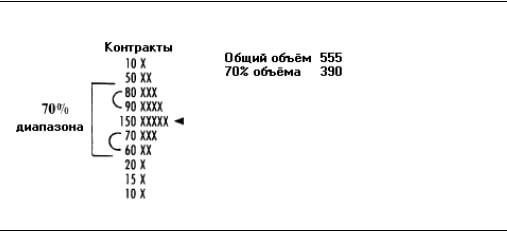

Зона стоимости – это диапазон цен, в котором находится 68% объема заключенных сделок. Почему именно 68%? Цифра определена математически с использованием нормального распределения Гаусса

Применяя среднеквадратические отклонения к профилю рынка, мы получим значения VAL, VAH, POC

Вернемся снова к рисунку 6. Мы видим, что цена фактически трижды тестировала верхнюю зону стоимости (VAH) 113 310 рублей, пытаясь прорваться выше. Но сил у покупателей не хватило, и верх взяли продавцы. Хвосты свечей в 15:00, 16:40 и 19:40 подтверждают ожесточенную борьбу на этом ценовом уровне.

Ложные прорывы расширяют зону стоимости. Однако в большинстве случаев цена возвращается обратно к уровню POC. Количество истинных прорывов (breakout) гораздо меньше, чем количество возвратов к уровню максимального объема.

Визуализация трех ключевых уровней VAL, VAH, POC предоставляет трейдерам идеи для торговли:

Это очень удобно для поиска зон перехода рынка из уравновешенного состояния в стадию направленного движения, а также для других исследований.

Преимущества использования горизонтальных объемов

Недостатки горизонтальных объемов

Резюме

Горизонтальный объем или профиль рынка – это визуальное представление чередований периодов рыночных равновесий и дисбалансов. Он показывает активность торговли на каждом уровне цены за определенный промежуток времени. Горизонтальные объемы можно эффективно использовать на разных периодах времени – от секунд до месяцев – для более точных открытий и закрытий сделок, поиска ключевых уровней.

«Рынок либо уравновешен, либо неуравновешен.

Покупайте на спадах и продавайте на подъемах, когда рынок уравновешен. Идите за трендом, когда рынок неуравновешен» – учебник для членов биржи CBOT.

Профиль рынка, кластерный анализ Ri-191121, игра в аукцион. Путевые заметки трейдера-спекулянта

Путевые заметки трейдера-спекулянта: От Профиля рынка к анализу потока и к кластерному анализу

Давно не писал в своем блоге, накопились соображения и определенные наработки по трейдингу с точки зрения спекуляций, с которыми хотелось бы поделиться как с Единомышленниками объемной торговли (опытными игроками), так и с Начинающими трейдерами. Сразу отмечу, что после долгого перерыва не так просто передать свои мысли, поэтому пишу по сути экспромтом, возможно не совсем те мысли, что были изначально. Тем не менее как видно из названия в процессе своей торговли и в целом я придерживаюсь методов анализа как Профиль рынка и анализ кластеров. Это статья как вступление после перерыва, чуть больше теории и немного практического анализа в конце, также ссылки на полезный материал, надеюсь дочитаете до конца. В последующих статьях предполагаю сразу оценивать внутридневной анализ и отдельные моменты из своей торговли.

Информация на рынке изменилась, дискреционный трейдер, тоже должен поменять свои взгляды на сделку и торговлю в целом, если он этого не сделает, то скорее всего понесет убыток.

Еще греки говорили, что нельзя улечься спать на вчерашней славе, что опять подтверждается в трейдинге, что не имеет никакого значения насколько успешен трейдер был в прошлом, он точно также может ошибаться в настоящем и также нести убытки. Это посыл НАЧИНАЮЩИМ трейдерам на рынке, подумайте прежде чем выбирать себе очередного гуру для обучения, может он далеко не тот, кем пытается казаться, а может вообще никогда не был тем, кто Вам нужен как учитель, к сожалению примеров хватает.

Забегая немного вперед, я отмечу что всегда был сторонником Само-образования на рынке, где лучший учитель был и остается сам рынок. Конечно и у меня когда-то были наставники, которые задали определенное направление на кривой обучения, возможно в следующих статьях я частично остановлюсь на их рекомендациях. Я также считаю полезным изучать чужой опыт из биржевой литературы. Но слепо копировать чужой опыт не стоит. ВЫ это ВЫ, а другой трейдер имеет свои собственные представления. Это впервую очередь будет полезно трейдерам, кто пока только делает свои первые шаги в стремлении стать спекулянтом. Ищите свой персональный подход в работе.

Вставлю ссылки на предыдущие статьи по Дискреционному трейдингу от Джеймса Далтона и далее перейду к главной части статьи, поднимем тему Аукциона, что это такое и как применяется в трейдинге.

Статьи Дж.Далтона (в переводе)

В них можно узнать о дискреционной торговле в целом и то как это видит трейдер-профессионал и учитель (написал 2 ключевые книги по Профилю рынка и провел много полезных семинаров в своей практике) с большим стажем в рынке порядка 40 лет.

Перейдем к Аукциону как к основе дискреционной торговли. Изучая объемную торговлю мы нередко сталкиваемся с таким термином как Аукцион. Какой-либо трейдер пишет в своем блоге, что он торгует аукцион, приводит графики. И тут большинство впадает в ступор, поскольку ничего необычного на графиках не видит, разве что слово аукцион на кумулятивном объемном профиле (чаще всего) день, неделя. Как правило такой трейдер сам не до конца понимает, что такое аукцион и как его можно отразить на структуре цены. Объемный профиль не покажет Вам этого.

Объемный профиль является составляющей частью Профиля рынка, где также имеются еще ряд различных факторов, которые относятся к аукциону непосредственно, например фактор ротации. Это отдельная тема. К слову, Питер Стендлмайер как основатель метода анализа и соратник Далтона (последний помог продвинуть метод и активно использовать в торговле среди трейдеров-профессионалов на самой бирже в последующем, речь о бирже Чикаго). Рассматривал аукционы как мини-тренды, разбивая структуру Профиля рынка на отдельные мини-тренды (аукционы). Поэтому аукцион и уверенное направленное движение по времени по сути одно и тоже, это тренд. Но есть определенные дополнения к тому чем обычный тренд отличается от аукциона, это изменение ценности актива. С движением цены в направлении аукциона меняется и ценность актива (или ее понимание у игроков). Сам по себе тренд не показывает зону ценности актива на обычном графике. Профиль рынка делает это. Поскольку он показывает как менялась ценовая структура с позиции изменения аукционов в ней и изменением ценности внутри каждого аукциона (мини-тренда) с течением времени. Т.е. Объемный профиль показывает на графике цены, где в настоящий момент находится область ценности (VA) и текущая ценность (POC). Профиль рынка показывает то, как менялась ценность актива в динамике в разрезе каждого отдельного аукциона внутри определенного тайминга (дня, недели и т.д.). Это может быть также зона ценности включительно (как правило такие показы в программе анализа лучше отключить, поскольку добавляется много деталей, но тем не менее это полезная информация). К тематике аукционов предлагаю вернуться в следующий раз. Отмечу, что обычный аукцион и рыночный немного разные вещи. Хотя бы потому, что мы торгуем аукцион двунаправленный, где в отличии от обычного аукциона, трейдеры стремятся купить актив дешевле, когда при обычном аукционе победитель забирает актив (вещь) по самой дорогой цене, т.е в точке разворота, счастливчик. Т.е в теории аукцион показывает, где актив на ценовой структуре дешев или дорог, а ценность мера оценки. Сменим тему, перейдем к анализу.

Для того чтобы лучше понять как оценивать отдельные аукционы, давайте проведем анализ торгов предыдущего дня, также определим ключевые зоны возможного разворота цены, где давление игроков будет или может меняться. На основе Профиля рынка заглянем внутрь ценовой структуры.

Привожу скрин на основе торгов RTS-12.21 (от 191121) — как торговали и закрылись на вч.сессии.

Этот же день в разрезе отдельных аукционов (мини-трендов).

Свой анализ я предполагаю начать с понимания формирования Начального Баланса. Это 2 аукциона (мини-тренда) по 30мин каждый. Торги у нас открываются в 7ч утра, поэтому Начальный Баланс (OB) предполагает первый час торгов до 8ч утра. Это зачастую периоды торгов низкой ликвидности, пока не откроется рынок в 10ч утра. Но тем не менее это отдельный индикатор, который показывает настроение игроков с открытия торгов. И пока торги идут внутри зоны (OB) или выше ее, можно смело предполагать, что покупатели настроены более решительно, чем продавцы.

Забегая вперед, вставлю скрин кластеров на этот период. Кластеры сейчас обсуждать не буду. Это отдельная непростая тема. Внизу статьи дам ссылку на полезный материал, который даст Вам лучше понять тему предмета.

На скрине видно, что торги в 10 утра открылись с понижением и с последующем тестом видно, что на 178100 стоит лимитный продавец, 2-5мин бара этот уровень показал продажи. В Маркет-Дельте 2бара отмечены по времени 10-09 и 10-19 (терм настроен на 5мин бары кластеров и отчет ведет по закрытию бара), после 10-20 тест максимума не прошел. В 10-24 показывает падение в дельте объема и динамику цены как неудачную в росте. В баре 10-29 — пошли продажи. Этот пример я привел, чтобы показать динамику изменения ценности внутри текущих 30-мин аукционов, которые мы обсуждали выше на рис 2. Внутри баров ценность, отмеченная как зона с максимальным объемом (выделен в рамке) постепенно снижается.

Продолжаем анализировать закрытие предыдущего дня. Что можно ждать в дальнейшем, какие ценовые зоны могут быть интересны для теста и разворота колебаний, читай смены аукционов (мини-трендов). По характеру закрытия дня предполагается, чтодвижение цены вниз пока не завершено. Мы не видим сильных хвостов, которые можно охарактеризовать как капитуляцию, т.е. смену настроения крупных игроков, когда входят в продажу последние неопытные игроки и их выносят на шорт-сквизе. Также по структуре Профиля у нас ниже есть незакрытые зоны.

Их лучше показать на анализе временной структуры из нескольких дней. Ценность здесь показана (не по объему, а по времени нахождения на ценовом уровне). Постулат анализа по Профилю гласит, Ценность (POC) может быть СРАВНИМА со временем нахождения на ценовом уровне, т.е. чем больше проторговывается текущий уровень, тем он более близок к Ценности на текущий момент времени. Объясняется это тем, что игроки — покупатели и продавцы согласны в представлении Ценности и пока на рынок не поступит новая информация, торги будут крутиться около текущего уровня. Итак анализ Профиля по структуре времени. Будут показаны сразу несколько вариантов с увеличением дней в совокупности для наглядности.

Добавил увелич.масштаб 4рис.

На увеличенном масштабе видно, что действительно есть 2 незакрытых уровня (которые цена не проверила на ценность). Это уровни в зоне (169600) и (167700). Причем зона 167700 лежит вблизи 3-го стандартного отклонения индикатора VWAP ( оранжевая ). 3-е стд.отклонение тестируется при сильном трендовом движении. Предполагается, что ниже цене уйти будет трудно, поскольку сформирована сильная перепроданность. Правда это не касается моментов форс-мажоров и флешкраша (сильные агрессивные продажи по любым ценам).

Теперь давайте посмотрим, что лежало в прошлом при формировании этих незакрытых зон. Снова переходим на уровень выше добавим в общую структуру анализа новые предыдущие дни и оценим динамику.

Особой информации это нам не дало причина лежит дальше, а с учетом редактора, вообще размазало скрин. К слову у меня все четко показывает.

Ну что ж тогда проверим на структуре Профиля в разрезе аукционов, как прежде.

На скрине видим, что ценовая структура в качестве продолжения показывает как возможную зону снижения — 169550 от 210921. Это совпадает с нашей предыдущей оценкой по уровню 169600, также показана дата 210921, когда произошли сильные движения и текущая зона не была протестирована на ценность, поэтому программа МД ее отметила как незакрытую. Т.е. предполагаем возврат при снижении вблизи этой зоны.

Таким образом при дальнейшем снижении цены мы предполагаем тест всего хвоста покупателя целиком — 169650 — 170900. Делаем правку на сжатие прим. 150п. с учетом скрина (сжатие шкалы 150п). Не менее интересный день на 210921, там мы также видим хвост покупателя в структуре цены, зона 167800 — 168500. Цена в тот день также не вернулась проверить, пошла в рост и закрытие было вблизи максимума дня, закрыв зону одиночной печати от 200921. Предыдущий день 200921 также ключевой (день продаж), поскольку его диапазон был шире чем 210921 и пробой этого дня предполагает смену настроений — продажи меняются на покупки, что и произошло в дальнейшем 220921. Был протестирован и пробит хвост продавца в зоне максимума 200921 на 171800.

Таким образом резумируя наш анализ на предмет дальнейшего падения, были отмечены и показаны причины для теста следующих ценовых зон.

1. зона 170900 — 169600 — как хвост покупателя на 220921.

2. зона 168500 — 167800 — как хвост покупателя на 210921

3. условно зона минимума 200921 — дня продаж — 166700 (3-е стд.откл)

—

Логично спросить, а какие зоны будут интересны, в случае возврата цены к росту. Ответ смогут дать 1-2 й скрины, показанные выше.

Также смотрим незакрытые зоны — зоны одиночной печати на структуре дня от 191121. Во-первых отметим, что это был Трендовый День продаж и Двойного распределения, когда структура имеет удлиненный вид и объемные зоны разделены зонами одиночной печати (стеблем) или отдельными аукционами, которые не были протестированы повторно в этот же день.

Наш анализ при возврате к росту тест следующих зон на основе скрина 2.

1. зона — 174050-200 (также отмечен один.печ. — как 178200) — максимум синего аукциона. Внутри него отметим зоны — 173600 — 174200.

2. зона — предыдущий аукцион также — зона одиночной печати — 175600 — 174200. На сильный рост я не загадываю, ибо все же ожидаю тест предыдущих зон, описанных по предыдущему сценарию. Поэтому зону 174600 как максимум области ценности (VAH) дня, рассматриваю как зону разворота на откат, также это середина диапазона. По объемной зоне как максимум отмечена зона — 175050 ( оранжевая жирная ).

Наверное это все на сегодня. Выводы делайте сами. Если Вам формат анализа понравился можете написать буду выкладывать регулярно, при этом упрощу схему. Логика анализа вполне прозрачна. Куда пойдет рынок пока он не откроется точно определить мы не можем, но можем оценить ценовые зоны, где вероятнее всего он начнет пробуксовывать и снижать скорость и возможно разворачиваться. Как дорожное движение, пока нет препятствий — стопов (лимитников-удержаний) и колдобин-ям (зон одиночной печати — хвостов), рынок будет идти по линии наименьшего сопротивления.

Напомню, что все выше указанное не является обязательной рекомендацией, конечным прогнозом и призывом к действию, скорее это мои размышления и субъективная оценка видения рынка на текущий момент в отдельно взятом активе (на примере RTS-12.21) при помощи метода анализа Профиль рынка.

Это статья вводная после длительного перерыва, в дальнейшем будет меньше детальных объяснений, просто буду отмечать зоны — делать краткий комментарий. Также добавлю свой вариант теханализа в совокупности активов. Спасибо, что обратили внимание и нашли время ознакомиться. Если понравилось ставьте лайк, как это модно приписывать в конце и подписывайтесь на мою блог-рассылку, думаю найдете полезным.

Ниже как обещал, в рамках моей инфо-рассылки, можно ознакомиться и принять решение по участию в рассылке новинок — объединил под общей тематикой — как анализ потока и кластерный анализ 2 работы в моем переводе и адаптации справочной информации. Это базовый материал, который позволит прочно овладеть навыками ключевых методов анализа дискреционной торговли таких как Профиль рынка и Кластерный анализ—анализ потока-чтения ленты. Также материал масштабируем и подходит как для любых рынков, так и платформ для анализа и торговли по объемам. Несмотря на то, что Маркет Дельта как платформа приказала долго жить, ее дело живет и развивается в других программных вариациях. Логика использования кластерного анализа (футпринт) от МД как его родоначальника по-прежнему актуальна и может помочь приобрести преимущество в такой высококонкурентной среде как рынок.

Демо-ссылки на мои начинания

Ссылки на новинки (идут в комплекте сразу 2 работы). В комплекте можно получить бесплатно 2 предыдущих работы (книги Далтона — МоМ и МиП). Также Далтона можно получить в обмен на скромный донат, оговоривается отдельно, который Вы в дальнейшем сами сможете использовать при получении моих последующих работ. Т.е. по отдельности старые работы идут условно-бесплатно, в комплекте с текущим предложением бесплатно.

Также в комплекте будут доп.материалы по теме и как дополнительный бонус-подарок всем участникам я предлагаю еще одну последующую работу бесплатно. Позже по завершению текущей рассылки будут еще 2 книги (всего 4-новых работы), по схожим темам, одна будет в подарок. Условия получения в отдельном письме. Здесь прошу не задавать вопросы, пишите только комментарии к анализу или свои соображения по текущей ситуации. Хочу сразу отметить, что переводные работы предлагаю в обмен на Ваш взнос на поддержку моих начинаний ввиде платы за подписку инфо-рассылки (спама не будет, извещаю по мере готовности). Работы предлагаю бесплатно или условно-бесплатно за частичный донат, без права на распространение и коммерческой выгоды от их продаж. После отправки работ, я надеюсь на понимание и порядочность участников рассылки. Но чтобы как-то скомпенсировать свои время затраты, новые работы могу отправить только после формирования группы (будет определено разумное кол-во), чтобы иметь возможность в дальнейшем предложить полезные материалы и делиться опытом.

До середины декабря предполагаю набор желающих. Пишите кому интересно, я отпишу более подробно все условия получения и участия в рассылке. Размер предполагаемого платежа доступен любому практикующему трейдеру (фильтр условно, если в месяц отбиваете 2000п по Ri — то проблем не будет) и способен окупить серьезные затраты на аналогичный курс в условиях самостоятельного обучения и дальнейшего применения в работе новых знаний. Вы экономите свое время и деньги, занимаетесь самостоятельно и в дальнейшем уже более осмысленно сможете принять решение как Вам повысить свой уровень знаний на кривой обучения.

Укажите в своем письме, что Вас интересует (можно добавить метку в заголовке, например – запрос на получение книги МОМ или новинки) и откуда узнали о моем предложении (ссылку на ресурс).

Буду благодарен Вам, если полученный Учебный материал, включая дополнительный, Вы будете использовать только в личных образовательных целях и не станете распространять его в свободном доступе.

Надеюсь, что моя работа будет Вам полезна, ускорит процесс вашего обучения и способствует вашей торговле.

трейдер-философ, Алекс Исаев.

—

С уважением к Единомышленникам и трейдерам-спекулянтам, А.И.