льготный кредит что это такое простыми словами

Что нужно знать о льготной ипотеке на новостройки. Ставки, банки, нюансы

Правительство продлило льготную ипотеку на квартиры в новостройках еще на год. Государственная программа будет действовать до 1 июля 2022 года, но ее основные параметры поменялись.

Вместе с экспертами рассказываем о новых условиях и нюансах льготной ипотеки.

Новые условия льготной ипотеки

Программу льготной ипотеки продлили для всех регионов России. Но теперь ставка по ней составляет не 6,5%, а 7% годовых. Предельная сумма кредита стала единой для всех российских регионов — 3 млн руб. (ранее составляла 12 млн руб. для Москвы, Подмосковья, Санкт-Петербурга и Ленинградской области и 6 млн руб. — для остальных регионов). По этой программе можно оформить кредит на квартиру в новостройке сроком до 20 лет с первоначальным взносом от 15%. Она распространяется на все категории граждан.

Основное требование к заемщику — наличие российского гражданства, рассказала Ирина Орешкина, юрист адвокатского бюро «S&K Вертикаль». Она отметила, что доход подтверждают по справке 2-НДФЛ или по форме банка. Возможно также оформление кредита только по двум документам (паспорту и СНИЛС), но первоначальный взнос в этом случае должен быть не менее 35–40%, пояснила эксперт.

«Возраст, заработок и прочее не важны при получении льготной ипотеки. Но банки могут установить ограничения — например, возраст не менее определенного при получении и не более определенного на момент погашения, или же определенный стаж на последнем месте работы. Государством установлена ставка в размере 7%, но она может быть увеличена в случае отсутствия страхования. Некоторые банки идут на понижение и такого процента, если клиент предоставит выписку из ПФР», — пояснила Виктория Велюга, юрист компании «Интеллектуальный капитал».

«Теперь сумма кредита по государственной ипотеке ограничена 3 млн руб. — это не позволяет использовать ее на территории Москвы из-за высоких цен на недвижимость. Воспользоваться программой в столице получится лишь при наличии большей части стоимости жилья. Поэтому спрос на программу снижается. До введения новых условий доля государственной ипотеки в кредитах на новостройки составляла 67% (по итогам 2 квартала 2021 года), а сейчас, по итогам июля — 18%», — подчеркнул директор департамента ипотечного кредитования Est-a-Tet Алексей Новиков.

Читайте также:

Альтернатива льготной ипотеки

Некоторым заемщикам в столичных регионах поможет другая государственная программа — «Семейная ипотека», которую также продлили еще на год, отметил Новиков. Сумма кредита по ней — до 12 млн руб, ставка — 6%, условия действуют даже для семей с 1 ребенком, если он рожден с 1 января 2018 года. По подсчетам Est-a-Tet, доля «семейных» льготных ипотечных клиентов может вырасти до 25% в общей структуре заемщиков за год.

Читайте также:

Отказ в льготной ипотеке

С точки зрения оценки кредитных рисков потенциального заемщика, для банков нет большой разницы в том, является ипотечный кредит льготным или обычным, отметил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков. Он уточнил, что при принятии решения о выдаче любых ипотечных кредитов и их параметрах определяющие критерии — уровень долговой нагрузки и значение персонального кредитного рейтинга (ПКР).

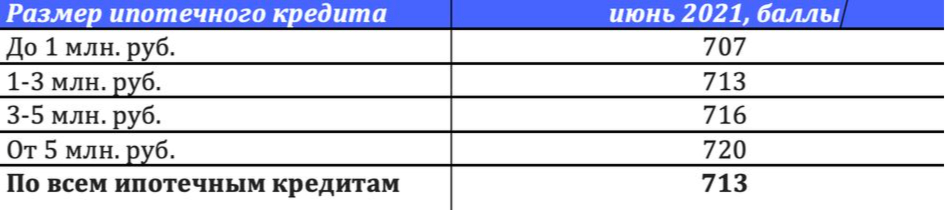

Среднее значение ПКР в зависимости от размера ипотеки

«При увеличении запрашиваемого заемщиками ипотечного кредита возрастают и требования к значению ПКР (в июне 2021 года среднее значение ПКР по всем ипотечным кредитам составило 713 баллов из 850 возможных). Поэтому перед обращением в банк за ипотечным кредитом стоит проверить свои ПКР или кредитную историю на сайте или в мобильном предложении НБКИ. Свой ПКР можно запрашивать бесплатно и неограниченное число раз, а кредитную историю можно получить бесплатно два раза в год», — отметил Волков.

Читайте также:

Квартира с ключами по льготной ипотеке

Немногие знают, но готовые квартиры также можно купить, используя ипотечную программу с господдержкой. Единственное условие — договор должен быть заключен между застройщиком и физическим лицом, рассказала Ирина Доброхотова, председатель совета директоров компании «Бест-Новострой». «Это возможно, если девелопер после ввода в эксплуатацию оформил квартиры в собственность на себя и реализует их по договору купли-продажи. Это не редкость, особенно в масштабных проектах, которые редко бывают распроданы полностью к моменту ввода», — пояснила Доброхотова.

Уже имеющийся кредит (даже если он тоже был взят на покупку квартиры в новостройке) по льготной ставке рефинансировать не получится, уточнила Доброхотова. Субсидированную ипотеку можно оформить, только приобретая квартиру у застройщика, пояснила она.

Читайте также:

Программы банков

Условия по программе «Льготная ипотека» могут отличаться в зависимости от выбора банка. Среди кредиторов — участников программы:

Рассмотрим ипотечные программы с господдержкой, которые актуальны в августе 2021 года, в некоторых крупных кредитных организациях.

Сбербанк

Программа позволяет приобрести квартиру от застройщика по льготным ставкам: от 0,1% годовых по программе субсидирования с застройщиками, от 6,25% годовых при электронной регистрации сделки, от 6,05% годовых при первоначальном взносе от 20% стоимости жилья

Максимальная сумма ипотеки — 3 млн рублей. Минимальный первоначальный взнос — от 15% стоимости жилья.

В ВТБ клиенты могут получить ипотеку с господдержкой по ставке от 6,05%. Она доступна заемщикам при подаче заявки через сайт банка, или экосистемы недвижимости «Метр квадратный» (проект группы ВТБ), или при использовании электронной регистрации залога в Росреестре и сервиса безопасных расчетов.

Базовая ставка по программе в ВТБ ниже установленного правительством уровня в 7% годовых и составляет 6,35%. Максимальная сумма — 3 млн руб. Минимальный первоначальный взнос — от 15% стоимости жилья.

Альфабанк

Ипотеку на новостройки в «Альфа-Банке» можно взять по ставке от 6,05%. Ставку по кредиту можно уменьшить на 0,3 п.п. при покупке недвижимости у ключевого партнера банка и на 0,4 п.п. при покупке недвижимости у партнера кредитной организации. Зарплатные клиенты могут снизить ставку на 0,4п.п..

Максимальная сумма ипотеки — 3 млн руб. Минимальный первоначальный взнос — от 15% стоимости жилья.

Райффайзенбанк

Райффайзенбанк по программе «Господдержка» предлагает ставку 6,49% годовых. Предложение распространяется на покупку жилья в новостройке. Льготная ставка сохранится на весь срок кредитования.

Первоначальный взнос должен составлять не менее 15% от стоимости приобретаемой недвижимости. Максимальная сумма кредита для всех регионов — 3 млн руб.

Кто может получить льготный кредит, и в каких банках

Благодаря финансовой поддержке государства и банковским программам некоторые российские граждане, семьи, предприятия могут получить льготный кредит. Кто конкретно может рассчитывать на льготные условия, и какие у оформления ссуды нюансы, вы узнаете из данной статьи.

Что такое льготный кредит

Льготный кредит – это ссуда, предоставляемая по специальной целевой программе, разработанной банком и правительством страны, выдача которой предусмотрена для малообеспеченных слоев населения. Кредит на льготных условиях может взять не только физическое лицо, но и отдельные отрасли экономики, ИП и ООО. Работа банков состоит в выдаче денег на выгодных для заемщика условиях (сниженная процентная ставка, увеличение срока кредитования и т.п.), а на государство возлагается задача по частичному финансированию (субсидированию).

От привычного заимствования льготное отличается:

Особенности льготного кредитования

В зависимости от целевой направленности льгот, их инициатором могут выступать: государство, сами банки, региональная администрация. У многих банков и их партнеров-застройщиков есть собственные программы потребительского и жилищного характера. Например, Газпромбанк предлагает «ипотеку с льготным периодом кредитования».

Согласно ее условиям, гражданин делает первоначальный взнос не менее 15-20% и берет на 1-30 лет от 500 тыс. до 45 млн руб., чтобы купить у аккредитованной банком организации квартиру или таунхаус, апартаменты в строящемся доме либо с зарегистрированном правом собственности у юридического лица. Кредитор на определенный промежуток времени устанавливает небольшую ставку – от 5,70% в год, а по его завершении начинает взимать 10,50% годовых. Если заемщик при взятии кредита с льготным периодом предоставляет сертификат маткапитала, возможно снижение задатка до 5%.

Одной из отличительных особенностей льготного кредита является выделение денег конкретно на определенные цели. Если идет строительство дома, выплата кредитных средств будет происходить по мере освоения их компанией-застройщиком. Таким же образом осуществляется контроль за расходованием финансов при возведении частного жилого помещения. Кредитополучателю выдаются деньги по мере надобности, т.е. частично.

Кто имеет право на льготы

Уменьшить кредитную нагрузку вправе заемщик, действительно нуждающийся в этом. Другими словами, это должны быть люди, предприятия, которые не могут справиться с погашением кредита самостоятельно. К льготным категориям населения в 2019 году можно смело отнести:

Программы льготного кредитования

Сегодня действует много программ, по которым можно получать господдержку:

У каждой программы свои нюансы, поэтому мы будем рассматривать их более подробно и в отдельности. Стоит отметить, что в основном льготный кредит предусмотрен по ипотечному кредитованию.

«Многодетные семьи»

Поскольку правительству России не безразлична демографическая ситуация в стране, многодетным семьям выделяется на федеральном и региональном уровне различная помощь. Это:

Помимо этого, семьи могут претендовать на маткапитал. Президентом было предложено продление действия данной программы.

Сертификат выдается на сумму 463 029 рублей. Ним позволено распоряжаться через 3 года, с тех пор, как в семьи произошло пополнение. Но это правило не действует, если вы хотите направить средства маткапитала на дошкольное воспитание ребенка или на погашение ипотеки, внесение первоначального взноса. Таким образом, многодетная семья может получить льготный ипотечный кредит, сократив свои расходы на его обслуживание. Маткапитал принимают в:

Есть еще одна льготная ипотечная программа. Она распространяется на семьи, в которых с 1 января 2018 года до 31 декабря 2022 появляется на свет второе/третье чадо. Государство покрывает разницу между ставкой, предлагаемой банком, и льготной (6%). Т.е. больше 6% в год семья не заплатит. Примечательно, что данная помощь оказывается на протяжении 5 лет. А если рождаются еще наследники, правительство обещает продлить срок выплаты компенсации. Ипотеку с господдержкой оформляют в:

Кроме того, семьям, в которых воспитываются 3 и более детей, могут предоставить жилищную субсидию в размере 30% от стоимости жилья или больше. Граница субсидии определяется регионом. Так, в Москве она иногда достигала 100%.

«Молодые семьи»

В рамках программы «Молодые семьи», действие которой было продлено до 2020 года, государство спонсирует молодоженов на сумму не менее 30-35% от расчетной стоимости жилья. Сумма может быть увеличена, если в семье родился ребенок. Важное условие — один из супругов должен быть довольно молодым (менее 35 лет). Вторым требованием, которому нужно соответствовать, чтобы взять льготный кредит, — это острая нужда в жилплощади, что подтверждается официально.

Влияющим на получение субсидии фактором является уровень доходов семейной пары. Их должно хватать для своевременного погашения долга. Льготный кредит будет оформлен, когда у семьи есть собственные сбережения для оплаты задатка или части стоимости жилого объекта, превышающей величину социальной поддержки. Обеспечивают субсидией семейные пары с постоянным местом работы, российским гражданством, регистрацией по одному адресу.

Льготы при рождении второго ребенка

«Военная ипотека»

У военных, проходящих службу по контракту, свой механизм получения льготного кредита. Если они будут участвовать в накопительно-ипотечной системе жилищного обеспечения не менее 3 лет, получат возможность приобрести в собственность жилплощадь при помощи ипотечного кредитования и личного накопительного счета, куда из казны поступят деньги.

Благодаря военной ипотеке у военнослужащих может появиться не только квартира, купленная на вторичном рынке, но и жилье на стадии строительства. Возможно обеспечение домом с земельным участком, таунхаусом. Участником НИС становится человек, заключивший долгосрочный контракт (не менее 3 лет) после 1 января 2005 года.

Также правом вступления в НИС могут воспользоваться:

Каждый год на счет военного правительство будет перечислять одинаковые платежи (в 2019 году сумма взноса составляет 280 009,7 рублей). Спустя 3 года участия в системе военнослужащий подает рапорт на получение ЦЖЗ (целевого жилищного займа). Ему выдают свидетельство, после чего он занимается выбором банка, кредитующего военнослужащих (Промсвязьбанк, Сбербанк, Банк Зенит, Абсолют, ВТБ, Связь-Банк и др.), подбором недвижимости. Однако она должна подходить не только под его собственные параметры, но и требования банка, Минобороны, страховой компании.

Далее ее оценивают, заключается предварительный договор между продавцом и участником НИС. В банковской организации подписываются необходимые документы, открывается счет. Военнослужащий подписывает договор ЦЖЗ, документы направляются в ФГКУ «Росвоенипотека», которое в течение 10 дней рассматривает их, также подписывает соглашение и перечисляет денежные средства в качестве первоначального взноса на банковский счет.

Сделка заканчивается заключением договоров с банком и продавцом, получением свидетельства о праве собственности. Максимальная сумма льготного ипотечного кредита равна 2 миллионам 502 тысячам рублей. Кроме прочего, по военной ипотеке действует сниженная ставка.

Льготные кредиты для сельхозпроизводителей

Кредитованием сельского хозяйства с государственным субсидированием еще в 2000-х гг. могли заниматься более 200 банков. Сегодня же ассортимент кредитных продуктов невелик, и за льготным кредитом фермер обращается или в Сбербанк, или в Россельхозбанк. Тем не менее льготное финансирование сельскохозяйственных производителей – это один из важнейших источников инвестирования.

Кредитование АПК с частичным возмещением затрат на обслуживание ссуды за счет бюджета регламентирует приказ Минсельхоза №24 от 24 января 2017 года. В нормативно-правовом акте сообщается, что сельскохозяйственным производителям могут банки выдавать льготные краткосрочные кредиты, длящиеся не более года. При этом ставка составляет 1-5%, а сумма – не более 1 млрд руб. Т.е., если фермеру предлагают ссуду под 16% годовых, из них он заплатит не более 5%.

Инвестиционные кредиты выдаются на более продолжительный срок 2-15 лет. Примечательно, что верхний лимит не определен. Долгосрочный льготный кредит обычно одобряют предприятиям АПК, доля которых в субъектах того или иного округа мала, – около 12-15%. Но с/х организации, имеющие доступ к льготным кредитам, получают за счет кредитных ресурсов и финансовой помощи правительства возможность осваивать новые технологии, проводить модернизацию, закупать технику, участвующую в создании конкурентоспособной продукции.

В ушедшем 2018 году банки с аграриями заключили около 8 тыс. договоров. Произошла выдача кредитных средств на сумму 650 млрд руб. Большая часть из них была направлена на долгосрочное льготное кредитование.

Льготный кредит могут получить не все предприятия аграрного сектора экономики. Его не дают убыточным и низкорентабельным сельским хозяйствам. В результате этого происходит сдерживание развития с/х производства в целом по стране. В первую очередь выделяется в рамках нацпроекта поддержка проектам в растениеводстве и животноводстве.

Льготный кредит молодым специалистам

Льготные программы рассчитаны и на ученых, работников сферы образования, медицины. Молодые специалисты, недавно приступившие к работе, получают льготы по федеральным («Жилище»), региональным и корпоративным ипотечным программам. Если обращаться за помощью федерального значения, то будут доступными подпрограммы:

Научным сотрудникам, учителям, медикам, нуждающимся в недвижимости, дают сертификат на одну из видов помощи:

Деньги выделяются из бюджета. Субсидирование проводится при поддержке АИЖК. Льготный кредит предоставляется, если ваш возраст не более 35 лет (для ученых предел 40 лет), есть профильное образование, полученное не позже 12 мес. назад. Также к требованиям относятся: первичное трудоустройство (обязательно по специальности) в бюджетном учреждении, наличие минимального стажа:

Банки неохотно кредитуют молодых специалистов. Предложения поступают от: Альфа-Банка, Сбербанка, УРАЛСИБа, Росбанка, ДельтаКредит Банка, Промсвязьбанка, Банка Москвы.

Если в области не наблюдается недостаток финансирования, муниципалитет может от себя принять меры, вплоть до субсидирования ставки. Так, в Новосибирской области планируется запуск проекта, благодаря которому бюджетники, включая работников культуры, смогут на льготных условиях получить ипотечный кредит без задатка. Еще хотят предоставлять для лиц, работающих в селе, служебное жилье.

«Льготный кредит на автомобиль»

Российские граждане смогут и далее приобретать автомобили по льготным кредитам. Заем был возможен благодаря продлению программы поддержки автопрома до 31 декабря 2020 года. Она подразделяется на 2 подпрограммы: «Первый автомобиль» и «Семейный автомобиль». Они работают исключительно при покупке машины в кредит, скидка при оплате наличными не предоставляется.

Льготное автокредитование осуществляется, если нет открытых кредитов, а автомобиль и заемщик должны соответствовать определенным требованиям.

Чтобы получить льготный кредит, следует сначала определиться с маркой и моделью транспортного средства. Обратите внимание, что банк может не предоставлять полный список машин, внесенных в список государственной программы. Далее вы сравниваете кредитные предложения, выбираете наиболее выгодное.

Следующий этап – заполнение онлайн-заявки, подача всех необходимых документов (паспорт, второй документ, удостоверяющий личность, справка о доходах, из ГАИ об отсутствии машины, свидетельство о рождении детей, если выбрана программа «Семейный автомобиль»). Банком могут быть запрошены и другие бумаги. После их успешной проверки в автосалоне или банковском офисе происходит заключение договора и оформление залога, страховки.

Кредитная организация не позднее 10 числа каждого месяца отправляет Министерству промышленности и торговли РФ заявление о выделении субсидии. Если будет принято положительное решение, ведомство в течение 10 дней перечислит на банковский счет деньги.

Банки, в которых можно оформить льготный кредит на покупку автомобиля:

Льготные кредиты студентам

Постановлением правительства РФ №197 от 26 февраля 2018 года возобновилась программа по оказанию государственной поддержки образовательного кредитования. Ранее по ней получить образовательный кредит на льготных условиях учащимся в техникумах и вузах было сложно. Теперь процесс облегчен, не нужно заключать трехсторонний договор, достаточно прийти в банк, где процедуру обещают проводить также без проволочек.

Учебное заведение берет на себя обязанности по информированию Минобрнауки о студенте и его положении вещей касательно учебы. Субсидия сопровождается такими привилегиями:

Ссуду предоставляют на весь период образования + 3 месяца. Ее размер не будет превышать прожиточный минимум в регионе учебы студента более чем в 7 раз. Выдают льготные кредиты в:

Льготные кредиты пенсионерам

Пенсионеру также полагаются льготы. Однако они предоставляются в рамках кредитования не государством, а кредитно-финансовыми учреждениями. Кредиторы самим решают, на каких условиях выдавать кредиты пожилым людям. Обычно сниженную ставку и простую процедуру оформления предлагают своим клиентам, т.е. гражданам, которые получают пенсию на карту в этом банке.

Кредитные организации не принуждают к поручительству, предоставлению имущества в залог, если ваш возраст не превышает 70 лет. Но без обеспечения на большую сумму кредита рассчитывать не стоит. Пенсионерам выгодно обращаться в: Интерпромбанк, Сбербанк, РСХБ, Восточный, Совкомбанк.

Льготный кредит на строительство жилья

Льготный кредит на строительство жилья представляет собой заимствование денег физическими лицами у государственных/коммерческих банков при субсидировании ставки правительством России. Помощь может проявляться и в предоставлении кредитных каникул. Прежде всего, получить такой займ могут социально незащищенные слои населения, многодетные семьи, которым нужна жилплощадь.

Ключевым моментом здесь является подтверждение потребности в недвижимости. Основанием для выделения субсидии на индивидуальное жилищное строительство являются стесненные условия. На одного человека должно приходиться не менее 18 кв. м. Но одиноко проживающему гражданину полагается 33 кв. м, семье из 2 членов – 42 кв. м, из трех и более – по 18 кв. м на каждого.

Если площадь вашей квартиры не соответствует нормам, обращайтесь в Департамент городского имущества субъекта, в котором зарегистрированы, с пакетом документов: заявлением, справками о составе семьи, уровне доходов за последние полгода, копиями паспортов, свидетельством о браке, подтверждением постановки на учет нуждающихся в жилье. Как правило, требуют еще бумаги: разрешение на ИЖС, проект строительства, выписка из ЕГРП на земельный участок, где будет происходить возведение дома, смета и др.

Если вас включают в госпрограмму, вы начинаете искать банки, участвующие в схеме субсидирования ипотечных ставок, выбираете лучшее кредитное предложение. Кредитору также придется предоставить документы, перечень которых утверждает он сам. Когда особа обеспечивает возврат денег, банк к нему благоволит. Это осуществляется с помощью хорошей кредитной истории, поручительства, подтверждения стабильного заработка, залога земли под строительство, страхования объекта. И чем больше будет выполнено подобных условий, тем дешевле выйдет ипотека.

Одобрить льготный кредит на строительство жилья могут: Сбербанк, Альфа-Банк, Россельхозбанк, Кредит Европа Банк, Локо-Банк, Центр-Инвест и др.

Льготные кредиты малому бизнесу

Еще один нацпроект направлен на льготное кредитование, он поддерживает людей, занимающихся предпринимательской деятельностью. Отобрано в 29 регионах не менее 70 банковских учреждений, готовых выдавать льготные кредиты для бизнеса под небольшую ставку. Бизнесмены могут взять в долг не более 1 млрд руб. на инвестиционные цели и погашать задолженность в течение 10 лет. До 100 млн руб. выделяют на оборотные цели со сроком пользования – 3 года и менее. Вообще, субъекты малого или среднего бизнеса вправе воспользоваться одной из 5 программ.

Под выгодную ставку (6,5% годовых) льготный кредит МСП выдают за счет государственной субсидии из федерального бюджета. Всего сумма, на которую могут осуществлять льготное кредитование банки-партнеры, составляет 27 млрд руб. Поэтому список предложений ограничен. Ими воспользоваться можно до 2024 года.

Если ИП нужна небольшая ссуда, целесообразно обращаться в государственные МФО в субъекте его регистрации. Они на 50% спонсируются государством (федеральный и региональный бюджет), а потому дают займы по ставке, близкой к ключевой. В декабре 2018 года она равнялась 7,75%. Для каждого региона есть свои лимиты по величине ссуды.

До конца 2019-го предприниматели могут получить субсидию по программе стимулирования кредитования МСП Банка России и Корпорации «МСП». В данном случае лимит больше, т.к. планируется выдать льготных кредитов на 175 млрд руб. под 9,6% и 10,6% годовых. Период действия льгот – 3 года, но срок кредитования может длиться дольше.

Как получить кредит на льготных условиях субъекту малого и среднего предпринимательства

Льготная ссуда выдается, прежде всего, предприятиям из приоритетных отраслей: сельское хозяйство и оказание услуг в данной области, строительство, общепиты (за исключением ресторанов), связь, обрабатывающее производство, транспорт, здравоохранение, туризм (внутренний), производство и распределение газа, электроэнергии, воды, бытовые услуги и т.д.

Им оказывается финансовая поддержка, если специализация подтверждена соответствующим ОКВЭД. И необязательно, чтобы указанный профиль был вашим основным. Помимо прочего, претендентами на льготный кредит могут стать МСП, пострадавшие из-за последствий ЧС, дальневосточные торговые компании и предприятия в сфере торговли из моногородов.

Есть список требований:

Чтобы взять льготный кредит, убедитесь, что ваша компания занесена в Единый реестр МСП. Это можно сделать онлайн на сайте ФНС. Подготовьте документы, подтверждающие, что по ОКВЭД бизнес относится к приоритетным профилям. Также понадобятся бумаги, которые показывают соответствие критериям льготных программ (наличие дохода, необходимого числа работников, оборота). Выберите кредитора:

Подайте ему пакет документов на рассмотрение. Он может затребовать дополнительно поручительство или госгарантии. Если кредитно-финансовое учреждение одобрит вашу заявку, вы заключаете с ним сделку и получаете льготный кредит.

В завершение

По мнению экспертов, получение льготы – дело щепетильное и сложное. Однако это реальность, и хлопоты того стоят. Рынок кредитования оживляется, и наблюдается активный рост выдачи льготных кредитов. Но не стоит забывать об обратной стороне медали. Если заемщик перестанет исполнять свои долговые обязательства, его репутация портится, возможность получить иную помощь от государства, как и кредит на общих основаниях, сводится к нулю, а залоговое имущество отбирается.

Обновлено: 31.10.2021 / ☑ Эксперт: Александр Овчаренко

За актуальные условия кредитов, редактуру текста и графическое оформление ответственен: Александр Овчаренко