льготная задолженность по кредитной карте сбербанка что это

Простая классика. Кредитная карта Сбербанка — условия, тарифы, правила экономного использования

Что представляет из себя кредитная карта Сбербанка?

Банки нас избаловали, предлагая по кредитным картам длинный льготный период, рассрочку, бонусы, бесплатное снятие наличных с грейс-периодом и многое другое.

Карта Сбербанка ничем этим похвастаться не может — это классическая кредитка без дополнительных «плюшек». Но не спешите закрывать статью. Прелесть кредитки от Сбербанка как раз в том, что не надо держать в голове десятки условий начисления дополнительных платежей или сохранения льготного периода, переживая, что банк начислит что-то лишнее.

Условия по кредитной карте Сбербанка:

Что значит персональные условия?

Некоторым действующим клиентам Сбербанк предлагает льготные условия кредитования, ещё до того, как человек изъявил желание что-то оформить. Обычно банки говорят, что «это благодарность за длительное сотрудничество и платёжную дисциплину».

На самом деле банк видит сколько у клиента на счетах денег, как часто и от кого они поступают, были ли просрочки по другим кредитам и на основе этого делает выводы о надёжности. Если вопросов к клиенту нет — банк формирует особое предложение. В банковской терминологии оно называется предодобренным.

Известны случаи, когда Сбербанк одобрял кредитную карту даже людям с плохой кредитной историей, но высокими оборотами по счетам.

Если вам не позвонили, не написали и не вывесили в личном кабинете объявление с приглашением оформить кредитку, это не значит, что персональное предложение отсутствует. Чтобы узнать о предодобренном предложении достаточно подать заявку на оформление кредитной карты.

До 31.07.2021 года для клиентов с предодобренным предложением действует льготная ставка — 17,9% годовых. Для остальных — 25,9%.

Не надо думать, что у Сбербанка высокие ставки даже для своих клиентов. Большинство банков указывают ставку ОТ и ДО. Не обязательно банк даст минимальную ставку. У Сбербанка указаны фиксированные проценты, поэтому сюрпризов не должно быть.

Правила использования льготного периода по карте Сбербанка?

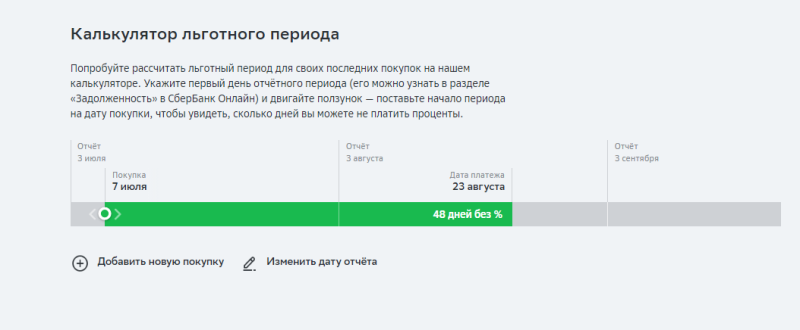

Льготный период по кредитке Сбербанка — 50 дней. Чтобы использовать беспроцентный период по максимуму и не переплачивать лишнего, надо знать, как он работает.

Льготный период всегда начинается в одну и ту же дату. Для каждого клиента она своя и зависит от даты оформления карты. Чтобы не запутаться, лучше сверяться с приложением, где будет указана дата начала беспроцентного периода.

Это работает так: с 3 мая по 3 июня клиент банка совершает покупки по карте. Банк фиксирует расходы за этот период и подсчитывает, сколько клиент должен заплатить, чтобы закрыть задолженность без начисления процентов. Ещё 20 дней даётся для того, чтобы внести платёж. Максимальный льготный период — 50 дней.

Поскольку дата начала льготного периода фиксированная, чем ближе покупка к отчётной дате, тем короче льготный период.

Сравните. Льготный период начался 3 мая, а покупка сделана 5 мая. Льготный период — 49 дней. Если покупка сделана 20 мая, то льготный период уже 35 дней.

Учтите, что иногда льготный период сокращается из-за короткого месяца.

Льготный период обновляется в отчётную дату, то есть, раз в месяц. В нашем примере — 3 число. Первый льготный период будет с 3 мая по 3 июня. Второй — с 3 июня по 3 июля. Покупки, сделанные после 3 июня будут относиться ко второму льготному периоду — их не надо приплюсовывать к июньскому платежу.

Что будет, если не хватает денег полностью закрыть долг?

Многие ошибочно воспринимают льготный период как время, когда банк не начисляет проценты.

Минимальный платёж по карте — 3% от суммы долга + начисленные проценты за период и плата за дополнительные услуги.

Если минимальный платёж не внести вовремя, то банк начислит неустойку — 36% годовых на сумму задолженности.

Комиссия за снятие наличных и переводы

Кредитная карта Сбербанка не предназначена для снятия наличных или переводов на другие карты.

| Обслуживание карты | Бесплатно |

| Комиссия за выдачу наличных в банкоматах Сбербанка | 3% от суммы, но не менее 390 рублей |

| Комиссия за выдачу наличных в других банкоматах | 4% от суммы, но не менее 390 рублей |

| Комиссия за перевод на дебетовую карту Сбербанка | 3% от суммы, но не менее 390 рублей |

| Уведомление об операциях | Бесплатно |

Попытки обналичить кредитные средства обернутся комиссией. К тому же на снятие и переводы не распространяется льготный период. У некоторых банков за обналичивание средств установлены повышенные проценты. У Сбербанка нет деления — прописанные в договоре проценты распространяются на все операции.

Как оформить кредитную карту Сбербанка?

Действующие клиенты могут подать заявку на оформление карты через мобильное приложение или личный кабинет.

Новые клиенты Сбербанка могут оформить карту в отделении банка.

Размер кредитного лимита устанавливает банк и самостоятельно увеличить его нельзя. Банк раз в три месяца пересматривает условия и активным пользователям увеличивает лимит, предварительно уведомив в смс. Если повышенный лимит не нужен, то от увеличения можно отказаться.

Есть ли страховка?

Страхование жизни по кредитной карте Сбербанка есть. Но она не включена по умолчанию — при самостоятельном оформлении заявки можно снять галочку с согласия оформить полис.

Оповещение об операциях бесплатное. Других дополнительных услуг нет.

Стоит ли оформлять кредитную карту Сбербанка?

Ответить на вопрос однозначно невозможно. Карта Сбербанка ничем не выдаётся — средняя процентная ставка, короткий льготный период и скромные бонусы «Спасибо». На фоне разрекламированных карт других банков выглядит архаично.

Но при этом карта простая — у неё нет дополнительных платных услуг (кроме страховки) или условий использования. Обслуживание карты и смс-информирование бесплатные.

Единственное за чем надо следить — датами и суммой платежа.

Карта подойдёт клиентам Сбербанка, которые планируют держать кредитку «на всякий случай», не гоняются за дополнительными бонусами и не любят разбираться в хитрых условиях обслуживания.

Крупные покупки лучше по кредитной карте Сбербанка не совершать, если нет возможность вернуть долг в течение льготного периода. Она больше подходит для небольших текущих трат.

8 правил для владельцев кредитных карт. Как правильно управлять долгами?

Трудно устоять перед множеством соблазнов — тем более в новогодние праздники. Нужную сумму можно легко взять у банка, но возвращать деньги придется уже с процентами. Главное не потерять голову и соблюсти разумный баланс между долгами и доходами.

Правило первое: вовремя вносите платежи

Это самое главное кредитное правило. Не допускайте просрочки платежей по кредитным картам. От этого зависит ваша кредитная история. Хорошая кредитная история гарантирует одобрение крупного кредита, если возникнет такая необходимость. Поэтому пренебрегать этим правилом не стоит. Тем более, что просрочки «бьют и по карману». Ведь банки взимают штрафы за нарушение сроков выплат.

Как правило, по кредитным картам устанавливается срок, в течение которого деньги можно вернуть без уплаты процентов — так называемый «льготный период». Чаще всего это — 50 дней, хотя некоторые банки не взимают проценты и за более длительное владение их деньгами — на протяжении 100 дней. Если вы успеете погасить весь долг в течение «льготного периода», то никакого процента банк взимать не будет. Если же нет возможности выплатить весь долг, то до истечения «льготного периода» внесите хотя бы обязательный платеж. Это поможет избежать штрафных санкций.

«Если у вас постоянно возникают проблемы с погашением задолженности вовремя, лучше отказаться от кредитных карт», — советует директор по образованию некоммерческого агентства InCharge Debt Solutions Карен Карлсон.

Правило второе: никогда не используйте более 30% кредита

Чем меньше соотношение использованных денег к доступному лимиту, тем лучше у вас будет кредитная история. Банки не любят клиентов, которые тратят почти всю предоставленную им кредитную линию. Даже если вы незначительно превышаете 30%-ный порог кредитного лимита, вы рискуете попасть в списки «неудобных» клиентов. Тогда вам могут отказать в получении новой кредитки, и не только в этом банке.

Но главное, вы рискуете попасть в ситуацию, когда придется месяцами выплачивать проценты. Если сумма окажется неподъемной для полного погашения в «льготный период», за ее использование вы заплатите начисленный процент. Если же и в следующем месяце не сумеете погасить долг — процент увеличится. Ваш кредит будет расти, как снежный ком. Влезть в долги намного проще, чем рассчитаться с кредиторами.

Правило третье: вникайте в условия кредитного договора

Прежде чем подписать договор на банковское обслуживание, его следует внимательно изучить. У каждого банка свои условия кредитования — и в них могут быть свои «подводные камни».

Гендиректор Национального фонда финансового образования Брент Нейзер рекомендует тщательно ознакомиться с тем, какие процентные ставки предлагаются банком, и в какие сроки будут списываться проценты. «Необходимо прочитать каждую страницу контракта, включая текст, написанный мелким шрифтом», — настаивает Нейзер. Зачастую именно в этих строчках содержится информация, незнание которой может сыграть с вами злую шутку.

И обязательно храните распечатанный договор с банком, иначе вы не сможете оперативно решить возникшие проблемы.

Правило четвертое: проверяйте отчет по кредитной карте

Во-первых, вы можете обнаружить какие-либо неточности — банки тоже не застрахованы от ошибок. А, во-вторых, проверка отчета дисциплинирует вас в плане будущих расходов. Вам будет легче понять, где можно было сэкономить, и какие траты были ненужными. Регулярная проверка отчета по кредитке — еще одна возможность улучшить свою кредитную историю.

К тому же банки постоянно предоставляют всевозможные бонусы самым дисциплинированным заемщикам.

Правило пятое: тратьте деньги, планируя бюджет

Суть кредитной карты не в повседневном использовании, а только в ситуациях, когда это действительно необходимо.

«Это правило кредитования многие не соблюдают, потому что считают кредитную карту «финансовым спасательным кругом». Между тем, использовать кредитные карты следует только на покупки, которые нельзя оплатить самостоятельно, без кредита», — говорит директор InCharge Debt Solutions Карен Карлсон.

Не затягивайте сами себя в «долговую яму» — планируйте свой бюджет. Неконтролируемые траты ведут к увеличению выплат по процентам.

Правило шестое: планируйте будущие расходы

Относитесь к деньгам на кредитке, как к собственным, а не долговым. Если вы собираетесь занять деньги на крупную покупку или отпуск, значит, нужно сэкономить на чем-то другом.

Тогда вам будет легче уложиться в «льготный период» и не придется платить проценты.

Правило седьмое: соблюдайте баланс между тратами и доходами

Кредитные карты — это не доход, не личные деньги. Мы часто забываем об этом, привыкая ежедневно оплачивать кредиткой мелкие повседневные покупки. Это чревато превышением 30%-го порога кредитного лимита.

Часто банки предлагают увеличить кредитный лимит, но это — не решение проблемы. Ведь более высокий лимит «подстегнет» вас потратить еще больше доступных денег. Поэтому взвесьте все «за» и «против», и убедитесь, что вы осилите погашение долга в «льготный период» в случае увеличения кредитной линии.

Правило восьмое: карт должно быть не слишком много и не слишком мало

Одна карта хороша для кредитной истории. Но если вы пользуетесь ею регулярно, то наличие нескольких карт значительно облегчит управление финансами. Особенно, если у вас кредитки с «льготным периодом» различной длительности. Но помните, что некоторые банки негативно относятся к клиентам, которые пользуются несколькими картами одновременно.

Соблюдение этих восьми правил помогает избежать лишних трат по процентам и использовать деньги на кредитках с максимальной эффективностью и удовольствием.

Обязательный платеж по кредитной карте Сбербанка

Что такое «обязательный платеж»

Под обязательным платежом понимается минимальная выплата по кредитной карте, которая осуществляется ежемесячно в течение всего срока пользования заемными средствами банка. Его величина устанавливается правилами финансовой организации. Порядок расчета и сроки выплаты подробно расписываются в договоре, который банк заключает с клиентом при оформлении кредитки.

Необходимость и выгодность своевременного внесения обязательного платежа не вызывает сомнений. Только в этом случае клиенту предоставляется возможность пользоваться льготным периодом кредитования и получать средства банка по пониженной процентной ставке или вовсе бесплатно.

Просрочка по уплате обязательного платежа оборачивается для владельца кредитной карты двумя неприятностями. Первая – невозможность использования льготного периода кредитования, вторая – начисление процентов за взятые в банке заемные средства по повышенной ставке. Сочетание этих факторов приводит к тому, что пользоваться кредиткой становится попросту невыгодно, а расходы, связанные с ее обслуживанием, резко возрастают.

Из чего состоит обязательный платеж

Действующие сегодня правила Сбербанка устанавливают достаточно сложную систему расчета обязательного платежа по кредитной карте. Величина выплаты формируется из 4-х основных составляющих:

Размер обязательного платежа по кредитной карте Сбербанка

Величина обязательного платежа имеет ключевое значение для владельца кредитного пластика Сбербанка. Учитывая сказанное выше, становится понятным, что она рассчитывается по сложной формуле и зависит от нескольких факторов:

Анализ приведенной выше информации позволяет сделать простой и очевидный вывод. Для того, чтобы свести к минимуму размер обязательного платежа по кредитке, необходимо своевременно осуществлять предусмотренные правилами Сбербанка выплаты, не допуская просрочек и учитывая продолжительность льготного периода кредитования.

Как узнать сумму

Для самостоятельного расчета величины обязательного платежа используется калькулятор кредитной карты Сбербанка. Подобные сервисы предлагаются различными интернет-ресурсами, но их практическое применение затруднено из-за нескольких причин.

Первая – частое изменение правил обслуживания кредитных карт Сбербанка, в результате чего изменяются и формулы расчета. Второе – необходимость учета большого количества параметров, что сделать далеко не просто.

Поэтому намного проще и правильнее не самостоятельно рассчитывать величину обязательной выплаты, а узнавать информацию с помощью сервисов Сбербанка. Тем более – владельцам кредиток доступны сразу несколько различных способов получения подобных сведений.

СМС на номер 900

Один из самых оперативных вариантов получения интересующей владельца кредитки информации предполагает использование функционала Мобильного банка. Для этого необходимо отправить на короткий номер 900 СМС-сообщение, текст которого должен содержать слово «ДОЛГ».

В течение нескольких секунд на телефон клиента придет ответное СМС-сообщение, в котором указывается сумма задолженности по кредитке и дата совершения очередного обязательного платежа. Система работает в автоматическом режиме, надежно и очень быстро.

Через приложение Сбербанк Онлайн

Последовательность действий по получении информации о дате и сумме минимальной обязательной выплаты по кредитке с помощью мобильного приложения от Сбербанка:

В личном кабинете Сбербанка

Еще более обширным функционалом обладает личный кабинет сервиса дистанционного обслуживания клиентов Сбербанк Онлайн. Для получения интересующих владельца кредитки сведений требуется:

После совершения указанных действий на экран компьютера или планшета выводится подробная информация о кредитке, включающая три главных параметра:

Другой способ получить настолько же полною информацию по карте – изучить отчет, который ежемесячно составляется сервисами Сбербанка и направляется на электронную почту клиента. Дату получения очередного отчета проще всего узнать в личном кабинете Сбербанк Онлайн, альтернативные варианты – звонок в круглосуточно работающий колл-центр или изучение предыдущего отчета.

В отделении банка

Не стоит забывать и традиционный способ получения информации о любом банковском продукте, который предусматривает личное посещение офиса финансового учреждения. В этом случае необходимо дождаться электронной очереди, после чего обратиться с вопросом к освободившемуся сотруднику банковской организации. Далее необходимо следовать его инструкциям и рекомендациям.

Как посчитать обязательный платеж по кредитке Сбербанка

Для наглядности следует привести пример расчета обязательного платежа по кредитной карточке Сбербанка. Исходные данные для него таковы:

Как было отмечено выше, при отсутствии просрочек и превышения кредитного лимита, величина обязательного платежа формируется из двух составляющих:

Итого величина обязательного платежа по кредитке за отчетный период составит: 2 400 + 1 178,63 = 3 578,63 руб.

Способы погашения кредитки

И клиенты, и Сбербанк заинтересованы в своевременности совершения всех предусмотренных правилами обслуживания кредитной карточки платежей. Поэтому нет ничего удивительного в том, что финансовая организация предоставляет владельцам пластиков на выбор несколько способов, позволяющих погасить долг или внести обязательный платеж быстро и без проблем.

Через Сбербанк Онлайн

Пошаговая инструкция для пополнения баланса кредитной карточки через Сбербанк Онлайн:

Через приложение Сбербанка

Практически аналогичный порядок действий по погашению долга по кредитке предпринимается пользователями мобильного приложения Сбербанк Онлайн. Единственное отличие – несколько иные названия некоторых пунктов меню. В остальном владелец кредитки совершает стандартные операции:

В офисе банка

Альтернативный способ внести обязательный платеж на кредитку Сбербанка предполагает использование наличных средств. В этом случае потребуется воспользоваться банкоматом или другим устройством самостоятельного обслуживания, либо прибегнуть к помощи сотрудника банка при личном посещении одного из офисов.

Найти ближайший к клиенту терминал или подразделение Сбербанка предельно просто. На официальном сайте размещается специальный сервис, на котором в разных форматах – графическом или текстовом – содержится информация о расположении всех банкоматов и офисов финансового учреждения. Причем для получения сведений не требуется регистрация в системе или авторизация в личном кабинете.

Еще один оперативный способ погашения долга по кредитке, доступный клиентам Сбербанка, предусматривает использование возможностей Мобильного банка. Для совершения обязательного платежа требуется отправить на номер 900 СМС-сообщение формата «Перевод 4321 1234 3500», в котором:

Через Почту России

Нередко для совершения обязательного платежа по кредитке Сбербанка используются услуги Почты России. Подразделения организации имеются практически во всех населенных пунктах на территории страны. Для совершения денежного перевода необходимо прибыть в отделение почтовой связи, заполнить соответствующий бланк и внести наличные средства.

Комиссия за просрочку

Возможные штрафные санкции за просрочку в совершении обязательного платежа по кредитной карточке Сбербанка определяются в зависимости от продолжительности просрочки и условий обслуживания пластика. В большинстве случаев начисляется неустойка из расчета повышенной процентной ставки в размере 36% годовых за каждый день просрочки.

Важно понимать, что при неоднократном нарушении сроков выплаты или при продолжительности просрочки правилами Сбербанка предусматриваются более серьезные санкции, вплоть до прекращения обслуживания кредитки и обращения в суд с исковым заявлением о взыскании задолженности с клиента.

Самый простой способ избежать подобных последствий – четко выполнять взятые обязательства по внесению минимального обязательного платежа и регулярному погашению задолженности перед банком. Такой подход обеспечивает владельцу кредитки минимальный уровень расходов на обслуживание кредитной карточки Сбербанка.

Как работает грейс-период

Как не платить проценты по кредитке

Грейс-период — синоним беспроцентного периода. Это время, в течение которого можно погасить долг за покупки без процентов. Благодаря этому можно пользоваться кредиткой в пределах установленного лимита и никогда не платить за использование кредитных денег.

Отличия льготного периода от расчетного. Раз в месяц банк присылает выписку — документ, в котором фиксируется задолженность по кредитке. Месяц между выписками — расчетный период. В течение него вы расплачиваетесь кредиткой за покупки.

Льготный период — срок, в течение которого необходимо погасить долг, чтобы банк не начислил проценты.

В некоторых банках в грейс-период проценты тоже начисляются, но гораздо ниже обычной ставки. Это встречается редко, поэтому о таких условиях в статье рассказывать не будем.

Какие операции попадают под грейс-период

Каждый банк сам определяет, на что действует беспроцентный период. Обычно это только покупки и безналичные платежи.

Действует ли грейс-период при снятии наличных. Грейс-период чаще всего не распространяется на снятие наличных и переводы на карту, в том числе свою карту того же банка. Если снять деньги в банкомате или перевести другу на день рождения, банк возьмет комиссию и сразу начнет начислять проценты по повышенной ставке — льготного периода нет.

При погашении долга банк сначала погашает покупки, а снятия наличных — в последнюю очередь. Чтобы перестать платить проценты за снятие, придется погасить весь долг.

Если вам нужна крупная сумма наличных, лучше оформить кредит — так проценты и переплата по ним будут ниже, а деньги с карты можно снять в любом банкомате.

Некоторые банки предлагают беспроцентный период и для снятия наличных. Если для вас это принципиальное требование, выбирайте карты с подобными условиями. Но в таком случае вы не сможете зарабатывать кэшбэк и бонусы за безналичные покупки, и выгода от использования кредитки будет ниже.

Оплата минимального платежа

В конце каждого расчетного периода надо вовремя внести минимальный платеж — часть долга, которую необходимо вносить ежемесячно, чтобы банк не начислил штраф. Обычно он составляет от 5% до 8% от суммы задолженности.

Если пропустить оплату минимального платежа, банк решит, что условия грейс-периода не выполнены, и начислит штраф за неуплату минимального платежа и проценты по долгу. В следующий раз воспользоваться грейс-периодом можно будет только после уплаты всего долга.

Если вовремя не погасить долг по выписке, нужно внести сумму долга и сумму начисленных процентов — так перестанут начисляться проценты.

Иногда люди открывают несколько кредиток с грейс-периодом на снятие наличных, чтобы перебрасывать деньги с одной на другую и получить бесконечный беспроцентный период. Это не работает: все равно придется платить за обслуживание, вносить минимальные платежи и когда-нибудь вернуть всю сумму задолженности.

Длительность грейс-периода

В разных банках длительность грейс-периода разная. Чаще всего беспроцентный период длится от 50 до 55, иногда — до 100—120 дней и больше. По кредитным картам Тинькофф-банка грейс-период составляет в среднем 55 дней.

Виды грейс-периодов

Есть три основных вида беспроцентного периода. Чтобы узнать, какой из них предлагает банк, смотрите кредитный договор.

Грейс-период на основе расчетного периода встречается чаще всего. Он делится на два этапа: расчетный и платежный. В первом — вы тратите деньги, во втором — погашаете долг за первый этап.

Это работает так. Вы расплачиваетесь кредиткой, а банк в конце расчетного периода подсчитывает, сколько денег вы ему должны, и присылает выписку. В ней указаны дата и сумма платежа для беспроцентного периода. Если будете вовремя вносить платежи, сможете пользоваться деньгами банка бесплатно.

Продолжительность льготного периода по каждой конкретной покупке зависит от того, в какой день расчетного периода вы воспользовались картой.

Например, в банке платежный срок — 25 дней после окончания расчетного периода. То есть первый месяц после выписки вы можете тратить кредитные средства, а в течение следующих 25 дней должны вернуть их банку. Если выполнить это условие, процентов не будет.

Вот вы получили выписку 15 марта, а 20 марта оплатили кредиткой новый смартфон. Чтобы не платить проценты за эту покупку, вы должны погасить задолженность до 8 мая — через 50 дней.

Фактически в этом случае беспроцентный период для всей суммы задолженности — 25 дней. Но для конкретной покупки, если совершить ее в первый день после выписки, он будет до 55 дней.

Грейс-период по каждой операции встречается реже. В этом случае для каждой покупки действует собственный льготный период, например 50 дней. Погашать задолженности надо в том же порядке, в котором совершали покупки. Если вы редко пользуетесь кредиткой, эта система может быть удобнее.

Грейс-период с первой покупки — самый редкий вариант беспроцентного периода. Он действует только определенный срок, например 100 или 200 дней после первой операции по карте. После этого грейс-период начинают рассчитывать на основе расчетного периода или даты отдельной покупки. Такую схему банки обычно используют для привлечения новых клиентов.

Еще банки по-разному отсчитывают начало нового беспроцентного периода в следующем месяце. Есть два варианта:

Как рассчитать окончание грейс-периода

Рассчитать окончание льготного периода по каждой операции просто — отсчитайте нужное количество дней от покупки.

Рассчитать беспроцентный период на основе расчетного периода тоже просто — прибавьте к дате выписки срок для оплаты долга.

Вот вы оплатили кредиткой авиабилеты на 5-й день расчетного периода. Через 25 дней закончится расчетный период, и банк пришлет выписку с суммой задолженности, минимальным платежом и датой платежа для беспроцентного периода. В среднем это 25 дней после выписки. В течение этого срока необходимо погасить весь долг за прошлый месяц. Беспроцентный период для покупки билетов рассчитывается из того, сколько дней осталось до выписки плюс в среднем 25 дней до платежа. Получается, беспроцентный период — 50 дней.

Если совершить покупку в первый день расчетного периода, беспроцентный период был бы 55 дней. Если в последний, то всего 25.

Необязательно рассчитывать точный срок окончания беспроцентного периода. Чтобы не платить проценты по кредитке, возвращайте долг за прошлый месяц до даты платежа.

Срок беспроцентного платежа указан в выписке, личном кабинете или мобильном приложении. Если у вас карта Тинькофф-банка, воспользуйтесь нашим калькулятором беспроцентного периода.

Если вы используете кредитку для блокировки средств, например при бронировании гостиницы, то отсчет беспроцентного периода начнется только с момента списания денег с карты. На заблокированные деньги банк не начислит проценты.

Зачем грейс-период нужен банкам

Банк зарабатывает на пользователях кредиток, даже если они всегда вовремя погашают долг и никогда не платят процентов.

Плата за годовое обслуживание взимается независимо от того, уложился владелец кредитки в льготный период или нет. Бояться этого не стоит. Если вы активно пользуетесь кэшбэком и бонусами, за год вы заработаете больше, чем отдадите за обслуживание.

Беспроцентный период — это поощрение добросовестных клиентов. К сожалению, в него укладываются не все. Если клиенты не смогут погасить всю сумму задолженности, банк начнет начислять проценты за пользование кредитом.

Выгодно ли пользоваться кредитками с льготным периодом

Платить НДФЛ с матвыгоды за пользование кредитными средствами по грейс-периоду не нужно.

Типичные ошибки владельцев кредиток

Забывчивость — самая распространенная ошибка. Люди забывают вовремя внести минимальный платеж или погасить всю задолженность, опаздывают с выплатой на несколько часов или дней и вынуждены платить проценты. Такое часто случается с людьми, у которых несколько кредиток в разных банках.

Чтобы не забывать платить вовремя, подключите смс-информирование или настройте автоплатеж с зарплатной карты. Помните, что пропущенный срок оплаты — это не только проценты, но и ухудшение кредитной истории.

Оплата в последний момент. Если вы вносите деньги на кредитку через партнеров или банковские переводы, не переводите деньги на карту в последний день беспроцентного периода. Иногда деньги на счет могут идти несколько дней. Может получиться, что вы внесли деньги вовремя, но банк получил их с задержкой и начислил штраф с процентами.

Оплата только минимального платежа. Большая часть минимального платежа — плата по процентам. Если платить только его, возвращать долг можно несколько лет.

Снятие наличных. Большинство банков возьмут комиссию за снятие и сразу же начислят повышенные проценты.

Незнание условий пользования кредиткой. Банки могут обещать выгодные условия: бесплатное обслуживание, беспроцентный период до 200 дней, пониженные проценты, которые могут оказаться не такими привлекательными. Например, бесплатное обслуживание только первый год, а потом в два раза дороже, чем у конкурентов, а беспроцентный период действует только при полном погашении долга. Поэтому всегда внимательно читайте мелкий шрифт и взвешивайте, действительно ли условия по кредитке выгодные.

Сначала читать, потом подписывать

Неиспользование бонусов. Кредитка позволяет не только пользоваться дополнительными деньгами, но и зарабатывать бонусы в виде кэшбэка, миль, скидок. Важно выбрать программу лояльности, наиболее выгодную именно для вас. Если вы редко летаете, вряд ли мильные карты будут вам выгодны.

Лишние траты. У вас всегда должны быть деньги на погашение всей суммы задолженности. Если к концу грейс-периода не будет денег на погашение долга, не покупайте.

Лишние допуслуги. Банки любят автоматически подключать услуги, которые могут быть вам не нужны. Например, смс-информирование или страхование. Их стоимость списывается с кредитки, и на них тоже начисляются проценты. Если вы редко пользуетесь кредиткой, про такие мелочи легко забыть. Платите только за то, чем пользуетесь.