лаги что это такое в инвестициях

Лаги что это такое в инвестициях

Инвестиционный лаг

Таким образом, расчетный период (база для сопоставления) должен быть отдален от момента принятия решения о капитальных вложениях на величину инвестиционного лага, включающего длительности цикла проектирования, ожидания включения стройки в план капитального строительства, период строительства и освоения. Для среднего по мощности промышленного предприятия общая величина инвестиционного цикла в настоящее время составляет 8,5—10 лет, из которых около 3 лет уходит на разработку, экспертизу и утверждение проекта 4—4,5 года — на строительство 1—2 года — на освоение предприятием проектных показателей. [c.103]

Для того чтобы новые предприятия не ухудшали показатели действующего производства, необходимо сравнивать технико-экономические показатели проектируемых предприятий (коэффициент общей эффективности капитальных вложений, приведенные затраты, показатели производительности труда и фондоотдачи) не с соответствующими параметрами действующего производства на момент принятия решения о капитальных вложениях, а с перспективными отраслевыми показателями, сдвинутыми на величину инвестиционного лага. [c.104]

При расчетах показателей общей экономической эффективности капитальных вложений необходимо учитывать разрыв во времени (лаг) между осуществлением капитальных вложений и получением полезного эффекта. Средняя величина лага в нефтегазодобывающей отрасли составляет 1 год, в трубопроводном транспорте — более 4 лет. Методические положения по определению инвестиционного лага приведены в следующем разделе. [c.118]

В некоторых случаях, как уже отмечалось, при определении показателей общей (абсолютной) экономической эффективности капитальных вложений необходимо учитывать разрыв во времени (лаг) между осуществлением затрат и получением эффекта (прибыли, снижения себестоимости и т. д.). Учет лага при определении общей эффективности капитальных вложений данного периода осуществляется путем отнесения к ним прибыли, отстоящей от этого периода на величину лага. Инвестиционный лаг состоит из строительного лага — среднего времени для перевода всех авансированных в период строительства капитальных вложений в основные фонды и производственные мощности, и лага освоения — среднего времени, необходимого для достижения предусмотренной проектом мощности и технико-экономических показателей. [c.129]

Определить полный инвестиционный лаг по двум газоперерабатывающим заводам. Исходные данные приведены в табл. 92 [c.133]

Другой тип модели экономического роста представляет модель, предложенная лауреатом Нобелевской премии Р. Солоу. По сравнению с уже рассмотренной моделью роста модель Солоу позволяет более точно описать некоторые особенности макроэкономических процессов. Во-первых, производственная функция в этой модели нелинейна и обладает свойством убывания предельной производительности. Во-вторых, модель учитывает выбытие основного капитала. В-третьих, в модель Солоу включается описание динамики трудовых ресурсов и технического прогресса и их влияние на экономический рост. В-четвертых, здесь ставится и решается задача максимизации уровня потребления на некотором множестве устойчивых траекторий. Все это, конечно, усложняет структуру модели, и получение точных формул для траекторий изменения основных ее показателей становится существенно более сложной задачей. Поэтому некоторые другие аспекты описываются в базовой модели Солоу упрощенно например, считаются постоянными норма сбережений и норма выбытия капитала, инвестиционные лаги отсутствуют, а производственная функция имеет постоянную отдачу от масштаба. Кроме того, на начальном уровне анализа модели ищутся не траектории изменения всех ее показателей (как в модели Харрода-Домара), а характеристики состояний устойчивого равновесия, к которым система выходит в долгосрочном периоде. С формальной точки зрения это представляет собой существенно более простую задачу. [c.209]

Галя, папира, байзедип и другие важные термины биржевого сленга

После этого текста ваши проблемы исчезнут: сможете «ворваться в комменты» где угодно — и в любой дискуссии сойдете за своего. Ловите трейдерско-русский словарь от «РБК Инвестиций».

Дисклеймер: мы не стремились собрать абсолютно все термины — например, отказались от жаргона профессиональных трейдеров, устаревшего сленга нулевых годов, а также широко известных понятий вроде «быков» и «медведей». Здесь — только самый ходовой современный новояз.

Байда — бумаги китайской компании Baidu, а вовсе не обозначение мусорных акций, как может показаться на первый взгляд.

Байзедип (англ. buy the dip — «выкупай провалы») — покупка акций на просадке (то есть когда они сильно подешевели). Может плохо кончиться (см. Падающий нож).

Бензопила (пила) — крайне сильные колебания цен внутри дня. При волатильности график акций может напоминать зубья пилы (если напрячь воображение) — оттуда и пошло.

Бетонная плита, или просто плита — очень большая заявка в биржевом стакане, способная повлиять на движение котировок.

Боковик (флэт) — движение котировок в узком диапазоне в течение определенного периода без существенного повышения или понижения цены.

Галя — ласковое название акций космической фирмы Virgin Galactic Ричарда Брэнсона. Одна из самых популярных бумаг США на российском рынке.

Дивы — дивиденды: выплаты, которые распределяются среди акционеров в соответствии с дивидендной политикой компании.

Дивгэп — резкое падение стоимости бумаг после закрытия реестра акционеров для выплаты дивидендов. Весьма неприятное событие для новичков.

Джоны (амеры) — американские трейдеры с Нью-Йоркской биржи, начинающие торговать в 16:30 мск (или в 17:30 мск при переходе на зимнее время). Не слишком любимы, потому что иногда обваливают акции, весьма перспективно выглядящие на торгах СПб биржи и премаркете.

Дядя Коля (Николай, Колян) — маржин-колл. Когда он «приходит» или «звонит», дело плохо — значит, у инвестора столь большой убыток, что брокер уведомляет его о необходимости пополнить счет для дальнейшего удержания позиции. Избежать встречи с Дядей Колей можно, если не открывать «шорты» и не торговать с плечом.

Забор — см. Сидеть на заборе

Зина — популярная фармацевтическая компания Zynerba. Пример крайне волатильной бумаги: в феврале 2021-го ее котировки выросли вдвое за несколько дней, а потом резко откатились вниз.

Зомби — предбанкротная компания. Ее акции, тем не менее, есть на бирже — и часто пользуются спросом ввиду дикой волатильности. Хрестоматийные примеры — Chesapeake Energy или Mallinckrodt.

Затариваться — агрессивно покупать активы в большом количестве в ожидании восходящего тренда.

Казино — обычно означает волатильную и малопредсказуемую бумагу второго-третьего эшелона. Такие акции еще называют «бешеными». Также в некоторых телеграм-каналах «казино» называют российский фондовый рынок в целом.

Котлета — все деньги на брокерском счете. Закупиться на всю котлету — вложиться во что-то одно на все деньги, игнорируя здравый смысл. Обычно не лучшая идея.

Кукловод (кукл) — маркетмейкер, профессиональный участник рынка, который формирует его и поддерживает его ликвидность. Нередко провозглашается главным злом, не дающим расти той или иной акции.

Лесенка — стратегия покупки активов, при которой бумаги приобретаются в портфель понемногу, следуя за восходящим трендом.

Лонгуст — инвестор, покупающий акции в «лонг» — то есть на долгосрочную перспективу в расчете на рост котировок. Заклятый враг шортиста.

Лудоманить — покупать акции на удачу без какого-либо анализа. Типичный пример — покупка бумаг под отчет.

Лось — самое нелюбимое у инвесторов животное, которое однажды встречает каждый. Означает убыток по акции. Соответственно, резать лося = фиксировать убыток.

Мамба — Московская биржа. Произошло от ее предыдущего названия ММВБ. Последнее время употребляется все реже.

Мася — максимально любовное названий акций знаменитого американского ретейлера Macy’s.

Муму — акции китайского мессенджера для смартфонов Momo.

Наждак — биржа NASDAQ.

Отскок — падение после роста или рост после падения цен. Отдельно стоит выделить «отскок дохлого кота» — небольшой рост после мощного падения, после чего бумага снова дешевеет еще сильнее.

Падающий нож — обозначает быстрое падение стоимости ценной бумаги. Попытка его «поймать» (купить в расчете на то, что ниже цена уже не опустится) может привести к приличным убыткам.

Паникбай (от англ. Panic buy) — импульсивные покупки, обычно происходят во время резкого роста котировок.

Папира (англ. Paper) — то же самое, что и акция.

Пациент — «скучная» бумага, долгое время торгующаяся в боковике.

Пробой — движение цены выше определенного уровня.

Пролив — обвал котировок из-за массовой распродажи бумаг.

Ракета — резкий рост цены за короткий промежуток времени или просто акция, от которой ждут сильного роста. О том, сбывается ли такой прогноз, многие часто умалчивают. Вовремя сесть в ракету (купить акции перед взрывным ростом) — мечта каждого инвестора.

Свин (свинья, свинота) — акции американской нефтегазовой компании Southwestern Energy. Получили такое прозвище из-за фонетического сходства с ее тикером SWN.

Сидеть на заборе — ситуация, при которой трейдер закрыл все позиции, сидит в кеше и наблюдает за происходящим на рынке со стороны.

Сиплый — S&P 500, главный фондовый индекс США.

Скальпить — быстро покупать и продавать акции внутри дня, пытаясь заработать на небольших колебаниях цен. Скальперов также называют «зайцами».

Слив — избавление от активов. Обычно сливают акции, но самым талантливым удается слить депозит.

Тата — на русскоязычных ресурсах обычно означает акции «Татнефти». Но иногда — Tata Motors, что еще более логично.

Туземун (от англ. to the Moon — «на Луну») — подразумевает мощнейший рост какого-либо актива, «прямо до Луны». Не факт, правда, что потом с грохотом не спустится обратно на землю.

Усредниться — докупить в портфель упавшие в цене акции. Используется для снижения средней стоимости бумаги в портфеле.

Федя — американская транспортная компания FedEx. Никаких исторических связей — используется просто по созвучию.

Хай — максимум цены. Истхай — исторический максимум. Купить на хаях — приобрести бумаги на пике (и, скорее всего, словить из-за этого убытки).

Хомяк (лемминг) — новичок в инвестициях, бросающийся покупать акции по рекомендациям многочисленных «гуру», вслед за толпой, паникуя или просто на эмоциях. Часто вообще не понимает, что делает.

Шорт — короткая позиция. Тот, кто ее открыл, — шортист. Надеть шорты = открыть короткую позицию. Шортокрыл, или шорт-сквиз — ситуация, при которой резкий взлет акций заставляет шортселлеров закрывать короткие позиции и выкупать бумаги, чтобы вернуть их брокеру. Это провоцирует еще больший рост котировок. А порванные шорты — неудачная короткая позиция: вместо ожидаемого падения бумага выросла в цене и принесла незадачливому шортселлеру убытки.

Яша — так в трейдерском новоязе называют флагман русского IT «Яндекс».

Разберем на примерах. Допустим, вы решили поговорить с завсегдатаем «Пульса» о перспективах акций Virgin Galactic.

НЕПРАВИЛЬНО: «Полагаю, что Virgin Galactic — очень перспективная компания. Да, ее акции волатильны, однако я считаю, что в будущем они обязательно сильно вырастут».

ПРАВИЛЬНО: «Имхо, Галя — ракета. Папира казино, но скоро точно полетит туземун».

Или же зашли в трейдерский чат в телеграме, где хотите обратить внимание участников на сильный рост бумаг Southwestern Energy в отсутствие очевидного повода.

НЕПРАВИЛЬНО: «Забавно, спекулянты разгоняют котировки Southwestern Energy. Ведь эта компания в предбанкротном состоянии, а гонящиеся за сверхдоходностью новички понесут большие убытки.

ПРАВИЛЬНО: «Лол, Свина пампят! Это ж зомби-компания, лемминги замучаются потом лосей резать».

Используйте словарь с умом, тщательно подбирайте выражения и получайте удовольствие от горячих обсуждений фондового рынка с другими инвесторами где угодно.

Применить полученные знания вы можете в нашем канале в «Тинькофф Пульс», инстаграме или телеграм-канале «Сам ты инвестор» — у нас везде открыты комментарии. Enjoy!

Что такое инвестиционный лаг, строительный лаг.

Лаг инвестиционный — временной разрыв между осуществлением инвестиций и их окупаемостью. Включает в себя время оборота всех производственных вложений (включая вложения в оборудование), строительный лаг (от начала строительства до ввода объекта), характеризующий средний срок строительства производственного объекта, и лаг освоения, характеризующий средний срок, необходимый для достижения проектной мощности введенного в действие объекта.

19. Инвестиционно-финансовые расчёты с учётом фактора времени.

В финансовом менеджменте учет фактора времени осуществляется с помощью методов наращения и дисконтирования, в основу которых положена техника процентных вычислений. С помощью этих методов осуществляется приведение денежных сумм, относящихся к различным временным периодам, к требуемому моменту времени в настоящем или будущем. При этом в качестве нормы приведения используется процентная ставка – r.В узком смысле процентная ставка представляет собой цену, уплачиваемую за использование заемных денежных средств. Под наращением понимают процесс увеличения первоначальной суммы в результате начисления процентов. Экономический смысл метода наращения состоит в определении величины, которая будет или может быть получена из некоторой первоначальной (текущей) суммы в результате проведения операции. Другими словами, метод наращения позволяет определить будущую величину ( FV) текущей суммы (PV) через некоторый промежуток времени, исходя из заданной процентной ставки r. Дисконтирование представляет собой процесс нахождения величины на заданный момент времени по ее известному или предполагаемому значению в будущем. В экономическом смысле величина PV, найденная в процессе дисконтирования, показывает современное (с позиции текущего момента времени) значение будущей величины FV. Нетрудно заметить, что дисконтирование, по сути, является зеркальным отражением наращения. Используемую при этом процентную ставку r называют нормой дисконта. В зависимости от условий проведения финансовых операций, как наращение, так и дисконтирование, могут осуществляться с применением простых и сложных процентов. Как правило, простые проценты используются в краткосрочных финансовых операциях, срок проведения которых меньше года. Базой для исчисления процентов за каждый период в этом случае является первоначальная (исходная) сумма сделки. В общем случае, наращение и дисконтирование по ставке простых процентов осуществляют по следующим формулам.

Сложные проценты широко применяются в долгосрочных финансовых операциях, со сроком проведения более одного года. Вместе с тем они могут использоваться и в краткосрочных финансовых операциях, если это предусмотрено условиями сделки, либо вызвано объективной необходимостью (например, высоким уровнем инфляции, риска и т.д.). При этом база для исчисление процентов за период включает в себя как исходную сумму сделки, так и сумму уже накопленных к этому времени процентов. 20. Методы наращения и дисконтирования капитала с использованием простых %. Схема простых% предполагает неизменность базы, с кот.происходит начисление %-в. В общем случае, наращение и дисконтирование по ставке простых процентов осуществляют по следующим формулам:Решение прямой задачи: Fn=P*(1+r*n),где Fn- будущая ст-ть через n-периодов, r- процент, ставка наращения, Р- цена, n-число периодов. Решение обратной задачи: P =Fn/(1+r*n). В финансовом менеджменте учет фактора времени осуществляется с помощью методов наращения и дисконтирования, в основу которых положена техника процентных вычислений. С помощью этих методов осуществляется приведение денежных сумм, относящихся к различным временным периодам, к требуемому моменту времени в настоящем или будущем. При этом в качестве нормы приведения используется процентная ставка – r. В узком смысле процентная ставка представляет собой цену, уплачиваемую за использование заемных денежных средств. Под наращением понимают процесс увеличения первоначальной суммы в результате начисления процентов. Экономический смысл метода наращения состоит в определении величины, которая будет или может быть получена из некоторой первоначальной (текущей) суммы в результате проведения операции. Другими словами, метод наращения позволяет определить будущую величину ( FV) текущей суммы (PV) через некоторый промежуток времени, исходя из заданной процентной ставки r. Дисконтирование представляет собой процесс нахождения величины на заданный момент времени по ее известному или предполагаемому значению в будущем. В экономическом смысле величина PV, найденная в процессе дисконтирования, показывает современное (с позиции текущего момента времени) значение будущей величины FV. Нетрудно заметить, что дисконтирование, по сути, является зеркальным отражением наращения. Используемую при этом процентную ставку r называют нормой дисконта. В зависимости от условий проведения финансовых операций, как наращение, так и дисконтирование, могут осуществляться с применением простых и сложных процентов. Как правило, простые проценты используются в краткосрочных финансовых операциях, срок проведения которых меньше года. Базой для исчисления процентов за каждый период в этом случае является первоначальная (исходная) сумма сделки. В общем случае, наращение и дисконтирование по ставке простых процентов осуществляют по следующим формулам.

21. Методы наращения и дисконтирования капитала с использованием простых %. Считается, что инвестиции осущ-ся на усл.сложного %, если: годовой доход определяется не с исходной величины инвестируемого капитала, а с общей суммы, включающей также ранее начисленные и невостребованные инвестором %-ты. Решение прямой задачи:

Решение обратной задачи:

М- показывает сегодняшнюю цену одной ден.ед. будущего, т.е. чему с позиции настоящего равна 1 ден.ед.n-периодов от момента расчёта при заданной % ставке r. Сложные проценты широко применяются в долгосрочных финансовых операциях, со сроком проведения более одного года. Вместе с тем они могут использоваться и в краткосрочных финансовых операциях, если это предусмотрено условиями сделки, либо вызвано объективной необходимостью (например, высоким уровнем инфляции, риска и т.д.). При этом база для исчисление процентов за период включает в себя как исходную сумму сделки, так и сумму уже накопленных к этому времени процентов.

Лаги что это такое в инвестициях

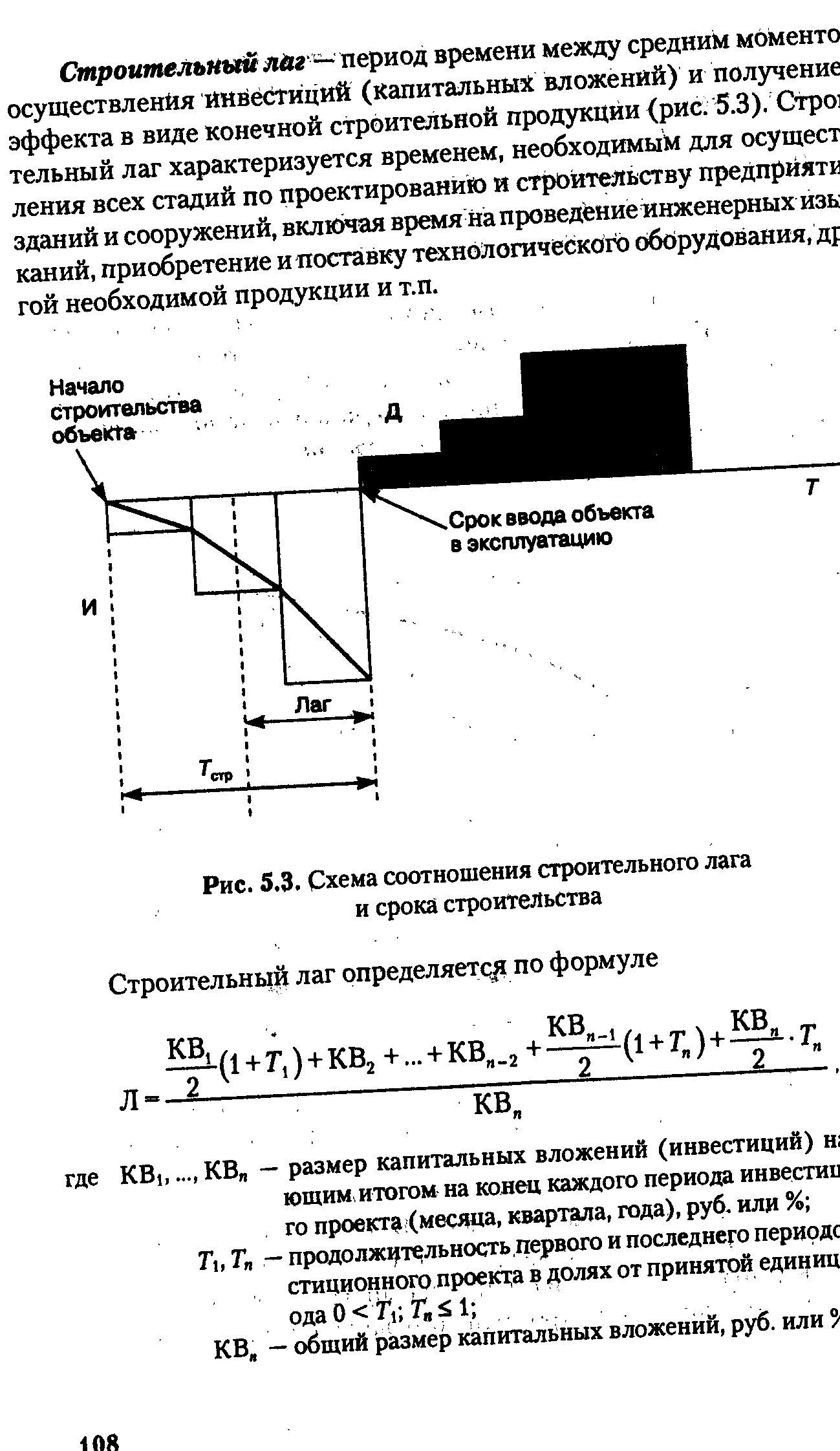

Строительный лаг

Капитальные вложения в наиболее капиталоемкие мероприятия (новое строительство и др.) часто дают эффект не сразу, а спустя определенное время, складывающееся из времени строительства и освоения мероприятий (объекта), времени достижения его проектной мощности и расчетных уровней себестоимости, производительности труда и других технико-экономических параметров. Этот период — разрыв во времени между осуществлением капитальных вложений и получением полного эффекта — принято называть лагом. Чем меньше лаг, тем выше эффективность. Следует различать строительный лаг Л, характеризующий время (в годах) для превращения авансированных капитальных вложений в основные фонды и производственные мощности, и лаг освоения Л — время (в годах) для достижения предусмотренного проектами [c.95]

Полный лаг по трубопроводному транспорту принимают на основе фактического анализа. В среднем он составляет два года, из них лаг освоения — один год. По машинам, механизмам, запасным частям, модернизации оборудования строительный лаг принимается 1/12 года. [c.96]

Величина полного лага определяется как сумма строительного лага и лага освоения, исчисленных в одинаковой размерности. [c.102]

Экономический эффект от сокращения строительного лага определяется по формуле [c.140]

При расчетах и анализе эффективности капитальных вложений необходимо указывать разрыв во времени (лаг) между осуществлением капитальных вложений и получением конечного эффекта. Различают строительный лаг и лаг освоения. [c.205]

Строительный лаг — это время необходимое для превращения авансированных капитальных вложений в основные фонды и производственные мощности. Величина строительного лага зависит от продолжительности строительства объектов и распределения капитальных вложений по годам. Лаг освоения соответствует затрате времени для достижения предусмотренного проектом уровня отдачи от введенных в действие основных фондов и производственных мощностей. Продолжительность лага освоения зависит от темпов технико-экономического освоения вводимых предприятий и производственных мощностей и достижения проектных показателей. [c.205]

Строительный лаг по отдельным предприятиям и объектам, а также по их группам, производствам и отраслям в целом определяется по следующей формуле [c.206]

Величина т носит название строительного лага. Время между началом строительства и его завершением складывается из времени, необходимого для строительства зданий, времени, необходимого для монтажа оборудования, и времени, которое расходуется на освоение основных фондов. [c.273]

В некоторых случаях, как уже отмечалось, при определении показателей общей (абсолютной) экономической эффективности капитальных вложений необходимо учитывать разрыв во времени (лаг) между осуществлением затрат и получением эффекта (прибыли, снижения себестоимости и т. д.). Учет лага при определении общей эффективности капитальных вложений данного периода осуществляется путем отнесения к ним прибыли, отстоящей от этого периода на величину лага. Инвестиционный лаг состоит из строительного лага — среднего времени для перевода всех авансированных в период строительства капитальных вложений в основные фонды и производственные мощности, и лага освоения — среднего времени, необходимого для достижения предусмотренной проектом мощности и технико-экономических показателей. [c.129]

Например, величина строительного лага для отдельного объекта определяется по формуле [c.129]

Определить среднюю величину строительного лага по двум строящимся газоперерабатывающим заводам. Исходные данные приведены в табл. 91. [c.132]

При анализе эффективности капитальных вложений необходимо учитывать средний разрыв во времени (лаг) между осуществлением капитальных вложений и получением эффекта. Продолжительность строительного лага, годы, [c.173]

При оценке общей (абсолютной) эффективности капитальных вложений учитываются помимо строительного лага потери от замораживания нефункционирующих капитальных вложений за весь период строительства и освоения. Расчет потерь от замораживания (учет фактора времени) не может служить основанием для изменения сметной стоимости строительства. [c.174]

В таком случае будет учитываться строительный лаг, так как в расчет принимаются те капитальные вложения, лимиты на которые были открыты ранее, а освоение которых закончено к настоящему времени. Капитальные вложения, осуществляемые ранее, сравниваются с эффектом, проявившимся в данном году. [c.204]

| Рис. 5.3. Схема соотношения строительного лага и срока строительства |  |

Строительны лаг определяется по формуле [c.108]

Эффект от сокращения строительного лага определяется по ф муле [c.109]

Что такое инвестиционный лаг, строительный лаг [c.128]

Лаг времени (строительный лаг) — период времени между средним м [c.286]

Большая продолжительность периода до начала эксплуатации проекта (проектный, строительный лаг, лаг освоения). [c.596]

Действительно, частный капитал в виде потенциальных инвестиций в основные фонды только тогда принесет прибыль, когда он будет реализован в эффективных инвестиционных проектах. При этом разрыв во времени между инвестированием, строительством (ввод в эксплуатацию) и получением прибыли (так называемый инвестиционно-строительный лаг) в рыночной экономике должен быть минимальным. [c.40]

Риск инвестора (финансовый риск). Наиболее сложно рассчитывать риск инвестора. При инвестировании финансовых средств в некоторый проект необходимо учитывать большое количество факторов, которые могут оказывать влияние на окончательный результат проекта. Это могут быть проектно-конструкторские разработки, строительно-монтажные работы, ввод в действие производственных мощностей, в которые инвестируются денежные средства, и многое другое. Основное отличие риска инвестора от риска производителя заключается в том, что отдача, получение прибыли на вложенный капитал значительно растянуты во времени (временной лаг>. Чтобы определить риск инвестора, необходимо учитывать, помимо всех остальных статей расходов (см. выше), еще и временной фактор. Поэтому для оценки риска инвестора необходимо рассчитать риск производителя в каждый момент времени (имеется в виду прогнозирование риска). Затем рассчитывают среднее значение риска в любой момент времени по формуле [c.458]

Одним из важнейших экономических результатов совершенствования строительного производства является сокращение лага капитального строительства, сказывающееся как на непосредственном [c.56]

Однако следует заметить, что между вложениями и получением эффекта от них лежит определенный промежуток времени. В теории его принято называть лагом запаздывания отдачи по отношению к капитальным вложениям. Для предприятия, функционирующего в условиях жесткой конкуренции, далеко не безразлична продолжительность такого запаздывания, и оно заинтересовано в его сокращении, причем это должно решаться еще на стадии обоснования выбора инвестиционного проекта. И в теории, и на практике существует определенная методика разработки инвестиционного проекта и его реализации по следующим этапам формирование инвестиционного замысла (идеи) исследование условий реализации инвестиционного проекта технико-экономическое обоснование (ТЭО) проекта приобретение, аренда или отвод земельного участка подготовка контрактной документации осуществление строительно-монтажных работ, включая пуско-наладочные эксплуатация объекта, мониторинг экономических показателей. [c.166]

Одним из способов учета лага (разрыва во времени) при оценке влияния фактора времени на эффективность является дисконтирование денежных потоков. Например, досрочное завершение нового производственного объекта, досрочный ввод в эксплуатацию оборудования и производственных мощностей дают определенный эффект, поскольку раньше согласованного срока начинается выпуск продукции и получение дохода. Это позволяет сократить сроки погашения единовременных затрат, направленных на реализацию ИП. В то же время известно много случаев, когда фактические сроки создания и освоения новых машин, новых объектов, новых видов продукции оказывались выше согласованных или плановых сроков. Удлинение фактических сроков создания и освоения новых объектов вызывает замедление срока получения доходов. Из анализа практической деятельности научно-исследовательских, проектных и строительных организаций известно, что возможно несколько вариантов распределения капитальных вложений по срокам создания и пуска в эксплуатацию новых объектов, требующих при этом одинаковой суммы единовременных затрат. [c.205]

ЛАГ (англ, lag) — запаздывание, сдвиг во времени, экономический показатель, характеризующий временной интервал между двумя взаимосвязанными экономическими явлениями, одно из которых служит причиной, а второе — следствием. Например, существует лаг между началом производственного в ы- пуска товаров и их массовой продажей, выделением капиталовложений на строительство и вводом в действие строительных объектов. Используемый в экономико-математических моделях распределенный лаг учитывает наличие разных промежутков времени между разными частями явления-следствия и явления-причины. Например, принимается во внимание, что после выпуска партии товаров она поступает в продажу частями с разными интервалами времени (лагами). [c.205]

Величина строительного лага Лстр определяется по формуле [c.102]

Для определения строительного лага по первой группе устанавливается усредненное распределение капитальных вложений по годам исчисленной средней продолжительности строительст- [c.206]

Определить величину строительного лага по каждому из трех строящихся газоперерабатывающих заводов. Исходные данные приведены в таол. 90. [c.132]

Существует несколько разновидностей лага2. Строительный лаг есть интервал времени от начала работ на строительной площадке до ввода объекта в действие, технологический лаг определяется как отрезок времени от начала проектирования до ввода объекта в действие. Более общим является так назы- [c.80]

Временной лаг — экономический параметр, показывающий отста-ние или опережение одного экономического явления по сравнению [ругим связанным с ним явлением. Важными видами лагов являют-инвестиционный и строительный лаги. [c.107]

Инвестиционный лаг — интервал времени между предоставле- ем инвестиций на строительстволроизводственных объектов и вво-м основных фондов или производственных мощностей в эксшгуата-[ю. Инвестиционный лаг характеризует период омертвления питала, вкладываемого в реализацию инвестиционного проекта, [бытия его из активного производственного оборота. Инвестицион-[й лаг включает строительный лаг и лаг освоения проектной мощно-и создаваемого производства. [c.107]

Проекты характеризуются длительным предпроектным периодом и строительным лагом, так что до начала эксплуатации и потока денежных поступлений проходит млого времени. [c.595]