кредитная карта где что находится

Изготовление и доставка карты

Какие платежные системы работают с дебетовыми картами?

Visa, Mastercard, Мир. Вы можете выбрать любую, когда оформляете карту.

Сроки изготовления карты

В Москве, Санкт-Петербурге, Новосибирске, Екатеринбурге, Нижнем Новгороде и других крупных городах карта будет готова через 2–3 рабочих дня, в областях изготовление и доставка займёт от 3 до 10 рабочих дней. На доставку в удалённые населённые пункты может потребоваться до 15 рабочих дней. Точные сроки можно узнать в таблице.

При выпуске карты учитываются только рабочие дни. Если заказать её вечером в пятницу, то срок изготовления будет считаться с понедельника.

Для карт Аэрофлота к сроку выпуска добавляется до 3 рабочих дней на утверждение заявки авиакомпанией.

Для карт с индивидуальным дизайном к сроку выпуска добавляется время на утверждение дизайна.

Можно ли заказать курьерскую доставку карты?

Да, можно. Доставка бесплатная в те города, в которых действует акция.

Как заказать: в мобильном приложении СберБанк Онлайн оформите перевыпуск карты, на экране «Место получения» выберите «Доставить курьером».

Или выберите новую карту, нажав на «+» на главном экране. Подберите интересующую вас карту, сверьте эмбосированное имя и город, в котором хотите получать карту. Если в вашем городе есть услуга доставки, то мы вам её обязательно предложим.

Карты с индивидуальным дизайном, карты жителя городов и карты с валютными счетами пока не доставляются.

Как активировать карту до её получения в офисе банка?

Если вы заказали новую карту и хотите начать пользоваться ей до получения в отделении, зайдите в нее в приложении СберБанк Онлайн и нажмите кнопку «Активировать карту», после чего следуйте инструкциям на экране.

Таким же способом можно активировать карту с новым сроком действия, если срок вашей карты подошел к концу.

Обратите внимание что данный сервис пока не доступен для кредитных карт и карт, заказанных на сайте банка.

Как посмотреть дату и место получения карты?

Если вы перевыпускаете или заказываете ещё одну карту

День и адрес получения карты всегда можно узнать в СберБанк Онлайн.

Если это ваша первая карта в СберБанк

Позвоните в банк по номеру 900, чтобы узнать дату готовности карты.

Если вы получаете зарплатную карту

Дату и место выдачи вам сообщит бухгалтерия вашего работодателя (в СберБанк Онлайн эта информация недоступна).

Как долго карта будет ждать меня в офисе?

Карта будет ждать вас в офисе банка четыре месяца со дня доставки. Если не забрать карту, через четыре месяца её уничтожат.

Как изменить место получения карты?

Изменить место получение карты вы можете сделав перевыпуск в своем СберБанк Онлайн. Для этого зайдите на экран карты, нажмите «Перевыпустить» и выберите удобный вам офис банка. Банк доставит карту в тот офис, который вы выбрали. Срок ожидания — такой же, как при выпуске новой карты. Уточнить срок можно в таблице.

Какие документы нужны для получения карты?

Как узнать время работы отделения

Время работы отделений смотрите на сайте на странице «Отделения и банкоматы» или в приложении СберБанк Онлайн на вкладке «На карте».

Что такое кредитная карта: спасательный круг или долговой омут

Мы продолжаем идти по пути уверенного пользователя любым банковским продуктом. И сегодня на очереди кредитная карта. В народе она получила название “кредитка”. Что это такое? Кредитная карта – это пластиковый кошелек с чужими деньгами, а именно деньгами банка, которые он дает нам на определенных условиях в долг. Это, если говорить простыми словами.

Чем она отличается от других видов платежных средств? Как открыть и сколько стоит обслуживание? Как эффективно ею пользоваться? Обратите внимание, что ключевое слово в последнем вопросе “эффективно”.

Вот такие вопросы я задала себе перед написанием статьи. Нашла ответы и с удовольствием делюсь с вами результатами своей работы. Надеюсь, будет полезно. Кто-то по-другому взглянет на кредитную карту и вполне возможно перестанет закрываться в “домик” при одном ее упоминании. Как я всего несколько лет назад.

Что такое кредитка и как отличить от дебетовой карты

На банковском языке кредитная карта – это электронное средство платежа для совершения операций за счет средств банка в пределах лимита, установленного в договоре.

Какие еще мы знаем платежные средства? Я уже писала о дебетовых картах. Именно они получили на сегодняшний день наибольшее распространение. Некоторые люди имеют их по несколько штук. Нам переводят на карту зарплату, мы расплачиваемся ими в магазинах и кафе. Кто-то даже копит на них деньги.

Ее главной отличительной особенностью является то, что на дебетовой карточке хранятся наши личные денежные средства, которые мы можем расходовать по своему усмотрению. Нет денег на счете, нет и расходов по карте. Но есть исключения даже из этого правила – это карты с овердрафтом.

Дебетовая карта с овердрафтом – это карта с личными деньгами, но с возможностью в случае крайней нужды заглянуть в кошелек банка и взять оттуда до зарплаты или любого другого поступления. Не путайте с кредиткой. Овердрафт дает право на получение в долг небольшой суммы на короткий срок и погашается одним платежом.

Есть возможность взять взаймы у банка, даже не подозревая об этом. Это так называемый технический овердрафт. Я писала о всех случаях его наступления в статье об овердрафте.

Кредитная карта – это платежное средство, которое может стать отличным заменителем потребительского кредита. Но об этом мы поговорим в отдельном разделе.

Рядовой пользователь кредитки и банк должны говорить на одном языке

Итак, вы твердо решили оформить себе кредитку. Первое действие грамотного человека – это изучение всей имеющейся информации на официальных сайтах банков. И вот тут может ожидать первый сюрприз. Эмитенты, кредитные линии и лимиты, кредитная история, расчетный и платежный периоды. И венцом этих малопонятных терминов становится грейс-период. Что это означает? Давайте разбираться по порядку.

Банк пользуется всеми этими понятиями для разговора с обычными держателями карт. Значит, мы должны выучить и понять их язык, чтобы не оказаться “счастливым” обладателем многотысячного долга с запятнанной репутацией.

Банк-эмитент

Эмитент в переводе с латинского означает “выпускающий”. Так называют банки, которые выпускают в обращение платежные средства. Например, кредитные карты. При этом он несет обязательства перед держателем карточки по ее обслуживанию и по предоставлению определенной суммы денег в пределах лимита.

Кредитная линия

При оформлении кредитки вы подписываете с банком договор, в котором оговариваются условия предоставления вам денежных средств. Таким образом он открывает для вас кредитную линию.

Они бывают разных видов и для разных получателей. Но по кредиткам чаще открывают так называемую возобновляемую линию. Что это значит? Вы погашаете кредит по частям или целиком. Лимит по линии постоянно пополняется. Происходит это многократно, в течение всего срока действия договора.

Кредитный лимит

Банк открывает кредитную линию в пределах определенной суммы (лимита). Это максимум, на который может рассчитывать клиент при оплате карточкой.

Устанавливается предельная сумма в зависимости от его платежеспособности и политики банка. Решение о размере лимита принимается индивидуально. Учитываются заработная плата, трудовой стаж, чистая кредитная история и многое другое.

Банки все чаще по своей инициативе предлагают нам оформить кредитку. Как правило, такие предложения мы слышим от тех финансово-кредитных организаций, где уже имеем дебетовую карточку. Особенно зарплатную.

Ни один клиент не может выйти за границы кредитного лимита. Поэтому очень важно следить за его остатком, чтобы планировать покупки только в пределах доступных денежных средств.

Кредитная история

Если вы хотя бы один раз получали кредит, то у вас уже есть кредитная история. Хорошая она или плохая зависит от того, как добросовестно вы выполняли свои обязательства по погашению заемных средств перед банком. Если вы не уверены, что с вашей кредитной историей все в порядке, проверьте ее.

Все истории хранятся в бюро кредитных историй (список на сайте ЦБ РФ). Мы имеем право с ней (или с ними) ознакомиться. Но, я думаю, это тема отдельной статьи.

Минимальный платеж

Минимальный платеж – это та обязательная сумма, которую вы должны в течение платежного периода вносить в погашение кредитного лимита. Зависит он от тарифов и условий, которые прописывают в договоре при открытии карты.

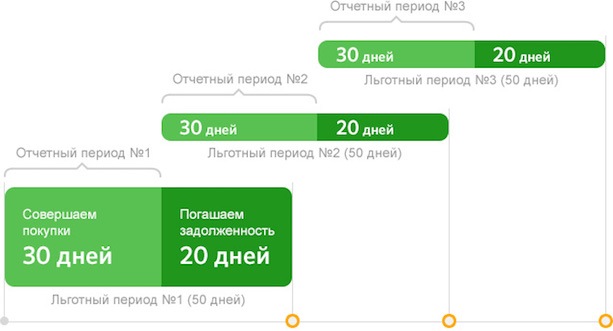

Расчетный, платежный и грейс периоды: в чем разница?

Расчетный период – это временной отрезок, в течение которого вы можете распоряжаться деньгами банка по своему усмотрению в пределах установленного лимита.

Платежный период – это время погашения кредита. Причем вы можете погасить только часть задолженности или всю сумму долга. Обратите внимание, что платеж должен быть не меньше минимального.

Грейс-период или льготный период – это временной отрезок, включающий расчетный и платежный периоды. Если по окончании 50 дней вы полностью погасили кредит, то он обойдется вам совершенно бесплатно.

Наглядно все периоды представлены на диаграмме.

По ней видно, что расчетный период составляет 30 дней. Платежный – 20 дней. Грейс-период – 50 дней.

Например, 1 апреля начинается мой отчетный период. В этот же день я сделала первую покупку и расплатилась картой. 20 мая заканчивается льготный период погашения под 0 % (50 дней). Если первую покупку я сделаю не 1 апреля, а 20 апреля, то до 20 мая остается уже не 50, а 31 день (11 дней расчетного и 20 дней платежного периодов).

Потребительский кредит и кредитная карта: что общего и чем отличаются

Первый вопрос, когда сравниваешь два банковских продукта: “Кредитная карта — это кредит или нет?” Конечно, да. Кредитка – это вид банковского кредитования.

И тот, и другой предполагает пользование средствами кредитного учреждения. Поэтому у некоторых граждан, которые крайне негативно относятся к жизни в долг, такая же реакция распространяется и на кредитные карты. Но есть существенные отличия, которые помогают кредитке все больше и больше отвоевывать рынок у потребительских кредитов. Рассмотрим их подробнее:

Виды кредитных карт

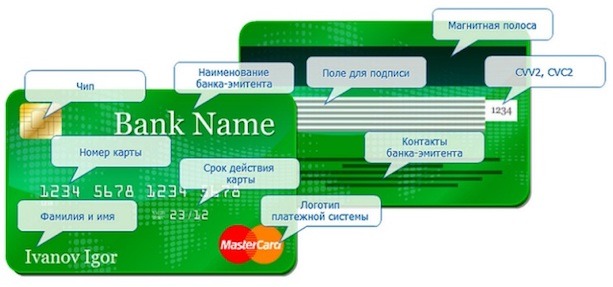

Кредитная карта по внешнему виду не отличается от дебетовой. Иногда банки на лицевой стороне пишут слова “CREDIT”, “CREDIT CARD” или “КРЕДИТНАЯ КАРТА”. Но это не обязательные надписи.

Основные элементы кредитки представлены на рисунке.

В классификации кредиток мы также не обнаружим отличий от дебетовых карточек:

Какую выбрать именно вам? Это зависит от многих параметров, в том числе и от ваших потребностей и финансовых возможностей. Обо всех нюансах выбора вы можете прочитать в статье о выборе кредитных карт.

Как открыть и эффективно пользоваться

Требования к заемщику

Открыть кредитную карту можно в любом отделении выбранного вами банка или заказать по интернету. Финансово-кредитные учреждения предъявляют разные требования к заемщикам. Выделим основные:

Вашим преимуществом будет, если:

Вероятность одобрения кредитной карты на особых, более выгодных условиях, повысится, если вы покажете справку о доходах.

Вся информация доступна на официальном сайте банка. Непонятные моменты выясняйте лично при встрече в офисе с представителями банка или по телефону горячей линии.

Главный вопрос, который интересует пользователя кредитной карты – это ее эффективное использование. Давайте поговорим об этом подробнее.

Плата за обслуживание

Годовое обслуживание варьируется в широком диапазоне. Например:

Внимание! В большинстве случаев после активации карты спишется плата за годовое обслуживание.

Условия эффективного использования

Главное условие пользования “чужими” деньгами – это их своевременный возврат. Поэтому, если вы в течение льготного периода кредитования вносите минимальный платеж или всю сумму долга сразу, то кредитная линия будет возобновляться снова и снова. Это удобно и выгодно.

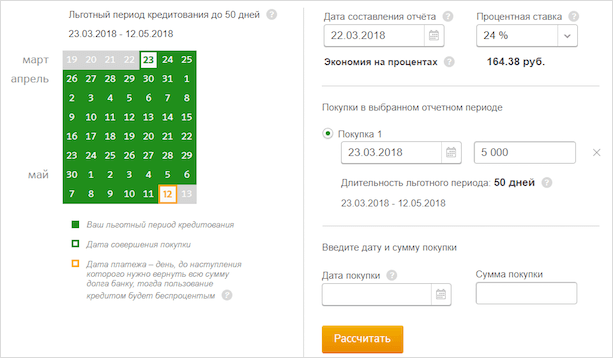

Можно ли пользоваться кредитом абсолютно бесплатно? Да, можно. Мы частично уже затрагивали этот вопрос, когда разбирали термин “грейс-период”. Теперь остановимся более детально.

По каждой кредитке есть беспроцентный период (от 50 до 100 дней). Это значит, что в течение всего срока вы можете тратить деньги банка на любые цели. При погашении не всей суммы долга, а только его части, по истечении льготного периода вам начисляют проценты (рассчитываются индивидуально).

Если вы погасили в течение грейс-периода всю сумму кредита, то стоимость его составит 0 %. Покажу на конкретном примере. Мне установлен льготный период 50 дней с 23.03.2018 г. до 12.05.2018 г. Я в первый же день совершила покупку на сумму 5 тыс. руб. Если я погашу эти деньги до 12 мая, то сэкономлю на процентах 164,38 руб.

Какие преимущества дает грамотное пользование кредиткой

Я не буду рассматривать недостатки пользования кредитной карточкой. Думаю, что они очевидны. Любители жить в долг их хорошо знают. А новичкам только один совет – соизмеряйте свои финансовые возможности с потребностями. Тогда кредитка не превратится в вашу долговую яму, а станет настоящим спасательным кругом.

Например, мой основной рабочий инструмент – это ноутбук. Если с ним что-то случится, а до ближайшего поступления средств еще несколько дней, то это настоящая катастрофа. Моя палочка-выручалочка – кредитная карта.

Выгоды хочу выделить отдельно:

Заключение

Мы сделали еще один шаг в мир современного человека – кредитные карты. Несут они добро или зло? На этот вопрос не будет однозначного ответа. Знаю только одно, неконтролируемое использование карты может привести к плачевным последствиям. В руках грамотного человека этот финансовый инструмент будет настоящим помощником.

Есть ли у вас опыт использования кредитки? Для вас она добро или зло? Буду рада почитать комментарии. Сама пользуюсь кредитной карточкой уже много лет. Я всегда четко планирую свои расходы и вовремя погашаю кредит. Поэтому до сих пор удается пользоваться деньгами банка бесплатно. Чего и вам советую.

Самые выгодные кредитные карты в Москве

Выгодные кредитные карты в Москве на странице. Изучите лучшие кредитные карты банков Москвы и подайте онлайн-заявку на карту с выгодными условиями.

Подбор лучшей кредитной карты в Москве

Найдено 202 — самые выгодные кредитные карты в Москве

Лучшие Самые выгодные кредитные карты в Москве

Удобная карта Visa

Московский Кредитный Банк

Тинькофф Платинум (с безопасной доставкой карты)

3%, не менее 500 руб

индивидуальный, не более 8% от задолженности, минимум 600 руб.

3% от кредитной задолженности, мин. 500 ₽

3%, но не менее 300 руб.

3-10% от суммы задолженности, но не менее 300 рублей

3% от суммы задолженности

5% от суммы задолженности, но не менее 100 ₽

3%, не менее 500 руб

Устанавливается договором или тарифным планом

3-10% от суммы задолженности, но не менее 300 рублей

3%, но не менее 300 руб.

1% от суммы задолженности + комиссия за обслуживание

5%, не менее 500 руб

3% от задолженности по карте

3% от текущей задолженности по основному долгу + начисленные проценты и комиссии

5% от суммы задолженности, но не менее 100 ₽

3% от суммы задолженности, но не менее 500 руб.

Отзывы о кредитных картах

Лучшие кредитные карты в 2021 году в Москве

Самые выгодные кредитные карты в Москве дают возможность не только выплачивать кредит по минимальным процентам, но и пользоваться бонусами. Многие банки предлагают выгодные кредитные карты снятия наличных. На нашем сайте можете найти самые лучшие варианты на 2021 год. Представлены коммерческие банки с лицензией и государственные.

Условия получения самых выгодных кредитных карт в Москве

Если хотите воспользоваться всеми привилегиями карточки, нужно:

Лучшие кредитные карты в Москве выдаются и для льготных категорий граждан. Это могут быть как надежные или зарплатные клиенты, так и государственные, муниципальные служащие, военнослужащие.

Перед получением кредитки необходимо тщательно ознакомиться с условиями. Выгодные кредитные карты банков Москвы имеют хороший льготный период, опции с кэшбэком. Первый дает возможность совершать платежи без оплаты комиссий и процентов на протяжении определенного срока. Второй позволяет накапливать бонусы, возвращенные на счет после совершения покупки.

Вы легко найдете самые выгодные кредитные карты со льготным периодом в Москве на нашем сайте. Вам останется изучить условия, сравнить ставки. Если у вас есть положительный опыт взаимодействия с банками, вы имеете на руках все документы, то велика вероятность одобрения заявки в минимальные сроки. Для этого нужно:

Мы предлагаем сравнить выбранные варианты с помощью нашего сайта, совершить предварительные подсчеты с помощью калькулятора кредитной карты. После получения одобрения вы получите карточку по почте, в офисе или с использованием услуг курьера.

Виды кредитных карт

Кредитная карта — банковская карта, которая дает возможность осуществлять расчеты за счет заемных средств. Сумма, доступная для трат, ограничена предварительно одобренным лимитом кредитования. Отличительная особенность кредиток — возобновляемый лимит, который восстанавливается каждый раз после погашения задолженности и используется многократно.

На рынке кредитных карт существуют продукты для разных категорий клиентов, с различными условиями использования и видами дополнительных поощрений. Представляем классификацию кредиток по основным характеристикам.

Платежная система

В России распространены кредитки двух крупнейших международных платежных сервисов:

Некоторые банки (например, Русский Стандарт) эмитируют карты мировых сервисов American Express и Diners Club.

К локальным системам расчетов относятся: национальная платежная система МИР и Union Card, которые используются только для внутрироссийских транзакций.

Категория

Обычно категория кредитки зависит от предоставленного лимита кредитования, а также определяет стоимость обслуживания и совокупность дополнительных преимуществ для держателя.

Тип используемых средств

В общепринятом понимании кредитные карты не предназначены для размещения денежных средств сверх доступного лимита. Однако, в России наибольшее распространение получили карты именно первого типа, их выпускают большая часть банков. Классические кредитки эмитирует, например, Банк Уралсиб.

Наличие Grace-периода

Большинство кредитных карт на рынке имеют льготный период (исключение — ТП «Под залог недвижимости» Банка Восточный) — промежуток времени, в рамках которого клиент может вернуть израсходованную сумму в полном объеме без уплаты процентов.

Условия предоставления грейс-периода и его длительность зависят от тарифов конкретного финансового учреждения. Продолжительность беспроцентного периода обычно составляет до 50–55 дней (Сбербанк, ВТБ 24, Райффайзенбанк и другие), но может достигать 120 (Почта Банк), 200 (Банк Авангард) и даже 365 дней (Промсвязьбанк). Он может действовать только при безналичной оплате товаров и услуг или распространяться также на получение наличности (пример — Альфа-Банк, Связь-Банк, Банк Зенит). Однако, при снятии денег в банкоматах всегда взимается дополнительная комиссия.

Набор предоставляемых бонусов

Чтобы привлечь заемщиков банки разрабатывают различные программы лояльности, которые предоставляют возможность получить дополнительные выгоды от ежедневных расходов:

Кроме того, многие банки имеют в арсенале кобрендинговые кредитки — созданные в партнерстве с другой организацией. Партнерами выступают авиакомпании, туристические порталы, АЗС, магазины, салоны красоты и другие компании. Расплачиваясь такой картой клиент накапливает специальные бонусы (мили), которые в дальнейшем можно обменять на билеты авиакомпаний, забронировать номер в отеле, арендовать автомобиль, оплатить ужин в ресторане или поездку на такси, купить страховой полис или бензин.

Лучшие кредитные карты

Перед вами самые лучшие кредитные карты 2021 года – рейтинг из 30 предложений. Кредитки упорядочены по количеству одобренных заявок. Сравните кредитный лимит, процентную ставку и другие условия, чтобы выбрать лучшую кредитную карту с льготным периодом для ваших нужд. Затем можно заполнить анкету на сайте выбранного банка, ее проверка займет от нескольких минут.

Карта Халва – это всегда 0% рассрочки в 240 000 магазинов-партнеров

Невероятные условия:

С картой Mastercard Халва купи в рассрочку все – от продуктов питания до строительных материалов – и не плати проценты!

Обязательные условия:

Кредитная карта 120 дней без процентов «Хочу больше»

Кредитная карта Visa – 120 дней без процентов!

Требования к заемщику:

Заполните онлайн-заявку и получите карту в день обращения.

Карта «100 дней без %»

Акция! Оформите карту и получите год бесплатного обслуживания!

Условия по карте «100 дней без %»

Преимущества карты:

Всё возможно с кредитной картой VISA Альфа-Банка 100 дней без процентов!

Кредитная карта МТС Деньги Zero

Преимущества кредитной карты МТС Деньги Zero

Условия по карте МТС Деньги Zero

Как получить карту

Просто кредитная карта Ситибанка

Акция: Оформи онлайн «Просто кредитную карту» Симплисити до 15.12.2021 и получи 210 дней без процентов!

Требования к заемщику:

Необходимые документы:

Кредитная карта «Вездедоход»

Процентные ставки:

Требования к заемщику:

Способы получения кредитной карты «Вездеход»:

Кредитная карта МТС Cashback

Акция: 5% КЭШБЭК НА ПОКУПКИ В СУПЕРМАРКЕТАХ с подпиской Premium по кредитной карте MTS CASHBACK

Преимущества MTS CashBack:

Требования к заемщику:

Кредитная «Карта возможностей»

Преимущества:

Условия:

Требования к заемщику:

Список документов

Как получить карту

Тинькофф Платинум

Условия кредитной карты Тинькофф Платинум:

Почему именно Тинькофф Платинум:

Заполните онлай-заявку за 5 минут, узнайте решение банка сразу после заполнения заявки. Получите кредитную карту в Санкт-Петербурге без посещения офиса банка!