кредит не брала появился исполнительный лист что делать

Заем не брал, а долг имеется: как бороться с кредитами на чужое имя

В конце января комментатор «Матч-ТВ» Роман Нагучев получил неожиданное письмо из суда. Там оказался судебный приказ о взыскании долга по займу, который Нагучев якобы взял в Новосибирске 5 марта 2019 года. Выдала этот кредит микрофинансовая организация (МФО) «Займер». Только вот, как утверждает сам Нагучев, никаких денег он не брал. Более того, он никогда не был в Новосибирске, а 5 марта 2020-го находился за границей, рассказал он в своем Twitter.

В похожей ситуации двумя годами ранее оказался политик Леонид Волков. В феврале 2019-го он проверял свою кредитную историю и обнаружил, что должен около 70 000 руб. некоему ООО «Деньги Взаймы». Оказывается, в августе 2017-го кто-то взял на его имя 6000 руб. под 730% годовых. А вот предпринимателю Алексею из Петербурга (его фамилию The Village не называет) отказали в кредите потому, что бизнесмен задолжал неизвестной ему МФО 3500 руб. О долге мужчина узнал из письма приставов за полгода до этого, но ничего не предпринял.

В большинстве своем проверка минимальна, а риски закладываются в высокий процент. Предложений на рынке достаточно: «на карту мгновенно», «под 0% через 15 минут» и так далее.

«Лояльностью» МФО пользуются мошенники. Их схемы бывают очень разнообразны, рассказывает адвокат МКА «Вердиктъ» Дмитрий Джулай. Чтобы взять кредит офлайн по оригиналу паспорта (например, если он был утерян), они могут подделать фотографию или подобрать «заемщика», похожего на настоящего владельца документа. С онлайн-займами все еще проще: преступникам достаточно просто вбить персональные данные гражданина либо с их помощью подделать сканы документов.

По словам Бычкова, займы, которые выдают в результате таких схем, чаще всего небольшие. Ведь сами МФО могут идентифицировать клиента только если сумма кредита не превышает 15 000 руб. Если она больше, то проводить проверку должна уже кредитная организация, с которой у МФО заключен договор или соглашение о сотрудничестве. Но это ограничение не всегда может защитить от крупных долгов, потому что преступники могут взять на имя гражданина сразу несколько небольших кредитов (до 15 000 руб.). В таком случае все они, как правило, оформляются в один день, чтобы данные о выдаче не успевали дойти до бюро кредитных историй (БКИ), замечает Бычков.

Чаще всего данные попадают к мошенникам не из-за взлома системы, а из-за недобросовестных сотрудников.

Чаще всего паспортные данные оказываются у злоумышленников в результате различных утечек из банков, салонов связи, МФО, билетных агентств и других организаций, которые массово работают с такими сведениями. Причем, как правило, не из-за взлома системы, а из-за недобросовестных сотрудников, которые крадут и продают эту информацию, обращает внимание Ашот Оганесян, основатель и технический директор SmartLine Inc – разработчика программных средств защиты от утечек. Полностью защитить свои данные от этого вряд ли возможно.

Жертвой такого рода мошенничества может стать каждый.

Но особенно стоит опасаться активным интернет-пользователям, чьи данные могли уйти с различных онлайн-площадок, а также тем, кто недавно остался без паспорта (документ украли или он потерялся), предупреждает Дмитрий Жданухин, председатель комитета МТПП по вопросам разрешения долговых споров.

Другие факторы повышенного риска – хорошая кредитная история и высокий уровень дохода, замечает Бычков. С таким «набором» гражданину, а точнее, мошеннику под его именем, могут без проблем одобрить заем.

Как себя обезопасить?

100%-й гарантии не дадут никакие меры предосторожности. Но есть риски, о которых полезно знать. Как защитить свои данные, рассказывает руководитель тюменского офиса «Де-юре» Бюро адвокатов «Де-юре» Результаты рейтинга «Право-300» будут доступны после 2-го декабря × Иван Бычков:

О кредите важно вовремя узнать. Чем раньше, тем больше способов защиты.

Чтобы выяснить, не брали ли преступники кредит на ваше имя, нужно проверить:

Проверить кредитную историю можно через «Госуслуги», направив запрос в Центральный каталог кредитных историй (ЦККИ). Из ЦККИ заявителю пришлют список бюро кредитных историй (БКИ), которые содержат сведения о нем, а также ссылки на сайты этих бюро. Нужно перейти по ним, зарегистрироваться и получить информацию обо всех займах, выданных на ваше имя (дважды в год услуга предоставляется бесплатно). Получить сведения из ЦККИ можно также в любом банке, МФО и любом бюро кредитных историй.

Что делать, если на ваше имя взяли кредит?

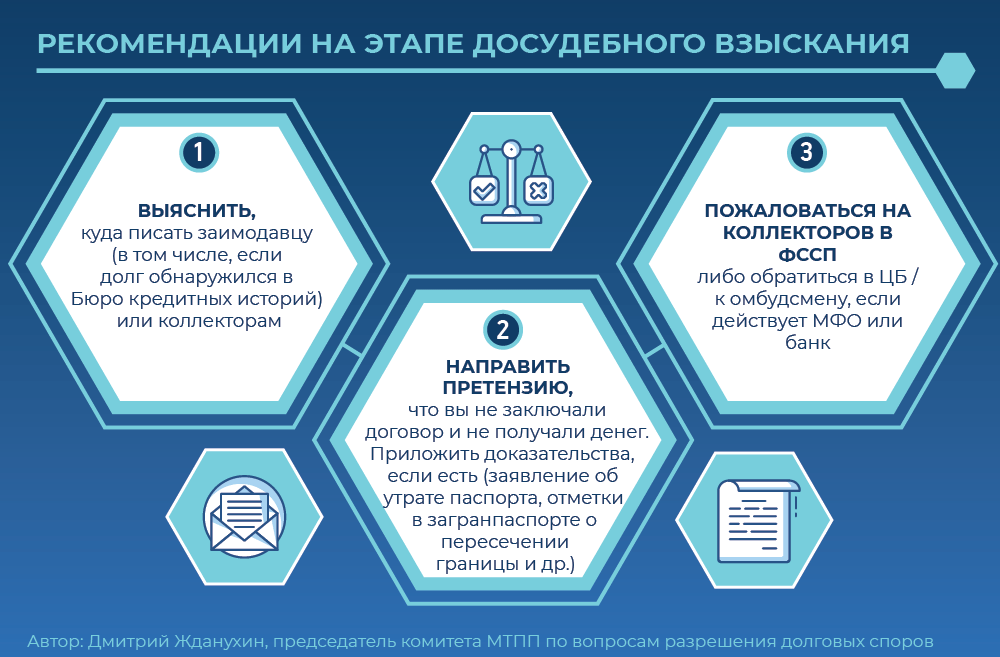

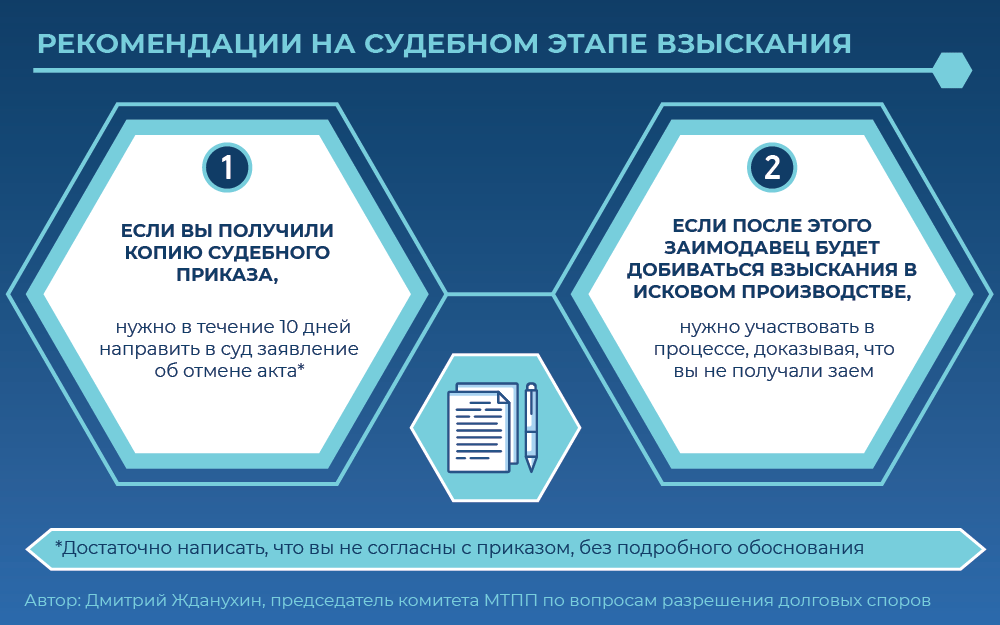

Что делать, если вы обнаружили за собой кредит, который не брали? Ответ во многом зависит от стадии взыскания.

Надо максимально подробно все выяснить: кто кредитор, реквизиты договора, сумма долга, стадия взыскания (досудебная, судебное или исполнительное производство). При возможности следует получить информацию в письменном виде – хотя бы в каком-нибудь мессенджере.

Дмитрий Жданухин, председатель комитета МТПП по вопросам разрешения долговых споров

Если все это не помогло, придется обращаться в суд. Практики много, недействительными признают сделки, которые заключены как в офисе МФО, так и через онлайн-сервисы, делится Васанов. Он рассказывает, что нужно потребовать в иске к МФО:

В суде: как доказать, что ты не заемщик

Например, Марине Федотовой* удалось добиться признания незаключенным договора займа, который она якобы подписала в офисе МФО «Особый случай» в Москве. Заявительница настаивала, что в день, когда ей якобы выдали 3000 руб., она находилась на работе в Санкт-Петербурге. Красногвардейский райсуд Санкт-Петербурга этот довод Федотовой признал обоснованным (дело № 2-4571/2017).

Если подобных обстоятельств нет, то на помощь может прийти почерковедческая экспертиза, которая докажет, что подпись в договоре принадлежит не истцу. Конечно, все эти аргументы (за исключением утраты паспорта) не сработают, если заем взяли дистанционно. Но на такой случай есть другие доводы.

Например, можно сослаться, что номер, на который при регистрации заявки приходило сообщение с кодом подтверждения, равно как и банковский счет, на который перечисляли сумму займа, принадлежат не истцу, дает совет Бычков. Эти доказательства можно истребовать в судебном порядке с помощью соответствующих запросов. Также можно установить местонахождение электронного устройства (например, IP-адрес), с которого входили на сайт МФО, и доказать, что истца в тот момент в этом месте не было, объясняет Васанов.

Все эти аргументы, например, помогли Софье Кузьминой* в споре с МФК «Кредитех Рус» и коллекторской фирмой ООО «Кредитэкспресс Финанс». Советский райсуд Брянска признал, что заем в 9000 руб. МФК непосредственно Кузьминой не предоставлялся. Суд пришел к такому выводу, установив, что номер, который в «Кредитех Рус» указан как принадлежащий Кузьминой, на самом деле оформлен на другого человека. Кроме того, деньги МФК перечислила на карту «Альфа-банка», а у Кузьминой карт этого банка никогда не было. И, наконец, IP адрес устройства, с которого взяли заем, находится в Новосибирске, где у истицы нет ни временной, ни постоянной регистрации, установил суд и признал договор займа незаключенным (дело № 2-3848/2017).

Все упомянутые доводы могут помочь и в случае, если спор инициирует МФО, потребовав вернуть долг. В таком случае гражданину как минимум придется возражать против ее аргументов, а как максимум доказывать обоснованность встречного иска о признании договора незаключенным (если он его заявит).

Независимо от того, когда человек обнаружил «чужой» долг, ему стоит подать заявление о возбуждении уголовного дела, считает Васанов. Поскольку есть вероятность привлечь злоумышленников к ответственности. А еще на подачу такого заявления не помешает сослаться при оспаривании договора.

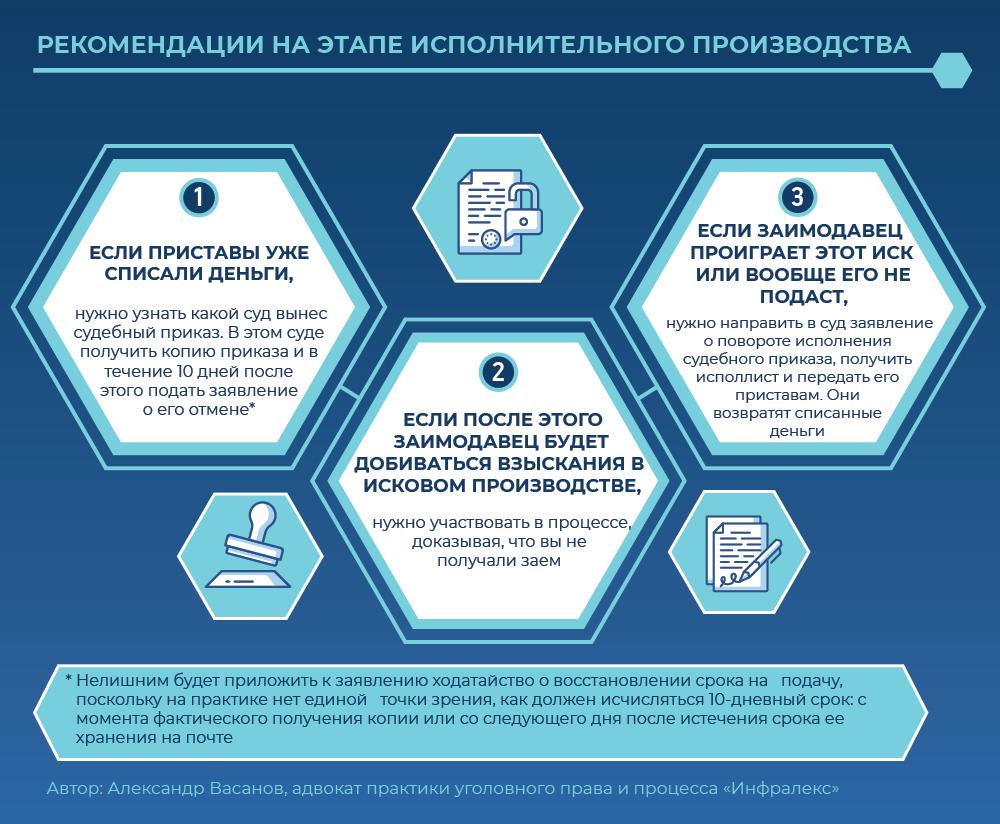

Но чаще всего о наличии кредита человек узнает, когда приставы уже списывают у него деньги, говорит Васанов.

На этот случай у нас тоже есть советы.

Как видно, с «чужими» долгами можно и нужно бороться. Есть хорошие шансы добиться своего. В этом на своем опыте убедился Роман Нагучев, чьей историей начинается статья. Комментатор отправил заявление об отмене судебного приказа, написал в Бюро кредитных историй и позвонил в «Займер». После этого ему прислали письмо из МФО. Организация признала, что Нагучев не получал заем, и попросила БКИ удалить эту информацию из его кредитной истории. Хэппи-энд был и у истории Леонида Волкова. Запись о «его» долге исчезла после писем в БКИ и ООО «Деньги Взаймы». А вот предпринимателю Алексею для этого пришлось дойти до суда, но итог был тот же – «очищенная» кредитная история.

Если пристав закрыл дело о взыскании долга

Если заемщик злостно уклоняется от оплаты кредита, банк обратится в суд, после пристав откроет исполнительное производство и начнет работу по взысканию задолженности. Но бывает так, что пристав закрывает дело, что не может не радовать должника. А что происходит на самом деле?

Ситуации, когда пристав закрыл дело по взысканию долга, встречаются часто. Это может касаться не только кредитов, но и долгов по коммунальным услугам, штрафам, налогам и пр. Закрытие означает, что пристав ничего не может сделать. Но на этом все не заканчивается. Все подробности — на Бробанк.ру.

Почему пристав закрывает дело

После суда дело о взыскании кредитной или иной задолженности попадает к судебному приставу. У него есть свои инструменты давления на должника, которыми наделил его закон. Но бывает так, что все предпринимаемые меры не дают результата.

Взыскание не может длиться бесконечно. Приставы и так забиты работой и не успевают работать как надо, поэтому они избавляются от безнадежных долгов путем закрытия исполнительного производства. Этим правом их наделил закон.

Пристав закроет дело только в том случае, если он предпринял все меры, и они не увенчались успехом. По факту это означает, что представитель закона ничего не может сделать.

Что предпринимает пристав перед закрытием

Обычно дело закрывается в течение полугода после того, как открывается исполнительное производство. Вроде как этого срока достаточно, чтобы применить все положенные меры и понять, возможно ли вообще взыскание.

Закон позволяет держать безнадежное дело в работе до 3 лет, но обычно приставы так не затягивают, закрывают производства гораздо быстрее. Но если по счету есть движение, должник что-то платит (пусть и благодаря принудительной мере), отчет этих трех лет начинается заново.

Что делает пристав, чтобы взыскать долг:

Недвижимость должника не трогают в том случае, если она является его единственной жилой собственностью. Кроме того, при изъятии имущества действует принцип соразмерности. Например, за долг в 500 000 рублей дачу ценой в 1 000 000 не заберут.

Если у должника нет официальных доходов, если на его счетах нет движения средств, у него нет допустимого к изъятию имущества, приставу делать больше нечего. Он не может держать балластом безнадежный долг и закрывает дело.

Основания для закрытия дела

Конечно, делает представитель власти это не просто так, а на основании закона. Это статья 46 ФЗ 229 об исполнительном производстве. Она называется “Возвращение исполнительного документа взыскателю”.

Этой статьей 46 часто интересуются должники. Обычно они отслеживают ситуацию со своими долгами по базе исполнительных производств ФССП. В один прекрасный момент вместо указания суммы долга появляется информация о дате и причине закрытия ИП.

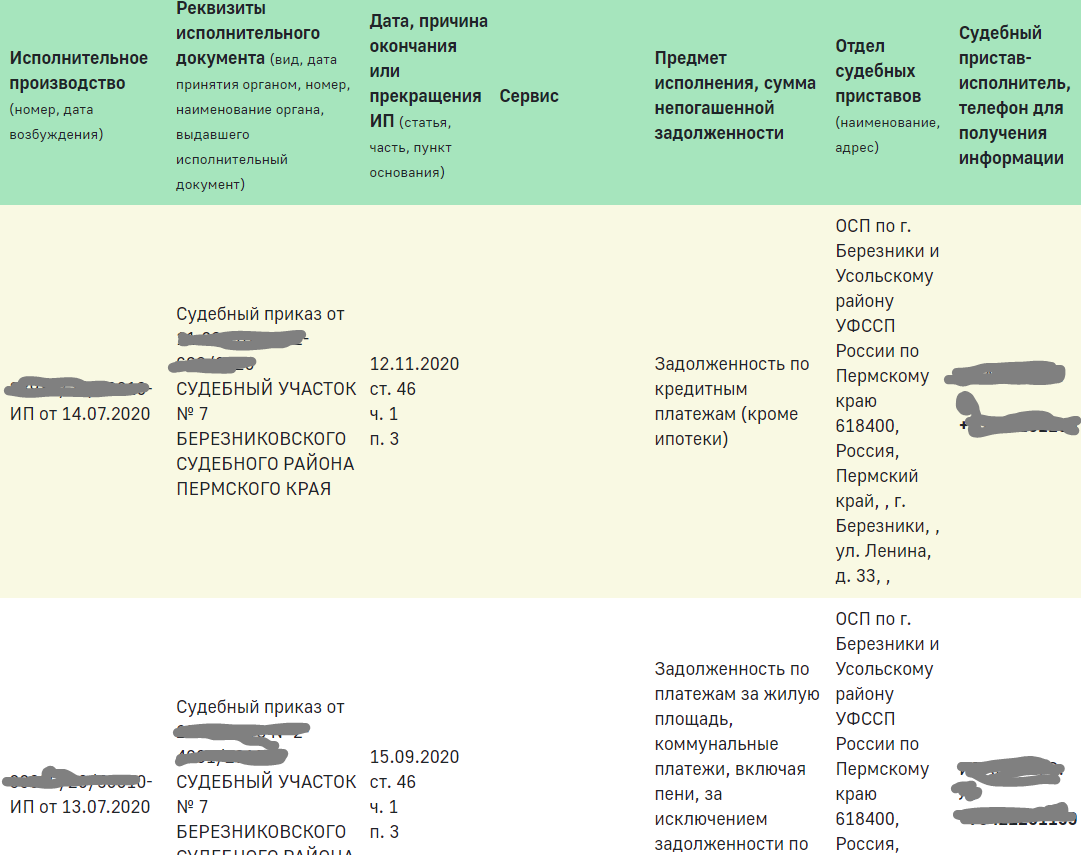

Вот как это выглядит:

По этому скрину можно судить о том, через сколько приставы закрывают дела. Как видно, одно ИП закрыто спустя 4 месяца после возбуждения, второе — через 3. Обычно столь короткие сроки встречаются, когда пристав вообще ничего не может сделать.

В данном случае видно, что пристав закрыл дело по ст 46 ч 1 п 3, но у этой первой части есть и другие пункты, согласно которым исполнительные листы также возвращаются взыскателям:

На основании одного из пунктов статьи 46 пристав выносит постановление об окончании исполнительного производства и возвращает исполнительный лист собственнику долга. В случае с кредитом — банку или коллектору, если долг уже продан.

Закрытые дела судебных приставов могут возобновиться!

Если должник вдруг видит, что пристав закрыл исполнительное производство, он всегда очень рад. Это означает, что будут открыты границы, будет снять запрет на регистрационные действия с ТС, можно снова свободно пользоваться картами и счетами. Конечно, при условии, что других ИП в отношении этого гражданина нет.

Но радость может оказаться временной. Взыскатель, получив обратно исполнительный лист, не будет этому рад. У него есть право возобновлять ИП, снова обратившись к приставу. И так он может делать сколько угодно раз.

Взыскатель через полгода может снова предъявить исполнительный документ приставу и возобновить процесс взыскания. У него есть на это 3 года.

Получается, что дело будет окончательно закрыто только в том случае, если с момента закрытия приставом ИП прошло 3 года. По их истечении взыскатель теряет это право. Так что, не спешите радоваться. Нужно ждать, долг снова может появиться в базе ФССП в любой момент.

Что происходит на практике

Но как показывает практика, банки не особо настойчивы в этом вопросе. Часто они даже второй раз не обращаются к приставу. Получив обратно ИП, оно просто продают долг коллекторам. Ну или 2-3 раза возобновляют дело, а потом списывают долг как безнадежный.

Банки прекрасно понимают, что если в течение условного 1 года пристав ничего не смог сделать, ситуация вряд ли изменится. Речь идет о хроническом должнике, порой таких даже называют профессиональными. Поэтому банку проще продать долг коллекторам, выручив хоть копейку.

А вот новые собственники долга могут снова обращаться в суд и после идти к приставам. И тогда снова открывается исполнительное производство, снова приставу придется “пробивать” должника.

В любом случае процесс взыскания не может длиться бесконечно. Рано или поздно и коллекторы тоже опустят руки.

Как закрыть кредит, если дело у приставов

Если вы хотите прекратить исполнительное производство, закрыв кредит, вам нужно оплатить долг. Можно зайти в базу ФССП или на Госуслуги, найти этот долг и там же по удаленным каналам оплатить его с учетом исполнительского сбора приставов.

После лучше посетить пристава, указать на факт оплаты и попросить закрыть дело. К сожалению, не всегда это происходит быстро и автоматически. Часто приставов нужно толкать.

Частые вопросы

Источники:

Комментарии: 137

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Что делать, если приставы взыскивают с вас долг за кредит, который вы не брали?

Согласитесь, что это совсем не приятно получать такие «письма счастья» с требованием явиться к судебному приставу-исполнителю по поводу выплаты задолженности по кредиту, особенно тогда, когда вы этот самый кредит никогда не брали. Шок, ужас, паника.

Но разве стоит испытывать эти ужасные чувства и начинать скрываться, занимать денег на погашение чужого кредита и, в первую очередь, испытывать нервное напряжение, тем самым калеча свое здоровье? Ни в коем случае! Эта статья расскажет подробно о том, как себя вести в такой ситуации, как сохранить свою нервную систему и материальные блага.

Не бойтесь общаться с сотрудниками ФССП

Если «вашим» кредитом занимаются государственные органы — судебные приставы-исполнители, то вам крупно повезло: в отличие от коллекторских агентств действия сотрудников ФССП будут исключительно в рамках закона.

Здесь возможны 3 причины появления вас в базе данных должников:

Вежливая и спокойная беседа с судебным приставом расставит все точки над i. В первом случае никаких последующих действий от вас не нужно: сотрудники внесут исправления в базу данных. Во втором случае вам придется решать вопросы с так называемым другом, который вас таким образом подставил. А вот если вы стали жертвой мошеннических схем, то здесь дело очищения вашей кредитной и долговой истории будет более сложным, но решаемым.

Что делать, если вы не брали кредит?

На приеме у пристава вас попросят написать объяснение, где обязательно необходимо указать следующее:

Обязательно выпишите из материалов исполнительного производства номер судебного дела, чтобы потом обратиться в суд.

Обращение в суд

Чтобы формально доказать свою невиновность и прекратить исполнительное производство по взысканию задолженности, необходимо новое решение суда. Как возобновить процесс и выиграть дело? Существует проверенный алгоритм действий:

Подводя итоги

Несомненно, узнать внезапно о том, что вас ищут сотрудники ФССП за кредит, который вы не брали — это далеко не самые приятные ощущения. Однако не стоит паниковать и смиряться с происходящим, а стоит дать вежливые и спокойные объяснения приставам и обратиться с заявлением в суд и другие органы. Помните, если вы стали жертвой ошибки, вы всегда можете доказать свою непричастность и защитить свое честное имя полностью законным путем.

Как вернуть долг через банк

Если приставы бессильны

У меня было 100 000 рублей. А потом я дала их в долг женщине, чтобы помочь ей лечить рак.

Скорее всего, между этими двумя фактами я сошла с ума, потому что не побеспокоилась ни о чем, кроме расписки. Долг я до конца так и не вернула, зато теперь у меня есть опыт.

А еще я знаю, как не связываться с приставами и вернуть деньги через банк. Вот инструкция.

Судебное разбирательство

До суда я пробовала ждать, договариваться и даже перепродавать долг. Это не помогло. Лучше сразу писать досудебную претензию и идти в суд.

Срок исковой давности по расписке — 3 года с момента с того дня, когда должник обещал вернуть деньги. За это время нужно успеть обратиться в суд, если долг так и не вернули.

Я написала исковое заявление, в котором кратко рассказала, что произошло и сколько мне осталась должна женщина, и потребовала у суда взыскать с нее остаток долга и проценты. Мы договорились, что должница кроме 100 тысяч рублей вернет мне 10 тысяч рублей в качестве недополученных процентов по вкладу.

сумма долга с процентами

Перед подачей иска я оплатила госпошлину — 3204,65 рубля. Эту сумму я тоже попросила взыскать с ответчицы, как и неустойку — 7232 рубля.

С документами и копиями для ответчицы я пришла в районный суд по месту ее жительства. Адрес проживания по паспорту женщина указала в расписке.

В суде у меня забрали все документы. Оригинал расписки остался у суда. Копии суд самостоятельно направил должнику вместе с сообщением о дате судебного заседания. О предстоящей встрече суд уведомляет ответчика почтовым извещением, но для надежности я отправила знакомой смс.

Если в назначенный день ответчик не приходит в суд и не сообщает об уважительных причинах неявки, судья имеет право рассмотреть дело заочно — без участников. Для этого истец должен написать заявление о рассмотрении дела в порядке заочного производства. В противном случае заседание откладывается, а ответчика извещают еще раз.

Я не хотела ждать и была уверена в своей правоте, поэтому согласилась, чтобы суд решил все без участия сторон.

Если вы грамотно составили иск и верно рассчитали требования, суд, скорее всего, примет решение в вашу пользу. Так и произошло в моем случае.

Исполнительный лист

Чтобы взыскать деньги, недостаточно выиграть дело. Нужно получить исполнительный лист. Для этого придется дождаться, когда решение суда вступит в законную силу.

По закону решения суда вступают в силу, когда закончится срок на апелляционное обжалование. По общему правилу, это происходит через месяц после того, как решение будет составлено полностью, и занимает не больше 5 дней.

Исполнительный лист выдается по заявлению стороны, когда судебный акт вступит в силу. Точный срок лучше уточнить в канцелярии: лист могут выдать в тот же день, а могут попросить подождать неделю. Закон не устанавливает точный срок выдачи.

Я получила исполнительный лист в канцелярии суда на следующий день после вступления решения в силу. Как только лист будет у вас на руках, пора исполнять решение и возвращать деньги.

Как можно взыскать долг

Чтобы взыскать долг, можно пойти с исполнительным листом к судебным приставам, отнести его по месту работы должника или отдать в банк.

У приставов. Самый популярный вариант взыскания — через службу судебных приставов. Чтобы пристав возбудил исполнительное производство, нужно подать в отдел ФССП по месту жительства должника заявление, приложить к нему исполнительный лист и судебное решение.

Судебный пристав обязан дать должнику 5 дней на добровольный возврат долга, а затем начать действовать. У пристава есть доступ к базам Росреестра, ФНС и банковским счетам должника. Он вправе арестовывать, изымать и разыскивать его имущество.

Повлиять на работу приставов, проверить, в какие банки они отправили запросы, не получится. Остается только надеяться на их добросовестность, а тут уж как повезет. Часто исполнительные производства длятся годами, потому что приставы заняты более важными делами.

Поэтому можно действовать самостоятельно, как сделала я.

До похода в банк я проверила информацию о своей должнице на сайте судебных приставов. Два года назад рядом с ее фамилией было еще два неоплаченных долга. Полгода назад я снова проверила информацию: дела были прекращены по п. 3 и 4 ст. 46 ФЗ об исполнительном производстве. В переводе на человеческий язык, должник гол как сокол — взыскивать нечего.

попросила я взыскать с ответчицы в качестве неустойки

То же самое мне сказал судебный пристав, который вел другие исполнительные производства с участием моей должницы. Как оказалось, моя знакомая числится в базе ФССП с 2005 года, и с нее действительно практически нечего взять. Официально какое-либо имущество на нее не записано.

Даже если ваш должник ездит на новой иномарке, решает вопросики и выкладывает в инстаграм фотографии из ресторанов, его имущество может быть умело спрятано от приставов, коллекторов и других служб.

Не уверена, что моя должница — бывалая мошенница, но в любом случае судебные приставы мне никак бы не помогли.

Проверьте должника у приставов

Если ваш должник есть в базе судебных приставов, не бойтесь уточнить у них, есть ли шанс взыскать с должника хоть что-то. На сайте ФССП можно найти информацию о приставе, который уже занимался исполнительным производством вашего должника. Там есть фамилия судебного пристава, адрес и телефон.

Судебный пристав подскажет, есть ли у должника имущество и счета в банке. А также расскажет, как обстоят дела с другими производствами.

Через работодателя должника. По закону исполнительный лист на взыскание алиментов или долгов не более 100 тысяч рублей можно сразу самостоятельно отнести на работу должника. В этом случае с его зарплаты ежемесячно будут списывать часть в счет долга до полного погашения либо до увольнения должника.

Моя знакомая официально не трудоустроена, да и ее долг превышал законодательное ограничение. Поэтому отнести лист на ее работу я не могла.

Через банк. По закону исполнительный лист о взыскании или аресте денежных средств можно предъявить в банк самостоятельно — вместо того чтобы ждать возбуждения исполнительного производства и надеяться на судебного пристава.

Я остановилась на этом способе потому, что другие мне не подходили и я не верила в помощь приставов.

Как взыскать долг через банк

Отдать лист в банк мне посоветовал супруг, который раньше работал в банковской сфере. Я бы рекомендовала такой способ, если вы точно знаете, в каком банке у должника есть счет, где лежат деньги. Или если другие идеи исчерпаны.

Если ваш должник официально трудоустроен, у него в собственности машина или другое дорогое имущество, а про банковские счета вы ничего не знаете, мой совет: отдавайте исполнительный лист судебным приставам. Так у вас больше шансов вернуть деньги быстро.

С кого можно взыскать долг через банк. По закону самостоятельно взыскать деньги через банк можно практически с любых должников, у которых есть банковские счета. Это могут быть физические лица, компании, предприниматели. Исключение — банки и госорганы.

В какой банк относить исполнительный лист. Подойдет любой банк, где находятся или могут, по вашему мнению, находиться счета должника. Реквизиты могут быть указаны в самой расписке или платежных поручениях, если часть долга должник перечислял вам через интернет-банк.

Если реквизитов нет, можно написать запрос в налоговую инспекцию и самостоятельно узнать, где находятся счета должника. По закону это можно сделать, если у вас на руках есть исполнительный лист с неистекшим сроком предъявления к исполнению.

Еще, если вы знаете, что должник выплачивает кредит, алименты или делает другие денежные переводы, попробуйте начать с крупных банков — так больше вероятность угадать. Единственное, что нужно учесть: вы должны выбрать только один банк, потому что исполнительный лист нужно предъявлять в оригинале.

Так я и поступила. Моя знакомая не в браке, но у нее двое детей, и один из них несовершеннолетний. Скорее всего, она получает алименты или пособия, которые приходят на ее банковский счет. Поэтому я отнесла исполнительный лист в крупный банк, где написала заявление и открыла бессрочный сберегательный счет под 1%.

Бывает, что должник настроен сохранить отношения. Тогда просто узнайте, каким банком он пользуется, и предупредите, что отнесете в него решение суда для взыскания.

Срок взыскания долга. По закону банк обязан сразу начать взыскание по исполнительному листу. Если денег на счете должника достаточно, можно получить деньги в течение 3 дней.

Через 3 дня банк направит вам официальное письмо, в котором сообщит об исполнении листа либо о том, что денежных средств на счете должника недостаточно. Тогда банк продолжит взыскание по мере поступления денег на счет.

Положение ЦБ РФ о порядке приема и исполнения кредитными организациями исполнительных документов

Я получила письмо со статусом исполнения по моему исполнительному листу через 4 дня. С этого момента на мой счет каждый месяц перечислялись деньги. За историей операций я следила в мобильном приложении.

В моем случае оказалось, что способ взыскания через банк требует терпения. Возможно, из-за того, что у моей должницы действительно нет денег или я выбрала не тот банк.

На мой счет за 2 года накапало 18 045 рублей из 100 000. Это мало, но лучше, чем ничего. На 2 года я забыла об этой проблеме, ни разу не писала и не звонила должнику.

Если деньги из банка больше не приходят

Случается так, что взыскание прекращается. Это бывает, если денег на счете должника больше нет, если счет арестован или закрыт. В этом случае исполнительный лист из банка можно забрать и предъявить в другой банк должника или отнести в службу судебных приставов. Хотя исполнительный лист может находиться в банке до полного погашения долга либо отзываться по письменному заявлению.

перевел банк со счета должницы на мой за 2 года

Полгода назад перечисления на мой сберегательный счет остановились, продолжается лишь капитализация процентов — двадцать рублей в месяц. Скорее всего, перечисления, которые мне удалось получить, — это какие-то обязательства по детям или пособия. Либо моя должница перестала их получать, либо сменила банк.

Сейчас я хочу забрать исполнительный лист из банка и обратиться к судебным приставам. Если не поможет, верну лист обратно в тот же банк или отнесу в другой.

Выплаты могут возобновиться, если моя знакомая официально устроится на работу или на ее счет поступят какие-нибудь социальные выплаты. Правда пособия и выплаты по закону взыскать не могут, но для этого должник сам должен уведомить приставов о характере средств на счете. Если этого не сделать, деньги уйдут на погашение долга.

Если моя должница уйдет на пенсию, то взыскивать долг будут с ее пенсионного счета. Даже в этом случае исполнительный лист пригодится.

Запомнить

Что делать, чтобы вернуть долг через банк: