коррекция на биржевом рынке что это

Trend is your friend: что такое тренд и коррекция

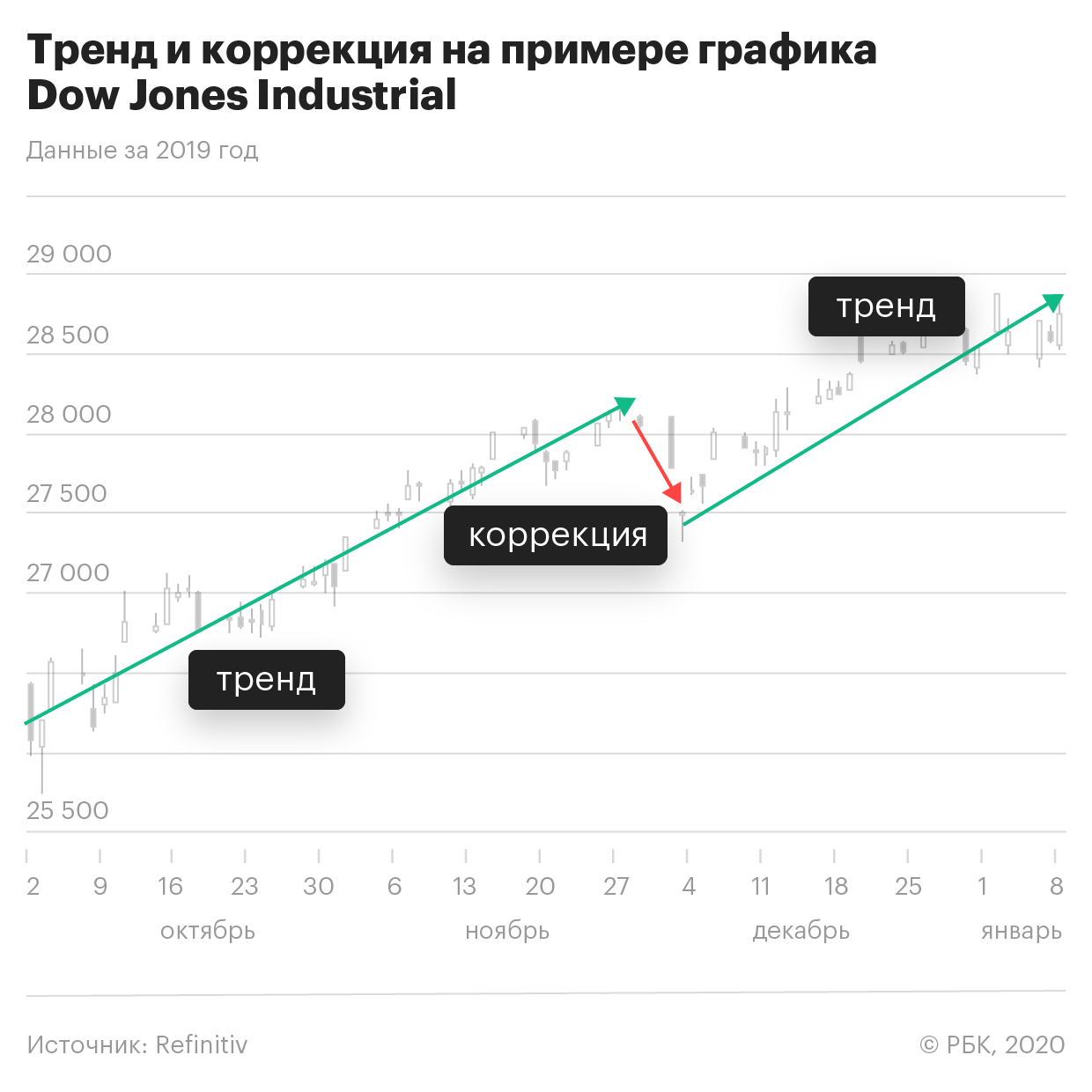

Тренд — это общее направление, по которому движутся котировки. Обычно движение происходит волнообразно и определить общее направление движения — направленность тренда — можно на графике. Например, с помощью линии тренда.

Линия тренда проводится по минимумам или максимумам дневных или месячных цен на графике. Если провести линию по минимумам и каждый новый минимум всегда будет выше предыдущего, то линия тренда начнет подниматься. Это и укажет на растущий тренд. А на падающем рынке все наоборот — линия тренда, проведенная по максимумам, будет опускаться.

Время от времени цены падают ниже линии тренда или вырастают выше. Это не обязательно означает смену тренда. В таком случае иногда просто нужно нарисовать линию заново. Она окажется под другим углом.

Тренды можно различать по направлению и времени существования.

По времени существования:

«Бычий» и «медвежий» рынки

Если при устойчивом восходящем тренде котировки выросли на 20%, то говорят о «бычьем» рынке. На таком рынке преобладает оптимизм инвесторов, который может длиться годами. В качестве примера показателен период 2003–2007 годов. Фондовые индексы двигались вверх в течение четырех лет, пока рост не был прерван финансовым кризисом.

Сильный «бычий» рынок обычно образуется во время оживления экономики, когда безработица падает, а ВВП и корпоративные прибыли растут. Это положительно влияет на доверие инвесторов, которые бросаются покупать акции.

Противоположностью «бычьего» рынка является «медвежий», он характеризуется падением цен и обычно окутан пессимизмом. «Медвежьим» рынок становится, когда падает на 20%. Такой период в истории рынка наблюдался, к примеру, в 2000–2002 годах.

Коррекция, или откат — это временное отклонение движения котировок от основного тренда. При этом изменение составляет 10% и более. То есть если, к примеру, на рынке сложилась тенденция к росту, а цены внезапно потеряли более 10%, после чего возвратились к росту, то это и есть коррекция. Рыночная коррекция может продолжаться день, неделю, месяц и даже гораздо дольше — это во многом зависит от масштабов самого тренда.

Откат котировок может начаться по многим причинам — от изменений в экономике до корпоративных новостей. Одним из основных поводов для коррекции становится перекупленность или перепроданность акций. Если инвесторы массово решают, что это так, они начинают фиксировать прибыль. Это ведет к быстрому развороту котировок, которые снижаются до тех пор, пока основная масса инвесторов не закроет позиции.

Есть два типа коррекции:

Иногда к коррекции относят боковое движение цен. В этом случае коррекцию могут называть боковым диапазоном, или просто консолидацией. Боковая коррекция — это движение цен без четко определенного направления — вбок. Такой вид коррекции обычно возникает после сильного движения котировок вверх или вниз.

В этом случае можно сказать, что рынок отдыхает, накапливая силы перед возвращением к основному тренду. Спрос и предложение на актив во время боковой коррекции примерно равны.

Коррекция или смена тренда?

Когда коррекция завершается, котировки или индексы вновь начинают двигаться вдоль основного тренда. Основная трудность при внезапном откате котировок — определить, действительно это коррекция или смена тренда.

К сожалению, стопроцентного способа отличить коррекцию от смены тренда не существует. Участники рынка выделяют некоторые признаки, которые помогают оценить вероятность событий. Но даже при этом велик шанс ошибиться.

Коррекция является неотъемлемой частью тренда. Откаты полезны как для рынка, так и для инвесторов. Рынку может принести пользу переоценка активов с раздутой стоимостью. Для инвесторов коррекция — удобный момент, чтобы, например, купить актив по сниженной цене.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.

Как защитить свои активы во время коррекций на фондовом рынке?

Финансовые рынки не могут постоянно расти в течение долгого времени. Цены акций, облигаций и других финансовых инструментов, периодически «откатываются» – такие волны изменений называют коррекциями. Коррекции могут наблюдаться как по одному инструменту, так и по рынку в целом. Сегодня мы поговорим об этом явлении и том, как в такие моменты инвесторы могут защитить свои биржевые активы.

Что такое коррекция?

Коррекция (откат) — изменение курса акций или валют в сторону, обратную тренду.

Как правило, данное явление происходит из-за «перекупленности» или «перепроданности» определенной ценной бумаги или валюты. Среди других причин — отсутствие желающих торговать по такой цене.

С другой точки зрения, коррекция возникает из-за большого количества стоп-ордеров, делающих выгодным движение цены в направлении их исполнения, после чего цена возвращается к основному тренду. Кроме того, коррекция определяется как снижение на 10% одного из основных фондовых индексов США (S&P 500 или Dow Jones Industrial Average).

Если говорить о значительных рыночных коррекций, то с 1980 по 2018 гг. на американском рынке произошло 36 коррекций. Из них лишь 5 перешли в «медвежьи рынки», то есть они долгое время снижались. Это принесло немало огорчений инвесторам, которые оказались в длинных позициях в те моменты. Выходит, что около 86% снижений являются обычными коррекциями, и рынок в дальнейшем успешно восстанавливается. А вот в оставшихся 14% случаев падение бывает более серьезным и длительным.

В феврале 2020 года фондовый рынок США снова начал коррекцию, так как инвесторы распродали акции в пользу более безопасных активов из-за новостей по поводу распространения и потенциального воздействия коронавируса.

Исторический анализ предыдущих коррекций говорит о том, что в подобных ситуациях рынок может упасть на 13%. Как правило, после коррекций требуется около четырех месяцев, чтобы он восстановился до прежнего уровня.

Но здесь одно “НО”. Это происходит только в том случае, если акция не попадет на медвежий рынок, опустившись на 20% от своего максимума. Если потери растягиваются до 20%, то впереди болезненные последствия и больше времени на восстановление.

Способы защиты от последствий коррекций на бирже

Естественно, коррекции на фондовом рынке могут иметь негативные последствия для инвесторов. Есть риск потерять большую часть вложенных активов. Для защиты инвесторы используют различные финансовые инструменты, которые они выбирают исходя из стратегий инвестирования, опыта, целей.

Ниже рассмотрим несколько способов защиты от коррекций.

Модельный портфель

Модельный портфель состоит из нескольких ценных бумаг, подобранных по определенным признакам (например, облигации или акции одного сектора экономики). Это удобный инструмент для тех, кто хочет инвестировать, но не готов заниматься торговлей самостоятельно.

Данный финансовый инструмент нужен для формирования активов с учетом средне- и долгосрочных перспектив на увеличение цен на акции определенных компаний.

Портфель составляется для инвестора профессиональными аналитиками, которые регулярно следят за всей ситуацией на фондовом рынке: от макроэкономических показателей, геополитической ситуации в мире до официальной отчетности и слухов в профессиональном сообществе конкретной компании.

Индивидуальный инвестиционный счет (ИИС)

ИИС — это счет для операций с ценными бумагами. Его главное преимущество в возможности получения налогового вычета от государства, который позволяет платить меньшую сумму налога или вернуть уже уплаченный налог. Это удобная государственная программа для инвесторов любого уровня. Она подойдет и консервативным инвесторам в качестве достойной альтернативы банковскому депозиту, поскольку на ИИС можно просто хранить денежные средства и при этом инвестировать, получая до 53% годовых.

Аналитиками ITIcapital были разработаны стратегии разных уровней риска и размером потенциальной доходности. С ними ИИС может прибавлять на счет примерно 25% или 33% в год.

В течение одного календарного года на счет можно добавить не более 1 млн рублей. Получить налоговый вычет 13% от суммы на счёте можно не более, чем с 400 тыс. рублей в год.

Структурный продукт

Структурный продукт (или структурная нота) — это финансовый инструмент, предоставляющий возможность получать доход, принимая участие в росте и падении актива (ценной бумаги, валюты, товара). Благодаря структурным продуктам можно избежать рыночных рисков или ограничить их.

Доходность по продукту зависит от степени участия в изменении стоимости базового актива (ценной бумаги, валюты, товара). Степень участия отражает «коэффициент участия». Этот коэффициент указан в процентах и показывает, на сколько процентов инвестор приобрел базовый актив.

Пример. Если коэффициент участия равен 70%, а цена базового актива изменилась на 10%, инвестор получит 7%. Это чуть меньше, чем при покупке базового актива, но так гарантируется сохранность капитала при неблагоприятном сценарии движения актива.

Структурный продукт оформляется на один или несколько активов и на определенный срок.

В некоторых случаях, доходность продукта может быть выше доходности базового актива. Это зависит от срока структурного продукта и волатильности актива.

Заключение

Долгосрочный успех при биржевых инвестициях состоит в сохранении капитала. Одно из главных правил Уоррена Баффета – никогда не теряйте деньги.

Поэтому распродавать весь портфель сразу же, как только цена акций начинает падать – это, зачастую, не самая верная стратегия. Необходимо тщательно следить за рынком и проводить балансировку активов. Нельзя полностью исключить риск при инвестициях, однако благодаря специальным финансовым инструментам и стратегиям инвестирования, его последствия можно существенно снизить.

Что такое коррекция на фондовом рынке и как на ней заработать.

Рано или поздно каждому начинающему инвестору приходится столкнуться с таким явлением, как коррекция. В период, когда капитализация портфеля, которая стабильно возрастала на протяжении большого срока, начинает стремительно снижаться, легко поддаться панике. Но чтобы избежать возможных убытков, нужно сохранять хладнокровие и придерживаться простых правил управления инвестициями.

Что такое коррекция на фондовом рынке?

Например, произошло снижение фондового рынка на 25% в течение года, но за 2 дня он неожиданно вырос на 5%, затем падение продолжилось. Данную ситуацию можно назвать коррекцией. Цена как бы корректируется по направлению к своему справедливому значению после того, как быстро выросла по причине высокой активности покупателей, но в целом тенденция к росту не прекращается.

Внимание! В большинстве случаев под данным термином принято понимать именно снижение курса акций после их продолжительного роста.

Какие есть причины для появления коррекции?

Основные причины возникновения коррекции:

С какой периодичностью случаются коррекции?

Коррекции на фондовом рынке нельзя назвать редким явлением. Участники, которые занимаются инвестициями на протяжении хотя бы 2–3 лет, уже сталкивались с падениями котировок разной степени и продолжительности.

В среднем это случается приблизительно раз в год, когда стоимость активов снижается на 10–15 %. Более крупные коррекции с изменением индексов на 20–40 % происходят в среднем 1 раз в 5–7 лет. Бывают и настоящие обвалы, когда рынок падает на 40–70 %. Но это случается очень редко. Примером тому служит кризис 2008 года, когда индекс ММВБ (сейчас это Московская биржа) снизился примерно в 3 раза.

Внимание! Самая глобальная коррекция произошла в феврале 2020 года, когда рынки всего мира объявили о своем падении. Причиной послужила пандемия коронавирусной инфекции и ее влияние на экономику стран.

Механизм коррекции

Обычно коррекция состоит из двух ярко выраженных волн распродаж активов, причем вторая из них более сильная.

Перед началом коррекции наблюдается недолгая консолидация показателей котировок вблизи их максимального значения. В это время новые покупатели уже опасаются входить на рынок, но продавцы еще не торопятся приступать к продажам. Затем происходит какое-то событие, которое как-будто запускает первую волну коррекции. На рынке стремительно растет объем предложения активов. Возникает конкуренция между продавцами, падение котировок ускоряется.

Начинается вторая волна распродаж. Срабатывают стоп-лоссы. Ситуация усугубляется, и никто не спешит покупать активы. Дисбаланс возникает по вине трейдеров, открывающих спекулятивные позиции и выходящие из них при первой опасности. Волатильность активов значительно повышается.

Затем ситуация резко меняется. Это происходит в один день. Перелом наблюдается уже в утреннее время в самом начале торговой сессии. Активизация покупок активов способствует новому росту их котировок. Напряжение на рынке спадает.

Внимание! Несмотря на то что фондовый рынок, как правило, всегда восстанавливается после коррекции, котировки иногда не способны вернуться к своему прежнему уровню.

Сколько длится коррекция на бирже?

Внимание! Важно не поддаваться панике и научиться использовать положительные стороны коррекции с выгодой для себя.

Когда ждать очередную коррекцию на фондовом рынке?

Предугадать начало предстоящей коррекции сложно даже специалистам с большим опытом в сфере финансов. Как показывает практика, бесполезно делать какие-либо прогнозы. Важно помнить, что это может случиться в любой момент работы фондовой биржи.

Внимание! Каждый кризис протекает по-разному. Нельзя заранее определить, каких активов это коснется в наибольшей степени, и пытаться строить стратегию, основываясь на этих предположениях.

Положительные и отрицательные стороны коррекции

Коррекция имеет свои преимущества и недостатки, учитывая которые инвестор может повернуть ситуацию в более выгодную для себя сторону и снизить возможные потери.

Примеры поведения инвестора во время коррекции

Во время коррекции многие инвесторы пытаются спрогнозировать, в какую сторону (повышения или понижения) развернутся котировки в ближайшем будущем, и действуют, исходя из своих умозаключений. Как показывает практика, это неверная модель поведения.

Гораздо эффективнее заранее сформировать свой портфель таким образом, чтобы он не зависел от колебаний рынка. Для этого следует приобретать инвестиционные инструменты разного вида и вкладываться в несколько перспективных секторов экономики.

Чтобы выдержать период коррекции без критических финансовых потерь, рекомендуется придерживаться ряда правил:

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как отличить коррекцию от обвала и что делать, когда рынок идёт вниз

Поделиться:

Инвесторы и аналитики активно обсуждают возможное снижение рынка акций в первой половине 2021 года, называя это «коррекцией». Объясняем, что имеется в виду и как вести себя инвестору, когда рынок идёт вниз.

Что считается коррекцией, а что — обвалом

Коррекцией на фондовом рынке чаще всего называют краткосрочное снижение стоимости активов на 10—20 % от максимальных значений. Так как рынки в долгосрочной перспективе растут, такое снижение означает, что их цена как бы корректируется, чтобы затем снова начать расти. Коррекция может происходить как на рынке в целом, так и в отдельных акциях, облигациях и других биржевых активах, например золоте.

Если биржевой индекс снижается больше чем на 20 %, то обычно говорят, что начался «медвежий» рынок. Такие серьёзные падения происходят более редко по сравнению с коррекциями: начиная с 1974 года только в 5 случаях из 24 рынок переходил от коррекции к «медвежьей» фазе (см. график ниже). В последний раз — в феврале — марте 2020 года, когда американский индекс S&P 500 снизился на 34 % из-за введения карантинных ограничений по всему миру.

Почему рынок называют «медвежьим»

«Медведями» называют тех инвесторов, которые в определённый период времени продают акции, «быками» — тех, кто покупает. Почему — точно никто не знает. Но если на рынке больше «быков», то говорят, что рынок растёт, если больше «медведей» — то падает. Соответственно, растущий рынок — это «бычий» рынок, падающий — «медвежий».

Отдельные акции могут снижаться на десятки процентов из-за новостей, связанных с компанией. Например, акции Kodak упали в моменте на 43 % из-за приостановки госкредита в августе 2020 года. Такое происходит достаточно часто, поэтому в статье мы будем говорить прежде всего о коррекциях, затрагивающих рынок в целом.

Причины коррекций и обвалов

Любой, кто начинает инвестировать на бирже, рано или поздно сталкивается с коррекцией (а иногда — и с более серьёзным падением). Начиная с 1920 года коррекция на американском фондовом рынке происходит в среднем раз в год, подсчитали в Fidelity Investments.

| Глубина снижения индекса S&P 500 | Периодичность |

|---|---|

| 5 % | Три раза в год |

| 10 % | Раз в год |

| 20 % | Каждые 7 лет |

Источник: Fidelity Investments

Рынки не могут расти вечно: как и в экономике, на них бывают периоды подъёма и спада. Серьёзные снижения, как правило, связаны с экономическими кризисами: начиная с 1960-х гг. в большинстве случаев наступление «медвежьей» фазы на американском рынке связано с рецессиями, отмечают в Reuters. Рецессия — снижение экономики как минимум два квартала подряд. Во время рецессии зачастую растёт безработица, а прибыли компаний снижаются, что негативно сказывается на настроениях инвесторов.

Движение на рынках сильно связано с психологией инвесторов, отмечал известный управляющий и писатель Говард Маркс. Например, если рынки, по их мнению, слишком сильно выросли, то они могут начать продавать акции, чтобы зафиксировать прибыль. Из-за этого на рынках может начаться коррекция.

Чтобы определить настроения инвесторов на рынке, используют разные методы. Например, Bank of America (BofA) каждый месяц проводит опрос профессиональных управляющих. У них спрашивают про ожидания относительно экономики и рынков. За результатами опроса, публикуемыми в деловых медиа, следят инвесторы по всему миру.

Как пишет Маркс, инвесторы редко придерживаются объективных позиций. Когда рынки растут, они демонстрируют высокие уровни оптимизма и жадности. Затем — по некоторой причине — настроения на рынках меняются на пессимизм и страх. Инвесторы продают активы, а их цена падает.

Краткая история последних «медвежьих» рынков в США

Как пишет Маркс, инвесторы редко придерживаются объективных позиций. Когда рынки растут, они демонстрируют высокие уровни оптимизма и жадности. Затем — по некоторой причине — настроения на рынках меняются на пессимизм и страх. Инвесторы продают активы, а их цена падает.

По данным Credit Suisse на начало 2021 года, на США приходится 56 % капитализации всех мировых рынков акций. Поэтому снижение американского рынка может негативно сказываться на остальных рынках, в том числе на российском. Но не всегда: с 20 сентября по 24 декабря 2018 года индекс S&P 500 снизился на 19,8 %, индекс МосБиржи — всего на 3,9 %.

«Медвежий рынок» — 2020 был самым коротким в истории американских фондовых рынков, подсчитали в Reuters, — он продлился всего 33 дня. После этого начался бурный рост. Дело в том, что Федеральная резервная система (ФРС) США и другие ведущие центральные банки мира снизили ставки и увеличили программы выкупа активов, прежде всего гособлигаций. Это поддержало рынки.

Но обычно всё гораздо серьёзнее: медианная продолжительность «медвежьего» рынка в США — 302 дня, пишет Reuters со ссылкой на Yardeni Research. Самое долгое падение в истории продолжалось 929 дней — с марта 2000 года, когда лопнул «пузырь доткомов», по октябрь 2002-го. Индекс S&P 500 за это время снизился на 49,1 %.

Почему случился «пузырь доткомов»

Во второй половине 1990-х гг. стоимость интернет-компаний быстро росла. Инвесторы ожидали наступления «новой экономики» и охотно покупали переоценённые акции IT-компаний, даже если они не приносили прибыль. Со временем инвесторы перешли к продажам акций, и «пузырь» лопнул.

Самое большое падение (на 56,8 %) за последние 50 лет началось в октябре 2007 года. На рынке ипотечных облигаций уже тогда начинался кризис, потому что всё больше заёмщиков не могли справиться со своими обязательствами. В декабре 2007 года в экономике США началась рецессия, закончившаяся только в июне 2009 года. В августе 2008 года начался мировой финансовый кризис. Считается, что выйти из «медвежьей» фазы рынкам тогда тоже помогло вмешательство центральных банков.

При этом иногда сильное падение рынков никак не связано с экономикой. Так, к августу 1987 года на рынках царил оптимизм: начиная с августа 1984 года индекс S&P 500 вырос почти в 3 раза. Особых проблем в экономике США не было. А 19 октября 1987 произошёл «Чёрный понедельник» — крупнейшее однодневное падение американского рынка за всю историю. Индекс S&P 500 за день рухнул на 20,4 %. При этом точная причина биржевого краха неизвестна — винили компьютерную торговлю, набиравшую популярность у трейдеров, производные финансовые инструменты, недостаток ликвидности. Вспоминали и об общей переоценённости акций на тот момент.

Ждать ли рыночной коррекции в 2021 году

В феврале 2021 года сразу несколько инвестдомов, например Citigroup и BofA, объявили о том, что они ожидают краткосрочного снижения рынков на 10—20 % в этом году. Среди причин, на которые указывали аналитики, — слишком высокие уровни оптимизма у инвесторов и завышенные оценки акций. Экономика восстанавливается не так быстро, как фондовые рынки, которым помогают центральные банки.

Как инвесторы оценивают акции?

Чаще всего смотрят на P/E (Price to Earnings) — отношение рыночной капитализации компании к её чистой прибыли за последний год. P/E показывает, за сколько лет окупятся вложения в компанию при неизменной прибыли. Чем он больше, тем более высоко рынок оценивает компанию.

При этом серьёзная рыночная коррекция маловероятна, считают в Citigroup. В отличие от «пузыря доткомов», сейчас экономика США всё же выходит из рецессии, а не входит в неё. А ФРС не планирует повышать ставки, что могло бы негативно сказаться на рынках. Глобальные инвесторы настроены «однозначно» позитивно, показал мартовский опрос BofA.

Как инвесторы оценивают акции?

Чаще всего смотрят на P/E (Price to Earnings) — отношение рыночной капитализации компании к её чистой прибыли за последний год. P/E показывает, за сколько лет окупятся вложения в компанию при неизменной прибыли. Чем он больше, тем более высоко рынок оценивает компанию.

Как вести себя инвестору в случае коррекции

История показывает: в долгосрочной перспективе фондовые рынки растут. Но когда начнётся снижение рынков, сколько оно продлится и на сколько за это время упадёт рынок, никто не может точно сказать, отмечают в Fidelity.

Для долгосрочного инвестора любая коррекция — возможность купить подешевевшие акции качественных компаний с надежным бизнесом и устойчивыми финансовыми показателями. Именно это рекомендовали делать аналитики Jefferies в своём февральском отчёте. По их мнению, риск длительного снижения рынков пока не высок.

Аналитики Сharles Schwab тоже не советуют пытаться угадать, когда рынок после падения перейдёт к росту и наоборот, — это происходит неожиданно. Зато они посоветовали, как сделать инвестиционный портфель более устойчивым к снижениям:

Составьте свой личный финансовый план. Это поможет вам определиться с целями и горизонтом инвестирования. Например, если вы копите на автомобиль, который хотите купить через год, то вам лучше не вкладывать все деньги в акции. Как показывает история, рынки могут и не восстановиться за это время.

Узнайте свою склонность к риску. Многие начали инвестировать во время пандемии, когда рынки росли. В такой ситуации рисковать проще, отмечают в Сharles Schwab. Однако если вы не готовы к краткосрочному снижению вашего портфеля на десятки процентов, то вам лучше составить более сбалансированный и подходящий лично вам портфель. Так вы избежите эмоциональных решений во время коррекции.

Проводите регулярную балансировку портфеля. Так вы сможете контролировать уровень рисков. Как и когда проводить ребалансировку, мы рассказывали в этой статье.