коэффициент финансового левериджа показывает что

Международная Академия Инвестиций

Определение: коэффициент финансового левериджа – это отношение всех обязательств компании (Total Liabilities или Total Debt) к её акционерному капиталу (Total Equity). Является одним из важных среди коэффициентов долга – Leverage ratios.

Примечание! В этой и других публикациях все показатели рассмотрены для компаний фондового рынка США. У некоторых из этих показателей есть своя специфика в нормах, расчёте по балансу, если их сравнивать с бухгалтерским учётом в России.

Формула – как посчитать?

Ниже представлено отображение 2-х вариантов формулы коэффициента финансового левериджа (в англоязычном и русскоязычном форматах):

Статьи баланса для расчёта

Total Liabilities (Все обязательства) – это общая сумма задолженностей компании на балансе (краткосрочных и долгосрочных). В балансе значение отображено строкой Total Liabilities или Total Debt.

Total Equity (Весь акционерный капитал) – это сумма всех собственных средств предприятия. В балансе значение обычно отображено строкой Total stockholders’ Equity.

Полезно знать! Другие названия показателя: Debt to equity ratio, коэффициент финансового рычага, D/E, Net Debt/Equity, коэффициент задолженности к акционерному капиталу (долг/капитал).

Показатели нормы

Считается, что оптимальное значение для D/E – это «единица». Оно указывает на равноправие между собственными и взятыми в долг средствами.

Подробнее об экономическом эффекте таких значений мы поговорим ниже.

Показатель финансового левериджа

Вы будете перенаправлены на Автор24

Понятие и виды финансового левериджа

Финансовый леверидж (Debt-to-equity ratio) применяется для повышения доходности бизнеса. Это финансовый рычаг, который определяет соотношение средств, взятых в кредит, к собственным денежным средствам компании и определяет ее устойчивость. Устойчивым считается предприятие в случае низкого значения финансового левериджа.

Кроме этого финансовый леверидж изучается как фактор. Его незначительные перемены могут привести к существенному изменению результатов деятельности компании.

Финансовый леверидж – это показатель, который отражает степень риска предприятия при определенном соотношении собственных денежных средств и взятых в кредит.

Сущность финансового левериджа заключается в том, что собственный капитал заменяется заемными деньгами, соответственно все финансовые операции осуществляются с использованием только денежных средств, взятых в кредит. С ростом доходов организации финансовый леверидж повышает риски, так как процент по кредиту нужно платить, независимо от того, получена прибыль от вложений или нет.

Финансовый леверидж определяет уровень воздействия структуры капитала на величину прибыли организации, а разные варианты добавления издержек по кредиту в себестоимость влияет на уровень чистой прибыли и чистую рентабельность собственных финансовых средств.

Различают три вида финансового левериджа по целесообразности использования:

Финансовый леверидж влияет на инвестиционный рейтинг компании, возможность его развития и повышение прибыли. Соответственно в ходе планирования деятельности субъекта хозяйствования следует учитывать этот показатель. Особое внимание уделяется методике расчета и интерпретации результатов исследования.

Готовые работы на аналогичную тему

Расчет показателя финансового левериджа

Коэффициент финансового левериджа отражает долю собственных денежных средств организации в активах. Большее значение данного показателя говорит о высоком уровне предпринимательского риска. Если доля взятых в кредит средств большая, то компания получить меньше прибыли, так часть ее уйдет на платежи по кредиту.

Предприятия, которые использует заемных средств больше, чем собственные, называются финансов зависимые. Подобные компании имеют высокий коэффициент капитализации. Низкое значение коэффициента капитализации имеют финансово независимые организации. Поэтому на основе расчета коэффициента капитализации оценивается компания как объект инвестирования. Инвесторы выбирают компании с преобладанием собственных средств в активах.

Коэффициент финансового левериджа – это пропорция между заемными и собственными средствами предприятия:

Эта формула расчета показывает и финансовые риски компании. Оптимальным считается значение показателя финансового левериджа от 0,5 до 0,8. В этом случае есть возможность повысить прибыль при минимальных рисках.

В российской практике эффективном является равное соотношение обязательств и чистых активов. Допускает значение до 2, у крупных компаний может быть еще больше. Но при высоком значении коэффициента финансового левериджа предприятие теряет свою финансовую независимость и финансовое состояние становится неустойчивым. В этом случае и привлекаются кредитные средства для развития.

Очень низкий коэффициент финансового левериджа – это упущенная возможность применить финансовый рычаг – увеличить рентабельность собственных денежных средств за счет привлечения кредитного капитала.

Сущность эффекта финансового рычага

Если сравнить показатели коэффициента финансового левериджа и рентабельности в качестве результата применения собственных средств, то полученная величина называется эффектом финансового рычага. Это явление дает представление о зависимости рентабельности собственных финансовых средств компании от уровня кредитных ресурсов. В этом случае рассчитывается разница между стоимостью рентабельности активов и уровнем заемных средств.

Эффект финансового рычага определяется через следующие показатели:

Первый показатель рассчитывается по следующей формуле:

$ВД = Ц • О – И • О – ПР$, где:

Эффект финансового рычага ($ЭФР$) – это пропорция между показателями прибыли до и после оплаты процентов по кредиту. Для этого применяется следующая формула:

Подробная формула расчета эффекта финансового левериджа:

$ЭФЛ = (РА – ЦЗК) • (1 – СНП / 100) • ЗК / СК$, где:

Рентабельность активов рассчитывается по формуле:

$РА = ВД / (СК + ЗК) • 100$%

Обратный эффект финансового рычага или отрицательное значение возникает в случаях, когда рентабельность уменьшается ниже ставки по займу. Это приводит к образованию убытков.

Получи деньги за свои студенческие работы

Курсовые, рефераты или другие работы

Лилия Евгеньевна Фокина

Эксперт по предмету «Анализ хозяйственной деятельности»

Финансовый рычаг предприятия. Формула и расчет на примере ОАО «Русгидро»

Рассмотрим финансовый рычаг предприятия, экономический смысл, формулу расчета эффекта финансового рычага и пример его оценки для компании ОАО «Русгидро».

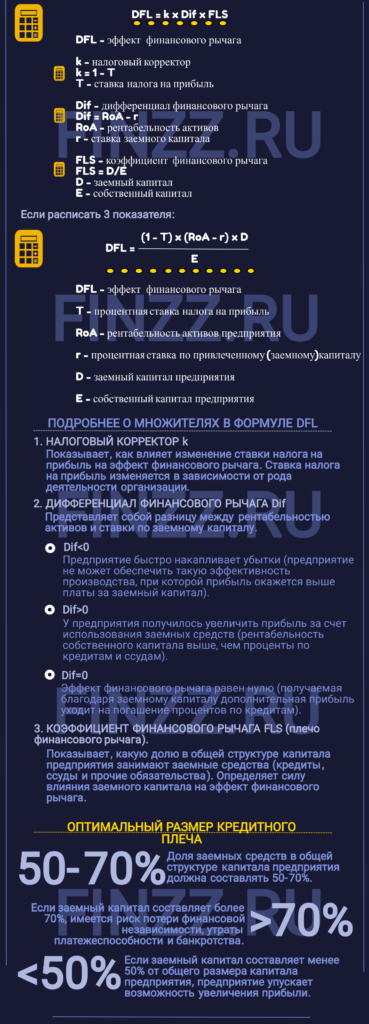

Инфографика: Финансовый рычаг предприятия

Финансовый рычаг предприятия (аналог: кредитное плечо, кредитный рычаг, финансовый леверидж, leverage) – показывает, как использование заемного капитала предприятия влияет на величину чистой прибыли. Финансовый рычаг является одним из ключевых понятий финансового и инвестиционного анализа предприятия. В физике использование рычага позволяет, прикладывая меньшие усилия поднять больший вес. Аналогичный принцип действия и в экономике для финансового рычага, который позволяет, прилагая меньшее количество усилий увеличить размер прибыли.

Цель использования финансового рычага заключается в увеличении прибыли предприятия за счет изменения структуры капитала: долей собственных и заемных средств. Необходимо отметить, что увеличение доли заемного капитала (краткосрочных и долгосрочных обязательств) предприятия приводит к снижению ее финансовой независимости. Но в тоже время с увеличением финансового риска предприятия увеличивается и возможность получения большей прибыли.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Финансовый рычаг. Экономический смысл

Эффект финансового рычага объясняется тем, что привлечение дополнительных денежных средств позволяет повысить эффективность производственно-хозяйственной деятельности предприятия. Ведь привлекаемый капитал может быть направлен на создание новых активов, которые увеличат как денежный поток, так и чистую прибыль предприятия. Дополнительный денежный поток приводит к увеличению стоимости предприятия для инвесторов и акционеров, что является одной из стратегических задач для собственников компании.

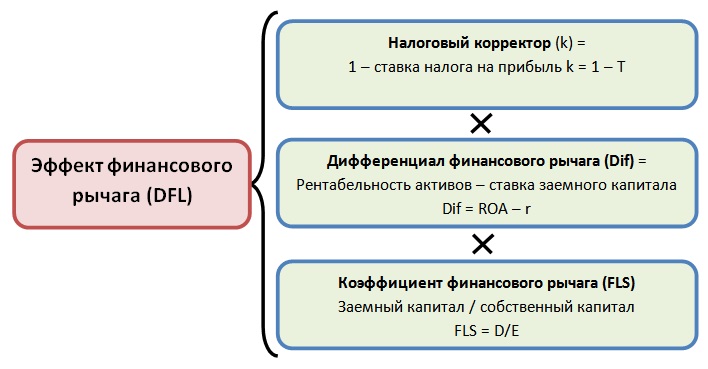

Эффект финансового рычага. Формула расчета

Эффект финансового рычага представляет собой произведение дифференциала (с налоговым корректором) на плечо рычага. На рисунке ниже показана схема ключевых звеньев формирования эффекта финансового рычага.

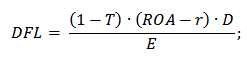

Если расписать три показателя, входящих в формулу то она будет иметь следующий вид:

DFL – эффект финансового рычага;

T – процентная ставка налога на прибыль;

ROA – рентабельность активов предприятия;

r – процентная ставка по привлеченному (заемному) капиталу;

D – заемный капитал предприятия;

Е – собственный капитал предприятия.

Итак, разберем более подробно каждый из элементов эффекта финансового рычага.

Налоговый корректор

Налоговый корректор показывает как влияет изменение ставки налога на прибыль на эффект финансового рычага. Налог на прибыль платят все юридические лица РФ (ООО, ОАО, ЗАО и т.д.), и его ставка может изменяться в зависимости от рода деятельности организации. Так, например, для малых предприятий занятых в жилищно-коммунальной сфере итоговая ставка налога на прибыль составит 15,5%, тогда как ставка налога на прибыль без поправок составляет 20%. Минимальная ставка налога на прибыль по закону не может быть ниже 13,5%.

Диффереренциал финансового рычага

Дифференциал финансового рычага (Dif) представляет собой разницу между рентабельностью активов и ставки по заемному капиталу. Для того чтобы эффект финансового рычага был положителен необходимо чтобы рентабельность собственного капитала была выше, чем проценты по кредитам и ссудам. При отрицательном финансовом рычаге предприятие начинает терпеть убытки, потому что не может обеспечить эффективность производства выше, чем плата за заемный капитал.

Значение дифференциала

Комментарии

Коэффициент финансового рычага

Коэффициент финансового рычага (аналог: плечо финансового рычага) показывает, какую долю в общей структуре капитала предприятия занимают заемные средства (кредиты, ссуды и др. обязательства), и определяет силу влияния заемного капитала на эффект финансового рычага.

Оптимальный размер плеча для эффекта финансового рычага

На основе эмпирических данных был рассчитан оптимальный размер плеча (соотношения заемного и собственного капитала) для предприятия, который находится в диапазоне от 0,5 до 0,7. Это говорит о том, что доля заемных средств в общей структуре предприятия составляет от 50% до 70%. При повышении доли заемного капитала увеличиваются финансовые риски: возможность потери финансовой независимости, платежеспособности и риска банкротства. При размере заемного капитала меньше 50%, предприятие упускает возможность увеличения прибыли. Оптимальным размером эффекта финансового рычага считается величина равная 30-50% от рентабельности активов (ROA).

Пример расчета эффекта финансового рычага для ОАО «Русгидро» по балансу

Одной из формул расчета эффекта финансового рычага является превышение рентабельности капитала (ROA, Return on Assets) над рентабельностью собственного капитала (ROE, Return on Equity). Рентабельность капитала (ROA) показывает прибыльность использования предприятием, как собственного капитала, так и заемного капитала, тогда как ROE отражает только эффективность собственного. Формула расчета будет иметь следующий вид:

DFL – эффект финансового рычага;

ROA – рентабельность капитала (активов) предприятия;

ROE – рентабельность собственного капитала

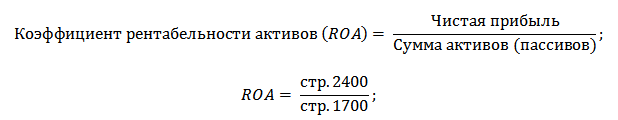

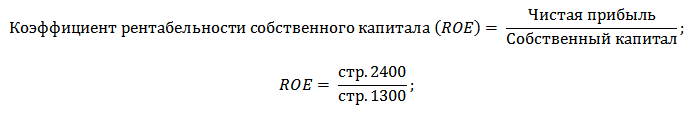

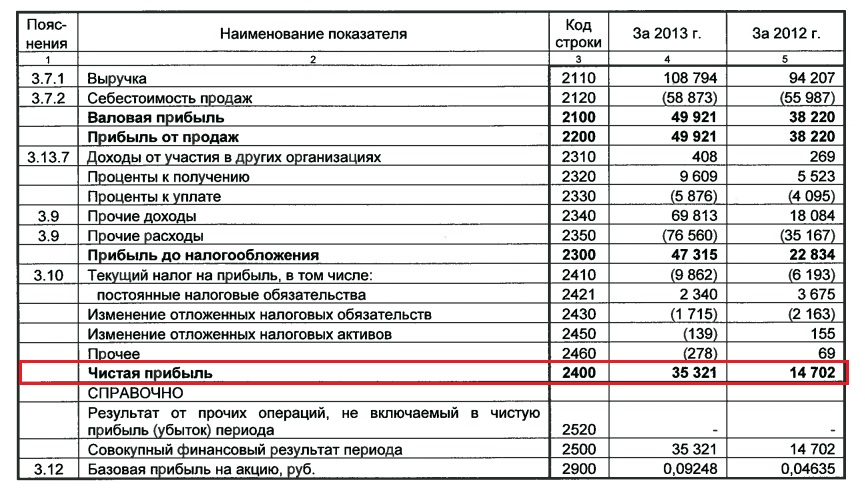

Рассчитаем эффект финансового рычага для предприятия ОАО «Русгидро» по балансу. Для этого рассчитаем коэффициенты рентабельности, формулы которых представлены ниже:

Расчет коэффициента рентабельности активов (ROA) по балансу

Расчет коэффициента рентабельности собственного капитала (ROE) по балансу

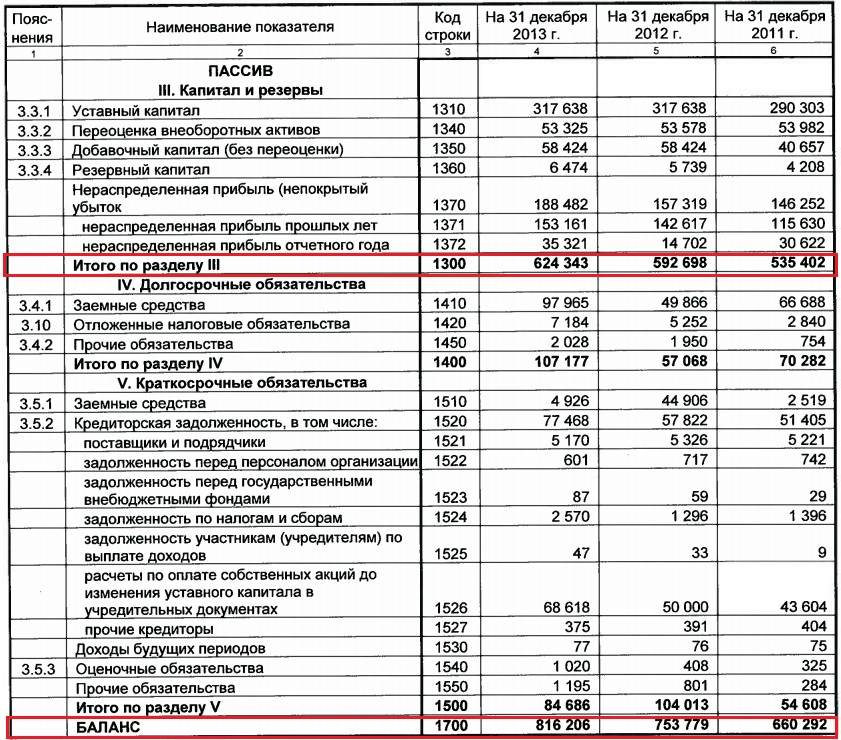

Баланс ОАО «Русгидро» был взят с официального сайта предприятия.

Отчет о финансовых результатах представлен ниже:

Расчет эффекта финансового рычага для ОАО «Русгидро»

Рассчитаем каждый из коэффициентов рентабельности и оценим эффект финансового рычага для предприятия ОАО «Русгидро» за 2013 год.

ROA = 35321 / 816206 =4,3%

ROE = 35321 / 624343 = 5,6%

Эффект финансового рычага (DFL) = ROE – ROA = 5,6 – 4,3= 1,3%

Эффект показывает, что использование заемного капитала предприятием ОАО «Русгидро» позволило увеличить прибыльность деятельности на 1,3%. Размер эффекта финансового рычага от рентабельности капитала составляет около

30%, что является оптимальным соотношением и показывает на результативное управление заемным капиталом.

Резюме

Эффект финансового рычага показывает эффективность использования заемного капитала предприятием для роста его эффективности и прибыльности. Повышение прибыльности позволяет реинвестировать средства в развитие производства, технологии, кадрового и инновационного потенциала. Все это позволяет повысить конкурентоспособность предприятия. Неграмотное же управление заемным капиталом может привести к быстрому росту неплатежеспособности и возникновению риску банкротства.

Автор: к.э.н. Жданов Иван Юрьевич

Коэффициент финансового левериджа

koefficient.jpg

Похожие публикации

Вошедший в обиход экономиста термин «леверидж» буквально обозначает «подъемный рычаг», т. е. устройство, применяя которое можно добиться изменения существующего состояния. В финансовом смысле под левериджем понимают инструмент, влияющий на состояние компании. Познакомимся с понятием финансового левериджа, его вычислением и применением в анализе работы фирмы.

Понятие финансового левериджа

Под финансовым левериджем понимают возможность влияния на прибыльность фирмы посредством изменения размера и состава пассивов, варьируя соотношение размеров привлеченных и собственных средств. Кроме того, финансовый леверидж – это еще и показатель уровня рисков, которые несет компания при использовании средств кредиторов, влияющих на уровень прибыльности собственного капитала.

Коэффициент финансового левериджа: что обозначает

Показатель устанавливает долю собственных средств в компании, величину зависимости фирмы от привлечения займов, определяет рентабельность капитала и степень предполагаемых рисков, а также зависимость уровня прибыльности от различных факторов. Опираясь на расчетные значения коэффициента, руководители принимают решения о целесообразности привлечения кредитов.

Этот показатель важен для инвесторов, поскольку организации с преобладающей долей собственных средств более устойчивы, а, значит, привлекательны. Но часть заемных средств не должна быть ничтожной, поскольку это автоматически уменьшит прибыль инвестора.

Коэффициент финансового левериджа: формула

Формула вычисления показателя такова:

где ЗК – заемный, а СК – собственный капитал.

Поскольку в структуру ЗК входят пассивы долго- и краткосрочные, то в расчете участвуют и те и другие. Их значения зафиксированы в строках баланса: долгосрочные займы в строке 1400, краткосрочные обязательства – в строке 1500. Показатель СК отражен в строке 1300 баланса.

Таким образом, рассчитать Кфл можно по формуле:

Кфл = (стр. 1400 + стр. 1500) / стр. 1300

Оптимальным считается значение Кфл в рамках 0,5–07, определяющее долю ЗК в общем капитале в диапазоне 50-70%. Подобное значение указывает на предельное увеличение прибыли при минимуме рисков. Для торговых компаний и банков приемлемы более высокие показатели, если при этом гарантирован поток денежных поступлений.

Превышение Кфл этих значений свидетельствует о слишком высокой доле ЗК в пассивах компании, что может привести предприятие к утрате финансовой независимости и платежеспособности, и, как следствие, к банкротству. Впрочем, нормативы коэффициентов во многом зависят отрасли, поэтому необходимо сопоставлять полученные значения Кфл со среднеотраслевыми показателями и показателями других предприятий отрасли.

Эффект финансового левериджа: формула

Рк = стр. 2400 ОФР / строка1700 баланса;

Рск = строка 2400 ОФР /строка 1300 баланса.

Другой вариант формулы:

Ра ― рентабельность активов в % = Валовой доход / (СК + ЗК) × 100%;

ВЗСпр ― ставка по займам в %;

СННП ― ставка налога на прибыль.

Коэффициент финансового рычага: примеры расчета

Пример 1

По балансу компании на 31.12.2018 величина заемных средств составила 25 600 тыс. руб., в том числе по долгосрочным займам – 20 000 тыс. руб., по краткосрочным обязательствам – 5600 тыс. руб. Размер собственного капитала составил 32 800 тыс. руб., чистой прибыли – 9800 тыс. руб.

Кфл = 25 600 / 32 800 = 0,78 или 78% влияния заемных средств на прибыльность компании.

Для расчета ЭФЛ по балансу определим:

рентабельность СК отношением чистой прибыли (ЧП) к СК:

Рск = 9800 / 32 800 х 100% = 29,88%

рентабельность капитала отношением ЧП к сумме общего капитала (строка 1700 по балансу):

Рк = 9800 / (32 800 + 25 600) х 100% = 16,78%

Пример 2

Определим Кфл на основе данных за два года:

(стр. 1400 + стр. 1500) / стр. 1300

Финансовый рычаг

Содержание

Что такое финансовый рычаг?

Финансовым рычагом принято считать потенциальную возможность управлять прибылью организации, изменяя объем и составные капитала собственного и заёмного.

Финансовый рычаг (леверидж) применяется предпринимателями тогда, когда возникает цель увеличить доход предприятия. Ведь именно финансовый леверидж считается одним из основных механизмов управления доходностью предприятия.

В случае применения такого финансового инструмента, предприятие привлекает заёмные деньги, оформляя кредитные сделки, этим капиталом заменяется собственный капитал и вся финансовая деятельность осуществляется лишь с использованием кредитных денег.

Но следует помнить, что таким образом предприятие значительно увеличивает собственные риски, ведь независимо от того, принесли ли прибыль вложенные средства или нет, платить по долговым обязательствам необходимо.

При использовании финансового рычага нельзя не учитывать эффект финансового левериджа. Этот показатель является отражением уровня дополнительной прибыли на собственный капитал предприятия с учётом различной доли использования кредитных средств. Зачастую при его расчёте используется формула:

Составляющие финансового рычага

Данная формула имеет три основные составляющие:

1. Налоговый корректор (1-Cнп) – величина, указывающая, каким образом будет меняться ЭФЛ при изменении уровня налогообложения. Предприятие практически не влияет на это значение, ставки налогов устанавливает государство. Но финансовые менеджеры могут использовать изменение налогового корректора для получения желаемого эффекта в том случае, если некоторые филиалы (дочерние фирмы) предприятия подвержены различной налоговой политике в связи с территориальным расположением, видами деятельности.

2.Дифференциал финансового левериджа (КBРа-ПК). Его значение в полной мере раскрывает разницу между коэффициентом валовой рентабельности активов и средним размером процента по кредиту. Чем выше значение дифференциала, тем больше вероятность положительного эффекта от финансового воздействия на предприятие. Этот показатель весьма динамичен, постоянный мониторинг дифференциала позволит контролировать финансовую ситуацию и не упустить момент снижения рентабельности активов.

3. Коэффициент финансового левериджа (ЗК/CК), который характеризует сумму кредитного капитала, привлечённого предприятием, в расчете на единицу собственного капитала. Именно эта величина вызывает эффект финансового левериджа: положительный или отрицательный, который получается за счёт дифференциала. То есть, положительный или отрицательный прирост этого коэффициента вызывает прирост эффекта.

Соединение всех составляющих эффекта финансового рычага позволит определить именно ту сумму заёмных средств, которая будет безопасной для предприятия и позволит получить желанный прирост прибыли.

Коэффициент финансового рычага

Коэффициент финансового рычага показывает процент заимствованных средств по отношению к собственным средствам компании.

Нетто-заимствования — это банковские кредиты и овердрафты за минусом денежной наличности и других ликвидных ресурсов.

Собственные средства представлены балансовой оценкой средств акционеров, вложенных в компанию. Это эмитированный и оплаченный уставный капитал, учитываемый по номинальной стоимости акций, плюс накопленные резервы. Резервами являются нераспределенная прибыль компании с момента учреждения, а также любое приращение в результате переоценки собственности и дополнительный капитал, где таковой имеется.

Бывает, что даже котируемые компании имеют коэффициент финансового рычага более 100%. Это означает, что кредиторы обеспечивают больше финансовых ресурсов для работы компании, чем акционеры. На самом деле встречались исключительные случаи, когда котируемые компании имели коэффициент финансового рычага около 250% — временно! Это могло быть результатом крупного поглощения, потребовавшего значительных заимствований для оплаты приобретения.

В подобных обстоятельствах весьма вероятно, однако, что доклад председателя правления, представленный в годовом отчете, содержит информацию о том, что уже сделано и что еще предстоит сделать для того, чтобы существенно снизить уровень финансового рычага. На самом деле может оказаться необходимым даже продать какие-то направления бизнеса с тем, чтобы своевременно уменьшить рычаг до приемлемого уровня.

Последствием высокого финансового рычага является тяжелое бремя процентов по займам и овердрафту, ложащихся на счет прибылей и убытков. В условиях ухудшения экономической конъюнктуры, прибыль вполне может оказаться под двойным гнетом. Может иметь место не только сокращение торговой выручки, но и рост процентных ставок.

Одним из способов, позволяющих определить влияние финансового рычага на прибыль, является вычисление коэффициента покрытия процентных платежей.

Эмпирическое правило гласит, что коэффициент покрытия процентов должен быть не меньше 4,0, а лучше 5,0 или более. Этим правилом не следует пренебрегать, ибо расплатой может стать потеря финансового благополучия.

Коэффициент левериджа (Debt ratio)

Коэффициент левериджа (debt ratio, debt-to-equity ratio) – показатель финансового положения предприятия, характеризирующий соотношение заемного капитала и всех активов организации.

Термин «финансовый леверидж» также используют для характеристики принципиального подхода к финансированию бизнеса, когда с помощью заемных средств у предприятия формируется финансовый рычаг для повышения отдачи от собственных средств, вложенных в бизнес.

Леверидж (Leverage – «рычаг» или «действие рычага») – это долгосрочно действующий фактор, изменение которого может привести к существенному изменению ряда результативных показателей. Данный термин используется в финансовом менеджменте для характеристики зависимости, показывающей, каким образом повышение или понижение доли какой-либо группы условно-постоянных расходов влияет на динамику доходов собственников фирмы.

Также используются следующие названия термина: коэффициент автономии, коэффициент финансовой зависимости, коэффициент финансового рычага, долговая нагрузка.

Суть долговой нагрузки в следующем. Используя заемные средства, компания увеличивает либо уменьшает рентабельность собственного капитала. В свою очередь снижение или увеличение ROE зависит от средней стоимости заемного капитала (средней процентной ставки) и позволяет судить об эффективности компании в выборе источников финансирования.

Метод расчета коэффициента финансовой зависимости

Данный показатель описывает структуру капитала компании и характеризует ее зависимость от внешних источников финансирования. Предполагается, что сумма всех задолженностей не должна превышать размера собственного капитала.

Расчетная формула коэффициента финансовой зависимости выглядит следующим образом:

Обязательства / Активы

Обязательства рассматриваются как долгосрочные, так и краткосрочные (все, что остается от вычитания из сальдо баланса собственного капитала). Обе составляющие формулы берутся из бухгалтерского баланса организации. Впрочем, рекомендуется делать расчеты, исходя из рыночной оценки активов, а не данных бухгалтерской отчетности. Так как у успешно действующего предприятия рыночная стоимость собственного капитала может превышать балансовую стоимость, а это значит, меньшее значение показателя и более низкий уровень финансового риска.

В результате нормальное значение коэффициента должно равняться 0,5-0,7.

Выводы из значения Debt ratio

Коэффициент финансового левериджа используется для:

1) Сравнения со средним уровнем по отрасли, а также с показателями у других фирм. На значение коэффициента финансового левериджа влияет отрасль, масштабы предприятия, а также способ организации производства (фондоемкое или трудоемкое производство). Поэтому итоговые результаты следует оценивать в динамике и сравнивать с показателем аналогичных предприятий.

2) Анализа возможности использования дополнительных заемных источников финансирования, эффективности производственно-сбытовой деятельности, оптимальных решений финансовых менеджеров в вопросах выбора объектов и источников инвестирования.

3) Анализа структуры задолженности, а именно: доли в ней краткосрочных долгов, а также задолженности по выплате налогов, заработной платы, различных отчислений.

4) Определения кредиторами финансовой независимости, устойчивости финансового положения организации, которая планирует привлечь дополнительные займы.

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь