кэшбэк компенсация комиссии втб что это

Про Кешбэк по Мультикарте ВТБ — в чём подвох + условия + отзывы

Друзья, привет! Сегодня мы разбираем cashback-программу по одной из самых популярных карточек России — «Мультикарте» от банка «ВТБ».

Как всё работает

Программа лояльности ВТБ — не самая простая. Здесь есть сразу 6 бонусных опций на выбор и 2 уровня вознаграждения.

2 уровня вознаграждения

Это тарифы по карте. Они определяют размер вашего дохода по карте — будут возвращать вам «поменьше» или «побольше».

Первый — «Стандартный». Подключается всем клиентам по умолчанию в офисе ВТБ. Обслуживание по нему — всегда бесплатное без каких-либо условий. Как легко догадаться из названия, предлагают базовые условия. Для примера — по опции «Кешбэк» возврат за ваши покупки по карте составит 1%.

Второй — «Расширенный». Здесь ВТБ дает уже более выгодные возвраты. Не просто так, конечно — есть условия. Какие? Как правило, вас попросят тратить по «Мультикарте» минимум 10 000 рублей в месяц. И вот тут вас поджидает первый подвох — если не выполнить это требование, будет очень приличная комиссия — 249 рублей в месяц. Зато — по той же опции «Кешбэк» вам вернут уже не 1%, а 1,5%. Примечание: если вы хотите перейти на «Расширенный», лучше на всякий случай сразу сказать об этом в офисе.

6 бонусных опций

Первые три — «Кешбэк», «Путешествия» и «Коллекция» — ВТБ объединяет в одну группу. И действительно — условия по возврату у них почти одни и те же:

| На уровне «Стандартный» (траты до 30 000 руб./мес.) | На уровне «Расширенный» (от 30 000 до 75 000 руб./мес.) |

| 1% | 1,5% |

Единственное различие — если по первой опции вам выплачивают реальные рубли, то по «Путешествиям» и «Коллекции» только бонусные «фантики». Кстати, пара слов о них.

Опция «Путешествия» по «Мультикарте»

Опция «Путешествия» предлагает вам совершать покупки и получать за них 1% или 1,5% бонусами- милями. Хотите больше? Покупайте в популярных магазинах-партнёрах ВТБ — и вам вернут милями до 15% от суммы заказа. Каких скидок ждать в реальности? Вот несколько примеров:

Есть ещё лайфхак — откройте на членов семьи дополнительные карты, и будете копить мили уже вместе. Так будет явно быстрее! Плюс будет легче выполнить требование «потрать 10 000 в месяц» и не попасть на комиссию за обслуживание в 249 руб./мес.

Мили по «Путешествиям» можно потратить на авиа- и ж/д билеты, бронирование отелей, аренду машины и товары для поездок. Покупать всё это можно только на специальном портале ВТБ «Мультибонус». Как вы понимаете, цены там на всё выше (процентов на 5-7). Так что выбирать именно эту опцию стоит, только если по-другому накопить на отдых не получается. А как вам такой аргумент в пользу «Путешествий» —

«Если выбрать Cash Back и получать сразу деньгами, то месяц все равно будет приходить не так много, потратишь — и не заметишь. А «фантики-то» то я не буду трогать, и со временем на какой-нибудь билет до Сочи да накопится»?

Вот так ВТБ может постепенно формировать вам полезную привычку — откладывать деньги на отпуск :).

Опция «коллекция» по «Мультикарте»

Опция «Коллекция» — практически брат-близнец «Путешествий». Единственное отличие — вы копите баллы и получаете через магазин ВТБ другие «плюшки»: билеты в кино, театр, подарочные сертификаты, всякие-разные товары и т.п. Претензия к опции вся та же — ВТБ здесь выступает посредником и, конечно, из-за этого получается немного дороже.

… Заскучали? К счастью, однотипные опции заканчиваются, теперь будут только нестандартные:

Опция «Сбережения» по «Мультикарте» ВТБ

Опция «Сбережения» — для тех, кто любит вклады!

| На выбор: | |

| +1% годовых по накопительному счёту или депозиту. Для сумм не более 1,5 млн руб. | +3% на текущий счет. Для сумм не более 100 тысяч рублей |

Выбор здесь — за вами. Главное — не забыть потратить по карте 10 тысяч рублей в месяц. Иначе — к сожалению, «процентики» не начислят. Если же всё сделать вовремя, дополнительный доход вам выплатят — до 15-го числа следующего месяца.

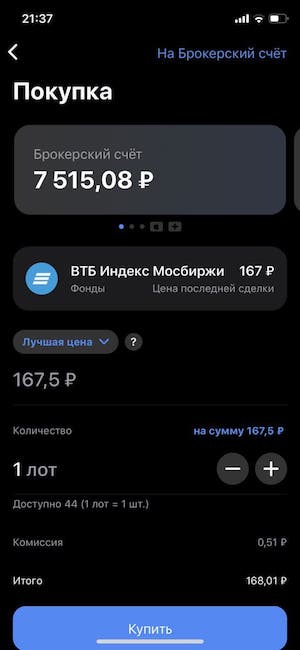

Опция «Инвестиции» по «Мультикарте» от ВТБ

Ну а опция «Инвестиции» — для тех, кто хочет получать на капитал больше, чем 4-7% годовых. Например, только за период с января по октябрь 2021 года акции «Газпрома» выросли на 77%, «Сбербанка» (привилегированные) — на 37%, а фонда на все российские акции от ВТБ (VTBX) — на 31,5%. Про Америку мы уже и не говорим :).

Чтобы покупать эти и другие акции и фонды, ВТБ как раз и предлагает направлять ваш кэшбэк на инвестиционный (брокерский) счет.

Правила, требования, ограничения — те же, что и с опцией «Кешбэк»:

| На уровне «Стандартный» (траты до 30 000 руб./мес.) | На уровне «Расширенный» (от 30 000 до 75 000 руб./мес.) |

| 1% | 1,5% |

На кэшбэк, в принципе, уже можно будет купить пару-тройку паёв фонда VTBX и почувствовать себя инвестором. А дальше — втянетесь, начнёте добавлять свои, за уши не оттащишь :).

Один пай VTBX стоит меньше 200 рублей — отличный старт в инвестиционный мир. Не является инвест. рекомендацией.

…Наконец, опция «Заемщик» — это бонусы тем, кто пользуется кредитами от ВТБ:

ВТБ предложит на выбор две скидки:

Если у вас не один, а несколько кредитов в ВТБ, скидка будет применена к самому большому из них.

Как всё работает? Вы выбираете скидку (или банк выбирает её за вас, если займов больше одного) тратите по «Мультикарте» 10 000 рублей в месяц и платите свой кредит. График платежей не меняется, банк просто пересчитывает разницу и начисляет бонусы на ваш бонусный счет. Пример:

Конечно, есть и «подвох». ВТБ, в принципе, его и не скрывает. В чем он заключается? Дело в том, что при всём желании по опции «Заемщик» нельзя заработать более 5 000 рублей в год. Маловато будет! (с).

Впечатления от кэшбэк-программы по «Мультикарте»

Очевидно, что для 99% держателей «Мультикарты» было бы вполне достаточно опции «Кешбэк». Остальные 5 опций выглядят довольно искусственно. Нет, правда — для чего нам покупать билеты и услуги дороже на 5-7%? Или выбирать потенциально очень интересную опцию для заемщиков, где нельзя получить больше 5 тысяч в год? На «Кешбэке» с 1,5% возврата есть возможность заработать гораздо больше.

А опция «Кешбэк» содержит в себе «мину замедленного действия». Стоит не потратить по ней 10 000 рублей в месяц (заболели, забыли, перестали пользоваться и т.д.) — и вас ждёт по-настоящему «драконовская» комиссия в 249 руб./мес. В месяц! Столько не просят даже за иные «золотые» кредитки.

В общем, общее впечатление — очень противоречивое. С одной стороны, есть реальный кэшбэк 1,5% на все покупки. С другой — подвохов по карте хватает. Поневоле задумаешься: «может быть, поискать более безопасный «пластик»?

P.S. Сравнение с конкурентами

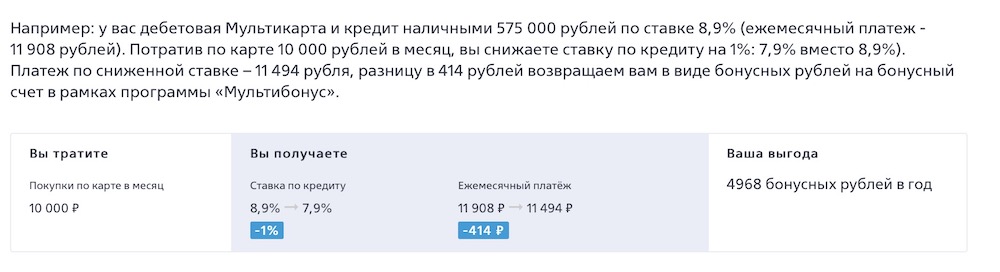

Те же 1,5% на все покупки предлагает «Кэшбэк-карта» от Райффайзенбанка.

Она лучше «Мультикарты» тем, что полтора процента возвращают без каких-либо условий — вас не попросят выбирать уровень вознаграждения, бонусную опцию и тратить 10 тысяч в месяц, «а то комиссия будет». Просто тратите — и получаете назад 1,5%.

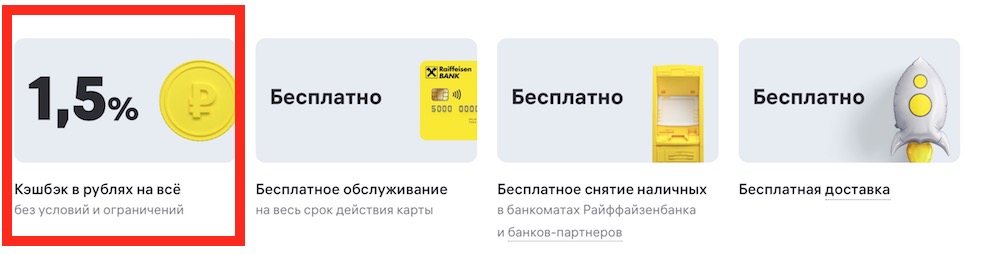

Интересный факт — 1,5% компенсируют и за крупные покупки вроде авто или квартиры. Максимальный кэшбэк за одну покупку в «Райффайзенбанке» составляет… больше 800 000 рублей!

Кто-то купил квартиру — и получил кэшбэк больше 800 тысяч рублей!

Уже покупали и машины:

Кэшбэк за покупку машины, конечно, получился поменьше — но тоже ничего :).

По карте «Халва» кэшбэк варьируется от 2 до 10% (макс. 5 000 рублей). Правда, здесь условий будет ещё больше, чем по «Мультикарте»:

Если вы покупаете в магазинах-партнерах «Халвы», а многочисленные условия не кажутся вам невыполнимыми — оформляйте смело.

Акции и спецпредложения 2021

Сейчас при оформлении «Мультикарты» действует бонус — после первой покупки по карте ВТБ подарит на счет 1 000 рублей:

Акция: 1000 рублей в подарок за первую покупку по «Мультикарте»

Заключение

… И все-таки кэшбэк по «Мультикарте» не радует. Ну зачем вся эта «головная боль», если есть:

Кэшбэк по картам ВТБ

Кэшбэк ВТБ как работает

Кэшбэк — это одна из составляющих программы лояльности банка ВТБ.

Программа предусматривает возврат части суммы за определенные безналичные покупки с использованием карты.

В связи с выпуском универсального продукта, банк объединил все возможные программы в одной Мультикарте:

Основная загвоздка в том, что вы, как клиент банка, можете выбрать только одну из множества включенных опций.

Банк предлагает различные опции для одной карты, но использовать вы можете лишь одну.

В данном случае необходимо провести тщательный анализ и подобрать наиболее выгодный вариант:

В рамках этого материала мы поговорим только о последнем варианте вознаграждения.

Кэшбэк позволяет возвращать определенную часть потраченной суммы.

Банк ВТБ предусмотрел только две постоянные категории, в которых мы сможем получать соответствующие «возвраты»:

Других категорий с повышенным кэшбэком, к сожалению, не предусмотрено.

Стоит обратить внимание и на размер возвратной части:

Конкурентоспособен ли данный кэшбэк по сравнению с карточными продуктами других банков? Безусловно, нет.

Но стоит понимать, что вы в любое время можете переключить опцию вознаграждения.

Достаточно предположить, что вы откроете вклад или оформите кредит, как становится ясно, что в соответствующих опциях и содержится основная выгода для клиента.

Как начисляется кэшбэк в ВТБ

Рассмотрим каждую из категорий по порядку.

«CashBack и Авто». Предполагает начисление повышенного кэшбэка за оплату парковок и услуг АЗС — до 4%. 1% отчислений вы будете получать за остальные безналичные покупки.

Сумма начисляемого вознаграждения напрямую зависит от ваших совокупных трат:

Свыше 75000 рублей

Бонусы в категории «Авто»*

Иные безналичные покупки

*Актуально только при оплате смартфоном (бесконтактная оплата) и вкладах в ВТБ на сумму от 100000 рублей!

Обратите внимание, что в первый месяц использования Мультикарты вы получаете начисление кэшбэка по максимальной ставке независимо от выполнения финансовых условий.

Рассчитать свою выгоду вы можете на небольшом онлайн-калькуляторе в соответствующем разделе на официальном сайте.

Предположим, что вы ежемесячно тратите при помощи карты 30000 рублей. 10000 рублей из этих средств уходит на оплату услуг АЗС и парковок. Результат будет следующим:

Категория «Авто» предусматривает повышенный кэшбэк за оплату услуг АЗС и парковок.

Рассмотрим дополнительные условия программы:

Чтобы накапливать максимальное количество кэшбэка, вы можете периодический рассматривать предложения партнеров банка (предусматривающие повышенные отчисления).

Также вы можете оформить дополнительные карты для членов своей семьи. Все безналичные расходы засчитываются в совокупности, что увеличивает сумму ваших покупок в месяц.

ВТБ кэшбэк условия

Использовать накопленный кэшбэк вы можете двумя вариантами:

В первом случае вам достаточно авторизоваться в системе и выбрать товар или услугу.

Обменять кэшбэк на товары, услуги или реальные деньги — ваш выбор.

Обмен производится по курсу 1 к 1, то есть вы можете оплатить полную стоимость накопленными рублями.

Второй вариант, который является предпочтительным для многих клиентов — вывод на счет:

Не забудьте, что бонусные рубли хранятся только на протяжении 1 года. Если вы не успеете их использовать или вывести, они будут аннулированы.

Аннулирование произойдет и в том случае, если вы не будете использовать карту в течении 6 месяцев.

Максимальная сумма вознаграждения не ограничивается рамками. На сумму до 150000 рублей вы будете получать процент (от 75000 рублей). Свыше указанной суммы кэшбэк будет рассчитываться из ставки в 0,5%.

Кэшбэк рестораны ВТБ

Вторая категория с повышенным кэшбэком организована по аналогичному принципу.

Вы получаете повышенный кэшбэк за оплату в ресторанах и кафе, а также за покупку билетов в кино и театры. Стандартные отчисления предусмотрены за иные безналичные покупки при помощи дебетовой Мультикарты.

Процентные отчисления полностью соответствуют таблице, данные которой мы рассматривали в разделе «Авто».

Для ориентировочного расчета вы также можете воспользоваться небольшим онлайн-калькулятором:

Категория «Рестораны» предусматривает и иные развлечения.

Начисление бонусов, ограничения и их вывод полностью соответствует предыдущему рассматриваемому варианту.

Мы советуем вам внимательно ознакомиться с условиями каждой опции и подключить именно ту, которая принесет вам наибольшую выгоду.

Если ваши безналичные траты по карте невелики, то накопить более ли менее крупную сумму у вас не получится, что может омрачить впечатление от программы лояльности банка ВТБ.

ВТБ дебетовая карта с кэшбэком

Единственный продукт, который выделяется из общего набора — дебетовая карта «ВТБ — М.Видео».

Ориентирована на использование и накопление в одноименном магазине техники.

«М.Видео» — дебетовая карта, позволяющая накапливать бонусные рубли за любые покупки.

Предусматривает кэшбэк в виде бонусных рублей, которыми, впоследствии, вы сможете оплатить часть покупки.

Обратите внимание, что максимальный процентный размер вознаграждения зависит от финансового условия:

Данная карта является полным аналогом классической дебетовой Мультикарты, что предусматривает аналогичные тарифы:

Кэшбэк компенсация комиссии ВТБ что это

Кэшбэк по дебетовым картам ВТБ предусмотрен и еще в ряде случаев.

Один из самых распространенных вопросов среди держателей и потенциальных клиентов: — «А как банк возвращает ранее уплаченные комиссии?».

Дело в том, что при совершении некоторых операций банк взимает с вас комиссию. Выполняя определенные финансовые условия вы можете вернуть данную сумму. Банк называет эту опцию — компенсация.

Компенсация комиссии — ваша возможность вернуть ранее уплаченный сбор за расходную операцию.

Чтобы понять как работает данная схема, обратимся в раздел «Тарифы и документы»:

п. 1.1.2. гласит нам о том, что при оформлении Мультикарты в отделении банка с нас возьмут комиссию в размере 249 рублей. Но если мы выполним финансовое условие в текущем месяце (потратим более 5000 рублей с использованием карты), то банк вернет нам ранее уплаченную сумму комиссии на счет;

п. 5.1.2. содержит информацию о взимаемой комиссии за перевод на счет или карту в другой банк. Бесплатная лимитированная сумма — 20000 рублей в месяц. Все, что свыше — облагается комиссией.

Но если вы выполняете в текущем месяце финансовое условие — траты более 75000 рублей, то банк возвращает вам сумму уплаченной ранее комиссии на счет!

Компенсация списанной комиссии предусмотрена и в случае снятия наличных в банкомате другого банка. Выполнили финансовое условие — банк вернет сумму комиссии в следующем месяце на ваш счет.

Данная опция не только стимулирует держателей на максимальное использование дебетовой карты ВТБ, но и создает комфортные условия, при которых вы получаете уплаченную ранее комиссию обратно. Не бонусами, не милями, а именно реальными деньгами.

Мы советуем максимально внимательно изучить тарифы и иные документы по дебетовым картам банка ВТБ.

Вся необходимая информация находится в открытом доступе, что позволит вам заранее принять решение о целесообразности оформления такого продукта.

В статье расскажем об актуальных тарифах и реальных возможностях дебетовой Мультикарты ВТБ, являющейся топовым продуктом банка. А также, о подводных камнях, о существовании которых важно знать, чтобы с выгодой для себя преодолевать скрытые препятствия.

Обслуживание

По условиям обслуживания дебетовая Мультикарта ВТБ может выпускаться в трех платежных системах:

Пакет услуг

В настоящее время не взимается вознаграждение, то есть комиссия составляет 0 рублей за:

Без взимания платы предоставляется клиентам возможность персональной настройки бонусных опций. Подключать, отключать и менять опции неограниченное число раз можно, не опасаясь дополнительных расходов.

Клиенты бесплатно пользуются опциями:

В рамках базового пакета услуг предлагается бесплатно оформить дополнительные карты, до:

Обладателям Мультикарты ВТБ, претендующим на получение Расширенного уровня вознаграждения, предоставляется два варианта оплаты:

Стоит учитывать, что Мультикарта может быть выпущена, на выбор клиента, в одной из трех валют:

При выпуске карты в рамках национальной системы МИР, единственно возможной валютой является российский рубль.

Снятие наличных и переводы

Клиент, хранящий на счете Мультикарты собственные сбережения, может снимать наличность без уплаты комиссионных сборов до:

Обратите внимание, что снять наличные без комиссии можно только в :

Бонусные опции

Каждый держатель Мультикарты самостоятельно выбирает вид вознаграждения, который начисляется за платежные операции с использованием средств карты. Обязательно стоит учитывать, что при начислении бонусов суммируются траты по всем картам, в том числе и по дополнительным.

Кешбэк

Программа Cach back построена на накоплении и использовании бонусных баллов. Клиент, просто оплачивая на территории РФ покупки и услуги с использованием Мультикарты, получает вознаграждение бонусными рублями:

ВТБ мультикарта кэшбэк

Банк ВТБ предусмотрел, что накопленный в результате использования Мультикарты кэшбэк можно обменять на реальные деньги по курсу 1 балл:1 рубль или потратить на:

Путешествия

Опция Путешествия основана на накоплении и использовании вознаграждения, начисляемого в милях. Условия получения бонусных миль идентично условиям получения кешбэка: от 1% до 15% в зависимости от суммы и места покупок.

Накопленные мили можно обменять на:

Чтобы не потерять накопленные мили, стоит учитывать, что срок их действия составляет:

Программа Коллекция позволяет получать бонусы от 1% до 1,5% не только за осуществление платежей на сумму до 30 и до 75 тысяч рублей с использованием Мультикарты, но и пользование услугами Банка ВТБ.

Полученные в рамках опции Коллекция бонусные баллы можно перевести в благотворительный фонд или потратить на приобретение:

Сбережения

Опция Сбережения интересна клиентам, имеющим в Банке ВТБ накопительные счета. Используя Мультикарту для покупок, клиент получает лучшие условия. Прибавляется:

Выбор, к какому продукту применять повышенную ставку, осуществляет держатель карты. Раз в месяц можно изменить собственное решение и поменять продукт.

Чтобы получить дополнительных доход на сбережения, хранящиеся в Банке ВТБ, необходимо тратить на покупки ежемесячно не менее 10 тыс. рублей.

Заемщик

Опция позволяет получать кредит на более лояльных условиях. Тратя ежемесячно не менее 10000 рублей с карты, клиент получает скидку на процентную ставку в размере:

Начисление процентов на остаток

За размещение денег, хранящихся на мастер-счете, открытом при подписании договора комплексного обслуживания, банк начисляет вознаграждение:

Повышенный процент в размере 4% начисляется на счет Мультикарты при условии постоянного поступления на карточный счет пенсии или социальных выплат.

Оформление Мультикарты

Чтобы оформить Мультикарту необязательно отправляться в отделение Банка ВТБ. Заказать карту можно дистанционно на официальном сайте банка по этой ссылке:

— Заполните заявку, указав:

— Выберите офис для получения пластика.

— Дождитесь положительно решения банка.

— Получите смс, уведомляющее о готовности карты.

Чтобы пользоваться картой, необходимо:

— Обзавестись ПИН-кодом, выбрав один из предлагаемых дистанционных способов:

— Произвести активацию в банкомате ВТБ, совершив любую операцию.

— Пополнить баланс в:

Для удобства пользования, можно загрузить карту в кошелек PAY и расплачиваться на кассе смартфоном.

В чем подвох Мультикарты ВТБ

Обратите внимание, что для того, чтобы получить достоверную информацию, необходимо ознакомиться не с промо-материалом, а с реальными документами.

Вот лишь некоторые нюансы, о которых следует знать, чтобы избежать недоразумений, связанных с использованием продукта:

Плюсы и минусы

Мультикарта ВТБ, действительно, сочетает в себе преимущества нескольких банковских продуктов. Объективные плюсы карты:

Мультикарта ВТБ имеет минусы, которые заключаются в том, что:

Выводы: кому подходит

Держатели Мультикарты для получения выгоды должны постоянно пополнять баланс карты, регулярно осуществлять платежные операции, оставляя достаточный остаток средств на счете.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.