что такое займ сдо на карту

Обеспеченные долговые обязательства (CDO)

Фондовый рынок, как впрочем и большинство остальных сфер человеческой деятельности, не стоит на месте, а постоянно меняется и развивается с течением времени. В добавок к таким, ставшим уже классическими, ценным бумагам как акции и облигации, периодически добавляются всё новые и новые виды финансовых инструментов. Одним из таких, относительно передовых, инструментов стали обеспеченные долговые обязательства или CDO.

Появились CDO относительно недавно — в 1987 году, и выпущены они были ныне уже не существующей банковской организацией Drexel Burnham Lambert Inc. Целью выпуска этих бумаг было превращение неликвидных активов банка в ликвидные. В числе активов любой банковской организации выдающей кредиты есть задолженность клиентов. Долги по кредитам, сами по себе, обладают очень низкой ликвидностью. Рано или поздно задолженность по большинству выданных кредитов будет выплачена, но пока этого не произойдёт денег банку не видать. Точнее, так было, пока не появились CDO.

Что же такое CDO? Эта аббревиатура расшифровывается как Collateralized debt obligations, что в переводе на русский язык означает — обязательства обеспеченные долгом. Они представляют собой кредитные деривативы — производные финансовые инструменты в основе которых лежат различные долговые бумаги (долги по кредитам, транши бумаг выпущенных в рамках секьюритизации, кредитные дефолтные свопы (CDS), облигации и т.п.).

Другими словами, CDO — это такие ценные бумаги, которые позволяют своим владельцам получать прибыль за счёт тех денег, которые поступают в банк от выплаты обязательств по кредитам лежащим в их основе. Помимо этой прибыли, покупая CDO, инвесторы берут на себя и риск того, что обеспечивающие их долговые обязательства не будут выполнены (или будут выполнены не в полной мере).

Использование CDO позволяет банкам снизить уровень кредитного риска, а инвесторам и спекулянтам — получать арбитражную или спекулятивную прибыль. А кроме этого, обеспеченные долговые обязательства, превращая неликвидные активы в ликвидные, повышают общую ликвидность рынка.

В зависимости от конкретного типа активов лежащего в их основе, CDO могут быть нескольких основных видов:

Кроме этого есть такое понятие, как синтетические CDO. В их основе лежат не сами активы (долговые обязательства), а лишь риски по ним.

Ипотечный кризис в США

Именно CDO стали тем детонатором, который послужил причиной ипотечного кризиса в США в 2007 году. Как же это произошло? Фишка состояла в том, что при создании CDO банки могли закладывать под их обеспечение активы с самой разной степенью риска. При этом, созданные таким образом CDO получали наивысший кредитный рейтинг (ААА). Популярность CDO росла, банки стали выдавать ипотечные кредиты практически всем желающим, не особо вникая в кредитные истории и не изучая платёжеспособность своих клиентов (появились т.н. субстандартные кредиты).

В итоге получалась довольно парадоксальная ситуация. Доходность росла (за счёт включения в состав высокорискованных активов), а кредитный рейтинг оставался на самом высоком уровне. Естественно, это вызвало повышенный спрос на CDO как со стороны частных, так и со стороны крупных институциональных инвесторов (большинству из которых устав не позволяет вкладывать деньги в инструменты с рейтингом ниже AAA).

Так раздувался пузырь, который в итоге лопнул в 2007 году и подорвал сначала основы всей американской экономики, а затем привёл и к мировому финансовому кризису 2008 года.

На эту тему есть прекрасный фильм «Игра на понижение» в котором идёт речь о тех людях, которые вовремя сумели заметить признаки перегрева рынка недвижимости и решили на этом заработать серьёзные деньги. В 2006 году, в разгар популярности ипотечных CDO, никто всерьёз не задумывался о том, что их рынок может не то что лопнуть, а даже просто войти в нисходящий тренд. Никто не открывал коротких позиций по обеспеченным ипотечными долгами обязательствам, а вот герои фильма это сделали и в тот момент, когда пузырь лопнул, цены на CDO стремительно полетели вниз, а открытые короткие позиции стали показывать настолько гигантскую прибыль, что её не смогли выплатить банки (это привело ко многим банкротствам). Если вы ещё не видели этот фильм, то очень советую его посмотреть.

Что такое займ сдо на карту

CDO (Collateralized debt obligation) — облигация, обеспеченная долговыми обязательствами. Основной фокус этих структурированных долговых инструментов заключается в том, что банк упаковывал в CDO активы (ипотечные пулы) с разной степенью риска. За счет смешивания плохих (рискованных) активов с хорошими, общий котел получал наивысший кредитный рейтинг ААА, при этом, за счет более высоких платежей по рискованным долям, этот актив обладал намного более привлекательной доходностью, чем другие долговые инструменты, обладающие тем же кредитным рейтингом.

Получение высокого рейтинга открывало инструментам CDO дорогу в портфели крупнейших институциональных инвесторов (пенсионные фонды), которые могут инвестировать только в инструменты с рейтингом AAA.

С явлением CDO, широкая общественность познакомилась в период кризиса 2008 года, когда выяснилось, что инструмент является намного более рискованным, чем его преподносили.

Поскольку многие выпуски CDO были малоликвидны, и вообще могли не иметь рыночной цены, состояние рынка CDO оценивалось через расчетный индекс ABX.

27 июня 2007 года SEC начинает 12 расследований по практике CDO по запросу из Конгресса о непрозрачности этих инструментов[2].

Страховые компании, такие как Ambac, ACA, AIG выпускали страховку от дефолта (CDS) на инструменты CDO, что позволяло переносить свои кредитные рейтинги «ААА» на структурные финансовые продукты[1].

Проблема CDO в том, что в том виде, в котором они были созданы

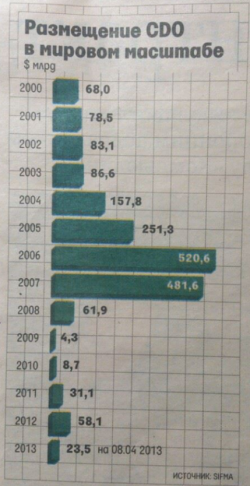

После 2008 года новых CDO практически не выпускалось. Рынок CDO начал снова ожидвать только в 2012 году[3]. Объем выпуска CDO по годам:

Источники:

[1] Нуриэль Рубини, Стивен Мим: «Нуриэль Рубини: как я предсказал кризис»

[2] Хронология кризиса 2008

[3] Ведомости, №98 (3366), 6.06.2013 «Низкие ставки подогрели рынок CDO»

Что такое займ сдо на карту

• Как можно получить займ?

Займ можно получить любым удобным способом: наличными в офисе, на карту компании (Быстрокарта) или на вашу банковскую карту с помощью сервиса Турбозайм. Для этого оставьте заявку на нашем сайте https://bistrodengi.ru/, выбрав подходящий способ получения займа.

• Какие у Вас есть требования к клиентам?

Чтобы взять займ в нашей компании, нужно подходить под следующие требования:

1) Возраст от 18 до 70 лет.

2) Наличие источника погашения займа. Нужно иметь возможность вернуть займ. То есть у вас должна быть работа или пенсия. Неважно — работа, на которой вы получаете зарплату, или работа индивидуального предпринимателя.

3) Вы должны жить или работать в регионе обращения за займом.

• На какой срок можно оформить займ?

Займ наличными и на «Быстрокарту» оформляется на срок от 7 до 16 дней, займ на вашу банковскую карту доступен на 30 дней. Если не успеваете погасить займ вовремя, можно оформить пролонгацию — продление займа.

• Какую сумму можно оформить в вашей компании?

При оформлении займа наличными сумма варьируется от 1 000 до 25 000 рублей, на «Быстрокарту» – от 3 000 до 25 000 рублей. Займы на вашу банковскую карту выдаются в размере от 2 000 до 16 000 рублей. Суммы должны быть кратны одной тысяче, то есть 2 000 рублей можно занять, а 2 300 рублей — нельзя.

• Сколько времени занимает оформление займа?

Обычно оформление занимает 20 минут, если вы в первый раз обращаетесь к нам. При повторном посещении достаточно 5 минут. А если вы оставите заявку на сайте или по телефону горячей линии, то оформление займа в офисе займет еще меньше времени. После рассмотрения данных анкеты вы получите SMS-уведомление с предварительным решением.

• Как можно погасить займ?

Займ можно погасить в нашем офисе, безналичным переводом в любом отделении банка по реквизитам, с помощью банковского приложения «Сбербанк Онлайн», через личный кабинет заемщика с помощью банковской карты, через терминалы QIWI и Pay.Travel.

• Как оплатить займ через «Сбербанк Онлайн»?

Нужно зайти в «Платеж или перевод», выбрать «Остальные», нажать «Перевод организации по реквизитам». Ввести номер счета 40701810710310008965, ИНН 7325081622, БИК 043602955, выбрать в поле «Услуга для оплаты»: МФК Быстроденьги (ООО). Заполняете ФИО, адрес плательщика, в назначении платежа указываете: оплата по договору № (пишите номер договора).

Этот перевод осуществляется в течение 3-5 рабочих дней.

• Как оплатить займ в личном кабинете?

Чтобы провести операцию, достаточно войти в личный кабинет заемщика по ссылке https://my.bistrodengi.ru/login, во вкладке «Информация о займе» нажать кнопку «Оплатить». Далее происходит автоматический переход на страницу оплаты, где вводятся данные банковской карты: номер, срок действия и код CVV/CVC. Если необходимо получить чек, следует указать электронную почту. Если у карты включена дополнительная защита 3D Secure, то для подтверждения платежа на телефон придет SMS-уведомление. При переводе денежных средств через личный кабинет зачисление проходит мгновенно.

• Реквизиты компании для оплаты в отделении банка:

ИНН 7325081622, Микрофинансовая компания «Быстроденьги» (Общество с ограниченной ответственностью)

р/с 40702810469000031377 в отделении №8588 Сбербанка России

БИК 047308602

к/с 30101810000000000602

Назначение платежа: Погашение задолженности по договору микрозайма №___от «__»___20_г.

НДС не облагается.

Оплату может внести сам заемщик, либо третье лицо (ваш друг или родственник старше 18 лет) при предъявлении паспорта. При этом необходимо располагать информацией о номере договора микрозайма и размере задолженности.

Взять быстрый кредит в МФО: инструкция, как не превратить микрозайм в макропроблему

Рынок микрокредитования растет завидными темпами. В кризис финансисты диверсифицируют свои риски и отказывают неблагонадежным заемщикам в кредитах. Микрофинансовые организации покрывают риски иначе – срочной выдачей мелких сумм под 700-900% годовых.

Суммарный объем выданных микрозаймов в 2017 году превысил 100 млрд. рублей. В сфере микрокредитования занято 4 тыс. организаций, а кредиты оформляли, по данным статистики, 10 млн. россиян. 45% срочных кредитов составляли займы «до зарплаты» (средний размер – 10000 р.), 55% – потребительские кредиты (18000 р.).

Основные направления работы МФО:

Важная информация! МФО работают в правовом поле, подлежат обязательной регистрации в Центральном Банке России. Данные об организации заносятся в Государственный реестр, который находится в свободном доступе. Работу кредитного учреждения регулирует Закон «О Микрофинансовой деятельности и микрофинансовых организациях».

Порядок получения кредита

Микрофинансовые организации лукавят, обещая рассмотреть заявку и выдать деньги за 5 минут. Но скорость их работы несколько выше, чем в банке. Конкуренция на рынке огромная, и учреждение не допустит, чтобы выгодный клиент ушел оформлять заявку в другое место.

Плюсы срочных займов:

Минусы срочных кредитов:

Важная информация! У каждой микрокредитной организации собственные алгоритмы, оценивающие платежеспособность посетителя. Главные параметры – хорошая кредитная история и социализация (наличие друзей, родителей, семьи). Некоторые организации просят предоставить аккаунт ВКонтакте или «Одноклассниках», телефоны друзей и родных. Также сотрудники проверят кредитную историю – в случае непогашенных кредитов в других учреждениях заявку отклоняют.

Необходимые документы и справки

Главный документ, без которого оформить заявку и получить срочный кредит невозможно, – оригинал паспорта. В паспорте содержатся все сведения, которые необходимы организации для проверки кредитной истории и одобрения заявки. Иногда просят дополнительно водительские права, справку о регистрации, свидетельство о присвоении ИНН. Если заявитель стремится получить деньги быстрее и на выгодных условиях, он сам заинтересован в предоставлении полного пакета документов (например, диплома об образовании, информации о депозите в банке или справки с места работы).

Чтобы оформить заявку, кредитуемый заполняет анкету, в которой он указывает сведения о себе (в том числе персональные данные), место работы, ежемесячный доход, контактные телефоны, электронную почту. После оформления заявки на указанный телефон придет sms о согласии или об отказе. Кредитные средства получают наличными в офисе компании, на электронный кошелек, на карту Сбербанка (или другого банка), через салоны «Евросеть» или другим способом. Растет популярность получения микрозаймов в режиме онлайн.

Микрокредиты: распространенные вопросы и ответы

| Вопрос | Ответ |

|---|---|

| Сколько можно получить | 100 – 100 000 рублей (традиционно верхняя планка составляет 30000 р.) |

| На какой срок | 3 – 365 дней (обычно срок кредитования не превышает 1 месяц) |

| На каких условиях | Заявленная средняя ставка 2-3%в день(по факту 4-6%) |

| Можно ли оформить микрокредит в валюте | нет |

| Законна ли деятельность МФО | да |

| Какие документы требуется предоставить | Паспорт гражданина РФ – обязательно, остальные – по запросу |

| Сколько времени занимает в среднем оформление кредита | от 1 часа до 3 суток |

| Кредитуют ли микрофинансовые структуры бизнес | да, но не все |

| Влияет ли микрокредит на кредитную историю | да (как положительно, так и отрицательно) |

Кому отказывают в оформлении срочного займа:

Микрокредитование – выбор на крайний случай

Микрозайм еще называют «деньгами до зарплаты» – это самое удачное определение. Его берут в том случае, когда средства вот-вот поступят из другого источника, и кредит удастся погасить в оговоренный срок. Рассчитывать на 30 тысяч новичку не стоит. Одобрение заявки и окончательный размер зависят от положительной кредитной истории, класса банковской карты, достоверности предоставленной информации.

Как правило, завлекательные лозунги на сайте (в рекламе) не соответствуют действительности. Обещание «от 1%» оборачивается ставкой в 4%, а привлекательные 20-30 тысяч урезаются до 10. Формально организация не нарушает законодательство, но в интересах заемщика внимательно читать договор и задавать как можно больше вопросов о сроках и способах оплаты.

Важно знать! По закону кредитуемый имеет право узнать обо всей сумме, которую он обязан выплатить, и условиях возврата денег перед подписанием договора. Эта норма касается и онлайн кредитования.

Пример. Оформлен займ на 10000 рублей на 1 месяц под 3%. В таком случае выплата процентов составит 10000 х 0,03 = 300 р. в день, 9000 р. в месяц. В конце срока должнику придется заплатить 10000 (долг) + 9000 (проценты) = 19000 рублей.

Важный совет! Срочный кредит стоит брать на очень короткий промежуток времени (до 14 дней) и только в том случае, если человек твердо уверен, что вернет средства. Любая «мелкая» просрочка оборачивается штрафами.

Как не попасть на удочку микрофинансовой организации

Работая в рамках закона, МФО обожают уловки, которые иногда приводят невнимательных людей к большим неприятностям.

Важно знать! Если потребитель оплатил срочный займ раньше времени (полностью или частично), при этом уведомил кредитора в письменной форме не менее чем за 10 календарных дней, закон запрещает применять штрафные санкции за досрочное погашение долга.

Что делать, если заемщик попал в разряд должников

МФО делают упор на том, что получить деньги просто, но «забывают» рассказать в деталях, какого графика следует придерживаться, чтобы не попасть под санкции, и какие штрафы применяют к должникам. Юристы рекомендуют внимательно читать договор (в том числе при кредитовании онлайн), проверять фактическую процентную ставку, интересоваться условиями досрочной оплаты.

Важно! МФО по закону обязаны сотрудничать с бюро кредитных историй. Все действия заемщика, а также его персональные данные передаются в БКИ.

Пени и штрафы

Условия выплат после нарушения срока – жесткие. Даже просрочка на 1 час приведет к штрафным санкциям и изменению процентной ставки в большую сторону. Штраф начисляется единоразово в размере 10-30%; пеня составит минимум 0,8% за каждый просроченный день.

Образование в кредит: программы и подводные камни. Разбор Банки.ру

Лучший объект инвестиций — это мы сами. Знания не подвержены инфляции и недоступны мошенникам и открывают дорогу к другим благам. Но знания тоже стоят денег. Собрали здесь знания о том, где эти деньги взять.

Речь пойдет не просто о потребительском кредите, а о целевом — образовательном. Например, в Европе и США каждый второй студент учится в кредит, особенно если речь идет о первом высшем образовании. Образовательные кредиты распространены даже в странах, в которых высшее образование оплачивается из средств бюджетов разных уровней (Германия, Швеция).

В России такая практика тоже медленно, но верно приживается. Скоро образовательные кредиты в России будут базовым продуктом в кредитной линейке банка. Тем более что с 1 января 2021 года по кредитам с господдержкой снижена процентная ставка, оплачиваемая заемщиком, увеличен льготный период и срок кредитования со дня окончания льготного периода. Программа действует до 2027 года.

Если вы оформили образовательный кредит до вступления в силу новых изменений, вы можете обратиться в банк и подать заявление на перекредитование по новым условиям.

Вот основные условия по программе СберБанка:

Цель кредита

Оплата обучения в любом вузе России с лицензией (любой вид обучения и форма: на бакалавра, в магистратуре, аспирантуре, а также для получения второго или третьего высшего образования — очно, заочно или дистанционно).

Срок рассмотрения заявки

Три рабочих дня со дня предоставления полного пакета документов.

Сумма кредита

Соответствует стоимости обучения (сумма не зависит от платежеспособности заемщика).

! В случае повышения стоимости обучения необходимо подать заявление в банк на увеличение лимита кредитования в связи с увеличением оплаты за обучение

Процентная ставка

Срок кредитной программы

До 15 лет со дня окончания льготного периода.

Льготный период

Включает в себя срок обучения + девять месяцев, в течение этого срока заемщику предоставляется отсрочка по погашению кредита, и он не выплачивает основной долг по кредиту и часть процентов за первый и второй год пользования кредитом (в случае отчисления льготный период аннулируется, график платежей пересматривается со следующего планового платежа).

Порядок погашения

· За первый год заемщик платит 40% от начисленных процентов.

· За второй год — 60% от начисленных процентов.

· С третьего года заемщик выплачивает 100% начисленных процентов.

· С десятого месяца после окончания учебы (льготного периода) заемщик осуществляет равные платежи по погашению суммы основного долга, текущих процентов и не выплаченных за первые два года процентов до конца действия кредита.

Досрочное погашение

В любое время без ограничений.

Особенности программы

Обеспечение и страхование по кредитной программе не требуются, комиссии отсутствуют;

кредит можно взять на оплату любого периода учебы: один семестр, год или всё обучение целиком;

кредит можно оформить только на студента;

есть возможность продления договора в случае продолжения учебы на новом уровне — например, после бакалавриата вы решили поступить в магистратуру;

если образовательный кредит был получен ранее по более высокой ставке, то ее можно снизить, заключив в отделении банка дополнительное соглашение.

С более подробными условиями программы можно ознакомиться здесь.

Например, если стоимость обучения составляет 150 000 рублей в год, а срок обучения — пять лет, заемщик платит (предварительный расчет, ставка 3% годовых):

Не все льготное, что образовательное

Льготный кредит на образование представлен не в каждом банке. Субсидией смогут воспользоваться только те кредиторы, что участвуют в программе и заключили специальное соглашение. СберБанк уже включился в программу, в других банках могут быть представлены собственные программы под названием «Образовательный кредит», и условия могут существенно отличаться от государственной программы, так что внимательно ознакомьтесь и все просчитайте.

Например, Банк ВТБ не так давно запустил «Образовательный кредит». Это собственная программа банка, не имеющая отношения к государственному субсидированию. Давайте рассмотрим основные условия.

Кредит на образование с господдержкой в СберБанке

Оплата обучения в любом вузе России с лицензией

Оплата обучения в вузе или среднем специальном учебном заведении, дополнительного образования — курсов или специальных программ (в соответствии со списком, утвержденным банком).

3% (программа страхования не предусмотрена)

От 5,4% до 17,6% (с программой страхования).

От 9,4% до 20,8% (без программы страхования).

Возраст и статус заемщика

От 14 до 75 лет на момент возврата кредита

Кредит оформляется только на студента

От 21 до 70 лет на момент возврата кредита.

Можно оформить кредит на одного из родителей.

Подтверждение не требуется

От 15 000 рублей в месяц.

Платежи по кредиту

Льготный период на время обучения + девять месяцев после обучения — платите только проценты

Фиксированный ежемесячный платёж (дополнительно бесплатно можно подключить услугу «льготный платеж», которая позволяет в первые три платежа не оплачивать задолженность по основному долгу, а вносить только сумму процентов + один раз в шесть месяцев можно бесплатно пропустить платеж при подключении услуги «кредитные каникулы»).

Срок обучения + девять месяцев и 15 лет на погашение

От шести месяцев до семи лет для зарплатных клиентов банка, до пяти лет для прочих.

Зависит от стоимости обучения

От 50 000 до 5 000 000 рублей для зарплатных клиентов банка, до 3 000 000 рублей для прочих.

Например, стоимость обучения составляет те же 150 000 рублей в год, срок — пять лет. Предварительный расчет (ставка 6,9% годовых, это минимальная ставка со страхованием для клиентов «с улицы»):

Зачем нужна программа ВТБ, если есть кредит с господдержкой? Потратить кредит по программе банка можно не только на оплату вуза, но и на обучение в среднем специальном учебном заведении, а также на дополнительное образование в виде курсов или специальных программ. Также есть бесплатная возможность отсрочки оплаты основного долга и возможность воспользоваться кредитными каникулами. Программа, впрочем, доступна только для работающих граждан, диапазон ставки широк и зависит от многих факторов, в том числе от получения зарплаты в банке. Так что, по сути, это тот же потребительский кредит, но на более выгодных условиях, поскольку программа целевая, с дополнительными опциями и услугами.

Какие еще есть программы?

Подобные программы также представлены в следующих банках: