что такое закрытая подписка при размещении акций

Зачем нужен дополнительный выпуск акций

Капитал акционерного общества разделен на акции, находящиеся в распоряжении инвесторов — акционеров. При создании общество определяет размер уставного капитала, однако это величина непостоянная. Увеличить размер уставного капитала компания может с помощью дополнительной эмиссии ценных бумаг.

Важно! Как правило, дополнительный выпуск акций предназначен для привлечения нового капитала в компанию с целью финансирования новых проектов или дальнейшего развития бизнеса.

Дополнительная эмиссия акций увеличивает собственный капитал компании — привлекать заемные средства в банках или у других кредиторов не нужно. Это означает, что бизнес получит необходимую сумму без рисков, ведь под дополнительную эмиссию не нужно выделять залоговое имущество или искать поручителей.

С другой стороны, дополнительная эмиссия — это корпоративная процедура, затрагивающая права акционеров:

Чтобы нивелировать воздействие дополнительного выпуска на статус инвестора, ст. 40 закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ предоставляет действующим акционерам компании преимущественное право приобретения дополнительных акций пропорционально имеющейся доле.

Нормативная база

Дополнительные эмиссии акций производятся в соответствии с положениями нескольких нормативных актов:

При проведении дополнительной эмиссии также следует руководствоваться правилами устава компании. В ряде случаев его нормы имеют приоритет перед общими правилами закона. Например, решение о допвыпуске принимает совет директоров компании, если это предусмотрено уставом (ст. 28 закона «Об акционерных обществах»).

Условия проведения допэмиссии

Дополнительный выпуск можно проводить, если:

При организации допэмиссии следует не забывать о соблюдении прав акционеров, в особенности миноритарных. Если в обществе имеется корпоративный конфликт, ошибки в процедуре эмиссии могут привести к судебным тяжбам и личной ответственности руководства компании.

Дополнительный выпуск акций пошагово

Процедура дополнительной эмиссии акций включает ряд обязательных шагов.

При выпуске дополнительно можно составить и зарегистрировать проспект ценных бумаг, в котором наряду с финансовой и бухгалтерской информацией о компании указываются возможные риски для инвесторов. Этот документ позволяет потенциальным акционерам оценить целесообразность вложений.

Шаг 1. Принятие и утверждение решения о дополнительной эмиссии

Процедура эмиссии дополнительных акций начинается с принятия соответствующего решения общим собранием акционеров или советом директоров, если это предусмотрено уставом. Решение оформляется протоколом, в котором нужно указать количество, цену, способ размещения и оплаты дополнительных акций (ст. 28 закона «Об акционерных обществах»).

Форма протокола внеочередного общего собрания акционеров публичного (непубличного) акционерного общества об увеличении уставного капитала путем выпуска дополнительных акций есть в системе КонсультантПлюс. Получите пробный доступ к К+ бесплатно и переходите к документу.

Далее в течение полугода принятое решение, в соответствии с п. 3.2 положения «О стандартах эмиссии. », утверждается советом директоров или наблюдательным советом общества.

Шаг 2. Государственная регистрация дополнительного выпуска акций

После утверждения решения необходимо представить документы на государственную регистрацию дополнительной эмиссии акций, которую производит Центральный банк Российской Федерации. Порядок госрегистрации прописан в главе 5 положения «О стандартах эмиссии. ».

Шаг 3. Размещение дополнительных акций

При дополнительной эмиссии акций возможны следующие варианты размещения:

Выбор определенной процедуры осуществляется общим собранием акционеров или советом директоров при принятии решения о допэмиссии.

Шаг 4. Государственная регистрация отчета об итогах эмиссии

После окончания срока размещения акций следует представить в ЦБ РФ отчет об итогах эмиссии вместе с необходимыми документами, перечень которых содержится в п. 8.10 положения «О стандартах эмиссии. ». В ходе проверки отчета Центробанк установит, не было ли допущено нарушений законодательства при эмиссии. Регистрация отчета производится в течение 14 дней с момента его предоставления. В случае допущения нарушений в регистрации может быть отказано.

Итоги

Дополнительная эмиссия акций — это способ привлечения нового капитала. В результате выпуска увеличивается количество акций, а значит, размываются доли акционеров и уменьшаются дивиденды. Чтобы исключить злоупотребление мажоритарными акционерами этим инструментом, законодатель ввел сложную процедуру выпуска, которая проходит под контролем Центробанка.

Что такое закрытая подписка при размещении акций

Глава 29. Решение о размещении ценных бумаг путем подписки

29.2. Решение об увеличении уставного капитала акционерного общества путем размещения дополнительных акций посредством подписки должно содержать:

количество размещаемых дополнительных обыкновенных акций или привилегированных акций каждого типа в пределах количества объявленных акций этой категории (типа);

цену размещения дополнительных акций или порядок ее определения (в том числе при осуществлении преимущественного права приобретения размещаемых дополнительных акций) либо указание на то, что такие цена или порядок ее определения будут установлены советом директоров (наблюдательным советом) акционерного общества не позднее начала размещения дополнительных акций;

форму оплаты размещаемых дополнительных акций.

Решение об увеличении уставного капитала акционерного общества путем размещения посредством подписки дополнительных акций может содержать иные условия размещения дополнительных акций, включая срок размещения дополнительных акций или порядок его определения, порядок и срок оплаты размещаемых дополнительных акций, порядок заключения договоров в ходе размещения дополнительных акций.

Решение об увеличении уставного капитала не являющегося кредитной организацией акционерного общества путем размещения дополнительных акций посредством закрытой подписки, предусматривающее оплату размещаемых дополнительных акций денежными средствами, может содержать указание на возможность такой оплаты путем зачета денежных требований к акционерному обществу. При отсутствии такого указания оплата размещаемых дополнительных акций путем зачета денежных требований к акционерному обществу не допускается.

29.3. Размещение облигаций путем подписки должно осуществляться на основании решения уполномоченного органа управления эмитента о размещении облигаций путем подписки или об утверждении программы облигаций, условия которой предусматривают возможность размещения облигаций в рамках программы облигаций путем подписки.

29.4. Решение о размещении облигаций путем подписки, за исключением облигаций, размещаемых в рамках программы облигаций, должно содержать:

сумму номинальных стоимостей размещаемых облигаций;

срок погашения размещаемых облигаций или порядок его определения либо указание на то, что решением о размещении облигации не определяется срок их погашения (в отношении облигаций без срока погашения);

способы обеспечения исполнения обязательств по облигациям с обеспечением;

указание на возможность досрочного погашения размещаемых облигаций по усмотрению эмитента или на отсутствие такой возможности.

Решение о размещении облигаций путем подписки может содержать иные условия размещения облигаций, включая:

цену размещения облигаций или порядок ее определения либо указание на то, что такие цена или порядок ее определения будут установлены уполномоченным органом управления эмитента не позднее начала размещения облигаций;

срок или порядок определения срока размещения облигаций;

форму, порядок и срок оплаты размещаемых облигаций;

порядок заключения договоров в ходе размещения облигаций;

доход или порядок определения дохода по облигациям;

форму погашения облигаций.

Решение о размещении путем подписки облигаций акционерного общества может предусматривать только денежную форму оплаты указанных облигаций.

Решение о размещении путем подписки облигаций субординированного облигационного займа, содержащее указание на доход или порядок определения дохода по таким облигациям, должно содержать указание на возможность прекращения обязательств по выплате основного долга, по невыплаченным процентам и по финансовым санкциям за неисполнение обязательств по облигациям субординированного облигационного займа в случаях, предусмотренных абзацами четвертым и пятым подпункта 2.3.4 пункта 2.3, а также абзацем одиннадцатым или двенадцатым подпункта 3.1.8.1.2 пункта 3.1 Положения Банка России N 646-П.

29.5. Требования к программе облигаций и порядку принятия решения об утверждении программы облигаций (решения о размещении облигаций нескольких выпусков в рамках программы облигаций) определяются подразделом V.1 раздела V настоящего Положения.

29.6. Решение о размещении путем подписки облигаций акционерного общества, конвертируемых в его акции, дополнительно должно содержать указание на количество дополнительных акций каждой категории (типа) в пределах количества объявленных акций этой категории (типа), в которые может быть конвертирована каждая облигация, порядок и условия такой конвертации, а также может содержать цену размещения или порядок определения цены размещения облигаций лицам, имеющим преимущественное право их приобретения.

Решение о размещении путем подписки облигаций эмитента, конвертируемых в другие его облигации, дополнительно должно содержать указание на количество других облигаций эмитента, в которые может быть конвертирована каждая подлежащая размещению облигация, порядок и условия такой конвертации.

29.7. Порядок и условия конвертации, определяемые решением о размещении облигаций, конвертируемых в акции или в другие облигации, могут предусматривать:

право эмитента осуществить конвертацию конвертируемых облигаций. В этом случае такая конвертация в соответствии с пунктом 3 статьи 27.5-8 Федерального закона «О рынке ценных бумаг» (Собрание законодательства Российской Федерации, 1996, N 17, ст. 1918; 2018, N 53, ст. 8440) должна осуществляться в отношении всех конвертируемых облигаций соответствующего выпуска или в отношении всех владельцев пропорционально количеству принадлежащих им конвертируемых облигаций соответствующего выпуска;

обязанность эмитента осуществить конвертацию конвертируемых облигаций, исполнение которой может быть поставлено в зависимость от наступления определенных условий и (или) обстоятельств;

право владельцев требовать конвертации принадлежащих им конвертируемых облигаций (конвертацию по требованию владельцев конвертируемых облигаций).

29.9. Решение о размещении путем подписки опционов эмитента должно содержать:

количество размещаемых опционов эмитента;

количество дополнительных акций каждой категории (типа), право приобретения которых предоставляется каждым опционом эмитента, в пределах количества объявленных акций этой категории (типа);

срок и (или) обстоятельства, при наступлении которых может быть осуществлено право владельца опциона эмитента на приобретение дополнительных акций;

цену размещения опционов эмитента или порядок ее определения (в том числе при осуществлении преимущественного права приобретения размещаемых опционов эмитента), либо указание на то, что такие цена или порядок ее определения будут установлены советом директоров (наблюдательным советом) акционерного общества не позднее начала размещения опционов эмитента.

Решение о размещении путем подписки опционов эмитента может содержать иные условия размещения опционов эмитента, включая срок или порядок определения срока размещения опционов эмитента, форму, порядок и срок оплаты размещаемых опционов эмитента, порядок заключения договоров в ходе размещения опционов эмитента.

Решение о размещении путем подписки опционов эмитента может предусматривать только денежную форму оплаты указанных ценных бумаг.

29.10. Опцион эмитента исполняется путем его конвертации в дополнительные акции по требованию владельца опциона.

В случае если в течение срока, установленного для заявления требования владельцем опциона эмитента о его конвертации в дополнительные акции, указанное требование не будет заявлено, права по опциону эмитента прекращаются и такие опционы погашаются, при этом у владельца опциона эмитента не возникает права требовать какой-либо компенсации от эмитента такого опциона.

29.11. В случае если процедурой эмиссии ценных бумаг, конвертируемых в акции, предусматривается государственная регистрация отчета об итогах выпуска (дополнительного выпуска) указанных ценных бумаг, срок осуществления их конвертации в дополнительные акции не может наступать ранее даты государственной регистрации отчета об итогах выпуска (дополнительного выпуска) облигаций или опционов эмитента соответственно.

29.12. Решение о размещении ценных бумаг посредством закрытой подписки должно содержать круг лиц, среди которых предполагается осуществить размещение ценных бумаг.

29.13. В случае если круг лиц, среди которых предполагается осуществить размещение ценных бумаг посредством закрытой подписки, определен путем указания на категорию (категории) таких лиц, при этом из документов, представленных для регистрации выпуска (дополнительного выпуска) ценных бумаг, не следует, что число лиц, не являющихся квалифицированными инвесторами и лицами, имеющими преимущественное право приобретения ценных бумаг, которым они будут предложены, не превысит 150, условие, предусмотренное подпунктом 3 пункта 1 статьи 22 Федерального закона «О рынке ценных бумаг», не считается соблюденным.

29.14. В случае если дополнительные акции, облигации, конвертируемые в акции, или опционы эмитента размещаются посредством закрытой подписки только среди акционеров акционерного общества и при этом акционеры имеют возможность приобрести целое число размещаемых ценных бумаг пропорционально количеству принадлежащих им акций соответствующей категории (типа), список этих лиц и количество принадлежащих им акций должны определяться на дату принятия решения о размещении ценных бумаг в случае, если указанным решением не установлены иная дата или иной порядок ее определения.

29.15. Цена (цены) размещения ценных бумаг, размещаемых путем подписки, должна устанавливаться в цифровом выражении.

Цена размещения акций акционерного общества не может быть ниже их номинальной стоимости.

Цена размещения ценных бумаг акционерного общества, конвертируемых в его акции, не может быть ниже номинальной стоимости акций, в которые конвертируются такие ценные бумаги.

29.16. Порядок определения цены (цен) размещения ценных бумаг, размещаемых путем подписки, должен устанавливаться в виде формулы с переменными (курс определенной иностранной валюты, котировка определенной ценной бумаги у организатора торговли на рынке ценных бумаг и другие переменные), значения которых не могут изменяться в зависимости от усмотрения эмитента. Порядок определения цены размещения ценных бумаг в виде формулы должен позволять определять цену размещения на любую дату в течение всего срока размещения ценных бумаг.

29.17. Решение о размещении ценных бумаг путем подписки, содержащее указание на то, что цена размещения ценных бумаг или порядок ее определения будут установлены уполномоченным органом управления эмитента не позднее начала размещения ценных бумаг, может предусматривать:

указание на то, что цена (цены) размещения ценных бумаг определяется в ходе проведения организованных торгов, на которых осуществляется размещение ценных бумаг;

определение уполномоченным органом управления эмитента минимальной цены размещения ценных бумаг (цены отсечения), ниже которой размещение ценных бумаг не допускается;

иные требования или условия, в соответствии с которыми уполномоченным органом управления эмитента должна определяться цена (цены) размещения ценных бумаг.

29.18. Решение о размещении ценных бумаг путем подписки может содержать указание на то, что цена (цены) размещения ценных бумаг определяется в ходе проведения организованных торгов, на которых осуществляется размещение ценных бумаг, в случае, если условия проведения организованных торгов, в ходе которых определяется цена (цены) размещения ценных бумаг, предусматривают подачу участниками организованных торгов заявок, содержащих:

количество приобретаемых ценных бумаг и цену их приобретения (конкурентные заявки);

общую сумму, на которую заявитель обязуется приобрести ценные бумаги, без определения количества приобретаемых ценных бумаг и цены их приобретения (неконкурентные заявки).

В случае если иное не устанавливается условиями размещения ценных бумаг, содержащимися в проспекте ценных бумаг или в отдельном документе, приоритетному удовлетворению должны подлежать конкурентные заявки, содержащие наибольшую цену приобретения. В случае если условия проведения организованных торгов предусматривают подачу участниками организованных торгов как конкурентных, так и неконкурентных заявок, приоритетному удовлетворению должны подлежать конкурентные заявки.

29.19. Цена размещения акций лицам, имеющим преимущественное право их приобретения, при осуществлении ими указанного права может быть ниже цены размещения иным лицам, но не более чем на десять процентов, и в любом случае не ниже номинальной стоимости размещаемых акций.

Цена размещения облигаций, конвертируемых в акции, и опционов эмитента лицам, имеющим преимущественное право их приобретения, при осуществлении ими указанного права может быть ниже цены размещения иным лицам, но не более чем на десять процентов, и в любом случае не ниже номинальной стоимости акций, в которые могут быть конвертированы соответствующие облигации и опционы эмитента.

В случае размещения акций, облигаций, конвертируемых в акции, и опционов эмитента путем закрытой подписки с предоставлением преимущественного права их приобретения цена размещения указанных ценных бумаг (цена размещения указанных ценных бумаг лицам, имеющим преимущественное право их приобретения, в случае, если такая цена отличается от цены размещения иным лицам) или порядок ее определения должны быть установлены (определены) до начала срока действия преимущественного права приобретения указанных ценных бумаг.

29.21. В случае если цена размещения или порядок определения цены размещения акций, облигаций, конвертируемых в акции, и опционов эмитента лицам, имеющим преимущественное право их приобретения, решением о размещении указанных ценных бумаг не определяются, указанные ценные бумаги должны размещаться лицам, имеющим преимущественное право их приобретения, по цене размещения иным лицам.

Требование, предусмотренное настоящим пунктом, не применяется в случае, если в соответствии с Федеральным законом «Об акционерных обществах» и уставом акционерного общества функции совета директоров (наблюдательного совета) осуществляет общее собрание акционеров.

29.23. В случае оплаты акций, а также облигаций эмитента, не являющегося акционерным обществом, неденежными средствами (ценными бумагами, вещами или имущественными правами либо иными правами, имеющими денежную оценку) решение о размещении таких ценных бумаг должно содержать сведения об имуществе, которым могут оплачиваться указанные ценные бумаги.

29.24. В случае если иное не установлено решением о размещении ценных бумаг путем подписки или условиями размещения ценных бумаг, содержащимися в проспекте ценных бумаг или в отдельном документе, утвержденными тем же органом управления эмитента, которым принято решение о размещении указанных ценных бумаг путем подписки, расходы, связанные с внесением записей о зачислении размещаемых ценных бумаг на лицевые счета (счета депо) их первых владельцев (приобретателей), несет эмитент таких ценных бумаг.

IPO, SPO и FPO — виды размещений ценных бумаг и их отличия

Что такое IPO?

На заметку! Выход на IPO не означает, что компания впервые выпускает акции. До размещения она вполне может действовать в форме непубличного (закрытого) акционерного общества, что подразумевает эмиссию акций и их распределение исключительно среди учредителей и совладельцев. Частью таких бумаг могут владеть венчурные фонды.

Первичное размещение, как правило, имеет несколько целей:

Выход на IPO включает ряд обязательных мероприятий:

Как правило, подготовительные мероприятия длятся около года.

Для инвесторов покупки на этапе IPO считаются удачным вложением с потенциально максимальной прибылью. Однако как для эмитента, так и для «новых» акционеров выход на IPO не гарантия успеха. Есть достаточно примеров, когда даже акции известных компаний серьезно проседали или длительное время торговались по ценам размещений после старта продаж. Среди наиболее показательных случаев обвал цен ниже цены размещения более чем на 25% на IPO Facebook в 2012 году.

SPO и его основные отличия

Вторичное размещение (Secondary Public Offering, SPO) в значительной степени отличается от первичного:

Причинами для SPO могут стать:

Как правило, SPO также расценивается инвесторами как событие с потенциалом получения прибыли. Это обусловлено:

Однако и в том случае покупка активов в момент размещения не является гарантией получения прибыли. Так:

FPO и его особенности

Как правило, эмитент проводит FPO с целью:

Фактически допэмиссия проводится по тем же правилам, что и первичное размещение, попадает под действие регуляторов и требует определенных (порой значительных) затрат.

FPO с точки зрения держателя акций практически всегда явление нежелательное, поскольку размываются доли акционеров за счет выпуска дополнительных ценных бумаг.

В любом случае размещение компанией ценных бумаг на торговых площадках привлекает внимание инвесторов. Принятие решения о входе в актив в такие моменты требует проведения тщательного анализа эмитента, перспектив проектов, состояния рынка в целом.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Дополнительный выпуск акций

Дополнительный выпуск акций – это акции, которые размещаются дополнительно к ранее размещенным акциям.

Дополнительный выпуск акций необходим при увеличении уставного капитала, при некоторых формах реорганизации, с целью привлечения партнеров со стороны.

На окт 2021 года в соответствии с действующим законодательством существуют следующие способы размещения дополнительных акций:

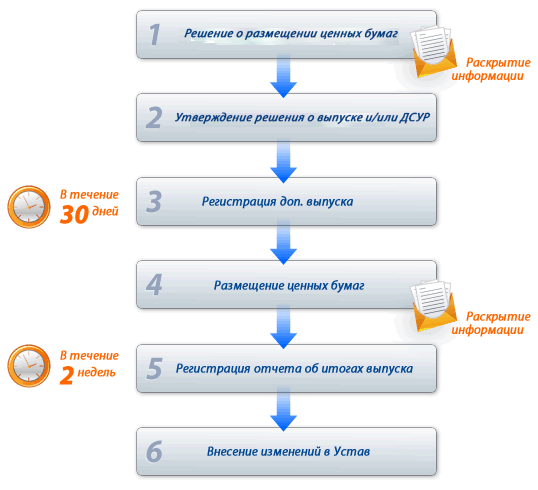

Процедура эмиссии дополнительного выпуска акций состоит из следующих этапов:

Принятие решения о размещении дополнительных акций (например, решение об увеличении уставного капитала);

Утверждение уполномоченным органом решения о дополнительном выпуске акций и/или документа, содержащего условия размещения ценных бумаг (ДСУР);

Регистрация дополнительного выпуска акций в Центральном Банке Российской Федерации (бывшая ФСФР РФ). Получение зарегистрированного решения о дополнительном выпуске акций и/или документа, содержащего условия размещения ценных бумаг (ДСУР);

Регистрация отчета об итогах выпуска акций в Центральном Банке Российской Федерации (бывшая ФСФР РФ);

Внесение необходимых изменений в устав Общества.

В предусмотренных законодательством случаях на каждом этапе эмиссии может потребоваться раскрытие информации.

Этапы проведения акционерным обществом эмиссии акций или облигаций

Решение о выпуске акций (дополнительном выпуске акций).

Решение о выпуске акций – это документ, удостоверяющий права, закрепленные акцией при ее бездокументарной форме.

Решение о выпуске акций акционерного общества утверждается советом директоров или другим органом управления, осуществляющим функции совета директоров в соответствии с законом.

Срок утверждения решения о выпуске акций – не позднее 6 месяцев со дня принятия решения об их размещении.

Подписывает решение о выпуске акций лицо, занимающее должность единоличного исполнительного органа акционерного общества, например генеральный директор.

Отчет об итогах выпуска акций

После того, как все акции дополнительного выпуска будут размещены или истечет предусмотренный решением срок их размещения, необходимо зарегистрировать отчет об итогах выпуска акций (дополнительного выпуска акций).

Эмитент предоставляет отчет на регистрацию в Центральный Банк Российской Федерации (бывшая ФСФР РФ) не позднее 30 дней после окончания срока размещения или размещения последней бумаги этого выпуска, в случае если они размещены до окончания предусмотренного решением срока.

Отчет об итогах выпуска акций обычно утверждается и подписывается единоличным исполнительным органом эмитента.

Центральный Банк Российской Федерации (бывшая ФСФР РФ) осуществляет государственную регистрацию отчета об итогах выпуска акций в течение 14 дней со дня принятия ими документов.

После получения зарегистрированного отчета об итогах выпуска акций эмиссия дополнительного выпуска акций считается завершенной.

Закрытая подписка. Открытая подписка.

Подписка – наиболее распространенный способ размещения акций дополнительного выпуска при увеличении уставного капитала. Размещение акций путем подписки осуществляется на возмездной основе и предполагает заключение договоров купли-продажи акций между инвестором и эмитентом.

Если круг потенциальных приобретателей акций дополнительного выпуска заранее определен – это закрытая подписка.

Если круг потенциальных приобретателей дополнительных акций не ограничен – это открытая подписка.

Таким образом, если выполняется хотя бы одно из перечисленных условий регистрация выпуска акций не сопровождается регистрацией проспекта ценных бумаг.

При регистрации проспекта ценных бумаг каждый этап процедуры эмиссии сопровождается раскрытием информации.

Прежде чем принимать решение о выпуске дополнительных акций путем подписки необходимо удостовериться в том, что уставный капитал общества оплачен полностью и зарегистрированы все отчеты об итогах выпуска акций, которые размещались ранее.

Кроме того, следует учесть что в соответствии с законном об акционерных обществах дополнительные акции могут быть размещены только в пределах количества объявленных акций, установленного уставом общества. В случае если устав не содержит сведений об объявленных акциях, необходимо внести в него соответствующие изменения.

Стоимость услуг и сроки исполнения при регистрации дополнительного выпуска акций вместе с ЦБ Регистр.

Регистрация выпуска акций осуществляется Центральным Банком Российской Федерации и его территориальными учреждениями (бывшая ФСФР РФ), порядок регистрации определяется в соответствии с Положением о Стандартах эмиссии ценных бумаг, регистрации выпусков (дополнительных выпусков), регистрации отчетов об итогах выпуска ценных бумаг и регистрации проспектов ценных бумаг. Процедура регистрации акций не сложная, для этого необходимо предоставить полный комплект документов в соответствии с Положением о Стандартах эмиссии в Центральный Банк Российской Федерации, а по истечении предусмотренного законодательством срока получить зарегистрированные документы. Однако следует помнить, что в случае нарушения сроков, наличия ошибок в предоставленных документах, а также при отсутствии отдельных видов необходимой документации, в регистрации акций может быть отказано. Таким образом, регистрация выпуска акций требует определенных юридических знаний, опыта, внимательности и ответственности, вот почему это является приоритетным направлением деятельности нашей компании.

Стоимость регистрации выпуска акций, дополнительного выпуска акций и сроки регистрации в ЦБ Регистр

В случае необходимости компания ЦБ регистр готова предложить «специальные» сроки регистрации выпуска акций.

Персональный подход

Благодаря опыту, накопленному за годы работы, и высокой квалификации наших специалистов, мы предлагаем клиентам комплексное, эффективное решение всех юридических проблем.

С момента Вашего обращения в Компанию ЦБ Регистр все вопросы, связанные с регистрацией ценных бумаг берет на себя Ваш Персональный менеджер.

Ваш Персональный менеджер решит поставленные Вами задачи оперативно, конфиденциально и с особым вниманием.

При его поддержке практически любой вопрос вы сможете решить без личной встречи — по телефону, факсу и через Интернет. По вашему желанию персональный менеджер может приехать к Вам в офис или организовать встречу в офисе компании.

Наша задача – сделать сотрудничество максимально эффективным; мы верим, что только индивидуальный подход и высокий профессионализм обеспечат положительный результат вне зависимости от сложности поставленных задач.

Качество оказываемых юридических услуг

Как начать взаимодействие?

Вам нужно связаться с нами по телефону (495) 506-42-36

Если Вы свяжетесь с нами по телефону, то мы попросим у Вас первичные необходимые данные:

Ваш персональный менеджер согласует с Вами сроки исполнения и точную стоимость заказа.

Есть вопросы по выпуску акций?

Юристы Компании ЦБ Регистр готовы оказать первичную консультацию по регистрации выпуска акций online

Основные вопросы по выпуску акций

Добрый день, проконсультируйте пожалуйста, по следующему вопросу. Общество приняло решение о выпуске акций путем закрытой подписки. Количество размещаемых акций, предусмотренное решением о выпуске – 100 штук. После регистрации решения акционеры решили внести изменения в решение о выпуске в части увеличения количества размещаемых акций до 200 штук. Имеет ли право общество вносить такие изменения в решение о выпуске и возможно ли зарегистрировать такие изменения в соответствии с законодательством?

Добрый день, Владимир Владимирович!

В данном случае, так как общество хочет увеличить количество размещаемых акций, это уже будет толковаться как дополнительный выпуск акций и по практике работы с ФСФР, такие изменения зарегистрировать нельзя. В данном случае необходимо размещать уже зарегистрированные 100 штук акций, а потом осуществлять выпуск и размещение еще 100 штук акций.

Наша компания предлагает услуги как по регистрации дополнительного выпуска акций, так и по внесению изменений в решение о выпуске.

Доброе утро, хотелось бы узнать Ваше мнение относительно следующей ситуации:

ЗАО предполагает увеличить свой уставный капитал за счет выпуска дополнительных акций. Способ размещения – закрытая подписка, круг потенциальных приобретателей – акционеры на дату проведения собрания, при этом каждый акционер сможет приобрести число акций пропорциональное имеющейся у него доле акций той же категории. Источник оплаты – привлечение дополнительных денежных средств. Если не все акционеры захотят участвовать в подписке, то оставшиеся акции приобретет конкретное лицо, указанное в решении о выпуске.

Возникает ли в данном случае у акционеров, не присутствующих на собрании, преимущественное право приобретения акций?

Здравствуйте, Иван Анатольевич!

Указанное право не распространяется на размещение акций, осуществляемое посредством закрытой подписки только среди всех акционеров, если при этом акционеры имеют возможность приобрести целое число размещаемых акций пропорционально количеству принадлежащих им акций соответствующей категории (типа). То есть в описанном Вами случае преимущественное право не возникает.

Обратите внимание, что в этом случае должно размещаться целое число акций.

Компания ЦБ Регистр готова взять на себя регистрацию дополнительного выпуска акций, мы проконсультируем Вас каким способом лучше размещать акции в Вашем случае.