что такое вычеты за отчетный период полученные у работодателя

Как в декларации отразить налоговые вычеты от работодателя?

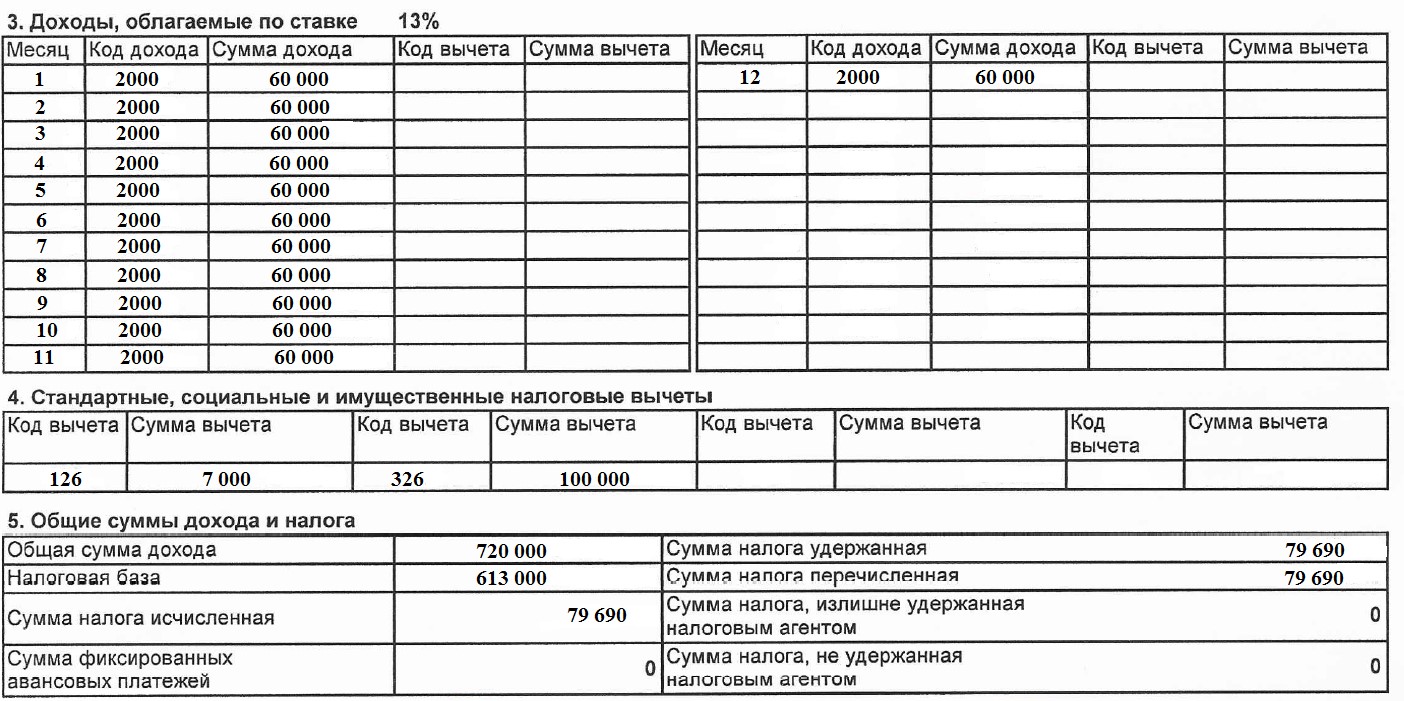

Если в течение календарного года работодатель предоставлял вам стандартный, социальный или имущественный налоговый вычет, то эта информация будет отражена в четвёртом разделе справки 2-НДФЛ.

Если справку 2-НДФЛ вы используете для заполнения декларации 3-НДФЛ, то необходимо корректно перенести данные, так как ранее предоставленный вычет работодателем влияет на вашу налогооблагаемую базу. Подробнее о вычетах мы говорили в статье «Все налоговые вычеты для физических лиц».

Работодатель в течение календарного года может предоставить вам стандартный, социальный и/или имущественный вычеты. Для каждого вычета предусмотрен свой код. Коды вычетов налогоплательщика утверждены приказом ФНС России от 10.09.2015 N ММВ-7-11/387@.

Вот наиболее часто встречающиеся коды:

Разберём на примере, как отражать в декларации вычеты, которые предоставил работодатель в течение календарного года, согласно полученной справке 2-НДФЛ.

Согласно данной справке, работодатель предоставил стандартный вычет на первого ребёнка в размере 7 000 руб.

Напомню, что данный вычет предоставляется с месяца рождения ребёнка и до достижения 18 лет, а также на каждого учащегося очной формы обучения до 24 лет (подп. 4 п. 1 ст. 218 НК РФ). Вычет действует следующим образом: из налогооблагаемой базы работника ежемесячно вычитается сумма (за первого и второго ребёнка по 1 400 руб., за третьего и последующего по 3 000 руб., если ребёнок — инвалид, то 6 000 руб.). А с месяца, в котором доход сотрудника нарастающим итогом превысил 350 000 руб., вычет не представляется.

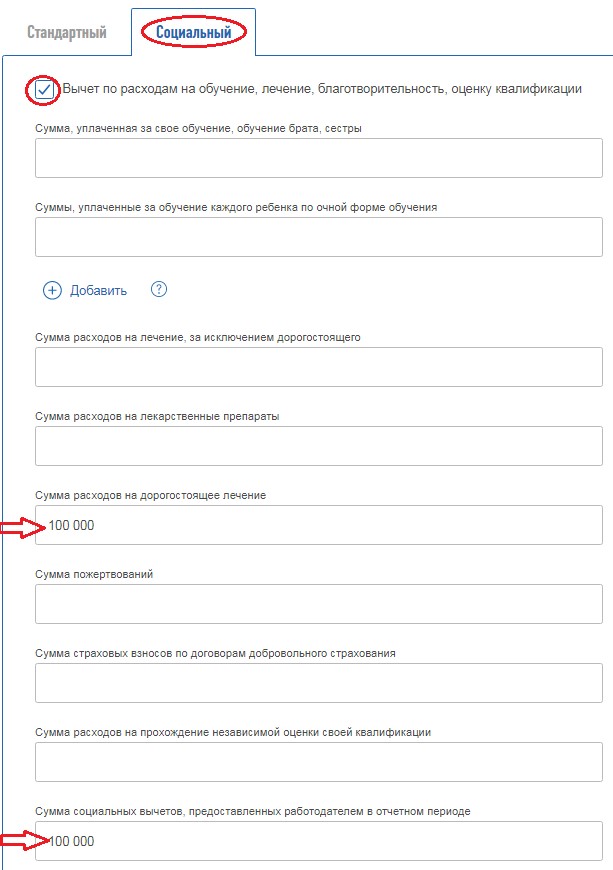

Также, согласно справке 2-НДФЛ, был предоставлен вычет на дорогостоящее лечение в размере 100 000 руб. Подробнее об этом вычете и способах его получения через работодателя читайте в статьях «Налоговый вычет на лечение» и «Способы получения вычета на лечение».

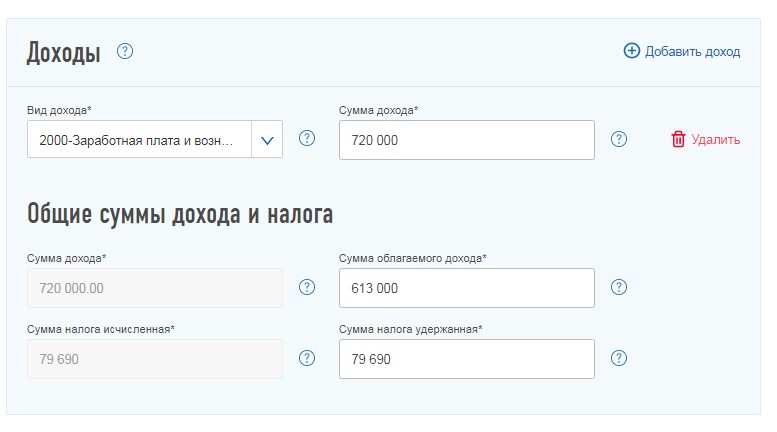

Переносим показатели справки 2-НДФЛ в личный кабинет налогоплательщика в соответствующие поля на вкладке «Доходы».

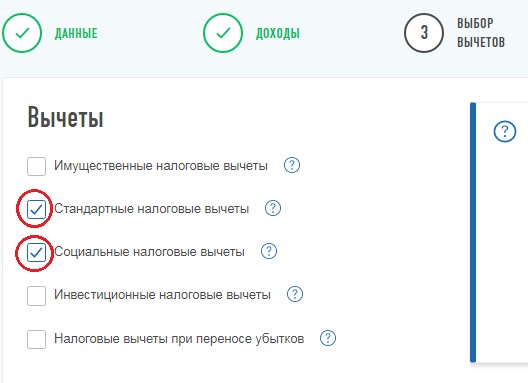

Переходим на вкладку «Вычеты» и отмечаем те, которые предоставил работодатель.

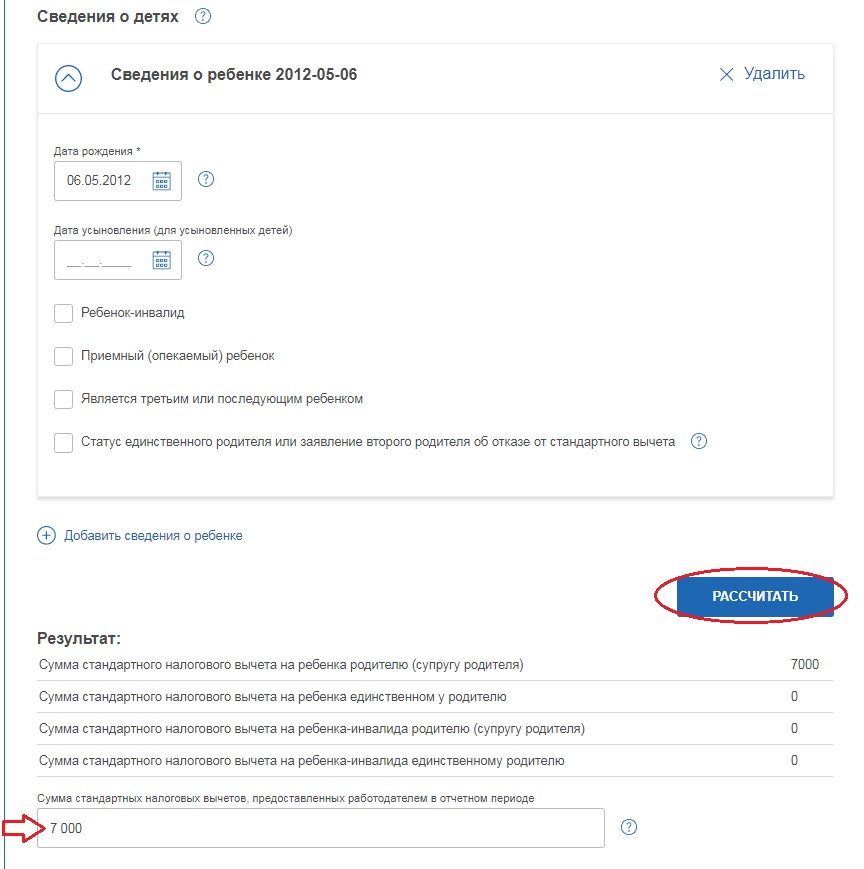

В открывшемся окне выбираем вкладку «Стандартный» и отмечаем, что требуется получить налоговый вычет на детей. А далее из третьего раздела справки 2-НДФЛ построчно переносим информацию о доходе.

Далее указываем информацию о ребёнке и нажимаем кнопку «Рассчитать». После этого в последнее поле необходимо перенести сумму вычета, который предоставил работодатель, согласно четвёртому разделу справки 2-НДФЛ.

Теперь следует отразить вычет на лечение, для этого переходим на вкладку «Социальный» и выбираем вид вычета. Далее проставляем общий размер вычета и ту сумму, которую предоставил работодатель.

На данном этапе мы перенесли все данные, которые отражены в справке 2-НДФЛ. Далее следует отметить тот налоговый вычет, который вы дополнительно хотите применить к данному уровню дохода.

Напомню, что в декларации вы вправе не отражать тот доход, с которого налог полностью удержан и который не используется для применения налоговых льгот.

Понравилась статья? Помогите сделать следующую ещё лучше — присылайте в редакцию свои впечатления, пожелания и предложения по улучшению нашей работы! Сделать это можно через форму обратной связи. Там же клиенты «Открытие Брокер» могут задать свои вопросы о налоговых правах и обязанностях инвесторов — наши специалисты проконсультируют вас абсолютно бесплатно.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Налоговый вычет через работодателя

Чтобы получить налоговый вычет у работодателя необходимо предоставить пакет документов, на основании которых бухгалтер отразит предоставление вычета в программе 1С: Бухгалтерия для расчета зарплаты.

Рассмотрим основные моменты более подробно, а также проанализируем действия бухгалтера, необходимые при предоставлении сотруднику налоговых вычетов.

Получение вычета через работодателя

Получение вычета через работодателя означает, что бухгалтер будет удерживать меньше НДФЛ с доходов работника в пределах той суммы вычета, которая соответствует представленным документам и законодательству. Обратиться за предоставлением вычета может только то физическое лицо, с которым у компании заключено трудовое соглашение, причем срок его действия не важен. Если с человеком оформлен договор ГПХ, то компания не может предоставить ему налоговый вычет, о чем сказано в Письме Минфина от 14.10.2011 г. № 03-04-06/7-271.

Документы для получения вычета через работодателя

Если сотрудник решил получить вычет через работодателя, он должен предоставить в бухгалтерию такой пакет документов:

Для получения уведомления сотрудник должен подать в налоговую инспекцию заявление и пакет документов, подтверждающих факт расходования денежных средств. Как правило, справка 2-НДФЛ не требуется, но все же не лишним будет получить ее у работодателя.

Что бухгалтеру нужно учесть при предоставлении вычета

При предоставлении вычета бухгалтер обязательно должен учесть такие моменты:

Пример расчета НДФЛ с учетом налогового вычета

Отметим следующее: размер вычета указывается в уведомлении из ИФНС, поэтому бухгалтеру не нужно самостоятельно производить какие-либо расчеты. Алгоритм предоставления налогового вычета выглядит следующим образом:

Важно! Разница, получаемая при вычитании налогового вычета из дохода, не может быть отрицательной. Если месячный доход сотрудника меньше предоставленного вычета, то сума из уведомления используется не полностью, а остаток переносится на следующие месяцы.

Важно! За период с января по май был излишне удержан НДФЛ в размере 19 500 руб. (3 900 * 5 мес.). Эта сумма по заявлению сотрудника может быть переведена на его счет в банке.

Решение 1С Бухгалтерия 8.3 позволяет оформить такие вычеты корректно и без особых временных затрат. Все их размеры и типы хранятся в справочнике программы по видам вычетов НДФЛ.

Проверить, насколько корректно ведется в 1С Бухгалтерия учет вычетов по НДФЛ, можно с помощью имеющихся отчетов.

Как заполнить налоговые вычеты в декларации 3-НДФЛ?

Что такое налоговые вычеты в декларации 3-НДФЛ, зачем они нужны и кто может на них претендовать

Под налоговым вычетом для целей заполнения 3-НДФЛ принято понимать уменьшение полученного физлицом или ИП дохода, с которого уплачивается подоходный налог. Этим же термином обозначается возврат ранее уплаченного НДФЛ в ситуациях, предусмотренных НК РФ (в связи с покупкой имущества, расходами на обучение, лечение и др.).

Получить налоговый вычет может лицо, которое:

Вычеты позволяют снизить налоговую нагрузку на физлицо (уменьшить подоходный налог к уплате или вернуть часть ранее уплаченного НДФЛ).

Налоговым кодексом предусмотрено 5 видов вычетов:

Актуальные изменения в законодательстве о налоговых вычетах по НДФЛ см. в одноименной рубрике «Налоговые вычеты по НДФЛ в 2020-2021 годах»

Каждый вычет обладает особенностями и может применяться только с учетом оговоренных в НК РФ условий. Далее расскажем, как заполнить отдельные виды вычетов в декларации 3-НДФЛ.

ОБРАТИТЕ ВНИМАНИЕ! Декларацию за 2020 год нужно сдавать по новой форме из приказа ФНС от 28.08.2020 № ЕД-7-11/615@. Скачать бланк вы можете здесь.

Как заполнить стандартные вычеты в 3-НДФЛ

Стандартные налоговые вычеты предоставляются определенным категориям физлиц («чернобыльцам», инвалидам с детства, родителям и попечителям в зависимости от количества детей и др.).

Детальную информацию о стандартных вычетах узнайте здесь.

В 3-НДФЛ информация о стандартных вычетах приводится из данных справки 2-НДФЛ и необходима для корректного расчета суммы НДФЛ (возвращаемой его части или уплачиваемой в бюджет).

Построчный алгоритм отражения стандартных вычетов в 3-НДФЛ можно найти в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

Заполнение информации в 3-НДФЛ о стандартных налоговых вычетах рассмотрим на примере.

Степанов Иван Андреевич купил квартиру в 2020 году и решил вернуть часть НДФЛ. Для этого он заполнил 3-НДФЛ с помощью размещенной на сайте ФНС программы «Декларация 2020».

Для внесения информации в 3-НДФЛ после заполнения исходных данных (о виде декларации, коде ИФНС, личных данных и иной обязательной информации), в разделе «Вычеты» Степанов И. А. проставил галочки в следующих полях:

Как выглядит раздел «Вычеты» после заполнения, смотрите на рисунке:

Чтобы программа посчитала сумму стандартных вычетов и сформировала необходимые листы в 3-НДФЛ, Степанов заполнил еще один раздел — «Доходы, полученные в РФ» — следующим образом:

В результате заполнения данных разделов в декларации программой сформировалось приложение 5 с информацией об общей сумме стандартных налоговых вычетов, предоставленных Степанову И. А. по месту его работы. Программа рассчитала общую сумму вычетов с учетом установленного НК РФ ограничения по сумме дохода, в пределах которого предоставляются стандартные «детские» вычеты.

Фрагмент заполненного приложения 5 с информацией об общей сумме стандартных вычетов и числа месяцев их предоставления смотрите ниже:

Пояснение информации в приложении 5:

О нюансах оформления 3-НДФЛ расскажет статья «Образец заполнения налоговой декларации 3-НДФЛ».

Отражение социальных вычетов в 3-НДФЛ (в сумме со стандартными вычетами)

НК РФ предусматривает 5 видов социальных налоговых вычетов (см. схему):

Изменим условия примера (при сохранении внесенных в программу данных о доходе и стандартных вычетах), описанного в предыдущем разделе, для пояснения правил заполнения социальных вычетов в 3-НДФЛ.

Построчный алгоритм отражения в 3-НДФЛ соцвычета на лечение можно найти в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Степанов И. А. оплатил свои курсы повышения квалификации в 2020 году в сумме 45 000 руб. В декларации 3-НДФЛ он заявил свое право на возврат НДФЛ в сумме 5 850 руб. (45 000 руб. × 13%).

Для отражения социального вычета в 3-НДФЛ Степанов И. А. заполнил раздел «Вычеты» в следующем порядке:

После внесения данных заполненный раздел «Вычеты» в программе стал иметь вид:

Посвященное социальным и стандартным вычетам приложение 5 декларации 3-НДФЛ стал выглядеть следующим образом (отражение суммы стандартных и налоговых вычетов):

Нюансы использования права на вычет (год начала использования, вычеты по предыдущим годам, куда подается 3-НДФЛ с вычетами)

Физлицу, желающему использовать свое право на вычет, необходимо учесть, что:

1. За 2020 год 3-НДФЛ подается по форме, утвержденной приказом ФНС от 28.08.2020 № ЕД-7-11/615@.

2. Годом начала использования вычета является год, за который впервые был возвращен НДФЛ.

3. Необходимость в вычетах по предыдущим годам может возникнуть, если физлицо возвращает НДФЛ за несколько лет (например, при покупке жилья в рассрочку) или о своем праве на вычет физлицо узнало позднее периода получения права на него.

4. Отдельные налоговые вычеты можно получить как в налоговой инспекции, так и у своего работодателя. В первом случае 3-НДФЛ необходимо подавать в инспекцию по месту жительства.

Алгоритм заполнения декларации 3-НДФЛ для получения имущественного вычета при покупке квартиры в ипотеку вы найдете в К+, получив пробный доступ к системе К+. Это бесплатно.

Итоги

Налоговый вычет в декларации 3-НДФЛ отражается в том случае, если у налогоплательщика есть облагаемые по ставке 13% доходы и он относится к указанным в НК РФ категориям лиц, имеющим право на получение вычета.

Вычеты в 3-НДФЛ отражаются на специальных листах в зависимости от вида (стандартные, социальные, имущественные и др.). Заполнить декларацию без ошибок поможет размещенная на сайте ФНС программа, выявляющая ошибки и рассчитывающая налог к возврату или уплате.

Новые правила для вычетов по НДФЛ: как изменятся получение вычета в ИФНС и у работодателя

В Налоговый кодекс внесен ряд поправок, касающихся вычетов по НДФЛ: имущественных, социальных и инвестиционных (Федеральный закон от 20.04.21 № 100-ФЗ). Теперь четко прописано, когда у участников долевого строительства возникает право на возврат налога. Работников, получающих имущественный и социальный вычет у налогового агента, освободили от необходимости приносить в бухгалтерию подтверждающие документы. Ввели упрощенную процедуру получения вычетов, которая заменяет собой сдачу декларации 3-НДФЛ. Некоторые новшества вступят в силу уже через месяц.

Как получить имущественный и социальный вычет

В настоящее время существует два способа.

Первый — после подачи декларации 3-НДФЛ (п. 2 ст. 219 НК РФ и п. 7 ст. 220 НК РФ). Ее нужно сдать в инспекцию после окончания года, в котором возникло право на вычет. В декларации следует отразить доходы и заявить сумму вычета. Инспекторы проведут камеральную проверку (в общем случае в срок не более 3 месяцев) и, если не будет выявлено нарушений, перечислят деньги налогоплательщику.

Второй — через работодателя. Данный способ применяется в отношении имущественного вычета при покупке жилья или земли, и при уплате банковских процентов (п. 8 ст. 220 НК РФ). А также в отношении социального вычета на обучение, лечение и добровольное страхование жизни (п. 2 ст. 219 НК РФ). Физлицо может обратиться в бухгалтерию, не дожидаясь окончания года, в котором возникло право на вычет. В этом случае работодатель будет выплачивать зарплату с учетом вычета. То есть, не станет удерживать НДФЛ. Подробнее см. « Работник обратился за получением вычета по НДФЛ к работодателю: что должен сделать бухгалтер » и « Работник обратился за имущественным и социальным вычетами: как их предоставить?»

А с 21 мая текущего года (то есть спустя месяц после официального опубликования комментируемого закона), появится третий получения имущественного вычета вариант — упрощенный (см. « Имущественный вычет можно будет получить без заполнения декларации 3‑НДФЛ »). Он подразумевает, что вместо декларации физлицо заполняет заявление в личном кабинете на сайте ФНС. Упрощенному порядку получения вычета посвящена новая статья 221.1 НК РФ. Расскажем о нем подробнее.

Упрощенный порядок получения имущественного вычета

Он распространяется на имущественный вычет в сумме расходов на строительство или покупку жилой недвижимости или доли в ней, и на покупку земельных участков или доли в них (подп. 3 п. 1 ст. 220 НК РФ). А также в сумме расходов на уплату процентов по ипотеке (подп. 4 п. 1 ст. 220 НК РФ).

Согласно упрощенному порядку, для получения вычета не нужно сдавать декларацию или обращаться к работодателю. Вместо этого следует заполнить заявление в личном кабинете на сайте ФНС.

Камеральная проверка такого заявления продлится в общем случае 30 календарных дней с даты подачи. Этот срок может быть увеличен до трех месяцев, если контролеры заподозрят признаки налогового нарушения (новая редакция п. 2 ст. 88 НК РФ).

Данные для проверки ИФНС почерпнет из сведений, которые ей предоставили банки и налоговые агенты. И только в случае, когда указанной информации окажется недостаточно, физлицу придется подать подтверждающие документы (они перечислены в новой редакции подп. 6 п. 3 ст. 220 НК РФ).

Заявление на вычет следует подать по окончании налогового периода, в котором возникло соответствующее право. Однако заявить вычет можно не более чем за три года, предшествующие году подачи этого документа.

Если камеральная проверка заявления не выявит нарушений, инспекторы вынесут решение о предоставлении вычета. После этого проверят, нет ли у налогоплательщика задолженности по налогам. Если есть, вычет (полностью или частично) направят на покрытие недоимки. Если долгов перед бюджетом нет — всю сумму переведут налогоплательщику на счет, указанный в заявлении. В любом случае с момента принятия решения по проверке до даты поступления средств на счет должно пройти не более 20 рабочих дней (п. 5 и п. 6 ст. 221.1 НК РФ).

ВАЖНО

Упрощенный порядок будет действовать с 21 мая 2021 года. Но применять его можно в отношении вычетов, право на которые возникло с 1 января 2020 года. Это следует из части 3 статьи 3 комментируемого Закона № 100-ФЗ.

Другие новшества по имущественному вычету

Напомним: физлица, построившие жилье, купившие жилье и (или) землю для строительства жилья, вправе получить имущественный вычет в размере расходов на такое строительство или такую покупку (подп. 3 п. 1 ст. 220 НК РФ). Максимально возможный размер вычета — 2 млн руб. Если человек не израсходовал всю сумму вычета в отношении одного объекта имущества, он может использовать остаток при покупке или создании другого объекта (подп. 1 п. 3 ст. 220 НК РФ).

Указанные нормы действуют сейчас, и будут действовать после вступления в силу комментируемых поправок. Но появится ряд уточнений и дополнений.

Момент возникновения права на вычет

В настоящее время в Налоговом кодексе не обозначен момент, когда физлицо получает право на имущественный вычет. Исключение сделано лишь для земельного участка, предоставленного под индивидуальное жилищное строительство. В этом случае вычет предоставят после получения свидетельства о праве собственности на жилой дом, расположенный на участке (подп. 2 п. 3 ст. 220 НК РФ). Заметим, что данное правило не вполне отвечает духу времени. Свидетельства о собственности сейчас не выдают. Вместо них собственники получают выписки из Росреестра (ЕГРН).

В 2022 году появится ясность, когда возникает право на вычет при покупке и строительстве различных объектов (новая редакция подп. 2 п. 3 ст. 220 НК РФ). А приобретению квартир и комнат в строящемся доме посвящена отдельная норма. Это новый подпункт 2.1 пункта 3 статьи 220 НК РФ. Он действует в отношении объектов, переданных застройщиком и принятых участником долевого строительства с 1 января 2022 года (см. табл.).

В какой момент появляется право на вычет (новая редакция п. 3 ст. 220 НК РФ)

Объект

Когда появляется право на вычет

Купленное налогоплательщиком недвижимое имущество (доли в нем), кроме квартир и комнат в строящемся доме

Дата регистрации права собственности на имущество.

Квартиры, комнаты (доли в них) в строящемся доме

Дата передачи объекта застройщиком и принятия его участником долевого строительства по передаточному акту или иному документу.

Обратиться за вычетом можно после регистрации права собственности на квартиру, комнату (доли в них).

Купленный налогоплательщиком участок земли под индивидуальное жилищное строительство (или доли в нем)

Дата регистрации права собственности на жилой дом (доли в нем), расположенный на таком участке.

Построенный налогоплательщиком жилой дом

Дата регистрации права собственности на дом (доли в нем).

Какие документы предъявить для вычета

Подкорректирован перечень документов, необходимых для подтверждения права на вычет (в общем случае их сдают только при обычной, а не упрощенной процедуре получения вычета). В настоящее время нужны бумаги о праве собственности, а в январе 2022 года и далее они не понадобятся.

Список документов будет выглядеть следующим образом (новая редакция подп. 6 п. 3 ст. 220 НК РФ):

Как получить вычет у работодателя (имущественный и социальный)

Комментируемый закон сохраняет возможность получить вычеты до окончания налогового периода через работодателя. Это относится к вычетам: имущественному (на строительство или приобретение жилья, покупку земли и уплату процентов по ипотеке) и социальному (на лечение, обучение и добровольное страхование жизни). Но внесен ряд изменений.

Сейчас человек должен самостоятельно получить у налоговиков уведомление о праве на вычет и принести его в бухгалтерию. С января 2022 года начнет действовать следующий алгоритм (новые редакции п. 2 ст. 219 НК РФ и п. 8 ст. 220 НК РФ):

Как получить инвестиционный вычет

Сейчас инвестиционный вычет можно получить, подав по итогам года декларацию по форме 3-НДФЛ (подп. 4 п. 2 ст. 219.1 НК РФ).

Еще один вариант — получить вычет от налогового агента, в частности, от профессионального участника рынка ценных бумаг. Этот вариант применим к вычетам при продаже ценных бумаг и при операциях, учитываемых на индивидуальном инвестиционном счете (подп. 4 п. 2 и подп. 3 п. 4 ст. 219.1 НК РФ).

Начиная с 21 мая 2021 года появится и третий вариант — упрощенный. Он предназначен только для вычета в сумме денежных средств, внесенных физлицом в налоговом периоде на индивидуальный инвестиционный счет (ИИС). Процедура здесь точно такая же, как в случае с имущественным вычетом. Нужно направить заявление через личный кабинет на сайте ФНС и ждать окончания «камералки» (новая ст. 221.1 НК РФ). В общем случае она продлится 30 календарных дней (новая редакция п. 2 ст. 88 НК РФ). Если проверка не выявит нарушений, максимум через 20 рабочих дней деньги переведут на счет налогоплательщика. Если есть задолженность по налогам — сначала погасят ее, а оставшуюся сумму перечислят физлицу.

СПРАВКА

Упрощенная процедура будет применяться в отношении инвестиционных вычетов, право на которые возникло с 1 января 2020 года.

Другие поправки, касающиеся инвестиционного вычета

Перечислим другие поправки в части инвестиционного вычета, внесенные комментируемым законом: