что такое вариационная маржа на срочном рынке простыми словами

Как начисляется Вар. Маржа по Фьючерсному контракту

Всем привет! В данной статье разберем что такое вар. маржа по фьючерсному контракту. Обладание понимания что она из себя представляет необходимо каждому трейдеру. Для новичков на срочном рынке этот термин может показаться сложным, но стоит ознакомится с ним по ближе — все становится просто и понято.

Что такое вариационная маржа.

Вар. маржа по фьючерсам — это прибыль или убыток, возникающая сразу после покупки фьючерса, в момент изменения цены. Изменения вариационной маржи (прибыли или убытка) происходят до проведения так называемого «Клирингового расчета». После того как клиринг был проведен вариационная маржа фиксируется и на счет трейдера поступают, либо списываются денежные средства в размере, который составляла вариационная маржа на момент начала проведения клиринга.

После проведения клиринга на бирже начинается новая торговая сессия — вариационная маржа обнуляется и если позиция не была закрыта, вариационная маржа снова начинает меняться в зависимости от направления движения цены купленного фьючерса до проведения следующего клирингового расчета. prostguide.ru

Вариационная маржа постоянно изменяется вслед за движениями цены, вплоть до проведения клиринга. После средства переходят в «Накопленный доход» и поступают на счет.

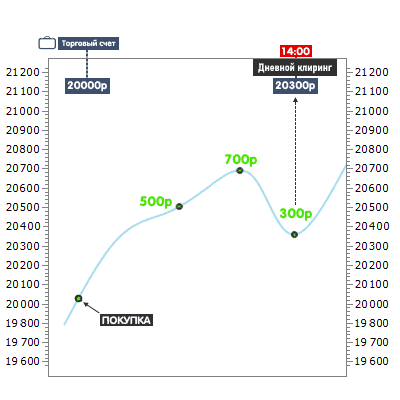

Пример:

Предположим трейдер приобрел один фьючерс на «Газпром» по цене 20 000 руб. С момента покупки цена на фьючерс выросла до 20 500 руб. В связи с чем значение в поле вариационной маржи с 0 изменилось на 500 руб. Далее, представим, что цена фьючерса выросла до 20 700 руб соразмерно увеличивается и значение вариационной маржи до 700 руб. Допустим далее цена на фьючерс упала 20 300 руб и в месте с падением цены актива сокращается и вариационная маржа принимая значение 300 руб. Таким образом вариационная плавает изменяясь соразмерно изменениям цены на фьючерс в плоть до начала клирингового расчета.

Постоянная переоценка позиций с помощью клирингового расчета необходима для того, чтобы в случае, если цена купленного или проданного фьючерса очень сильно уйдет в обратном выбранному трейдером направлении, его торговый счет не ушел в минус. На Российском срочном рынке FORTS, как и на большинстве крупнейших мировых бирж (NYSE, LSE, TSE) за один рабочий день проходит три торговых сессии: утренняя, дневная и вечерняя. Клиринг проводится по окончанию утренней и дневной торговых сессии.

Фьючерсы – первые шаги

Широкая линейка обращающихся на FORTS фьючерсов и опционов привлекает внимание к этому рынку многих новых потенциальных участников. Ведь именно здесь у них есть возможность торговать недоступными на других биржах активами: индексом РТС, золотом, нефтью, процентными ставками. Однако эти инструменты несколько сложнее акций и облигаций, но и потенциально более доходны. Начнем с более простого – фьючерсов.

Для большинства людей, даже тех, кто давно работает на финансовом рынке, слова фьючерс, опцион, деривативы ассоциируются с чем-то чрезвычайно далеким, непонятным и мало связанным с их повседневной деятельностью. Между тем практически каждый, так или иначе, сталкивался с производными инструментами.

Самый простой пример: многие из нас привыкли следить за динамикой мирового нефтяного рынка по ценам эталонных сортов – Brent или WTI (Light Crude). Но не все знают, что когда говорят о росте/падении котировок на сырье в Лондоне или Нью-Йорке, то речь идет о ценах фьючерсов на нефть.

Смысл фьючерса чрезвычайно прост – две стороны заключают сделку (контракт) на бирже, договариваясь о купле-продаже некого товара по истечении определенного срока по оговоренной фиксированной цене. Такой товар называется базовым активом. При этом основным параметром фьючерсного контракта, о котором договариваются стороны, является именно цена его исполнения. Заключая сделку, участники рынка могут преследовать одну из двух целей.

Для одних цель состоит в том, чтобы определить обоюдно приемлемую цену, по которой в день исполнения контракта будет осуществляться реальная поставка базового актива. Договариваясь о цене заранее, стороны страхуют себя от возможного неблагоприятного изменения рыночной цены к указанной дате. В этом случае никто из участников не стремится извлечь прибыль из самой сделки с фьючерсом, но заинтересован в ее исполнении таким образом, чтобы были соблюдены заранее спланированные показатели. Очевидно, что такой логикой при заключении фьючерсных контрактов руководствуются, например, производственные предприятия, закупающие или продающие сырьевые товары и энергоресурсы.

Для другого типа участников срочного рынка цель – заработать на движении цены базового актива за срок с момента заключения сделки до ее закрытия. Игрок, которому удалось правильно спрогнозировать цену, в день исполнения фьючерсного контракта получает возможность купить или продать базовый актив по более выгодной цене, а значит извлечь спекулятивную прибыль. Очевидно, что вторая сторона сделки будет вынуждена совершать ее по невыгодной для себя цене и, соответственно, понесет убытки.

Понятно, что в случае неблагоприятного развития событий для одного из участников, у него может возникнуть соблазн уклониться от исполнения обязательств. Это неприемлемо для более удачливого игрока, так как его прибыль формируется именно за счет средств, уплачиваемых проигравшим. Поскольку на момент заключения фьючерсного контракта оба участника рассчитывают оказаться в выигрыше, они одновременно заинтересованы в том, чтобы застраховать сделку от недобросовестного поведения терпящей убытки стороны.

Вопрос контрагентских рисков напрямую стоит не только перед спекулянтами, но и перед компаниями, страхующимися (хеджирующимися) от неблагоприятного изменения цены. В принципе, представителям реального бизнеса достаточно было бы скрепить договор крепким рукопожатием и печатью компании. Такая двусторонняя внебиржевая сделка называется форвардным контрактом. Однако жадность одной из сторон может оказаться непреодолимой: зачем терпеть убыток по контракту, если ваш прогноз не оправдался и вы, допустим, могли бы продать товар дороже, чем оговорено в форварде. В этом случае второму участнику сделки придется инициировать длительные судебные разбирательства.

Оптимальное решение проблемы гарантий заключается в привлечении независимого арбитра, главная роль которого заключается в том, чтобы обеспечить исполнение сторонами их обязательств вне зависимости от того, насколько велики будут убытки одного из участников. Именно эту функцию на рынке фьючерсов выполняет биржевой клиринговый центр (КЦ). Фьючерсный контракт заключается в биржевой системе, и центр клиринга следит за тем, чтобы в день расчетов каждый из участников торгов выполнил свои обязательства. Выступая в роли гаранта исполнения контрактов, клиринговый центр обеспечивает получение заработанных денег удачливым спекулянтом или хеджером (страхующейся стороной) вне зависимости от поведения другого участника сделки.

С юридической точки зрения, совершая сделку на бирже, трейдеры заключают контракт не между собой – для каждого из них другой стороной по сделке выступает клиринговый центр: для покупателя продавцом и, наоборот, для продавца покупателем (см. рис. 1). В случае возникновения претензий в связи с неисполнением фьючерсного контракта противоположной стороной биржевой игрок будет требовать компенсации неполученной прибыли именно от клирингового центра как от центральной стороны по сделкам для всех участников рынка (для этого в КЦ существуют специальные фонды).

Арбитраж клирингового центра также защищает участников торгов от теоретической патовой ситуации, в которой исполнить обязательства по контракту не смогут обе стороны. Де-юре и де-факто, заключая фьючерсную сделку на бирже, трейдер не оказывается связан с конкретным контрагентом. Клиринговый центр выступает главным связующим элементом на рынке, где равный объем длинных и коротких позиций позволяет обезличить рынок для каждого из участников и гарантировать исполнение обязательств обеими сторонами.

Кроме того, именно отсутствие привязки к определенному контрагенту позволяет участнику рынка выйти из позиции, заключив оффсетную сделку с каким угодно игроком (а не только с тем, против которого открывалась позиция). К примеру, у вас был открыт фьючерс на покупку. Чтобы закрыть длинную позицию вам нужно продать фьючерсный контракт. Если вы продаете его новому участнику: ваши обязательства аннулируются, а у клирингового центра остается короткая позиция против длинной у нового игрока. При этом на счете участника, продававшего контракт в то время, когда вы только открывали позицию, никаких изменений не происходит – у него остается короткий фьючерс против длинной позиции клирингового центра.

Такая система гарантий, конечно же, выгодна участникам рынка, но связана с большими рисками для клирингового центра. Ведь в случае отказа проигравшей стороны от уплаты долга у КЦ нет иного пути, кроме как выплатить прибыль выигравшему трейдеру из собственных фондов и начать судебное преследование задолжавшего участника торгов. Подобное развитие событий, безусловно, не является желательным, поэтому клиринговый центр вынужден страховать соответствующий риск еще в момент заключения фьючерсного контракта. С этой целью с каждого из участников торгов в момент купли-продажи фьючерса взимается так называемое гарантийное обеспечение (ГО). Фактически оно представляет собой залоговый депозит, который будет потерян участником, отказавшимся от уплаты долга. По этой причине гарантийное обеспечение также часто называют депозитной маржой (третий термин – начальная маржа, так как она взимается при открытии позиции).

В случае дефолта проигравшей стороны именно за счет средств депозитной маржи и будет выплачена прибыль другому участнику сделки.

Гарантийное обеспечение выполняет еще одну важную функцию – определение допустимого объема сделки. Очевидно, что при заключении соглашения о купле-продаже базового актива в будущем никакого перечисления денежных средств между контрагентами не происходит до момента исполнения контракта. Однако возникает необходимость «контролировать» объемы сделок с тем, чтобы на рынке не возникали ничем необеспеченные обязательства. Страховкой того, что участники, заключившие фьючерсные контракты, намерены их исполнить, и что у них есть для этого необходимые средства и активы, и является гарантийное обеспечение, которое, в зависимости от инструмента, составляет от 2 до 30% от стоимости контракта.

Таким образом, имея на счету 10 тысяч рублей, участник торгов не сможет спекулировать фьючерсами на акции стоимостью, например, 1 млн рублей, однако сможет фактически совершать маржинальные сделки с кредитным плечом до 1 к 6,7 (см. таблицу 1), что существенно превышает его инвестиционные возможности на рынке акций. Впрочем, увеличение финансового рычага, естественно, влечет за собой пропорциональный рост рисков, что необходимо четко осознавать. Также нужно отметить, что минимальная базовая ставка ГО может быть увеличена решением биржи, например, при росте волатильности фьючерса.

Табл.1 Гарантийное обеспечение в FORTS

(минимальный базовый размер ГО в процентах от стоимости фьючерсного контракта и соответствующее ему плечо)

Фьючерсы — что это простыми словами и как ими торговать

Когда актив нужен не сейчас, а через некоторое время, и покупатель понимает, что цена может вырасти, он может договориться о будущей покупке с продавцом. Если цена упадёт, актив придётся купить, и тогда продавец получит прибыль. В этом суть фьючерсного контракта.

Что такое фьючерс

Если простыми словами объяснять, что такое фьючерсы на бирже, или фьючерсный контракт, то это производная ценная бумага, договор о том, что в будущем две стороны совершат сделку купли-продажи ценных бумаг. В договоре прописываются сроки и цены, по которым будут торговаться ценные бумаги.

Большинство сделок по купле-продаже фьючерсов представляют собой биржевую спекуляцию, основанную на прогнозах изменений цен. Если ожидается рост, трейдеры покупают фьючерсы, при прогнозируемом падении — продают.

Как это работает

Фьючерс может становиться дешевле или дороже, и выгода трейдера состоит в том, чтобы купить по низкой стоимости, а продать по высокой. Принцип покупки и продажи спекулятивных инструментов — такой же, как и при торговле другими биржевыми активами. Прибыль, полученную в виде разницы, называют profit (профит). На этой разнице зарабатывают трейдеры.

Пример, как работают фьючерсы: сейчас одна акция «Газпрома» стоит 364 рубля, и участники торгов заключают фьючерсный контракт о том, что через 2 месяца продавец продаст базовый актив (акции) по 364 рубля. Не имеет значения, вырастут или упадут рыночные котировки за это время. Если цена акций изменится, одна из сторон останется с прибылью, вторая получит убыток.

Биржа гарантирует, что фьючерсная сделка будет исполнена. В качестве обеспечения исполнения обязательств участники вкладывают сумму, которая замораживается на счёте. Эти деньги называют страховым депозитом или гарантийным обеспечением (ГО). Для каждого фьючерса биржа рассчитывает размер гарантийного обеспечения отдельно.

Тот, кто торгует фьючерсами, держит на счетах в несколько раз больше денег, чем нужно для обеспечения гарантийных обязательств. Это нужно, чтобы избежать принудительного закрытия сделок по рыночной цене, если на счёте клиента окажется недостаточно денег для страхового депозита.

Фьючерсный контракт, виды

Есть два вида фьючерсных контрактов: поставочный и беспоставочный (расчётный).

Поставочные

Поставочный контракт подразумевает, что в установленную дату (дату поставок) продавец должен продать, а покупатель приобрести определённое количество товара. Расчёт ведётся по цене, которая была зафиксирована в последнюю дату торгов. Если на дату исполнения поставочных фьючерсов у продавца не оказалось товара, биржа выставляет штраф.

Расчётные

В отличие от поставочного, расчётный фьючерс не предполагает реальную поставку базового актива. Расчёт производится в деньгах: одна сторона выплачивает другой разницу между ценой актива на момент заключения контракта и той, которая зафиксирована на дату истечения.

Примеры расчётных фьючерсов: на индекс RTS и на курс доллар-рубль (Si). Расчёты по этим контрактам ведутся в денежном эквиваленте, поставки физических товаров не предусмотрены.

Есть две основные цели заключения беспоставочных контрактов: спекуляции и хеджирование. Во втором случае заключают сделку на одном рынке для того, чтобы игнорировать потери от изменения цены противоположной позиции на другом рынке.

Как торговать, ликбез для начинающих

В России покупка и продажа фьючерсных контрактов происходит на Московской бирже. Инвестор или биржевой спекулянт должен иметь на счёте от 10 до 20% стоимости фьючерса. Сумму гарантийного обеспечения необходимо внести банковским переводом. На зарубежных биржах достаточно внести от 0,2 до 1% стоимости контракта.

Самый популярный торговый инструмент в России — биржевой индекс RTS. Торговля происходит через посредников — лицензированных брокеров. Совершать сделки, не имея много средства на счёте, позволяет кредитное плечо, но в этом случае покупка и продажа контрактов сопряжены с рисками.

Что нужно учитывать при торговле

Фундаментальный анализ

Цель фундаментального анализа — с максимально возможной достоверностью определить реальную стоимость фьючерсов или других активов. При проведении такого анализа за основу берут производственные, финансовые, экономические показатели и оценивают привлекательность инструмента с точки зрения инвестиций в него.

Технический анализ

При техническом анализе основываются на графиках. Используются графики с разными интервалами времени. Подход основан на том, чтобы на основе предыдущих колебаний цен определить, как будет изменяться стоимость базового актива в будущем. Для определения расчётных цен есть несколько методов.

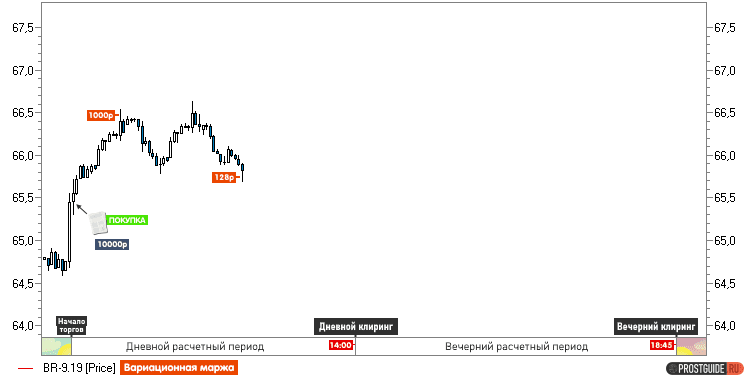

Вариационная маржа по фьючерсам

Вариационная маржа — это разница в цене между ценой актива по контракту и текущей, зафиксированной биржей в момент остановки торгов. Торги останавливаются дважды в день. Сумма списывается со счёта или поступает на счёт, в зависимости от того, подорожали активы или подешевели.

Пример: покупатель приобрёл 100 акций по 500 руб. за штуку. Сумма заключённого контракта составила 50 000 руб., гарантийное обеспечение — 5 000 руб.

Днём биржа зафиксировала цену в 490 руб. за акцию. Со счёта списали разницу, которая составила 1 000 руб., при этом средства, заблокированные в качестве гарантийного обеспечения, остаются нетронутыми. К вечеру акции стали стоить 502 руб. за штуку. На счёт поступает 200 руб.

Преимущества стратегии

Для торговли на бирже могут использоваться разные типы торговых стратегий.

Фьючерсы на Московской бирже

На Московской бирже фондовая секция фьючерсов представлена следующими видами контрактов: на акции, на фондовые индексы, на волатильность российского рынка.

На акции

Базовый актив — акции российских компаний. Эмитенты представлены во всех значимых отраслях отечественной экономики, включая металлургию, связь, энергетику, нефтедобычу. Список ценных бумаг, на покупку и продажу которых могут заключаться фьючерсные контракты, постоянно расширяется. Фьючерсы на акции торгуются на Московской бирже много лет.

На индексы

Производные финансовые инструменты дают широкие возможности как для крупных, так и для мелких игроков. Можно начать торговлю, имея небольшой объём средств. Целью покупки и продажи контрактов на индексы может быть игра на повышении и понижении котировок и хеджирование рисков. Инструменты представлены фьючерсами на биржевые индексы РТС, МосБиржи, голубых фишек.

На волатильность

Базовый актив фьючерса — волатильность российского рынка. Она рассчитывается по 2 сериям опционов: ближайшей и следующей за ней. Предусмотрено ежемесячное исполнение контракта в дату экспирации (завершения обращения фьючерсов).

Теоретически при торговле фьючерсами нужно договариваться о цене и дате. В реальности это не требуется: дату определяет биржа, а рыночную стоимость устанавливает рынок. Гарант отвечает за исполнение обязательств, и все детали контракта чётко определены.

Популярные фьючерсные товары

Для спекуляций больше подходят товары с сезонными колебаниями цен, а для торговли с минимальным риском — те, стоимость которых не зависит от времени года.

Пример из практики

Бывают периоды, когда на валютном рынке наблюдаются колебания. Сейчас такая ситуация складывается с курсами валют. Пример: через некоторое время должна поступить выручка в долларах, но из-за нестабильности курса существует большой риск убытков. Для хеджирования рисков, обусловленных предстоящими колебаниями курса, можно продать один или несколько контрактов с такой датой исполнения, чтобы она совпадала с датой поступления средств. Это позволит зафиксировать текущий курс. При получении денег позиция закроется.

Важное условие: в такой ситуации покупка валютных фьючерсов имеет смысл, если удовлетворяет текущий курс.

Подводим итоги

Фьючерсные контракты — инструмент для участников срочного рынка, и начинающим инвесторам он не подойдёт. Контракт подразумевает реальную покупку и обязателен к исполнению обеими сторонами сделки. Торговля расчётными фьючерсами предполагает расчёты в деньгах, без покупки базового актива, поставочными — с поставкой актива продавцом. Чтобы купить фьючерс, нужно иметь на балансе сумму ГО. Если средств на счёте меньше, нужно пополнить его банковским переводом или продать имеющийся контракт.

Расчёт по производным финансовым инструментам происходит ежедневно в момент закрытия сессии. Основной (вечерний) клиринг реализуется в период с 18:45 до 19:00 по Мск, промежуточный (дневной) — с 14:00 до 14:05.

Что такое маржинальная торговля: плюсы, минусы, риски

Что такое маржа и какой она бывает?

Когда инвестор хочет потратить на сделку больше денег, чем у него есть, он может взять деньги в долг у брокера. Тогда залогом будут собственные средства на брокерском счете — они заблокированы как некий страховой депозит. Эта сумма называется маржой. Маржа пересчитывается каждый раз, когда трейдер открывает позицию.

Рассчитывают два вида маржи: начальная и минимальная.

Начальная маржа — начальное обеспечение для совершения новой сделки. Она рассчитывается путем умножения стоимости актива на ставку риска.

Ставка риска — это вероятность изменения цены актива на бирже. Как правило, чем выше волатильность инструмента, тем выше ставка риска. Обычно брокеры публикуют ставки риска по активам на официальных сайтах. Обратите внимание, что ставки риска по сделкам в шорт всегда выше, чем в лонг.

Минимальная маржа — минимальное обеспечение для поддержания позиции, которую вы уже открыли. Обычно минимальная маржа одного ликвидного актива равна половине начальной маржи.

Чтобы рассчитать начальную и минимальную маржу в целом по портфелю, нужно сложить начальную и минимальную маржу по каждому ликвидному активу. Если стоимость ликвидного портфеля опустится ниже начальной маржи, вы сможете выкупить часть активов в непокрытой позиции, но не сможете заключать новые сделки.

Важно! При расчете начальной и минимальной маржи всего портфеля рубли на брокерском счете НЕ учитываются

Ликвидный портфель — это совокупная стоимость валюты и ликвидных ценных бумаг на вашем брокерском счете. Акции иностранных компаний, валюта и еврооблигации учитываются в рублях по текущему биржевому курсу.

Но если стоимость ликвидного портфеля опустится ниже минимальной маржи, то тогда брокер будет вправе принудительно закрыть часть ваших позиций, чтобы стоимость ликвидного портфеля не упала до нуля и не ушла в минус. Брокер вправе сам выбирать позиции, которые считает нужным закрыть.

Перед тем как закрыть ваши сделки, брокер отправит уведомление о необходимости пополнить счет на нужную сумму. Такое сообщение называют маржин-коллом.

Что такое торговля в лонг?

Длинная позиция (long position) — сделка в расчете на рост котировок. Cмысл длинной позиции в том, чтобы купить акции, пока они стоят дешево, и продать их, когда они подорожают. Трейдеры могут участвовать в сделках в лонг не только на свои средства, но и на заемные — то есть предоставленные брокером.

3. Как устроена маржинальная торговля в лонг?

Далее брокер рассчитает начальную и минимальную маржу.

После этого брокер пересчитает стоимость нашего ликвидного портфеля, его начальную и минимальную маржу. Это происходит каждый раз, когда меняется состав ликвидного портфеля или цена активов, которые в него входят.

Как уже писали выше, если стоимость ликвидного портфеля выше начальной маржи, то мы сможем заключать новые сделки. Если ниже начальной, но выше минимальной маржи, то мы сможем выкупить часть активов, но не заключать новые сделки. Если же стоимость ликвидного портфеля опустится ниже минимальной маржи, то брокер будет вправе принудительно закрыть часть наших активов.

А как устроена торговля в шорт?

Все расчеты относительно минимальной и начальной маржи, а также ликвидного портфеля аналогичны торговле в лонг, но в ставке риска берется значение « шорт ».

За каждый день использования активов брокера мы платим определенную сумму, с условиями маржинальной торговли необходимо ознакомится у брокера. Впрочем, это касается и торговли в лонг, поэтому маржинальную торговлю лучше использовать для краткосрочных сделок.

Торговля в шорт гораздо более рискованна, нежели в лонг. В случае игры на понижение математическое ожидание играет против нас: акции максимально могут упасть до 0, то есть минус 100%. А расти могут неограниченно, и 100%, и 200%, и даже 500%. При торговле в шорт инвестор ставит себя в заведомо опасную позицию, поэтому здесь еще более важно заранее оценивать свои риски, определить максимально возможные убытки по сделке и выставить стоп-лосс.

4. Плюсы и минусы маржинальной торговли

Плюсы:

Минусы:

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Распоряжение брокеру о покупке или продаже бумаги при достижении определенных показателей. Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. При маржинальной торговле на рынке инвестор фактически берет кредит под залог на осуществление сделки. В качестве залога выступает небольшая часть собственных средств инвестора — так называемая маржа. Подробнее