что такое рос в трейдинге

Усреднение в трейдинге, стоит ли использовать? Советы от Binarium

Для успешной торговли, трейдеру просто необходимы эффективные и результативные стратегии. К одной из таких стратегий относится “усреднение позиций”, которая отлично срабатывает в долгосрочной перспективе. Используется, также, и в краткосрочной торговле. С помощью этой стратегии возможно получить прибыль, и отбить убытки за день или даже за считанные минуты.

Во время сильной волатильности на рынке, сложно выбрать идеальный момент для открытия сделки. Именно в такой период эффективно работает метод усреднения. Трейдер усредняет общий курс обмена, периодически докупая валюту на определенную сумму.

Следует помнить, что эта стратегия достаточно рисковая и, тем не менее, она может стать отличным инструментом для получения прибыли. В этой статье, вы узнаете о преимуществах и недостатках усреднения и о том, как его использовать в торговле.

Хотите пополнить свой арсенал новыми стратегиями? В разделе Обучение от Binarium вы найдете разнообразные торговые стратегии с кратким руководством по их использованию. Практикуйтесь и прокачивайте свои навыки торговли на простой и надежной платформе.

Усреднение позиции: суть и метода

Данный метод используется для быстрого выхода из убытков и для увеличения прибыли, с помощью наращивания позиции. Суть метода лежит в основном принципе торговли “купить дешево, продать дорого”. Более того, никому не известно на 100%, в какой момент входить и выходить из рынка. Усреднение позиций основано на том, что цена актива в определенный момент разворачивается, так как не может двигаться лишь в одном направлении.

Виды усреднения и их использование

Каждый знает, что торговля на рынке – это не только прибыль, но иногда и убытки, ведь цена актива не может идти только в одном направлении. Поэтому трейдер стремится минимизировать убытки и для этого усредняет позиции.

Давайте рассмотрим на примере графика с валютной парой EUR/USD.

Открываем сделку на продажу актива, однако котировки двинулись вниз. Мы уверены, что стоимость развернется, поэтому открываем еще одну сделку на покупку, тем самым усредняя убытки. Усреднять сделки можно бесконечно. И как только, рынок развернется в сторону первой открытой сделки, мы выходим в плюс и получаем прибыль закрывая сделки. Этот пример относится к усреднению на убытки.

Существует и другой вид усреднения – на прибыль. Считается, что усреднение убытков ведет к сливу депозита и даже профессиональные трейдеры не рекомендуют использовать данный метод. А вот усреднение на прибыль пользуется популярностью. Именно благодаря такому методу, удается значительно увеличить прибыль, особенно в период устойчивого роста цен. Для этого необходимо только открывать сделки на продажу и держать позицию.

Трейдер усредняется с целью снижения стоимости входа в сделку. Главный минус такого подхода к торговле заключается в том, что из-за добавления объема к открытым сделкам, увеличивается нагрузка на депозит.

Неправильное использование метода усреднения приводит к тому, что большинство трейдеров, за неимением опыта, уходят в минус. Это происходит, когда новичок открывает убыточную позицию и продолжает открывать сделку в ту же сторону, с надеждой на разворот тренда в прогнозируемую им сторону. Стоимость не разворачивается, а сделки открываются до тех пор, пока не сольется весь депозит.

Почему стоит использовать усреднение?

Почему не стоит усреднять позиции?

Советы от Binarium по использованию метода усреднения.

Отношение к усреднению довольно противоречиво среди трейдеров. Одни предпочитают не применять этот метод торговли из-за высокой вероятности убытков. Другие — уверены, что пользоваться усреднением позиций можно при наличии достаточного практического опыта. Как же все-таки торговать по методу усреднения?

Выводы:

Торговля по усреднению отлично подходит трейдерам, которые хотят быстро отбить свои убытки. Используйте этот метод, если вы опытный трейдер и уверены в развороте рынка в прогнозируемую сторону.

Помните, что хоть эта стратегия и помогает сократить процент убыточных сделок, она все равно довольна рискованная. Так, например, в случае с открытием сделок по выгодной цене, вы можете оказаться в минусе из-за резкого падения котировок без их дальнейшего отката.

Вы новичок, вам не хватает навыков торговли? Заинтересовались стратегией и решили попробовать ее в действии? Трейдерам любого уровня необходима простая и удобная платформа. Покупайте растущие активы на надежной торговой платформе Binarium и усредняйтесь эффективно.

| Читайте полезные разделы сайта для успешной торговли: | |||||

Желаем вам наилучших результатов в трейдинге на бинарных опционах!

Что такое усреднение в трейдинге

Еще одним приемом в арсенале трейдера является усреднение позиции. Сразу замечу, что данный прием, по моему мнению, далеко не всегда может быть рекомендован к использованию, однако решать, конечно, вам. Суть усреднения сводится к наращиванию убыточной позиции, что уже настораживает, не так ли?

Например, трейдер открывает длинную позицию, а цена, вместо того чтобы расти, устремляется вниз. Но трейдер уверен в том, что цена все же развернется и пойдет вверх, поэтому открывает еще одну длинную позицию. В этом случае, если цена действительно развернется, то получается, что вторую позицию он открыл по более выгодной цене и когда цена вернется к точке открытия первой позиции, трейдер уже окажется в безубытке (при условии, что обе открытых позиции одного объёма). Ну и при дальнейшем росте цены его бумажная прибыль будет расти в два раза быстрее, нежели это было бы изначально при одной открытой позиции.

Например, изначально была открыта длинная позиция по акциям компании ХХХ объёмом в сто акций по цене в 100$ за акцию. Далее, вопреки ожиданиям трейдера, цена пошла не вверх, а вниз. Но он, будучи уверенным в скором развороте цены и в её потенциале для дальнейшего роста, открывает ещё одну позицию того же размера, но уже по более выгодной цене в 90$ за акцию. Таким образом, сейчас он обладает суммарной позицией объёмом в 200 акций по усреднённой цене в 95$ за акцию.

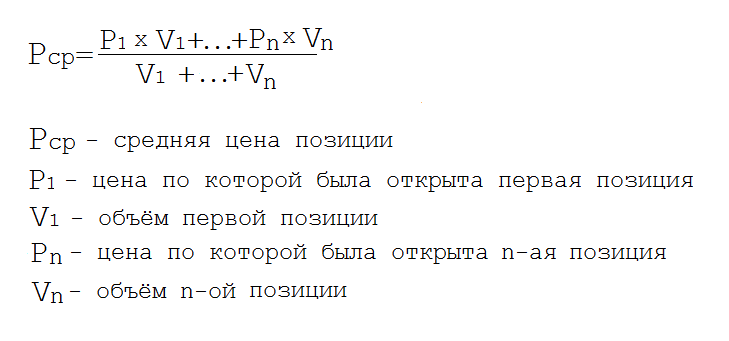

Вообще, для того чтобы посчитать цену позиции, полученной в результате усреднения, можно воспользоваться этой формулой:

Так для вышеприведённого примера, имеем: (100х100$+100х90$)/(100+100) = 95$.

Описывая этот приём, в обязательном порядке следует отметить тот факт, что большинство начинающих неопытных трейдеров сливают свои депозиты именно благодаря неосознанному следованию данной стратегии усреднения. Происходит это примерно так. Трейдер открывает позицию, которая начинает приносить ему убыток, тогда он, теша себя надеждой в том, что цена рано или поздно, но все же пойдет в спрогнозированном им направлении, открывает еще одну позицию в ту же сторону. И так раз за разом пока упрямая, не желающая разворачиваться цена не съедает весь его депозит.

Возможно, в некоторых случаях, например в строгих рамках торговой системы, использование приема усреднения позиции и является оправданным, но я все же считаю более целесообразным своевременное и беспощадное пресечение убытков. По мне, так гораздо лучше отделаться «малой кровью» при срабатывании ордера stop loss и открыть позицию вновь при получении надежных сигналов о развороте цены, чем отдавать свой депозит, позицию за позицией, всецело полагаясь на волю рынка (который, к слову, далеко не всегда благоволит трейдеру).

Когда усреднение может быть оправдано

В некоторых случаях, например, при инвестировании в фондовый рынок без использования кредитного плеча, данный приём может быть использован как часть стратегии, для добора позиций по акциям на просадках их цены.

Обратите внимание на то, что я выделил жирным шрифтом фразу “без использования кредитного плеча”. Это очень важно, так как при маржинальной торговле (с плечом) использование данного метода довольно рискованно и может превратить вашу торговлю в нечто сильно схожее с игрой в рулетку.

Существует множество стратегий инвестирования основанных на том, чтобы собрать портфель акций по максимально возможным ценам, в те периоды, когда экономика переживает очередной кризис и цены на фондовом рынке падают.

Взять, к примеру, недавнюю ситуацию с коронокризисом, когда весной 2020 года, в результате почти глобального локдауна, рынок стремительно полетел вниз.

Кризис не вечен и рано или поздно, но он в итоге закончится и экономика начнёт восстанавливаться, а после — продолжит своё развитие. Это факт — почти неизбежная закономерность.

У любого трейдера или инвестора может возникнуть закономерный вопрос: “А почему бы не воспользоваться этим временным снижением цен для того, чтобы попытаться купить ценные бумаги максимально дёшево?”. И это будет правильный вопрос (а иначе какой же вы трейдер?).

На первый взгляд вроде всё просто. Нужно дождаться минимума рынка, когда цена достигнет своего дна, а после этого взять и купить акции. Но тут же возникает вполне закономерный вопрос о том, а как определить тот факт, когда именно цена достигнет своего дна? А что если вы решите, что вот оно уже дно, а цена, немного поднявшись, возьмёт да и продолжит своё снижение?

Вот именно в этом случае, как никогда будет актуальным усреднение позиций посредством постепенного их наращивания по всё более низкой цене.

Давайте посмотрим как это можно было бы сделать на примере графика акций Мосбиржи:

Предположим, что изначально мы приняли за дно ценовую отметку в 98,5 рублей. Совершаем покупку акций, но не на все свободные средства, а на примерно 1/4 — 1/5 из них. Купили 100 акций.

Далее, на отметке в 93 рубля, цена попыталась развернуться ещё раз и мы купили ещё 100 акций. Но цена, поколебавшись, продолжила своё снижение.

Наконец на отметке в 88 рублей, нам удалось таки захватить почти самый минимум после которого цена окончательно развернулась и пошла вверх.

Далее была небольшая коррекция ветви восходящего тренда, после закрытия которой очередной свечей вверх мы совершаем очередную покупку акций по цене в 97 рублей.

В итоге мы приобрели 400 акций по средней цене: (98,5*100+93*100+88*100+97*100)/400=94,125 рублей.

С учётом того, что к моменту начала спада, цена составляла 110 рублей, это совсем неплохо. Таким образом, когда цена акций полностью компенсировала свою просадку (дойдя до 110 рублей), мы уже находились в бумажной прибыли размером в (110-94,125)*400=6350 рублей.

Имейте, пожалуйста, ввиду, что рассуждать вот так, что называется постфактум, по итогам уже нарисованного графика, всегда очень просто. На деле же, для того чтобы поймать дно цены требуется известная доля выдержки. Необходимо внимательно анализировать график на предмет смены тренда и четко придерживаться подолевой стратегии покупки бумаг не абы когда, а лишь в те моменты времени когда график показывает признаки разворота**.

И ещё, никто наверняка не сможет вам предсказать сколько времени потребуется фондовому рынку для того, чтобы полностью восстановиться после очередного кризиса. В примере рассмотренном выше на восстановление потребовалось относительно немного времени, но на деле этот процесс может занять и годы, и даже десятилетия. Поэтому рекомендую использовать данный метод только в рамках долгосрочной стратегии инвестирования.

** Впрочем, вам никто не мешает использовать вместо (помимо) технического анализа — анализ фундаментальный и совершать покупки, к примеру, на выходе позитивных данных.

Индикатор скорости изменения цены (ROC): методы торговли

Индикатор скорости изменения цены (Rate of Change — ROC) — это индикатор в техническом анализе, который измеряет процентное изменение цены финансового актива между двумя периодами времени. Он показывает изменение текущей цены по сравнению с ценой за определенное количество периодов в прошлом.

Индикатор ROC можно использовать для подтверждения движения цены или обнаружения дивергенций. Его также можно использовать в качестве индикатора для определения условий перекупленности и перепроданности, а также для подтверждения тренда.

Как рассчитывается индикатор скорости изменения цены?

Расчет ROC очень прост и требует ввода всего два типа данных. Цена закрытия на сегодняшний день и цена закрытия n периодов назад. N периодов могут быть любыми: от 5 до 14 периодов.

Формула для расчета ROC следующая:

[(Текущая цена / Цена n периодов назад) — 1] x 100

Как правило, скорость изменения рассчитывается на основе 14 периодов для значения n, но может быть изменена на любой период, предпочитаемый трейдером.

К примеру, если закрытие сегодня составляет 100, а закрытие 14 дней назад было 85, тогда ROC = [(100 — 85) / (85)] * 100 или 17,64. Это означает, что цена выросла на 17,64% за 14-дневный период. Как видно, расчет ROC очень прост и не требует много времени.

Индикатор скорости изменения цены — это осциллятор, цена которого движется выше и ниже нулевой линии и не имеет границ, так как при сильном восходящем тренде цена ROC будет показывать значения, которые со временем увеличиваются.

Поскольку показания ROC зависит от фактической цены финансовых активов, его значения нередко продолжают расти до более высоких уровней в течение определенного периода времени. Можно ожидать как отрицательные, так и положительные показания осциллятора ROC. Положительные значения ROC указывают на восходящий тренд, а отрицательные — на нисходящий.

Ниже мы видим график Nasdaq 100 ETF (QQQQ) с индикатором скорости изменения цены за 14 дней:

Индикатор ROC движется возле нулевой линии. При этом индикатор движется вверх в положительную область, если цены повышаются, и на отрицательную территорию, если цены понижаются.

Правая часть графика показывает, как рассчитывается скорость изменения цены. Цена закрытия в 14 день была разделена на цену закрытия 14 дней назад, что составило 1,0467. Затем мы отняли единицу, чтобы получить 0,0467, а затем умножили на 100, чтобы получить 4,67. Это означает, что цена QQQQ выросла на 4,67% за 14-дневный период, обозначенный на графике. Индикатор ROC подтвердил, что цена достигла более высоких минимумов, что обычно является бычьим сигналом.

Основные характеристики индикатора ROC

Индикатор ROC может успешно использоваться на любых финансовых рынках. Не существует правильных или неправильных настроек иникатора, но каждый трейдер должен принимать решения в зависимости от рыночных условий и текущей волатильности.

Индикатор ROC можно использовать на различных таймфреймах, дневных, недельных, 5-минутных или 1-часовых. Простота — одно из главных преимуществ индикатора ROC. Рассчитать показания индикатора ROC можно довольно просто и быстро.

Индикатор скорости изменения цены можно использовать для краткосрочной торговли и финансового анализа акцийи или других финансовых инструментов, но в целом значение индикатора ROC лучше всего использовать для определения долгосрочного тренда. Рекомендуется использовать этот инструмент для подтверждения сигналов с применением более детального уровня анализа.

Есть несколько вариантов использования ROC в техническом анализе:

Дивергенции

Сравнив два графика, трейдеры или инвесторы могут увидеть дивергенции индикатора ROC.

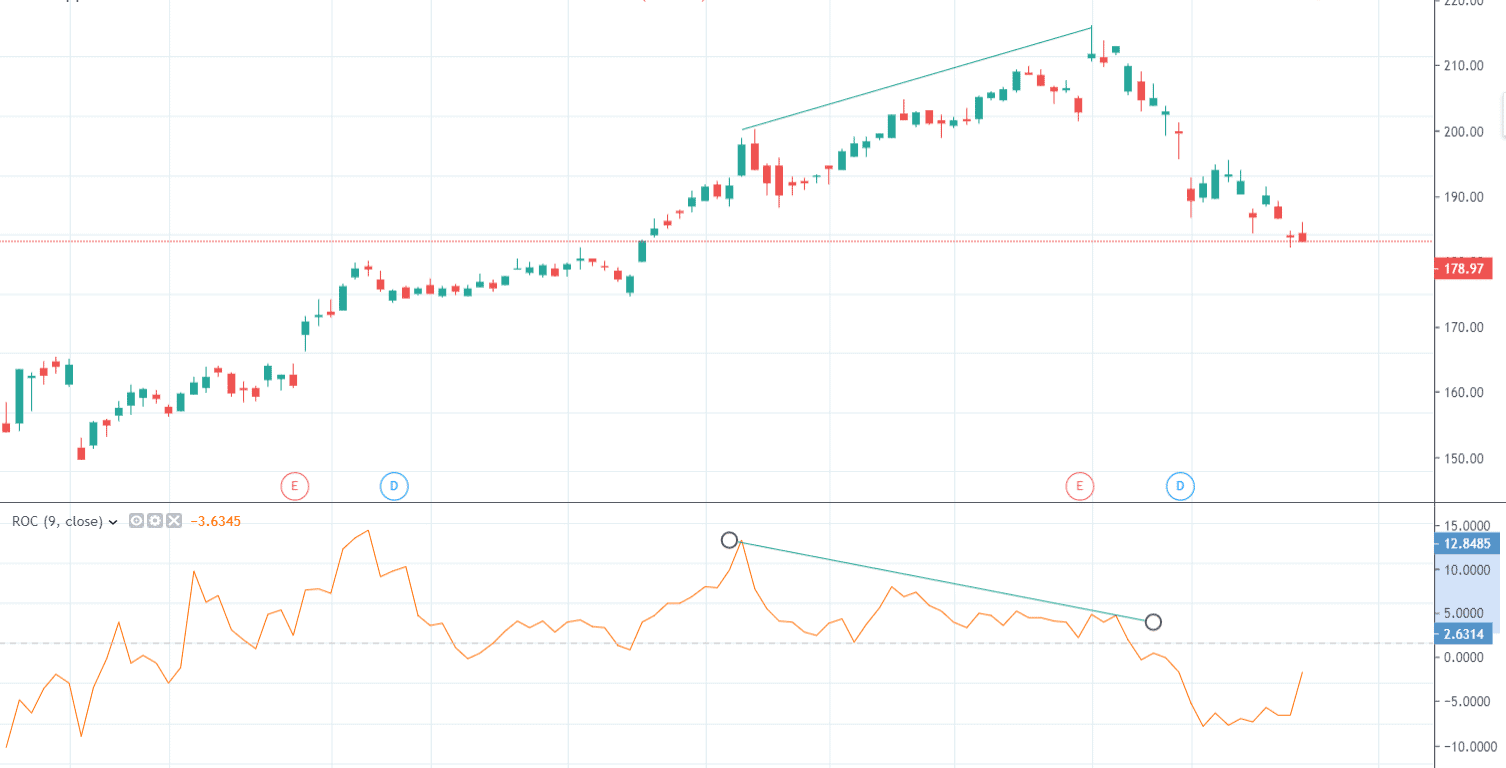

Мы видим дневной график акций Apple Inc (AAPL), показывающий отрицательную дивергенцию между ценой акции и индикатором ROC. При использовании трендовых линий произошла сильная дивергенция, поскольку цена акций AAPL недавно поднялась, но цена индикатора ROC в то же время двигалась вниз. Последовало сильное снижение цены акций AAPL, подтвердившее отрицательную диверегенцию.

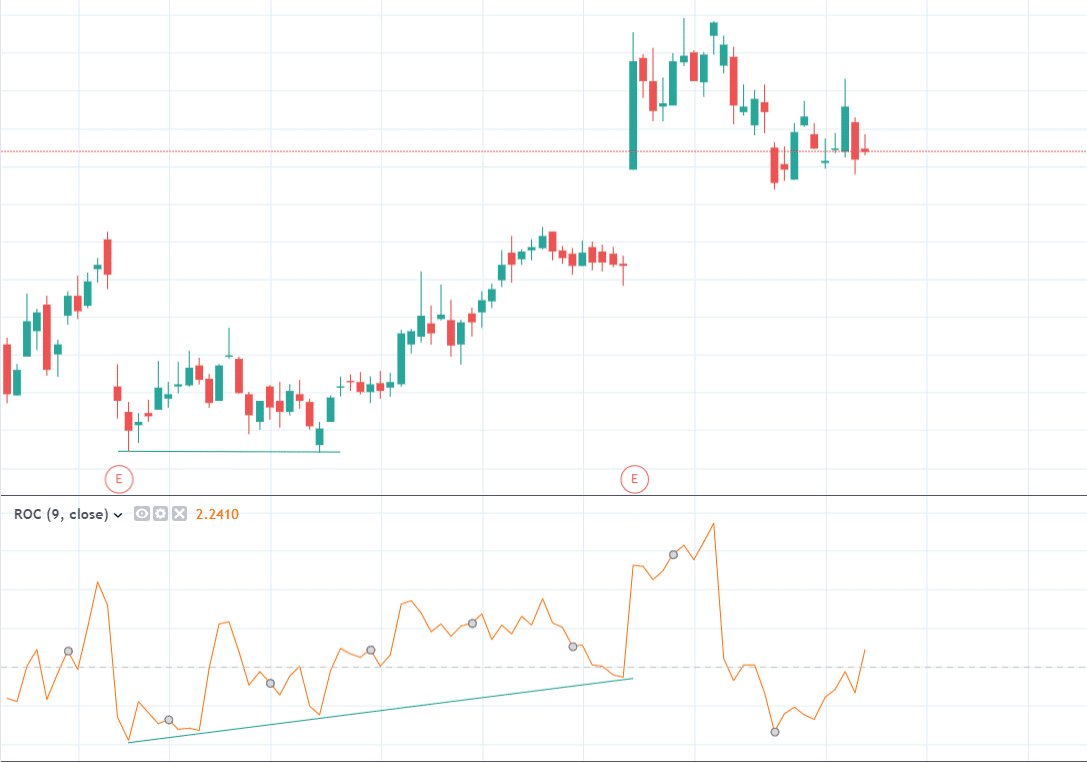

Следующий график — дневной график акций Twitter Inc (TWTR), показывающий положительную дивергенцию. После формирования двойного дна около ценового уровня 30 долларов цена акции TWTR немного снизилась, в то время как цена индикатора ROC уже росла. Вскоре последовало хорошее ралли для цены акций, подтвердившее раннюю дивергенцию.

Уровни перекупленности или перепроданности

Как упоминалось ранее, индикатор скорости изменения цены показывает показания при экстремальных значениях, так как не имеет границ. При очень сильном восходящем тренде или неожиданном росте цены осциллятор ROC может показывать значения за пределами обычного диапазона в течение определенного периода времени. Эти экстремумы перекупленности или перепроданности следует отслеживать, поскольку они могут указывать либо на консолидацию, либо даже на разворот тренда.

В отличие от других осцилляторов, которые имеют определенный диапазон, экстремальные значения осциллятора ROC очень субъективны. Один трейдер может посчитать экстремальное значение слишком большим, в то время как другой трейдер может продолжать считать, что показания ROC все еще могут подняться на более высокие уровни.

Раннее предупреждение об изменении тренда

Значение ROC выше нуля в большинстве случаев связано с бычьим импульсом. Напротив, значение ROC ниже нуля указывает на медвежий импульс или нисходящий тренд. Если вы видите пересечение показаний ROC выше или ниже нулевой линии, это может быть ранним сигналом о том, что вскоре может последовать смена тренда.

Если показания ROC в течение длительного периода времени были выше нулевой линии, пересечение выше нулевой линии может указывать на то, что нисходящий тренд, возможно, приостановился, сформировалось дно и можно ожидать более высоких уровней цен для базового финансового инструмента.

Подтверждение продолжения тренда

Более низкие показания ROC могут подтвердить недавнюю тенденцию и ее силу. Крайний наклон ROC показывает чрезмерное давление покупателей или продавцов и может оказаться неустойчивым с течением времени. Это не означает, что возможен разворот, но может последовать откат цены. В этом контексте трейдеры могут купить акции или продать их по более низким или более высоким ценам.

Плавный наклон осциллятора ROC более подходит для продолжения текущего тренда, указывая на сбалансированное предложение и уровень спроса.

Плюсы и минусы индикатора скорости изменения цены

Плюсы индикатора ROC:

Минусы индикатора ROC:

Посмотрим на пример:

Приведенный выше график представляет собой недельный график акций Twilio Inc (TWLO). Я уже упоминал, что индикатор ROC может выделять дивергенции и возможные изменения тренда. Это пример того, как индикатор ROC дает ложные сигналы в течение длительного периода времени. Существует как минимум 3 пика показаний ROC, и все они дали бы инвесторам неверные торговые сигналы. Следует всегда помнить, что нет технических индикаторов, работающих на 100%.

Индикатор ROC также можно использовать как часть торговой системы. Это может быть как индикатор, основанный на импульсе, так и индикатор следования за трендом. Для трейдеров, которые предпочитают простые торговые стратегии, покупка акций при повышении ROC имеет смысл, и ее легко отслеживать. Когда наклон индикатора ROC начинает значительно колебаться, повышенная волатильность может быть ранним предупреждением для трейдера или инвестора о необходимости подтянуть стоп-лосс или даже закрыть открытые позиции.

Индикатор ROC в периоды высокой волатильности на основе экономических новостей или других фундаментальных факторов может быть не таким эффективным по сравнению с предыдущими примерами. Это не значит, что это плохой индикатор, основанный на импульсе.

Индикатор скорости изменения (ROC) прост и удобен для измерения очень простой, но очень важной вещи — скорости, с которой происходят изменения цены. В контексте объединения индикатора ROC с другими методами технического анализа шансы на успешную сделку увеличиваются.

Интерпретация показаний индикатора

Всякий раз, когда скорость изменения поднимается выше нулевой линии, это означает положительный импульс, а когда ROC опускается ниже нулевой линии, это создает отрицательную динамику цены.

Мы можем можем исползовать скользящую среднюю для получения более достоверных сигналов. Мы используем комбинацию двух скользящих средних с периодами 5 и 30, а также индикатор скорости изменения цены.

На изображении выше представлен график Reliance Capital, и мы видим, что всякий раз, когда 5 DMA выше 30 DMA и когда ROC поднимается выше нулевой линии снизу, мы могли открывать длинную позицию.

Торговая стратегия по индикатору ROC

Лучшим техническим индикатором, который хорошо работает в сочетании со скоростью изменения цены, является канал Кельтнера.

Выявление рыночного тренда — одна из важнейших ролей канала Кельтнера. Индикатор используется трейдерами, которые хотят торговать в направлении преобладающего на рынке тренда.

Правила для входа в сделку просты: мы ожидаем пробоя цены за пределы канала Кельтнера, и движение должно быть подтверждено индикатором скорости изменения цены.

Мы будем использовать канал Кельтнера на основе 200-экспоненциальной скользящей средней и 3-кратного среднего истинного диапазона (индикатор ATR). Кроме того, скорость изменения будет иметь 100 период.

Выше мы видим график индекса Доу-Джонса с периодом 2 недели. Мы добавили канал Кельтнера с указанными настройками и начали искать пробои цены над каналом.

В левой части графика мы видим явный восходящий тренд, поскольку наклон канала Кельтнера направлен вверх. Когда цена закрывается над каналом, мы смотрим на скорость изменения цены, чтобы увидеть, находится ли индикатор выше нулевого уровня.

Мы получили 4 достоверных торговых сигнала во время восходящего тренда.

Размещение стоп-лосса зависит от стиля трейдера. Вы можете разместить стоп-лосс на другой стороне канала Келтнера.

Во время своей торговле следует обращать внимание на наклон канала. Как только мы увидели, что склон стал пологим, мы перестали искать сигналы индикатора. Кроме того, скорость изменения цены давала раннее предупреждение, поскольку классическая дивергенция произошла в верхней части канала.

В правой части сетапа тренд изменился. Наклон канала Кельтнера стал медвежьим, а индикатор ROC пересек нулевую линию. Мы начали искать возможности для продажи, как только цена закрылась ниже канала Кельтнера.