что такое реинвестирование простыми словами

Реинвестирование – что это значит и как работает на повышение доходности капитала

Все мы слышали фразу, что деньги должны работать, т. е. не просто лежать в укромном месте пачкой наличности, а приносить доход владельцу. Его можно получить путем вложения в разные инструменты (вклады, ценные бумаги, валюта, драгоценные металлы, недвижимость). Но есть один прием, который поможет увеличить прибыль еще больше, – реинвестирование. Что это такое простыми словами, и как работает механизм повышения доходности денег, рассмотрим в статье.

Понятие

Реинвестирование означает процесс повторного вложения уже полученных от работы инвестиционного инструмента денег в него же или любой другой с целью повышения общей доходности.

Хорошо этот процесс иллюстрирует банковский депозит. Вы положили на счет 25 000 руб. под 5 % годовых на год. Через год на счете уже 26 250 руб. Можно снять начисленные проценты в размере 1 250 руб. или оставить. Во втором случае еще через год доход будет начислен не на 25 000 руб, а уже на 26 250 руб. Общая сумма на счете составит 27 562,5 руб. и т. д.

В финансовой сфере этот процесс называется капитализацией, в инвестиционной – реинвестированием. Но и в том и другом случае мы имеем дело со сложным процентом и эффектом “снежного кома”, который начисляет доход на доход. Для расчета, конечно, есть математическая формула. Но удобнее пользоваться специальными калькуляторами, которые в большом количестве есть в сети.

Таким образом, главное назначение реинвестирования – это повышение доходности своих вложений по сравнению с обычным потреблением полученной прибыли.

Различают полное и частичное реинвестирование. Полное – когда вы весь полученный доход прибавляете к своему капиталу и заставляете его снова и снова работать. Частичное – вы какие-то деньги снимаете для потребления, например, для крупной покупки, остальные оставляете на счете или вкладываете в инвестиционные инструменты.

Дальше мы на конкретных примерах рассмотрим, как работают реинвестиции в различных вариантах вложения денег.

Механизм действия

Прочитала очень поучительную историю, которая хорошо иллюстрирует механизм сложного процента.

Сумма прибыли зависит от процентной ставки (купонов, дивидендов), суммы первоначальных и последующих инвестиций, частоты начисления процентов и срока инвестирования. Чем больше перечисленные параметры, тем больший доход получит инвестор. Рассмотрим, как работает механизм на примере трех стратегий:

Посмотрим, кто больше накопит к своему юбилею при условии, что доход начисляется раз в год.

| 1-й вариант | 2-й вариант | 3-й вариант |

| 1 744 940,17 | 9 969 558,58 | 12 812 878,19 |

Сложный процент работает не только на вкладах, но, как я уже говорила, и в других инструментах. В каждом из них есть свои нюансы, их и рассмотрим.

Особенности реинвестирования в различные инструменты

Рассмотрим особенности реинвестирования в депозиты, ценные бумаги, недвижимость. Отдельно остановимся на ИИС.

Банковские вклады

На банковском вкладе реинвестирование происходит автоматически, если вы заключили договор на открытие счета с капитализацией. То есть без вашего участия проценты начисляются не только на сумму вклада, но и на рассчитанную за предыдущие периоды доходность.

При выборе вклада обратите внимание не только на банковскую ставку (она может быть разной для депозита с капитализацией и без нее), но и на частоту начисления процентов. Чем чаще она будет, тем выше получите доход.

Например, мы планируем положить на счет в банке 200 000 руб. под 5 % годовых на 5 лет с капитализацией. Разные банки предлагают разные периоды начисления процентов: месяц, квартал, год. Вот что получим по трем вариантам:

Обратите внимание, что в этом примере мы не учитывали пополнение счета. Если оно будет, то и эффект “снежного кома” получится значительно выше. Вот тот же пример, но с ежемесячным пополнением на 5 000 руб.

В банках ставку с учетом капитализации называют эффективной. В нашем примере при сроке накопления 30 лет простая ставка равна 5 %, а эффективная с учетом ежемесячной капитализации – 11,55 %.

Нет смысла выбирать вклад с капитализацией, если вы открываете его на 1, 3 и даже 5 лет. Если в простом варианте депозита условия вас устраивают больше (например, возможность пополнения и снятия, более высокая процентная ставка), то остановитесь на нем. Эффект наращения доходности срабатывает только на длительной перспективе от 10 лет и больше.

Акции

Инвесторы называют три главных фактора, которые помогают создать крупные состояния на фондовом рынке:

Вы как владелец акции можете продать ценную бумагу по более высокой, чем вы заплатили первоначально, цене. Полученные деньги вложить в акции других компаний, облигации, золото и другие инструменты, которые на текущий момент кажутся вам более эффективными. Тем самым вы не используете полученный доход от продажи на собственные нужды, а реинвестируете его.

То же самое и с дивидендами. Инвесторы, которые находятся на стадии накопления капитала, не спешат снимать полученные от компании деньги со своего брокерского счета. На них можно купить еще акции того же предприятия или вложить в любой другой инструмент. Реинвестированная прибыль продолжает работать. Если инвестор перешел на стадию потребления, например, по достижении пенсионного возраста, тогда дивидендные акции – хороший вариант для пассивного дохода.

Обратите внимание! Владельцы ETF не получают дивидендов на свой счет. Однако их получает управляющая компания по купленным в фонд акциям, на которые покупает новые активы, т. е. реинвестирует средства. Таким образом, сложный процент тоже работает, просто без вашего участия, – увеличивается стоимость акции индексного фонда. То же самое можно сказать и про ПИФ – за счет дивидендов увеличивается стоимость пая.

Облигации

Владельцы облигаций, в отличие от акционеров, не покупают долю в компании, а дают ей в долг. За это предприятия и организации вознаграждают своих кредиторов выплатой купонов – процентов от номинальной стоимости ценной бумаги. Они поступают на счет инвестора и тоже могут либо использоваться для покрытия собственных текущих потребностей, либо реинвестироваться.

Если полученные купоны вы направили на покупку новых облигаций, то в следующий период выплаты вознаграждения оно будет большим за счет большего количества ценных бумаг в портфеле. Таким образом, сложный процент работает и здесь.

Аналогично акциям заработать на облигациях можно, продавая их по возросшей по сравнению с покупкой цене. Если полученную прибыль вы снова вложите в приобретение ценных бумаг, то получите реинвест денег.

ETF есть не только на фонды акций, но и облигаций. Купоны так же, как и дивиденды, не поступают напрямую на счет инвестору. Их получает управляющая компания, которая пополняет фонд новыми облигациями, увеличивая его доходность.

При реинвестировании купонов и дивидендов рисков больше, чем по банковскому вкладу. В последнем случае ваш счет застрахован от банкротства банка, а условия капитализации прописаны в договоре и выполняются автоматически.

По акциям и облигациям реинвестирование выполняет непосредственно сам инвестор. При этом надо следить за доходностью ценных бумаг, показателями работы эмитентов и общей ситуацией на рынке. Даже если раньше вас полностью устраивали показатели, вполне может наступить момент, когда полученную прибыль надо направить в другие инвестиционные инструменты.

Недвижимость

В таком инвестиционном инструменте, как недвижимость, тоже работает механизм реинвестирования. Он будет в случае вложения полученной от арендаторов платы за объект в покупку ценных бумаг на фондовой бирже, валюты, драгоценных металлов и пр. Или, например, накопление арендной платы для последующего ремонта в квартире или офисе поможет затем повысить рыночную стоимость объекта и увеличить доход от сдачи его в аренду.

Заставить работать на себя сложный процент по капиталу, который хранится на ИИС, тоже можно. К сожалению, далеко не все брокеры разрешают снимать полученные купоны и дивиденды со счета. Но, не снимая денег, вы можете вновь вложить их в инвестиционные инструменты и повысить свой доход.

Выгоды тех, кому брокеры позволяют снимать купоны и дивиденды, выше. Дело в том, что снятые деньги можно опять положить на ИИС, тем самым увеличив сумму, с которой будет возмещение подоходного налога. Такого не произойдет, если полученные с акций и облигаций деньги вы повторно реинвестируете, не снимая их со счета. Для возмещения налога эта операция не будет считаться пополнением ИИС.

Заключение

Реинвестирование – это один из самых эффективных и простых способов повысить доходность своих вложений. За вас работает сложный процент. От вас требуется лишь вовремя увидеть поступившую на счет прибыль и направить ее вновь работать. Эффект будет тем больше, чем крупнее суммы на счете и дольше период накопления. Начните инвестировать прямо сейчас. Каждый день, месяц и год, который вы потратите не на создание собственного капитала, а на текущие потребности, будет отнимать у вас деньги в будущем. И вы так легко их отдадите?

Как эффективно реинвестировать полученный доход: подробное руководство

Всем привет, уважаемые читатели блога AFlife.ru! Вкладывая деньги в любое из направлений, каждый инвестор предполагает, что через определенный срок он получит обратно свой капитал и дополнительный доход от финансовой деятельности. Но существуют способы, которые помогают значительно увеличить доходность и без капитальных вложений. Одним из таких инструментов на фондовой бирже является реинвестирование. Человеку, не знакомому близко с работой инвестиционного рынка, понятие может быть незнакомо. Реинвестирование это простыми словами повторное вложение полученного дохода. Мы подробно остановимся на его видах, а также разберем все преимущества и недостатки.

Что такое реинвестирование

Понятие реинвестирования по своей сути схоже с понятием капитализации. Только первое используется в мире инвестиций, а второе – в финансовой и банковской сферах. Разберем подробнее, что это такое и с чем его едят.

Реинвестирование – это процесс повторного вложения средств в то же инвестиционное направление за счет прибыли, полученной от ранее открытого вклада. Если говорить простыми словами, то весь доход, поступивший от использования инвестиционного инструмента, не идет на личные нужды, а вкладывается в дальнейшее развитие. За счет данного плана действий значительно увеличивается доходность.

Чтобы было понятнее, рассмотрим принцип работы реинвестирования на примере банковского депозита. Инвестор открыл вклад на 10 000 рублей под 10% годовых сроком на пять лет с ежегодной выплатой процентов. Через год он получает доход в сумме 1 000 рублей, но вместо того, чтобы потратить его на собственные нужды, прибавляет к основной сумме депозита. Теперь проценты начисляются уже на 11 000 рублей.

Если инвестор будет ежегодно реинвестировать доход, то через пять лет сумма его депозита вместе с накопленными процентами составит 16 105 рублей. Общая сумма доходности за пять лет составила 6 105 рублей. А если бы инвестор ежегодно снимал начисленные проценты, то после закрытия депозита он получил бы основную сумму 10 000 рублей и 1 000 рублей (проценты за последний год). При этом общая доходность составила бы 5 000 рублей за пять лет.

Анализируя пример, становится понятным, что реинвестирование значительно повышает доходность инструмента и позволяет быстрее накапливать капитал. Происходит это за счет:

На скорость и темп роста основного капитала при реинвестировании влияют сразу несколько факторов: процент доходности выбранного финансового инструмента, срок размещения средств и сумма дополнительных вложений. Чем выше каждый из этих показателей, тем быстрее и заметнее будет увеличиваться сумма капитала.

Виды повторного вложения

Реинвестирование подразделяется на группы в зависимости от его особенностей. Чтобы понимать, о чем идет речь, нужно разобраться в терминологии. Так, по времени вложения выделяют:

Реинвест классифицируется и по объекту инвестиций:

Также реинвестирование бывает:

Как правильно реинвестировать

Этот вопрос волнует большинство начинающих игроков на фондовой бирже. Как же правильно реинвестировать и в какие инструменты стоит повторно вкладываться, а какие лучше обойти стороной? В первую очередь решение исходит от самого инвестора, его стратегии, стиля делового поведения и финансовых инструментов, которые он предпочитает использовать. У каждого из них есть свои особенности, преимущества и недостатки.

Реинвестирование – это хороший способ увеличения доходности капитала и получения дополнительной прибыли. Но в то же время он считается достаточно рискованным. Дело в том, что одним из способов повышения надежности капиталовложений является диверсификация – распределение средств между разными инвестиционными инструментами и эмитентами. Реинвестирование противоречит принципам диверсификации, поскольку в этом случае деньги в еще большем объеме будут повторно вложены в тот же самый инструмент.

Чтобы минимизировать возможные риски, необходимо соблюдать следующие рекомендации:

Если все приведенные выше рекомендации соблюдены, это значительно снижает риски возникновения неприятных ситуаций. Теперь определим, в какие инвестиционные инструменты стоит реинвестировать, а какие лучше обойти стороной:

Лучше вывести деньги или вложить

Стоит ли реинвестировать чистую прибыль или лучше вывести деньги? Это зависит от используемого инвестиционного инструмента, ситуации на рынке и деловой стратегии инвестора. Рассмотрим преимущества и недостатки реинвестирования.

Основные плюсы повторного вложения денег:

А теперь рассмотрим основные недостатки данной стратегии:

Реинвестирование – это опасная, но эффективная стратегия, особенно если инвестор ответственно и грамотно подошел к выбору инструмента. Зародившись когда-то давно на Западе, она вскоре завоевала все мировые биржи. Сегодня большая часть инвесторов предпочитают, чтобы деньги не пылились в шкафу, а работали на них. Даже если это полученная прибыль, которую можно тратить по своему усмотрению.

Если вам понравилась наша статья, то делитесь ею в социальных сетях и обязательно подписывайтесь на обновления блога, чтобы не пропустить много чего интересного!

Реинвест — что это такое простыми словами? Примеры реинвестирования денег

Из данной статьи Вы узнаете:

Виды реинвеста и его цели

Исходя из приведенных выше примеров, мы видим что существует 2 вида реинвеста:

В настоящее время мнения насчет определения данного понятия расходятся. Кто-то считает, что реинвестом можно считать повторные вложения прибыли в разные проекты, а кто-то в одни и те же. Я придерживаюсь второго мнения, и считаю его наиболее правильным, так как вкладывая полученные проценты в другие инвестиционные инструменты, мы по сути инвестируем в новые направления, которые представляют собой новые инвестиционные циклы, а соответственно несут в себе совершенно другие риски, доходность и т.д. Однако право на жизнь имеют два мнения.

Обязательные условия для реинвеста

Повторные вложения несут в себе довольно большие риски, и чтобы их избежать, ну или хотя бы свести к минимуму, необходимо соблюдать ряд условий:

Стоит ли реинвестировать в хайпах?

Если Вы заядлый хайпер или новичок, который уже себя попробовал в хайп-индустрии, то наверняка в Вашей голове возникали мысли о реинвесте. Возможно Вы даже не раз реинвестировали прибыль, и после этого теряли все. Не исключаю и случаев, когда повторные вложения приносили Вам хороший профит. Итак, давайте разберемся стоит ли увлекаться данной процедурой, и в каких случаях это делать нельзя.

Сразу скажу, что большинстве случаев реинвест в хайпах несет угрозу полного проигрыша, и потери своих средств. Hyip-проекты недолговечны, что в свою очередь, говорит о нецелесообразности повторных вложений в данной сфере. Это не только моя сугубо теоретическая точка зрения, она безусловно подтверждена на практике. За время работы в интернете, я вкладывал свои деньги и криптовалюту в более 100 различных хайпов, и выявил некоторые особенности с которыми хочу поделиться:

Сделайте реинвестированием своим лучшим другом

Люди инвестируют, чтобы их деньги работали и приносили дополнительные деньги — прибыль. Но что делать, когда прибыль получена? Например, прилетели дивиденды или купоны. Ну или же вы продали акцию дороже, чем купили.

Дальновидные инвесторы выбирают реинвестировать. Давайте разберемся, что это такое и почему я считаю это удачном решением

Что такое реинвестирование простыми словами

Каждый раз, когда вы получаете доход по вкладу, по облигациям или раз в год в виде дивидендов по акциям — ваш капитал увеличивается. Часть этих денег вы уплачиваете в виде налогов, остальное остаётся с вами.

Дальше у вас три пути:

Вот в этом и кроется суть реинвестирования — это вложить деньги, полученные от ценных бумаг, в новые бумаги.

Если у вас нет острой нужды тратить доход, да и с подушкой безопасности в виде сбережений уже порядок, эта схема вам понадобится в обязательном порядке. При правильном сочетании трех слагаемых реинвеста само время начнет работать на вас.

Что это за слагаемые?

1. Источник реинвестирования. Если вы нашли что-то, не подвержено серьёзным перепадам в цене (вклад в банке, дивидендные акции, облигации, недвижимость или что-то ещё) все что вам нужно — периодически подкидывать в этот механизм дров, чтобы он работал интенсивнее.

2. Период реинвестирования. Правило такое: чем чаще, тем лучше. Если вы получаете инвестиционную прибыль каждый месяц, реинвестируйте её каждый месяц. Чем меньше период перерасчета, тем быстрее будет расти капитал.

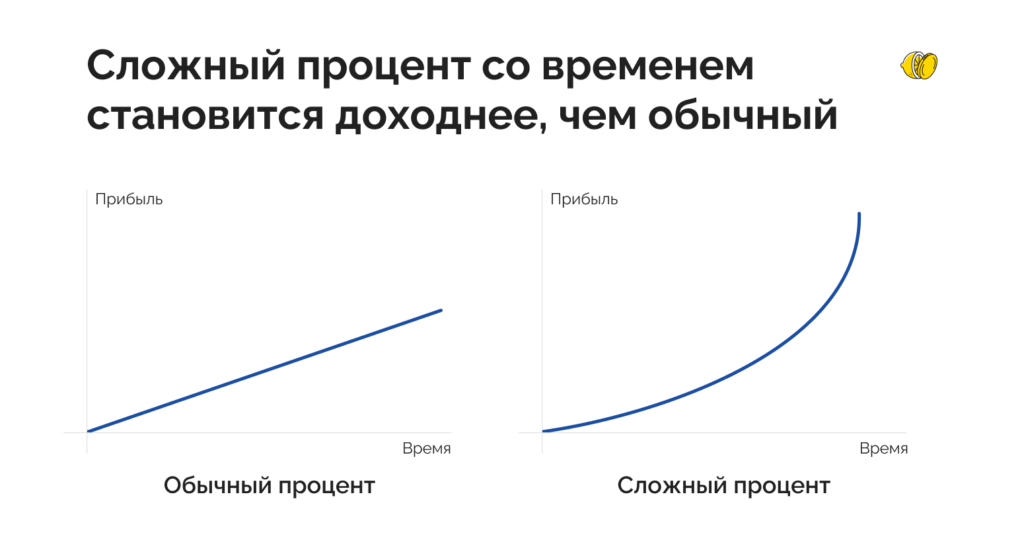

3. Сложный процент реинвестирования. Самая крутая особенность реинвеста в том, что он запускает механизм сложного процента. Что это значит? То, что ваши деньги начинают расти в разы быстрее. Разница между ними хорошо видна на картинке:

Как все это вместе работает на практике становится понятно, если рассмотреть механизм реинвестирование на примере и цифрах.

Пример реинвестирования

Допустим, у вас есть ₽2 млн, которые вы хотите отдать на 5 лет в доверительное управление одной из компаний. Инвестиционная стратегия приносит вам 8% годовых. При таких исходных, вы можете рассчитывать на 2 000 000 * 0, 08 = ₽160 000 прибыли в год.

Эту прибыль вы можете тратить и оставлять в УК все те же ₽2 млн каждый год. Или реинвестировать её в ту же стратегию на протяжении всех 5 лет.

Сравним, что вы получите в обоих случаях.

Итого в конце 5-го года на счету у вас будет ₽2 938 565. Итоговый заработок за счет реинвестирования за 5 лет увеличился с 800 000 до ₽938 565. Вы не прикладывали к этому усилий. Просто не снимали прибыль, и помогали деньгам ускоряться в росте.

Но, как и у всех хороших инструментов, у реинвеста есть не только плюсы, но и минусы, которые нужно взвесить перед принятием решения.

Преимущества и недостатки реинвестирования

Главный плюс реинвестирования — его многовариантность. Вы можете выбрать такую стратегию, которая усилит ваш портфель в целом: снизит риск, повысит доходность или ускорит рост вашего любимого актива.

А теперь о минусах, которые нужно хорошо понимать, прежде чем влюбиться в реинвест:

Виды реинвеста

Выбирая стратегию реинвеста, отталкивайтесь от параметров, которые делят реинвестирование на несколько видов. Схемы могут различаться:

По сумме:

По объекту:

По типу актива:

Из этих параметров вы можете собрать такую схему реинвеста, которая кажется вам привлекательной. Например, сдавать инвестиционную квартиру, а 50% дохода каждый месяц распределять между акциями. Или держать капитал в облигациях, на 30% прибыли по купонам докупать те же облигации, а 70% отправлять в драгоценные металлы.

Нет правильных и неправильных стратегий. Но есть общие формулы реинвеста, которые потребуются вам для расчета и сравнения доходности.

Формулы и методы расчета

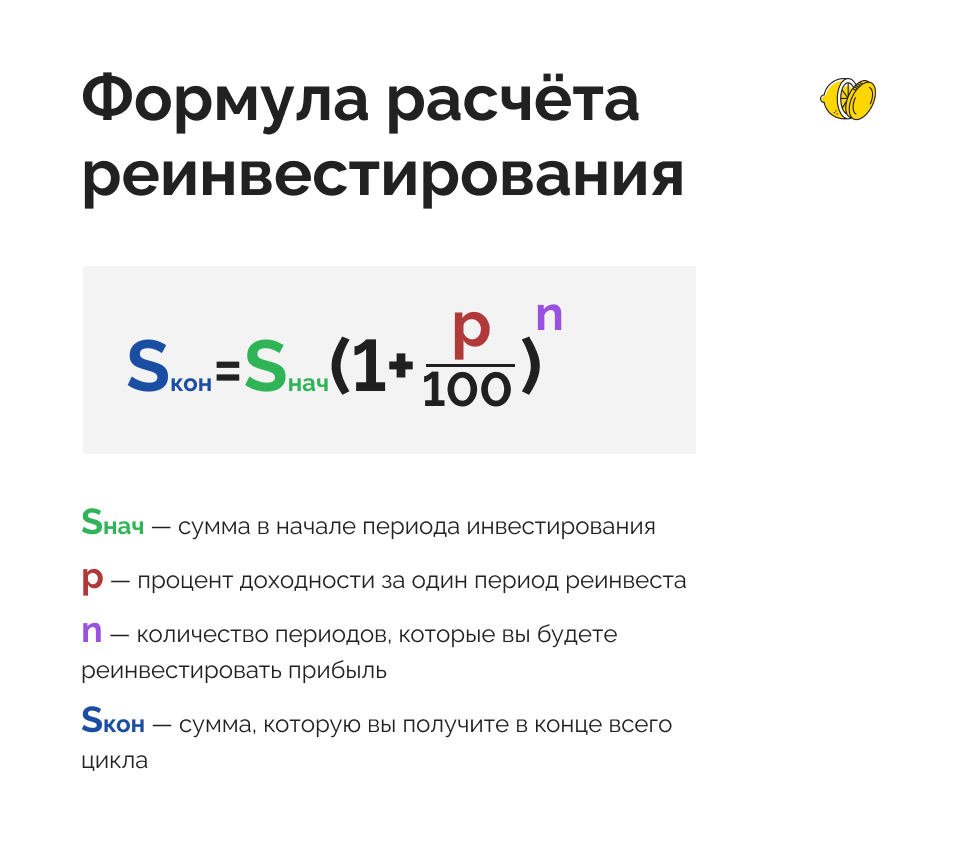

Сложный процент простыми словами — это начисление процентов на начисленные ранее проценты. Ставку доходности по инвестициям мы видим сразу и легко вычисляем будущий доход. Ставку реинвестирования и конечный доход приходится вычислять по математической формуле:

Помните пример про ₽2 млн на 5 лет под ставку 8%? Если рассчитать по этой формуле получим: 2 000 000 (1,08*1,08*1,08*1,08*1,08) = 2 000 000*1,469328=₽2 938 656

Если вы собрались реинвестировать не все, добавляйте к формуле коэффициент реинвестирования — ту часть прибыли, которую вы хотите оставлять в работе. Например, если бы наш инвестор хотел реинвестировать только 30% прибыли каждый год, сумма заработка в конце 5-го года изменилась бы так: 2 000 000*0.3*1,469328 = ₽881 400.

Звучит сложно? Не беда — я сделал инвестиционный калькулятор. Там вы можете посчитать, как будет увеличиваться ваш капитал со временем с помощью реинвестирования.

Реинвестиции на реальных примерах

Самый популярный способ реинвеста, с которым сталкивался почти каждый человек — банковский вклад с капитализацией процентов. То есть, начисленные проценты прибавляются к изначальной сумме вклада.

Капитализация может быть ежегодной, ежемесячной или даже ежедневной. А со следующего процентного периода ставка действует уже для увеличенной суммы.

По вкладам с капитализацией банки устанавливают ставки ниже на несколько процентов. Но это может быть выгодно за счет периода капитализации. И даже очень выгодно на долгом отрезке времени.

Например, возьмем вклад ₽1,5 млн со ставкой 10,5% годовых и без капитализации. И вклад ₽1,5 млн со ставкой 10% годовых и капитализацией раз в месяц.

При первом варианте за год вы получите 1 500 000*1,05= ₽1 657 500 Во втором ежемесячная ставка 10%/12=0.83%, а итоговая сумма по формуле реинвестирования: 1 500 000 х(1+0,83/100)12= ₽1 656 410.

Пока что выигрывает 1-й вариант, который дал почти на ₽1000 больше.

Но сложный процент раскрывает себя во всей красе только на долгом промежутке. Посмотрим как изменится картина через 10 лет:

Разница уже миллион рублей. Как вам? Сложный процент на отрезке 10 лет уже неплохо развернулся и показал эффект, который может приносить. Но это еще далеко не полное впечатление. Ещё серьёзнее будет выглядеть через 50 лет?

Как говорится — без комментариев. Можете проверить расчеты сами.

Вывод

Многие инвесторы измеряют доходность годовыми процентами. Но механизм реинвестирования учит, что годовая доходность — это ещё не всё. Период начисления прибыли и длина временного отрезка, на которым вы держите деньги, часто играют ещё большую роль в итоговой доходности, чем ставка.

Когда вы будете выбирать активы для инвестирования, посчитайте сразу, что там с реинвестом, чтобы сделать правильный выбор. Добавьте сюда привычку и терпение, и вы увидите, как ваш капитал умножится в несколько раз.