что такое регресс в факторинге

Факторинг с регрессом и без регресса

Факторинг, как и любой иной вид финансовой деятельности, предполагает присутствие рисков. Именно риски и обусловили классификацию факторинговых договоров. Факторинг с регрессом и без регресса: разница заключается в том, на чьи «плечи» или из чьего «кармана» будут возмещаться издержки, связанные с рисками. Факторинг регрессный, безрегрессный – это наиболее распространенные виды факторинговых договоров.

Рассмотрим особенности каждого из разновидностей факторинга в отдельности.

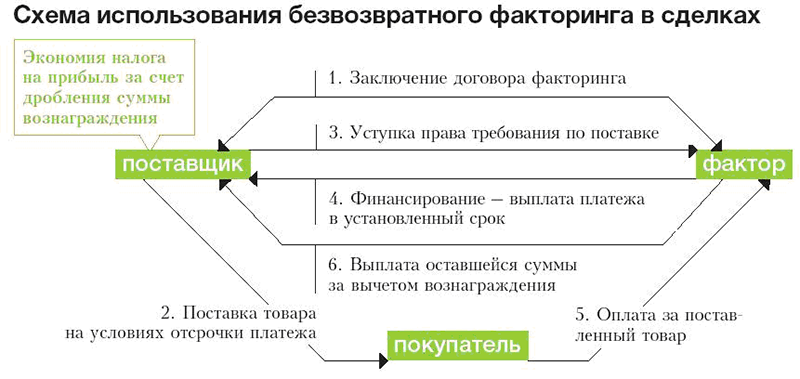

Безрегрессный факторинг

Договор факторинга без регресса– это выгодный вариант для компании-поставщика, то есть для клиента. Его схема предполагает, что риск, связанный с невыплатой задолженности дебитором и убытки с этим связанные оплачивает факторинговая компания, то есть финансовый агент.

На практике, такого рода соглашения предусматривают, что фактор выкупает дебиторскую задолженность, а значит, право требования принадлежит ему. Соответственно, по закону, компания-поставщик потребовать ее со своего контрагента или партнера не вправе, чем и обусловлен факт оплаты рисков финансовым агентом. Таким образом, на первый взгляд кажется, что поставщику такой договор экономически выгоден. Но, учитывая, что факторинговая компания – это такой, же экономический субъект, функционирующий с целью получения прибыли, следует предположить, что договор факторинга без регресса не так уж безобиден и прост. На практике, фактор, заключающий безрегрессные договора, тщательно подходит к выбору клиента, а также страхует себя на случай невозврата средств. Наиболее привычным вариантом страхования является повышенный процент и минимальная сумма первоначальной выплаты клиенту.

Для наглядности, можно привести пример таких условий:

При этом, оставшаяся часть суммы перечисляется только после того, как дебитор полностью погасил задолженность. Отдельно могут быть оговорены условия того, что комиссионное вознаграждение может быть снижено и пересчитано, если дебитор оплатил долг раньше срока.

Регрессный факторинг

Данный вид факторинговых услуг предполагает, что ответственность в ситуации, если дебитор задолженность не погасит, возлагается на компанию-поставщика. По сути, такой договор предполагает кредитование в счет дебиторской задолженности. В рамках такого договора предусматривается процент за пользование средствами.

Факторинг

Факторинг – договор финансирования под уступку денежного требования согласно статье 824 ГК РФ.

Виды факторинга

Условно выделено 4 вида факторинга:

с регрессом или без;

Стандартный

Выделяется 3 вида стандартного факторинга:

Традиционный. Финансовый агент выкупает денежное требование (п. 1 ст. 831 ГК РФ). Все полученные деньги от должника финансовые агент забирает себе. Сумма может быть получена как в полном объеме, так и частично.

Обеспечительный. Финансовый агент выкупает денежное требование с обеспечением (п. 2 ст. 831 ГК РФ). То есть должнику выставляется требование на большую сумму. При получении денег от должника финансовый агент перечисляет клиенту разницу между полученной суммой и величиной денежного требования. Если должник выплатил не всю сумму, то клиент должен будет перечислить финансовому агенту недоплату.

По модели инкассо-цессии. Финансовый агент выступает в роли доверенного лица клиента. Все полученные деньги от должника переводятся на счет клиента (п. 3 ст. 831 ГК РФ).

С регрессом или без

Основным отличием является наличие или отсутствие ответственности клиента финансового агента за действия должника.

Договор факторинга, заключенный с регрессом, подразумевает возможность предъявления требования к клиенту в случае неуплаты или частичной уплаты денежного требования. То есть клиент возмещает финансовому агенту недоплаченную должником сумму.

При заключении договора факторинга без регресса финансовый агент самостоятельно несет убытки при неполной оплате денежного требования. Клиент не должен будет возмещать агенту полученный убыток.

Открыты/закрытый

Если денежное требование было передано финансовому агенту без оповещения должника, то такой договор факторинга признается закрытым. В этом случае должник может продолжать оплачивать требование клиенту, а не финансовому агенту, а клиент будет перечислять полученные суммы агенту самостоятельно.

При открытом факторинге клиент должен заранее оповестить должника об уступке денежного требования финансовому агенту. Однако обязанность оповещения должника может быть передана финансовому агенту в соответствии с условиями договора.

Прямой/реверсивный

При прямом факторинге кредитор инициирует уступку денежного требования. То есть клиентом в данном виде выступает кредитор, так как он самостоятельно не может получить деньги от должника.

В регрессивном факторинге клиентом выступает сам должник. Например, должник не может своевременно расплатиться с кредитором, поэтому обращается к финансовому агенту с целью разовой оплаты долга по денежному требованию. Выгодой для должника является возможность частичного погашения денег финансовому агенту, то есть в рассрочку.

Бухгалтерский учет факторинга у клиента

Факторинг с регрессом

При уступке требования с регрессом делаются следующие проводки:

уступка требования: Д 91.02 – К 62.01

доход от уступки: Д 76.13 – К 91.01

комиссия финансовому агенту: Д 91.02 – К 76.13

При полной оплате долга:

НДС: Д 19.03 – К 76.13

получение финансирования от агента: Д 51 – К 76.13

При неоплате долга:

возврат финансовому агенту полученного убытка: Д 76.13 – К 51

отнесение требования финансового агента в части убытка на расчеты с покупателями: Д 76.02 – К 76.13

Факторинг без регресса

При уступке требования без регресса клиент делает следующие проводки:

уступка требования: Д 91.02 – К 62.01

доход от уступки: Д 76.13 – К 91.01

комиссия финансовому агенту: Д 91.02 – К 76.13

НДС: Д 19.03 – К 76.13

получение финансирования от агента: Д 51 – К 76.13

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Факторинг с регрессом

Факторинг с регрессом

Факторинг – вид финансовых услуг, предоставляемых банком или факторинговой организацией компаниям, которые поставляют товары или услуги с отсрочкой платежа. Фактор оплачивает до 100% от суммы поставки (в зависимости от условий договора).

При факторинге с правом регресса, если заказчик (дебитор) не выплатит задолженность, фактор имеет право потребовать возвращения выплаченной суммы у поставщика.

Как работает регрессный факторинг?

По условиям факторинга с регрессом финансирование в размере до 100% поступает в течение одного-двух дней со дня поставки и передачи документов. Как правило, это счет-фактура и накладная. Срок отсрочки прописан в договоре между поставщиком и заказчиком.

Сделка с использованием регрессного факторинга происходит следующим образом:

Для кого актуален факторинг с регрессом?

Сегодня среди производителей и поставщиков все больше тех, кто использует в своей работе факторинг как форму финансирования своего бизнеса. Однако для улучшения финансовой ликвидности и снижения рисков нужно выбрать правильную разновидность факторинга.

Факторинг с регрессом наиболее выгодно и безопасно использовать в работе с постоянными проверенными клиентами и деловыми партнерами, а также с компаниями, у которых есть своя сеть покупателей. В отличие от услуги факторинга без регресса, факторинговая компания не несет ответственности за платежеспособность покупателя, тем не менее, она проводит бухгалтерскую проверку, а также поддерживает его в сборе неоплаченных долгов.

Как правило, факторингом с регрессом пользуются быстрорастущие компании, так как это позволяет обеспечить непрерывное пополнение оборотных средств и эффективно распределять денежные потоки.

Преимущества факторинга с правом регресса

Сегодня многие компании выбирают факторинг с регрессом благодаря следующим преимуществам:

Вам может понравиться

ООО «Сбербанк Факторинг»

Предоставленные Обществу через форму «Заявки на факторинг» персональные данные подлежат уничтожению, либо обезличиванию по достижении указанных целей обработки или в случае утраты необходимости в достижении этих целей. Я понимаю и соглашаюсь с тем, что для прекращения использования Обществом моих персональных данных, мне необходимо письменно обратиться в Общество для оформления отзыва Согласия на обработку моих персональных данных.

ООО «Сбербанк Факторинг»

Предоставленные Обществу через форму обращения персональные данные подлежат уничтожению, либо обезличиванию по достижении указанных целей обработки или в случае утраты необходимости в достижении этих целей. Я понимаю и соглашаюсь с тем, что для прекращения использования Обществом моих персональных данных, мне необходимо письменно обратиться в Общество для оформления отзыва Согласия на обработку моих персональных данных.

Факторинг с регрессом и без регресса

Факторинг ― удобный финансовый инструмент, который позволяет обеспечить оперативное увеличение финансового потока. Существует две разновидности продукта. Факторинг с регрессом и без регресса. Из нашей статьи вы узнаете о том, чем они отличаются друг от друга, кому и в каких ситуациях будет выгоден тот или иной продукт.

Особенности регрессного факторинга

Этот продукт является самым простым и недорогим. Он оптимально подходит для компаний, которые работают с надежными и проверенными дебиторами. По сути, фактор финансирует счета клиента с отсрочкой платежа. При этом, если должник не выполняет свои обязательства по оплате, то ответственность, вне зависимости от причины (включая финансовую несостоятельность), полностью ложится на поставщика.

Продукт имеет ряд преимуществ. Выбирая регрессный факторинг, вы:

1 получаете финансовые средства сразу после того, как подтвержден факт поставки;

2 покрываете кассовые разрывы;

3 увеличиваете объем продаж за счет своевременного финансирования оборотных средств;

4 повышаете конкурентоспособность бизнеса благодаря возможности предоставить контрагенту необходимую ему отсрочку платежа;

5 получаете более выгодный размер комиссии по сравнению с другими продуктами факторинга.

Основной отличительной особенностью регрессного факторинга является то, что риск неплатежа покупателя остается на поставщике.

Продукт включает все составляющие факторингового обслуживания:

Особенности факторинга без регресса

Этот финансовый инструмент подходит для тех поставщиков, которые:

В данном случае фактор принимает на себя риск неуплаты со стороны покупателей. Именно в этом заключается ключевое отличие факторинга с регрессом и без регресса. Поставщик получает нужную ему сумму независимо от финансовой способности или неспособности дебитора провести платеж. Кроме того, факторинговая компания берет на себя все работы, связанные с управлением, в том числе с взысканием просроченной дебиторской задолженности с покупателя.

Среди преимуществ продукта стоит отметить следующие:

1 клиент получает актуальные сведения о платежеспособности своего контрагента;

2 поставщик исключает риск несвоевременной или неполной оплаты поставки дебитором;

3 за счет своевременного получения «живых» денег можно привлечь новых клиентов, расширить ассортимент товаров и, как следствие, увеличить оборот и прибыль;

4 сокращение административных расходов, поскольку не требуются специалисты, работающие с дебиторской задолженностью.

КОМУ ПОДХОДИТ ФАКТОРИНГ С РЕГРЕССОМ И БЕЗ ПРАВА РЕГРЕССА?

Оба финансовых инструмента применяются практически во всех отраслях, будь то производство продуктов питания или оптовые продажи канцелярских товаров. Ключевое условие для факторинга с регрессом и без регресса ― сотрудничество с отсрочкой платежа.

Для получения более детальной информации вы можете позвонить нашим специалистам по телефону единого контакт-центра 8 800 200 1808 или оставить заявку в форме обратной связи.

У Вас остались вопросы или решили воспользоваться нашими услугами?

Позвоните нам по телефону 8-800-200-18-08, либо отправьте заявку:

Факторинг

Факторинг – договор финансирования под уступку денежного требования согласно статье 824 ГК РФ.

Виды факторинга

Условно выделено 4 вида факторинга:

с регрессом или без;

Стандартный

Выделяется 3 вида стандартного факторинга:

Традиционный. Финансовый агент выкупает денежное требование (п. 1 ст. 831 ГК РФ). Все полученные деньги от должника финансовые агент забирает себе. Сумма может быть получена как в полном объеме, так и частично.

Обеспечительный. Финансовый агент выкупает денежное требование с обеспечением (п. 2 ст. 831 ГК РФ). То есть должнику выставляется требование на большую сумму. При получении денег от должника финансовый агент перечисляет клиенту разницу между полученной суммой и величиной денежного требования. Если должник выплатил не всю сумму, то клиент должен будет перечислить финансовому агенту недоплату.

По модели инкассо-цессии. Финансовый агент выступает в роли доверенного лица клиента. Все полученные деньги от должника переводятся на счет клиента (п. 3 ст. 831 ГК РФ).

С регрессом или без

Основным отличием является наличие или отсутствие ответственности клиента финансового агента за действия должника.

Договор факторинга, заключенный с регрессом, подразумевает возможность предъявления требования к клиенту в случае неуплаты или частичной уплаты денежного требования. То есть клиент возмещает финансовому агенту недоплаченную должником сумму.

При заключении договора факторинга без регресса финансовый агент самостоятельно несет убытки при неполной оплате денежного требования. Клиент не должен будет возмещать агенту полученный убыток.

Открыты/закрытый

Если денежное требование было передано финансовому агенту без оповещения должника, то такой договор факторинга признается закрытым. В этом случае должник может продолжать оплачивать требование клиенту, а не финансовому агенту, а клиент будет перечислять полученные суммы агенту самостоятельно.

При открытом факторинге клиент должен заранее оповестить должника об уступке денежного требования финансовому агенту. Однако обязанность оповещения должника может быть передана финансовому агенту в соответствии с условиями договора.

Прямой/реверсивный

При прямом факторинге кредитор инициирует уступку денежного требования. То есть клиентом в данном виде выступает кредитор, так как он самостоятельно не может получить деньги от должника.

В регрессивном факторинге клиентом выступает сам должник. Например, должник не может своевременно расплатиться с кредитором, поэтому обращается к финансовому агенту с целью разовой оплаты долга по денежному требованию. Выгодой для должника является возможность частичного погашения денег финансовому агенту, то есть в рассрочку.

Бухгалтерский учет факторинга у клиента

Факторинг с регрессом

При уступке требования с регрессом делаются следующие проводки:

уступка требования: Д 91.02 – К 62.01

доход от уступки: Д 76.13 – К 91.01

комиссия финансовому агенту: Д 91.02 – К 76.13

При полной оплате долга:

НДС: Д 19.03 – К 76.13

получение финансирования от агента: Д 51 – К 76.13

При неоплате долга:

возврат финансовому агенту полученного убытка: Д 76.13 – К 51

отнесение требования финансового агента в части убытка на расчеты с покупателями: Д 76.02 – К 76.13

Факторинг без регресса

При уступке требования без регресса клиент делает следующие проводки:

уступка требования: Д 91.02 – К 62.01

доход от уступки: Д 76.13 – К 91.01

комиссия финансовому агенту: Д 91.02 – К 76.13

НДС: Д 19.03 – К 76.13

получение финансирования от агента: Д 51 – К 76.13

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.