что такое пул ликвидности бинанс

Как мы заработали 200$, используя Binance Liquid Swap

Содержание статьи:

В этой новой серии мы пишем о возможностях инвестирования ваших криптовалют или денег на Binance. В отличие от других известных нам платформ, Binance предлагает различные удобные способы вложения средств в активы.

Сегодня мы хотели бы представить вам обзор Binance Liquid Swap.

Наверняка некоторые из вас знают, что такое Liquid Swap и для чего оно нужно. По сути, это то же самое, что и Harvest.finance, а также все остальные провайдеры.

Если вы не в курсе, попробуем вкратце объяснить:

«В наше время поменять один токен вообще не сложно просто благодаря Uniswap и 1inch. Однако для предоставления этой удобной услуги необходимо обеспечить ликвидность для каждого из токенов в паре (например, BNB-ETH).

Поэтому все упомянутые поставщики также предоставляют услуги по обеспечению ликвидности. Любой пользователь, у которого есть ETH или BNB, может использовать их, чтобы получить небольшую долю от комиссии за каждый своп«.

И именно эту возможность обеспечивает Binance через Liquid Swap.

На Binance любой зарегистрированный пользователь может не только с комфортом обменивать свои монеты…

Он ещё может получать заработок, предоставляя ликвидность для этого сервиса…

Итак, давайте поговорим о преимуществах или, другими словами, о вознаграждениях за предоставление ликвидности.

На платформе Binance есть разделение на два типа инвестиций: стабильные (Stable) и инновационные (Innovative)

Нетрудно догадаться, что должно быть выгоднее: да, это инновационные инвестиции.

Хотя процентные ставки для инновационных инвестиций часто меняются, высокое значение, которое вы видите здесь, может оставаться таким в течение нескольких дней.

Например, самая высокая доходность по Stable Investment составляет 4,972% в случае с парой USDC/USDT. Однако самая высокая процентная ставка по Innovative Investment сейчас предоставляется для пары BNB/ETH – 10,2273%.

Речь идёт о Binance и, в частности, о токене Binance Token. В дополнение вы также получите бонусные проценты в BNB. Их размеры колеблются в пределах от 4,8% до 12,3%. Эти бонусы добавляются к вашим стандартным процентам.

Сколько мы заработали на Binance Liquid Swap

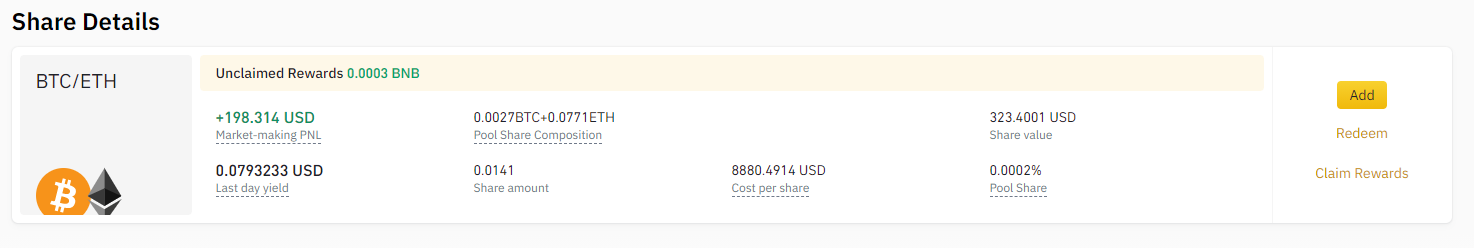

Об этом уже сказано в заголовке, но повторим ещё раз. С 28 декабря 2020 года мы заработали с помощью Binance Liquid Swap около 198,7539$, изначально инвестировав 125$.

То есть, за эти четыре месяца мы увеличили свои инвестиции в Binance почти втрое. Это произошло не только из-за недавнего скачка цен, но и за счёт процентов, выплаченных платформой.

По данным на вчерашний день, в среднем мы зарабатываем ежедневно 0,0793$. Это не очень много, но учтите, что процентная доходность сильно колеблется. Были дни, когда мы зарабатывали гораздо больше, чем 0,0793$.

Риски, связанны с Liquid Swap

Да, существует так называемый риск непостоянной потери, который возникает в результате изменения цены депонированных активов. Компания Binance объясняет это так:

«Когда цена депонированных активов в пуле ликвидности меняется по сравнению с тем временем, когда поставщик ликвидности их депонировал, происходят непостоянные потери. Чем больше эти изменения, тем сильнее они подвержены риску непостоянной потери.

Расхождения цен могут создавать выгодные возможности для трейдеров или арбитражников. Они могут осуществлять арбитражные сделки до тех пор, пока цена токена не вернется в соответствие с рынком. Из-за этого возникает риск непостоянных потерь для поставщиков ликвидности«.

Стоит ли использовать Liquid Swap

На наш взгляд, стоит. Binance предоставляет проценты не только на инвестированные вами валютные пары, но и на монеты Binance Coin.

Хотя другие поставщики ликвидности могут предлагать более высокие процентные ставки, чем Binance, не стоит забывать о высоких комиссиях за транзакции, которые имеют место в сети Ethereum на данный момент.

Хотя процентные ставки сильно колеблются каждый день между низкими и высокими значениями, проценты по BNB являются достаточным стимулом для того, чтобы вложить свои деньги.

Что такое пулы ликвидности в DeFi и как они работают?

Сама идея крайне проста. Пул ликвидности – это средства, собранные в большую цифровую гору. Но что делать с этой горой в условиях работы без каких-либо разрешений, когда каждый может добавить туда ликвидность? Давайте посмотрим, каким образом DeFi претворяет идею пулов ликвидности в жизнь.

Введение

Но благодаря чему такое развитие стало возможным?Одной из базовых технологий, лежащих в основе всех этих продуктов, являются пулы ликвидности.

Что такое пул ликвидности?

Пул ликвидности – это совокупность криптовалютных токенов, заблокированных в смарт-контракте. Пулы ликвидности используются для обеспечения децентрализованной торговли, кредитования и многих других функций, на которых мы остановимся позже.

И поскольку поставщиком ликвидности может стать кто угодно, AMM сделали рынок более доступным.

Пулы ликвидности vs ордербуки

Чтобы понять, чем различаются между собой пулы ликвидности, давайте рассмотрим ключевой элемент электронной торговли – ордербук. Простыми словами, ордербук – это набор текущих открытых ордеров на данном рынке.

Как работает пул ликвидности?

Автоматические маркет-мейкеры (AMM) изменили правила игры. Это – важное нововведение, которое позволяет торговать в сети без необходимости вести ордербук. Поскольку для совершения сделок не требуется прямого контрагента, трейдеры могут входить и выходить из позиций в парах токенов, которые могут быть крайне неликвидными на биржах с ордербуком.

Как мы уже говорили, пул ликвидности – это совокупность средств, вложенных поставщиками ликвидности в смарт-контракт. Когда вы заключаете сделку с AMM, у вас нет контрагента в традиционном смысле этого слова. Вместо этого вы совершаете сделку против ликвидности в пуле ликвидности. Для совершения покупки покупателю не требуется наличие продавца, необходима лишь достаточная ликвидность в пуле.

Разумеется, ликвидность должна откуда-то поступать, и каждый может быть поставщиком ликвидности, чтобы в некотором смысле рассматриваться в качестве вашего контрагента. Но это происходит не так, как в случае модели книги заказов, поскольку вы взаимодействуете с контрактом, который управляет пулом.

Для чего используются пулы ликвидности?

До сих пор мы обсуждали преимущественно AMM как наиболее популярный вариант использования пулов ликвидности. Тем не менее, как мы уже говорили, объединение ликвидности – это очень простая концепция, поэтому ее можно применять по-разному.

Перечисление новых токенов нужным людям – крайне сложная проблема для криптопроектов. Одним из самых успешных подходов стал майнинг ликвидности. Суть в том, что токены распределяются среди пользователей, поместивших токены в пул ликвидности согласно алгоритму. Новые сгенерированные токены распределяются пропорционально доле каждого пользователя в пуле.

Еще один вариант использования – управление. Иногда, чтобы иметь возможность выдвинуть официальное предложение по управлению, требуется большое количество токенизированных голосов. Если голоса в виде токенов будут объединены, участники смогут прийти к соглашению по вопросам, которые считают важными для протокола.

Еще один развивающийся сектор DeFi – страхование рисков смарт-контрактов. Многие из вариантов также основаны на пулах ликвидности.

Что еще можно придумать? Существует множество вариантов использования пулов ликвидности, которые нам еще только предстоит раскрыть, и они зависят от изобретательности разработчиков DeFi.

Риски пулов ликвидности

Резюме

Пулы ликвидности – одна из ключевых технологий, лежащих в основе технологического стека DeFi. Они делают возможной децентрализованную торговлю, кредитование, получение прибыли и многое другое. Эти смарт-контракты применяются почти во всех областях DeFi, и, скорее всего, еще долго будут пользоваться популярностью.

Что такое пулы ликвидности в криптовалюте и как на них заработать

Ликвидность важна для всех торгуемых активов, включая криптовалюты. Низкий ее уровень означает, что на рынке присутствует волатильность, вызывающая скачки цен. С другой стороны, высокий уровень означает, что существует стабильный рынок с небольшими ценовыми колебаниями.

Таким образом, легче покупать или продавать криптоактивы на ликвидном рынке, поскольку заказы на покупку или продажу будут исполняться быстрее из-за большего количества участников рынка. По сути, это означает, что можно войти в сделку или выйти из нее в любой момент.

Что такое пулы ликвидности в криптовалюте простыми словами

В криптовалютном мире существует огромное количество централизованных сервисов, хранящих огромные резервы биткоинов и других криптовалют. Прежде всего, это централизованные биржи (CEX).

Чтобы начать на них торговлю, пользователю необходимо перевести средства в свой аккаунт. Взамен он получает удобство использования торгового терминала и другие преимущества. Однако средства пользователя находятся на счетах и под контролем биржи.

Для решения данной проблемы отдельные команды и разработчики начали активно создавать децентрализованные биржи (DEX). Такие площадки позволяют трейдерам напрямую осуществлять торговые операции без посредников и брокеров посредством смарт-контрактов. При этом приватные ключи остаются у пользователя, а не хранятся на бирже.

Разработчики полностью скопировали интерфейс и прототип торговых операций с централизованных бирж. Но, как оказалось, этого было недостаточно.

Основной проблемой DEX была нехватка ликвидности. Пользователи не понимали, как это работает, не хотели торговать на таких биржах, поэтому не вносили депозит. В результате спреды в книге заказов (разница между ближайшими ценами покупки и продажи) могли достигать десятки процентов. Особенно это было заметно в паре с непопулярными активами.

Для решения этой проблемы разработчики решили прибегнуть ко второй особенности централизованных бирж — использовать маркет-мейкеров для создания ликвидности. Создавая заказы на покупку и продажу, маркет-мейкеры тем самым уменьшают размер спреда и от этого получают прибыль.

Однако эта идея также не прижилась из-за того, что пропускная способность блокчейнов по-прежнему невелика, а сетевые комиссии превышают прибыль маркет-мейкера. Это была вторая ошибка DEX.

Со временем разработчики начали понимать, что стандартные DEX никогда не смогут конкурировать с централизованными биржами. Децентрализованные биржи были мало привлекательны, на них никто не торговал. Поэтому команды начали думать о том, какими должны быть DEX следующего поколения. Вскоре ответ был найден.

Они придумали пулы — хранилище, куда пользователи могут добавлять свои активы для увеличения рыночной ликвидности. Эти средства замораживаются на специальном смарт-контракте, по которому проводятся обменные операции.

Из теории экономики:

«Пул — объединение компаний, при котором прибыль поступает в общий фонд, а затем распределяется между участниками согласно заранее установленной пропорции.»

Как работают пулы ликвидности (пример)

Провайдер ликвидности создает пул, в котором размещает два актива для обмена и устанавливает начальный обменный курс. Теперь любой желающий (поставщик) может добавить в него свои активы. За это он будет получать комиссию от каждой сделки пользователей с данным хранилищем.

Каждый обмен в пуле приводит к изменению обменного курса. Этот механизм называется автоматическим маркет-мейкером (AMM). При заключении сделки объем монет первого актива увеличивается, а объем второго — уменьшается. В результате курс меняется.

Соотношение активов рассчитывается как 400 / 0,25 = 1600. Это означает, что на один ETH приходится 1600 BAT. Курс 1/1600.

Затем приходит пользователь и хочет купить 400 BAT.

По текущему курсу он должен заплатить 0,25 ETH ($100).

После покупки соотношение становится 1,25 ETH / 1200 BAT, потому что пользователь добавляет 0,25 ETH и получает 400 BAT из пула. Соотношение станет 1/960.

В результате курс вырос на 67%.

Это их основная проблема — при крупных покупках относительно объема монет в хранилище курс может существенно измениться.

Однако, если объем покупок невелик или размер общего фонда достаточно крупный, то разница не превысит 0,1%. А это уже очень близко к спредам централизованных бирж.

Uniswap была первой биржей, реализовавшей этот алгоритм. Именно из-за этого он стал настолько привлекательным сейчас и обогнал Coinbase по объему торгов.

Однако были и конкуренты со своими особенностями. Например, маркет-мейкер Balancer увеличил количество возможных активов в пуле с 2 до 8. Это привлекло поставщиков ликвидности более высоким размером вознаграждения.

Другой проект — Curve. Разработчики сразу поняли, что торговля такими активами сопряжена с высокими рисками из-за проскальзывания и волатильности цен на криптоактивы. Поэтому они реализовали пулы со стейблкоинами, в результате чего курс обмена в хранилищах практически не меняется.

Децентрализованные биржи имеют долгую историю и не сразу получили признание. Прошло много времени, прежде чем они пришли к решению своей основной проблемы — низкой ликвидности. Пулы были нововведением, которое вдохнуло жизнь в DEX и помогло им конкурировать с централизованными площадками.

В ближайшем будущем появится много DEX нового поколения, которые решат проблемы проскальзывания и станут полноценной заменой традиционных бирж.

Недостатки пулов ликвидности и что такое непостоянная потеря

Предоставление ликвидности пулу помогает функции DeFi и может иметь экономическую отдачу, но также сопряжено с некоторыми значительными рисками.

Во время высокой волатильности рынка предложение токенов в хранилище может привести к потерям из-за проскальзывания. Такие потери называют непостоянными убытками. Может случиться так, что стоимость ваших активов в общем фонде возрастет, но гораздо меньше, чем если бы она лежала в вашем кошельке.

Пример непостоянной потери:

Через некоторое время количество активов в пуле меняется: теперь в хранилище 5 ETH и 20000 DAI. Следовательно, цена 1 ETH = 4000 DAI.

Это то, что называется непостоянной потерей.

Кроме этого, существуют другие риски при работе с пулами:

Как заработать на пулах на бирже Binance

Вы можете получать пассивный доход, став поставщиком ликвидности для других трейдеров. Для этого нужно добавить собственные активы в любой из пулов, представленных на бирже Binance.

У поставщиков активов есть три источника дохода:

Размер вашего дохода будет зависеть от нескольких показателей:

Самый доходный пул — с небольшим объемом, но с высокими показателями годовой процентной доходности и большим количеством транзакций.

Binance Liquid Swap позволяет забрать ваш доход в любое время.

Как добавить активы в пул

1. После авторизации на бирже Бинанс перейдите на вкладку Финансы — Liquid Swap в верхнем меню.

В этом разделе вы увидите 4 вкладки:

2. Перейдите на первую вкладку Обзор (Overview).

Вы увидите все предлагаемые пары для пополнения. Они представлены в двух видах:

Стабильные (Stable) — пары долларовых стейблкоинов. Колебания обменного курса в этих парах практически незаметны, поэтому доход более надежный и стабильный. Но потенциальная прибыль гораздо меньше.

Инновационные (Innovation) — эта модель предполагает повышенные колебания обменного курса. Это является причиной повышенного риска волатильности, но обладает преимуществами повышенного размера потенциальной прибыли.

Нужные можно отобрать в выпадающем списке.

3. Кликните по выбранному пулу (например, стабильный BUSD/DAI).

Теперь нажмите на кнопку Ликвидность (Liquidity).

Вам предложат пройти тест из 10 вопросов, на которые нужно правильно ответить. Эта мера предосторожности необходима для того, чтобы вы осознавали свои риски.

После успешного прохождения теста вы увидите такую форму:

Отметьте точкой активы, которые будете вносить в пул (они должны быть у вас на балансе). На выбор дается три варианта — вы можете выбрать любой в зависимости от того, какие монеты у вас есть в наличии.

Укажите сумму пополнения.

Поставьте галочку напротив Условий использования Binance Liquid Swap.

Нажмите кнопку Добавить ликвидность (Add Liquidity).

Теперь загляните на вкладку Моя доля (MyShare). Здесь будет указан ее размер в USD, а также фиксироваться все начисленные вам вознаграждения.

Как вывести активы и вознаграждение на баланс

Чтобы вывести свою долю на баланс Бинанса, перейдите в свой пул.

Нажмите на кнопку Ликвидность (Liquidity), на закладку Удалить (Redeem).

В форме укажите сумму доли, которую хотите вывести.

Точкой отметьте нужную валюту из предлагаемых трех вариантов.

Нажмите кнопку Удалить (Redeem).

Теперь проверьте ваш баланс на Binance — на нем должны появиться выведенные из пула монеты с вознаграждением.

Децентрализованные биржи с использованием пулов ликвидности

Ниже представлены пять наиболее популярных среди пользователей обменных сервисов, использующих протоколы ликвидности для определения цен на активы.

Протокол кредитования и заимствования стейблкоинов и альткоинов. Пользователям предлагаются плавающие и фиксированные процентные ставки по кредитам.

Самая известная DEX в настоящее время, где пользователи могут обменивать любой токен ERC-20 с сотнями пулов.

Децентрализованная биржа, где пользователи могут создавать пулы до 8 криптовалют вместо стандартных 2. Поставщики ликвидности (LP) также могут устанавливать комиссию за транзакции при обмене с определенным хранилищем.

Данная площадка ориентирована на торговлю стейблкоинами USDT и USDC. Ориентация на стабильные монеты снижает комиссии, а также минимизирует проскальзывание при обмене.

Популярный сервис позиционирует себя, как управляемая сообществом децентрализованная биржа. Данный протокол предлагает пользователям до 3 уровней потенциального дохода.

У каждой вышеперечисленной биржи есть свой токен (тикеры указаны в скобках), который можно купить на бирже Binance. Так как тема ликвидности очень важная и перспективная, инвестиции в данные активы могут принести дополнительную прибыль.

Binance Обзор: Liquid Swap привлекает все больше людей в DeFi. Рассказываем почему

Основные выводы

Binance ставит целью предоставить своим пользователям лучшие продукты и услуги, а также создать инфраструктуру для крипто-рынка. Помимо прочего, мы стремимся обеспечить пользователям мост между централизованными и децентрализованными финансами.

Будучи изначально торговой платформой CeFi (централизованных финансов), Binance постепенно превратилась в масштабную экосистему криптовалютных услуг, где DeFi (децентрализованные финансы) и другие инновации занимают особое место.

Liquid Swap — это один из продуктов Binance, подобный DeFi-решениям и полностью интегрированный с Binance Earn. Недавно Liquid Swap оказался на первом месте по количеству активных пользователей среди DeFi-платформ.

Руководствуясь интересами пользователей, а также нашей целью обеспечить свободу денег для всех, мы продолжаем повышать стандарты в сфере криптовалют через развитие различных аспектов: инфраструктура, продукты, социальная ответственность, регулирование, безопасность и многое другое. Серия «Binance Обзор» посвящена определенным продуктам и разделам экосистемы Binance, которые повышают планку в отрасли, предоставляя пользователям первоклассные услуги.

Liquid Swap: привлечение большего числа пользователей в DeFi

За почти год с момента своего создания Binance Liquid Swap начала пользоваться большим спросом благодаря простому интерфейсу по сравнению с другими DeFi-платформами, а также уникальной возможности фарминга BNB. На данный момент на платформе действует 97 пулов ликвидности для заработка криптовалюты, и в будущем это количество увеличится.

В связи с этим Binance Liquid Swap недавно была признана ведущей платформой с пулом ликвидности по количеству активных пользователей в сутки (источник debank.com). В течение последней недели июля на Liquid Swap было 171 000 активных пользователей, что на 170 000 пользователей больше, чем на второй по величине DeFi-платформе.

В этой статье мы объясним, чем именно Liquid Swap так удобен для пользователей.

Как работает Liquid Swap?

Liquid Swap — это DEX (децентрализованная биржа) и приложение для фарминга доходности, работающее на базе Binance CEX (централизованной биржи). На платформе размещаются пулы ликвидности, которые финансируются пользователями с потребностями в управлении активами, а используются трейдерами с потребностями в покупке/продаже криптовалюты или арбитражной торговле.

В пуле ликвидности объединены средства всех участников, предоставивших свои токены. Трейдеры могут обменивать одну криптовалюту на другую в пуле, при этом за меньшую комиссию, чем они заплатили бы при централизованном обмене.

Пул ликвидности — одна из основных технологий, лежащих в основе нынешней экосистемы DeFi. С ростом популярности пулов ликвидности, Binance запустила Liquid Swap, которая позволяет каждому, независимо от местоположения, стать поставщиком ликвидности или обменивать токены, не беспокоясь о высоких комиссиях, типичных для блокчейн-транзакций, или о создании сложных кошельков DeFi. Проще говоря, Liquid Swap позволяет извлекать выгоду из DeFi без хлопот, связанных с использованием DeFi.

Какими преимуществами обладает Liquid Swap?

При создании платформы Binance Liquid Swap основное внимание было уделено четырем факторам: удобство, вариативность, уникальные особенности и заработок. Объединив эти ключевые факторы с общей ликвидностью, безопасностью и структурой, которыми располагает ведущая криптовалютная биржа Binance, мы получаем привлекательный продукт, пул ликвидности со следующими преимуществами:

1. Простой и удобный интерфейс.

При создании продуктов команда Binance всегда ориентируется на пользователей. Перейти к продуктам Binance Liquid Swap можно одним нажатием кнопки на домашней странице Binance. Все действия, от перевода средств в выбранный вами пул ликвидности и обмена токенов до просмотра доходов и вывода средств, выполняются всего в несколько кликов.

Это одно из ключевых преимуществ с точки зрения удобства и безопасности пользователя, поскольку многие известные на рынке пулы ликвидности требуют переключения между несколькими сайтами и кошельками. В итоге пользователи тратят больше времени на размещение и обмен токенов, сталкиваясь при этом с определенными уязвимостями системы. В то время как пользователи Binance Liquid Swap не испытывают подобных проблем.

2. Большой выбор пулов ликвидности.

На Binance Liquid Swap большой перечень пулов ликвидности с поддержкой различных активов, включая BNB, BTC, стейблкоины и альткойны. Сейчас в наличии 97 пулов, ликвидность каждого из которых составляет не менее 1 миллиона долларов, при этом в самом большом пуле содержатся криптоактивы суммой более 300 миллионов долларов.

Еще одним преимуществом клиентоориентированной философии Liquid Swap является то, что команда, стоящая за продуктом, активно прислушивается к запросам сообщества и пользователей. В результате, чтобы удовлетворить спрос пользователей, постоянно добавляются новые пулы ликвидности.

Как вам наше уникальное предложение: Liquid Swap — единственная на рынке DeFi платформа, предоставляющая пользователям вознаграждения в BNB. Помимо торговой комиссии за предоставление ликвидности в пуле, вы также можете получить бонусные токены BNB.

Выбирая между пулом ликвидности с вознаграждениями в одной из ведущих криптовалют в мире, и пулом без бонусов в BNB, довольно трудно отдать предпочтение второму варианту.

4. Высокие или стабильные вознаграждения на ваш выбор.

Среди 97 пулов ликвидности, количество которых еще больше увеличится в будущем, на Binance Liquid Swap найдется пул под нужды каждого пользователя. Вы хотите получать более высокий APY (годовой процентный доход)? Изучите наши инновационные пулы и воспользуйтесь потенциалом двузначных APY по определенным продуктам. Только имейте в виду, что высокая доходность возможна при положительных изменениях на рынке, поскольку эти пулы ликвидности содержат большое количество альткойнов.

Если вы относитесь к типу инвестора, который хочет получать гарантированный доход независимо от типов изменений на рынке — наши стабильные пулы как раз для вас. В пулах ликвидности, где пользователи обменивают один стейблкоин на другой, стоимость ваших инвестиций остается неизменной с дополнительным APY в размере 4,88% (по состоянию на 13 августа) от комиссий, которые вы зарабатываете как поставщик ликвидности. Это определенно лучше, чем хранить деньги в банке и иметь почти нулевой доход.

Преимущества использования DeFi на Binance

Помимо уникальных функций, перечисленных выше, преимуществом Binance Liquid Swap выступает то, что этот продукт является частью крупной экосистемы Binance. Когда вы работаете с DeFi на Binance, вы получаете следующее:

1. Возможности, подобные предоставляемым DeFi, но при этом гораздо безопаснее. Binance Liquid Swap — это песочница, в которой вы можете узнать что такое быть поставщиком ликвидности и получать доход прямо через приложение Binance. Вместо того чтобы подвергаться риску совершения дорогостоящих ошибок, вы можете свести их к минимуму за счет удобной среды, предоставляемой Liquid Swap.

2. Высококачественная ликвидность и пары токенов. Как и любой продукт Binance, Liquid Swap защищен с помощью высочайших мер безопасности, внедренных биржей. Платформа также защищена фондом SAFU (фондом защищенных активов), который обеспечивает защиту пользовательских средств при любых обстоятельствах.

3. Самый большой выбор пулов с BNB. Из 97 пулов ликвидности на Liquid Swap, BNB предлагается в 26 пулах, что больше чем на любом крупнейшем пуле ликвидности. Это означает, что на Liquid Swap вы можете обменять свой BNB на десятки других активов.

4. Большой выбор BTC-пар, стейблкоинов и альткойнов. Ключевым фактором, благодаря которому платформа пулов ликвидности становится полезной для большего числа людей, является максимально большое количество высоколиквидных своп-пар. Благодаря огромному выбору на Liquid Swap, каждый найдет подходящую пару активов.

5. Нулевые комиссии за перевод средств. Независимо от того, добавляете ли вы средства в свой кошелек Liquid Swap или используете их для других целей на Binance, нет нужды беспокоиться о комиссиях. Получайте вознаграждения в полном объеме, не оплачивая комиссии блокчейна за переводы.

Начните зарабатывать с Liquid Swap уже сегодня!

Хотите получать пассивный доход от своих криптоактивов? Попробуйте Liquid Swap.

Другие статьи по теме:

Торговля криптовалютой связана с высоким рыночным риском. Binance не несет ответственности за ваши торговые убытки. Мнения и заявления выше не следует рассматривать как финансовый совет.