что такое постановочный фьючерс

Что такое фьючерсы: виды, особенности, преимущества и риски

Фьючерс — это контракт, согласно которому продавец обязуется поставить покупателю базовый актив по оговоренной цене и в определенный срок, а тот обязан выкупить предмет сделки. Представьте, что вы хотите купить машину через полгода, однако с ценами может случиться все что угодно, и вы не хотите полагаться на волю случая.

Тогда вы идете к автодилеру и заключаете договор, зафиксировав цену сделки, внеся предоплату. По сути, это и есть смысл фьючерсного контракта — зафиксировать цену на товар (услугу) и защититься от ее возможного колебания в будущем.

Вернемся к биржевым фьючерсам. В основе любого контракта лежит базовый актив, будь то акция, нефть, индекс или золото. И отсюда вытекает два вида контрактов: поставочный и расчетный.

Поставочный фьючерс предполагает, что к дате истечения контракта (дата экспирации) продавец продаст базовый актив, а покупатель — выкупит его. Базовым активом поставочного фьючерса являются акции и облигации.

Расчетный фьючерс используется, когда базовый актив невозможно или неудобно зачислить на счет, например индексы или сырьевые товары. В таком случае на ваш счет будет просто зачислена/списана разница между покупкой и продажей контракта.

Пример: вы купили фьючерс на индекс Мосбиржи стоимостью 150 000 пунктов (в данном случае 1 пт = ₽1). В дату экспирации стоимость фьючерса составила 200 000 пт. В таком случае, на ваш счет будет зачислено: ₽200 000 — ₽150 000 = ₽50 000.

Что такое клиринг и вариационная маржа?

Начисление/списание прибыли/убытка происходит не в момент закрытия сделки, а во время клиринга, который проходит два раза в день. Клиринг — технический перерыв, во время которого биржа подсчитывает финансовый результат по сделке и начисляет либо списывает деньги со счета. Полученная или списанная сумма называется вариационной маржой.

Во время клиринга фиксируется новая расчетная цена фьючерса, от которой пойдет дальнейший подсчет прибыли/убытка до следующего клиринга.

Расписание торгов на срочном рынке по московскому времени:

10:00–14:00 — основная торговая сессия

14:00–14:05 — промежуточный клиринг

14:05–18:45 — вечерний расчетный период основной сессии

18:45–19:00 — основной клиринг

19:00–23:50 — дополнительная торговая сессия

Гарантийное обеспечение

Одно из главных отличий между фьючерсами и акциями — за фьючерсы не нужно платить. При заключении сделки на вашем счете блокируется залог, который называется гарантийным обеспечением (ГО). Обычно эта сумма составляет 10-40% от стоимости контракта.

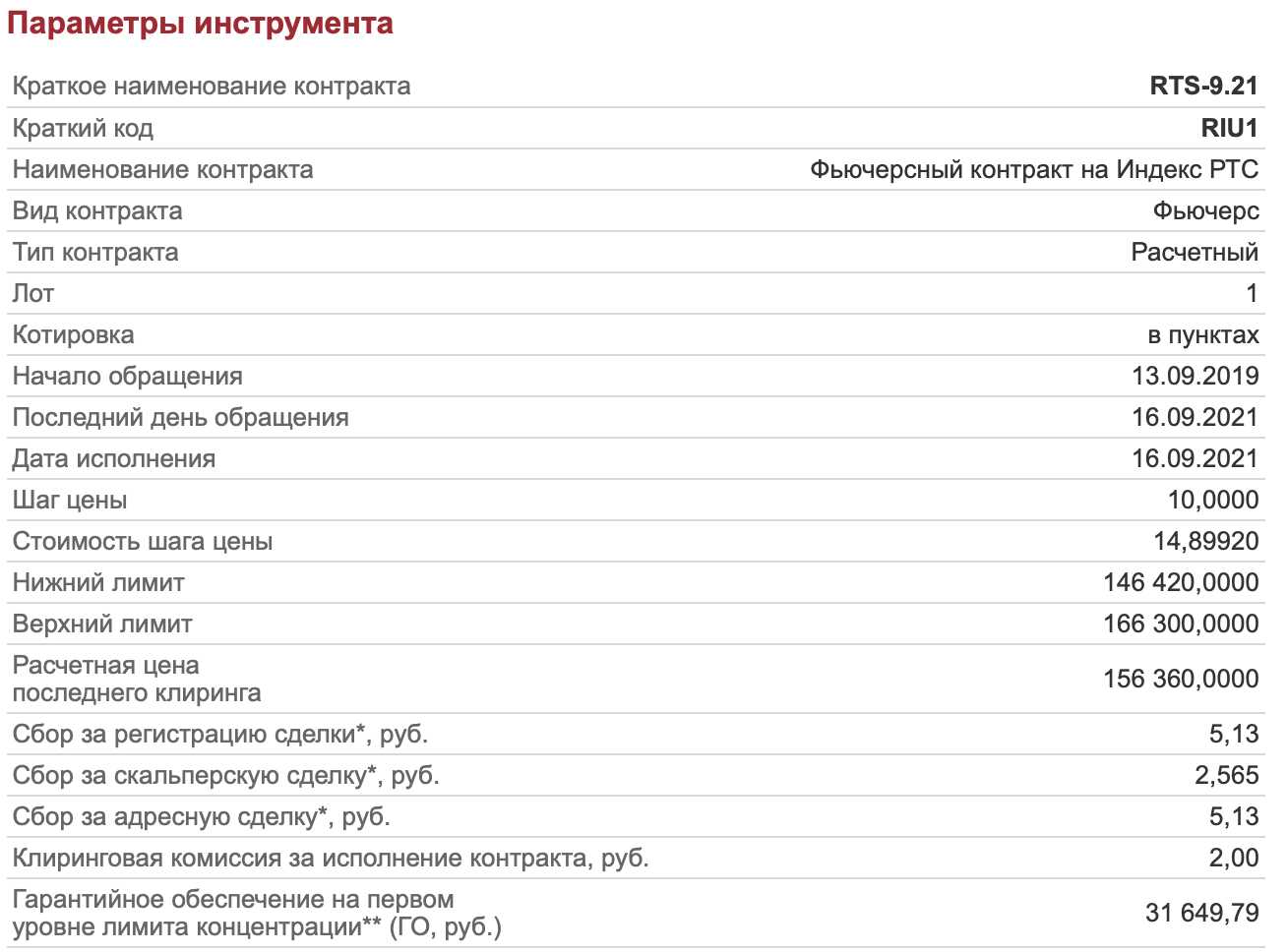

То есть при покупке фьючерса уплачивается только комиссия за сделку и замораживается ГО. Его размер можно уточнить на сайте Мосбиржи в карточке инструмента. Ниже представлены параметры фьючерса на индекс РТС с экспирацией в сентябре.

Допустим, что стоимость фьючерса на индекс РТС составляет ₽100 000, а ГО — ₽20 000. Получается, что на ₽100 000 можно приобрести не один, а целых 5 контрактов. Также стоит отметить, что размер ГО может меняться. Поэтому необходимо следить за состоянием своей позиции и уровнем ГО, чтобы брокер не закрыл вашу позицию принудительно в момент, когда биржа увеличила ГО, а у вас не хватает средств для поддержания сделки.

Контанго и бэквордация

Также при работе с фьючерсами стоит обратить внимание, что стоимость фьючерса обычно отличается от цены базового актива. Это происходит, поскольку участники торгов ожидают некие события, которые могут повлиять на стоимость базового актива.

Контанго — это ситуация, когда цена фьючерса выше цены базового актива. Бэквордация — обратная ситуация, когда цена фьючерса ниже цены базового актива. В случае бэквордации большинство инвесторов ожидают, что стоимость базового актива скоро упадет. Например, такое может быть в преддверии дивидендного гэпа, поскольку фьючерсы не дают право на получение выплат. Поэтому не стоит продавать фьючерс на определенную акцию в день отсечки, надеясь на то, что стоимость контракта завтра резко упадет. Дивидендый гэп уже заложен в цене.

По мере приближении даты экспирации цена фьючерса приближается к цене базового актива и в итоге сравнивается с ней.

Также о контанго и бэквордации говорят при сравнении цен фьючерсов с разными сроками экспирации. Ситуация, когда контракт с более поздней датой исполнения торгуется дороже фьючерса с более ранней датой экспирации, называется контанго. Обратная ситуация, соответственно, называется бэквордация.

Особенности торговли фьючерсами

1) Стоимость всех фьючерсов на Московской бирже отображается в пунктах. Для того чтобы посчитать стоимость контракта в рублях, нужно стоимость в пунктах разделить на шаг цены и умножить на стоимость шага цены.

Если базовый актив фьючерса рублевый, то и рублевая стоимость фьючерса равна его стоимости в пунктах. Например, фьючерс на акции Сбербанка стоит 30 000 пунктов, шаг цены и стоимость шага цены равны единице. Тогда стоимость контракта в рублях: 30 000 пунктов / 1 × 1 = ₽30 000.

Если же базовый актив валютный, то нужно еще учитывать влияние валютной переоценки. Предположим, что фьючерс на нефть марки Brent стоит 70 пунктов, шаг цены 0,01, а его цена — ₽7,5. Тогда стоимость контракта в рублях: 70 пунктов / 0,01 × 7,5 = ₽52 500.

Данные по шагу цены и его стоимости можно уточнить на сайте Мосбиржи в карточке инструмента.

Важно! Курс валюты фиксируется при расчете вариационной маржи два раза в день перед клирингом — в 13:45 и 18:44 мск.

2) В фьючерсах разные лоты. Например, 1 лот фьючерса на акции «Газпрома» включает в себя 100 бумаг компании, на акции Mail — 10, на «Норникель» — 1. Информацию по лотам также можно уточнить на сайте Мосбиржи.

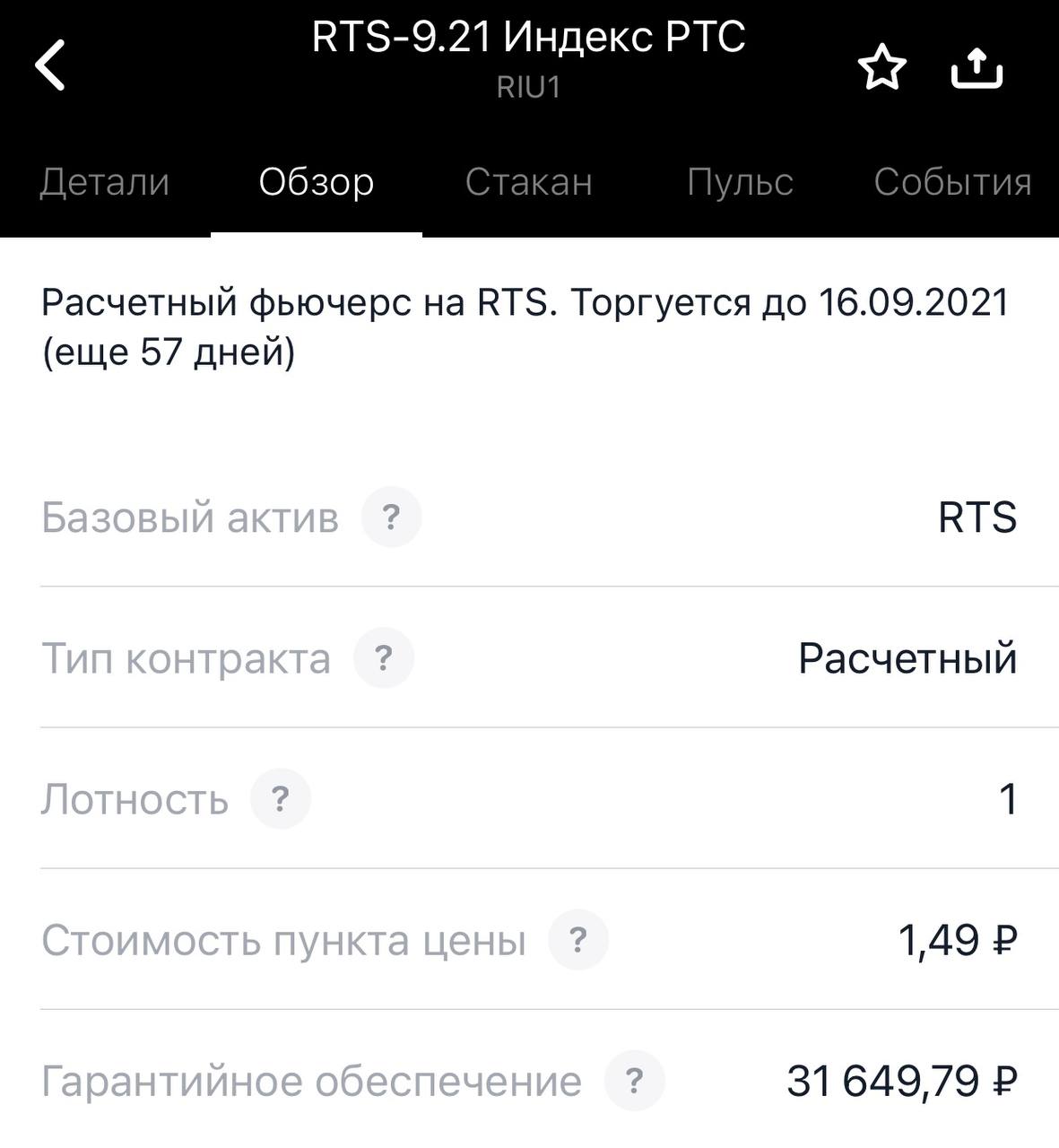

Некоторые брокеры, например «Тинькофф», для удобства клиентов в своем приложении указывают эти данные (лотность, стоимость пункта цены, ГО).

Преимущество и недостатки фьючерсов

Плюсы:

Минусы:

Фьючерсы — сложный инструмент, который в основном предназначен для профессиональных игроков и опытных трейдеров. Торговать ими без подготовки крайне опасно. В этом материале была представлена общая информация по фьючерсам, но у этого инструмента есть много нюансов, которые не описать даже серией статей.

Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Фьючерс — это разновидность производного (иногда говорят “вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента может выступать ценная бумага, валюта, сырье. Подробнее

Фьючерс (фьючерсный контракт)

Фьючерсный контракт или фьючерсный договор – это договор купли-продажи базового актива (товара, ценной бумаги и т. д.), который заключается на бирже.

При заключении фьючерсного договора стороны заключаемой сделки (продавец и покупатель) договариваются только о размере цены и сроках поставки. Остальные параметры актива, такие как: количество, качество, упаковка, маркировка и т. п. оговариваются заранее и прописываются в спецификации биржевого контракта. Отметим, что эти параметры фьючерсной сделки и являются стандартными для данной торговой площадки.

Стороны несут обязательства перед биржей вплоть до исполнения фьючерса.

Виды фьючерсов

На практике различают следующие виды фьючерсных договоров:

расчётный (беспоставочный) фюючерс.

Поставочный фьючерс

Поставочный фьючерс предполагает, что на дату исполнения контракта покупатель должен приобрести, а продавец продать установленное в спецификации количество базового актива. Поставка осуществляется по расчётной цене, зафиксированной на последнюю дату торгов.

В случае истечения данного контракта, но отсутствия товара у продавца, биржа накладывает штраф.

Расчётный (беспоставочный) фьючерс

Расчётный (беспоставочный) фьючерс предполагает, что между участниками производятся только денежные расчёты в сумме разницы между ценой контракта и фактической ценой актива на дату исполнения контракта без физической поставки базового актива.

Например, Si (фьючерс на доллар-рубль) и RTS (фьючерс на индекс нашего рынка) – это расчетные фьючерсы, по ним нет поставки, только расчет в денежном эквиваленте.

Расчётный (беспоставочный) фьючерс обычно применяется для целей хеджирования рисков изменения цены базового актива или в спекулятивных целях.

Предназначение фьючерса

По своей сути фьючерс – это обыкновенный биржевой инструмент, который можно продать в любой момент. То есть, необязательно дожидаться срока исполнения фьючерсной сделки. Большинство трейдеров стремится просто заработать на фьючерсах, а не что-то купить в реальности при помощи поставки. Для трейдеров наибольший интерес представляют фьючерсы на индексы и на акции.

В тоже время крупные компании заинтересованы снижать свои риски (хеджировать), особенно в товарных поставках, поэтому они являются одними из основных игроков на этом рынке.

Как работает фьючерс

Как и любой другой биржевой актив имеет свою цену, изменчивость, и суть заработка трейдеров состоит в том, чтобы купить дешевле и продать дороже.

При истечении фьючерсного контракта может быть несколько вариантов.

Стороны остаются при своих деньгах или одна из сторон получает прибыль.

Если к моменту исполнения цена товара растет, прибыль получает покупатель, так как он приобретал контракт по меньшей цене.

Соответственно, если на момент исполнения стоимость товара снижается, прибыль получает продавец, так как он продал контракт по большей цене, а владелец получает некоторый убыток, так как биржа ему выплачивает сумму меньшую, чем та, за которую он купил фьючерсный контракт.

Кто выпускает фьючерсы

Здесь возникает следующий вопрос: кто же является эмитентом, то есть выпускает фьючерсы в оборот?

С акциями все предельно просто, ведь их выпускает само предприятие, которому они изначально принадлежали. На первичном размещении их выкупают инвесторы, а затем они начинают обращение на вторичном рынке, то есть на бирже.

Далее, фьючерс это, по сути, контракт, который заключают две стороны сделки: покупатель и продавец. Через определенный период времени первый обязуется купить у второго определенное количество базового продукта, будь то акции или сырье.

Таким образом, трейдеры сами и являются эмитентами фьючерсов, просто биржа стандартизирует заключаемый ими контракт и жестко следит за исполнением обязанностей.

Отличие форвардного и фьючерсного контрактов

Фьючерс можно рассматривать как стандартизированную разновидность форварда (отсроченного договора), который обращается на организованном рынке с взаимными расчётами, централизованными внутри биржи.

Главное отличие форвардного и фьючерсного контрактов состоит в том, что форвардный контракт представляет собой разовую внебиржевую сделку между продавцом и покупателем, а фьючерсный контракт — повторяющееся предложение, которым торгуют на бирже.

Отличие фьючерсов от опционов

Ключевой критерий отличия фьючерсов от опционов – владелец фьючерса обязательно должен выполнить условия по фьючерсному соглашению. В свою очередь, второй финансовый инструмент – опцион – разрешает стороне сделки не выполнять условия, которые указаны в контракте.

Например, не продавать акции, если они подешевели в сравнении с ценой на момент их покупки.

Спецификация фьючерса

Один из ключевых элементов фьючерсных сделок – спецификация. Спецификацией фьючерса называется документ, утверждённый биржей, в котором закреплены основные базовые условия фьючерсного контракта.

Так, в спецификации фьючерса указываются следующая информация:

условное наименование (сокращение);

тип контракта (расчётный/поставочный);

размер контракта – то есть количество базового актива, приходящееся на один контракт;

сроки обращения контракта;

минимальное изменение цены;

стоимость минимального шага.

Наименование фьючерсного контракта

Наименование фьючерсного контракта имеет формат TICK-MM-YY, где

TICK — тикер базового актива;

MM — месяц исполнения фьючерса;

YY — год исполнения фьючерса.

Например, SBER-11.18 — фьючерс на акции Сбербанка с исполнением в ноябре 2018 года.

Есть также сокращенное наименование фьючерса имеет формат CC M Y, где

СС — краткий код базового актива из двух символов;

M — буквенное обозначение месяца исполнения;

Y — последняя цифра года исполнения.

Например, SBER-11.18 — фьючерс на акции Сбербанка в сокращенном наименовании выглядит так — SBX5.

Исполнение фьючерсного контракта

Исполнение фьючерсного контракта осуществляется по окончании срока действия контракта либо путём выполнения процедуры поставки, либо путём уплаты разницы в ценах. Оно выполняется по расчётной цене, зафиксированной в день исполнения данного контракта. Поставка базового актива часто проводится через ту же биржу (а иногда и через ту же секцию), на которой торгуется данный фьючерсный контракт.

Фьючерсы на российском рынке

На бирже ММВБ есть три основные секции, где есть фьючерсы

акции (только самые ликвидные);

индексы (РТС, ММВБ, страны БРИКС);

волатильность фондового рынка ММВБ.

валютные пары (рубль, доллар, евро, фунт стерлингов, японская йена и т.д.);

корзина еврооблигаций РФ-30.

драгоценные металлы (золото, серебро, платина, палладий)

средняя цена электроэнергии.

Преимущества от торговли фьючерсами

Торговля фьючерсами дает возможность трейдерам воспользоваться многочисленными преимуществами.

К ним можно отнести, в частности:

доступ к большому количеству торговых инструментов, что позволяет существенно диверсифицировать свой портфель активов;

рынок фьючерсов пользуется очень большой популярностью – он ликвиден, и это ещё один значительный плюс;

При торговле фьючерсами трейдер покупает не сам базовый актив, а лишь контракт на него по цене, которая существенно ниже стоимости базового актива. Речь идет о гарантийном обеспечении. Это своего рода залог, который взимается биржей. Его размер варьируется в пределах от двух до десяти процентов от стоимости базового актива.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Что такое фьючерсы на бирже

И как ими торговать

Если вы хотите попробовать себя в краткосрочных сделках и спекуляциях, вам стоит знать о фьючерсах.

Начнем издалека: представьте, что вы фермер и что через полгода вам понадобится зерно. И что стоимость этого зерна за полгода может вырасти в два раза, а может и упасть в два раза. Никто не знает, как получится.

Тогда вы идете к поставщику и договариваетесь, что купите у него зерно через полгода, но по нынешней цене. Если за полгода зерно подорожает, вы будете в плюсе — купите его по старой цене. Если за полгода зерно подешевеет, в плюсе будет продавец — он продаст его вам по цене полугодовой давности, которая была выше. Вот такая договоренность — и есть фьючерсный контракт. В статье речь пойдет о такой же ситуации, но на бирже.

В целом фьючерсы — это отдельная и очень большая тема, которую невозможно охватить даже серией статей. Поэтому в этой статье я буду говорить только о фьючерсах фондовой секции Московской биржи, то есть о фьючерсах на акции и на индексы. Рассмотрю только основные стратегии торговли фьючерсами.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Тинькофф-журнале мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов о фьючерсах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое фьючерс

Фьючерсный контракт — это договор между покупателем и продавцом о покупке/продаже какого-то актива в будущем. Стороны заранее оговаривают, через какой срок и по какой цене состоится сделка.

Например, сейчас одна акция «Лукойла» стоит около 5700 рублей. Фьючерс на акции «Лукойла» — это, например, договор между покупателем и продавцом о том, что покупатель купит акции «Лукойла» у продавца по цене 5700 рублей через 3 месяца. При этом не важно, какая цена будет у акций через 3 месяца: цена сделки между покупателем и продавцом все равно останется 5700 рублей. Если реальная цена акции через три месяца не останется прежней, одна из сторон в любом случае понесет убытки.

Большая часть фьючерсных сделок — это спекуляция. Вы прогнозируете, что цена акций «Лукойла» в ближайшее время вырастет, — вы покупаете фьючерсный контракт на акции «Лукойла». Думаете, что цена вот-вот рухнет, — вы продаете фьючерсный контракт на акции «Лукойла».

В продаже фьючерсов есть один нюанс. Фактически «покупка» и «продажа» в разговоре о фьючерсах — условные термины. Лучшая аналогия — это обыкновенное пари. Есть две стороны: одна считает, что цена актива вырастет, а другая — что цена упадет. В итоге первый участник «покупает» фьючерс, а второй «продает» его. Соответственно, чтобы продать фьючерс, его не нужно предварительно покупать. Для продажи фьючерсов определенного типа даже не нужно держать акции, на которые этот фьючерс заключен, — все просто рассчитывается в денежном эквиваленте.

Как инвестировать в акции и не прогореть

Почему фьючерс — это не инвестиции

Не стоит путать покупку фьючерса на акции с покупкой акций. Давайте разберем, в чем разница.

При покупке акций «Лукойла» вы:

При покупке фьючерсов на акции «Лукойла»:

Во-вторых, фьючерсы не имеют добавочного капитала, который есть у акций и который вы, как инвестор, можете ощущать в виде дивидендов или роста стоимости акций.

В чем польза фьючерсов

У вас может возникнуть резонный вопрос: зачем мучиться с какими-то непонятными фьючерсами, если можно так же спекулировать и самими акциями: думаешь, что акции «Лукойла» будут расти, — покупаешь сейчас и продаешь потом, когда вырастут. Но по сравнению со спекуляцией на акциях у фьючерсов есть свои преимущества.

Бесплатное кредитное плечо. Кредитное плечо позволяет совершать сделки на большую сумму, чем у вас реально есть на счете. Но в случае акций этот эффект достигается за счет того, что брокер реально предоставляет вам кредит под проценты — за это нужно платить. Во фьючерсах как такового кредитного плеча нет: на момент заключения сделки вы просто не должны платить всю стоимость актива — достаточно только гарантийного обеспечения, около 10% от сделки.

Нет ограничений по короткой продаже. Короткая продажа — возможность продать то, чего у вас нет. С акциями это работает так: вы берете «взаймы» у брокера определенные акции, чтобы продать их и получить прибыль. Брокеру вы потом должны будете вернуть эти же акции. Если вы одолжили у брокера акции, продали их, а потом они подешевели — вы в плюсе: чтобы вернуть брокеру акции, вы купите их по меньшей цене. За такое «одалживание» акций брокеры тоже берут процент.

С фьючерсами по-другому: они не существуют в материальном мире — это просто договоренности. Поэтому покупка или продажа фьючерса просто показывает вашу позицию, одалживать ценные бумаги ни у кого не нужно.

Сделки дешевле. При сделках с акциями действуют разные тарифы, но в большинстве случаев нужно платить депозитарию за хранение бумаг. В случае с фьючерсами на руку играет то, что это не ценные бумаги, которые нужно хранить в специальном хранилище, — за такую договоренность депозитарий не берет плату.

Фьючерсы на Московской бирже

Мы рассмотрели некоторые основные положения о фьючерсах — теперь можно перейти к конкретным примерам. Как я писал раньше, в этой статье мы будем рассматривать только фьючерсы фондовой секции Московской биржи. Вот что к ним относится:

Технически при покупке фьючерса на бирже покупатель с продавцом договариваются только о цене и дате. Все остальные детали контракта уже стандартизированы, и за соблюдение всех обязательств отвечает биржа. Но в реальной торговле фьючерсами не нужно договариваться даже о цене и сроке: цену определяет рынок, а дату — биржа. По факту вы просто либо соглашаетесь на предложенные условия, либо не соглашаетесь.

Механически сделка проходит точно так же, как и любая другая сделка с акциями. Вы выставляете заявку, указываете цену и количество. Если покупатель/продавец найдется — заявка срабатывает.

У каждого фьючерса есть несколько характеристик, рассмотрим их подробнее.

Тип контракта — это самая важная информация о фьючерсе. Он может быть поставочным или расчетным. Если вы покупали поставочный контракт, то при исполнении фьючерса вы обязаны купить непосредственно сам базовый актив. А при расчетном происходит только финансовый расчет вашей сделки.

Разберемся на примере. Представим, что вы купили 10 фьючерсов на акции «Лукойла» по 5500 рублей и к моменту исполнения контракта акции стоят 5000 рублей.

При поставочном контракте вы будете обязаны купить 10 акций «Лукойла» по 5500 рублей. Вы потратите 55 000 рублей, и в вашем портфеле появятся 10 акций общей стоимостью 50 000 рублей. Что делать с этими акциями дальше — решать вам. Можно продать и зафиксировать убыток 5000 рублей, а можно дождаться лучших времен, когда акции подорожают.

При расчетном контракте у вас не появится никаких акций — биржа просто рассчитает ваш убыток и спишет со счета 5000 рублей.

Как мы уже говорили, при торговле фьючерсами вы получаете бесплатное плечо, так как, чтобы купить 1 фьючерс на акции «Лукойла» за 5500 рублей, вам необходимо заплатить только обеспечение — обычно 10%, или 550 рублей за фьючерс. Это значит, что для всей вашей сделки — 10 фьючерсов — вам нужно всего лишь 5500 рублей на своем счете.

А теперь интересный нюанс: если при исполнении фьючерса расчетного типа у вас просто уйдет со счета 5000 рублей и останется 500 рублей, то при поставочном типе вам нужно будет купить 10 акций «Лукойла» общей стоимостью 55 000 рублей — и на этот раз вам придется заплатить полностью. Если у вас не будет этих средств, то может либо сработать кредитное плечо от брокера (на этот раз уже платное), либо вы и вовсе получите штрафные санкции.

При продаже фьючерса все аналогично, только с другой стороны: если к моменту исполнения расчетного фьючерса акции будут стоить 5000 рублей, вы будете в плюсе — «продадите» акции по 5500 и брокер просто начислит вам 5000 рублей прибыли за 10 фьючерсов. А если это будет поставочный фьючерс, вы должны будете продать покупателю 10 акций «Лукойла» по 5500 рублей. Если этих акций у вас не будет, биржа откроет короткую позицию — одолжит вам эти акции, чтобы вы могли исполнить контракт, а с вас возьмет проценты за такой кредит. Поэтому с поставочными кредитами нужно быть аккуратным.

Исполнение фьючерса — это дата, когда все открытые фьючерсные сделки закрываются и все контрагенты исполняют свои обязательства. В расчетных фьючерсах это дата, когда вы зафиксируете убыток или прибыль по счету, а в поставочных — дата, когда вы купите/продадите базовый актив.

Хронологически процесс исполнения разбит на две даты:

Например, если фьючерс исполняется в июне 2019 года, все будет выглядеть так: купить или продать фьючерс можно будет до 20 июня — это третий четверг месяца. А исполнится фьючерс на следующий день — 21 июня, в пятницу.

Всего на бирже 4 месяца исполнения фьючерсов. Это означает, что по акциям есть 4 разных фьючерса, длительность каждого из которых — 3 месяца.

Если нажать на один из фьючерсов, мы попадем в его карточку со сводной информацией. На практике нужно переходить сразу сюда.

В правой колонке — «Параметры инструмента» — указаны все детали: тип фьючерса; дата исполнения; необходимый уровень гарантийного обеспечения — сумма, которую вам нужно реально заплатить, чтобы купить один фьючерс; объем лота — количество акций в одном фьючерсе — и так далее.

Левая колонка отображает рыночные данные по выбранному фьючерсу: какой объем сделок, цена последней сделки и так далее.

Таблица сверху показывает все доступные фьючерсы по данному базовому активу и дает по ним краткую сводку. В целом тут понятны уже все поля, кроме расчетной цены — по этой цене клиринговый центр рассчитывает все сделки, начисляет вариационную маржу и т. п. Это отдельная сложная тема — можно почитать об этом на сайте Московской биржи, но на практике механика работы не особо влияет на действия трейдера.

Гораздо интереснее посмотреть на цену и объем сделок по фьючерсам. Как видно на иллюстрации, цена везде разная, как и спрос. При этом базовый актив везде одинаковый — вот с этим стоит разобраться отдельно.

Как цена фьючерса зависит от цены базового актива

Цены фьючерсов с разной датой исполнения на один и тот же базовый актив разные, но и это не все. Цена самого базового актива основную часть времени тоже отличается от цены фьючерса на этот базовый актив.