что такое пиф и бпиф

В чем разница между ПИФами и ETF?

Сергей, суть ПИФов и ETF одна и та же — коллективные инвестиции. В целом ETF гораздо удобнее, надежнее и выгоднее паевых инвестиционных фондов, но есть много различий и нюансов. Давайте разберемся.

Общие черты

Инвестиционные фонды (ПИФы) и биржевые инвестиционные фонды ( ETF ) объединяет то, что это инструменты коллективных инвестиций. Деньги инвесторов объединены в общий портфель и вкладываются в определенные активы — акции, облигации и так далее.

Деньгами и активами фонда заведует управляющая компания. За прозрачностью деятельности следят депозитарий и аудитор, фонды регулирует законодательство. За работой фондов приглядывает Центральный банк.

Отличия

На бирже паи некоторых ПИФов тоже присутствуют, но покупать и продавать их там неудобно.

Управление ПИФами. Чаще всего ПИФами активно управляет УК — то есть пытается показать доходность выше, чем у рыночного индекса. Но в долгосрочной перспективе доходность фондов с активным управлением обычно ниже, чем у фондов с пассивным управлением. Обыгрывать индекс много лет подряд почти невозможно.

Комиссии. У ETF комиссии за управление намного ниже, чем у ПИФов. У российских ETF комиссия за управление не более 0,95% от среднегодовой стоимости активов, а у ПИФов — 3—4% в год и даже больше. Каждый лишний процент комиссии при прочих равных уменьшает прибыль инвестора.

Еще у ПИФов бывают комиссии за покупку пая (надбавка) и за погашение пая (скидка). Так управляющая компания дополнительно зарабатывает. При сделках с ETF такого нет — инвестор оплачивает только услуги брокера.

Контроль. Торгующиеся на Московской бирже ETF регулируются не только российским Центробанком, но и иностранными центробанками. За деятельностью ETF больше контроля — они считаются более надежным и прозрачным инструментом.

Есть много и других отличий. Например, цена пая ПИФа устанавливается раз в день по итогам прошедшего дня, а цена акции ETF колеблется весь торговый день вместе с ценой базового актива. Можно купить дробное число паев ПИФа, а в ETF — только целое число акций. Еще УК может внезапно поменять инвестиционную декларацию какого-нибудь своего ПИФа, и тот вместо акций Европы начнет вкладываться в акции какой-нибудь азиатской страны. С ETF такого не случается.

Что выбрать: ПИФы или ETF

Купить паи российского ПИФа стоит в двух случаях:

Во всех остальных случаях советую использовать биржевые фонды ( ETF ).

Инвестировать в фонды акций на такой короткий период не советую из-за большой волатильности (колебаний цены) акций.

Запомнить

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Что такое паевые фонды, и какие они бывают

Паевой инвестиционный фонд (ПИФ) — это, как если бы вы владели частью коровы и получали по утрам от фермера сливки к кофе. ПИФ — один из самых подходящих и простых инструментов для инвестора, планирующего передать деньги в управление профессионалам, в нем всего в меру. Прекрасно подходит для начинающих: инвестор может получить доходность выше, чем по депозиту или портфелю государственных облигаций, при этом ему не нужно иметь специальных знаний и тратить время на самостоятельную работу на бирже — вложениями будет заниматься управляющая компания. Но обо всем по порядку.

В этом материале рассказываем основное, что стоит знать:

Что такое ПИФ

Паевой инвестиционный фонд — форма коллективных инвестиций. Объединяет деньги пайщиков и вкладывает в различные активы.

Что значит пай, и сколько он стоит

Пай — это ценная бумага, удостоверяющая долю в общем имуществе фонда. Цена пая зависит от стоимости активов, которые входят в паевой фонд.

В чем преимущества ПИФ

Паевые инвестиционные фонды имеют преимущества по сравнению с другими инструментами.

Паевыми фондами управляют профессионалы, поэтому инвестору не обязательно разбираться в особенностях фондового рынка. Управляющие сами оценивают перспективы инструментов, которые входят в ПИФ, диверсифицируют активы и следят за уровнем риска. Но помните, что доходность от инвестирования в ПИФы не гарантирована. Средства, инвестированные в ПИФы, не застрахованы Агентством по страхованию вкладов (АСВ). О том, каким еще бывает доверительное управление, мы рассказывали здесь.

Инвестор выбирает фонд в зависимости от вида вложений, валюты, состава активов, срока размещения. У каждого ПИФа своя инвестиционная стратегия. Существуют фонды, инвестиционные стратегии которых предусматривают преимущественно вложения в акции, облигации, либо смешанные инвестиции. Они отличаются как уровнем риска, так и уровнем доходности. Доходность ПИФ может быть выше, чем по депозиту или портфелю государственных облигаций.

Например, «Газпромбанк — Управление активами» предлагает девять открытых паевых инвестиционных фондов: клиенты могут вкладывать средства в паи фонда, инвестирующего в акции и облигации российских и зарубежных компаний, золотодобывающие корпорации и представителей развивающихся рынков.

Купить или погасить пай можно в управляющей компании, банке-агенте или, если это биржевой фонд, через брокера на бирже. Но чаще всего ПИФы покупают онлайн, через сайт компании или мобильное приложение. Минимальная цена для вхождения в ПИФ невелика. Например, в «Газпромбанк – Управление активами» инвестировать в открытые паевые инвестиционные фонды онлайн можно уже от 1 000 рублей. Также пайщикам доступны преференции по налогам: налог платится только при погашении паев. Клиент, приобретающий инвестиционные паи ОПИФ после 1 января 2014 года и владеющий ими более трех лет, имеет право на инвестиционный налоговый вычет (пп.1 п.1 ст.219.1 НК РФ). Вычет предоставляется клиенту управляющей компанией при погашении паев. По налоговому законодательству, за три года клиент может претендовать на вычет до 9 млн рублей,, что позволит сэкономить на НДФЛ до 1,17 млн рублей.

Пайщик платит управляющей компании процент за управление активами. Но если сравнивать издержки при самостоятельном инвестировании и активном управлении портфелем, то вложения в ПИФ, как правило, выгоднее. Комиссия за управление составляет до 3% от вложений в год и не зависит от результата инвестирования.

Дополнительные расходы, о которых также нужно знать пайщику, — это надбавка за приобретение паев у агента и скидка при погашении паев, зависящая от продолжительности размещения средств. Чем дольше пайщик владеет паями, тем меньше скидка при погашении. Важно понимать, что при покупке паев онлайн надбавка, как правило, не взимается. К прочим расходам также относится вознаграждение спецдепозитарию, регистратору и аудитору.

Какими бывают ПИФы

Выделяют следующие типы паевых инвестиционных фондов, различающихся сроком погашения.

Открытый ПИФ (ОПИФ) — самый популярный вид фонда для начинающих инвесторов, так как дает возможность в любое время вложить деньги и забрать их назад. Стоимость пая рассчитывается каждый рабочий день и зависит от ситуации на фондовом рынке.

Покупка и продажа паев в интервальных ПИФ (ИПИФ) оговаривается заранее: приобрести или реализовать свою долю можно только в определенный период. Например, раз в квартал или раз в год. При этом инвестор имеет право продать пай другому клиенту в любое время. В отличие от погашения продажа пая не приводит к уменьшению активов фонда. Стоимость пая определяется на момент погашения. Интервальные фонды могут инвестировать и в более рискованные бумаги, давая большую доходность.

Как правило, выход из закрытых ПИФ (ЗПИФ) возможен только при окончании существования самого фонда, но не более, чем через 15 лет. Однако в ряде случаев срок может быть продлен. Чаще всего в такой форме создаются фонды, инвестирующие в недвижимость. Обычно у таких фондов больший порог входа, они предназначены для более опытных инвесторов, чем те, которые выбирают ОПИФ.

Чем ПИФ отличается о ETF. ETF управляет зарубежная управляющая компания, а БПИФ — российская. Первый биржевой фонд по российскому праву появился в 2018 году. Сейчас на «Московской бирже» обращается уже более 50 биржевых фондов, в том числе и два фонда под управлением «Газпромбанк — Управление активами»: «Газпромбанк — Корпоративные облигации 2 года» и «Газпромбанк — Корпоративные облигации 4 года».

Расчетная стоимость пая определяется управляющей компанией, а цена паев фондов определяется рынком в ходе торгов — она меняется в течение дня, покупка и продажа осуществляются по текущим ценам на бирже. К тому же чаще всего комиссии у биржевых фондов меньше, чем у открытых.

Биржевые ПИФы (БПИФ): что такое, какие особенности и как выбрать лучшие для инвестиций

Многие эксперты по инвестициям советуют новичкам для начала освоить такой инструмент вложения денег, как индексные фонды. Я тоже присоединяюсь к совету и стараюсь много писать об этом. В 2013 г. на российском рынке появился первый ETF, в 2018 г. – БПИФ. По состоянию на июль 2021 г. первых уже 20, а вторых – 68. Герой нашей сегодняшней статьи – БПИФ, который так активно стал претендовать на место в наших инвестиционных портфелях. Рассмотрим, что это такое простыми словами, особенности, преимущества и недостатки инвестирования в биржевые фонды.

Суть инвестиций в биржевой ПИФ состоит в том, что инвестор покупает на бирже пай фонда, как долю от общей корзины коллективных вложений, и становится владельцем входящих в него активов в размере купленной доли.

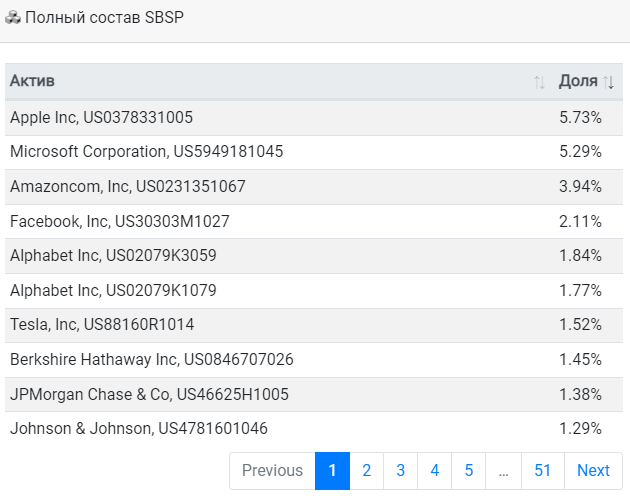

Например, БПИФ от УК Сбер Управление активами с тикером SBSP полностью копирует индекс S&P 500, поэтому в свой состав включает акции 500 крупнейших компаний США в тех же долях, в каких они входят в американский индекс. Купив 1 пай, вы становитесь владельцем этих 500 эмитентов. Растет значение индекса – растет и котировка SBSP, а, следовательно, и ваш доход.

Инвестиционный ликбез

Тикер – это краткое (сокращенное) наименование актива на фондовой бирже. Например, акцию Газпрома можно найти в торговом терминале, в листинге биржи или в личном кабинете своего брокера по тикеру GAZP, а акцию Аэрофлота зашифровали в AFLT.

На российском рынке представлены две стратегии управления БПИФами:

Управляющая компания выбирает какой-либо индекс в качестве бенчмарка, копирует его состав в своем фонде, не совершает активных действий по пересмотру этого состава с целью повышения доходности. Владелец паев тоже не может повлиять на включение тех или иных активов в общую корзину и ее доходность – он просто вкладывает деньги в паи и ждет роста котировок купленных бумаг. Большинство представленных на Мосбирже БПИФов являются индексными.

Обзор БПИФов на Мосбирже

Все биржевые фонды представлены на Мосбирже. Практически ежемесячно обновляется их список, поэтому проверяйте актуальность по ссылке. На момент написания статьи торгуется 68 БПИФов. Есть фонды на:

Базовой валютой могут быть рубли, доллары, евро и казахский тенге. Диверсификация достаточно широкая – на ценные бумаги России, США, Германии, Китая, Казахстана, ряда развивающихся стран.

Для инвесторов, кто придерживается принципов экологичного инвестирования (ESG), есть фонды на акции компаний с лучшей динамикой показателей в сфере устойчивого развития и корпоративной социальной ответственности (например, ESGR от УК “Россельхозбанк Управление Активами” или SBRI от Сбера).

На волне бешеного роста котировок акций IT-компаний стали активно регистрироваться БПИФы на технологический сектор (например, MTEK от УК “Восток-Запад” или TECH от УК “Тинькофф Капитал”).

Инвесторы, кто в качестве защитной части своего портфеля использует драгоценные металлы, могут подобрать биржевые фонды на золото и серебро. Пока выбор небольшой – всего 4 БПИФа.

Первые БПИФы в России появились только в конце 2018 г.:

Чем отличется от ПИФ и ETF

У инвесторов, кто уже интересовался индексным инвестированием, должен возникнуть закономерный вопрос: “Чем отличается БПИФ от ETF и от обычного ПИФа?” Давайте разбираться.

Сравнительная таблица БПИФ и ETF в России:

| Параметр | БПИФ | ETF |

| Юрисдикция УК | Российская | Иностранная |

| Контролирующие организации (кастодиан/ администратор) | Российские организации, связанные с УК | Иностранные организации, независимые от УК |

| Где купить | Мосбиржа | Мосбиржа |

| Стратегия управления | Пассивная, но есть представители активной стратегии | Пассивная |

| Бенчмарк | Биржевой индекс, стоимость базового товара (золото) или смешанные активы в составе | Биржевой индекс или стоимость базового товара (золото) |

| Формирование фонда | Либо прямая покупка активов, входящих в отслеживаемый индекс, либо покупка зарубежных ETF, что приводит к увеличению комиссии | Прямая покупка активов, входящих в отслеживаемый индекс |

| Налогообложение | Поступившие на российские акции дивиденды налогами не облагаются. Дивиденды по американским акциям облагаются НДФЛ в повышенном размере. | Поступившие на российские акции дивиденды облагаются налогом, потому что УК имеют иностранную юрисдикцию. По американским акциям налоги ниже по сравнению с УК из России. |

| Налоговые льготы | ИИС и ЛДВ | ИИС и ЛДВ |

| Прозрачность | Зависит от управляющей компании: что захотели, то и показали | Высокая. Состав фонда можно посмотреть в любой момент. |

| Выплата дивидендов | Не выплачивают, дивиденды реинвестируются | Дивиденды выплачивает только один ETF (RUSE от ITI Funds), остальные реинвестируют |

| Ошибка следования индексу | Нет информации | Можно посмотреть в описании ETF |

Для меня сегодня предпочтительнее выглядят вложения в ETF – независимые контролирующие организации мирового уровня, пассивная стратегия управления, которая не зависит от профессионализма УК, абсолютная прозрачность фонда. Есть и риски. Прежде всего, санкционные. В последнее время ужесточилась риторика нашего ЦБ по поводу запрета инвестировать в иностранные активы неквалифицированным инвесторам. ETF могут попасть в категорию для запрета.

Сравнительная таблица БПИФ и ПИФ:

| Параметр | БПИФ | ПИФ |

| Юрисдикция УК | Российская | Российская |

| Где купить | Мосбиржа | Управляющая компания |

| Стратегия управления | Пассивная, но есть представители активной стратегии | Активная |

| Формирование фонда | Либо прямая покупка активов, входящих в отслеживаемый индекс, либо покупка зарубежных ETF, что приводит к увеличению комиссии | В соответствии со стратегией УК, которая прописана в ПДУ (Правила доверительного управления) |

| Налогообложение | Поступившие на акции дивиденды налогами не облагаются | Поступившие на акции дивиденды налогами не облагаются |

| Налоговые льготы | ИИС и ЛДВ | ЛДВ |

| Прозрачность | Зависит от управляющей компании: что захотели, то и показали | Посмотреть состав фонда проблематично. Управляющие могут в любой момент его изменить. |

| Комиссии | Низкие, сравнимы с ETF | Высокие, в т. ч. комиссии при покупке и продаже |

Сравнительная таблица наглядно показывает, что в данном случае преимущество за БПИФом. Не знаю, что заставляет людей нести деньги управляющим компаниям и платить высокие комиссии за их экспертную работу, результаты которой часто оставляют желать лучшего. Открыть брокерский счет сейчас не сложнее, чем депозит в банке, стоимость одного пая на бирже доступна инвестору с любой суммой денег в кармане, ИИС поможет увеличить доходность за счет налоговых льгот.

Как выбрать биржевой фонд для покупки

По сравнению с американским фондовым рынком у нас биржевых фондов очень мало. Но и из 68 надо выбрать самых достойных. Для сбора и анализа информации я пользуюсь следующими источниками:

Разберем, на что надо обратить внимание при выборе БПИФа в свой инвестиционный портфель:

На мошенников вы не нарветесь, конечно. На биржу не попадают случайные управляющие компании, а только те, кто имеют лицензию Центробанка. Здесь выбор может быть связан с тем, где у вас открыт брокерский счет. Например, ВТБ не берет со своих клиентов комиссию за покупку собственных БПИФов.

По количеству сделок с конкретным фондом я оцениваю его ликвидность. Высокий показатель позволит быстро купить и быстро продать паи с минимальным спрэдом. Его можно посмотреть в карточке БПИФа на Мосбирже или в биржевом стакане торгового терминала.

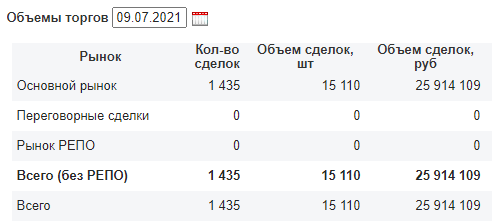

Например, 9.07.2021 было заключено 15 110 сделок на сумму 25 914 109 руб. с SBSP, который инвестирует в индекс S&P 500. Это высокая ликвидность.

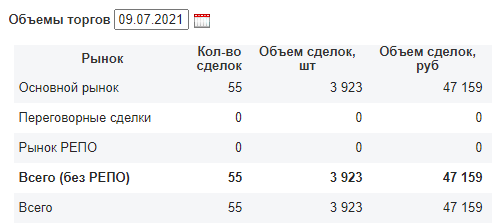

А вот БПИФ SCIP (акции технологических компаний) от УК “Система Капитал” нельзя назвать ликвидным. За день прошло всего 55 сделок на сумму 47 159 руб.

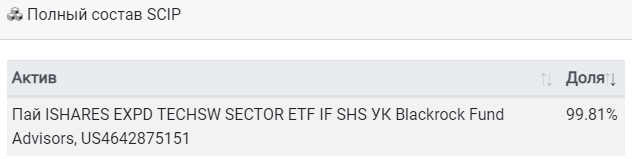

Можно попытаться найти эту информацию на сайтах УК и потратить на это много времени. Я пользуюсь агрегатором rusetfs.com. Состав фондов из вышеуказанных примеров показывает, что SBSP покупает акции напрямую, а SCIP является фондом фондов, т. е. инвестирует в акции не напрямую, а через зарубежный ETF (это приводит к дополнительной комиссии):

Кроме того, состав полезно смотреть для устранения дублирования фондов в портфеле. Например, нет смысла покупать два БПИФа, которые инвестируют в индекс S&P 500. Они одинаковые.

Если вы инвестируете на срок 1 – 3 года, то разницу в комиссиях разных БПИФов в сотые доли процента даже не заметите. Но на долгосроке это выливается в серьезные потери. При выборе всегда ориентируйтесь на минимальные комиссии. К сожалению, российские фонды пока не могут дать нам 0,1 %, как их западные аналоги, но найти варианты с расходами до 1 % вполне реально.

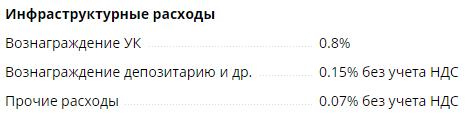

Комиссии удобно смотреть на агрегаторах. Для примера приведу информацию по двум БПИФам, которые инвестируют в индекс S&P 500, с сайта investfunds.ru – SBSP от УК “Сбер Управление Активами” и TSPX от УК “Тинькофф Капитал”.

По SBSP суммарная комиссия составляет 1,02 %:

Суммарная комиссия по TSPX – 0,79 %:

Вроде бы самый очевидный показатель в качестве критерия отбора лучшего БПИФа. Но на самом деле грамотный инвестор знает, что доходность в прошлом не означает доходность в будущем. На мой взгляд, более ценным в данном случае будет показатель качества следования индексу. Чем он ниже, тем эффективнее работает управляющая компания. Эксперты считают, что объективной информация может быть только на промежутке времени от 5 лет. К сожалению, первые российские БПИФы появились только в 2018 г., а львиная их доля в последние 2 года.

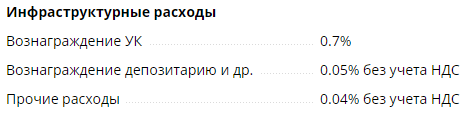

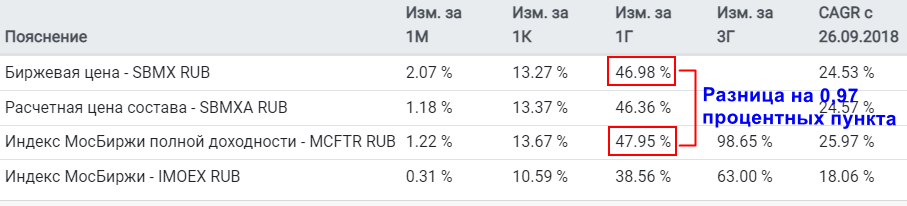

Рассмотрим качество следования индексу с сайта rusetfs.com на примере SBMX, который отслеживает индекс Мосбиржи полной доходности. Годовая доходность SBMX отстает на 0,97 процентных пункта от доходности индекса. Это значение вполне укладывается в комиссию в 1,02 %. На промежутке времени с 26.09.2018 разница уже выше – 1,44 пункта.

На графике отставание тоже хорошо видно:

Плюсы и минусы инвестирования в БПИФы

Проведем обзор преимуществ и недостатков инвестирования в российские биржевые фонды.

Заключение

На сегодня наша реальность такова, что большинство инвесторов не имеет доступа к зарубежным торговым площадкам, где выбор биржевых фондов с минимальными комиссиями огромный. Пока мы имеет дело с ETF от двух УК и с БПИФами – российскими аналогами ETF. Но рынок развивается, Центробанк уже заговорил о допуске осенью иностранных индексных фондов на наши биржи. Конкуренция, однозначно, вырастет. Ждем… А пока учимся выбирать лучшие варианты.

Как я выбираю фонды в свой портфель

И на какие показатели обращаю внимание

Биржевые фонды подходят и начинающим инвесторам, и опытным.

С их помощью можно инвестировать в различные страны, секторы экономики, облигации или металлы. При этом инвестировать в фонды безопаснее, чем в акции отдельной компании: в составе фонда таких акций могут быть десятки, а то и сотни — если одна компания прогорит, результаты других не дадут портфелю сильно просесть.

В статье я расскажу о том, на какие критерии и параметры ориентируюсь при анализе биржевых фондов. Вы можете как использовать все показатели в совокупности, так и выбрать наиболее понравившиеся. Какого-либо единого алгоритма отбора фондов нет — все зависит от ситуации и инвестора.

О каких фондах вообще речь

Фонды — это компании, которые инвестируют в определенный набор ценных бумаг. Еще их называют провайдерами или управляющими компаниями. Покупая одну акцию, или пай, такого фонда, вы становитесь владельцем небольшой части всего набора, в который инвестирует фонд.

Первый биржевой фонд на российском рынке появился в 2013 году. На момент написания статьи на Московской бирже торговалось 55 биржевых фондов, большая часть из них появилась за последние два года. Российским инвесторам доступны два вида фондов — ETF и БПИФ.

ETF, Exchange Traded Funds, — торгуемый на бирже фонд. Обычно ETF повторяют движение какого-либо индекса, то есть набора ценных бумаг, собранного по определенному принципу.

Например, есть фонд, инвестирующий в 500 крупнейших компаний, торгующихся на американских биржах. Ничего другого такой фонд купить не может — он всегда будет инвестировать в 500 крупнейших компаний. Но встречаются и самостоятельные фонды, состав которых определяют управляющие.

Если до 2020 года для инвестиций в золото российским инвесторам был доступен только ETF FXGD, то в 2020 году появились БПИФы ВТБ и Тинькофф. А если посмотреть на фонды, которые инвестируют в технологические акции, то их за последнее время стало шесть. Правда, в целом до американского рынка фондов пока далеко: там в 2019 году количество ETF перевалило за две тысячи.

Как победить выгорание

Как определиться с задачей, которую должен выполнять фонд

Для начала я определяюсь с конкретной задачей, которую должен решать фонд. Например, если я хочу защитить портфель от резких просадок, нужны защитные активы вроде золота. А если хочу диверсифицировать вложения и инвестировать конкретно в европейский рынок — нужен фонд на европейские компании. Для ИТ-отрасли — еще один фонд. Фондов много, но это все еще проще, чем выбирать конкретные ИТ-компании.

Если у вас есть доступ к иностранным рынкам через статус квалифицированного инвестора или счет у зарубежного брокера, можно покупать фонды там: комиссии фондов на американских рынках ощутимо ниже, чем на российском.

Собрать всю необходимую информацию по биржевым фондам помогут следующие сайты.

Сайты управляющих компаний. Это основной источник, где можно узнать всю актуальную информацию по фонду: котировки, состав, историческую доходность, принцип управления. Но далеко не все УК рассчитывают статистические показатели.

Rusetfs — агрегатор фондов, торгующихся на российских биржах. Есть информация по каждому фонду, в том числе статистические показатели и аналитика. Можно искать и сравнивать фонды с помощью скринера.

Сайт Мосбиржи — на отдельной странице представлены все фонды, которые торгуются на бирже, и краткая информация по ним. В частности, тут можно оценить ликвидность фондов.

Etfdb.com — агрегатор американских ETF, 2323 фонда в базе на момент написания статьи. Много функций: от состава и описания фонда до подбора по различным параметрам и сравнения.

Etf.com — еще один сайт с обширной базой американских ETF.

Portfolio Visualizer — хороший скринер, в котором можно подобрать ETF и посмотреть множество расчетных показателей. Еще тут можно собрать портфель и посмотреть его историческую доходность, сравнить с индексом или альтернативным портфелем.

Когда задача поставлена, можно начать выбирать фонды. Вот на что я обращаю внимание.

Объем активов говорит о том, насколько фонд крупный: как много людей в него инвестируют. Ликвидность описывает, насколько быстро этот актив можно продать по рыночной цене. Инвестору нужно понять, сможет ли он купить, а в дальнейшем и продать бумаги на определенную сумму.

Оценить ликвидность актива можно по объему торгов или стакану заявок. Считается, что если объем торгов больше миллиона, то актив ликвидный: его можно будет без проблем продать и купить в рабочее время биржи. На самом деле все относительно и зависит от того, сколько вы планируете вложить. Понять, сможете ли вы купить тот или иной актив, можно с помощью стакана заявок.

Да, доходность в прошлом не гарантирует доходность в будущем, но зачастую полезно посмотреть, как вел себя фонд на протяжении разных периодов. При сравнении нескольких фондов высокая доходность может говорить о более эффективном подборе активов и низких издержках.

Некоторые сайты используют показатель CAGR — совокупный среднегодовой темп прироста доходности. CAGR показывает, насколько в среднем за год растут котировки анализируемого фонда.

Фонды могут называться похоже, классифицировать себя одинаково, но их состав может кардинально отличаться. Иногда управляющие закупают не отдельные акции, а другие ETF — особенно это любят российские фонды. В этом нет ничего страшного, но это создает дополнительные скрытые комиссии.

Еще нужно учитывать количество бумаг в составе фонда: чем их больше, тем меньше риск. Часто сайты-агрегаторы фондов рассчитывают долю топ-10 акций в составе фонда. Эта информация позволит понять, насколько равномерно распределены средства внутри фонда, акции каких компаний преобладают.

Например, инвестор хочет инвестировать в фонд ИТ-компаний, но у него уже есть в портфеле акции Google, Apple и Microsoft. Посмотрим на составы двух фондов технологических компаний — FXIT от FinEX и TECH от Тинькофф.

Топ-10 активов FXIT

| Актив | Доля |

|---|---|

| Apple | 17,81% |

| Microsoft | 13,44% |

| Facebook Cl A | 5,13% |

| Alphabet Cl A | 4,49% |

| Alphabet Cl C | 4,38% |

| Visa Cl A | 2,77% |

| Nvidia | 2,54% |

| Mastercard Cl A | 2,36% |

| Paypal Holdings | 2,30% |

| Netflix | 2,04% |

Топ-10 активов TECH

| Актив | Доля |

|---|---|

| Intel Corporation | 3,11% |

| Baidu | 3,07% |

| Applied Materials | 2,85% |

| Micron Technology | 2,83% |

| ASML Holding NV | 2,79% |

| Lam Research | 2,72% |

| Qualcomm | 2,71% |

| Apple | 2,68% |

| KLA-Tencor | 2,66% |

| Marvell Technology Group Ltd | 2,64% |

Получается следующая картина: у инвестора уже есть акции Google, Apple и Microsoft, а в составе FXIT эти акции составляют примерно 40% от всех активов — с точки зрения диверсификации инвестору не очень разумно вкладывать в этот фонд, он просто сильно увеличит долю тех акций, которые у него уже есть. Конкретно в этом случае инвестору разумней инвестировать в фонд TECH, в котором доля этих компаний менее 5%.

Еще агрегаторы предоставляют разбивку фонда по регионам, странам, размерам компаний и секторам — на нее тоже полезно посмотреть для диверсификации.

Это один из самых очевидных критериев. Обычно комиссия уже заложена в стоимость пая и складывается из трех составляющих:

Средняя комиссия у российских биржевых фондов — 0,99%. В свою очередь, средняя комиссия американских ETF в 2020 году стала ниже 0,2%. Такая разница связана с тем, что российский рынок пока недостаточно развит: небольшая конкуренция, маленький объем активов фондов. Одно дело — получать комиссию с сотен миллионов долларов, другое — с десятков миллионов рублей. Из-за этого управляющие компании, работающие на российском рынке, вынуждены брать с инвестора больше.

При сравнении двух фондов, которые просто дублируют индекс, например S&P 500, нет смысла выбирать фонд с большей комиссией. Если на небольшом временном промежутке десятые процентного пункта не сыграют большой роли, то при долгосрочном инвестировании выгода станет очевидной.

Для примера возьмем два абстрактных фонда, оба инвестируют в американские акции, повторяя S&P 500. Комиссия у фонда А — 0,5% годовых, а у фонда Б — 0,4%. Предположим, что среднегодовая доходность будет одинаковая и составит 10%. Чем больше срок инвестирования, тем больше заметна разница в доходности между фондами. Если через пять лет комиссия съест 0,8% от прибыли, то через 15 лет — уже 5,9%.

Как разница в 0,1% комиссии съедает доходность

| Срок | Фонд А | Фонд Б |

|---|---|---|

| 1 год | 9,5% | 9,6% |

| 3 года | 31,1% | 31,5% |

| 5 лет | 57,1% | 57,9% |

| 10 лет | 146,7% | 149,2% |

| 15 лет | 287,5% | 293,4% |

Некоторые фонды следуют за малопопулярными индексами либо сами управляющие выбирают, что добавить в портфель, после тщательного отбора. Такие фонды могут завышать комиссию из-за уникальности и проделанной работы.

Важный показатель для пассивных инвесторов, поэтому при выборе фонда стоит обратить внимание на дивидендную доходность и частоту выплат. Российские биржевые фонды, кроме RUSE, не платят инвесторам дивиденды, а реинвестируют их. Доходность не теряется: на полученные дивиденды фонд докупает ценные бумаги, поэтому стоимость чистых активов фонда растет, а за ней — и котировки акций самого фонда.

А еще, если фонд зарегистрирован за рубежом, то может происходить двойное налогообложение: сначала налог на дивиденды заплатит фонд, а потом — инвестор.

Что такое расчетные показатели

Кроме основных моментов, описанных выше, при выборе фонда стоит обратить внимание на расчетные показатели. Их можно вычислить с помощью «Экселя» или воспользоваться сайтами-агрегаторами.

По-другому — стандартное отклонение или риск актива. Волатильность показывает, насколько сильно доходность актива может отклоняться от своей средней.

Например, есть фонд со среднегодовой доходностью 10% и стандартным отклонением 8% — это значит, что будущая доходность фонда с вероятностью 70% будет находиться между 2 и 18%.

Волатильность учитывает как резкий рост цены активы, так и ее падение.

Xi — доходность фонда за i период (обычно за день)

X — средняя доходность фонда

N — количество наблюдений

Это формула дневной волатильности. Чтобы получить за другой период, нужно умножить на квадратный корень из числа торговых дней. Для вычисления годовой волатильности это квадратный корень из 250.

В «Экселе» можно воспользоваться формулой:

=СТАНДОТКЛОН (доходность фонда по дням) × квадратный корень из числа торговых дней

Тут все зависит от вашего отношения к риску. Если не готовы к тому, что цена фонда будет изменяться по 3—4% в день в разные стороны, то лучше выбирать фонды с минимальной волатильностью, но стоит учитывать, что статистически волатильные активы дают большую максимальную доходность. Для людей, склонных к риску, подойдут фонды с высокой волатильностью.

Рассмотрим пример расчета волатильности. Есть портфель, который в основном состоит из российских акций. Необходимо подобрать в него фонд, инвестирующий в иностранные компании. Там и так много рискованных активов, поэтому нужно найти не слишком волатильный фонд, но при этом эффективный.

Чтобы найти наиболее подходящий в данной ситуации, рассчитаем показатели, а затем на их основе сделаем выбор.

Котировки фондов можно загрузить через «Финам». Я взял данные 2020 года для наглядности. Для того чтобы рассчитать волатильность в «Экселе», нам необходимо вычислить дневную доходность. По ссылке доступен пример расчета.

Из нашего примера самая низкая волатильность оказалась у фонда VTBE — 21,1%. FXDE недалеко ушел, у него 23,3%. Учитывая наше задание подобрать не сильно рискованный актив, можно рассмотреть включение этих фондов в портфель. У MTEK волатильность практически в два раза больше, чем у конкурентов, — это делает его подходящим для более агрессивных инвесторов.

Но все-таки не будем торопиться и посчитаем другие показатели для полноты картины.

Этот коэффициент показывает, насколько фонд коррелирует с рынком. Простыми словами, он описывает, как сильно фонд повторяет движение основного индекса. Под основным индексом обычно понимают индекс, который характеризует весь рынок. В России это ММВБ, а в Америке — S&P 500.

Коэффициент необходим для того, чтобы понять, насколько фонд подвержен рыночным рискам.

covx,p — ковариация доходности фонда x и доходности рынка (индекса) p;

σ — стандартное отклонение доходности рынка.

В «Экселе» можно использовать формулу:

=ИНДЕКС(ЛИНЕЙН(доходность фонда;доходность индекса);1)

Вот как трактуются значения.

Бета 0, говорит о том, что цена актива меняется в том же направлении, что и основной индекс. Чем больше бета, тем сильнее фонд повторяет движения индекса. Например, у фонда SPY бета равна 1, так как он полностью дублирует S&P 500.

Коэффициент следует применять для диверсификации портфеля. Хорошо сбалансированный портфель должен иметь защиту от коррекций на рынке. Для этого в его состав необходимо включать активы с бетой ближе к 0, например фонды гособлигаций, золота или акций защитных секторов. Конечно, агрессивным инвесторам, чья цель — заработать как можно больше, можно рассмотреть фонды с бетой больше 1. Но стоит учесть и риски, ведь такие активы во время коррекции на рынке падают сильнее остальных.

В той же таблице на листе «Бета» есть пример расчета. В качестве основного индекса я взял индекс Московской биржи, так как в нашем примере портфель состоит преимущественно из российских акций и нам нужно подобрать активы, которые будут вести себя не так, как российский рынок. Для индекса также нужно рассчитать дневную доходность.

У всех фондов получились невысокие значения беты. Это связано с тем, что они не инвестируют в российские активы. Самое низкое значение показателя у фонда MTEK — 0,02. Это говорит о том, что динамика цены фонда никак не повторяет динамику индекса Мосбиржи. Учитывая, что портфель в нашем примере состоит преимущественно из российских акций, лучшим вариантом будет именно MTEK, так как это снизит риски.

Коэффициент Шарпа характеризует соотношение доходности и риска фонда. Чем коэффициент больше, тем лучше.

Sharp = (Доходность фонда − Доходность безрискового актива) / Волатильность фонда

Под безрисковым активом понимается доходность государственных облигаций или ставка по депозитам в крупных банках.

С помощью коэффициента можно оценить эффективность подбора активов в фонд.

Как трактуются значения:

Шарп ≥ 1 — доходность фонда полностью покрывает риск;

Шарп = 0—1 — доходность фонда не покрывает риск;

Чтобы рассчитать коэффициент Шарпа, необходимо вычислить годовую доходность. В моей таблице пример расчета — на листе «К. Шарпа». Смысл в том, что мы сначала находим среднедневную доходность за данный период, а затем вычисляем годовую, умножив на количество рабочих дней в году — 250. В качестве безрисковой доходности я взял доходность пятилетних ОФЗ.

Наибольшее значение коэффициента Шарпа у фонда MTEK — 1,15. Это говорит о том, что инвестиции в этот фонд дают максимальное количество доходности на единицу риска по сравнению с конкурентами. Тем не менее значения показателя других фондов ненамного ниже — и все больше 1, соответственно, их тоже можно назвать эффективными.

Sortino = (Доходность фонда − Доходность безрискового актива) / Волатильность фонда «вниз»

При расчете коэффициента Сортино главное — определить волатильность актива «вниз», так как остальные данные можно взять из расчета коэффициента Шарпа. Я считаю ее на листе «К. Сортино».

Для начала я нашел дни, когда доходность актива была отрицательной, и вынес их в отдельный столбец. А затем вычисляем волатильность только по этим дням по уже знакомой нам формуле стандартного отклонения.

Сам Сортино считается по аналогии с Шарпом.

Результаты получились аналогичные, как и при расчете коэффициента Шарпа: снова MTEK в лидер ах. В этой ситуации отклонения «вниз» не оказали значительного влияния на эффективность фондов.