что такое первый взнос и неснижаемый остаток

Что такое неснижаемый остаток на расчётном счёте. Для чего его считают

Для того, чтобы проводить безналичные расчеты с партнерами по бизнесу, осуществлять платежи в налоговые органы и внебюджетные фонды, индивидуальные предприниматели могут в добровольном порядке открыть в банке расчетный счет. Что касается юридических лиц, то они, в отличие от ИП, обязаны иметь р/с по закону – без него организации просто лишаются права проводить некоторые важные финансовые операции. Возможность открыть расчетный счет предоставляют многие банки и финансовые структуры, они же предлагают владельцам счетов некоторые дополнительные услуги, например право держать на счету неснижаемый остаток.

Что такое неснижаемый остаток

Многие банковские структуры предлагают владельцам расчетных счетов особую услугу под названием «неснижаемый остаток». Под этим термином подразумевается некая стабильная денежная сумма, хранящаяся на расчетном счете юридического лица или предпринимателя, позволяющая держателю р/с получать дополнительный доход.

Работает данная схема довольно просто: по инициативе бизнесмена на текущий расчетный счет устанавливается минимальный денежный лимит, который нежелательно снижать. Наличие этого лимита гарантирует начисление и выплату процентов в соответствии с условиями, прописанными в договоре.

Внимание! Термин «неснижаемый остаток» — понятие довольно условное, поскольку владелец счета может в любой момент при необходимости снять все деньги, хранящиеся на его расчетном счету. Единственное, что будет утрачено в этом случае – проценты начисляемые банком на неснижаемый остаток по условиям договора.

Для чего ИП или ООО неснижаемый остаток

Главная функция неснижаемого остатка – обеспечить владельца счета дополнительным доходом, который несколько снизит финансовую нагрузку на предприятие. Конечно, это возможно только в том случае если организация или предприниматель располагают достаточным количеством свободных средств, которые можно легко, без ущерба бизнесу хранить в банке. По сути дела, этот инструмент позволяет не только гарантировать сохранность денег, но и защитить их от инфляционных потерь.

Плюсы неснижаемого остатка

Как свидетельствует банковская аналитика, на финансовом рынке нашей страны эта дополнительная услуга является весьма востребованной. Основная причина этого лежит на поверхности: мало кто откажется от возможности не только сохранить, но и приумножить свои свободные капиталы, тем более, без каких-либо особенных усилий. А учитывая, что остальными средствами на расчетном счете можно еще и свободно пользоваться, эту финансовую услугу можно даже назвать уникальной.

Кроме этого неснижаемый остаток имеет и другие положительные стороны.

Банковская практика по неснижаемому остатку

Исследования банковского сектора говорят о том, что процентные условия по этой услуге, предлагаемые разными финансовыми кредитными учреждениями везде примерно одинаковы. Чаще всего процентные ставки колеблются в диапазоне 1-6%, в зависимости от того, на какой срок устанавливается эта опция и какая сумма является неснижаемым остатком (т.е. примерно в два раза ниже, чем размер депозитных ставок).

В подавляющем большинстве случаев неснижаемым остатком могут быть только те средства, которые размещены на расчетном счете в рублевом эквиваленте.

Если же компания или предприниматель хотят сохранить и увеличить деньги в валютном выражении, то стоит использовать более традиционный депозит для юридических лиц и ИП.

Разновидности неснижаемого остатка

Отечественный финансовый рынок предлагает потребителю несколько вариантов по неснижаемому остатку. К ним относятся:

Запомните, предприниматель или любая коммерческая компания могут выбрать ту форму неснижаемого остатка, которая им наиболее удобна в зависимости от специфики деятельности. Например, крупной торговой организации, скорее всего, подойдет вариант с публичным неснижаемым остатком, а вот производственной фирме – неснижаемый остаток с четко установленным периодом.

Документальное оформление

Как правило, оформляется Дополнительное соглашение к Договору о расчетно-кассовом обслуживании между банком и клиентом, в котором прописываются все условия и особенности по неснижаемому остатку. В таком соглашении вводятся новые понятия и термины, такие как: валюта сделки (рубли, доллары, евро), минимальная и максимальная суммы, даты начала и окончания срока поддержания неснижаемого остатка. Чаще все эти существенные условия выводятся в еще один отдельный документ, так называемое «Подтверждение по поддержанию Фиксированного (неснижаемого) остатка», которое оформляется как Приложение к Дополнительному соглашению.

Другими приложениями к подобному допсоглашению могут выступать:

– список представителей сторон (банка и клиента), уполномоченные вести от их имени переговоры о согласовании существенных условий соглашения;

– список телефонных номеров и адресов электронной связи между сторонами (для более прозрачной и официальной работы).

Что такое неснижаемый остаток по вкладу Сбербанка

Так ли необходим неснижаемый остаток, выгодно ли устанавливать НО вкладчику и можно ли обналичить такой депозит раньше установленного срока — разбираемся вместе с Кредиткарты.ру.

Неснижаемый остаток — что это такое

Неснижаемый остаток — это та минимальная сумма, которая всегда должна находиться на счете до окончания действия договора. То есть, проще говоря, это тот минимальный порог средств, ниже которого вы не можете опуститься, если условиями вашего тарифа предусмотрено частичное снятие денег со вклада.

Здесь стоит отметить, что Сбербанк допускает наличие неснижаемого остатка как на депозитном, так и расчетном счете. Во втором случае клиент, размещая средства на р/с банка, может дополнительно заработать на них, устанавливая НО. В первом — увеличить доход, меняя минимальный порог.

Что такое неснижаемый остаток по вкладу

С точки зрения клиента, минимальный остаток — это дополнительная выгода. С одной стороны, вкладчик никак не ограничен в использовании средств — он может снять их в любой удобный ему момент. С другой стороны, такой порог обеспечивает ему более высокие процентные ставки, нежели аналогичные вклады без неснижаемого остатка.

Сбербанк предлагает клиентам сразу несколько видов тарифных планов с НО. К таким относятся депозиты “Управляй”, “Пополняй”, “Социальный”, “Пенсионный плюс”. То, какой процент заработает вкладчик, зависит сразу от нескольких факторов:

Зачем он нужен

Минимальный остаток по депозиту позволяет клиенту получать доход со вклада, не ограничивая себя в использовании средств. То есть вкладчик может пополнять счет, частично снимать с него деньги, но не терять процент на “замороженную” на нем сумму. Кроме этого, у клиента банка есть возможность повысить доход, увеличив неснижаемый остаток.

Банку же остаток позволяет пользоваться деньгами вкладчика. Потому и процент на такой депозит выше, чем без НО. Именно по той же причине годовая процентная ставка растет вместе с увеличением порога неснижаемого остатка.

Как изменить неснижаемый остаток по вкладу

Раньше Сбербанком не было предусмотрено самостоятельное изменение неснижаемого остатка — клиентам для этого приходилось тратить время и ехать в офис. Сейчас же эта функция доступна даже без обращения в банк. Сделать это можно в личном кабинете сервиса Сбербанк.Онлайн.

Чтобы изменить размер неснижаемого остатка, нужно:

Сразу после этого система перенаправит вас на страницу для создания дополнительного соглашения. Там вам потребуется создать заявку.

Сделать это можно следующим образом:

Сразу после подтверждения заявки система перенаправит вас на страницу просмотра заявки. Там вы увидите введенные данные. И, если операция будет успешно выполнена банком, на ней появится штамп “Исполнено”. На этой же странице вы найдете реквизиты выполненной заявки и сможете прочитать условия доп соглашения, нажав на кнопку “Просмотр условий дополнительного соглашения”.

Как узнать размер неснижаемого остатка

Размер текущего неснижаемого остатка вы можете узнать сразу тремя способами. Проще всего увидеть порог в договоре на ваш депозит. Или же обратиться в офис банка. Но если у вас по какой-то причине нет возможности это сделать, можете узнать размер неснижаемого остатка в сервисе Сбербанк.Онлайн.

Что надо сделать:

Минимальный размер

Размер неснижаемого остатка зависит от нескольких факторов. Во-первых, то, каким будет минимальный порог, зависит от того, кем является вкладчик: физическим или юридическим лицом. Для первых клиентов НО будет существенно ниже. Кроме этого, минимальный порог зависит от суммы депозита и от срока размещения денег.

Например, условия вклада “Управляй” подразумевают внесение на счет не менее 30 тысяч рублей. Клиент может частично снимать деньги. Но только в том случае, если сумма не будет превышать порог НО. Снятие свыше неснижаемого остатка будет расцениваться банком, как досрочное расторжение договора. Поэтому вместо привычной ставки на сумму начислят лишь ⅔ от нее. Кроме того, у вкладчика есть возможность увеличить доходность с депозита. Для этого ему нужно будет заключить с банком дополнительное соглашение о новом размере неснижаемого остатка.

Существуют в Сбербанке и льготные программы. Минимальный размер НО для таких вкладов, как “Социальный” или “Пенсионный плюс”, составляет всего 1 рубль.

Как открыть вклад с НО в Сбербанке

Открыть депозит в банке можно и удаленно: через Сбербанк.Онлайн. Если воспользоваться сервисом, пополнять вклад можно будет уже спустя несколько минут.

Как открыть:

Можно ли снять сумму свыше неснижаемого остатка и как это сделать

Бывает и такое, что человек пополнил вклад на крупную сумму, но затем ему срочно понадобились деньги. Получится ли в таком случае снять сумму, превышающую минимальный остаток? Ответ на этот вопрос можно найти только в самом договоре с банком. Обратите внимание на такие пункты, как:

Очень часто досрочное снятие средств в объеме больше допустимого расценивается банком, как преждевременное расторжение договора. А потому после такой операции вкладчик теряет часть доходности с депозита.

То, сколько именно денег вы потеряете, закрыв вклад раньше положенного срока, можно узнать в условиях конкретного тарифного плана.

Но, как правило, на те депозиты, которые были закрыты раньше полугода, Сбербанк устанавливает процентную ставку в размере 0,01%. На те, что после — ⅔ от ставки, установленной при заключении договора.

Исключение составляют социальные программы. Условия вклада “Пенсионный плюс” допускают досрочное расторжение договора без потери процентов.

Что такое накопительный счет

Часто вместе с дебетовыми картами банки предлагают накопительные счета. Рассказываем, что это такое, кому они будут полезны и какие у них недостатки.

Что такое накопительный счет

Это вариант вклада до востребования — депозит с возможностью внесения и снятия денег. Банк ежемесячно начисляет проценты на остаток, даже если вы снимали средства.

Депозит для накоплений часто бывает текущим, к которому привязана карта. Например, в Тинькофф-банке счет дебетовой карты одновременно накопительный. Вы пользуетесь картой, а деньги, которые там лежат, приносят вам доход.

Чем отличается от других вкладов

Главное отличие — нет ограничений на пользование деньгами: их можно снимать и вносить в любое время без штрафов и комиссий. У накопительного счета нет минимальной суммы для открытия, в отличие от обычного депозита. Соблюдать минимальный неснижаемый остаток тоже необязательно. В этих случаях банки не всегда начисляют доход, но сам счет остается. Даже если заберете все деньги, потом его можно снова пополнить. С обычным вкладом так нельзя: если снимете всю сумму, он закроется.

Кому и зачем нужен

Депозит для накоплений подходит в случаях, когда вы располагаете деньгами, но не готовы к долгосрочным вложениям:

Доходность по накопительному счету

Доходность зависит от процентной ставки и метода подсчета процентов. Процентные ставки выше, чем по обычным вкладам до востребования, но немного ниже, чем по срочным депозитам. Банк может начислять проценты на среднемесячный или минимальный остаток.

Проценты на среднемесячный остаток означают, что банк считает среднюю сумму на вашем депозите и начисляет доходность на нее.

Проценты на минимальный остаток — это когда их начисляют на минимальную сумму, которая оставалась у вас в течение месяца.

Поэтому лучше не снимать деньги без необходимости.

В чем опасность накопительных счетов

Деньги на них более уязвимы, чем на обычных депозитах, а доходность можно не получить, если не знать все условия.

Уязвимость. Когда открытый накопительный счет подключен к карте, доступ к этой карте — доступ к вашим накоплениям. Преступнику не нужно идти в отделение, звонить в банк или подтверждать операции смс-кодом — достаточно завладеть картой и знать пин.

Условия начисления процентов. Банки задают разные условия, без которых не станут начислять проценты. Один банк требует поддерживать минимальный остаток в течение всего периода, другой — совершить покупки по карте, третий — сделать эту карту зарплатной. При невыполнении условий счет не закроется, но дохода по нему не будет. Например, Тинькофф-банк начисляет 6% на среднемесячный остаток по дебетовой карте, если картой оплачены покупки на 3000 рублей в месяц.

Если банк начисляет проценты на минимальный остаток, тоже можно лишиться доходности.

Можно ли пользоваться накопительным счетом без карты

Иногда банк не выпускает карту к накопительному депозиту. Тогда вы управляете деньгами через интернет-банк, мобильное приложение, банкомат или через операциониста в отделении. Даже если счет привязан к карте, ею все равно необязательно пользоваться: можно переводить деньги с накопительного депозита и на него через интернет-банк.

Как открыть

Накопительный счет открывают через интернет-банк или в отделении. Если счет связан с картой, он открывается при оформлении этой карты.

Правила и условия работы накопительных депозитов банки выкладывают на сайте и прописывают в договоре. Прочитайте эти условия, перед тем как пользоваться счетом.

Неснижаемый остаток по вкладу — что это и зачем нужен

Под влиянием жесткой конкуренции банковские организации вынуждены привлекать новых клиентов необычными маркетинговыми ходами. Так, за последние несколько лет стал популярным новый вид вкладов для физических лиц – вклады с неснижаемым остатком. Суть состоит в следующем: клиент открывает вклад на определенную сумму с возможностью пополнения в будущем. Первоначальная сумма вклада зачастую и является суммой неснижаемого остатка. Наличие такой «опции» полезно при досрочном истребовании вклада: вкладчик оставляет сумму неснижаемого остатка на счете, забирая остальные накопления, а банк не расторгает договор вклада и продолжает начислять проценты клиенту.

Зачем нужен неснижаемый остаток, для каких вкладов актуален

Наличие неснижаемого остатка позволяет сохранить доходность инвестиций клиента в виде начисленных процентов – можно частично снимать и распоряжаться своими сбережениями без финансовых потерь.

Среди особенностей вкладов с неснижаемым остатком:

Для бессрочных вкладов типа «До востребования» зачастую также есть своего рода неснижаемый остаток – это сумма средств, которую нельзя снять без закрытия счета. Например, в Сбербанке неснижаемый остаток составляет 10 рублей для открытых счетов клиента.

Вот несколько банковских вкладов с неснижаемым остатком:

| Название банка | Название вклада | Размер неснижаемого остатка | |

|---|---|---|---|

| 1 | Сбербанк | Вклад «Управляй» | 30 000 руб |

| 2 | Сбербанк | Вклад «Управляй онлайн» | 30 000 руб |

| 3 | ВТБ | Вклад «Комфортный» | 30 000 руб |

| 4 | Северный народный банк | Вклад «Пенсионный» | 10 000 руб |

| 5 | Тинькофф | Вклад «Смарт» | 50 000 руб |

| 6 | Локо – банк | Вклад «Простое управление» | 50 000 руб |

| 7 | Банк «Новокиб» | Вклад «Доступный» | 10 000 руб |

| 8 | Промсвязьбанк | Вклад «Кошелек» | 350 000 руб |

| 9 | Новикомбанк | Вклад «Комфорт» | 10 000 руб |

| 10 | Энерготрансбанк | Вклад «Комфорт онлайн» | 30 000 руб |

При истребовании части сбережений процент по вкладу будет начисляться на фактический остаток по вкладу.

Также стоит отметить, что по вкладам с неснижаемым остатком процентные ставка несколько ниже, чем по «традиционным» продуктам банка.

Пополнения и снятия по банковскому вкладу

Для накопления и приумножения личных финансов служит такой банковский инструмент, как вклад. Он позволяет отдать в распоряжение банка определенную сумму денег, а потом вернуть ее с вознаграждением в виде процентов. Однако, случаются ситуации, когда появляется еще дополнительная сумма денег, которой не хватает на открытие нового депозита или условия по уже открытому очень привлекательные.

В этих случаях нужно учитывать такую функцию, как возможность пополнения накопления. Это условие оговаривается перед заключением договора. Также можно столкнуться с ситуацией, когда деньги срочно нужны в небольшой сумме. В этом случае можно использовать возможность частичного снятия средств с депозита без потери процентов, которая также оговаривается перед заключением договора и выбора накопительной программы.

Что такое пополнение вклада?

Под пополнением подразумевается возможность внесения на уже действующий депозитный счет определенного количества денег в течение периода действия договора. Это позволяет увеличить основное тело депозита, что принесет больше прибыли в виде процентов. По договору к выплате, после окончания его срока действия, подлежит вся внесенная сумма вместе с пополнением и процентами. В случае ликвидации банка или отзыва лицензии пополняемые суммы подлежат выплате.

В качестве нюанса можно отметить, что не все банки и не все программы накопления подразумевают возможность пополнения. Она фиксируется в депозитном договоре отдельным пунктом.

Зачем нужно пополнение вклада?

Оно необходимо тогда, когда вкладчик решает внести дополнительные свободные средства на свой счет, чтобы каждая денежная единица приносила доход. Также в депозитах существуют диапазоны, в пределах которых действует определенная процентная ставка. Чтобы повысить ее значение, нужно перейти в следующий диапазон. Если изначально при заключении депозитного договора суммы не хватает до повышенной ставки, то ее можно пополнить дополнительными внесениями на счет. Например, депозит открыт на 100 тыс. рублей, срок 24 мес., ставка 8%. При увеличении суммы до 300 тыс. рублей, ставка автоматически повышается до 11%. Клиент доносит в течение года недостающую сумму и на второй год получает доход в размере 11%.

Особенности пополнения вклада.

Что такое частичное снятие средств с вклада?

Частичное снятие подразумевает под собой востребование части суммы депозита без потери процентов во время срока действия депозитного договора. Обычно снятие средств разрешается до границы неснижаемого остатка. Если потребовалась сумма, большая, чем разрешено, то договор придется расторгать и терять свой доход. Функция частичного снятия средств совмещается с возможностью внесения дополнительных взносов. Это удобно, когда человеку нужны деньги на короткий срок.

Зачем нужна возможность частичного снятия средств?

Она позволяет пользоваться своими деньгами по мере необходимости без потерь в процентах. По депозитным программам с такой возможностью процентная годовая ставка будет немного ниже, потому что привлеченные средства банк вкладывает в другие инструменты, чтобы получить прибыль себе и отдать вознаграждение вкладчику. А если вкладчик может отозвать часть денег в любой момент, то для банка это представляет неудобства.

Особенности частичного снятия средств.

Что такое неснижаемый остаток?

Неснижаемый остаток – это та часть депозита, которая должна оставаться неприкосновенной в течение всего срока действия вклада. Это значение клиент может установить на свое усмотрение. Например, для вклада «Комфортный» ВТБ неснижаемыми остатками являются суммы 100 тыс. рубл., 700 тыс. рубл. и 1,5 млн. рубл. Если сумма депозита составляет 900 тыс. рубл., то клиент может установить в качестве неснижаемого остатка и 100 тыс. руб., и 700 тыс. руб. Здесь играет роль годовая ставка. Чем выше неснижаемый остаток, тем выше ставка.

Пример расчета доходности вклада с пополнением и частичным снятием средств.

Допустим у нас есть вклад:

| Условия | Значение |

|---|---|

| Вклад | Комфортный |

| Сумма | 500 000 руб. |

| Неснижаемый остаток | 100 000 руб. |

| Процентная ставка | 10,1% |

| Минимальная сумма пополнения | 30000 руб. |

| Минимальная сумма снятия | 15000 руб |

Попробуем посчитать, как отразятся пополнения и снятия на его доходности. Сделать это можно вручную, как описано здесь или с помощью калькулятора депозитов на сайте.

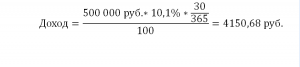

Рассчитаем проценты за один месяц.

Потеря составит, руб.:

Этот расчет можно проводить и для дебетовых доходных карт при расчете дохода за месяц без учета кешбека