что такое овердрафт по карте альфа банка

Овердрафт — «запасной кошелёк» для бизнеса

Запасной кошелёк для бизнеса. Поможет рассчитаться с контрагентами, когда своих денег не хватает.

От 300 000 до 15 млн ₽

ставка по овердрафту

для оформления не нужно залоговое обеспечения

Подключение на 1 год

подключите один раз и пользуйтесь в течение года

Как работает овердрафт — на примере

Допустим, вам одобрен овердрафт 1 млн ₽. А на счёте у вас есть своих 500 000 ₽.

Вам нужно заплатить контрагенту 650 000 ₽. Со счёта списываются ваши 500 000 ₽ и 150 000 ₽ из овердрафта. На погашение долга есть 60 дней.

По овердрафту доступно — 850 000 ₽

Задолженность — 150 000 ₽ + проценты

Проценты начисляются только на сумму долга и только за дни, когда вы пользовались деньгами. При поступлении денег на счёт сначала будут списаны проценты.

Затем вам нужно заплатить другому контрагенту 300 000 ₽, а своих денег всё ещё нет. Тогда вы снова рассчитываетесь за счёт овердрафта.

По овердрафту доступно — 550 000 ₽

Задолженность — 450 000 ₽ + проценты

У каждого транша свой срок. На погашение второго транша есть те же 60 дней, но первый нужно погасить раньше.

Деньги овердрафта — в вашем распоряжении

Срок кредитования — 12 месяцев

Овердрафт подключается к вашему счёту на год. За это время вы можете брать сколько угодно траншей, пока по овердрафту есть доступный лимит.

Без скрытых комиссий

Вы платите 1% за подключение, а проценты по ставке — только за те дни, когда пользовались деньгами.

Столько можно находиться «в минусе». Если вернули деньги в тот же день до 23:30 — проценты не начисляются.

Как получить овердрафт

Заполните онлайн-заявку

Наш менеджер свяжется с вами и поможет пройти предварительную проверку

Предоставьте документы

Проверка документов займёт от 1 до 7 дней

Готово

Подпишите документы и пользуйтесь овердрафтом

Подробные условия овердрафта

От 300 000 до 15 млн ₽

Срок погашения транша

Каждый транш погашается отдельно

В рамках доступного лимита

Комиссия за подключение

Но не менее 10 000 ₽

Полезно знать

Что можно делать

Купить товары и оборудование

Когда есть крупный заказ, а у вас не хватает средств на закупку сырья.

Оплатить аренду и коммунальные услуги

Когда необходимо оплатить аренду офиса на несколько месяцев вперёд.

Выплатить зарплату и командировочные

Когда случился кассовый разрыв и нужно выплатить зарплаты сотрудникам.

Оплатить налоги

Когда нет свободных денег на бюджетные платежи.

На что нельзя тратить Овердрафт

Снимать наличные со счёта по чеку или по картам Альфа-Сash;

Погашать любую задолженность перед банком;

Предоставлять и погашать займы и кредиты;

Приобретать эмиссионные ценные бумаги;

Приобретать и (или) погашать векселя, паи паевых инвестиционных фондов;

Оплачивать инкассовые и иные документы на бесспорное списание денежных средств;

Вкладывать деньги в уставные капиталы;

Переводить деньги на карту или другие расчётные счета, размещать в депозиты;

Погашать просроченную задолженность по налогам/сборам/в бюджеты;

Оплачивать участие в конкурсах / тендерах / аукционах.

Требования к заёмщику и компании

ИП со сроком регистрации и ведения деятельности от 9 месяцев на дату подачи заявки. Возраст — от 22 до 65 лет включительно. Гражданство РФ.

Юрлицо. Срок ведения бизнеса от 9 месяцев на дату подачи заявки.

Сводка по условиям

Место фактического ведения бизнеса должно находиться в городе присутствия офиса Альфа-Банка. Либо в пределах определённого расстояния от города присутствия банка. Узнать, находится ли ваш город в зоне кредитования, вы можете у менеджеров банка.

Требования к поручителям

Для ИП – поручительство супруга или супруги, если заёмщик состоит в браке, и сумма лимита более 3 000 000 ₽.

Для юрлица – поручительство учредителя или учредителей-физлиц с общей долей в уставном капитале более 50%.

Количество поручителей рассчитывается по итогам рассмотрения заявки на кредит.

Документы для оформления

Анкета предприятия или ИП

С информацией о заёмщике юрлице или ИП, согласием на получение банком кредитного отчёта из Бюро кредитных историй и сведений о расчётах от операторов фискальных данных.

С информацией об участниках сделки — заёмщике-физлице или поручителях (по количеству поручителей по кредиту), согласием на обработку персональных и фискальных данных и получение банком кредитного отчёта из Бюро кредитных историй.

Заявка на предоставление овердрафта

С информацией об участниках сделки и параметрами запрашиваемого кредита.

Копии паспортов физических лиц, участвующих в сделке

Разворот с фото, страницы со штампом о текущей регистрации, страницы с семейным положением и сведениями о ранее выданных паспортах.

Дополнительно могут понадобиться

Документы для подтверждения финансового положения заёмщика;

При наличии кредитных договоров: копии кредитных договоров заёмщика, поручителей с прочими кредиторами (можно предоставить только копии графика погашения кредита) или справка из банка, подтверждающая сумму задолженности, сумму ежемесячного платежа или сроках выплат по кредиту (если есть);

Выписка из реестра акционеров или выписка из реестра владельцев именных ценных бумаг (составленная не ранее чем за 1 месяц на дату подачи заявки на кредит) при оформлении кредита АО, ОАО или ЗАО (ПАО).

Овердрафт от Альфа-Банка

Что такое овердрафт?

Овердрафт Альфа-Банка для бизнеса – это специальный тип займа, который имеет сразу 2 срока и 2 типа сумм. Так, например, общий срок овердрафта может составлять 2 года, а максимальная сумма: 1 миллион рублей. Локальный же срок – 1 месяц и 100 тысяч рублей. Если клиенту понадобятся деньги, он сможет взять не более 100 тысяч на 1 месяц, однако общий лимит и срок останутся неизменными. При такой ситуации, погасив свой долг, он может взять еще 100 тысяч и так далее. Используется чаще всего для покрытия кассовых разрывов: когда деньги, например, на производство товаров или закупку оборудования нужны уже сейчас, а покупатель еще не успел рассчитаться за поставленную ранее партию. Отличается достаточно короткими сроками и редко имеет строгое целевое назначение.

Чем овердрафт отличается от кредита?

Отличий очень много, и они во многом зависят от требований клиента:

Выдается как юридическим, так и физическим лицам

Выдается преимущественно юридическим лицам

Чаще всего имеет строгое целевое назначение

Редко имеет строгое целевое назначение

Предполагает разовую выдачу крупной суммы

Предполагает кредитование небольшими «частями»

Имеет длительный срок

Локальный срок редко превышает 1-2 месяца

После получения кредита клиент обязан платить проценты за всю сумму, даже если он ее использует не целиком

Клиент обязан платить проценты только за ту часть кредита, которую он взял

В овердрафте много от такого типа займов, как кредитные линии, однако линии используются все же примерно так же, как и обычные кредиты. А овердрафт применяется преимущественно для покрытия кассовых разрывов.

Особенности овердрафта от Альфа-Банка

Одной из основных особенностей такого типа займа от Альфа-Банка является достаточно длительный срок использования: до 60 дней (2 месяца). У многих конкурентов этот срок ограничен 1 месяцем. При таком подходе у клиента появляется больше пространства для маневра и, даже если покупатели не успели оплатить все вовремя, как это планировалось, глобальной проблемой это не станет.

Условия овердрафта для юридических лиц в Альфа-Банке

Условия овердрафта Альфа-Банка для юр.лиц:

Условия овердрафта для ИП в Альфа-Банке

В отличие от крупных компаний, условия овердрафта для которых в большинстве случаев достаточно индивидуальны, для ИП и малого бизнеса действуют более конкретные параметры овердрафтов:

Как подключить овердрафт в Альфа-Банке?

К сожалению, клиент банка не может самостоятельно подключить овердрафт в личном кабинете. Это кредит, а значит требуется рассмотрение банка. Самый выгодный и удобный вариант: сначала подать онлайн-заявку, а потом оформить все документы в отделении банка. Инструкция выглядит так:

Следует помнить, что сумма овердрафта может меняться автоматически, в зависимости от финансовых показателей клиента. Причем занимается этим специализированная программа, сотрудники банка не принимают участия в данном вопросе.

Необходимые документы

Для того, чтобы оформить овердрафт, потребуются следующие документы:

Требования к заемщикам

Помимо условий и обязательного пакета документов, заемщик, который планирует оформить овердрафт, также обязан соответствовать определенным требованиям:

Следует учитывать, что данный тип кредита предоставляется только клиентам Альфа-Банка (требуется обслуживаться в этой финансовой организации).

Требования к поручителям

Зачастую при оформлении овердрафта требуется поручитель. Тут многое зависит от того, кто запрашивает кредит:

Срок договора

Как уже было сказано выше, кредит такого типа выдается на срок 1 год. В отдельных случаях, при индивидуальном рассмотрении, срок может быть увеличен или уменьшен. Срок одного транша: 60 дней.

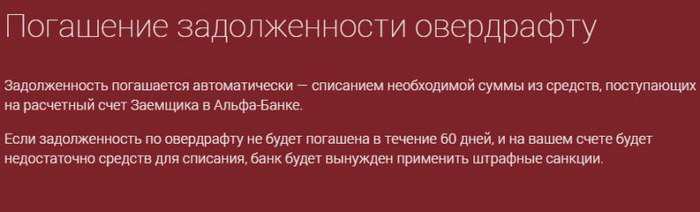

Как погасить задолженность по овердрафту?

Клиенту не требуется ничего специально предпринимать для погашения долга. Как только на его счет начинают поступать деньги, они автоматически списываются на закрытие овердрафта. В отдельных случаях допускается списание средств с других счетов клиента, но чаще всего для этого требуется разрешение собственника счета.

Как отказаться от овердрафта Альфа-Банка?

Если овердрафт перестал быть необходим, от него несложно отказаться. Для этого, необходимо:

Отзывы клиентов

Большая часть клиентов, которые пользуются данным типом кредита, довольны им. Они получают возможность закрывать кассовые разрывы, которые встречаются в любом бизнесе. Из недостатков отмечают только автоматическую систему определения суммы овердрафта. Эта сумма может меняться ежемесячно, что не позволяет своевременно планировать доходы и расходы. С другой стороны, если у компании стабильные финансовые показатели, такая проблема не возникает в принципе.

Что такое овердрафт по кредитной карте?

О том, что такое кредитная карта и в чем ее преимущества известно всем. Однако есть и другой банковский продукт, предоставляющий возобновляемую кредитную линию, или, простыми словами, позволяющий использовать средства банка, если на собственном счету оказалось недостаточно средств. Это кредитная карта овердрафт. На первый взгляд кажется, что она ничем не отличается от обычной кредитки, но это совсем не так.

Кредитная карта и овердрафт, в чем разница?

Во-первых, разберемся, чем отличается овердрафт. Кредитная карта – это изначально продукт, предназначенный для использования средств банка и погашения накопившейся задолженности постфактум. Тогда как овердрафт прикрепляется к вашей дебетовой карте и позволяет ежемесячно немного перерасходовать зачисленные средства. Также можно оформить в вашем банке кредит и по овердрафту ежемесячно с вас будут снимать определенную сумму для его погашения. Существуют также и кредитные карты с лимитом овердрафта, однако они встречаются крайне редко.

Нельзя однозначно сказать, что лучше овердрафт или кредитная карта, поскольку каждый из продуктов имеет свои преимущества и недостатки.

Еще одно важное отличие в погашении долга. По овердрафту банк забирает причитающееся сразу же по начислении средств на вашу карту (обычно дебетовые карты используют как зарплатные). Контролировать это вы не можете. От вас зависит лишь, насколько большую сумму по овердрафту вы израсходуете. Впрочем, и на это банк устанавливает лимиты. И, как правило, лимит овердрафта гораздо меньше, чем максимальная сумма, которую вы можете потратить по кредитке.

Кроме того, льготный период кредитования, доступный новым держателям кредитных карт не действует для овердрафта. А это одно из весомых преимуществ кредитных карт, поскольку льготная ставка часто действует не менее 2 месяцев, а иногда может достигать и более чем 100 суток.

В то же время, недостаток кредитных карт заключается в величине комиссии, которую приходится заплатить за обналичивание. Овердрафт, если он прикреплен к дебетовой карте можно снимать в любом банкомате вашего банка без дополнительных платежей. И обычно обслуживание дебетовой карты с овердрафтом обходится дешевле, чем использование кредитной карты.

Оформить как кредитную карту, так и дебетовую с овердрафтом можно практически в любом банке – Тинькофф, Сбербанк или ВТБ.

Общие признаки овердрафта и кредитной карты

Какой из данных продуктов наиболее выгоден для использования каждый решает сам, однако при выборе важно знать и схожие качества:

При выборе необходимо учитывать все факторы и определиться, что более важно. Если использование кредитных средств постоянно и потребность в больших суммах, то предпочтение однозначно нужно отдать кредитке. А если вы собираетесь прибегать к помощи банка лишь в крайних и редких случаях, то достаточно будет карты с овердрафтом. Кроме того, вопрос в том, как часто вам необходимы наличные – чем чаще вы собираетесь снимать деньги в банкомате, тем менее выгодно использовать кредитную карту.

Что такое овердрафт?

Расскажите, пожалуйста, популярно про овердрафт. На мой взгляд, это классная штука, которая, в отличие от кредитки, дисциплинирует и учит рассчитывать свои траты.

При использовании кредитных карт ты тратишь и не можешь остановиться, а когда приходит время платить — платишь минималку. В итоге остаешься без денег, платишь большие проценты и попадаешь в бездонную финансовую яму. А с разрешенным овердрафтом ты знаешь, что, если уходишь в минус даже на крупную сумму, через месяц долг придется отдать. Целиком. Еще и комиссию заплатить. В результате ты не тратишь бездумно все средства на счете.

Мне, чтобы понять, как это работает, пришлось 20 минут мучить сотрудника в чате. Было бы здорово, если бы была статья, которая объясняет это заемщикам.

Этот материал обновлен 24.08.2021

Подключаемый, или разрешенный, овердрафт — это такой возобновляемый кредит на короткий срок для дебетовых банковских карт. Можно потратить больше, чем сумма собственных средств на счете клиента, и уйти в минус за счет заемных денежных средств, которые предоставит банк.

Деньгами можно пользоваться сколько угодно раз, если не превышать лимит овердрафта или по несколько раз в день тратить деньги с лимита и тут же их возвращать. В этой статье мы расскажем про использование овердрафта физическими лицами — не путайте с такой же услугой для бизнеса.

Овердрафт — это возобновляемый кредит на короткий срок для дебетовых банковских карт.

Овердрафт бывает полезен, когда срочно нужны деньги, а занимать не хочется, не у кого или нет времени открывать кредитную карту. Но нужно уметь им пользоваться. Рассказываю, что такое овердрафт, по порядку.

Овердрафт бывает двух видов: разрешенный и технический.

Технический, или неразрешенный, овердрафт, — это когда вы потратили все деньги на карте и ушли в минус. Такое бывает, если задержалась обработка платежа или если при нулевом балансе счета клиента банк списал деньги за обслуживание карты. Когда вы уходите в минус, погашение задолженности идет из любых поступлений на счет.

Разрешенный овердрафт вы подключаете себе, согласившись с условиями банка, включая возможные штрафы и последствия за нарушения этих условий. Дебетовую карту с разрешенным овердрафтом можно заказать самому, или банк может предоставить эту услугу по уже имеющейся карте.

На дебетовых картах Тинькофф-банка вы не уйдете в минус, если пришло время оплачивать оповещение об операциях или ежемесячное обслуживание, а остатков на счетах нет. Мы списываем деньги за услуги банка только при положительном балансе.

В чем плюсы овердрафта

Главное преимущество овердрафта — это подстраховка на случай, если своих денег на карте не хватит. Это может помочь в поездках за границей или если работодатель задерживает на пару дней зарплату. При этом, если личных средств достаточно, лимит не расходуется и плата не взимается.

Более того, поскольку разрешенный овердрафт является кредитом, информация о нем передается в кредитную историю. При своевременном погашении можно повысить свой кредитный рейтинг.

Овердрафт для юридических лиц тоже бывает, но для бизнеса этот продукт работает иначе. Его подключают на расчетный счет. В этом случае вы можете распоряжаться денежными средствами в большем размере, чем есть на счете. В Тинькофф-банке овердрафт можно получить на сумму до 1 млн рублей на 45 дней.

В чем минусы овердрафта

Овердрафт не предполагает льготного периода. Если личные деньги на счете закончились и вы начали тратить средства банка, комиссию или процентную ставку могут назначить с первого дня — смотря какие условия прописаны в договоре у конкретного банка.

Чем овердрафт отличается от кредитной карты

Кредитка и разрешенный овердрафт решают разные задачи.

Кредитка — это финансовый инструмент, с помощью которого можно тратить деньги банка, не платя проценты, а иногда даже зарабатывать на этом. С помощью бонусных программ и систем лояльности можно отбивать плату за годовое обслуживание и улучшать кредитную историю с помощью своевременной оплаты.

При этом, если просрочить оплату по кредитке, будет начислен штраф и начнут действовать штрафные начисления — в таком случае вся выгода от кредитки теряется, ведь это самый дорогой кредитный продукт.

Плата за пользование разрешенным овердрафтом списывается, только если личных денег на карте не осталось и вы тратите деньги из одобренного лимита. Если же на карте всегда есть свои деньги, плата списываться не будет.

Некоторые называют разрешенный овердрафт альтернативой займу до зарплаты: вместо того чтобы идти куда-то за займом и платить огромные проценты за пользование, можно просто подключить овердрафт к зарплатной карте. По картам Тинькофф-банка за пользование суммой до 3000 рублей вообще никакой платы нет.

При этом по разрешенному овердрафту не предусмотрен беспроцентный период. Если вы воспользовались овердрафтом, все поступающие суммы пойдут на погашение потраченной суммы.

Сколько вообще можно получить

Поскольку овердрафт — это краткосрочный кредит, обычно банки предоставляют лимит до 100 000 рублей. Часто услугу подключают на зарплатных картах: банк видит размер поступлений и знает, когда клиенту поступит зарплата, поэтому предоставляет небольшой кредит.

В Тинькофф-банке по тарифу максимальный лимит разрешенного овердрафта составляет 75 000 рублей, а в частном порядке — до 90 000 рублей. Если вы новый клиент банка и сразу хотите подключить услугу, банк может попросить документы, подтверждающие размер дохода, или же предложит пару месяцев попользоваться картой, после чего решит, какую сумму вам можно одобрить с учетом ваших среднемесячных трат.

Как подключить овердрафт

Разрешенный овердрафт по дебетовым картам не очень распространен. Например, Сбербанк в 2018 году перестал выдавать дебетовые карты с овердрафтом. Чаще овердрафт доступен для зарплатных карт, но в таком случае лимит кредитных денег на счете может быть согласован с вашим работодателем и зависеть от уровня заработной платы.

Если вам важно наличие овердрафта и у вас еще нет карты банка, перед оформлением обратитесь в банк и уточните, есть ли возможность вообще подключить разрешенный овердрафт по дебетовке. Сделайте акцент, что вас интересует именно разрешенный овердрафт.

Для подключения овердрафта банк может запросить справку о доходах и копию трудовой книжки или трудовой договор. Также в условиях может быть требование о трудовом стаже. К примеру, общий трудовой стаж должен составлять не менее года, из которых не менее 6 месяцев на последнем месте работы. Так банк сможет рассчитать ваш средний доход и решить, какой лимит можно вам одобрить.

На дебетовых картах Tinkoff Black можно подключить овердрафт в личном кабинете или через приложение. Решение по заявке обычно принимают быстро, в течение нескольких минут. Лимит овердрафта определяют индивидуально для каждого клиента.

Как пользоваться овердрафтом

Если услугу подключат, остаток на счете изменится: к нему прибавится размер овердрафта. Вы можете пользоваться деньгами банка сразу после того, как закончатся собственные. Можно снимать их в банкомате или оплачивать покупки картой.

В Тинькофф-банке платить за пользование деньгами не нужно, если вы потратили до 3000 рублей. Если потратите больше, банк возьмет комиссию, размер которой зависит от суммы долга. Размер платы указан в индивидуальных условиях, с которыми можно ознакомиться под кнопкой «подать заявку». К примеру, если лимит овердрафта составляет 30 000 рублей, а вы потратили 25 000 рублей, комиссия за каждый день пользования составит 39 рублей.

Полностью погасить задолженность нужно в течение 25 дней после окончания расчетного периода, в который были использованы заемные деньги. Точная сумма платежа будет в выписке.

Если в эти 25 дней после расчетного периода у вас не получается вернуть деньги, банк начислит штраф 990 рублей. Банк напомнит вам об оплате, отправив уведомление на телефон и на электронную почту. И так будет продолжаться в следующий расчетный период, если у вас вновь не будет денег восполнить лимит овердрафта. Комиссия от 19 до 59 рублей в день и ежемесячный штраф за просрочку действительно дисциплинируют.

Типичные ошибки при использовании овердрафта

Главная и самая распространенная ошибка — воспринимать овердрафт как свои деньги и пытаться решить финансовые проблемы с его помощью. Помните, что фактически это обычный кредит, который нужно возвращать, зачастую с процентами. Я не рекомендую подключать услугу, если у вас нестабильный доход и нет уверенности, что получится вернуть деньги в срок.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Особенности овердрафта в Альфа-Банке

Альфа-Банк дает возможность найти мгновенное решение в любой, казалось бы, сложной ситуации, касающейся денег, так как предлагает воспользоваться большим ассортиментом кредитов, вкладов и других услуг.

Почти у всех людей иногда возникает неотложная необходимость в недостающей сумме денег, например, когда до зарплаты ещё несколько дней. Именно в таких случаях банк предлагает комфортный вариант, дабы не зависеть от друзей, соседей, родственников или специально не идти в банковское отделение ради мизерного кредита. Кредитная линия (овердрафт) – это небольшая денежная сумма, которую можно взять ненадолго у банка и внести при первом зачислении средств на базовый счет. Обратите внимание, что данный кредит комфортен и доступен Вам именно тогда, когда действительно нужен.

Предложение «Овердрафт» в Альфа-Банке

Кредитование расчетного счета или овердрафт – это, по сути, не кредит, а определенный тип займа. Если на первый взгляд они похожи, то при более детальном рассмотрении можно отметить массу несоответствий. Вследствие различий данный банковский продукт является обособленным от остальных.

Для кого предназначен

Применить его можно следующим клиентам:

Вы можете заметить, что данная услуга доступна практически всем пользователям Альфа-Банка, у которых есть пластиковые карты и личные счета.

Главные отличия от обычного кредита

Для выяснения отличительных особенностей овердрафта и обычного кредита, сопоставим данные услуги.

Видео по теме: https://www.youtube.com/embed/tpXEpmNqpac Овердрафт предоставляется:

Возможности для пользователей услуги

Отметим основные моменты:

Подключение овердрафта

Данная инструкция необходима клиентам, которые хотят оформить банковский продукт – «овердрафт зарплатная карта» от Альфа-Банк, куда поступает заработная плата. Что необходимо для оформления и активирования продукта?

Для пользователей с зарплатными картами

Юридическим лицам

Если Вы являетесь юрлицом, то Вам необходимо собрать определенный пакет документов, чтобы оформить в банке «овердрафт для ооо» (список документации, которая потребуется при подключении банковского продукта для юридических лиц и индивидуальных предпринимателей, находится на интернет странице банка).

Помимо пакета документов необходим поручитель:

Разновидности овердрафта в Альфа-Банке

Помимо установленного официально в банковском учреждении овердрафта (оформленного по заявлению пользователя) по определенным причинам на карте банка возможно появление несанкционированного, определяемого как «технический овердрафт» (ТО).

Фактически, данный вид овердрафта – превышение лимита, которым возможно пользоваться. При возникновении «неучтенной» суммы, если клиент израсходовал её, происходит технический овердрафт. По данному виду овердрафта взимается высокая плата (до шестидесяти процентов годовых), которых необходимо закрыть в самый минимальный период, в противном случае к клиенту будут применены особые строгие санкции.

Из-за чего может произойти технический овердрафт

Каким образом избежать технического овердрафта

Для исключения сбоев и появления технического овердрафта, необходимо контролировать зачисляемые средства. Неучтенные суммы не являются подаренными – это производные технических ошибок. В данном случае, во избежание технического овердрафта, нужно сразу уведомить банк и отменить сбой.

Преимущества Овердрафта от Альфа-Банк

Открытие овердрафта в Альфа-Банке – это комфортная и моментальная возможность получить средства на небольшой период и под невысокий процент. Не возникнет ситуации, когда будут нужны дополнительные деньги и придется пойти на их поиски. Вы сможете просто снять их со своего счета, не одалживая у знакомых или в банковской организации, а потом они спишутся со счета при первом зачислении средств.