что такое открытый интерес на бирже

Открытый интерес, понимание и использование в торговле

Продолжаю копировать некоторые статьи со своего сайта ByTrend.ru на смарт-лаб. На этот раз поговорим про открытый интерес.

На фьючерсном рынке, в отличие от фондового, есть еще одна важная характеристика: открытый интерес. Это так называемое количество «открытых контрактов». Для того, чтобы Вы могли купить фьючерсный контракт, обязательно должен быть человек, который Вам его продаст. В момент совершения сделки между этими двумя людьми возникает «открытый контракт». Таким образом, чем выше «открытый интерес», тем больше количество людей, вовлеченных в игру.

Для лучшего понимания можно рассмотреть ситуацию на конкретном примере. Допустим, на текущий момент показатель «открытого интереса» составляет 500 000 контрактов. Что это значит? Это значит, что в общем и целом заключено 500 000 сделок и в момент роста цены фьючерсного контракта на 1 рубль, из кармана «продавцов» перетекает в карман «покупателей» 500 000 рублей в виде «вариационной маржи». К сожалению, «открытый интерес» ничего не говорит о качественной структуре продавцов и покупателей. То есть это может быть 500 000 человек, купивших по одному контракту, или же 1 крупный покупатель, купивший 500 000 контрактов.

Теперь попытаемся понять, как это может помочь в совершении сделок. Для этого представим гипотетическую ситуацию с одним «открытым контрактом». В случае сильного роста цены определенная сумма перейдет из рук «продавца» в руки «покупателя». В какой-то момент у «продавца» может не хватить денег, чтобы обеспечивать прибыль «покупателя» и ему придется закрыть сделку, то есть откупить у покупателя по более высокой цене этот контракт обратно (аналог маржин колла). В момент закрытия сделки, бывший продавец становится покупателем, так как ему, чтобы не стать банкротом нужно закрыть убыточную сделку как можно быстрее. Теперь предположим, что у нас таких продавцов не один, а 100 000 человек, соответственно, эти 100 000 человек с целью предотвратить убытки готовы закрывать свои убыточные сделки по любым ценам. Таким образом, в случае высокого «открытого интереса» и сильного движения вверх в какой-то момент на рынке возникает ажиотаж из-за того, что большому количеству людей, терпящих убытки, приходится откупать их убыточные позиции и, чем больше этих людей, тем сильнее будет ажиотаж в этот момент, сопровождаемый ростом цены.

Есть еще один важный момент, не надо забывать о том, что в момент сильных движений одна из сторон («продавцы» или «покупатели») получают значительную прибыль, которую также можно использовать как рычаг, с целью разогнать цену еще больше.

Подведём итоги. Если Вы планируете покупку от определенных ценовых уровней, которые Вы считаете достаточно крепкими, надо обращать внимание на «открытый интерес», если он падает – потенциал движения низкий и Ваши уровни с высокой долей вероятности устоят, если растёт – стоит задуматься, потому что высокий «открытый интерес» может придать движению импульс, достаточный для пробития уровня.

Иными словами, «открытый интерес» можно сравнить с массой пушечного ядра, летящего в стену. В случае небольшой массы, ядро, скорее всего, отскочит, не оставив значительных повреждений, если же масса превышает все мыслимые величины, то от стены, также как и от ее защитников останутся лишь воспоминания.

Открытый интерес и позиции трейдеров в РТС.

Продолжаю копировать некоторые статьи других пользователей которые были размещены очень давно и потерялись.

Но очень нужные. Я пока не знаю можно так делать тут.)

На фьючерсном рынке, в отличие от фондового, есть еще одна важная характеристика: открытый интерес. Это так называемое количество «открытых контрактов». Для того, чтобы Вы могли купить фьючерсный контракт, обязательно должен быть человек, который Вам его продаст. В момент совершения сделки между этими двумя людьми возникает «открытый контракт». Таким образом, чем выше «открытый интерес», тем больше количество людей, вовлеченных в игру.

Для лучшего понимания можно рассмотреть ситуацию на конкретном примере. Допустим, на текущий момент показатель «открытого интереса» составляет 500 000 контрактов. Что это значит? Это значит, что в общем и целом заключено 500 000 сделок и в момент роста цены фьючерсного контракта на 1 рубль, из кармана «продавцов» перетекает в карман «покупателей» 500 000 рублей в виде «вариационной маржи». К сожалению, «открытый интерес» ничего не говорит о качественной структуре продавцов и покупателей. То есть это может быть 500 000 человек, купивших по одному контракту, или же 1 крупный покупатель, купивший 500 000 контрактов.

Теперь попытаемся понять, как это может помочь в совершении сделок. Для этого представим гипотетическую ситуацию с одним «открытым контрактом». В случае сильного роста цены определенная сумма перейдет из рук «продавца» в руки «покупателя». В какой-то момент у «продавца» может не хватить денег, чтобы обеспечивать прибыль «покупателя» и ему придется закрыть сделку, то есть откупить у покупателя по более высокой цене этот контракт обратно (аналог маржин колла). В момент закрытия сделки, бывший продавец становится покупателем, так как ему, чтобы не стать банкротом нужно закрыть убыточную сделку как можно быстрее. Теперь предположим, что у нас таких продавцов не один, а 100 000 человек, соответственно, эти 100 000 человек с целью предотвратить убытки готовы закрывать свои убыточные сделки по любым ценам. Таким образом, в случае высокого «открытого интереса» и сильного движения вверх в какой-то момент на рынке возникает ажиотаж из-за того, что большому количеству людей, терпящих убытки, приходится откупать их убыточные позиции и, чем больше этих людей, тем сильнее будет ажиотаж в этот момент, сопровождаемый ростом цены.

Есть еще один важный момент, не надо забывать о том, что в момент сильных движений одна из сторон («продавцы» или «покупатели») получают значительную прибыль, которую также можно использовать как рычаг, с целью разогнать цену еще больше.

Подведём итоги. Если Вы планируете покупку от определенных ценовых уровней, которые Вы считаете достаточно крепкими, надо обращать внимание на «открытый интерес», если он падает – потенциал движения низкий и Ваши уровни с высокой долей вероятности устоят, если растёт – стоит задуматься, потому что высокий «открытый интерес» может придать движению импульс, достаточный для пробития уровня.

Иными словами, «открытый интерес» можно сравнить с массой пушечного ядра, летящего в стену. В случае небольшой массы, ядро, скорее всего, отскочит, не оставив значительных повреждений, если же масса превышает все мыслимые величины, то от стены, также как и от ее защитников останутся лишь воспоминания.

Автор; Роман Беседовский

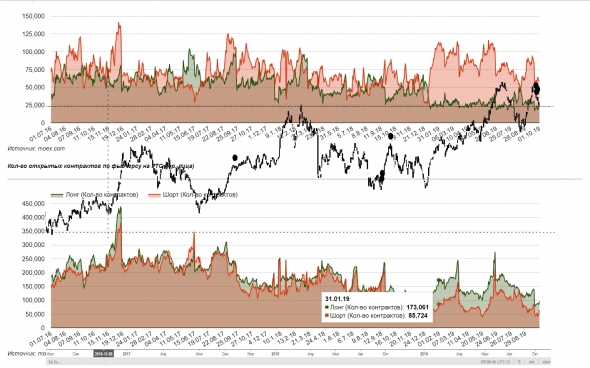

От себя добавлю. Если смотреть не просто на «интерес» а на количество шортов и лонгов в них. Можно спрогнозировать на сколько будет сильным движение. После прочтение этой статьи просто по другому взглянул на вчерашний график.

Что такое открытый интерес по опционам

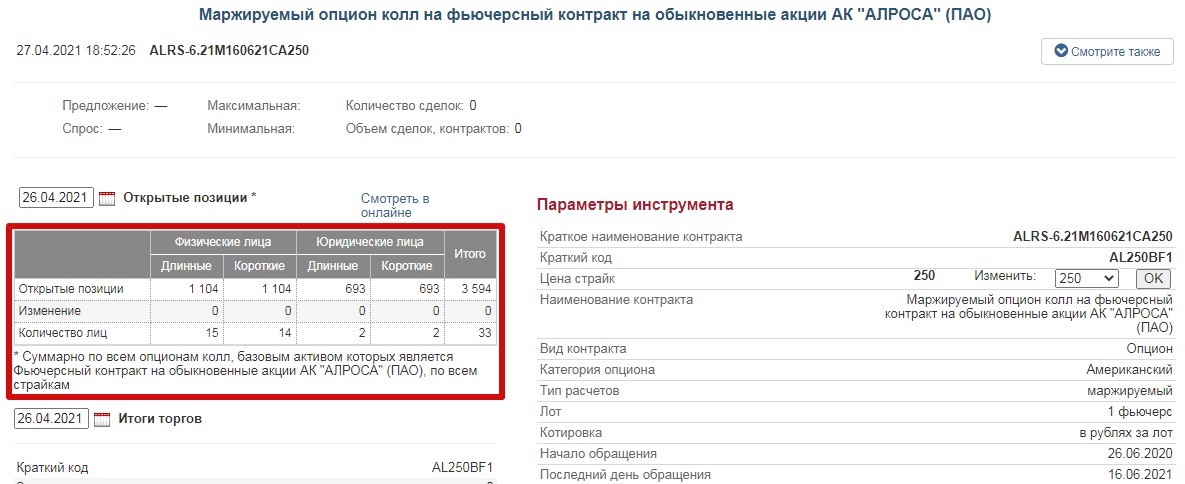

Опционы — инструмент срочного рынка с большим количеством параметров. Одной из важных для аналитики спецификаций инструмента является открытый интерес (ОИ) по срочным контрактам, так как для трейдеров очень важна статистика по объёмам позиций. Её можно узнать благодаря данным по ОИ. На сайте Московской биржи параметр рассчитывается для каждого опционного контракта и указывается в карточке актива и на отдельной странице. Статистика доступна для всех видов опционов и фьючерсов.

Полная информация по открытым позициям выбранного контракта находится в таблице, которая размещена в карточке актива. Здесь расписано количество всех контрактов по соответствующему инструменту. Кроме общего числа активных сделок, в таблице указано, сколько из них открыто физическими лицами, а сколько — юридическими. Отдельно выписано количество коротких позиций и длинных. Данные приводятся для всех активных опционов по тому же типу и базовому инструменту контракта, в карточке которого расположена таблица.

В таблицах представлено общее количество позиций по всем страйкам определённого вида контракта (колл или пут) с одним базовым инструментом. Для детального анализа можно перейти на график, который отображает, сколько контрактов открыто на разные страйки по контрактам с одной экспирацией. Для этого в карточке опциона необходимо вызвать выпадающий список кнопкой «Смотрите также», в котором следует выбрать «Открытые позиции в контрактах». Появится график распределения количества опционов на одну дату погашения.

Столбцы на графике, изображённом ниже, отражают количество активных контрактов. Горизонтальная линия графика — прогрессивная шкала страйков, по которой распределены все открытые позиции.

Трейдеры, работающие с инструментами срочного рынка, много времени проводят в торговом терминале. Его удобно использовать для технического анализа активов. В терминале QUIK вся информация по открытому интересу опциона выводится на экран в потоковом режиме. Есть возможность наблюдать, уходят ли деньги из актива или инвесторы вкладываются в инструмент.

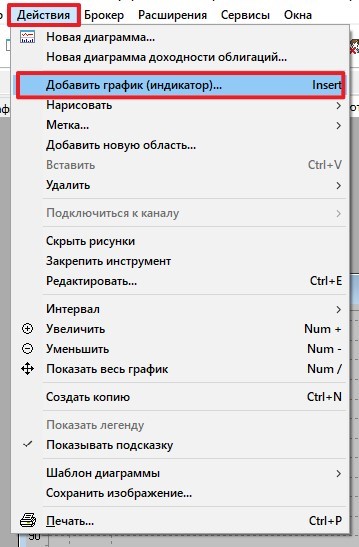

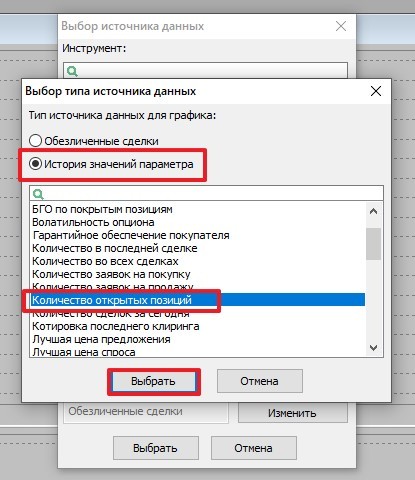

Чтобы настроить отображение ОИ в графике терминала QUIK, следуйте инструкции:

1. Нажмите «Действия» в верхней строке меню терминала и выберите в выпадающем окне «Добавить график (индикатор). ».

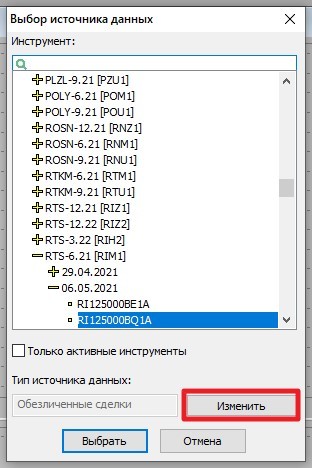

2. В следующем окне нажмите на «Новый», чтобы активировать «Выбор источника данных». Далее — кнопка «Изменить».

3. Следующее окно — «Выбор типа источника данных». Установите в нём маркер на «История значений параметра» и найдите в списке ниже строку «Количество открытых позиций». Выделите её левой кнопкой мыши и нажмите «Выбрать».

4. Появится окно «Выбор источника данных». Нажмите «Выбрать», а в окне «Добавление графика», ничего не меняя, нажмите «Добавить».

5. В нижней области окна с основным графиком появится индикатор, напоминающий свечной график. Наведите курсор на одну из свечей и увидите количество контрактов, проторгованных в этот период. Чем выше свеча индикатора, тем больший объём опционов или фьючерсов был в открытых позициях.

Чтобы успешно торговать опционами, знаний лишь об открытом интересе на срочном рынке недостаточно. Авторы «Открытого журнала» с удовольствием поделятся с вами информацией о том, какие методы используются в опционной торговле.

Понравилась статья? А у нас таких много! Подписывайтесь на еженедельную рассылку – и подборки самых актуальных, полезных и интересных материалов будут еженедельно приходить прямо на вашу электронную почту!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Открытый интерес (Open Interest)

На срочном рынке (фьючерсов и опционов) есть отличный показатель отражающий его текущее состояние. Этот показатель отражает вовлечённость игроков в торговлю тем или иным рассматриваемым финансовым инструментом, показывая текущее число открытых контрактов по нему.

Что такое открытый интерес и в чём его отличие от индикатора Volume (Объём)

Начнём, как водится, с определения:

Открытый интерес (ОИ) — это индикатор показывающий количество открытых контрактов по определённому финансовому инструменту.

ОИ ничего не говорит о качественной структуре продавцов и покупателей, то есть его значение будет одинаковым и при одной сделке подразумевающей открытие ста новых контрактов, и при ста сделках открывающих по одному новому контракту каждая.

Многие путают открытый интерес с другим, очень похожим на него по смыслу индикатором — Volume (объём). Путаница эта объясняется тем, что оба этих индикатора так или иначе завязаны на количество совершаемых сделок. Однако между ними есть одно принципиальное отличие заключающееся в том, что открытый интерес возрастает пропорционально числу только тех сделок которые ведут к увеличению количества открытых контрактов, а объёмы растут пропорционально числу всех сделок в принципе (и тех, которые увеличивают число открытых контрактов, и тех, которые его уменьшают).

Давайте я поясню вышесказанное на ряде простых примеров. Первым делом необходимо понимать, что любая сделка на фондовом рынке предполагает участие в ней двух сторон — продавца и покупателя. Невозможно продать какой-либо финансовый инструмент если на него не найдётся покупателя, равно как и невозможно его купить, если никто не будет его продавать.

Итак, у нас есть две стороны сделки — продавец и покупатель. А вот как меняется открытый интерес в зависимости от того какие позиции в сделке они открывают:

Как видите ОИ растёт в первом случае, остаётся неизменным во втором и третьем, и снижается в четвёртом случае. А что при этом происходит с объёмами? Значение индикатора Volume растёт во всех четырёх вариантах поскольку каждый из них предполагает заключение новой сделки (в независимости от того к росту или к снижению числа контрактов эта сделка приводит).

Надеюсь теперь разница между ОИ и Volume для вас понятна. Для наглядности вот вам ещё простенькая табличка иллюстрирующая вышесказанное:

** Надеюсь вы помните, что закрытие длинной позиции это не что иное как открытие короткой позиции того же объёма. Равно как и закрытие короткой позиции осуществляется посредством открытия длинной.

Интерпретация показателя

В общем случае изменение величины ОИ может говорить трейдеру о том поступают ли деньги на рынок или, наоборот, уходят с него. Если деньги поступают (ОИ растёт), то велика вероятность продолжения текущей тенденции, если деньги уходят с рынка (ОИ снижается), то нынешняя ценовая тенденция скорее всего будет прервана.

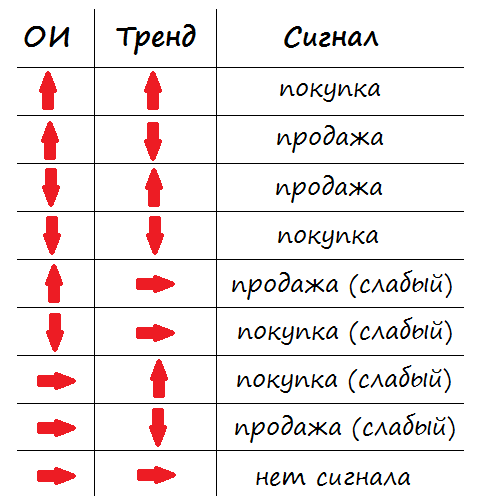

Наиболее ценные результаты даёт интерпретация открытого интереса не самого по себе, а в купе с другими показателями. Например, в сочетании с индикатором объёма, динамика изменения ОИ позволяет судить о силе или слабости рынка. Взгляните на таблицу ниже:

Правильно оценивать текущую силу рынка (и тенденцию её изменения) особенно важно при торговле по уровням сопротивления и поддержки. Если вы видите, что приближение цены к уровню сопровождается усилением рынка (например, цена идёт к уровню снизу вверх, а показатели объёма и ОИ при этом растут), то велика вероятность пробоя. Если, наоборот, цена приближается к уровню на фоне снижения силы рынка (например, цена приближается к уровню снизу вверх и показатели ОИ и Volume при этом падают), то велика вероятность отскока от уровня.

Теперь давайте поговорим об интерпретации значений ОИ в зависимости от текущей ценовой тенденции сложившейся на рынке. Для начала взгляните на эту таблицу:

Когда восходящий тренд сопровождается ростом величины ОИ, это говорит о том, что данное ценовое движение устраивает большинство рыночных игроков и в него вливаются всё большие деньги. В этом случае велика вероятность его продолжения.

То же самое можно сказать и о нисходящем тренде сопровождаемом ростом величины ОИ. Такая тенденция вероятнее всего продлится и далее.

В тех случаях, когда тренд (восходящий или нисходящий) сопровождается снижением величины открытого интереса, речь скорее всего идёт о том, что игроки начинают терять к нему интерес и постепенно закрывают свои позиции. Это может быть чревато скорым разворотом ценовой тенденции, хотя возможна и простая коррекция, и переход во флэт.

Растущий ОИ при боковом движении цены (флэте) может говорить о вероятности скорого начала игры на понижение. Если же ОИ при флэте уменьшается, то вероятно скорое повышение цены. Эти два сигнала слабее предыдущих.

Неизменное значение ОИ при восходящем или при нисходящем тренде может быть слабым сигналом к покупке или к продаже соответственно.

Наконец неизменная величина ОИ при флэте говорит о полном отсутствии какого-либо сигнала. В этом случае не рекомендуется входить в рынок, а следует дождаться более определённого момента.

Резюме

Итак, мы с вами разобрали суть понятия «открытый интерес» и выяснили чем данный индикатор отличается от похожего индикатора Volume. Мы выяснили какие сделки приводят к росту ОИ, а какие — к его снижению.

Кроме этого мы узнали каким образом можно использовать данный индикатор на практике. В общем случае рост величины ОИ свидетельствует о силе и актуальности текущей ценовой тенденции и говорит о большой вероятности её продолжения. В то же время, снижение величины ОИ говорит о том, что деньги постепенно уходят с рынка и, следовательно, текущий тренд скорее всего скоро завершится.

Мы подробно рассмотрели основные сигналы которые может дать трейдеру индикатор ОИ вкупе с другими рыночными параметрами (объём, направление тренда).

В заключение ещё раз напомним специфические особенности данного индикатора:

Что такое «Открытый интерес» или «Open interest»?

Таинственный биржевой поток. Который стабильно, раз в несколько лет, обретает актуальность. В нем есть польза, но «граалем» он не является!

Мы исследуем этот биржевой информационный поток с 2011 года. И сегодня расскажем вам о некоторых методиках его практического применения. Вот большая лекция о том, как мы его применяем:

Что такое «Оpen interest»?

Здесь проще начать с привычных терминов. Начнём с АКЦИЙ. Всем известно, что акция это ценная бумага. И она выпускается в чётко известном количестве. То есть если компания выпустили один миллион акций, то и на следующий день их будет такое же количество. В большинстве случаев вашего владения акцией это будет так.

Получается, что количество акций в обращении фиксированно. И точно известно. Тут, КОНЕЧНО, стоит вспомнить, что акция это право на долю в компании, поэтому каждый держатель имеет право на пропорциональную долю ПРИБЫЛИ. Это основа основ.

Что же такое ФЬЮЧЕРС? Это не акция. Это стандартный контракт на поставку акции (или другого любого биржевого актива). Права на долю в компании он не даёт. Это договор на поставку актива. Просто и понятно. Еще его называют «Срочный контракт». И дело здесь не в спешке, а в заранее известном сроке исполнения контракта.

Важный момент это то самое «заключение контракта». Что стоит понять:

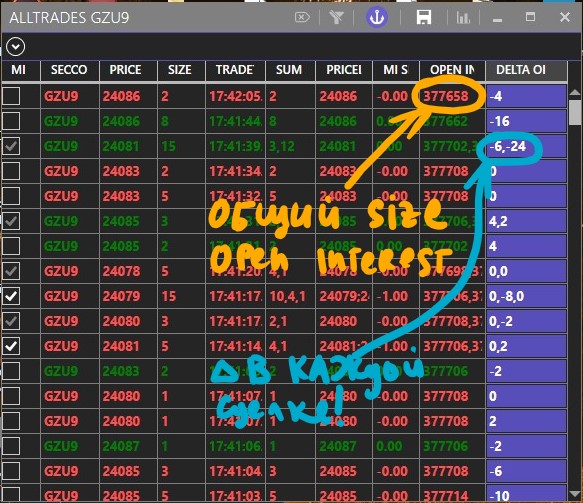

Но вот погрешность: что будет, если один из двух контрагентов имеет открытую позицию и её закрывает. А второй контрагент — «чистый»? Количество открытых контрактов НЕ ИЗМЕНИТСЯ. Вот в этом моменте вся сила этого потока и страдает.

Очень важно понимать, что есть периоды «естественного» роста «ОИ», когда фьючерсной контракт становится актуальным.

Дальние контракты всегда «пустые». Но чем ближе к актуальной дате контракта, тем больше будет «ОИ». И если срок жизни контракта подходит к концу, то происходит естественное падение количества открытых контрактов. Так как трейдеры закрывают позиции в старых контракты и перекладываются в новые, которые более актуальны.

Всё. Вот и вся логика «открытого интереса». Почему он так интересен трейдерам? Ну, если честно, это дополнительный поток к стандартной чистой биржевой информации:

В условиях, когда точность информации является определяющей, получить дополнительную и бесплатную»чистую» информацию всегда полезно. А если её понимание недоступно большинству, то это ещё и преимущество.

Наша «Московская биржа» предоставляет поток с данными в режиме реального времени! На CME такой возможности нет!

В чем же секрет и сложность?

«ОИ» не даёт будущего направления. Не показывает лонг это или шорт! Вы должны это понимать. Биржа бы не отдавала информацию, которая раскрывает секретные данные.

Как-то в аналитической статье от брокерское компании прочитал, что раз «ОИ» растёт на тренде вверх, то тренд будет устойчивым. Это не так. Для роста открытого интереса необходим и покупатель и продавец. Также и для падения. Подумайте над этой мыслью.

Мы выделили для себя несколько самых эффективных методов чтения. Все они реализованы в терминале «Инсайд ММА»:

Самое оптимальное — использовать цифру «ОИ» как показатель вовлеченности новых участников в торговлю. А падение этого числа — выход. К сожалению, предсказание тренда с помощью этого потока данных — дело не очень точное. Но вот понимать, когда приходят новые деньги это всегда хорошо. Больше глаз смотрит за движением, значит движение может получиться эмоциональнее.

Напомним: Кардинальной ошибкой будет считать, что если на росте количество «ОИ» падает, то это исход покупателей. Правильнее считать, что это выход и покупателей и продавцов. Притягивать это к тренду — допущение. Причём очень серьёзное.

Где брать информацию о текущем количестве открытых контрактов?

Он есть в терминале «Инсайд мма». Доступно значение в любой момент времени текущей торговой сессии. Как в абсолютном значении, так и за период:

Кстати, «open interest» есть и у опционов! У любого дериватива, который в основе имеет неважно что, будет открытый интерес.

Также самая актуальная информация доступна на сайте биржи. На странице каждого фьючерсного контракта.

Какие ещё существуют методики?

1)В терминале» Инсайд мма» реализован модуль измерения ДЕЛЬТА ЛИ (Delta bs). Отдельно по по сделкам на покупку и сделкам на продажу. Сделано это с учётом воздействия рыночного ордера. И позволяет увидеть нам разделение приоритетов. Как это можно использовать для исследования рынка? Самое оптимальное это сегментация по размеру сделки. Также как в ленте. Только с дельтой по «ОИ». Правда места занимает много…вам потребуется 4 графика на каждый контракт. Но попробовать полезно.

2)Также есть график OHLC открытого интереса в терминале. Есть в нашем терминале и в quick.

3)Сегментация на юридические лица и физические лица. Классическая таблица, которую отдаёт почти любая биржа деривативов. Когда я узнал о ней в первый раз, то подумал:»Вот оно! Грааль!))». Но реальность оказалась скучнее. Есть даже целое направление анализа таких отчётов. Но для активной торговли их точно не даёт невероятного преимущества. Что логично. Вы можете увидеть изменение позиций отдельно по этим двум категориям. Считается, что юридические лица это «Smart money», а физические лица — это толпа.

В чем её минус? Её отдают в конце дня. Никакого реального времени. Никакой идентификации где именно. Необходимо проводить детальный анализ в конце дня для попытки понять, где именно были сделки. Для реального времени используем терминал, ищем всплеск торговой активности, потом самые большие изменения. Пытаемся найти закономерности.

В чем плюс? Волшебное разделение сделок на категории физических лиц и юридических лиц. В условиях полной обезличенности сделок такая информация является очень интересной. Хотя бы неточно, только в конце торгов, но сегментация. Рынок становиться чуть менее обезличенным для трейдера.

Считается, что счета юридических лиц это те самые «smart money» (умные деньги)…но с позиции своего опыта не стоит возлагать на них большие надежды. Ошибаются все.

Обычно трейдеры предпочитают считать, что торговать надо против толпы. То есть смотрим, что происходит с показателем «OI» у юр. лиц, а потом занимаем их сторону. Если вы так делаете, то всегда смотрите взаимосвязь с трендом. Кстати, лучше это делать не в тренде, а на консолидацих. В таком случае эффективность будет лучше. Значительно!